Навигация

3.2. Система налогообложения

Одним из факторов, препятствующих формированию цивилизованного рынка в России, созданию подлинного класса собственников, является отсутствие эффективной общегосударственной политики развития малого предпринимательства в системе налогообложения.

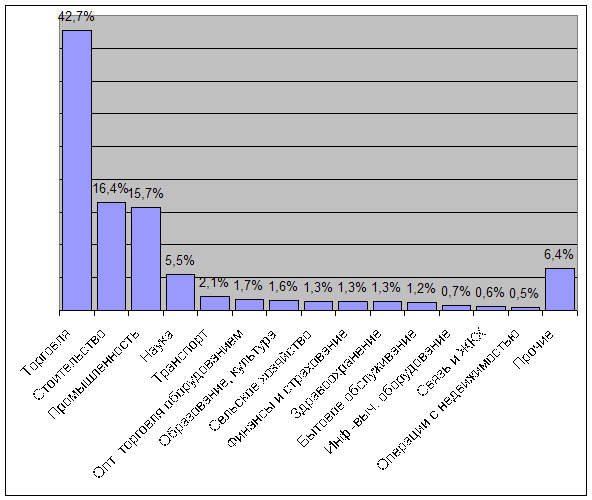

В сложившейся ситуации в связи с накоплением капиталов в торговле, общей коммерческой деятельности эти сферы малого предпринимательства нуждаются в государственной поддержке.

Отечественная налоговая система еще находится в стадии формирования. Гражданский кодекс РФ не определяет и не может определять содержание и формы регулирования малого предпринимательства, осуществляемого государством через налоговое законодательство. Между тем следует отметить, что система налогов, пошлин и все то, что принято называть публично-правовым регулированием экономики, может существенно расширить или, наоборот, свести до минимума сферу применения установленных Гражданским кодексом РФ принципов свободного предпринимательства.

Освобождение же от налогов, налоговые льготы отдельным МП создают им незаслуженные конкурентные преимущества. Фактически текущее налоговое законодательство ничем не ограничено сегодня в выборе между политикой подавления либо стимулирования малого предпринимательства. Произвольное использование налогов для таких целей представляется, однако, противоречащим конституционным положениям о развитии конкуренции и свободе экономической деятельности. В равной мере подобными задачами не должна обосновываться аналогичная направленность запретов и ограничений, вводимых законодательством о лицензировании, таможенным законодательством, законодательством о земле и других природных ресурсах.

Исходя из интересов развития малого предпринимательства в процессе пересмотра и обновления указанных законодательных норм, следует сосредоточить внимание не на отдельных видах налогов, пошлин, лицензионных и аналогичных запретов и ограничений, а на ряде общих положений, ликвидирующих сегодняшний законодательный произвол.

Представляется принципиально важным установить в качестве общих принципов налогового законодательства положения, согласно которым, во-первых, не допускается дифференциация налогов с целью ограничения или стимулирования отдельных видов деятельности и, во-вторых, запрещается установление чрезмерно обременительных налогов, исключающих получение налогоплательщиком доходов от своей деятельности, сдерживающих экономически оправданный оборот товаров, услуг и капиталов.

Вопросы льготного налогообложения субъектов малого предпринимательства нашли отражение в принятом Законе РФ "О государственной поддержке малого предпринимательства в РФ" и в Законе "О6 упрощенной системе налогообложения и учета для субъектов малого предпринимательства".

Согласно этим актам, упрощенная система налогообложения и учета вводится параллельно с действующими условиями налогообложения и регулирования деятельности субъектов малого бизнеса, не заменяя их. Выбор используемой системы налогообложения осуществляется на добровольной основе самими субъектами малого предпринимательства.

Данный порядок предлагается ввести для субъектов малого предпринимательства, являющихся юридическими лицами, с численностью занятых в производственной деятельности до 15 человек, в сферах розничной торговли, бытового обслуживания населения, услуг до 10 человек. Не допускается переход на эту систему предприятий, занятых производством подакцизной продукции.

Вводимая упрощенная система налогообложения и учета предполагает, что вся совокупность установленных законодательством для юридического лица - субъекта малого бизнеса - федеральных, региональных и местных налогов, контроль за взиманием которых возложен на налоговые органы, а также платежей во внебюджетные фонды заменяется единым налогом на доход. Предусматривается сохранение для этой категории плательщиков платежей, контроль за взиманием, которых возложен на таможенные органы, обязательных отчислений в социальные внебюджетные фонды, уплаты государственных пошлин и лицензионных сборов за занятие определенными видами деятельности.

Документом, подтверждающим право на ведение упрощенного учета и налогообложения, является патент, выдаваемый органами Государственной налоговой службы Российской Федерации по месту постановки налогоплательщика на налоговый учет предприятия.

Базой для обложения единым налогом становится доход предприятия, исчисляемый как разница между полученной выручкой от реализации товаров и суммарной стоимостью использованных в производстве сырья, материалов, топлива, эксплуатационных расходов, текущего ремонта, затрат на аренду производственных помещений и транспортных средств, налогов на добавленную стоимость, уплаченных поставщикам, отчислений в социальные внебюджетные фонды, а также уплаченных предприятием таможенных платежей.

Однако до сих пор субъекты Федерации, особенно органы местного самоуправления, пытаются устанавливать произвольные налоги. Конечно, проще забрать у начинающих малых предпринимателей средства для латания дыр в бюджете. Это тоже своего рода передел, перераспределение. По сути будет происходить перераспределение средств от малых предприятий и регионов, которые не получали государственную поддержку, к малым предприятиям и регионам, которые уже включены в такую систему. На "опоздавших" и "раскачивающихся" налоговое давление усилится.

Такой механизм формирует у "успевших на поезд" иждивенческие настроения и не стимулирует легальное расширение производства. Этот механизм не освобождает частных товаропроизводителей от вмешательства государства, а ставит их в еще большую зависимость. В результате наблюдается массовое выбивание денег и все новых и новых льгот в государственных и региональных структурах. Параллельное существование в сознании каждого предпринимателя одновременно двух экономик - легальной и нелегальной ("черный нал") ведет к одновременному сочетанию двух жизненных философий - честной и нечестной. (При этом человек и государство остаются как бы врагами.) Поэтому вопрос об отношении государства и общества к предоставлению налоговых и кредитных льгот малым предприятиям приобретает политическое значение.

По мнению большинства предпринимателей, целесообразно законодательно установить для малых предприятий единый налог в размере 25-30%. Это позволит создать благоприятную среду для функционирования предпринимателей, снизит степень социально-политической нестабильности в обществе.

Похожие работы

... Создание и развитие малых предприятий происходило с большими трудностями. Эти процессы осложнялись нестабильностью экономики и применением недостаточно проработанных мер, направленных на регулирование и поддержку малого бизнеса. 2.2 Основные тенденции, проблемы и перспективы развития малого бизнеса в России Развитие малого бизнеса в России характеризуется крайней противоречивостью и подошло ...

... и трудности с получением кредита не оригинальны - это именно те основные проблемы, которые не раз перечислялись представителями малого бизнеса в ходе многочисленных исследований по проблемам развития малого предпринимательства. 2.Проблемы малого бизнеса в Северо-Западном регионе на примере г.Санкт-Петербурга В Санкт-Петербурге в настоящее время работает порядка 140,4 тыс. малых ...

... , пожалуй, самое главное), он создает ту среду и дух предпринимательства, без которых рыночная экономика невозможна. Мелкие и средние предприятия играют заметную роль в занятости, производстве отдельных товаров, исследовательских и научно-производственных разработках. О том, что малые предприятия способны в больших масштабах обеспечивать работой незанятые трудовые ресурсы говорит то, что в США ...

... средний класс», являющийся залогом социально стабильного и экономически развитого общества. Несмотря на все трудности, присущие настоящему периоду развития, малый бизнес, остается ключевой потенциальной «точкой роста» российской экономики, чему способствуют его возможности по адаптации к изменению конъюнктуры рынка и сокращению уровня затрат, а также высокая инновационная активность. С учетом ...

0 комментариев