Навигация

Производные финансовые инструменты и их функциональная роль в экономике

МОСКОВСКИЙ ГОСУДАРСТВЕННЫЙ ИНСТИТУТ МЕЖДУНАРОДНЫХ ОТНОШЕНИЙ (УНИВЕРСИТЕТ)

Кафедра экономической теории

Тема: Производные финансовые инструменты и их функциональная роль в экономике.

Студентки 3-ей группы 3-го курса

Вечернего отделения

факультета МЭО

Шершенёвой А.С.

Научный руководитель: Тепловодский М.Н.

МОСКВА, 2000

Содержание:

Введение - стр.3

1. Рынок производных финансовых инструментов: определение, функции; стр.3

2. Разновидности производных финансовых инструментов, их характеристики, стр.5

2.1. Опционы, стр.5

2.2. Форвардный контракт, стр.12

2.3. Фьючерсный контракт, стр.14

2.4. Свопы и соглашение о форвардной ставке, стр.19

2.5. Внебиржевые производные инструменты, стр.21

3. Рынок производных финансовых инструментов на современном этапе и перспективы развития в России, стр.23

Вывод – стр.27

Список литературы – стр.29

Введение. В настоящее время перед Россией остро стоит проблема привлечения иностранных инвестиций, без которых сложно себе представить полноценное развитие промышленности и осуществление крупных проектов, из-за отсутствия достаточных средств внутри страны или нежелания потенциальных инвесторов-резидентов рисковать своим капиталом. В то же время о привлечение иностранных инвестиций нечего и говорить без развитого фондового рынка. Рынок же производных финансовых инструментов является неотъемлемой частью фондового рынка, который позволяет не только получать спекулятивную прибыль, но и, что особенно важно для прямых инвесторов, проводить хеджирование от рисков. Срочный рынок очень важен, так как без него законченного финансового рынка в стране никогда не будет. Для меня же эта тема еще интересна и тем, что, в отличие от рынка ценных бумаг, совершенно не была нами затронута в ходе лекций.

1. Рынок производных финансовых инструментов: определение, функции.

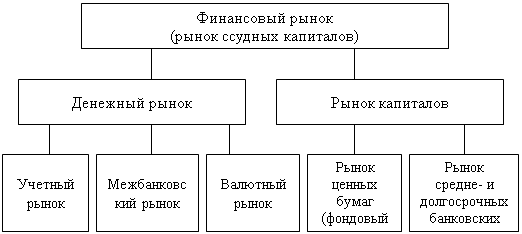

Одним из рынков, совокупность которых и образует рыночную экономику, является финансовый рынок, опосредующий распределение денежных средств между участниками экономических отношений. С его помощью мобилизуются свободные финансовые ресурсы и аккумулируются в руках тех, которые могут ими наиболее эффективно распорядиться. Собственно, именно на финансовом рынке изыскиваются средства для развития сферы производства и услуг. Поэтому, в определенном смысле, финансовый рынок можно назвать начальным звеном процесса воспроизводства.

Финансовый рынок, как и вообще рыночную экономику можно разделить на два сегмента во временном отношении: спотовый и срочный рынок. Спотовый (кассовый) рынок – это рынок наличных сделок. На спотовом рынке происходит одновременная оплата и поставка активов.

Срочный рынок - это рынок, на котором заключаются срочные сделки, представляющие собой договор между контрагентами о будущей поставке предмета контракта на условиях, которые оговариваются в момент заключения такой сделки. Срочный рынок также называют рынком производных финансовых инструментов. На срочном рынке обращаются срочные контракты. Повторюсь, что срочный контракт- это соглашение о будущей поставке предмета контракта. В момент его заключения оговариваются все условия, на которых он будет исполняться. Срочный рынок является сложным и развитым организмом, на котором обращается широкий набор различных контрактов. В основе контракта могут лежать различные активы, например, помимо ценных бумаг, фондовые индексы, банковские депозиты, валюта, товары (в основном сырьевые, с трудом поддающиеся диверсификации). Актив, лежащий в основе срочного контракта, называют базисным или базовым активом. Срочный контракт возникает на основе базисного актива. Поэтому его также называют производным активом, т.е. инструментом, производным от базисного актива. Функциональный спектр срочных контрактов в настоящее время уже не сводится только к осуществлению реальной поставки базисного актива, но они всё в большей степени начинают выступать в качестве финансовых инструментов. Еще одно название срочных контрактов - деривативы (derivative – производная).

К двум важнейшим функциям срочного рынка относится то, что он позволяет согласовывать планы предпринимателей на будущее и страховать ценовые риски в условиях неопределенности экономической конъюнктуры. С помощью срочных контрактов можно застраховаться от изменения цен финансовых активов, валютных курсов, процентных ставок, товарных цен. Инструменты срочного рынка являются высокодоходными, хотя и высокорискованными объектами инвестирования финансовых средств.

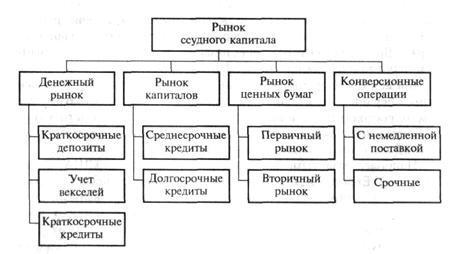

Рынок производных финансовых инструментов можно подразделить на сегменты: первичный и вторичный, биржевой и внебиржевой. В отличие от рынка ценных бумаг срочный биржевой рынок является для производных активов одновременно и первичным и вторичным, в то время как для ценных бумаг биржевой рынок выступает преимущественно как вторичный. По виду торгуемых на срочном рынке инструментов его можно подразделить на форвардный, фьючерсный, опционный рынки и рынок свопов. В свою очередь, форвардный рынок можно подразделить на рынок классических форвардных контрактов, главная цель которых состоит в поставке базисных активов и хеджировании позиций участников, а также рынок репо и рынок при выпуске (when-issued market). Рынок репо призван обеспечивать потребности в краткосрочном кредите, а рынок при выпуске – в первую очередь выполнять функцию определения цены будущих выпусков ценных бумаг. Опционный рынок можно разделить на рынок классических опционных контрактов и инструментов с встроенными опционами. Рынок производных финансовых инструментов можно также разделить и по сроку заключения контрактов: на кратко-, средне- и долгосрочный. По своей временной структуре данный рынок является преимущественно кратко- и среднесрочным, а биржевой рынок - практически только краткосрочным рынком: контракты, заключаемые на срок более года, являются скорее исключением, чем правилом.

Подавляющая часть срочных контрактов заключается в главных мировых финансовых центрах (Чикагская Биржа и т.п.), а также осуществляется с помощью международных телекоммуникационных систем. Клиринг по срочным операциям происходит в объединенных клиринговых центрах. Инфраструктура срочного рынка представлена не только биржами и внебиржевыми электронными системам (NASDAQ), но и широким спектром организаций, выполняющих как брокерские, так и дилерские функции. Непосредственными участниками данного рынка кроме коммерческих и инвестиционных банков выступают также различные фонды (инвестиционные, пенсионные, фьючерсные, хеджирования), производственные и сельскохозяйственные предприятия. Деятельность профессиональных участников срочного рынка подлежит лицензированию. Любые юридические и физические лица, решающие задачи согласования хозяйственных планов и страхования ценовых рисков, могут стать участниками срочного рынка, став клиентами какой-либо брокерской или инвестиционной компании.

Всех участников можно разделить на три группы: хеджиров, спекулянтов и арбитражеров. Хеджер – это лицо, страхующее ценовые риски. Операция по страхованию ценового риска называется хеджированием. Говоря проще, хеджирование – это действие, предпринимаемое покупателем или продавцом для защиты своего дохода от роста цен в будущем. Механизм хеджирования сводится к заключению срочного контракта, в котором устанавливается цена поставки базисного актива. Спекулянт – это лицо, стремящееся получить прибыль за счет разницы в курсовой стоимости базисных активов, которая может возникнуть во времени. Арбитражер – это лицо, извлекающее прибыль за счет одновременной купли-продажи одного и того же актива на разных рынках, если на него наблюдаются разные цены. Арбитражер продает актив на той бирже, где он дороже, и покупает там, где дешевле. Разница в ценах составляет его прибыль.

Если лицо по срочному контракту обязуется купить базисный актив, то говорят, что оно открывает длинную позицию. Ели лицо обязуется по контракту продать базисный актив, то говорят, что оно открывает короткую позицию.

Похожие работы

... 5 лет. Поскольку СПД сегодня нуждаются в реальных средствах, в дипломном проекте проанализирована эффективность использования облигаций НДС коммерческими банками при 3-х этапной долгосрочной финансовой комбинации с использованием производных ценных бумаг – РЕПО-контрактов(операций обратного выкупа собственных ценных бумаг, заложенных до момента погашения под заемные кредитные ресурсы) : 1 этап ...

... регулирования, оценки состояния экономики страны, - прогнозирования возможной экономической, фискальной и монетарной политики, - расчетов валового внутреннего продукта и др. Статистика: Развитие международных финансовых отношений и международных сопоставлений потребовало унификации методов составления платежных балансов в различных странах и согласования их с системой национальных счетов. ...

... капиталов, так как отражает одну из сторон классификации инструментов рынка ценных бумаг – по сроку привлечения инвестиционного капитала. 1.2 Финансовые институты как субъекты финансового рынка. Финансовые посредники Субъектами финансового рынка являются финансовые институты. С известной степенью условности можно выделить две группы финансовых институтов: 1) финансовые посредники, к ...

... как своеобразный посредник в движении капитала. Пятая функция - ускорение концентрации и централизации капитала для образования мощных финансово-промышленных групп. Указанные функции рынка ссудных капиталов направлены на поддержание капиталистического способа производства, обеспечение функционирования экономической системы государственно-монополистического капитализма. Отражая накопление и ...

0 комментариев