Навигация

Оплата в определенный день. В векселе в этом случае указывается конкретная дата платежа

4. Оплата в определенный день. В векселе в этом случае указывается конкретная дата платежа.

Учёт векселей.

Под учетом векселя понимается его передача векселедержателем банку для получения вексельной суммы до наступления даты платежа. За учет векселя банк взимает плату, возмещая векселедержателю сумму, указанную в векселе, за вычетом учетного процента (дисконта).

Векселя бывают двух типов:

¨ вексель, в котором указана абсолютная сумма, подлежащая выплате должником;

¨ вексель, в котором, кроме абсолютной суммы долга, предусмотрено начисление процентов на указанную сумму.

По векселям, в котором указана только сумма долга без начисления процентов, величина дисконта определяется по формуле:

![]()

![]() ,

,

![]() где D – сумма дисконта,

где D – сумма дисконта,

![]() T – срок от даты учёта векселя до даты погашения;

T – срок от даты учёта векселя до даты погашения;

![]() B – вексельная сумма;

B – вексельная сумма;

![]() I – учётная ставка банка.

I – учётная ставка банка.

Размер учетной ставки устанавливается в договоре между векселедержателем и банком.

Сумма, которую получит векселедержатель (В'), определяется по формуле:

B=В’![]() .

.

Если вексель, выписанный на сумму 100 тыс. руб. с периодом обращения 210 дней, учтен в банке за 60 дней до даты погашения по учетной ставке 80% годовых, то величина дисконта составит:

![]() тыс. руб.

тыс. руб.

В' = 100 - 13,3 = 86,7 тыс. руб.

Владелец векселя получит сумму в размере 86,7 тыс. руб. По истечении 60 дней банк предъявит вексель к оплате и получит с должника всю вексельную сумму.

По векселям, по которым предусмотрено начисление процентов на сумму долга, векселедержателю необходимо оценить выгодность учета векселя в банке.

Сумма, которую получит векселедержатель по процентному векселю при его учете в банке, определяется по формуле:

![]() ,

,

где Св – вексельная процентная ставка;

Тв – период обращения векселя от дня выдачи до дня предъявления к погашению.

Пример. Вексель номинальной стоимостью 100 тыс. руб. выпущен в обращение с погашением 30% годовых на сумму долга. Условиями выкупа предусмотрено, что он может быть предъявлен к погашению не ранее, чем через 120 дней со дня выпуска, т.е. 30 октября 1998 г. Векселедержатель предъявил вексель банку для учета 15 сентября 1998 г., продержав вексель 75 дней. Банк учел вексель по ставке 40% годовых. Следует определить сумму, которую получит векселедержатель при условии, что банк предъявит вексель к погашению 30 октября 1998 г.

![]() тыс. руб.

тыс. руб.

Банк, учитывая вексель, фактически переводит кредиторскую задолженность на себя. Кредиторская задолженность по векселю с учетом начисляемых процентов составляет 110 тыс. руб., ![]() , которая будет погашена банку через 45 дней после учета векселя.

, которая будет погашена банку через 45 дней после учета векселя.

Эффективность данной операции по учету векселя в банке для векселедержателя составляет:![]() , т. е. ниже, чем вексельный процент, так как банк кредитует векселедержателя.

, т. е. ниже, чем вексельный процент, так как банк кредитует векселедержателя.

В момент учета векселя банком его стоимость, включающая номинальную стоимость и накопленный за 75 дней владения доход, составляет 106,25 тыс. руб.![]() . Банк же выкупает (учитывает) вексель не за 106,25 тыс. руб., а за 104,5 тыс. руб., то есть за 98,35% от его реальной стоимости.

. Банк же выкупает (учитывает) вексель не за 106,25 тыс. руб., а за 104,5 тыс. руб., то есть за 98,35% от его реальной стоимости.

Эффективность операции по учету векселя для банка (Э) составляет:

![]()

По сути дела банк предоставил векселедержателю кредит в сумме 104,5 тыс. руб. сроком на 45 дней под 42,1% годовых. Процент, который взимает банк за предоставление кредита, называется кредитной ставкой.

Взаимосвязь между кредитной и учётной ставками выражается следующей формулой:

Скр ,

,

где Скр – кредитная ставка;

I – учётная ставка;

Т – период времени от даты учёта до даты погашения.

В нашем примере

Скр

Особенности вексельного обращения в условиях переходной экономики России.

Переход России к рыночной экономике обусловил возвращение в хозяйственный оборот многих финансовых инструментов, которые не были востребованы в период существования административно-командной системы, но которые широко используются в современных зарубежных экономически развитых странах. Ярким тому примером, безусловно, является возрождение вексельного обращения.

Множественность функций векселя, который может рассматриваться как долговое обязательство, ценная бумага, средство платежа, средство расчёта, залога и проч., зачастую приводит к неоднозначности его определения. В общем понимании вексель является ценной бумагой установленной формы, удостоверяющий письменное безусловное обязательство векседателя произвести платёж в пользу векселедержателя или его приказа указанной в векселе денежной суммы в определённый срок. Следовательно важнейшими особенностями векселя является то, что оплачивается он исключительно денежными средствами, являющимся абстрактным, безусловным и бесспорным долговым документом, содержащим чётко определённый набор реквизитов.

Несмотря на это, на вексельном рынке сложилось разделение векселей на так называемые “финансовые” (или “денежные”) и “товарные” или зачётные, сформировались два больших сектора – рынок банковских векселей и рынок нормативных векселей. В данном случае можно говорить о том, что практика пошла дольше теории. Оба вида векселей уже активно используются в хозяйственной практике, однако теория вопроса разработана крайне слабо, законодательство не лишено противоречий.

Предприятие выпускает вексель при возникновении у него задолженности по поставленным товарам или оказанным услугам, причём вексель по поступлению срока платежа должен оплачиваться денежными средствами. Для того чтобы вексель сделать “товаром”, не входя в противоречия с действующим законодательством, обычно его намеренно выписывают с погашением через значительный промежуток времени после составления, но предусматривают возможность его досрочного погашения продукцией (товарами и услугами) векселедателя.

В этом случае держателю просто не выгодно держать его до погашения или продавать его на рынке со значительным дисконтом. Единственным приемлемым для него вариантом использования такого векселя становится его досрочное предъявление в качестве оплаты обязательств перед векселедателем по поставке товаров (оказанию услуг).

Согласно статистическим данным по состоянию на 1 января 2000 года в обращении участвовали векселя, обеспечивающие задолженность покупателей на сумму 52,8 млдр. руб., а поставщиков на 108,8 млдр. руб., причём из них не были погашены в срок покупателями 7,1 млрд. руб. (13,5% от общей суммы задолженности, обеспеченной векселями), а поставщиками 22,9 млрд. руб. (21%). При этом в вексельной форме находилось 7,1% всей задолженности поставщикам (на 1.01.1999 – 6,2%, на 1.12.1999 – 6,9%) и 3,6% задолженности покупателей (соответственно 3,3% и 3,2%).

Как показывает практика, предприятию-векселедателю выгоднее рассчитываться с держателем векселя не “живыми” деньгами, а имеющемся у него имуществом различной степени ликвидности. Специфическая практика векселей в России привела к тому, что получили широкое распространение “энергетические” и “железнодорожные”, “угольные” и “металлургические”, “нефтяные” и “бензиновые” векселя, которые использовались для расчётов, но оплачивались чем угодно, только не “живыми” деньгами.

Практичные российские промышленники очень быстро сумели приспособить вексель для своих насущных нужд, а именно – для обслуживания расчётов. На первый взгляд может показаться, что использование векселей в хозяйственном обороте имеет своим безусловным преимуществом оптимизацию финансовых потоков в процессе функционирования предприятия и решение проблемы неплатежей. Однако в реальности оказалось, что предложенное лекарство едва ли не опасней самой болезней. В нашей стране сформировалось весьма специфическое видение проблемы: деньги по векселю в большинстве своём никто выплачивать не собирался, а несомненное достоинство векселя как безусловного денежного обязательства в итоге было низведено до уровня обычной долговой расписки или денежного суррогата.

В результат, в последние годы в обращении находится огромное и никем неучтённое количество векселей, обеспеченных неликвидной продукцией, услугами (например, транспортными перевозками) или даже долгами других предприятий. Они и сегодня более или менее активно крутятся в замкнутых цепочках, обеспечивая взаимные расчёты, как правило, между предприятиями, вовлечёнными в единый производственный процесс, и не предназначены для посторонних участников.

По аналогии с ценовой дискриминацией (назначением для каждого покупателя своей цены) вексельные цены дают возможность монополии прибегать к платёжной дискриминации, определяя порядок приёма векселей в оплату за продукцию, таким образом, монополисты создают систему множества реальных цен для разных покупателей.

Следовательно, наиболее характерной особенностью рынка корпоративных векселей в России стал нерыночный характер их обращения: вместо того чтобы оплачивать свои векселя всем кредиторам, векселедатель определяет у кого, сколько и по какой цене он их возьмёт оплату за свою продукцию или в погашении задолженности. Общим же для всех денежных суррогатов является то, что они выполняют функцию средства платежа, но не служат средством сбережения и не определяет реальные пропорции обмена товаров.

Использование не денежных форм расчётов (в том числе и расчётов векселями различной степени ликвидности) на долю которых приходится 70 – 80 % операций в российской экономике, по сути, означает проведение товарообмена и невозможность расчётов с фискальной системой, т. к. каждую сторону, прежде всего, интересуют пропорции мены, а не формальные денежные цены обмениваемого, которые могут быть как нулевыми, так и бесконечно большими, если стороны смогли убедить друг друга, что их товары очень дорого стоят.

Таким образом, вексельное обращение в переходной экономике России развивается противоречиво, имеет значительную специфику, обусловленную отсутствием к началу рыночных преобразований практического опыта проведения вексельных операций, отлаженной системы государственного регулирования вексельного оборота чётких представлений о предоставляемых этим инструментом возможностях и большинства хозяйствующих субъектов.

Вызывает интерес структура учтённых векселей кредитными организациями в зависимости от эмитента. Данные о них в разряде выпускающих их органов власти, банков, нерезидентов представлены в таблице:

| Дата | Всего векселей, млн. руб. | Векселя органов федеральной власти и авалированые ими. | Векселя органов власти субъектов РФ, местных органов и авалированные ими. | Векселя банков | Векселя нерезидентов | Прочие векселя | |||||

| млн. руб. | % | млн. руб. | % | млн. руб. | % | млн. руб. | % | млн. руб. | % | ||

| 01.06.00 | 87756 | 809 | 0,9 | 226 | 0,3 | 7333 | 8,4 | 11646 | 13,3 | 67743 | 77,2 |

| 01.01.00 | 65823 | 709 | 1,1 | 165 | 0,3 | 3024 | 4,6 | 10777 | 16,4 | 51148 | 77,7 |

| 01.06.99 | 74189 | 208 | 0,3 | 379 | 0,5 | 3194 | 4,3 | 22955 | 30,9 | 47451 | 64,0 |

| 01.06.98 | 49289 | 1172 | 2,4 | 420 | 0,9 | 3148 | 6,4 | 3603 | 11,4 | 38947 | 79,0 |

Направления развития вексельного рынка в России.

Существующие противоречия в развитии вексельного рынка обусловлены многими причинами: объективными и субъективными; внешними и внутренними; носящими как макро- , так и микроэкономический характер. В этих условиях для преодоления проблем, негативных тенденций и практической реализации финансовых возможностей при использовании векселей в качестве инструментов расчётов и преодоления взаимных неплатежей в экономике целесообразно осуществление комплекса мероприятий, направленных на создание полноценной правовой, организационной, технологической, региональной и информационной инфраструктуры вексельного обращения в России.

Во-первых, необходимо обеспечить создание условий для повышения эффективности деятельности предприятий и повышения их конкурентоспособности путём проведения реструктуризации и финансового оздоровления, а в случае их экономической нецелесообразности – за счёт задействования механизмов банкротства, полного прекращения функционирования нежизнеспособных производств (за исключением общественно значимых объектов).

Во-вторых, целесообразно провести межотраслевой анализ взаимной задолженности перед государством и государства перед ними, выработать механизм проведения многостороннего зачёта встречных требований и выявления предприятий - “ресурсопожирателей”, виртуальных производителей, создающих нулевую или отрицательную добавленную стоимость, т.е. нетто-должников , величины и структуры их задолженности и способов её погашения и/или путей её реструктуризации.

В-третьих, следует принять адекватные меры налогового регулирования деятельности предприятий, связанные с использованием ими векселей: факт принятия векселя в качестве средства платежа за продукцию предприятия должен рассматриваться как момент получения оплаты и достаточное основание для начисления и уплаты им всех видов налогов и обязательных платежей (независимо от дальнейших направлений использования предприятием полученных им векселей).

В-четвёртых, нужно полностью исключить из практики расчётов с бюджетами всех уровней и внебюджетными фондами любые формы не денежных расчётов и зачётов, препятствующих обеспечению равных возможностей для всех участков экономической системы и нередко способствующие необоснованному процветанию (в явной или неявной форме) одних предприятий за счёт других.

В-пятых, необходимо установить для предприятий норматив выпуска ими собственных векселей для расчётов с контрагентами, жёстко привязав его к объективному показателю функционирования предприятия (например, величине уставного капитала или собственных средств) по аналогии с тем, как это сделано для коммерческих банков.

В-шестых, требуется обеспечить упорядочение структуры денежной массы путём уменьшения доли наличных денег в расчётах, наиболее полного вытеснения квазиденег и суррогатов (особенно – так называемых товарных векселей) из платёжного оборота, нормализации вексельного обращения с учётом интересов предприятий производственного сектора. На сегодняшний день подавляющая доля официальной денежной массы в России пока сосредоточена в сфере финансового обращения. В реальном секторе экономики денежные единицы Центрального банка России как официальные деньги используются весьма ограничено, поэтому правительство вынуждено приспосабливаться к навязанным правилам, а пустоты в покрытии, затрат предприятий и товарного обращения заполняются заменителями денег.

Наконец, решению многих проблем будет способствовать наличие единой базы данных (реестров), содержащих оперативную информацию о фактах хищения, подделки, совершения протестов векселей (например, в системе глобальной сети “Интернет”) со свободным доступом для всех заинтересованных лиц.

В конце 1999-го – начале 2000 года обозначились чёткие тенденции к расширению круга корпоративных векселей, своевременно оплачиваемых денежными средствами. При этом серьёзно реформированы вексельные программы ряда крупнейших компаний (ОАО “Лукойл”, РАО “Норильский Никель”, ОАО “Нижневартовск нефтегаз” и др.), хотя количество и ликвидность их векселей ощутимо уступают бумагам ОАО “Газпром” и ОАО “Тюменская нефтяная компания”, наиболее активно торгуемым на вексельном рынке.

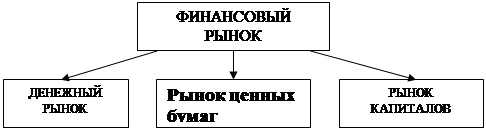

ОРГАНИЗАЦИЯ И РЕГУЛИРОВАНИЕ РЫНКА ЦЕННЫХ БУМАГ.

Всё это многообразие ценных бумаг после своего выпуска поступает на рынок, который, исходя из различий в способах первоначального размещения и их последующей перепродажи, подразделяется не первичный и вторичный.

Первичный составляют операции по размещению вновь выпущенных ценных бумаг путём аукциона, открытой продажи, либо индивидуально.

Аукционная форма первичной реализации ценных бумаг в ряде экономически развитых стран приобрела доминирующее положение. Устроители аукциона объявляют о времени его проведения, об объёме выпуска ценных бумаг, собирают от потенциальных покупателей заявки на объёмы приобретаемых ими ценных бумаг и условия размещения займа, представляющиеся им приемлемыми. Участие в аукционе может происходить на конкурентной или неконкурентной основе.

Открытая продажа - эта форма первоначального размещения ценных бумаг в России стала преобладающей. Условия её объявляются публично, заранее, они едины для всех желающих участвовать в торгах. Сам процесс продажи занимает от нескольких недель до нескольких месяцев.

Открытая продажа осуществляется не только элементом, но и привлекаемыми им посредниками в лице центрального банка, объединения коммерческих банков или фирм, специализирующихся на операциях с государственными долговыми инструментами.

Индивидуальное размещение ценных бумаг проводится путем переговоров с одним или несколькими инвесторами, в ходе которых оговариваются условия получения кредитов под выпущенные ценные бумаги – объем выпуска, процентная ставка, сроки и порядок погашения, цена продажи, после чего завершается сделка.

После того, как совершится первоначальное размещение ценных бумаг и тот, кто их выпустил, (эмитент), получит за них кредит, бумаги окажутся в руках первоначального инвестора (физического или юридического лица, купившего ценную бумагу), который может продать ее другому инвестору, а тот, в свою очередь, третьему и т. д.

Так, путем последующей продажи бумаг, складывается вторичный рынок. На нем не происходит привлечение новых финансовых средств, у эмитента лишь меняются инвесторы, владельцы заемных денежных сумм.

Первичные и вторичные рынки взаимосвязаны и взаимообусловливают функционирование друг друга. Первичный рынок, пуская в путь ценные бумаги, насыщает ими вторичный рынок. В свою очередь, активное движение ценных бумаг на вторичном рынке расширят круг инвесторов, вовлекает в финансово-хозяйственную деятельность все новых и новых лиц, которые, открывая свое дело, сами переходят к выпуску ценных бумаг. Без активной, полноценной жизни вторичного рынка не может быть эффективным первичный, и наоборот.

Основу рынка ценных бумаг составляет фондовая биржа. Фондовая биржа – это место, учреждение, соответствующим образом оснащенное, систематически и регулярно функционирующее, где осуществляется купля – продажа ценных бумаг.

Мировая практика показывает, что фондовые биржи образуются либо государством и его органами, либо группой физических или юридических лиц. Этим и определяется их статус – государственного учреждения, акционерного общества, ассоциации, публично-правового института.

В России создание фондовых бирж пошло по пути акционирования, не подчиняясь какой-либо центральной бирже.

Фондовые биржи в России приобрели популярность, а участие в них стало престижным. Так, объем сделок на фондовых биржах России 1993 году возрос более чем в 12 раз по сравнению с предыдущим годом. Структура биржевых сделок характеризует их участников. Ценные бумаги промышленных и торговых компаний составили 63,1%, банков 3,4%, инвестиционных компаний и бирж – 33,5%.

Вместе с тем, фондовые биржи не в силах удовлетворить спрос всех желающих продать или купить ценные бумаги, да и некоторые эмитенты и инвесторы из-за высоких требований не рискуют обращаться к ним за помощью. Поэтому, наряду с организованным обслуживаем ценных бумаг, на биржах складываются внебиржевые рынки, участники которых – инвестиционные банки, посреднические фирмы.

Соотношение биржевого оборота ценных бумаг и внебиржевого в разных странах складывается по-разному. В одних преобладает биржевой оборот, а торговля ценными бумагами вне стен бирж не имеет существенного значения и даже бывает запрещена. В других, как, например в США, значительная часть ценных бумаг находится во внебиржевом обращении.

Участники внебиржевого рынка, по сути, лишены возможности получать концентрированные сведения о состоянии рынка, ценах на различные виды ценных бумаг, о конъюнктуре движения денежных капиталов.

В ряде стран находят формы информационного обслуживания внебиржевого рынка. В США, например, успешно действует информационно-справочная система «Рейтер», популярны издания Национально-котировочного бюро и т.п.

Российский внебиржевой рынок разобщён, оторван от эпицентров биржевых событий, не имеет чёткой, бесперебойно действующей связи.

Особенность формирования рынка ценных бумаг в целом та, что на первом этапе его развития наблюдался бурный рост количества участников.

Однако этот рост не сопровождается качественными изменениями в организации рынка ценных бумаг. Абсолютное большинство участников – это мелкие эмитенты и инвесторы.

Из всех инвестиционных институтов 84% - это индивидуальные предприятия, товарищества с ограниченной ответственностью и акционерные общества закрытого типа, как правило, имеющие низкий объём финансового оборота.

Более яркую качественную оценку рынка дают фондовые биржи. Из примерно 150 фондовых бирж мира почти половина действует на российском рынке, при этом объём заключённых сделок у 20% бирж не превышает 1 млрд. рублей (200-300 тысяч долларов США), в то время как биржевой оборот самых мелких фондовых бирж Запада составляет не менее 8 млн. долларов.

О низком уровне развития рынка ценных бумаг свидетельствует большое количество региональных рынков на уровне экономического района, области, которые фактически замкнуты, изолированы, имеют собственную инфраструктуру, сеть банков, инвестиционных институтов и фондов. Обособленное функционирование локальных рынков ограничивает возможности межрегионального перелива капиталов и препятствует осуществлению стратегических установок структурной перестройки экономики.

Развитие рынка ценных бумаг сдерживает, прежде всего, неразвитость законодательной базы, определяющей правила его функционирования, низкая роль государства в его регулировании.

Правовая база не систематизирована, ею сложно пользоваться. По своей сути многие правовые акты несовершенны. Они нередко отличаются декларативностью. Часто противоречат друг другу, несут на себе отпечаток борьбы между собой различных государственных органов и концепций развития рынка.

С началом осуществления реформ в России стремление быстрее освободиться от командно-административной системы и методов управления экономикой часто приводило к полному отрицанию роли государства.

Уже первые годы проведения реформ показали абсурдность подобных взглядов, доказали, что умаление роли государства в этих процессах может породить лишь анархию и хаос.

В большинстве развитых стран мира рынок ценных бумаг находится под воздействием государственного регулирования.

Роль государства в регулировании фондового рынка, прежде всего, сводится к определению концепции развития рынка, выработке программы её реализации, принятию законодательных актов, определяющих правила его запуска и функционирования. Далее, оно должно создать такую структуру государственных органов, регулирующих рынок ценных бумаг, которая обеспечила бы строгий и всеохватывающий контроль за соблюдением участниками рынка установленных законом правил и требований, а в случае их нарушения могла бы применять к виновным соответствующие санкции. Эти органы призваны не только установить контроль за финансовой устойчивостью и безопасностью рынка, но и создать открытую и широко доступную систему информации о его состоянии; своими действиями способствовать формированию современной инфраструктуры рынка, её преобразованию в мощную, объединяющую локальные рынки единую национальную систему, оснащённую современными средствами связи и управления.

Подводя итоги всему изложенному, можно сделать вывод, что роль рынка ценных бумаг как механизма аккумуляции и перераспределения капиталов в системе инвестиционного процесса в современных условиях усиливается. Поэтому ему принадлежит видное место в системе воспроизводительного процесса: с помощью ценных бумаг происходит аккумуляция свободных денежных средств внутренних и внешних инвесторов и передача их хозяйствующим субъектам для производственного использования. Именно благодаря механизму рынка ценных бумаг становится возможным инвестирование значительных объёмов средств в реальную экономику, наращивание производственных мощностей страны, накопление ресурсного потенциала, стимулируется развитие наиболее перспективных производств и отраслей, которые обеспечивают наибольшую доходность и эффективность использования ограниченных ресурсов и способствуют ускорению научно-технического прогресса, внедрению новейших научных достижений и технологий в производство. Проведённый анализ особенностей современной стадии развития рынка ценных бумаг в промышленно развитых странах позволил выявить главные тенденции, которые на практике означают, что он становится движимой силой прогресса в реальном секторе экономики, обеспечивает рост производительности труда и предоставляет необходимые источники для развития передовых отраслей и производств, которые будут определять новую экономическую реальность XXI века. Тем самым именно рынок ценных бумаг в значительной степени задаёт ток развитию всей мировой экономики в целом и национальных экономических систем в частности.

Сегодня, чтобы стать полноправным членом всемирного экономического производства, участником мирового финансового рынка, любая страна и в особенности Россия, должна достичь современного уровня организации рыночных отношений. Однако на пути достижения этой цели лежит ряд промежуточных этапов в развитии форм существования капитала, который нельзя миновать. Исторический опыт показывает, что эти этапы развития определяются, прежде всего, спецификой процесса накопления капитала в конкурентных условиях места и времени. В этом контексте можно выделить несколько стадий, которые выражаются через эволюцию капитальных форм: от денежного капитала к ссудному, от ссудного к капиталу, представленному в форме ценных бумаг. Соответственно этому определяется логика и фазы развития финансового рынка в целом и рынка ценных бумаг как его важнейшего структурного элемента. Всё это обуславливает важность исследования инструментов рынка ценных бумаг для привлечения инвестиций, а также рассмотрения проблем и перспектив его развития и в нашей стране под углом зрения сложившейся экономической ситуации и с учётом его назначения в инвестиционной сфере.

Список литературы:

1. В. И. Видянин, Т. П. Журавлёва и др. – Общая экономическая теория. – М.: «Промо-Медиа», 1995.

2. Н. И. Берзан, Е. Л. Буянова и др. – Фондовый рынок. – М.: «Вита пресс», 1998.

3. Б. И. Алёхин – Рынок ценных бумаг: введение в фондовые операции. – М.: «Финансы и статистика», 1991.

4. Н. И. Берзон, Т. В. Буянова и др. – Фондовый рынок: учебное пособие для ВУЗов экономического профиля. – М.: «Инфра – М», 1998.

5. Б. А. Райзберг – Курс экономики. – М.: «Питер»,1997.

6. А. И. Добрынин, Л. С. Тарасевич – Экономическая теория. Учебник для ВУЗов. – М.1998.

7. Г. Б. Поляк – Финансы. Денежное обращение. Кредит. – М.: «Юнити», 2001.

8. Н. В. Мещерова – Организационные рынки ценных бумаг. – М.1999.

9. Е. В. Семенкова – Операции с ценными бумагами: российская практика. – М.1997.

Журнальные статьи:

1. «Финансы и кредит» 2001г. №12 (стр.20). – М. Ю. Маковецкий – “Ключевые тенденции в развитии рынка ценных бумаг в современных условиях”.

2. «Проблемы прогнозирования» 2001г. №4 (стр. 98). – В. В. Соколов – “Современный вексельный рынок в РФ”.

3. «Финансовый бизнес» 2000г. №2 (стр.47). – С. Лапин – “Рынок векселей в России”.

4. «Финансы и кредит» 1998г. №1 (стр.8). – Л. А. Чалдаева, А. А. Килячков – “Финансовые инструменты российского фондового рынка”.

5. «Финансы и кредит» 2000 №12 (стр.24). – Е. Н. Коновалова, М. Ю. Маковецкий – “Вексельное обращение. Проблемы и перспективы вексельного обращения в условиях трансформации экономики России”.

Похожие работы

... в качестве платежного средства. Возникли и другие инструменты, удостоверяющие движение товаров (коносаменты, закладные документы и т.д.). Однако настоящим прорывом в формировании рынка ценных бумаг явились акционерные общества. В условиях капиталистического способа производства наблюдается противоречие между тенденцией ко все большему расширению предприятий и ограниченностью индивидуальных ...

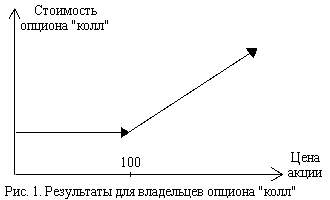

... дешевле, или наоборот - сначала купить дешевле, а затем продать дороже), и возможна “поставка” - денег в случае покупки опциона, или акций - в случае его надписания (продажи). 5. Сертификаты как финансовые инструменты фондового рынка. 5.1. Сертификат как письменное свидетельство. Сертификат - письменное свидетельство банка-эмитента о вкладе денежных средств, удостоверяющее право ...

... пробелы и нестыковки, одни из них достаточно серьёзны, другие тактического характера. Главной стратегической проблемой является ответственность. У нас есть множество норм в законах, но нет никакой ответственности за их нарушение. Глава 2. Формы развития рынка ценных бумаг в России. Субъекты рынка ценных бумаг. Всех участников рынка ценных бумаг можно разделить на две группы. В ...

... нескольких сотен млрд.руб., однако этот объем включает не только сами ценные бумаги, но и финансовые инструменты и кредитные ресурсы. Положительной стороной становления Российского рынка ценных бумаг является рост профессиональных кадров фондовых бирж и брокерских компаний, освоение новых видов ценных бумаг, улучшение технической оснащенности фондовых бирж. Создание электронных систем позволяет ...

0 комментариев