Навигация

Порядок исчисления и уплаты единого социального налога (ЕСН) – с изменениями

2.3. Порядок исчисления и уплаты единого социального налога (ЕСН) – с изменениями.

Федеральным законом РФ от 31 декабря 2001 года № 198-ФЗ внесены отдельные изменения в главу 24 части второй НК РФ, устанавливающей порядок исчисления и уплаты Единого социального налога (ЕСН).

Изменения вступили в силу с 1 января 2002 года, в связи с чем подлежат применению с доходов, выплачиваемых за январь 2002 года.

В новой редакции изложены статьи 235-237 главы.

Отныне объектом налогооблажения по ЕСН признаются выплаты в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, а так же по авторским договорам.

Если физическое лицо не связано с организацией ни трудовым договором, ни договором гражданско-правового характера, предметом которого является выполнение работ или оказание услуг, речи о начислении ЕСН не может вестись.

В отдельном порядке отмечено, что не относятся к объекту налогооблажения по ЕСН выплаты, производимые в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), а так же договоров, связанных с передачей в пользование имущества.

Согласно новой редакции статьи 237 НК РФ при определении налоговой базы должны учитываться любые выплаты и вознаграждения (за исключением необлагаемых сумм, определенных в статье 238 НК РФ), вне зависимости от формы, в которой осуществляются данные выплаты, в частности, полная или частичная оплата товаров, предназначенных для физического лица – работника или членов его семьи, в том числе коммунальных услуг, питания, отдыха и т.д.

Как и ранее, организации обязаны определять налоговую базу по ЕСН отдельно по каждому физическому лицу с начала года по истечении каждого месяца нарастающим итогом.

Сохранены правила оценки натуральной части доходов в пользу физических лиц (пункт 4 статьи 237 новой редакции главы 24 НК РФ). По прежнему выплаты и вознаграждения в натуральной форме в виде товаров и услуг должны учитываться как стоимость этих товаров на день их выплаты.

Определенным недостатком является то обстоятельство, что в стоимость товаров и услуг для формирования облагаемой базы по ЕСН установлено включение сумм НДС и акцизов, и не установлено включение налога с продаж, тогда как по данному налогу принята отдельная глава НК РФ.

В новой редакции изложен подпункт 7 пункта 1 статьи 238 НК РФ, согласно которому налогооблажению не подлежат:

- суммы страховых платежей по обязательному страхованию работников, осуществляемому налогоплательщиком в порядке, установленном законодательством РФ;

- суммы платежей налогоплательщика по договорам добровольного личного страхования работников, заключаемым на срок н6е менее одного года, предусматривающим оплату страховщиками медицинских расходов этих застрахованных лиц;

- суммы платежей налогоплательщика по договорам добровольного личного страхования работников, заключаемым исключительно на случай наступления смерти застрахованного лица или утраты застрахованным лицом трудоспособности в связи с исполнением им трудовых обязанностей.

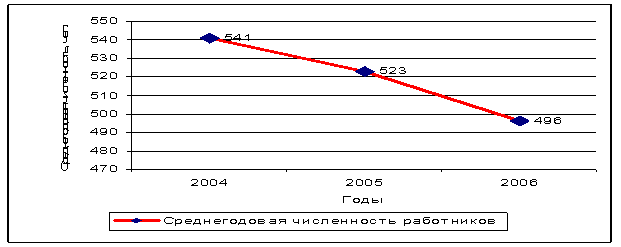

При расчете налоговой базы в среднем на одного работника учитывается средняя численность работников, определяемая в порядке, устанавливаемом Государственным комитетом РФ по статистике, а при определении условий на использование “регрессивной” шкалы налогооблажения должна приниматься средняя численность работников, учитываемых при расчете суммы налога, подлежащего уплате в федеральный бюджет.

Порядок расчета и уплаты ЕСН определен пунктом 3 статьи 243 НК РФ.

В течение отчетного квартала по итогам каждого календарного месяца налогоплательщики производят исчисление ежемесячных авансовых платежей по налогу, исходя из величины выплат и иных вознаграждений, начисленных с начала налогового периода до окончания соответствующего календарного месяца и ставки налога. Сумма ежемесячного авансового платежа по налогу, подлежащая уплате за отчетный период, определяется с учетом ранее уплаченных сумм ежемесячных авансовых платежей.

Уплата ежемесячных авансовых платежей во всех случаях должна производится не позднее 15 числа следующего месяца.

По итогам отчетного квартала налогоплательщики перепроверяют разницу между суммой налога, исчисленной исходя из налоговой базы, рассчитанной нарастающим итогом сначала года до окончания соответствующего отчетного периода и суммой уплаченных за тот же период ежемесячных авансовых платежей, которая подлежит уплате в срок, установленный для предоставления расчета по налогу.

Сроки предоставления расчетов по авансовым платежам не изменены – не позднее 20 числа после истечения отчетного периода (в качестве которого, правда, выступает квартал, а не месяц).

Как и прежде, разница между суммой налога, подлежащей уплате по итогам налогового периода, и суммами налога, уплаченными в течение налогового периода, подлежат уплате не позднее 15 дней со дня, установленного для подачи налоговой декларации за налоговый период.

При этом в случае, если по итогам налогового периода сумма фактически уплаченных за этот период страховых взносов на обязательное пенсионное страхование превысит сумму примененного налогового вычета по налогу, сумма такого превышения признается излишне уплаченным налогом и подлежит возврату налогоплательщику в порядке, предусмотренном статьей 78 НК РФ.

Новой редакцией главы 24 НК РФ не исключена обязанность организации по:

- организации и ведению индивидуального учета сумм начисленных в пользу каждого из физических лиц выплат и иных вознаграждений, сумм налога, а так же сумм налоговых вычетов;

- ежеквартальному представлению сведений в ФСС РФ в части ЕСН, уплачиваемого в данный фонд;

- представлению в Пенсионный фонд сведений об индивидуальном персонифицированном учете в системе государственного пенсионного страхования;

Отдельные изменения внесены также в порядок исчисления ЕСН индивидуальными предпринимателями и прочими лицами, осуществляющими самостоятельную деятельность без образования юридического лица (в т.ч. перешедшими на упрощенную систему налогооблажения).

Похожие работы

... несовпадением требований разных предприятий, последние имеют право провести тарификацию любого рабочего, в том числе и имеющего квалификационный разряд, который был ему присвоен на другом предприятии. учет персонал заработная плата Тарифная сетка представляет собой таблицы с почасовыми или дневными тарифными ставками, начиная с первого, низшего разряда. Она определяет соотношение в заработной ...

... малым по своему статусу и экономическим параметрам; · объект проверки узконаправленный; · организация использует компьютерный учет и бухгалтерские программы "1С: Предприятие 7.7" и "1С: Зарплата + Кадры". 4.5 Аудит первичных документов и начислений по заработной плате Контроль за тем, как осуществляется на предприятии соблюдение трудового законодательства - дело первостепенное. Здесь, ...

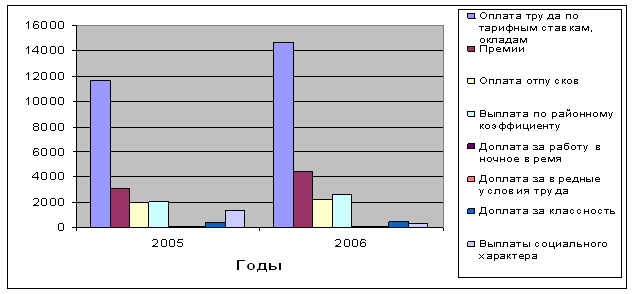

... время с 22 часов до 6 •-часов утра. Основанием для начисления доплат за работу в ночное время служат данные табельного учета. Работа в ночное время оформляется действующими на предприятии первичными документами по учету труда и заработной платы и оплачивается в соответствии с действующими тарифными условиями труда. Кроме этого каждому работнику за работу в ночное время положена надбавка. Размер ...

... пособия является листок нетрудоспособности. Величина пособия зависит от общего стажа работы и характера заболевания. Суммы удержаний отражаются непосредственно в расчетной ведомости. Исследовав, организацию учета труда и заработной платы в МУП «Первомайское», нами был сделан вывод, что, не смотря на то, что учет труда и его оплаты в исследуемом предприятии ведется в соответствии с нормативными и ...

0 комментариев