Навигация

1.2. Перевод долга.

Перевод долга, как отношение по перемене лица в обязательстве состоит в том, что выбывающим лицом из обязательства является не кредитор, как в цессии, а должник.

Главное отличие заключается в том, что перевод должником своего долга на другое лицо допускается лишь с согласия кредитора. Новый должник может выдвинуть против требования кредитора возражения, основанные на отношениях между кредитором и первоначальным должником. Что же касается формы перевода долга, то применяются правила, установленные в отношении формы уступки требования (пп. 1 и 2 ст. 389 ГК)[80].

По существу в отношениях по переводу долга участвуют все стороны обязательства: кредитор, новый кредитор, должник т.е. как минимум 3 стороны. Следовательно волеизъявление как минимум трех сторон необходимо для осуществления перевода долга. При этом к данным правоотношениям подлежат применению, кроме гл. 24 ГК, общие положения о многосторонних сделках и договорах.

Анализируя правовое положение сторон, возникающие при переводе долга можно обратить внимание на достаточно резкое отличие перевода долга от цессии, особенно при рассмотрении в рамках практической ситуации. Перевод долга в обязательстве основанном на договоре будет фактически являться изменением субъектного состава договора. В этом случае стирается грань различия между изменением договора и изменением лица в обязательстве и с этой точки зрения, как раз будет справедливо рассуждение М.И. Брагинского, рассмотренные на стр. 37 настоящей работы.

П практической стороне перевод долга, связан с достаточно сложной процедурой получения согласия должника и вероятно поэтому мало применяется на практике.

Глава 2. Правовая природа договора факторинга.

В гражданском кодексе относительно вопроса формы и условий договора цессии, как уже рассматривалось разделе настоящей работы посвященном форме договора, законодатель не предусмотрел конкретной формы. Элемент цессии может быть в любом договоре, как купли-продажи, дарения, мены и т.п. и применяются общие правила соответственно этих договоров, что учитывая главу 24 ГК образует общие правила регулирования отношений по передаче права требования. Законодатель указал только один специальный вид договора цессии, помещенный в главу 43 ГК «Финансирование под уступку денежного требования» - факторинг.

Факторинг, как вид договора Цессии содержит много общих черт главы 24 ГК, но устанавливает много отличий, позволяющих подвергнуть проверке приведенное выше утверждение о соотношении главы 24 и главы 43 ГК как общей и специальной норм.

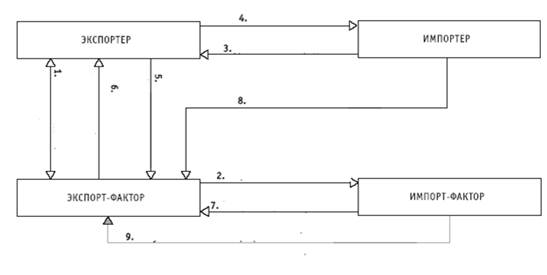

Термин «факторинг» является российской транскрипцией английского слова factoring, означающего разновидность агентирования. Соответственно «фактор» (factor) — финансовый агент, комиссионер. В целях простоты изложения понятия «факторинг» и «финансирование под уступку денежного требования» будут употребляться в качестве равнозначных. Помимо факторинга принято выделять также форфейтинг (от французского foifaif либо от английского forfeit), который по своей сути очень близок первому и заключается в переводе на финансового агента (покупателя векселя, или «форфейтера») прав по векселю.[81]

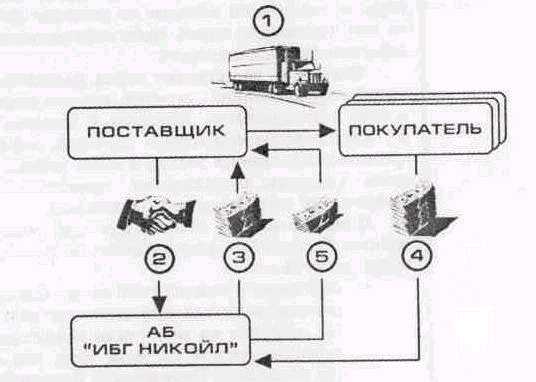

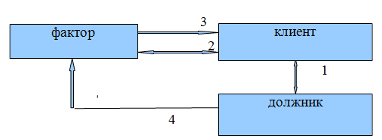

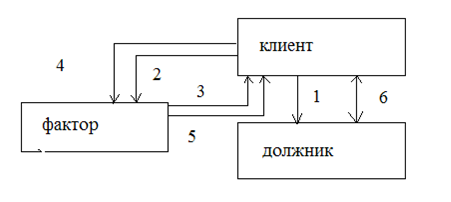

По договору факторинга (Финансирования под уступку денежного требования) одна сторона (финансовый агент) передает или обязуется передать другой стороне (клиенту) денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику), вытекающего из предоставления клиентом товаров, выполнения им работ или оказания услуг третьему лицу, а клиент уступает или обязуется уступить финансовому агенту это денежное требование. Денежное требование может быть уступлено и в целях обеспечения обязательства клиента перед финансовым агентом.

Данный договор со стороны финансового агента может предусматривать как передачу денег клиенту (по модели договора займа), так и обязательство передать их (по модели кредитного договора). Точно так же и клиент в зависимости от условий конкретного договора либо уступает определенное денежное требование, либо обязуется уступить его. В соответствии с этим имеет смысл говорить о возможности существования факторинга как реального или консенсуального договора.[82]

Закон устанавливает сторону по договору (финансового агента) в виде специального субъекта, профессионального участника рынка по совершению деятельности финансирования под уступку денежного требования, связывая его обязательным наличием лицензии на совершение этой деятельности.[83]

Помещение главы 43 в Гражданском кодексе РФ рядом с главами о кредите, счете и банковских операциях, а также указание на необходимость наличия лицензии, субъекта (банки, кредитные организации и др.), суть отношений выраженных в виде передачи денежных средств, только последующего представления другой стороне в виде передачи права денежного требования позволяет сделать вывод об отнесении договора факторинга к виду кредитного договора. Эту черту обоснованно заметил М. Воронин «Упоминание в названии договора "финансирование" и установленная последовательность обязательных действий сторон при определении его предмета, выраженная в первоначальной обязанности финансового агента передать клиенту денежные средства (а не наоборот - с обязанности клиента уступить право, а затем - обязанности агента его оплатить), в определенной степени раскрывают суть возникающих между ними отношений, фактически сводящуюся к кредитованию одной стороны другой».[84] #G0Е.А. Суханов рассматривая отношения факторинга указывает: «Речь идет о предпринимательских отношениях, участник которых, приобретая денежное требование к другому лицу (например, в силу отгрузки ему товара или оказания возмездной услуги), не дожидаясь его исполнения, уступает данное требование банку или иной коммерческой организации (фактору) в обмен на получение займа или кредита. Разумеется, фактор оплачивает такое требование кредитору не в полной сумме или предоставляет ему кредит, рассматривая данное требование как способ полного или частичного обеспечения его своевременного возврата. При этом учитывается и необходимое вознаграждение фактору»[85]. Учитывая указанные позиции можно сделать вывод, что договор факторинга объединяет в себе, как принципы договора цессии, так и кредитования, имеет в себе условия отличающие его от этих двух видовых договоров и является смешанным.

Предметом права требования в договоре факторинга может служить только денежное требование клиента к должнику, вытекающее из предоставления клиентом товаров, выполнения работ, оказания услуг.[86] Во первых законодатель достаточно ограничил само право требования, но вместе с тем и основание возникновения этого права. Например заключение договора о передаче права денежного требования, возникшего на основании причинения вреда, возможно только в виде договора цессии, либо на условиях не ухудшающих положение должника по отношению к договору цессии в форме договора факторинга.

Денежным требованием, уступаемым по договору факторинга, может быть как существующее требование, т.е. такое, срок платежа по которому уже наступил, так и будущее требование, т.е. право на получение денежных средств, которое возникнет в будущем. Пункт 1 ст.826 ГК РФ устанавливает условия идентифицируемости уступаемого денежного требования. Существующее требование должно быть определено в договоре таким образом, чтобы идентифицировать это требование уже в момент заключения договора, а будущее требование - не позднее, чем в момент его возникновения. Отсутствие такой определенности влечет за собой признание договора факторинга незаключенным. Поэтому в договоре следует указывать точные реквизиты уступаемого требования (из какого обязательства оно возникло или возникнет, стороны этого обязательства, сумма требования и т.д.).[87]

Уступка денежного требования, как указано в абзаце втором ч. 1 ст. 824 может быть осуществлена в целях обеспечения исполнения обязательства. Данный вопрос достаточно интересен с точки зрения, какой же способ обеспечения исполнения обязательства с точки зрения главы 23 ГК представляет собой данный договор? Возможно представить денежное требование в виде залога, но в этом случае не осуществляется передача этого требования, задаток в виде денежного требования более вероятен. Например Е.А. Суханов рассматривает возможность передачи требования для обеспечения обязательства только в контексте залога: «требование может переходить к фактору только при условии невыполнения клиентом своего основного обязательства (в субсидиарном порядке)»[88]. Представляется, с точки зрения главы 23 ГК передача денежного требования в целях обеспечения исполнения обязательства, как способ обеспечения его исполнения предусмотренный в диспозитивном характере ст. 329 ГК (и другими способами предусмотренными законом или договором). Но наиболее вероятным представляется техническая или интеллектуальная ошибка (недоработка) законодателем данной правовой нормы – слово «обеспечения» является лишним. Передача денежного требования в целях исполнения обязательства клиента перед финансовым агентом более удовлетворяет сущности договора факторинга, чем передача денежного требования в целях обеспечения исполнения обязательства. Но вместе с тем, с обеих точек зрения передача требования, как для исполнения обязательства, так и для обеспечения исполнения обязательства, выносит финансовую составляющую за рамки договора факторинга – в рамках этого договора не осуществляется финансирования, а передача денежного требования осуществляется либо для обеспечения, либо для исполнения другого обязательства клиента перед финансовым агентом, и переводит данный договор из разряда факторинга под общие нормы договора цессии.

Характерным отличием факторинга от цессии, выраженным в ч. 2 ст. 824 является диспозитивно установленные возможные условия договора о предоставлении финансовым агентом клиенту дополнительных услуг, связанных с денежными требованиями например: ведение бух. учета.[89]

Е. Павловский рассматривая договор факторинга подмечает: «Финансирование под уступку денежного требования имеет много общего с договором о переходе прав кредитора к другому лицу-цессии (статья 382 ГК), поскольку к финансовому агенту переходит право требования к должнику клиента по переуступленному требованию. Однако финансирование под уступку денежного требования существенно отличается от цессии. Этот договор - двухсторонний. Клиент передает или обязуется передать денежное требование, а финансовый агент выплачивает или обязуется выплатить клиенту денежную сумму. Например, поставщик продукции (клиент) уступает или обязуется уступить свое право требовать от покупателя оплату поставленной ему продукции, а финансовый агент передает или обязуется передать клиенту денежные средства»[90]. Но данное различие достаточно условно. В договоре цессии участвуют тоже как две стороны: цедент и цессионарий. Скорее вопрос данного различия лежит несколько в другой плоскости. Договор факторинга предусматривает обязательное встречное представление, либо в виде финансирования, либо в виде иного обеспечиваемого обязательства. Цессия же не указывает на необходимость встречного представления, а содержит общие нормы по переходу права требования.

В договоре факторинга, в отличие от цессии является предусмотренная п. 1 ст. 826 ГК РФ возможность уступки права на получение денежных средств, которое возникнет в будущем (будущее требование). При уступке будущего денежного требования оно считается перешедшим к финансовому агенту после того, как возникло само право на получение с должника денежных средств, которые являются предметом уступки требования, предусмотренной договором.[91]

Согласно ч. 2 ст. 382 ГК уступка права требования другому лицу допускается без согласия должника в случае если договором или законом не установлено иное. В отношениях факторинга, в отличие от цессии, в соответствии с ст. 828 условие о недопустимости уступки требования является ничтожным, но вместе с тем не ограничивает ответственность клиента перед должником за нарушение этого условия, например, при доказанности возникновения дополнительных расходов, которые отсутствовали бы, если бы долг исполнялся первоначальному кредитору. Последующая уступка денежного требования финансовым агентом, выступающим, в свою очередь, клиентом в силу ст. 829 ГК не допускается, если в договоре не предусмотрено иное, это условие является специфическим в договоре факторинга, по отношению к цессии.

По условиям уведомления должника о состоявшейся уступке права денежного требования цессия и факторинг совпадают, за исключением того, что в последнем это отношение выражено более детально.

При рассмотрении вопроса исполнения денежного требования законодатель разделяет а) финансирование под уступку денежного требования, где к финансовому агенту переходят также права на все суммы денежного требования, в том числе и штрафы и пени, а клиент не несет ответственности за размер сумм полученных финансовым агентом; б) в случае уступки денежного требования в обеспечение исполнения обязательств, сумма получаемая финансовым агентом ограничивается суммой обеспечиваемого обязательства, излишек передается клиенту, а недостача взыскивается с него. Это отношение, как указано выше представляет собой, не элемент кредитного договора, а элемент отношений по обеспечению обязательства с применением залога, в качестве которого выступает денежное требование к должнику и общих норм цессии.

Должник вправе предъявить новому кредитору возражения, которые он имел в отношении кредитора, к моменту получения уведомления об уступке права требования, данная норма закреплена в ст. 832 и аналогична ст. 386 ГК. В отношениях факторинга тесно связаны между собой не только стороны договора финансирования под уступку денежного требования (финансовый агент и клиент), но и должник по обязательству перед клиентом (первоначальным кредитором). В частности, должник по уступленному обязательству сохраняет право требовать уплаты определенных сумм клиентом при нарушении последним своих обязательств по договору (например, при оплате им финансовому агенту стоимости товара, отгруженного клиентом и впоследствии оказавшегося недоброкачественным). В такой ситуации должник не вправе требовать возврата сумм, уплаченных им финансовому агенту (п. 1 ст. 833 ГК). Но если сам финансовый агент не произвел клиенту обещанный за уступку требования платеж либо при производстве такого платежа знал о нарушении обязательства клиентом, должник может требовать возврата ему соответствующих сумм непосредственно от финансового агента. Ведь в указанной ситуации финансовый агент получает с должника деньги, не произведя финансирования своего клиента либо зная, что уступленное ему требование клиента к должнику необоснованно или заведомо спорно.[92]

Как и в случае с общегражданской цессией, должник в договоре о факторинге становится обязанным произвести платеж финансовому агенту лишь при условии, что он получил от клиента (кредитора) или от самого финансового агента уведомление об уступке денежного требования в пользу «фактора» (ст. 830 ГК). Уведомление должно быть письменным и содержать четкое определение переданного требования, а также наименование финансового агента, в пользу которого произведена передача права. Неисполнение клиентом обязанности по уведомлению должника освобождает, по общему правилу, последнего от необходимости платить новому кредитору. Исполнение обязательства первоначальному кредитору (клиенту) признается в этом случае исполнением надлежащему кредитору (п. 3 ст. 382 ГК). Должник вправе потребовать от агента представления доказательств того, что уступка требования реально имела место. Отказ «фактора» от исполнения этой обязанности также восстанавливает право должника произвести платеж самому клиенту (первоначальному кредитору).[93]

Таким образом, фигура финансового агента в большей степени имеет юридическую защищенность и определенность, чем цессионарий при уступке требования. Обусловливается это прежде всего особенностями предпринимательских отношений, субъектами которых являются клиент и финансовый агент, действующий как профессиональный участник отношений факторинга. Предоставляя права и защиту такому участнику, ГК в то же время наделяет его соответствующими обязанностями и устанавливает требование в форме необходимости получить лицензию. Изложенные выше обстоятельства в своей совокупности достаточно обоснованно позволяют рассматривать отношения по финансированию под уступку денежного требования обособленно от обычной цессии и с самостоятельным правовым регулированием. В общем виде приведенные отличия факторинга от цессии можно сгруппировать по трем категориям: а) объект правового регулирования (суть отношений по факторингу и цессии); б)субъекты правоотношений; в) содержание обязательств.[94]

Форма договора факторинга также не установлена законодательно. Но поскольку денежное требование, передаваемое по договору факторинга, практически во всех случаях вытекает из сделки, для которой обязательна письменная форма, то и сам договор факторинга должен быть заключен в письменной форме (простой или квалифицированной), а в установленных законом случаях подлежит государственной регистрации[95].

Договор факторинга представляет собой смешанную совокупность правовых норм регулирующих отношения по передаче денежного требования, предусматривающих в части, в одних случаях элементы кредитных отношений, в других залоговых.

Похожие работы

... права (требования) и перевод долга позволяет субъектам более оперативно производить взаиморасчеты, тем самым, ускоряя товарооборот. Развитие такого института, как перемена лиц в обязательстве, создает возможность распоряжаться имущественными правами (обязанностями), т.е. превращает их в полноправные объекты товарооборота. Особенностью их является то, что вместо традиционной передачи товаров ( ...

... обеспечение. Клиент ежедневно по мере осуществления операций снабжается подробнейшими отчетами о зарегистрированных поставках, удержанной комиссии, состоянии дебиторской задолженности. При отражении операций факторинга в балансе компании необходимо помнить, что в соответствии с Положением о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продук ...

... услуг) нерезидентам - импортерам ввиду того, что платежи в оплату экспортных поставок должны в обязательном порядке поступать на счета резидентов – экспортеров в уполномоченных банках [52]. Существуют на рынке факторинга и проблемы, связанные с работой клиента. Наиболее существенными из которых, являются: 5. Неприятие факторинга налоговой инспекцией. Это связано с тем, что в конце 1990-х годов ...

... из соглашения сторон или существа обязательства и исполнение не утратило интерес для кредитора. 10. Новое гражданское законодательство утвердило в России свободу договора - одно из основополагающих начал частного права. С точки зрения исполнения договорного обязательства предназначение свободы договора состоит в возможности сторон добровольно реализовать предусмотренное договорным обязательством ...

0 комментариев