Навигация

Желательно, чтобы любое предложение ФКСВ о помощи предусматривало ее возврат ФКСВ, полностью или частично

8. Желательно, чтобы любое предложение ФКСВ о помощи предусматривало ее возврат ФКСВ, полностью или частично.

9. Если получающий помощь банк является филиалом холдинговой компании, предложение должно быть разработано таким образом, чтобы

а) помощь не предоставлять холдинговой компании, за исключением случаев, когда к этому вынуждают обстоятельства, и только тогда, когда холдинговая компания действует исключительно как передаточное звено для предоставленной банку помощи;

б) воздействие на директоров, руководство, акционеров и кредиторов холдинговой компании приближалось к ожидаемому воздействию в случае банкротства получающего помощь банковского филиала (следовательно, может потребоваться, чтобы кредиторы холдинговой компании ограничили и/или закрепили новые условия предоставленных ими кредитов); и

в) существенный вклад, минимизирующий финансовые расходы ФКСВ, был сделан за счет доступных ресурсов холдинговой компании и ее иных банковских и/или небанковских филиалов.

10. ФКСВ предпочитает не приобретать и не пользоваться активами банков, которым она оказывает помощь. Признается, что эта задача не может быть осуществима или желательна во всех ситуациях. В целом, однако, предложения о помощи должны предусматривать сохранение за сохранившимися учреждениями наименования и обслуживания всех активов получающего помощь банка. При некоторых обстоятельствах ФКСВ учитывает частичную потерю стоимости обесцененных активов. В отношении размера передачи обесцененных активов ФКСВ предложение должно представить ФКСВ удовлетворительные условия обслуживания.

11. В целом сохранившийся банк должен сохранить обязанность по предъявлению претензий и иных возможных требований к сберегательным и страховым компаниям, бухгалтерам, адвокатам, директорам или должностным лицам. Однако предложение должно предусматривать для ФКСВ возможность выбора, по своей инициативе, передачу и осуществление права банка по предъявлению таких претензий.

12. Размер вознаграждений адвокатам, инвестирующим банкирам, консультантам и другим советникам, связанным с подачей в ФКСВ просьбы о финансовой помощи, должен быть сообщен ФКСВ и учитывается при определении расходов ФКСВ по предоставлению помощи. Чрезмерных вознаграждений следует избегать. Ни в коем случае выплата вознаграждения не должна быть связана с одобрением или принятием финансовой помощи от ФКСВ[32].

Поправка Дугласа к Закону о банковской холдинговой компании 1956 г. не только ограничила межштатные приобретения благополучных коммерческих банков, но и воспрепятствовала помощи ФКСВ в приобретении закрытого банка на межштатной основе, в частности в штатах, где ФКСВ считает трудным определить местонахождение заинтересованных приобретателей[33]. По закону Гарна—Сен-Жермена ФКСВ было предоставлено право помогать в приобретении закрытого застрахованного банка с активами в 500 млн. долларов находящимся вне штата банком или банковской холдинговой компанией. В чрезвычайных ситуациях ФКСВ может организовать межштатную продажу закрытых коммерческих банков с активами, превышающими установленную сумму, а также банков совместных сбережений. Закон штата не нарушается этим правом, поскольку нормативная схема предусматривает уведомление распорядительных органов штата и возможность их возражений, при наличии которых межштатное приобретение требует одобрения Совета ФКСВ в полном составе. При рассмотрении предложений о приобретении закрытых банков по указанной нормативной схеме положения закона отдают предпочтение предложениям, исходящим от находящихся в том же штате и того же типа учреждений (то есть других коммерческих банков).

Закон о равенстве при конкуренции в банковском деле 1987 г. наделил распорядительные органы по банковской деятельности дополнительным правом принимать решения в ситуациях с разоряющимися банками. Титул V закона «Билль распорядительного органа» расширил ранее предусмотренное право разрешить срочное межштатное приобретение учреждений, находящихся под «угрозой закрытия» и имеющих активы свыше 500 млн. долларов. «Банк под угрозой закрытия» по смыслу закона—это учреждение, которое близко к невозможности удовлетворить требования своих вкладчиков или погасить свои обязательства без федеральной помощи или которое потерпело или потерпит убытки, истощающие его капитал настолько, что потребуется федеральная помощь. Ранее действовавший закон требовал реального банкротства до совершения сделки о чрезвычайной межштатной продаже. Разрешая приобретение банка до действительного банкротства, закон увеличивает возможности ФКСВ найти конкретное решение при наименьшем расходовании средств ФКСВ.

Закон также закрепляет приоритеты, которые должна использовать ФКСВ при определении цены приобретения в чрезвычайных ситуациях. В дополнение к большим преимуществам внутриштатных претендентов ФКСВ сейчас предписано отдавать преимущество претендентам из штатов, законы которых особо разрешают межштатные приобретения (или при отсутствии таких законов учреждениям в сопредельных штатах), перед учреждениями из других штатов. Преимущество при чрезвычайных приобретениях учреждений, находящихся под контролем меньшинств, отдается другим учреждениям, находящимся под контролем меньшинств.

В соответствии с данным законом ФКСВ может создать в случае банкротства банка «бридж-банк». Бридж-банки могут создаваться для присоединения вкладов и других пассивов и покупки активов обанкротившегося учреждения и продолжения предоставления банковских услуг. Создание бридж-банка требует установления ФКСВ, что создание такого банка сохранит средства ФКСВ или что продолжение деятельности банка необходимо для обеспечения надлежащего банковского обслуживания общины, где расположен банк, или наилучшим образом обеспечивает интересы вкладчиков банка. Бридж-банк — это национальный банк, и его директора назначаются ФКСВ. Бридж-банки могут действовать до двух лет. Этот период может быть продлен еще на один год.

Концепция бридж-банка позволяет ФКСВ продолжить банковское обслуживание и улучшить финансовое положение обанкротившегося учреждения таким образом, чтобы помочь приобретению и уменьшить издержки ФКСВ. Иными словами, этот прием позволяет ФКСВ перекинуть мост через временной разрыв от банкротства банка до нахождения подходящего покупателя.

Закон о равенстве при конкуренции в банковском деле разрешает страховым и инвестиционным банковским фирмам приобретать разоряющиеся сберегательные учреждения. В контексте более широких прав сберегательных учреждений это может хорошо продемонстрировать значительные изменения общего правила Закона Гласса—Стигалла, проводящего разграничение между банковским делом и коммерцией. Кризис сберегательного дела способствовал этому движению к увеличению числа потенциальных покупателей разоряющихся сберегательных учреждений.

§ 4. Процедура банкротства в США 4.1. ЛиквидацияФКСВ не имеет права закрывать американский банк. Она должна дождаться декларации о несостоятельности, составленной Финансовым контролером или распорядительным органом штата, а затем предпринимать действия по возмещению. После того как такая декларация сделана, закон требует, чтобы Служба Финансового контролера назначила ФКСВ управляющим имуществом застрахованного закрытого банка; законы большинства штатов воспроизводят эту процедуру применительно к своим контрольным органам по банковской деятельности. Получив статус управляющего имуществом закрытого банка, ФКСВ действует как доверительный собственник в отношении затронутого несостоятельностью имущества в пользу кредиторов, включая и страховой фонд ФКСВ. В пределах выплаченных страховых сумм по вкладам ФКСВ занимает место вкладчиков бывшего банка и получает все права вкладчиков в отношении закрытого банка. Ее обязанности управляющего имуществом требуют, чтобы ФКСВ ликвидировала банк, удовлетворила требования кредиторов и реализовала активы обанкротившегося банка. Все это делается независимо и вне законов Соединенных Штатов о банкротстве, которые не применяются к ликвидации несостоятельного банка.

Основная обязанность ФКСВ касается вкладчиков; акционеры и кредиторы не имеют каких-либо преимущественных прав или требований. Акционеры несостоятельных банков после ликвидации его имущества редко получают какие-либо суммы.

4.2. Возврат вкладовКаждый раз, когда закрывается застрахованный банк, ФКСВ должна как можно быстрее выплатить застрахованные вклады. Возврат вкладов на практике происходит в течение трех - пяти рабочих дней после даты закрытия. В случае выплаты наличными ФКСВ отвечает за идентификацию получателя. При переводе вклада ФКСВ стремится продать застрахованные вклады закрытого банка за вознаграждение другому устойчивому в финансовом отношении застрахованному учреждению, которое действовало бы как агент ФКСВ по выплате; мотив - возможное приобретение новых клиентов. Чаще всего используется выплата наличными.

При выплате застрахованного вклада вкладчик имеет право на получение средств по застрахованной части вклада. В незастрахованной части вклада вкладчик банка становится обычным кредитором затронутого несостоятельностью имущества и имеет право на сертификат ФКСВ о праве на получение. В зависимости от стоимости активов, реализованных ФКСВ в качестве управляющего имуществом закрытого банка, вкладчик участвует в разделе вместе с другими обычными кредиторами на пропорциональной основе. В 1986 г. ФКСВ произвела двадцать одну выплату по вкладам и девятнадцать переводов вкладов.

4.3. Сделка по приобретению и присоединению.Более типичной реакцией на банкротство банка является использование сделки по приобретению и присоединению. На конкурсной основе, обычно спешно и тайно, ФКСВ удовлетворяет предложения других застрахованных банков о приобретении активов и принятии обязательств обанкротившегося банка, в первую очередь счетов вкладчиков. Предлагая цену, банки борются за ключевые вклады обанкротившегося банка. Банк, способный уплатить самое большое вознаграждение за вклады, избирается как контрагент по приобретению активов и пассивов обанкротившегося банка, таким образом уменьшаются расходы страхового фонда. Чтобы обезопасить приобретающий банк от возможного ущерба из-за неточности или скрытых данных о пассивах и сделать приобретение более привлекательным, продаются не все активы. Обычно приобретаются только действующие активы; обязанности по вкладам и другие связанные с ними требования кредиторов присоединяются. Разница между приобретенными активами и присоединенными пассивами переводится в наличные средства, которые ФКСВ выплачивает приобретающему банку. Вознаграждение, выплачиваемое конкурирующими банками, должно также удовлетворять тест на стоимость, используемый ФКСВ, которая требует, чтобы сделка по приобретению и присоединению требовала меньших затрат, чем выплата и ликвидация застрахованного банка, за исключением случаев, когда ФКСВ установит, что продолжение деятельности застрахованного банка важно для обеспечения надлежащего банковского обслуживания общины. В 1986 г. ФКСВ совершила 98 сделок по приобретению и присоединению закрытых банков[34].

В сделке по приобретению и присоединению ФКСВ, как управляющий имуществом, приобретает все малозначительные и недействующие активы и стремится получить возмещение по этим активам, чтобы покрыть приобретающему банку издержки в наличных. ФКСВ, как управляющий имуществом, поддерживает все требования банка к другим лицам, а также отвечает по всем требованиям, включая и иски, которые предъявлены к обанкротившемуся банку. ФКСВ может быть принуждена отвечать по требованиям кредиторов, не приобретенным по сделкам.

4.4. Создание нового банкаПосле закрытия застрахованного банка, если ФКСВ считает нужным, может быть организован новый банк, именуемый Национальным банком страхования вкладов (НБСВ). НБСВ получает хартию от Контролера и действует в первую очередь для того, чтобы обеспечить четкие платежи по застрахованным вкладам. Он может общине, которая в противном случае остается без услуг коммерческого банка. По Закону о банковском деле 1933 г. НБСВ был единственным средством обеспечения выплаты вкладов обанкротившегося застрахованного банка. Его использование было нечастым. В 1982 г. НБСВ приобрел дурную славу, когда однажды был организован для обеспечения точных и постепенных выплат застрахованных вкладов Пенн Сквеар Бэнк, Северная Америка, Оклахома-Сити, штат Оклахома[35]. Обычно НБСВ действует два года. Значение НБСВ уменьшается в свете предоставленного ФКСВ права создавать связующие банки.

Заключение

В связи с тем, что Россия и США относятся к совершенно разным банковским системам, институт банкротства в этих странах также сильно отличается. Но это не означает, что опыт, приобретённый США не может быть использован в нашем государстве. США относятся к «продолжниковской» системе и опыт по защите интересов должника может быть применён и в нашей стране.

После кризиса 1929 года США удалось довольно быстро восстановить банковскую систему. Специально для этого был создан специальный орган – Федеральная корпорация страхования вкладов. Главной её задачей было восстановить доверие публики путём создания обоснованной сильной и надёжной банковской системы с помощью страхования вкладов в банках и усиления контроля. Ясно, что психология надёжности, обоснованности и стабильности остаётся важной для банковской деятельности и по сей день. Пути развития банковских систем России и США различны. США пошли по естественному пути развития, где банки рассматриваются прежде всего как независимые посредники и банкротства банков - обычное явление. Россия – по искусственному (характерному для Европы), но со своими особенностями, так как либеральное законодательство привело к созданию огромного количества банков (2.5 тыс.), в основном небольших по размеру. Банкротство банков в этих государствах также сильно отличается. Тем не менее, существуют и одинаковые или аналогичные институты. Так например сделка по приобретению и присоединению банка имеет общие черты с реструктуризацией кредитной организации, помощь Федеральной корпорации страхования вкладов находящемуся в трудном положении банку – с мерами по финансовому оздоровлению КО.

Банковская система США исправно функционирует на протяжении длительного времени и зарекомендовала себя с лучшей стороны. Россия же стоит в настоящее время на пути развития банковской системы. Используя зарубежный опыт можно создать устойчивую, стабильную банковскую систему за меньший промежуток времени, с меньшим количеством ошибок и с лучшим результатом. Не смотря на то, что институт банкротства банков США сильно отличается от института банкротства банков в России и нецелесообразно (да и невозможно) полностью заимствовать его. Тем не менее, стоит обратить внимание на некоторые элементы.

При банкротстве банков в США большое внимание уделяется защите интересов вкладчиков. Это очень важно для поддержания доверия банкам. После образования Федеральной корпорации страхования вкладов «проблема банкротства банков в США перестала быть серьёзной»[36]. В России сегодня самый неотложный вопрос в области банковского регулирования – проблема банкротства банков и отсутствие системы страхования вкладов, наряду с недостаточной жёсткостью надзорных требований, плохой организацией процедур санирования, реструктуризации приводит к разрушительным последствиям. Так, при банкротстве банков с одной стороны страдают вкладчики, с другой – банки теряют доверие. Именно поэтому в Федеральном законе «О несостоятельности (банкротстве) кредитных организаций такое большое внимание уделяется мерам по предупреждению банкротства банков.

Совершенствование законодательства, регулирующего проведение процедур банкротства кредитных организаций, рациональная политика Центрального Банка РФ также могут за небольшой промежуток времени (особенно учитывая темпы развития банковской системы в России)укрепить отечественную банковскую систему, сделать её стабильной, надёжной, защищающей в полном объёме и кредиторов и должников, пользующейся доверием.

Список использованной литературы

1. Банковское право: Учебник / Отв. Ред. Эриашвили Н.Д. – М. 2000

2. Баренбойм П. Правовые основы банкротства. - М. 1994.

3. Гражданское право: Учебник / Под. Ред. Гришаева С.П. – М., 1998.

4. Матовников М.Ю. Функционирование банковской системы России. - М., 2000.

5. Поллард А.М., Пассейк Т.Г. Банковское право США. – М., 1992.

6. Постатейный комментарий к Федеральному закону «О несостоятельности (банкротстве) кредитных организаций» / Тосунян Г.А. - М., 1999.

7. Тосунян Г.А. Государственное управление в области финансов и кредита в России. – М., 1997.

8. Постатейный комментарий к Федеральному закону «О несостоятельности (банкротстве) кредитных организаций». Трофимов К.Т. / - М., 2000.

9. Финансовое и банковское право. Словарь-справочник. – М., 1997.

10. Финансовое право: Учебник / Отв. Ред. Химичева Н.И. 2-е изд., перераб. и доп. – М., 2000.

Нормативно-правовые акты:1. ФЗ «О несостоятельности (банкротстве) кредитных организаций» от 01.03.1999 №40-ФЗ.

2. ФЗ «О несостоятельности (банкротстве)» от 08.01.1998 № 6-ФЗ.

3. ФЗ «О банках и банковской деятельности» от 02.12.1990 № 395-1 в ред. ФЗ от 08.07.1999 №136-ФЗ.

4. ФЗ «О Центральном банке Российской Федерации (Банке России)» от 02.12.1990 № 139-ФЗ.

5. Инструкция ЦБ РФ «О порядке осуществления мер по предупреждению несостоятельности (банкротства) кредитных организаций» от 12.07.1999 № 84-И.

6. Письмо ЦБ РФ "Об обращении Банка России в арбитражный суд с заявлениями о признании кредитных организаций банкротами" от 30.05.00 N 114-Т.

7. Письмо ЦБ РФ «О методических рекомендациях по составлению планов санации кредитными организациями» от 30.04.1997 № 443.

8. Положения ЦБ РФ «Об отзыве лицензии на осуществление банковских операций у банков и иных кредитных организаций в Российской Федерации» от 02.04.1996 (в редакции Указаний Центрального Банка от 25.03.99 № 528-У).

9. Положение ЦБ РФ «Об особенностях реорганизации банков в форме слияния и присоединения» от 30.12.1997 № 12-П.

10. Положение ЦБ РФ «Об уполномоченных представителях Центрального Банка Российской Федерации (Банка России) в кредитных организациях» от 29.03.1999 № 73-П.

11. Положение ЦБ РФ «О порядке выдачи и аннулирования Банком России аттестатов руководителя временной администрации по управлению кредитной организацией и арбитражного управляющего при банкротстве кредитной организации» от 21.07.1999 № 83-П.

12. Инструкция ЦБ РФ «О применении к кредитным организациям мер воздействия за нарушения пруденциальных норм деятельности» от 31.03.1997 №59 (введена в действие приказом ЦБ РФ от 31.03.1997 № 02-139.

13. Инструкция ЦБ РФ «О порядке регулирования деятельности кредитных организаций» от 01.10.1997 № 1 (введена в действие Приказом ЦБ РФ от 01. 10.1997 № 02-430).

Периодические издания:1. Голубев С.А. Банкротство кредитных организаций.// ВВАС Российской Федерации. 1999 № 4.

2. Демидова Н. Досудебные процедуры банкротства кредитных организаций. // Юрист. 1999. № 17

3. Жилина Е.А. Особенности банкротства банков. // ЭКО. 1999. № 1.

4. Жилина Е.А. Механизм банкротства банков. // ЭКО 1999. № 2.

5. Пашковский Д.А. Провлемные банки: некоторые аспекты деятельности. // Деньги и кредит, 2000, №10.

6. Саркисянц А.Г. Слияние и банкротства банков: мировой опыт и Россия // Деньги и кредит. 1998. №2.

Ресурсы Интернета:1. Морозова Т. Механизм предупреждения банкротства банков // Банковское дело в Москве №3(63), 2000. www.bdm.ru

2. Конищева А.А. Новый стиль банкротства банков. www.rg.ru

3. Крапивин А.А. Смена лиц или первый шаг? www.fr.ru

4. Ульянов А.С. Проблемы и этапы реформирования российской экономики. www.youth.yabloko.ru

5. Форсенко В. В. стране сложился бизнес по банкротству банков. www.infoart.irk.ru

6. Bank Failures // Woelfel C.J.![]() Еncyclopedia of Banking & Finance. 10-th edition. www.cofe.ru/Finance

Еncyclopedia of Banking & Finance. 10-th edition. www.cofe.ru/Finance

7. Federal Deposit Insurance Act. www.fdic.gov/regulations/laws

8. Garn-St Germain Depository Institutions Act of 1982. // Woelfel C.J.![]() Еncyclopedia of Banking & Finance. 10-th edition. www.cofe.ru/Finance

Еncyclopedia of Banking & Finance. 10-th edition. www.cofe.ru/Finance

[1] Ст. 2 ФЗ «О несостоятельности (банкротстве) кредитных организаций» от 01.03.1999 № 40-ФЗ.

[2] Постатейный комментарий к Федеральному закону «О несостоятельности (банкротстве) кредитных организаций». Трофимов К.Т. / - М., 2000, стр. 10.

[3] Инструкция ЦБ РФ «О применении к кредитным организациям мер воздействия за нарушения пруденциальных норм деятельности» от 31.03.1997 №59 (введена в действие приказом ЦБ РФ от 31.03.1997 № 02-139.

[4] Ст. 4 ФЗ «О несостоятельности (банкротстве) кредитных организаций» от 01.03.1999 № 40-ФЗ.

[5] Ст. 7 ФЗ «О несостоятельности (банкротстве) кредитных организаций» от 01.03.1999 № 40-ФЗ.

[6] Ст. 8 ФЗ «О несостоятельности (банкротстве) кредитных организаций» от 01.03.1999 № 40-ФЗ.

[7] Ст. 11 ФЗ «О несостоятельности (банкротстве) кредитных организаций» от 01.03.1999 № 40-ФЗ.

[8] Инструкция «О порядке осуществления мер по предупреждению несостоятельности (банкротства) кредитных организаций» от 12.07.1999 № 84-И

[9] Ст. 15 ФЗ «О несостоятельности (банкротстве) кредитных организаций» от 01.03.1999 № 40-ФЗ.

[10] Ст. 17 ФЗ «О несостоятельности (банкротстве) кредитных организаций» от 01.03.1999 № 40-ФЗ.

[11] Трофимов К.Т. Постатейный комментарий к Федеральному закону «О несостоятельности (банкротстве) кредитных организаций». - М., 2000

[12] Ст. 20 ФЗ «О банках и банковской деятельности» от 02.12.1990 № 395-1 в ред. ФЗ от 08.07.1999 №136-ФЗ.

[13] Ст. 4 ФЗ «О несостоятельности (банкротстве) кредитных организаций» от 01.03.1999 № 40-ФЗ.

[14] Ст. 4 ФЗ «О несостоятельности (банкротстве) кредитных организаций» от 01.03.1999 № 40-ФЗ.

[15] Ст. 17 ФЗ «О несостоятельности (банкротстве) кредитных организаций» от 01.03.1999 № 40-ФЗ.

[16] Ст. 20 ФЗ «О банках и банковской деятельности» от 02.12.1990 № 395-1 в ред. ФЗ от 08.07.1999 №136-ФЗ.

[17] Ст. 32 ФЗ «О несостоятельности (банкротстве) кредитных организаций» от 01.03.1999 № 40-ФЗ.

[18] Постатейный комментарий к Федеральному закону «О несостоятельности (банкротстве) кредитных организаций». Трофимов К.Т. / - М., 2000, стр. 73.

[19] Ст. 33 ФЗ «О несостоятельности (банкротстве) кредитных организаций» от 01.03.1999 № 40-ФЗ.

[20] Банковское право: Учебник / Отв. Ред. Эриашвили Н.Д. – М. 2000

[21] Ст. 30 ФЗ «О несостоятельности (банкротстве)» от 08.01.1998 № 6-ФЗ.

[22] Ст. 31 ФЗ «О несостоятельности (банкротстве)» от 08.01.1998 № 6-ФЗ.

[23] Ст. 38 ФЗ «О несостоятельности (банкротстве) кредитных организаций» от 01.03.1999 № 40-ФЗ.

[24] Ст. 46 ФЗ «О несостоятельности (банкротстве) кредитных организаций» от 01.03.1999 № 40-ФЗ.

[25] Ст. 47 ФЗ «О несостоятельности (банкротстве) кредитных организаций» от 01.03.1999 № 40-ФЗ.

[26] Поллард А.М., Пассейк Т.Г. Банковское право США. – М., 1992, стр. 56.

[27] Поллард А.М., Пассейк Т.Г. Банковское право США. – М., 1992, стр. 700.

[28] Поллард А.М., Пассейк Т.Г. Банковское право США. – М., 1992, стр. 701.

[29] Там же.

[30] Там же.

[31] Garn-St Germain Depository Institutions Act of 1982. // Woelfel C.J. Еncyclopedia of Banking & Finance. 10-th edition.

[32] Поллард А.М., Пассейк Т.Г. Банковское право США. – М., 1992, стр. 712.

[33] Поллард А.М., Пассейк Т.Г. Банковское право США. – М., 1992, стр. 719.

[34] Поллард А.М., Пассейк Т.Г. Банковское право США. – М., 1992, стр. 703.

[35] Поллард А.М., Пассейк Т.Г. Банковское право США. – М., 1992, стр. 707.

[36] Bank Failures // Woelfel C.J. Еncyclopedia of Banking & Finance. 10-th edition.

Похожие работы

... несоответствия предъявляемым требованиям. Несостоятельное положение предприятия может закончиться как банкротством, так и его оздоровлением (санацией). Если банкротство является негативным результатом несостоятельности бизнеса, то финансовое оздоровление — позитивным. 1.2 Правовое регулирование банкротства кредитных организаций: развитие на современном этапе Первая в современном российском ...

... из трех организационно-правовых форм: акционерное общество (ст. 96 ГК РФ); общество с ограниченной ответственностью (п. 1 ст. 87 ГК РФ); общество с дополнительной ответственностью (п. 3 ст. 95 ГК РФ, п. 1 ст. 95 ГК РФ). Несостоятельность (банкротство) кредитной организации – признанная арбитражным судом ее неспособность в полном объеме удовлетворить требования кредиторов по денежным ...

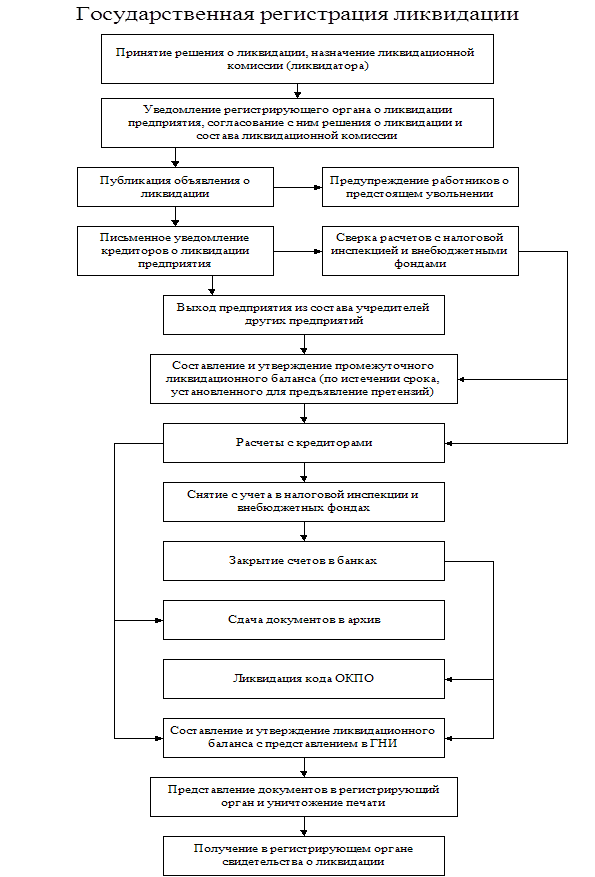

... в установленный срок и поступивших после утверждения промежуточного ликвидационного баланса, а также об удовлетворенных и неудовлетворенных требованиях кредиторов (последнее при ликвидации кредитной организации в порядке статьи 65 Гражданского кодекса Российской Федерации). Согласование промежуточного и окончательного ликвидационных балансов - процедура, проводимая Банком России как ...

... регулируются рядом нормативных актов: 1. ФЗ «О Центральном Банке Российской Федерации (Банке России)» от10.07.2002 г. № 86-ФЗ (с изм. от 23.12.2004 г.) 2. ФЗ «О несостоятельности (банкротстве) кредитных организаций» от 25.02.99 г. № 40-ФЗ (с изм. от 20.08.2004 г.) 3. Рядом подзаконных нормативных актов ЦБ РФ, например, Инструкцией ЦБ от 12.07.1999 г. №84-И «О порядке осуществления мер по ...

0 комментариев