Навигация

Анализ персональных клиентов. Примеры

2.4. Анализ персональных клиентов. Примеры.

Теперь рассмотрим примеры подхода к анализу персональ-

ных клиентов. Возрастная дифференциация поможет банку выя-

вить целевые рынки в общем массиве клиентуры. Этот массив,

например, может быть разбит на группы, указанные в таблице 2.1.

Банк может достаточно легко осуществить сегментацию

клиентов по возрастным категориям, так как при открытии бан-

ковского счета с ними проводится беседа и заполняется карта,

содержащая подробные сведения об их возрасте, уровне образо-

вания и т.д. Имея статистическое распределение клиентуры по

выбранному параметру, можно затем составить другую таблицу

(см. таблицу 2.2), «привязав» определенные виды банковской

продукции к уже указанным выше категориям.

Совместив указанные схемы, банк может определить, какие

виды продуктов он будет предлагать при выборе той или иной

категории клиентов в качестве целевого рынка. С этим будет

связан и вид маркетинговой кампании по продаже тех или иных

видов продуктов и услуг. Следует вместе с тем подчеркнуть,

что сегментация по возрасту носит слишком общий характер. В

каждой возрастной группе потребности, вкусы и возможности в

отношении банковского обслуживания могут существенно разли-

чаться в зависимости от ряда других факторов - дохода, образо-

вания, семейного положения, профессионального статуса и т.д.

Например, чем выше доход семьи, тем больше потребность

в разнообразных продуктах банка и тем выше, следовательно,

вероятность продажи запланированных услуг. Семейный статус

тоже имеет значение: одиночки меньше пользуются банковскими

услугами. Далее, люди, имеющие хорошую работу и перспективы

продвижения по службе, как правило, предъявляют повышенный

спрос на ссуды и услуги по хранению сбережений. Они, следо-

вательно, более привлекательны как объект маркетинговой кам-

пании, так как имеют устойчивый доход.

Переход от данной стадии жизненного цикла к другой,рав-

но, как и некоторые другие важные события в жизни клиента

банка, создают возможности для предложения ему новых видов

банковских продуктов. Эти события называют «переломными точ-

ками» (trigger point). К их числу относятся: окончание шко-

лы, женитьба, покупка дома, продвижение по службе, рождение

детей, смена места жительства, получение капитала, уход на

пенсию, смерть супруга и т.д.

В каждом конкретном случае возникают потребности, свя-

занные с определенными финансовыми операциями. Таким обра-

зом, сегментация, равно как и учет крупных событий в жизни

людей, позволяет банку обнаружить новые целевые рынки и

расширить предложение банковских продуктов.

До сих пор речь шла в основном о финансовом обслужива-

нии уже существующих клиентов банка. Привлечение банком но-

вых персональных клиентов сосредотачивается, в основном, в бо-

лее молодых возрастных группах. Например, банки активно бо-

рются за выпускников высокооплачиваемых школ и колледжей,

которые имеют лучшие перспективы на получение хорошей рабо-

ты. Многие банки охотятся за сбережениями подростков в воз-

расте 11-16 лет. Хотя эти счета не приносят прибыли, их вла-

дельцы через несколько лет могут стать целевым рынком для

продажи им различных банковских продуктов.

Таким образом, сегментация помогает банку выявить новые

перспективные сферы деятельности на рынке финансовых услуг и

направить ресурсы в наиболее рентабельные операции.

2.5. Маркетинг финансовых услуг среди деловых фирм.

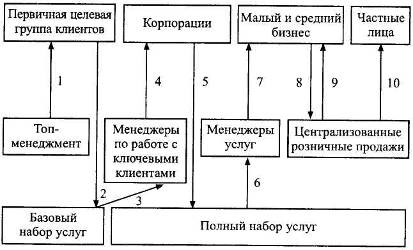

Маркетинг финансовых услуг среди деловых фирм имеет

свою специфику. Этот сектор нуждается в более индивидуальном

подходе («маркетинг по мерке»); массовые кампании по продаже

услуг здесь, как правило, менее успешны. Тем не менее, сег-

ментация потенциальных клиентов в качестве предварительного

этапа планирования маркетинговых мероприятий тоже весьма по-

лезна, а во многих случаях - необходима.

Предприятия целесообразно дифференцировать по размерам,

используя для этого критерии объема продаж (торговый оборот

фирмы, число занятых работников). В Великобритании, напри-

мер, предприятия делятся по величине оборота на группы:

мелкие фирмы - до 0.5 млн. ф. ст.;

средние фирмы - от 0.5 до 4,9 млн. ф. ст.;

крупные фирмы - 5и более млн. ф. ст.

Разумеется, границы эти весьма условны: для одного бан-

ка или его отделения данная фирма может быть мелкой, для

другого - крупной. Кроме того, важную роль для банка играет

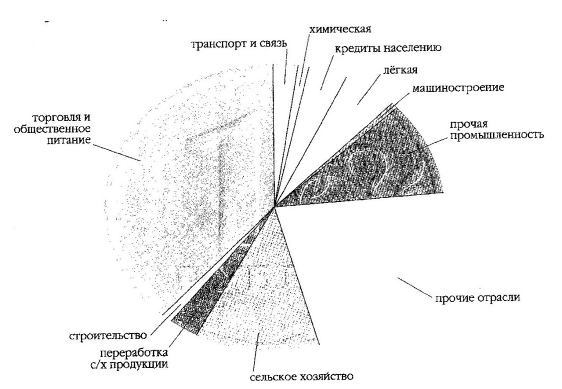

характер производственной деятельности фирмы. Банк, скажем,

может быть заинтересован в предоставлении услуг по выплате

заработной платы фирме в сфере услуг, которая имеет, относи-

тельно небольшой торговый оборот, но содержит много работни-

ков; в тоже время банк менее охотно будет оказывать эти

услуги фермерскому хозяйству, имеющему небольшой оборот, но-

малое число наемных работников. Дифференциация компаний при-

ведена в таблице 2.3.

Следующий шаг нам уже известен: необходимо наметить круг

финансовых операций, которые приемлемы для каждой сегменти-

рованной группы (табл. 2.4).

В деятельности промышленных фирм тоже имеются перелом-

ные моменты, изменяющие характер их работы и создающие бла-

гоприятные возможности для продажи новых банковских продук-

тов (табл.2.5).

Кроме того, следует учесть, что директора и служащие

компании, равно как и индивидуальные предприниматели, имеют

личные потребности в финансовых услугах, которые могут стать

предметом обсуждения во время деловых переговоров.

3. Маркетинговая политика, планирование и способы продвижения банковских продуктов.

3.1. Реклама - как важная часть маркетинговой программы.

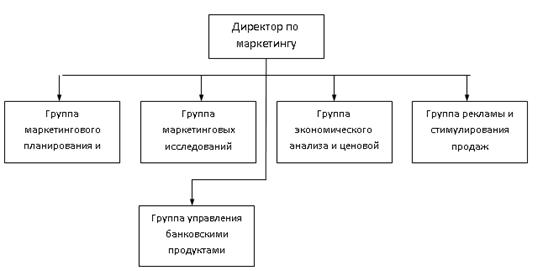

Важная часть маркетинговой программы - реклама и продви-

жение банковских продуктов. В этом участвуют как главная

контора банка, так и его отделения.

Рекламная кампания, проводимая главной конторой банка,

направлена на создание и поддержание банковского имиджа, на

пропаганду новых видов услуг, на объяснение широкой публике

преимуществ данного банка по сравнению с другими банками.

Как правило, эта кампания организуется в общенациональном

масштабе с использованием телевидения, газет и других

средств массовых коммуникаций.

3.2. Реклама института.

Так называемая реклама института имеет целью постоянно

поддерживать имя и образ банка в сознании публики и увязать

его логотип с теми рынками, которые банк считает главными

для своей деятельности.

Похожие работы

... и полной согласованности отдельных стратегий в рамках интегрированной стратегии маркетинга. От ее выполнения зависит качество разрабатываемых планов маркетинга, поскольку стратегия маркетинга является его важнейшим разделом. 3.РАЗВИТИЕ И СОВЕРШЕНСТВОВАНИЕ БАНКОВСКОГО МАРКЕТИНГА В УСЛОВИЯХ РЫНОЧНЫХ ОТНОШЕНИЙ. 3.1.РАЗВИТИЕ БАНКОВСКОЙ ДЕЯТЕЛЬНОСТИ В ОБЛАСТИ МАРКЕТИНГА (на примере работы банков ...

нка с ориентацией на потребителя- формирование новой маркетинг - ориентированной банковской структуры. определены новые направления и пути развития системы банковского маркетинга в региональной системе коммерческих банков (на примере Краснодарского края и г. Сочи); предложены методы и инструменты развития банковского маркетинга в региональных коммерческих банках Краснодарского края г. Сочи. Объект ...

... эффективное покупательное развитие своего бизнеса и укрепить свои рыночные позиции. Итогом нашего исследования явилось рассмотрение основных направлений, порядок организации и перспектив развития банковского маркетинга в КБ «Банк ВТБ», который в последние годы существенно повысил динамику своего развития и активно осваивает новые направления бизнеса. На нынешнем этапе приоритеты в его ...

... новатора. Таким образом, в данной части работы мы рассмотрели теоретический аспект маркетинга в банковском секторе, его сущность, роль, стратегию. Далее целесообразно рассмотреть на примере коммерческого банка роль маркетинга в его деятельности. 2. Анализ деятельности ОАО "Татфондбанк" в области маркетинга 2.1 Характеристика деятельности банка Акционерный инвестиционный коммерческий банк ...

0 комментариев