Навигация

Проблема неплатежей: реальность и последствия

2. Проблема неплатежей: реальность и последствия.

2.1 Кризис неплатежей в РФ и РТ.

Ликвидация механизма платежно-расчетных кредитов Госбанка поставила предприятия перед необходимостью выделения оборотных средств для расчетов. Часть оборотных средств неизбежно замораживается в расчетах, поскольку банковский аппарат от кредитования расчетов практически устранился. Немедленная оплата за отгруженную продукцию предполагает либо полное обеспечение отраслей и предприятий оборотными средствами, либо широкое участие банковского капитала в кредитовании расчетов и предоставлении более или менее длительного денежного кредита, замещающего коммерческий кредит.

По данным министерства экономики РФ, наибольший срок задолженности (дебиторской задолженности) в днях имели отрасли, производящие первичные энергетические и сырьевые ресурсы. Так, в течение 1996-1997 гг. срок погашения дебиторской задолженности (в днях) колебался по электроэнергетике от 94 дней в августе до 140 дней в феврале; по топливной промышленности от 49,9 дней в декабре до 114.3 дней в апреле и т.д.

Если же мы возьмем сроки погашения задолженности на конец года (1996), то видим довольно отчетливую картину убывания этих сроков по мере приближения отрасли к конечному потребителю: электроэнергетика - 115 дней, газовая промышленность 85,7 дней, нефтедобыча - 56,2 дня, черная металлургия - 60 дней, цветная металлургия - 47,4 дня, лесная промышленность - 38 дней, промышленность строительных материалов - 39 дней, легкая промышленность - 40 дней, пищевая - 22 дня. Конечно, есть и ряд моментов, которые не укладываются в эту схему. Срок погашения задолженности сильно колеблется от месяца к месяцу, особенно в добывающих отраслях, что свидетельствует о периодических выплатах, видимо, за счет вливания средств из бюджета, либо о периодических зачетах с помощью суррогатов денег. Наиболее устойчив срок задолженности по пищевой промышленности (20- 30 дней).

Систематическая дефицитность бюджета ведет к большой активности государства на денежном рынке. Нарастают масштабы заимствований, денежный рынок фактически монополизируется государственными ценными бумагами, что временно покрывает неотложные нужды бюджета, но вместе с тем, оттягивает денежные средства от кредитования хозяйства, поднимает ставку процента, делает кредит недоступным для реального сектора. Возникает третья причина неплатежей.

Отсутствие нормального кредитно-расчетного механизма и кредитования реального сектора за счет банковского капитала - не единственный фактор неплатежей.

Явление неплатежей разворачивается на фоне общего состояния экономики, продолжающейся инфляции и спада производства. Особенно сильный спад наблюдается в отраслях, работающих на конечного потребителя: в легкой и пищевой промышленности, в сельском хозяйстве, производстве бытовой техники. Между тем, именно эти отрасли имеют наиболее короткую дебиторскую задолженность.

При нормальной организации расчетов, при среднем сроке погашения дебиторской задолженности по промышленности в 60 дней, оплата в срок до 30 дней в мировой практике приравнивается к оплате наличными, и соответствующий контрагент получает скидку в цене, поскольку цена строится с учетом коммерческого кредита, содержит в себе плату за этот кредит и возможность учета дебиторской задолженности (в частности, оформленной векселями) в банках. При коротких сроках расчета, предприятия ряда отраслей (и вообще все предприятия, рассчитывающиеся в короткие сроки) фактически уплачивают процент за коммерческий кредит, которого они не получали. Это ставит их в затруднительное положение снижает рентабельность и затрудняет воспроизводство. Видимо, здесь одна из причин свертывания производства в отраслях, производящих предметы народного потребления. Нормализация системы расчетов, привлечение банковского капитала к кредитованию расчетов и замещению коммерческого кредита должно покончить с этой ситуацией.

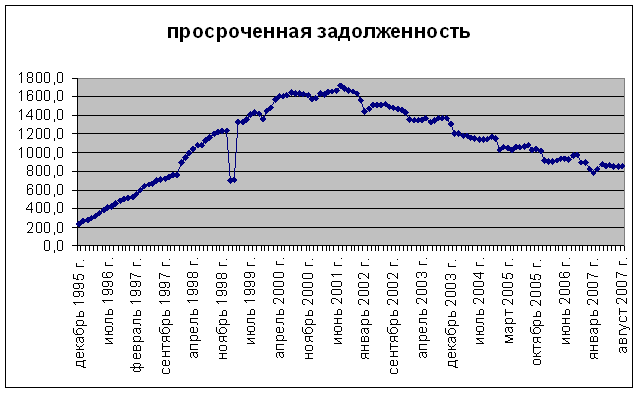

Низкая рентабельность промышленности и сельского хозяйства, несопоставимая с уровнем инфляции и банковским процентом, ведет к еще одному кругу неплатежей - просроченной задолженности банкам.

Такая ситуация вынудила при растущем дефицита бюджета, в первую очередь из-за плохой собираемости средств в его доходную часть, выдвинуть принцип расходования ассигнований из бюджета строго пропорционально уровню поступления доходов. Однако не принимается во внимание влияние этого принципа на неплатежи в народном хозяйстве. Известно, что сегодня мультипликатор неплатежей достиг 4-5 раз, то есть 1 рубль просроченной задолженности, в первую очередь бюджетной, которая не может быть возмещена натуральной продукцией, при прохождении через цепочку связанных между собой бюджетных и хозяйственных структур превращается в долг размером 4-5 рублей.

Изменяется ситуация с долгами, вызванными неплатежами за поставки российской продукции в страны СНГ. Сегодня российский экспорт в страны СНГ в 1,2 раза меньше импорта и эта тенденция усугубляется рядом факторов, носящих скорее политический, чем экономический характер. Так, при внешнем долге России по данным на начало 1998 г. в размере 129,4 млрд. ам. долларов (17,1 % ВВП или 800 долларов на душу населения) Правительство страны берет на себя гос. долги Белоруссии в сумме 1,1 млрд. ам. долларов за полученный газ с тем, чтобы реализовать достигнутую договоренность о нулевом варианте начала взаимных расчетов с 1998 г.

Практически не принимается решительных мер по возврату долгов стран СНГ по полученным ими от России в 1993-1995 гг. товарным кредитам в сумме 711 млн. ам. долларов. Выплаты долгов на начало 1998 г. составили сумму порядка 200 млн. ам. долларов. Сравнительно стабильными остаются неплатежи по кредитам коммерческих банков (10 – 14 % от всей суммы неплатежей) в связи с более жесткой позицией последних по отношению к должникам. Однако следует учитывать, что сами банки становятся источником неплатежей, благодаря кризисным явлениям в банковской сфере и получившей в последнее время распространение политике ЦБ России по ужесточению условий функционирования коммерческих банков и их массовому закрытию. К началу 1998 г. разорилось 313 банков (19 %). [19]

Товарообменные сделки и взаимозачеты, как способ ухода от налогообложения, в свою очередь привлекли внимание Правительства как возможный путь погашения неплатежей в бюджет. Схема здесь такая - задолженность по налогам гасится в счет поставок продукции предприятий, перед которыми имеет долги сам бюджет. Одновременно в силу разных причин практикуется освобождение и отсрочки по уплате налогов отдельных отраслей, регионов и конкретных плательщиков.

Неплатежеспособность сельского хозяйства ложится тяжелым бременем на федеральный и местный бюджет, требует крупных дотаций товаропроизводителю. Но эти дотации, не меняя отношений между сельским товаропроизводителем, переработкой и сбытом, не ускоряют оборота денежных средств и не расшивают цепочки неплатежей, которые формируют дебиторскую задолженность сельского хозяйства. Между тем, если бы задолженность сбыта и переработки сельскохозяйственному товаропроизводителю оформлялась векселями, а суммы нынешних дотаций сельскому хозяйству направлялись через соответствующие кредитные институты на учет векселей, сельское хозяйство получало бы те же средства. Расшивались бы неплатежи и безвозвратные дотации превратились бы в возвратные ссуды, приносящие процент. В настоящее же время доминирование сбыта над сельским товаропроизводителем ведет к такой кабальной форме реализации продукции производителей, как "сдача на реализацию" без указания срока оплаты, что ведет к дополнительному обескровливанию сельского товаропроизводителя и "прокручиванию" причитающихся ему денег в кредитно-финансовой сфере.

Указом Президента России №65 от 19 января 1996 г. было разрешено отсрочить задержанные платежи по налогам, пеням и штрафам должникам, которые аккуратно вносят в бюджет текущие платежи. К моменту издания Указа сумма задолженности бюджету подобных производителей составляла 41 трлн. руб. После тщательного отбора кандидатов на отсрочка налоговых платежей было разрешено пролонгировать налоговые платежи, подлежащие выплате на 1.1.-96 г. на сумму 1 трлн. рублей. После чего неплатежи в бюджет стали стремительно возрастать - только за январь-февраль 1996 г. недоимки по налогам выросли на 20 трлн. руб. В 1 кв. 1996 г. было оформлено налоговых освобождений на сумму 16 трлн. руб. (24 % от расходов 1 кв. За это же время размер неплатежей в бюджет за счет отсрочек - 7 трлн. руб.) Кроме того, у Правительства время от времени возникают потребности в расходах, не предусмотренных первоначально в бюджете. В 1995 г. на восстановление и развитие экономики Чеченской республики было выделено 5.7 трлн. руб. в т.ч. за счет федерального бюджета - 5,5 трлн. рублей.

Нехватка массы денежных платежных средств активизировала выпуск в обращение векселей, в первую очередь финансовых, эмитируемых, как правило, крупными банками, пользующимися доверием субъектов рынка. Кроме того, векселя эмитируют специализированные организации РАО "ЕЭС-России" и железных дорог, администрации отдельных регионов и крупных предприятий.

Введенный Правительством в 1995 г. так называемый валютный коридор (фиксированные верхний и нижний предел валютного курса) породил резкую негативную реакцию основных экспортеров сырьевых товаров (нефть, металл, лес), которые привыкли наживать солидные рублевые суммы на заниженном и постоянно падающем курсе рубля. Между тем, и сегодня реальный курс рубля значительно выше его значения, устанавливаемого ЦБ (такой порядок формирования обменного курса заменил со 11 кв. 1996 г. существовавшее ранее формирование в пределах валютного коридора соотношение стоимости рубля и свободно конвертируемой валюты по итогам ежедневных торгов на Межбанковской валютной бирже).

После отмены валютного коридора рубль стал дешеветь более быстрыми темпами. Однако доходной основной статьей спекулятивного характера, для ЦБ России стала кредитная политика, когда установленная им ставка рефинансирования уже долгое время значительно опережает рост индекса цен и уровень инфляции. Усиленно откачиваются деньги из нормального хозяйственного оборота и Министерством финансов РФ, выпустившим на рынок различные ценные бумаги на многие миллиарды рублей. В конце сентября 1996 года в обращении находилось государственных облигаций по номиналу на 201 трлн. руб. Активно распространяются через Сбербанк и некоторые коммерческие банки (Оргбанк, Пробизнесбанк, Метрополь и ряд др.) облигации государственного сберегательного займа.

Социально-экономические и политические преобразования последнего пятилетия существенно изменили характер товарного обращения в России. Преодолено жесткое разграничение между оборотом товаров народного потребления и оборотом товаров производственного назначения. Оба рынка функционируют в сходном режиме товарообмена. Обеспечен свободный доступ к товарным ресурсам всех потребителей. Ликвидированы система фондирования и лимитирования, централизованное прикрепление покупателей к поставщикам, государственная монополия внешней торговли. Продавцы получили и активно используют право самостоятельного формирования цен на товары. Неопределенная категория «потребность» сменилась вполне четкой категорией платежеспособного спроса.

Одновременно перманентный дефицит товаров сменился все более растущим дефицитом денежных средств. Рост денежной массы почти постоянно отстает от ценностного роста товарного обмена. Падение физического объема производства и потребления подавляющего большинства видов продукции таково, что все попытки перекрыть его ростом цен не сохраняют у огромного количества предприятий требуемого уровня рентабельности, а это зачастую приводит к убыточности. Банковские кредиты становятся все более краткосрочными (от нескольких дней до максимум 2-3 месяцев) в попытке как-то обеспечить их возврат, в результате чего кредитование промышленности с длительным циклом производства практически полностью прекратилось, а кредитование инвестиций в сферу производства и строительства носит выборочный характер и обставляется такими условиями, что даже сырьевые экспортные отрасли не всегда могут себе позволить пользоваться такими кредитными ресурсами.

Воздействие неплатежей на товарооборот (и экономику реального сектора в целом) и обратное воздействие оборота товаров на расчетно-платежный процесс многообразно и многопланово. В настоящее время инфляцию удалось подавить, главным образом благодаря сжатию платежеспособного спроса и ограничению роста денежной 'массы. В предшествующие годы, по мнению многих аналитиков, неплатежи выступали как один из факторов роста цен, поскольку накапливание неоплаченных обязательств в значительной мере снимало спросовые ограничения.

Рост неплатежей существенно деформировал воздействие денежной массы на динамику цен. В принципе сжатие денежной массы и ограничение спроса должно вести к стабилизации цен, однако если сопутствующим результатом денежной политики оказывается рост неплатежей, оказывающий на цены противоположное воздействие, то в определенные моменты возможна реакция народного хозяйства на относительное сжатие денежной массы прямо противоположная ожидаемой: сжатие денежной массы может сопровождаться ростом цен, а дополнительное вливание денег в экономику, улучшая финансовое положение предприятий, может вести к стабилизации цен. Неплатежи в значительной мере снимают прямую зависимость финансового положения предприятия от текущей реализации продукции и ставят предприятия в зависимость от сроков погашения дебиторской задолженности, примерно половина которой просрочена. Причем 2/3 просроченной задолженности имеет срок, превышающий три месяца. В результате эластичность цен по денежной массе оказывалась в течение первых лет реформы очень слабой. Предприятия ставились перед выбором: свертывать производство (и, соответственно, реализацию) продукции или накапливать неоплаченные обязательства, в свою очередь, увеличивая задолженность поставщикам, работникам, бюджету и внебюджетным фондам. Но и свертывание производства, и накапливание дебиторской и кредиторской задолженности служили факторами роста цен. Так, жесткая монетаристская политика в течении ряда лет генерировала не стабилизацию цен, а высокую инфляцию (не говоря о факторах инфляции, лежащих вне денежной политики, т.е. об инфляции издержек).

Сегодня в сфере ценообразования наступило определенное равновесие, хотя о финансовой стабилизации говорить не приходится. Подавление инфляции сопровождается не только ростом неплатежей, спадом производства и особенно инвестиций, но и бюджетным кризисом, нарастанием трудностей с обслуживанием государственного долга. В этих условиях рост неплатежей, т.е. сохранение кризиса ликвидности в нефинансовом секторе, означает, что опасность нового срыва экономики в состояние высокой инфляции не исключена, а рост неплатежей характеризует потенциал нового спада производства и нового всплеска инфляции.

Нехватка ликвидности и хронические неплатежи привели к такому явлению, как широкая эмиссия денежных суррогатов, причем участие в этой эмиссии приняли как государство в лице Минфина, так и местные власти и коммерческие банки. Мы имеем в виду казначейские обязательства Минфина, векселя областных администраций, банковские векселя, эмитируемые коммерческими банками. Каждая из этих форм денежных суррогатов оказывает специфическое влияние на товарооборот и в свою очередь воздействие на состояние платежей в народном хозяйстве[2].

Казначейские обязательства Минфина, основным обеспечением которых служит освобождение от налогов, как показала практика их обращения, способствуют разрастанию бюджетного кризиса, сокращению реальных поступлений денег в бюджет, со всеми вытекающими отсюда последствиями, включая рост задолженности бюджета перед получателями бюджетных средств, что, генерирует дальнейшие витки неплатежей. Аналогичное воздействие на поступления в местные бюджеты оказывает широкая эмиссия векселей областных администраций.

В республике Татарстан к концу 1994 г. общая кредиторская задолженность только по обследуемым предприятиям составила более 5 трлн. р. При этом Ѕ ее является просроченной. Драматизм этого явления усиливается тем, что предприятия являются основными донорами и государства, и работников. С точки зрения экономистов, это практически «потерянные» средства, если даже когда-нибудь они и будут выплачены. Здесь, что называется, усердно «потрудилась» инфляция.

В конце прошлого года наиболее высокими темпами росла кредиторская задолженность в стекольной, фарфорово-фаянсовой промышленности, в электроэнергетике, машиностроении, металлообработке республики.

Обратной стороной неплатежеспособности является дебиторская задолженность. И, хотя размеры ее в конце прошлого года были ниже размеров кредиторской задолженности, общая сумма оставалась внушительной – около 4,8 млрд. р. по всем обследованным предприятиям РТ. При этом более Ѕ составляла просроченная часть.

Механизм неплатежей, как своеобразный беспроцентный кредит, действовал в следующем направлении: топливно-энергетический комплекс республики Татарстан вынужденно стал кредитором ряда отраслей и производств. К концу 1994 г. вся дебиторская задолженность топливно - энергетического комплекса РТ от общей суммы во всей промышленности составляла более 42 %. В определенной степени это дало возможность несколько улучшить финансовый потенциал обрабатывающих отраслей. К сожалению, состояние кредиторской и дебиторской задолженности в 1 квартале текущего года не свидетельствует о серьезном улучшении.

Стремясь оградить себя от потерь в условиях кризиса платежей, банки ведут политику снижения собственного риска не только путем установления высокой процентной ставки за кредит, но и путем сохранения за собой права в любой момент увеличить ее в случае изменения рыночных условий хозяйствования.

Опираясь на результаты международного статистического анализа, показывающие, что частные и акционерные предприятия более гибки и эффективны, банки активно кредитуют их, без учета данных того же анализа, свидетельствующих о том, что и разоряются они гораздо чаще. Отечественные условия кредитования могут в еще большей степени повлиять на ускорение этого процесса. Естественно, что в условиях отсутствия правовой базы признание банкротств, с одной стороны, и наличия достаточно разветвленной системы органов по борьбе с экономической преступностью, с другой стороны, вопрос о возвратности кредита часто пытаются решить на базе Уголовного, а не Гражданского кодекса. Как правило, подобная практика приводит не к повышению возвратности кредитов, а к увеличению числа парализованных, бездействующих предприятий. Часто банки в целях повышения обеспеченности кредитов осуществляют плату страховых полисов за счет суммы самого кредита, задерживают предоставление нужных предприятию сумм по срокам, что изначально ставит под сомнение выполнение условий кредитного договора. Наряду с этим банки активно обсуждают вопрос об увеличении своих резервных фондов для покрытия возможных убытков вследствие низкой возвратности кредитов.

Пора коренным образом изменить кредитную политику, проводимую в настоящее время. Процентные ставки за кредит должны быть соизмеримы с применяемыми в мировой практике, это, во-первых. Во-вторых, необходимо широкое применение в деятельности банков системы факторинга и клиринга.

Нежелание банков оказывать подобные услуги серьезно усугубили кризис платежеспособности. Однако сложившаяся конкретная ситуация требует скорейшего внедрения в практику банковской деятельности экономических методов. Чем быстрее банки превратятся из ростовщиков ссудным капиталом в равноправных партнеров всех экономических субъектов, кровно заинтересованных в конечном результате, тем скорее возрастающая геометрическая прогрессия взаимных неплатежей превратится в убывающую. Экономическая политика, проводимая Центральным банком Российской Федерации и Национальным банком Республики Татарстан должна быть направлена на создание эффективно действующей финансово-кредитной инфраструктуры государства.

Последствия кризиса неплатежей.Падение производства в России за годы реформ по своим масштабам и длительности значительно превысило все известные в истории кризисы мирного времени, включая Великую депрессию 1929 – 1933 гг. В машиностроении, промышленном строительстве, легкой и пищевой промышленности и во многих других важнейших отраслях производство сократилось в 4-5 раз, госзаказы оборонной промышленности – в 3 - 4, капиталовложения в экономику из всех источников – в 4 - 5, расходы на научные исследования и конструкторские разработки - в 10, а по отдельным направлениям – в 15 - 20 раз. [12]

Требуемая для российской экономики структурная перестройка сегодня выражается лишь в резком сокращении и выбытии производственных мощностей в депрессивных отраслях и регионах. Здесь можно назвать угольную, оборонную и химическую отрасли. Ивановскую область с ее текстильной промышленностью. Но такая позитивная сторона структурной перестройки, как наращивание производства в перспективных отраслях и регионах на основе новых капиталовложений, пока полностью отсутствует. В масштабах всего народного хозяйства структурная перестройка выражается, по существу, лишь в стихийном приспособлении населения к новым реальностям, например, в возникновении 10-миллионной армии "челноков".

Одним из самых сильных побудительных мотивов радикальных экономических реформ была всеобщая демонетизация советской экономики к 1991 г., паралич всей ее денежной системы и воз- 1 вращение страны в "каменный век" - век всеобщего натурального 1 обмена. Печальный парадокс, но, совершив в 1992-1993 гг. полный круг, российская экономика (правда, по другим уже причинам) опять вернулась в то же самое состояние.

Одно из очевидных последствий такого положения - подавленная, скрытая инфляция, которая, как известно, в долгосрочном плане гораздо более вредна и разрушительна для экономики, чем инфляция открытая. Но еще большую тревогу вызывает искусственный развал экономики страны на два параллельно существующих и лишь отчасти связанных между собой сектора (рынка), каждый из которых живет по своим собственным законам: более слабый в реальности денежный сектор, значительную часть которого к тому же обслуживают "черный нал" и доллары, и мощный, но загнанный почти в подполье сектор натурального обмена, представляющий собой отнюдь не современный, а уродливый, поистине средневековый рынок.

Недобор налогов и бюджетный кризис, судя по всему, могут приобрести в России хронический характер. В 1996 г. уровень сбора налогов против планируемого лишь ненамного превысил 70 %. В январе 1997 г. был собран только 41 % предполагавшихся налоговых доходов, то есть результат хуже "провального" прошлогоднего (правда, к марту положение удалось несколько выправить). По оценкам ряда экспертов, и доходная, и расходная части бюджета 1997 г. необоснованно завышены на 60-130 трлн. руб., или на 12 -25 % общих бюджетных расходов. Это означает в то же время реальную угрозу роста неплатежей в бюджет на 50-60 трлн. руб. и может породить новую волну общих просроченных задолженностей во всей экономике России на 300-400 трлн. руб.

Серьезным признаком далеко зашедшего "нездоровья" российской экономики стали также глубокие деформации во всей денежно- кредитной системе страны. Масштабы хронического бюджетного дефицита и переход к финансированию его за счет выпуска ГКО и других государственных ценных бумаг привели к резкому ускорению роста государственного внутреннего долга и стоимости его обслуживания.

Вместе с тем диктуемая этой политикой и практикой величина Учетной ставки Центробанка РФ вплоть до сегодняшнего дня устойчиво поддерживает массовый уход денег из реальной экономики в валютно-спекулятивную сферу. При наличии легального сверхдоходного Рынка ценных государственных бумаг естественное экономическое поведение предприятий заключается как раз в предоставлении государству займов, а не в уплате ему налогов. То же самое можно сказать и о банковском кредите: при такой учетной ставке инвестиционный банковский кредит остается недоступным для подавляющей части российской реальной экономики, что усугубляет проблему неплатежей.

Резкое обострение в 1998-1999 гг., социальной напряженности в стране, особенно в депрессивных отраслях и регионах, очевидно, Разрушительный эффект неплатежей со стороны государства в особо неприемлемых формах и больших масштабах находит свое проявление в задержках зарплаты работникам бюджетных организаций, пенсий по старости и инвалидности. Такая линия демонстрирует недопустимо пренебрежительное отношение властей к человеку и обществу в целом, возможность произвольного отказа государства от обязательств перед своими гражданами, равнодушие к их судьбе вплоть до пренебрежения к тому, смогут ли люди, зависящие от государственных выплат, выжить физически в условиях нынешних экономических трудностей. Терпение российского населения, судя по всему, на пределе.

Столь разрушительные неплатежи со стороны государства стали "дурным примером" для экономических субъектов. Поскольку государство первым открыто и в крупных масштабах нарушает свои обязательства, соблюдение которых оно должно обеспечивать как уполномоченный на то обществом орган порядка, то экономические субъекты воспринимают такое поведение допустимым и оправданным. В итоге основополагающий принцип нормальной хозяйственной жизни - соблюдение договорных обязательств, обеспечение выполнения которого составляет одну из главных обязанностей государственной власти, - становится объектом произвола.

Важнейшая сторона нынешнего бюджетного кризиса - нарастающее ухудшение финансовых отношений между центром и регионами. Не сложилась до сих пор стабильная и конституционно закрепленная формула отношений между ними по поводу доли в налоговых поступлениях и масштабов экономической ответственности за соответствующие расходы. Решает проблемы “перетягивание каната” той и другой сторонами. При этом вся тяжесть налогового бремени ложится в основном на несколько регионов-доноров федерального бюджета. На датируемые же регионы приходится не менее 2/3 всех неплатежей и задолженности.

2. Меры по преодолению кризиса неплатежей.

Не существует какой-либо одной меры или даже комплекса мер, принятие которых в реально сложившихся условиях могло бы ликвидировать кризис неплатежей раз и навсегда. Без устранения глубинных причин общеэкономического характера, серьезнейшей корректировки курса реформ с целью, с одной стороны, усиления государственного вмешательства в экономику, а с другой – создания максимально благоприятных условий для развития истинного частного предпринимательства кризис неплатежей будет неизбежно возобновляться в том или ином виде, как это уже не раз происходило за годы реформ.

Между тем эта дилемма - либо инфляция, либо неплатежи - представляется в значительной мере искусственной. Существует третий, срединный, путь между этими двумя крайностями: умеренный, "точечный" вброс денег в экономику, в ее наиболее узкие места и вместе с тем проведение целенаправленной политики подавления главных причин инфляции. Речь идет прежде всего о таких аспектах этой политики, как выравнивание доходов и расходов бюджета, кредит, антимонопольное регулирование, структурные преобразования вплоть до закрытия нежизнеспособных производств, массированная поддержка мелкого и среднего предпринимательства, стимулирование притока иностранных инвестиций. Вопрос лишь в том, достаточно ли у нынешнего руководства страны понимания проблемы, профессиональной подготовленности и решимости проводить эту политику третьего пути в жизнь.

При нынешней налоговой системе - с ее ничем не оправданным уровнем налогообложения, искусственно суженой налогооблагаемой базой и неэффективной техникой сбора налогов - нереально рассчитывать на то, что проблемы бюджета можно решить путем нормального роста его доходной части. Вместе с тем, очевидно, что порочный круг неплатежей, основную вину за который несет государство, необходимо разорвать. Этот прорыв возможен и реален при погашении государством своих обязательств по выполненным, но неоплаченным госзаказам, по зарплате бюджетной сфере и пенсионной задолженности,

Как на федеральном, так и на региональном уровнях надо провести очередной взаимозачет долговых требований и обязательств, что по крайней мере на время ослабит (но, естественно, не решит) проблему неплатежей, оставив лишь сальдо, для погашения которого потребуются дополнительные кредитные вливания.

Для крупных предприятий целесообразно реструктурировать их задолженность с применение понижающих коэффициентов, дифференцированных в зависимости от сроков погашения долговых обязательств, и под залог их акций или принадлежащего им имущества. Цель - предоставить крупным предприятиям возможность перенести погашение долгов на срок до 3-5-10 лет в зависимости от их места в приоритетах структурной политики. Учитывая нынешние темпы инфляции, вполне оправданно либо списать, либо резко сократить размер недоимок по пени и штрафам.

Следует также разработать и внедрить в практику продажу дебиторской задолженности на федеральных или региональных аукционах, организовать продажу коммерческими банками "плохих" долгов их клиентов на открытых торгах, через прямые переговоры с возможными покупателями, посредством обмена долгов на акции должников. Банкротство и ликвидацию должников целесообразно применять лишь в случае крайней необходимости, когда другие методы оказываются неэффективными. Действенной мерой могла бы стать по опыту московского правительства и временная передача имущества предприятий-должников перед бюджетом в управление государственных органов на период, необходимый для извлечения с помощью этого имущества доходов, достаточных для погашения задолженности.

Необходимо расширить сферу денежного обращения за счет альтернативных форм расчетов, сократить долю налично-денежного обращения на основе совершенствования безналичных расчетов и в перспективе - преодоления стены между наличным и безналичным оборотом, не прибегая к "хирургическим" методам. При этом следует исходить из того, что далеко не все виды заменителей денег являются нездоровым средством расчетов.

Похожие работы

... , и предприятие за бесценок переходит новому собственнику в качестве платежа за долги, в которых оно невинно. Таким образом, и инфляция, и гиперинфляция, и открытость экономики, и кризис неплатежей на самом деле были необходимыми условиями реализации механизмов перераспределения собственности. Цикличность прироста кредиторской задолженности полностью корректирует с промышленной активностью в ...

... он открывает документарный аккредитив у домицилиата. Платеж производится против представления подлинника векселя. Последний сравнивается с копией и сверяется по другим признакам, которые плательщик счел нужным указать при открытии аккредитива. §3 Применение векселя в расчетах между предприятиями Схема использования простого векселя представлена на рис.18. Из нее видно что простой вексель можно ...

... ресурсов) в сферу торгового оборота. Предприятия, которым удается мобилизовать наибольшую массу чужих ресурсов (кредиторскую задолженность) и переправить ее дебиторам, можно назвать «авторами и дирижерами проблемы неплатежей». Как правило, это крупные, внешне устойчивые (но неплатежеспособные) предприятия - их видимый хороший доход и привлекает к ним чужие ресурсы. Образцом таких «дирижеров» ...

... Потрясения, обусловленные массовыми неплатежами, прочно вышли на первое место в ряду острейших проблем российской экономики. Резкий рост цен за годы реформ привел к обесценению денежных оборотных средств предприятий, а также их амортизационных фондов. Предлагаемые меры по преодолению платежного кризиса можно разделить на: 1) неотложные, которые могут быть реализованы сравнительно быстро и ...

0 комментариев