Навигация

ЭВОЛЮЦИЯ ПОДХОДОВ К АНАЛИЗУ ФИНАНСОВОЙ ОТЧЕТНОСТИ

2. ЭВОЛЮЦИЯ ПОДХОДОВ К АНАЛИЗУ ФИНАНСОВОЙ ОТЧЕТНОСТИ

Финансовый анализ представляет собой способ накопления, трансформации и использования информации финансового характера, имеющий целью:

оценить текущее и перспективное финансовое состояние предприятия;

оценить возможные и целесообразные темпы развития предприятия с позиции финансового их обеспечения;

выявить доступные источники средств и оценить возможность и целесообразность их мобилизации;

спрогнозировать положение предприятия на рынке капиталов.

В основе финансового анализа, равно как и финансового менеджмента в целом, лежит анализ финансовой отчетности. Для России этот фрагмент финансового анализа имеет приоритетное значение в силу ряда обстоятельств, в частности, недостаточная развитость финансового рынка снижает значимость такого фрагмента, как анализ рисков и т. п.

Историческим аспектам возникновения систематизированного анализа финансовой отчетности (САФО) внимания уделяется сравнительно мало; это характерно для исследований как отечественных, так и западных специалистов в области истории бухгалтерского учета и анализа. Это тем более странно, ибо отчетность составляется именно для того, чтобы ее анализировать.

Несмотря на то что оценка финансового состояния предприятия в том или ином виде проводилась менеджерами, вероятно, с незапамятных времен, обособление систематизированного анализа отчетности в отдельный раздел финансового анализа произошло сравнительно недавно — в конце XIX в. Именно в это время в западной учетно-аналитической практике в приложении к отчету железнодорожного транспорта появились первые расчеты некоторых относительных показателей, характеризующих ликвидность компаний и эффективность затрат.

В настоящее время западными специалистами (например J. О. Horrigan) выделяется пять относительно самостоятельных подходов в становлении и развитии САФО. Очевидно, что такое деление является достаточно условным — в той или иной степени эти подходы пересекаются и взаимодополняют друг друга.

Первый подход связан с деятельностью так называемой «школы эмпирических прагматиков» (Empirical Pragmatists School). Ее представители — профессиональные аналитики, которые, работая в области анализа кредитоспособности компаний, пытались обосновать набор относительных показателей, пригодных для такого анализа. Таким образом, их цель состояла в отборе таких индикаторов, которые могли бы помочь аналитику ответить на вопрос: сможет ли компания расплатиться по своим краткосрочным обязательствам? Этот аспект анализа деятельности компании рассматривался ими как наиболее важный, именно поэтому все аналитические выкладки строились на использовании показателей, характеризующих оборотные средства, собственный оборотный капитал, краткосрочную кредиторскую задолженность. Наиболее удачливые представители этой школы сумели убедить компании, специализирующиеся в оценке, анализе и управлении финансовыми ресурсами и кредитной политикой, в целесообразности такого подхода. В качестве примера можно привести разработки Роберта Фоулка (Robert Foulke), сделанные им в начале 50-х годов для крупнейшей в мире информационной компании «Дан энд Брэдстрит» (The Dun & Bradstreet Corporation). (Эта компания, основанная в 1841 г., имеет в своем банке данных сведения о 30 млн. компаний мира; объем продаж составляет около 5 млрд. дол. в год.) Основным вкладом представителей этой школы в разработку теории САФО, по мнению Пола Барнса (Paul Barnes), является то, что они впервые попытались показать многообразие аналитических коэффициентов, которые могут быть рассчитаны по данным бухгалтерской отчетности и являются полезными для принятия управленческих решений финансового характера. Второй подход обусловлен деятельностью школы «статистического финансового анализа» (Ratio Statisticians School). Появление этой школы связывают с работой Александра Уолла (Alexander Wall), посвященной разработке критериев кредитоспособности и опубликованной в 1919 г. Основная идея представителей этой школы заключалась в том, что аналитические коэффициенты, рассчитанные по данным бухгалтерской отчетности, полезны лишь в том случае, если существуют критерии, с пороговыми значениями которых эти коэффициенты можно сравнивать. Разработку подобных нормативов для коэффициентов предполагалось делать в разрезе отраслей, подотраслей и групп однотипных компаний путем обработки распределений этих коэффициентов с помощью статистических методов. Обоснованное обособление однотипных компаний в страты, для каждой из которых могли бы быть разработаны индивидуальные аналитические нормативы, было одной из основных задач, обсуждаемых представителями школы. Начиная с 60-х годов, в рамках этого направления проводятся исследования, посвященные коллинеарности и устойчивости коэффициентов. В частности, исследования показали, что коэффициентам характерна временная и пространственная мультиколлинеарность, что обусловило появление новой актуальной задачи — классификации всей совокупности коэффициентов на группы: показатели одной и той же группы коррелируют между собой, но показатели разных групп относительно независимы.

Третий подход ассоциируется с деятельностью школы «мультивариантных аналитиков» (Multivariate Modellers School). Представители этой школы исходят из идеи построения концептуальных основ САФО, базирующихся на существовании несомненной связи частных коэффициентов, характеризующих финансовое состояние и эффективность текущей деятельности компании (например, валовой доход, оборачиваемость средств в активах, запасах, расчетах и др.), и обобщающих показателей финансово-хозяйственной деятельности (например, рентабельность авансированного капитала). Это направление связано с именами Джеймса Блисса (James Bliss), Артура Винакора (Arthur H. Winakor) и др., работавших над этой проблемой в 20-е годы. Основную задачу представители этой школы видели в построении пирамиды (системы) показателей. Определенное развитие это направление получило в 70-е годы в рамках построения компьютерных имитационных моделей взаимосвязи аналитических коэффициентов и рыночной цены акций.

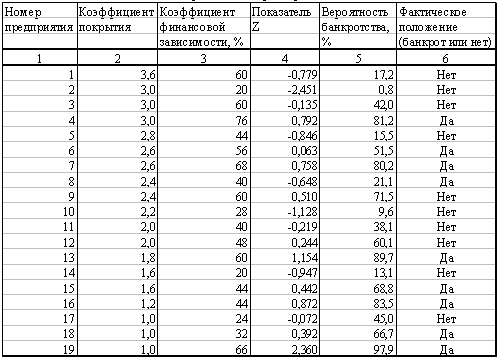

Четвертый подход связан с появлением «школы аналитиков, занятых прогнозированием возможного банкротства компаний» (Distress Predictors School). В отличие от первого подхода представители этой школы делают в анализе упор на финансовую устойчивость компании (стратегический аспект), предпочитая перспективный анализ ретроспективному. По их мнению, ценность бухгалтерской отчетности определяется исключительно ее способностью обеспечить предсказуемость возможного банкротства. Первые попытки анализа деятельности фирм-банкротов были предприняты в 30-е годы А. Винакором и Рэймондом Смитом (Raymond F. Smith); в наиболее законченном виде методика и техника прогнозирования банкротства представлены в работах Эдварда Альтмана (Edward Altman).

Наконец, пятый подход, представляющий собой самое новое по времени появления направление в рамках САФО, развивается с 60-х годов представителями школы «участников фондового рынка» (Capital Marketers School). Так, по мнению Джорджа Фостера (George Foster), ценность отчетности состоит в возможности ее использования для прогнозирования уровня эффективности инвестирования в те или иные ценные бумаги и степени связанного с ним риска. Ключевое отличие этого направления от вышеописанных состоит в его излишней теоретизированности; не случайно оно развивается главным образом учеными и пока еще не получило признания у практиков.

Что касается дальнейших перспектив развития САФО, то его связывают прежде всего с разработкой новых аналитических коэффициентов, а также с расширением информационной базы анализа. Достаточно очевидно, что аналитические расчеты, в особенности перспективного характера, не могут быть выполнены по данным только бухгалтерской отчетности, аналитические возможности которой, безусловно, ограничены.

Похожие работы

... могут не быть оптимальными; коэффициенты не улавливают особенностей элементов, участвующих в расчетах коэффициентов. ЧАСТЬ II. Анализ финансового состояния предприятия в динамике Глава 1. СТРУКТУРА, НАПРАВЛЕННОСТЬ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ 1.1. Описание золотодобывающей отрасли в Амурской области На сегодняшний день Амурская область становится основным регионом в России по добыче ...

... уместным рассмотрение зарубежного опыта в анализе финансового состояния, и выяснение возможности его применения на отечественных предприятиях. 3. Основные направления совершенствования финансового состояния предприятия 3.1 Зарубежный опыт оценки финансового состояния предприятия В условиях международной интеграции, расширения рынков капитала, активизации предпринимательской деятельности ...

... дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые ...

... тенденции и возможное ухудшение положения предприятия. Глава 3. Итак, рассмотрим основные этапы проведения финансового анализа в целях прогнозирования финансово-хозяйственной деятельности предприятия. С целью обоснования решения о признании структуры баланса неудовлетворительной, а предприятия - ...

0 комментариев