Навигация

Оцінка фінансово – майнового стану ВАТ “Чернігівський інструментальний завод ”

2.2 Оцінка фінансово – майнового стану ВАТ “Чернігівський інструментальний завод ”

Аналіз динаміки складу та структури джерел власних та залучених коштів відображається за даними форми №1 “Баланс підприємства” (дод. 1).

Таблиця 2.2

Аналіз складу та структури джерел коштів підприємства| Джерела коштів | На початок року | На кінець року | Зміни за звітний період | |||

| Тис. грн | % | Тис. грн | % | Тис. грн | % до початку року | |

| І Власні кошти (капітал, фонди,резерви) | ||||||

| Статутний фонд | 56,4 | 1,32 | 56,4 | 1,29 | - | - |

| Додатковий капітал | 3949,6 | 92,34 | 3962,5 | 90,29 | 12,9 | 0,33 |

| Фінансування капітальних вкладень | 41,2 | 0,96 | 41,2 | 0,94 | - | - |

| Спеціальні фонди і цільове фінансування | 96,0 | 2,24 | 80,7 | 1,84 | -15,3 | -15,94 |

| Збитки звітного року | - | - | -84,0 | -1,91 | -84,0 | - |

| Всього по I розділу | 4143,2 | 96,86 | 4056,8 | 92,45 | -86,4 | -2,09 |

| III. Залучені кошти: | ||||||

| Розрахунки з кредиторами, в т.ч.: | ||||||

| –за товари, роботи і послуги, строк оплати яких не настав | 41,8 | 0,98 | 95,8 | 2,18 | 54 | 129,19 |

| – по авансах одержаних | 6,4 | 0,15 | 1,2 | 0,03 | -5,2 | -81,25 |

| - з податкових розрахунків | 13,3 | 0,30 | 13,3 | ----- | ||

| - з позабюджетних платежів | 1,9 | 0,05 | 13,3 | 0,29 | 11,4 | 600 |

| – з бюджетом | 28,0 | 0,65 | 46,8 | 1,07 | 18,8 | 67,14 |

| –зі страхування | 22,.8 | 0,53 | 28,9 | 0,66 | 6,1 | 26,75 |

| – з оплати праці | 31,9 | 0,75 | 67,0 | 1,53 | 35,1 | 110,03 |

| – з іншими кредиторами | 1,4 | 0,03 | 65,.2 | 1,49 | 63,8 | 3657,14 |

| Всього по III розділу | 134,2 | 3,14 | 331,5 | 7,55 | 197,.3 | 147,02 |

| Всього | 4277,4 | 100 | 4388,3 | 100 | 110,9 | 2,59 |

З таблиці 2.2 бачимо, що зростання джерел формування майна підприємства за 1999 рік на 110,9 тис. грн. або на 3,59% обумовлено зростанням суми позикових коштів на 197,3 тис. грн. або на 147,02%. Разом с тим власні кошти зменшились на 86,4 тис. грн. або на 2,09%. Зменшення власних коштів обумовлено збитками звітного року –84 тис.грн. та зменшенням спеціальних фондів та цільового фінансування.

Збільшення залучених коштів відбулось за рахунок збільшення кредиторської заборгованості по всіх статтях.

В структурі власних коштів найбільш питому вагу мають додатковий капітал та спеціальні фонди і цільове фінансування. Доля додаткового капіталу у власних коштах за звітній період зросла на 12,9 тис. грн., або на 0,33%, а доля спеціальних фондів і цільового фінансування зменшилась на 15,3 тис. грн. (15,94%). Розмір статутного фонду і фінансування капітальних вкладень не змінився. Велике значення мають власні оборотні кошти підприємства , що вираховуються як різниця між власними коштами та позаоборотними і показують, скільки із загальної суми власних коштів підприємства спрямовується на покриття оборотних коштів:

на початок року: 4143,2 - 3562,2 = 581 тис.грн.

на кінець року: 4056,8 – 3388,7 = 668,1 тис.грн.

Тобто за рік сума власних оборотних коштів зросла з 581 тис. грн. до 668,1 тис. грн.

Короткострокові кредити підприємство не залучає. Це пояснюється досить високою обліковою ставкою НБУ та жорсткими умовами кредитування. Більшу частину об’єму кредиторської заборгованості складає заборгованість перед постачальниками,яка являє собою комерційний кредит, по якому не потрібне забезпечення та який майже безкоштовний.Зростання її об’єму в звітному році свідчить про фінансові ускладнання на підприємстві. Про це свідчить і зростання заборгованості робітникам по оплаті праці на 35,1 тис.грн. (110,03%). За рік збільшилась заборгованість по розрахунках з бюджетом на 18,8 тис. грн. (67,16%), зі страхування - на 6,1 тис. грн. (26,75%), з податкових платежів – на 13,3 тис.грн., з позабюджетних платежів – на 11,4 тис.грн. (600%), з іншими кредиторами – на 63,8 тис.грн. (3657,.14%). Заборгованість по авансах одержаних зменшилась на 5,2 тис. грн. (81,25%). Тобто підприємство використовує кошти, які йому не належать. Це сприяє тимчасовому покращенню фінансового стану підприємства, але якщо вони не затримуються на тривалий час в обігу і своєчасно повертаються. В іншому випадку виникає прострочена кредиторська заборгованість.

Аналіз активів підприємства дозволяє надати загальну оцінку зміні всього його майна. Оцінка сукупних активів, в свою чергу, дозволяє зробити висновок про те, в які активи вкладені знову залучені фінансові ресурси або які активи зменшились за рахунок зменшення фінансових ресурсів, чи навпаки. Аналітичний розрахунок, що відображає динаміку та структуру активу баланса, приведений в таблиці 2.3.

З таблиці 2.3 бачимо,що загальна вартість майна підприємства збільшилась на 110,9 тис.грн. або на 2,59%. В складі майна доля основних засобів та інших позаоборотних активів зменшилась на 173,5 тис.грн. або на 4,87%. В їх складі зменшилась доля основних засобів – на 173,5 тис.грн. (4,87%), а значення незавершених капітальних вкладень та устаткування не змінилось, хоча в процентному відношенні питома вага незавершених капітальних вкладень в загальній сумі розділу зменшилась на 0,03%. Запаси і затрати за звітний період збільшились на 168,3 тис.грн. (25,13%). Але не слід розглядати це збільшення як позитивну тенденцію, оскільки воно відбулось головним чином за рахунок готової продукції, яка збільшилась на 102,7 тис.грн. (23,78%). Це свідчить про те, що вироби не користуються попитом. Причиною цього є висока собівартість продукції. Слід переглянути цінову політику підприємства та доцільність надання відстрочки платежів або знижок для негайної оплати. Виробничі запаси зменшились на 2,4 тис.грн. (1,56%). Показник “товари по купівельній вартості “ збільшився за звітний період на 3,8 тис.грн. (118,52%). Показники незавершеного виробництва, малоцінних та швидкозношувальних предметів і витрат майбутніх періодов за звітний період збільшились відповідно на 16,8 тис.грн. (99,41%), 46,7 тис.грн. (72,4%) та 0,7 тис.грн. Частину виробничих запасів можна продати для збільшення коштів.

Загальна сума грошових коштів , розрахунків та інших активів за звітний період збільшилась на 116,1 тис.грн. (255,16%).Зростання відбулось за рахунок різкого збільшення дебіторської заборгованості на 152,9 тис.грн., зокрема із збільшенням розрахунків за товари відвантажені, строк сплати яких не настав, на 139,4 тис.грн. (3319,05%), з податкових розрахунків – на 3,7 тис.грн., з бюджетом – на 2,9 тис.грн., з іншими дебіторами – на 6,5 тис.грн. (132,65%). Показник “товари відвантажені, не сплачені в строк” зменшився на 35,9 тис.грн., тобто підприємство ліквідувало заборгованість перед постачальниками. Зменьшилась сума коштів на розрахунковому рахунку – на 0,5 тис.грн.

Розподіл коштів між основним та оборотним капіталом на початок року складає відповідно 83,29% та 16,71%. На кінець року зменшився основний капітал на 173,5 тис.грн. (4,87%), а приріст оборотного склав 309,8 тис.грн. (143,32%). Тобто трапився перерозподіл коштів в бік зниження менш мобільної її частини – основних коштів. На початок та кінець року основний капітал повністю покривався власними джерелами. Перевищення суми власних джерел над сумою їх використання на покриття основного капіталу спрямовується на формування оборотного капіталу. За рахунок власних оборотних коштів покривалось 81,2% поточних активів ( загальної суми оборотного капіталу) , на кінець року цей показник складав 65,2%. Такий стан склався, в основному, за рахунок випередження темпів росту загальної суми оборотного капіталу .

Таблиця 2.3

Аналіз складу та структури активу баланса підприємства

Розміщення майна | На початок року | На кінець року | Зміни за рік | |||

| Тис.грн. | % до суми балансу | Тис.грн. | % до суми балансу | Тис.грн. | % до початку року | |

| І Основні засоби та інші позаоборотні активи: | ||||||

| Основні засоби | 3519,7 | 82,29 | 3346,2 | 76,25 | -173,5 | -4,93 |

| Незавершені капітальні вкладення | 42,2 | 0,99 | 42,2 | 0,96 | - | - |

| Устаткування | 0,3 | 0,01 | 0,3 | 0,01 | - | - |

| Всього по I розділу | 3562,2 | 83,29 | 3388,7 | 77,22 | -173,5 | -4,87 |

| ІІ Запаси і затрати: | ||||||

| Виробничи запаси | 153,7 | 3,59 | 151,3 | 3,46 | -2,4 | -1,56 |

| Малоцінні і швидко зношувані предмети | 64,5 | 1,51 | 111,2 | 2,53 | 46,7 | 72,40 |

| Незавершене виробництво | 16,9 | 0,39 | 33,7 | 0,77 | 16,8 | 99,41 |

| Витрати майбутніх періодів | - | - | 0,7 | 0,03 | 0,7 | - |

| Готова продукція | 431,9 | 10,11 | 534,6 | 12,18 | 102,7 | 23,78 |

| Товари по купівельній вартості | 2,7 | 0,06 | 6,5 | 0,13 | 3,8 | 118,52 |

| Всього по II розділу | 669,7 | 15,66 | 838,4 | 19,20 | 168,3 | 25,13 |

| ІІІ Грошові кошти, розрахунки та інші активи: | ||||||

| Товари відвантажені: -не сплачені в строк | 35,9 | 0,84 | - | - | -35,9 | - |

| Розрахунки з дебіторами: -за товари, роботи і послуги, строк оплати яких не настав -з бюджетом -з податкових розрахунків -з іншими дебіторами | 4,2 - - 4,9 | 0,09 - - 0,11 | 143,6 3,7 2,9 11,4 | 3,27 0,08 0,07 0,26 | 139,4 3,7 2,9 6,5 | 3319,05 - - 132,65 |

| Грошові кошти: | ||||||

| Розрахунковий рахунок | 0,5 | 0,01 | - | - | -0,5 | - |

| Всього по III розділу | 45,5 | 1,05 | 161,6 | 3,68 | 116,1 | 255,16 |

| Всього | 4277,4 | 100 | 4388,3 | 100 | 110,9 | 2,59 |

Доля кредиторської заборгованості в формуванні оборотного капіталу складала:

на початок року :

134,2 :715,2*100% = 18,76%

на кінець року :

331,5:1025*100% = 32,3%

Аналізуючи структуру оборотного капіталу, бачимо, що матеріальні оборотні кошти склали на початок року 93,64%, грошові кошти – 0,07%; розрахунки та інші активи – 5,59%.Таке співвідношення пояснюється високим рівнем матеріалоємності виробництва. На протязі року питома вага матеріальних оборотних коштів зменшилась на 11,84 відсоткових пункта та складала 81,8%. В цілому структура оборотних коштів декілька покращилась, оскільки питома вага матеріальних оборотних коштів зменшилась, а грошових коштів та дебіторської заборгованості збільшилась. Збільшення залишків готової продукції на 23,78% свідчить про погіршення її збуту.

Важлива увага при аналізі поточних активів має приділятися дебіторській заборгованості. При наявності конкуренції та складності збуту підприємства продають її, використовуючи форми послідуючої оплати. Тому дебіторська заборгованість є важливою частиною оборотного капіталу. Якщо на початок року розрахунки з покупцями та замовниками складали 46,15% всієї дебіторської заборгованості, то на кінець року цей показник дорівнював 88,86% тобто він збільшився на 42,71%. Зміни , що відбулись в структурі дебіторської заборгованості, свідчать про погіршення розрахункової дисціплини в бік погіршення платоспроможності. Підприємство може скоротити відвантаження продукції, тоді рахунки дебіторів зменшаться. Наявність заборгованості дебіторів спричиняє фінансові труднощі, оскільки підприємство відчуває недолік фінансових ресурсів для придбання виробничих запасів, виплати заробітної плати та інше.

З точки зору фінансового менеджменту можна сказати, що структура фінансових ресурсів була задовільною (це пов’язано перевищенням власних коштів у структурі пасивів), незважаючи на наявність дебіторської заборгованості, яка пов’язана із традиційними складнощами збуту продукції в нашій економіці.

Вступ

У ринкових умовах діяльність підприємства становить комплекс взаємопов'язаних господарських процесів, що залежать від численних і різноманітних факторів. Якщо якийсь із них випадає з аналізу фінансової стійкості, то оцінка впливу інших, прийнятих у розрахунок факторів, а також висновки ризикують виявитися спотвореними і не спроможними забезпечити фінансову стійкість. Як правило, будучи тісно пов'язаними, зазначені фактори нерідко різнонаправлено впливають на результати функціонування підприємства, а значить, і на його фінансову стійкість. Негативна взаємодія одних факторів здатна знизити чи навіть повністю знищити позитивний вплив інших. Наявність цих факторів потребує групування. В основу його доцільно покласти різні ознаки: — за місцем виникнення можливе виділення зовнішніх і внутрішніх факторів; — за важливістю результату — основних і другорядних; — за структурою — простих і складних; — за часом дії — постійних й тимчасових. Відомо, що будь-яка класифікація переслідує певні цілі. Враховуючи, що підприємство є одночасно й суб'єктом, і об'єктом відносин у ринковій економіці, а також те, що воно має різні можливості впливу на динаміку різних факторів, які визначають фінансову стійкість, найважливішим є поділ їх на внутрішні й зовнішні. Перші безпосередньо залежать від організації роботи самого підприємства, а другі є зовнішніми щодо нього, їх зміна майже або повністю не залежить від підприємства. Цим поділом і слід керуватися, моделюючи виробничо-господарську діяльність і намагаючись управляти фінансовою стійкістю. Розглянемо насамперед внутрішні фактори. Очевидно, що успіх чи невдача підприємницької діяльності багато в чому залежать від вибору складу й структури продукції чи послуг, що створюються підприємством. При цьому важливо не лише правильно вирішити, що виготовляти, а й безпомилково визначити, як виробляти, тобто шляхом застосування яких технологій і яких моделей організації виробництва й управління. Від відповіді на ці запитання залежать фінансові результати і в кінцевому підсумку фінансова стійкість. Для її підтримання дуже важлива загальна величина затрат, а також співвідношення між постійними і змінними витратами. Інший істотний фактор фінансової стійкості підприємства, тісно пов'язаний з видами продукції чи послуг, що виробляються, — це оптимальний склад і структура активів, а також ефективне управління ними. Стійкість підприємства та потенційна результативність бізнесу багато в чому залежать від якості менеджменту поточними активами, від того, скільки задіяно обігових засобів і яких зокрема, яка величина запасів і активів у грошовій формі, тощо. Слід пам'ятати, що коли підприємство зменшує запаси і ліквідні засоби, то воно може більше задіяти капіталу у виробничому процесі і, таким чином, збільшити прибуток. Однак разом із тим зростає ризик неплатоспроможності підприємства і навіть його зупинки внаслідок недостатності необхідних напівфабрикатів, сировини чи матеріалів. Мистецтво фінансового менеджера полягає в тому, щоб утримувати на рахунках підприємства лише мінімально потрібну суму коштів, яка необхідна для поточного виробничого процесу. Наступний значний внутрішній фактор фінансової стійкості — склад і структура фінансових ресурсів, правильний вибір тактики і стратегії управління ними. Чим більше у підприємства власних фінансових ресурсів, насамперед прибутку і фондів, що формуються на його рахунку, тим більша впевненість у збереженні ним фінансової стійкості. При цьому важливий не лише загальний обсяг прибутку, а й структура його розподілу і особливо та частка, яка спрямовується на розвиток виробництва. Отже, політика розподілу й використання прибутку висувається на перший план у ході аналізу й управління фінансовою стійкістю. Винятково важливо проаналізувати використання прибутку в двох напрямках: — по-перше, для фінансування поточної діяльності — на формування обігових засобів, зміцнення платоспроможності, посилення ліквідності тощо; — по-друге, для інвестування в капітальні затрати і цінні папери. Істотний вплив на забезпечення фінансової стійкості підприємства справляють кошти, що додатково мобілізуються на ринку позичкових капіталів. Зрозуміло, що чим більше коштів може залучити підприємство, тим значніші його фінансові можливості. Воднораз зростає і фінансовий ризик нездатності підприємства своєчасно і в повному обсязі розплатитися зі своїми кредиторами. І тут велику роль можуть відіграти резерви як одна із форм фінансової гарантії платоспроможності суб'єкта господарювання. З точки зору впливу на фінансову стійкість підприємства і необхідності врахування їх при управлінні нею визначальними внутрішніми факторами є:

галузева належність суб'єкта господарювання;

структура продукції чи послуг, які випускаються підприємством, її частка в загальному платоспроможному попиті;

розмір оплаченого статутного капіталу;

величина й структура витрат, їхня динаміка порівняно з грошовими доходами;

склад майна і фінансових ресурсів, включаючи запаси й резерви, їхній склад і структуру.

Ступінь інтегрального впливу наведених факторів на фінансову стійкість залежить не лише від сили кожного фактору та співвідношення між ними, а й від тієї стадії виробничого циклу, в якій у даний момент перебуває підприємство, і відповідності їй управлінських дій по забезпеченню фінансової стійкості.

Щодо впливу на неї зовнішніх факторів, то термін "зовнішнє середовище" включає в себе різні аспекти: економічні умови господарювання; пануючі в суспільстві техніку й технології; платоспроможний попит споживачів; економічну й фінансово-кредитну політику законодавчої й виконавчої влади України; соціальну й екологічну ситуацію в суспільстві тощо. Зазначені зовнішні фактори справляють вплив на всі аспекти виробничо-фінансової діяльності підприємства і через неї на його фінансову стійкість. Особливе значення для забезпечення останньої має рівень, динаміка й коливання платоспроможного попиту на продукцію (послуги) підприємства, бо платоспроможний попит визначає стабільність надходження виручки. В свою чергу, він залежить від макроекономічної кон'юнктури, рівня доходів споживачів — фізичних та юридичних осіб, ціни на продукцію чи послуги підприємства. На фінансову стійкість істотний вплив справляє фаза економічного циклу, в якій перебуває економіка країни. У період кризи має місце відставання темпів реалізації продукції від темпів її виробництва, що спостерігається останніми роками в Україні, хоч і саме виробництво різко впало. Зменшуються інвестиції в товарні запаси, що ще більше скорочує збут. Зменшуються в цілому доходи суб'єктів господарської діяльності, падають відносно і навіть абсолютно обсяги прибутку. Все це веде до зниження ліквідності підприємств, їх платоспроможності, що формує передумови для масових банкрутств. Незадовільний платоспроможний попит, властивий кризовим явищам в економіці, призводить не лише до зростання неплатежів, а й до загострення конкурентної боротьби. Вона, в свою чергу, — істотний зовнішній фактор фінансової стійкості підприємств. Очевидно, що важливими факторами фінансової стійкості є податкова й кредитна політика^ступінь розвитку фінансового ринку, страхової справи й зовнішньоекономічних зв'язків, використання порівняльних й абсолютних переваг міжнародного поділу праці. Важливе значення в забезпеченні й підтриманні фінансової стійкості підприємств має управління дебіторською заборгованістю. Існує широкий набір способів управління рахунками дебіторів, серед яких, на нашу думку, найефективніші такі:

визначення термінів прострочених залишків на рахунках дебіторів і порівняння цих термінів із середніми показниками в галузі, показниками конкурентів і даними минулих років;

періодичний перегляд граничної суми кредиту, виходячи з реального фінансового становища клієнтів; — якщо виникають проблеми з одержанням грошей, то необхідно вимагати заставу на суму, не меншу, ніж сума на рахунку дебітора;

використання арбітражних судів для стягнення боргів при наявності порук чи гарантій;

продаж рахунків дебіторів факторинговій компанії чи банку, що надає факторингові послуги, якщо це вигідно;

— при продажу великої товарної партії негайне виставлення рахунка покупця; — використання циклічності виписки рахунків для підтримання одноманітності операцій;

відправлення поштою рахунків покупцям за декілька днів до настання терміну платежу;

пропозиція відстрочки у виплаті грошей для стимулювання попиту;

страхування кредитів для захисту від значних збитків за безнадійними боргами;

обминання дебіторів з високим ризиком, наприклад, якщо покупці належать до країни чи галузі, що переживають істотні фінансові труднощі.

Для забезпечення фінансової стійкості важливе значення має фінансове прогнозування, змістом якого є дослідження й розробка можливих шляхів розвитку фінансів підприємства в перспективі. Завданням його є визначення передбачуваних обсягів фінансових ресурсів у прогнозованому періоді, знаходження джерел їх формування й способів розміщення та ефективного використання на підставі аналізу існуючих тенденцій і з урахуванням впливу на них різних факторів. Прогнозування дає змогу розглянути можливі альтернативи розробки фінансової стратегії, що забезпечує досягнення підприємством стабільного становища на ринку і міцної фінансової стійкості. За допомогою фінансового прогнозування можна досягти взаємопоєднан-ня й узгодження різних напрямків діяльності підприємства, пов'язуючи потреби в інвестиціях із наявністю фінансових ресурсів. Воно дає змогу гармонізувати різні, часто суперечливі цілі, наприклад, збільшення обсягу продажу з необхідністю одночасно зменшувати частку позичкових засобів у сумарних ресурсах підприємства. Фінансове прогнозування дає можливість порівняти різноманітні "сценарії" розвитку фінансів підприємства і на підставі систематизації і осмислення одержаної інформації вибрати оптимальні шляхи його перспективної діяльності, передбачити труднощі на шляху до зміцнення його ринкових позицій, попередити негативні наслідки реалізації обраних шляхів розвитку. У кінцевому підсумку прогнозування дає змогу оцінити ймовірність фінансового благополуччя підприємства чи його банкрутства. Основна мета фінансового прогнозування — це досягнення високої ефективності господарювання і забезпечення на цій основі міцної фінансової стійкості. Реалізація цієї мети, на наш погляд, зумовлює необхідність дотримання в процесі фінансового прогнозування загальних принципів, додержання яких обов'язкове в умовах ринкової економіки. Так, визначаючи конкретні напрямки використання фінансових ресурсів, слід враховувати відмінності в рівні одержуваної віддачі від реалізації кожного з них і вибирати такі затрати, які давали б можливість діставати максимально високу рентабельність. При цьому важливо співвідносити фінансові затрати із термінами їх реальної окупності, інакше не уникнути напруженості з фінансовими ресурсами і навіть банкрутства. Визначивши конкретні довгострокові напрямки вкладення коштів, необхідно передбачити найдешевші методи їхнього фінансування. У ході фінансового прогнозування має бути забезпечена збалансованість ризиків, для чого затрати з високою фінансовою віддачею, але підвищеним ризиком слід розумно узгоджувати з інвестуванням засобів в об'єкти, які хоч і менш рентабельні, але забезпечують вищий ступінь гарантованості доходу.

58

Висновки

Фінансовий стан - найважливіша характеристика економічної діяльності підприємства. Він відображає конкурентноспроможність підприємства, його потенціал в діловому співробітництві, оцінює в якій мірі гарантовані економічні інтереси самого підприємства та його партнерів за фінансовими та іншими відносинами.

Стійке фінансове становище формується в процесі всієї виробничо-господарської або комерційної діяльності підприємства. Однак партнерів та акціонерів підприємства цікавить не процес, а результат, тобто саме показники фінансового стану за звітний період, можна визначити на базі публічної офіційної звітності.

Стійка діяльність підприємства залежить як від обгрунтованості стратегії розвитку, маркетингової політики, від внутрішніх можливостей ефективно використовувати всі існуючі в його розпорядженні ресурси, так і від зовнішніх умов, до числа яких відносяться податкова, кредитна, цінова політика держави та ринкова кон‘юнктура. Через це в якості інформаційної аналізу фінансового стану повинні виступати звітні дані підприємства, деякі задані економічні параметри і варіанти, при яких змінюються зовнішні умови його діяльності, котрі потрібно враховувати при аналітичних оцінках та прийнятті управлінських рішень.

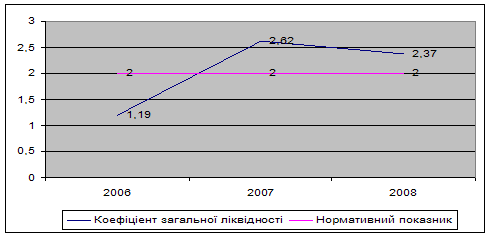

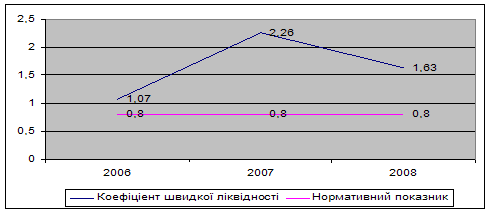

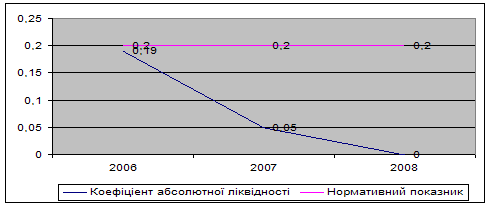

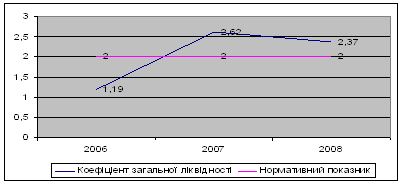

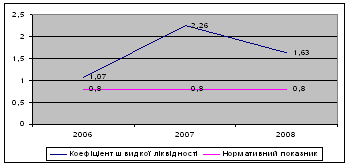

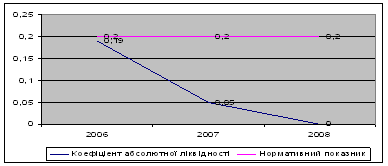

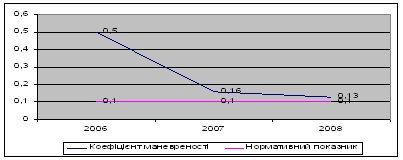

Підприємство ВАТ “Чернігівський інструментальний завод”має недостатню фінансову стійкість. Це підтверджують і отримані дані коефіцієнту абсолютної ліквідності, які свідчать, що підприємство взмозі негайно погасити лише 0,4% короткострокової заборгованості. Значення коефіцієнту критичної ліквідності також має низьке значення, вдвічі менше нормативного. Лише тільки значення коефіцієнту загальної ліквідності знаходиться в межах норми, навіть перевищує її. Але ж високі показники загальної ліквідності свідчать не про стабільний фінансовий стан підприємства і про ефективність його діяльності, а про наявність у нього поднормативних виробничих запасів.

Загальний коефіцієнт покриття свідчить, що на кожну гривню короткострокових зобов’язань припадає 4,43 грн. на початок року та 3,01 грн. на кінець оборотних коштів. Коефіцієнт автономії має велике значення через наявність великої кількості власного капіталу. Підприємство має достатній запас фінансової стійкості. Згідно коефіцієнту співвідношення власних та позикових коштів на кожну гривню власних коштів припадало 3 коп. позикових (на початок звітного періоду) та 8 коп. на кінець.

Незважаючи на те, що підприємство має добрі результати по деяких показниках, воно знаходиться в критичному стані через нестачу грошових коштів. Готова продукція на складі не дуже користується попитом через високу ціну, яка обумовлена великою собівартістю.

Оскільки на ВАТ “Чернігівський інструментальний завод” існує дві великі проблеми – проблема збуту та оптимізації дебіторської заборгованості, на них потрібно звернути основну увагу. Проблему збуту можна вирішити через реалізацію продукції з негайною оплатою або із знижкою, потрібно знижувати собівартість продукції. Щодо дебіторів, потрібно вибрати найбільш доцільні строки платежів та форми розрахунків із споживачами ( попередня оплата, з відстрочкою платежу, по факту відвантаження продукії ). Доцільним є надання відстрочки платежу споживачам, бо за рахунок цього збільшується обсяг реалізації, тобто прибуток ( для стимулювання збуту в умовах високої конкуренції ), але можливе виникнення додаткових витрат по залученню короткострокових банківських кредитів для компенсації дебіторської заборгованості.

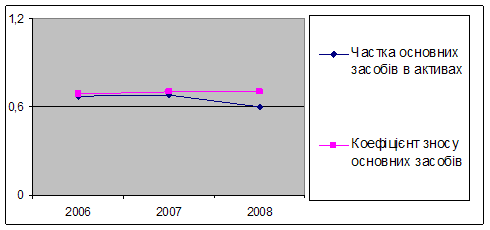

Доцільно також продати частину основних фондів, оскільки вони вже застарілі, а отриману суму спрямувати на покупку нового обладнання чи на розширення виробничої діяльності.

Пошук ефективних механізмів управління фінансовими ресурсами та забезпечення їх реальної інтеграції в систему ринкових відносин зумовлює необхідність розробки певної фінансової стратегії на даному етапі розвитку підприємства.

6

Вступ

Відхід суспільства від системи планової економіки і вступ у ринкові відносини дуже сильно змінили умови функціонування підприємств Підприємства, для того щоб вижити, повинні проявити ініциативу, підприємливість і бережливість з тим, щоб підвищити ефективність виробництва. В іншому випадку вони можуть опинитися на межі банкрутства.

В ринкових умовах заставою виживання та основою стабільного стану підприємства є його фінансова стійкість. Вона відображає такий стан фінансових ресурсів, при якому підприємство, вільно маневруючи грошовими коштами, здатне шляхом ефективного їх використання забезпечити безперебійний процес виробництва та реалізації продукції, а також витрати по його розширенню та оновленню.

Визначення фінансової стійкості підприємств відноситься до числа найбільш важливих економічних проблем в умовах переходу до ринку, оскільки недостатня фінансова стійкість може привести до відсутності у підприємства коштів для розвитку виробництва, їх неплатоспроможності і , в кінцевому підсумку, до банкрутства, а "надмірна" стійкість буде гальмувати розвиток, збільшувати витрати підприємства надлишковими запасами і резервами.

Для оцінки фінансової стійкості підприємства необхідний аналіз його фінансового стану. Фінансовий стан являє собою сукупність показників, що відображають наявність, розміщення та використання фінансових ресурсів.

Мета аналізу полягає не тільки і не стільки в тому, щоб встановити та оцінити фінансовий стан підприємства, а також і в тому, щоб постійно проводити роботу, спрямовану на його покращення. Аналіз фінансового стану показує, по яким конкретним напрямкам необхідно вести цю роботу. У відповідності з цим результати аналізу дають відповідь на питання, які найважливіші засоби покращення фінансового стану підприємства в конкретний період його діяльності.

Разом з тим, фінансовий стан - це важливіша характеристика економічної діяльності підприємства в зовнішньому середовищі. Він визначає конкурентоспроможність підприємства, його потенціал в діловому співробітництві, оцінює, в якому ступені гарантовані економічні інтереси самого підприємства та його партнерів по фінансовим та іншим відносинам. Тому система показників має мету показати його стан для зовнішніх споживачів, оскільки при розвитку ринкових відносин користувачів фінансової інформації значно збільшується. Умовно їх можна поділити на три групи:

а) особи, безпосередньо пов'язані з підприємництвом, тобто менеджери та працівники управління підприємством;

б) особи, які можуть не працювати безпосередньо на підприємстві, але мають пряму фінансову зацікавленість, - акціонери, інвестори, покупці та продавці продукції (послуг), різноманітні кредитори. Таким чином фінансовий стан підприємства є головним критерієм для банків при рішенні питання про доцільність або недоцільність надання йому кредиту, а при позитивному рішенні цього питання - під який відсоток та на який строк;

в) особи, які мають косвенний фінансовий інтерес,- податкові служби, різноманітні фінансові інститути (біржи, ассоціації та інші), органи статистики та інші.

Усі ці користувачі фінансової звітності ставлять собі завдання провести аналіз стану підприємства та на його основі зробити висновки про напрямки своєї діяльності по відношенню до підприємства .

Метою даної роботи є розглядання економічної сутності аналізу фінансового стану підприємства, метод аналізу, а також аналіз діяльності ВАТ "Чернігівський інструментальний завод" та розробка шляхів підвищення фінансового стану підприємства.

Для досягнення цієї мети необхідно розглянути такі завдання :

1) теоретичні основи аналізу фінансового стану підприємства ;

2) методику проведення аналізу активів та пасивів підприємства ;

З) основні фінансово - економічні показники діяльності ВАТ "Чернігівський інструментальний завод" ;

4) проаналізувати фінансовий стан ВАТ "Чернігівський інструментальний завод" ;

5) визначити шляхи підвищення фінансового стану підприємства.

Об'єктом дослідження даної роботи є ВАТ "Чернігівський інструментальний завод". Предметом є аналіз структури активів та капіталу підприємства, прибутковості та використання прибутку підприємства на базі ВАТ "Чернігівський інструментальний завод".

ЗМІСТ

Вступ 4Глава 1 Теоретичні аспекти аналізу фінансового стану підприємства 7

Поняття фінансової стійкості підприємства та фактори, які її забезпечують 7

Похожие работы

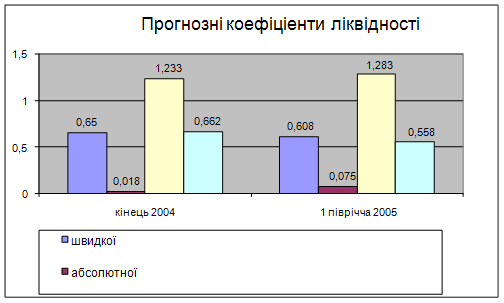

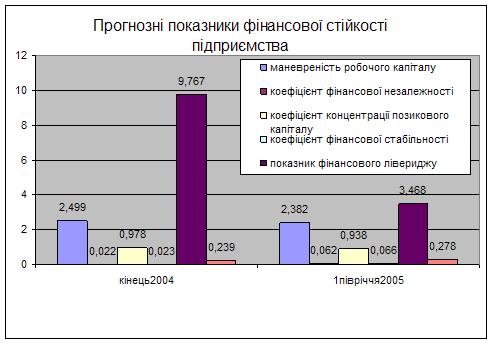

... ЗАТ «Черкасивторресурси» необхідно проаналізувати можливість ефективного використання наявного майна та вдало розпоряджатися ним. 2.3 Прогнозна оцінка платоспроможності та фінансової стійкості підприємства Прогнозування фінансового стану підприємства є невід’ємним елементом його управлінням. Визначаючі фінансовий стан як складну систему, що є об’єктом прогнозування, нами пропонується ...

... формування активів. Визначається фінансова стійкість відношенням вартості матеріальних оборотних активів (запасів та витрат) до величини власних та позикових джерел коштів для їх формування. Аналіз фінансового стану підприємства ТОВ "Комфорт" показав, що власний капітал у 2006 році складав 1529421,7 грн. За рахунок чистого прибутку, отриманого за звітній період власний капітал зріс на відповідну ...

... мства, тобто показує, скільки довгострокових зобов’язань припадає на одиницю джерел власних коштів. Нормативне значення показника: Кф.л. < 1. У цьому разі фінансовий стан підприємства відносно нормальний. Підвищення рівня платоспроможності підприємства залежить від поліпшення результатів його виробничої і комерційної діяльності. Разом з цим надійний фінансовий стан,а отже і його ліквідність та ...

... одом. Вертикальний аналіз (структурний) - визначення структури підсумкових фінансових показників, із виявленням впливу кожної позиції звітності на результат у цілому [4]. Традиційна практика аналізу фінансового стану підприємства опрацювала певні прийоми й методи його здійснення. Можна виділити шість основних прийомів аналізу: горизонтальний (часовий) аналіз, вертикальний (структурний) аналіз, ...

0 комментариев