Навигация

Оценка ценных бумаг и финансовых инвестиций предприятия

Содержание

Введение. 3

Глава 1. Краткая экономическая характеристика предприятия 5

Глава 2. Оценка ценных бумаг и финансовых инвестиций предприятия 8

2.1 Основы инвестиционного анализа на рынке ценных бумаг 8

2.2 Характеристика ценных бумаг долевых обязательств 19

2.3 Виды инвестиционных рисков и их анализ 27

2.4 Инвестиционный анализ 33

дивиденд выплаченный по акции 33

3. Заключение. Выводы и рекомендации 35

Список использованной литературы: 37

Введение.

Накопление денежного капитала играет важную роль в капиталистическом хозяйстве. Непосредственно самому процессу накопления денежного капитала предшествует этап его производства. После того как денежный капитал создан или произведен, его необходимо разделить на часть, которая вновь направляется в производство, и ту часть, которая временно высвобождается. Последняя, как правило, и представляет собой сводные денежные средства предприятий и корпораций, аккумулируемые на рынке ссудных капиталов кредитно-финансовыми институтами и рынком ценных бумаг. Структура рынка ссудных капиталов складывается в основном из двух элементов: кредитно-финансовых институтов и рынка ценных бумаг.

Возникновение и обращение капитала, представленного в ценных бумагах, тесно связанно с функционированием рынка реальных активов, т.е. рынка, на котором происходит купля-продажа материальных ресурсов. С появлением ценных бумаг (фондовых активов) происходит как бы раздвоение капитала. С одной стороны, существует реальный капитал, представленный производственными фондами, с другой - его отражение в ценных бумагах.

Появление этой разновидности капитала связано с развитием потребности в привлечении все большего объема кредитных ресурсов вследствие усложнения и расширения коммерческой и производственной деятельности. Таким образом, фондовый рынок исторически начинает развиваться на основе ссудного капитала, т.к. покупка ценных бумаг означает не что иное, как передачу части денежного капитала в ссуду.

Ключевой задачей, которую должен выполнять рынок ценных бумаг является, прежде всего, обеспечение условий для привлечения инвестиций на предприятия, доступ этих предприятий к более дешевому, по сравнению с банковскими кредитами капиталу.

В данной курсовой работе рассматривается ОАО '' Сибирская нефтяная компания''. Эта компания была выбрана исходя из следующего:

Данная компания одна из немногих российских компаний которые после кризиса августа 1998г. смогла получить кредиты от крупных зарубежных банков.

Единственная российская компания выпустившая еврооблигации которые успешно торгуются на международных площадках.

Компания не поводящая увеличения своего капитала путём выпуска долговых ценных бумаг.

Компания проводит активную политику инвестиций в долевые ценные бумаг.

Глава 1. Краткая экономическая характеристика предприятия

Компания образована в соответствии с Указом Президента Российской Федерации №872 от 24 августа 1995 года. 29 сентября 1995 года Устав Сибнефти был утвержден Постановлением Правительства Российской Федерации № 972. Сибнефть была официально зарегистрирована в Омской регистрационной палате 6 октября 1995 года.

ОАО "Сибнефть" является крупной вертикально интегрированной нефтяной компанией. Её деятельность охватывает разведку и добычу сырой нефти, переработку, оптовую продажу нефтепродуктов и розничную торговлю бензином через собственную сеть бензоколонок. Сибнефть была создана путем объединения четырех независимых производственных компаний, у которых был большой опыт совместной работы. Это объясняет ту простоту и скорость, с которой Сибнефти удалось интегрировать различные предприятия:

Ноябрьскнефтегаз – занимается разведкой и добычей нефти. Нефтегазодобывающее производственное объединение Ноябрьскнефтегаз было создано в апреле 1981 года для разработки нефтяных месторождений на Севере Тюменской области.

Омский

нефтеперерабатывающий

завод

– занимается

переработкой

сырой нефти

в конечные

нефтепродукты.

Завод начал

работать в 1955

году.

Омскнефтепродукт

– осуществляет

сбыт и реализацию

нефтепродуктов

в Омской области.

Ноябрьскнефтегазгеофизика – оказывает геофизические услуги, проводит каротажные исследования и перфорационные работы.

Сибнефть заканчивает консолидацию акций своих предприятий для перехода на единую акцию. Консолидация позволит Сибнефти рационализировать управление их активами, и также приведет к большей прозрачности.

Собрание акционеров Сибнефти, проведенное в сентябре 1998 года, одобрило выпуск дополнительно 300 миллионов акций для обмена на акции Ноябрьскнефтегаза и Ноябрьскнефтегазгеофизики. Обмен проводился летом 1999 года и повысил долю Сибнефти в этих дочерних предприятиях до 94.5%, это увеличение было значительным дополнением к представленной в апреле 1999 года программе Американских депозитарных расписок (ADR).

Доля собственности Сибнефти в четырех дочерних предприятиях на 27 марта 2001 приведены в таблице ниже:

| Дочерняя компания | Всего, % |

| Ноябрьскнефтегаз | 96.95 |

| Омский НПЗ | 87.40 |

| Омскнефтепродукт | 94.82 |

| Ноябрьскнефтегазгеофизика | 80.98 |

Сибнефть также владеет долями в ряде других, преимущественно сбытовых, компаний. Среди них Кузбасснефтепродукт, Новосибирскнефтепродукт, Барнаулнефтепродукт, Ноябрьскнефтепродукт, Сибнефть-Урал и Сибнефть-Сибирь.

Как добывающие,

так и перерабатывающие

мощности компании

сконцентрированы

в Западной и

Центральной

Сибири.

По

результатам

аудита, проведенного

независимой

американской

компанией

Miller & Lents, совокупные

запасы нефти

компании "Сибнефть"

по состоянию

на 1 января 1999 года

оценены в количестве

6736 млн. баррелей,

что на 21,5% больше,

чем в 1998 году. При

этом за 1999 год

запасы увеличились

на 15%. Учитывая

нынешние темпы

добычи, обеспеченность

Сибнефти запасами

составила 38

лет (в среднем

по России этот

показатель

равен 40 годам).

По своим запасам

Сибнефть входит

в двадцатку

крупнейших

нефтяных компаний

мира, превосходя

такие компании,

как Elf Aquitaine, ENI, Mobil, Chevron и

Texaco. Сибнефть

владеет также

запасами природного

газа, потенциально

являющегося

важным источником

получения

дополнительных

доходов. Компании

принадлежат

запасы газа

в объеме 65,7 млрд.

куб. метров.

Нефть, добываемая на Ноябрьских месторождениях, имеет среднюю плотность 0,85 г./м3 (35,8 град. API) и низкое содержание серы (0,58%). По сравнению со средними характеристиками нефти, добываемой в России, сырая нефть из Ноябрьска содержит примерно в два раза меньше серы и имеет меньшую плотность (в среднем по Западной Сибири удельный вес нефти составляет 31 град. API).

Глава 2. Оценка ценных бумаг и финансовых инвестиций предприятия

2.1 Основы инвестиционного анализа на рынке ценных бумаг

Инвестиции в ценные бумаги такой же сложный процесс для инвестора как и прямые инвестиции. Поэтому рядовые инвесторы предпочитают передавать свои средства в управление профессиональным инвесторам - инвестиционным институтам. Необходимо отметить, что при выборе объектов для инвестирования в ценные бумаги необходима не только определенная осмотрительность, компетентность и осведомленность, но и тщательный анализ бумаг на основе углубленного изучения их жизненного цикла и длительных статистических наблюдений. Такой анализ под силу только крупным, объединяющим солидные капиталы фирмам. Поэтому столь популярными в различных странах являются финансово-инвестиционные учреждения, работающие со средствами клиентов.

Практика инвестиционной деятельности в странах с развитыми финансовыми рынками выработала целый арсенал приемов и методов анализа эффективности инвестиций в ценные бумаги. Анализ эффективности инвестиций в ценные бумаги сводится к анализу эффективности поведения на рынке конкретной ценной бумаги. При этом были выработаны различные подходы к анализу ценных бумаг. В общем плане можно выделить следующие подходы в подобного рода анализе: фундаментальный, технический, системный. Каждому из этих подходов соответствует основная цель, основной вопрос, на который делается попытка дать удовлетворительный ответ. Так, старейший из названных подходов - фундаментальный - пытался ответить на вопрос: что стоит акция? Технический подход делал попытку решить проблему оценки и прогноза доходности той или иной ценной бумаги. Системный подход решает вопрос защиты инвестиций и финансовых рынков в целом от различного рода рисков.

Фундаментальный анализ инвестиций в ценные бумаги выкристаллизовался из анализа эффективности капиталовложений - прямых инвестиций. Основой его является оценка финансового состояния эмитента (или его кредитоспособности при анализе прямых инвестиций).

Фундаментальный анализ основное внимание уделяет макроэкономическим показателям, а также финансовым показателям деятельности фирмы. В качестве основных макроэкономических показателей фундаментальный анализ использует такие важные индикаторы как текущая ставка процента, текущий средний темп инфляции, динамика курсов основных валют и т.п.

В качестве финансового показателя деятельности фирмы используется целый арсенал индикаторов, которые рассчитываются на основе данных балансовой отчетности (Форма 1 утвержденной бухгалтерской отчетности) и отчетов о финансовых результатах и их использовании (Форма 2). Большое множество таких индикаторов как правило группируется в укрупненные блоки: показатели, характеризующие имущественное состояние корпорации, коэффициенты ликвидности, финансовой устойчивости; показатели, оценивающие деловую активность, рентабельность, рыночную активность акций корпораций. Эти методы анализа формализованы для машинной обработки. В Санкт - Петербурге разработкой такого продукта занимается довольно известная фирма - "Альт". Правда, ее продукт предназначен для анализа общего финансово-экономического состояния компании безотносительно к акциям этой компании и их качеству.

С помощью показателей, характеризующих имущественное положение компаний, оценивают общее состояние (стоимость) активов предприятия, отношение активной и пассивной частей основных средств, коэффициенты износа и обновления основных фондов. Эти инструменты показывают что стоит то или иное предприятие, его производственный, технический и технологический потенциал.

Коэффициенты ликвидности характеризуют состояние оборотных средств компании, маневренность капитала, влияющую на способность ориентироваться в быстроменяющейся конъюнктуре рынка, способность быстрой ликвидности. Существенное значение имеет структуризация оборотных средств по степени их ликвидности, что характеризует платежеспособность, т.е. способность своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам.

Коэффициенты, характеризующие финансовую устойчивость, дают понятие о стабильности деятельности предприятия в свете долгосрочной перспективы. Важнейшими показателями финансовой устойчивости служат: степень концентрации собственного капитала, коэффициент финансовой зависимости и т.п. По поводу степени привлечения займов в зарубежной практике существуют различные, иногда противоположные мнения. В западных странах наиболее распространено мнение, что доля собственного капитала должна быть высока. В предприятия с высокой долей собственного капитала инвесторы охотнее вкладывают свои средства. Напротив, японским компаниям свойственна высокая доля привлечения средств. По мнению японских предпринимателей, высокая доля привлеченных (заемных) средств говорит о высокой степени доверия со стороны инвесторов.

Деловая активность проявляется в динамичности развития предприятия, что отражают как абсолютные, так и относительные показатели. На качественном уровне оценка деловой активности получается в результате сравнения деятельности данной компании и родственных ей компаний по сфере деятельности. Такими качественными критериями являются: широта рынков сбыта, наличие экспортной продукции, репутация и имидж фирмы и т.п.

Количественная оценка деловой активности проводится по двум направлениям:

- обеспечение необходимых темпов роста по основным показателям;

- уровень эффективного использования ресурсов.

Важнейшими из таких количественных показателей являются: темпы роста прибыли, объема реализации, основного капитала; коэффициент устойчивости экономического роста и т.п.

Важными с точки зрения анализа компании являются показатели рентабельности, которые характеризуют результативность и экономическую целесообразность функционирования предприятия. Иначе это называется экономической эффективностью. Экономическая эффективность - показатель, соизмеряющий полученный эффект с затратами или ресурсами. В качестве эффекта, используемого для расчета показателей экономической эффективности, чаще всего используется показатель балансовой прибыли (в инвестиционных компаниях и фондах - прирост стоимости чистых активов).

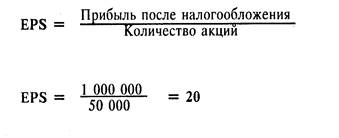

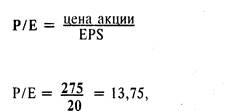

Все вышеназванные индикаторы характеризуют общее состояние компании, ее финансовую устойчивость, деловую активность, положение на рынке, иными словами, надежность компании и эффективность ее деятельности. Все эти характеристики учитываются инвестором при выборе объектов инвестиций - акций той или иной компании. Однако, поведение на рынке акций какой-либо компании определяется и рядом других факторов, которые характеризуют рыночную и инвестиционную активность компании и ее акций. Рыночная активность компании заключается в том, чтобы выбрать оптимальную стратегию и тактику в использовании прибыли, ее аккумулировании, наращивании капитала путем выпуска дополнительных акций, влиянии на рыночную цену акции. Основными такими показателями являются: доход на акцию, ценность акции, рентабельность акции, коэффициент котировки и др. Показатель дохода на акцию, в значительной степени влияющий на рыночную цену акции, представляет собой отношение чистой прибыли, уменьшенной на величину дивидендов по привилегированным акциям, к общему числу обыкновенных акций.

Показатель ценности акций служит индикатором спроса на акции данной фирмы, поскольку показывает, как много согласны платить инвесторы в данный момент за 1 руб. прибыли на акцию. Рост этого показателя в динамике указывает на то, что инвесторы ожидают более быстрого роста прибыли данной фирмы по сравнению с другими.

Доходность (рентабельность) акции выражается отношением дивиденда, выплачиваемого по акции, к ее рыночной цене (курсу). Зачастую компании, расширяющие свою деятельность путем капитализации прибыли, не выплачивают дивидендов. В таких случаях доходность акций рассчитывается в динамике в зависимости от роста курса акций во времени. Однако, этот метод анализа подходит лишь для акций, характеризующихся высокой ликвидностью.

Коэффициент котировки акции означает отношение рыночной цены акции к доле собственного капитала, приходящегося на одну акцию. Этот показатель характеризует заинтересованность потенциальных инвесторов в акциях данной компании, готовность их платить за акции цену, равную ее реальной стоимости, либо превышающую эту стоимость.

Вышеприведенные индикаторы в сопоставлении с макроэкономическими показателями дают возможность инвестору оценить реальную стоимость акций. В определенной степени такой анализ помогает избежать потерь при кратковременных колебаниях биржевой конъюнктуры, вызываемых спекулятивными операциями биржевиков. Вместе с тем, зачастую поведение акций на рынке определяется совсем другими факторами.

Иногда акции компаний отрываются от своей материальной основы - компании и ее деятельности - и живут "собственной жизнью", которая определяется исключительно игрой биржевых сил или манипуляцией спросом и предложением. В таком случае чаще при выборе объектов инвестиций инвесторы используют данные технического анализа. Технический подход в анализе ценных бумаг исходит из того, что вся информация, существенная с точки зрения фундаментального анализа, учитывается в курсах ценных бумаг еще до их опубликования, а рынок ценных бумаг будущего признается функцией рынка ценных бумаг прошлого и настоящего.

В рамках технического анализа выделяются различные подходы, которые берут за основу в своем выборе предпочтительных вариантов инвестиций те или иные показатели.

Довольно часто в инвестиционной практике используется бета-коэффициент. Этот показатель измеряет соотношение между колебаниями цен на отдельный выпуск ценных бумаг и движением синтетического обще рыночного курса. Иногда в качестве аргумента при расчете бета-коэффициента используется показатель прибыли от отдельного выпуска ценных бумаг и обще рыночная прибыль по всем акциям на бирже в целом. Бета-коэффициент в определенной мере характеризует риск, с которым связано вложение средств в данный инструмент рынка. При одинаковой динамике обще рыночных цен и цен на конкретные ценные бумаги величина бета-коэффициента равна единице. Если средний курс и курс на конкретные ценные бумаги изменяется не одинаково, то значение бета-коэффициента либо больше единицы, либо меньше.

Одной из довольно распространенных концепций анализа ценных бумаг и поведения инвестора на рынке является концепция противоположного мнения. В соответствии с этой концепцией при активной деятельности биржевых спекулянтов большинство владельцев ценных бумаг обычно заблуждаются в оценке текущей биржевой ситуации. Поэтому, следуя противоположному мнению, якобы можно достигать определенных высоких результатов. Отчасти это действительно так. Когда большинство владельцев акций одновременно пытаются их просто продать (причины такого действия не имеют существенного значения) предложение начинает превышать спрос и цены на акции приобретают тенденцию к снижению. Действуя в противоположном направлении, т.е. скупая акции в этот момент, можно, дождавшись повышения их курса в будущем и продав их на пике, получить от таких операций значительную прибыль. И наоборот, продавая акции, когда на них имеется на рынке постоянно превышающий спрос, можно накопить значительные средства и с изменением тенденции курса бумаг вернуть те же акции в прежнем количестве, получив при этом определенную премию.

В попытках составить прогноз развития рынка ценных бумаг часто прибегают к использованию метода "лидера", когда по поведению ценных бумаг одной из компании судят о тенденциях изменения рынка ценных бумаг в целом. Зачастую поведение акций солидных крупных компаний действительно влияет на изменение состояния рынка в целом. В большинстве случаев такими лидерами являются крупнейшие национальные компании производственной инфраструктуры. Любой инвестор следит за состоянием дел с акциями такой компании и, в известном смысле, определяет эту зависимость. Всякие изменения курсов подобных компаний скрупулезно фиксируются и анализируются.

Для защиты инвестиций от риска потерь выработан метод диверсификации инвестиций в ценные бумаги. Так, на Нью-йоркской фондовой бирже (NYSE) принят минимальный объем диверсификации - $30.000. Минимальный лот покупаемых ценных бумаг одним инвестором составляет $10.000. Таким образом, минимальные требования к диверсификации заключаются в следующем: портфель должен состоять минимум из трех видов активов. Чаще всего используется так называемая селективная диверсификация, которая заключается в том чтобы, портфель инвестиций в колебаниях рыночной стоимости следовал за ведущей частью ценных бумаг рынка. Для этого берется репрезентативный набор выпусков ценных бумаг, между которыми равномерно распределяются вкладываемые средства.

Необходимость диверсификации заложена в законодательных актах в качестве обязательного условия для инвестиционных институтов. Так, американский Закон об инвестиционных компаниях 1940 г. предписывает инвестиционным компаниям вкладывать в ценные бумаги одного эмитента не более 5% своих активов. Таким образом, требования к диверсификации портфеля инвестиционных компаний и фондов: портфель должен содержать не менее 20 наименований различных типов и видов ценных бумаг. На самом деле это минимальное требование перевыполняется с лихвой: портфель одного из инвестиционных фондов Швейцарии содержит более 80-ти наименований только различных облигаций, не говоря уже об акциях (в законодательстве Швейцарии, регулирующем этот вид деятельности, также предусмотрены 5 % ограничения). Активы Генерального инвестиционного фонда (Санкт-Петербург) диверсифицированы среди более чем семидесяти российских эмитентов. Вместе с тем, есть определенные пределы диверсификации с точки зрения максимального количества видов и типов ценных бумаг. Чем более раздут портфель за счет количества разнородных активов, тем больше возрастают издержки по управлению портфелем. Кроме того, масштабные эксперименты по изучению факторов, влияющих на прибыль инвестиционного портфеля показали, что прибыль на 94% определяется выбором типа используемых инвестиционных инструментов и распределением средств между ними, на 4% - выбором конкретной ценной бумаги заданного типа и на 2% - оценкой момента закупки бумаг. Таким образом, должен проводиться как горизонтальный, так и вертикальный матричный анализ портфеля.

Еще один способ инвестирования в ценные бумаги заключается в предвосхищении рынка. Анализ бумаг и формирование портфеля из них осуществляется таким образом, чтобы обеспечить превосходство показателей роста рыночной стоимости конкретного портфеля инвестиций над средними рыночными показателями, над показателями роста стоимости условного обще рыночного портфеля. К примеру, инвестиционные менеджеры БНП Дрезднербанка, управляющие инвестиционными портфелями специального фонда для индивидуальных инвесторов dbi (dresdnerbank investment management Kapitalanlagegesellschaft mbH Spezialfonds) и взаимного фонда DIT (Deutscher Investment Trust Gesellschaft fur Kapitalanlagen GmbH Mutual Funds), так сформировали портфели этих фондов, что рост их стоимости с апреля 1989г. по март 1994г. постоянно опережал рост стоимости обще рыночного индекса JP Morgan Word Index на 2 - 5 процентных пункта.

При осуществлении инвестиций в ценные бумаги инвестору необходимо знать истинную цену будущих доходов с позиций текущего момента. Для анализа оценки будущих денежных потоков с точки зрения текущего момента выработаны методы дисконтирования. Оценивая целесообразность финансовых вложений в тот или иной вид ценных бумаг, инвестор исходит из того, является ли это вложение более прибыльным (при допустимом уровне риска), чем вложение средств в государственные ценные бумаги, или размещение их на банковских депозитах. Основная идея метода дисконтирования заключается в оценке будущих поступлений с позиций текущего момента. Вкладывая финансовые средства, инвестор руководствуется двумя посылками:

а) происходит перманентное обесценение денег;

б) желательно периодическое поступление доходов на инвестированный капитал, причем в размере не ниже определенного минимума.

Базируясь на этих посылках. инвестор должен оценить, какими будут его доходы в будущем, какую максимально возможную сумму допустимо вложить в данное дело исходя из прогнозируемой его рентабельности. Методы дисконтирования давно общеизвестны. Конкретные формулы для расчетов изложены во многих отечественных публикациях.

Анализ контрфазных потоков позволяет инвестору извлекать прибыль путем покупки и продажи ценных бумаг, имеющих противоположные тенденции поведения на рынке (игры на курсовых разницах). Инвестор продает ценные бумаги, курсовая цена которых приближается к своему экстремальному максимальному значению и покупает те ценные бумаги, курсовая цена которых стремится к экстремальной минимальной точке. Таким образом действия повторяются всякий раз при смене тенденций в поведении ценных бумаг, с которыми ведется работа. При этом подобного рода операции необходимо проводить в моменты стремления котировок к точке экстремума, а не в моменты после изломов. Ибо когда тенденции изменятся, будет трудно реализовать поставленные тактические задачи. В моменты, когда большинство инвесторов пытаются сбросить акции, трудно продать те же бумаги без потерь для себя, как трудно купить ценные бумаги в те моменты, когда их все стараются приобрести.

Из концепции использования контрфазных потоков вытекает важная задача анализа ликвидности ценных бумаг. Ликвидность ценных бумаг отличается от балансовой ликвидности предприятия, о которой говорилось выше. Ликвидность баланса предприятия - это его платежеспособность. Ликвидность ценной бумаги - это способность любого актива в минимальные сроки в достаточном объеме и с минимальными издержками быть обмененным на наиболее ликвидный актив. Самым высоко ликвидным активом являются деньги. Поэтому иначе под ликвидностью ценной бумаги понимается ее способность быть легко обмененной на деньги, т.е. быть проданной.

Ликвидность ценных бумаг - очень важная характеристика. Она зависит от типа ценных бумаг. Существуют ценные бумаги с вполне определенной степенью ликвидности, которая определяется самой сущностью ценной бумаги. Так например, вексель является безусловным обязательством должника вернуть указанную в нем сумму кредитору по его требованию в определенный срок, либо по желанию кредитора в любой срок до погашения в зависимости от формы векселя. Поскольку вексель является безусловным обязательством должника и, если в нем указан определенный срок платежа, его тем не менее можно свободно продавать до срока любому покупателю в т.ч. и должнику, т.к. должник при этом не освобождается от своих обязательств. Облигация также является долговым обязательством, согласно которому должник обязуется по истечении определенного срока вернуть кредитору определенную сумму средств, выкупив облигацию с доплатой определенной премии в виде дисконта либо фиксированного по срокам процента. Акция же не является обязательством эмитента перед акционерами по обратному выкупу ее. Эмитент акций не обязан по требованию или по истечении определенного срока возвратить акционеру вложенные средства. Вследствие этого акция является ценной бумагой повышенного риска. Поэтому такая ее характеристика как ликвидность имеет важное теоретическое и практическое значение.

Если акцию всегда можно продать или купить, это характеризует ее с самой лучшей стороны. Такие акции будут пользоваться постоянным спросом. Для акционерного общества, эмитирующего такие акции, это относительно дешевый способ привлечения денежных ресурсов, поэтому в ликвидности акций прежде всего должен быть заинтересован эмитент. Для эмитента важен процесс обратной ликвидности - обмен акций на деньги. Неликвидные активы не представляют интереса для инвестора. Как правило, на плечи эмитента ложится основная забота по поддержанию ликвидности своих бумаг. Прежде всего это выражается в его эффективной работе. Также это заключается в тщательном отборе инвестиционных посредников, совместной с ними разработке программы поддержания ликвидности. Основное внимание в этой программе должно быть уделено котировке акций (объявлению на определенные ценные бумаги "цены продавца" и "цены покупателя", по которым компания обязуется их продавать и покупать).

2.2 Характеристика ценных бумаг долевых обязательствСуществуют десятки разновидностей ЦБ. Они отличаются закрепленными в них правами и обязательствами инвестора (покупателя ЦБ) и элемента (того, кто выпускает ЦБ). При этом далеко не все из них имеют особенности при отражении в бухгалтерском учете (можно выделить несколько типов ЦБ, имеющих сходные черты).

Различные типы ЦБ могут иметь свои особенности бухгалтерского учета:

- по их различной связи с уставным фондом;

- по отражению разницы между номинальной стоимостью ЦБ и ее продажной ценой;

- по начислению доходов и д.р.

Все ЦБ можно разделить на две группы - денежные и капитальные ЦБ.

Денежные ЦБ оформляют заимствование денег - это долговые ЦБ. К ним относятся векселя, депозитные и сберегательные сертификаты и другие. Доход по этим ЦБ носит разовый характер и получается либо за счет покупки их по цене ниже номинальной стоимости, либо за счет получения процентов при их погашении. Денежные ЦБ, как правило, являются краткосрочными (со сроком погашения менее одного года).

Капитальные ЦБ выпускается с целью образования или увеличения капитала (фондов) предприятия, необходимого для развития производства. Капитальные ЦБ подразделяются на долевые и долговые ЦБ.

К долевым ЦБ относятся все виды акций, а также инвестиционные сертификаты.

Инвестиционный сертификат подтверждает долю участия в инвестиционном фонде и дает право на получение определенного дохода от ЦБ, составляющей этот инвестиционный фонд.

Акция - это ценная бумага, свидетельствующая о внесении пая в акционерное общество, дающая право её владельцу на часть имущества акционерного общества и участие в управлении им, а также на получение дивидендов.

Приобретение акции означает, что её владелец внёс определённый пай в уставной капитал. Это означает, что владелец имеет право на часть распределяемой прибыли и часть стоимости имущества, которое остаётся после распродажи с связи с банкротством компании. Эта доля меняющаяся.

Акция действует столько же времени, сколько существует сама корпорация, эмитировавшая её, хотя её владелец может несколько раз смениться. Акции не могут быть возвращены акционерному обществу, выпустившему её. Они могут быть только проданы на вторичном рынке.

Акции могут выпускаться со следующими целями:

1. При учреждении акционерного общества для формирования уставного фонда.

2. При преобразовании уже существующего предприятия в акционерное общество.

3. При необходимости увеличения уставного фонда в случае расширения предприятия.

Акции могут иметь номинал или могут не иметь номинала. Если есть номинал у акции, то он помещен на титуле данной акции, т.е. на её передней стороне.

Номинал акции - это та цена, по которой происходит реализация акции на первичном рынке ценных бумаг. Он нужен для характеристики размера уставного фонда акционерного общества.

Номинал действует только при первоначальном размещении акций.

Акции могут не иметь номинала. Тогда при первичном размещении акций их реализуют сразу же по рыночной цене.

По режиму функционирования акции подразделяются на простые и привилегированные.

Простая акция - это акция, дивиденд по которой зависит от результатов работы акционерного общества. Чем лучше чем успешнее работает компания, тем выше дивиденд.

Простая акция может быть двух классов: класса "А" и класса "Б".

Простая акция класса "А" - это акция, которой владеют учредители данной компании. Владельцы таких акций имеют некоторые преимущества. Это может быть большее число голосов, присущих данной акции или более высокий размер дивиденда, выплачиваемый по акции.

Простые акции класса "Б" - это акции, которыми владеют остальные инвесторы.

Каждый владелец простой акции имеет ряд прав:

1. Право голоса на заседаниях высшего органа управления акционерного общества - собрании акционеров;

2. Право быть избранным в руководящие органы акционерного общества (правда, в некоторых корпорациях для того, чтобы быть избранным в Совет директоров, существует имущественный ценз);

3. Право на получение дивидендов.

Прибыль акционерного общества разделяется на две части: распределяемую и не распределяемую. Не распределяемая прибыль направляется на расширение и совершенствование производства. Распределяемая прибыль идёт на выплату дивидендов членам акционерного общества.

Дивиденд - это часть распределяемой прибыли, которая остаётся после выплаты налогов у акционерного общества.

Дивиденд может быть выплачен в виде:

Денежных платежей

Новых акций (этот процесс называется капитализацией прибыли)

Имуществом (в случае ликвидации общества)

Выпускаемым товаром

Дивиденд выплачивается не реже одного раза в год, но в соответствии с уставом общества может выплачиваться раз в квартал, раз в полугодие. Но если корпорация решила не выплачивать дивиденды, то акционер ничего не может сделать.

4. Владелец простой акции выступает в роли собственника акционерного общества, т.е. обладает триадой полномочий собственника:

Правом владения, закрепленного акцией

Правом пользования в виде извлечения дохода двумя способами: в виде дивидендов и виде курсовой стоимости акций

Правом голоса при решении вопросов об эмиссии ценных бумаг, продажи части имущества акционерного общества

5. Право на ограниченную ответственность. В случае банкротства акционерного общества владелец акции рискует потерять лишь сумму денег, вложенную в акции. Ответственность не распространяется на его личное имущество.

Недостатком простых акций можно считать то, что при ликвидации общества простые акции выпускаются в последнюю очередь, дивиденд начисляется после начисления дивидендов по привилегированным акциям.

Зато доход по простым акциям можно получать не только в виде дивидендов, но и в результате возрастания курсовой стоимости акции.

Достоинством является и то, что простая акция лучше всех остальных акций защищает от инфляции.

Привилегированная акция - это акция, по которой дивиденд фиксирован и не зависит от итогов деятельности акционерного общества. Дивиденд составляет определённый процент от номинала акции.

Общее собрание акционеров само решает, выпускать или нет привилегированные акции и кому продавать их.

Дивиденды по привилегированным акциям выплачиваются перед выплатами по простым акция. Владелец такой акции в том случае, если акционерное общество терпит крах, а имущество распродается, первым получает возмещение, как и владелец облигации.

При получении кредита в банке в качестве залога могут выступать не только облигации, но и привилегированные акции.

Владельцы привилегированных акций выступают в роли кредиторов акционерного общества, поэтому они не имеют права голоса на собрании акционеров.

Обычно привилегированная акция является именной ценной бумагой. Описание привилегий данной акции размещается на сертификате акций.

Привилегии могут быть разными и в соответствии с ними акции делятся на:

Участвующие и не участвующие

Конвертируемые и неконвертируемые

Кумулятивные и некумулятивные

Привилегированные акции различаются, исходя из таких черт, как:

1. Участие в распределении сверхприбыли акционерного общества.

Участвующие привилегированные акции имеют право на получение дивидендов сверх ранее установленного уровня. Этот уровень для привилегированных акций устанавливает сама фирма, исходя из размера дивидендов по простым акциям (если дивиденд по простым акциям превышает определённую фиксированную границу).

На практике на каждые 2% роста дивиденда по простым акциям приходится рост по привилегированным акциям на 1%.

Похожие работы

... . Основным видом денежных инструментов инвестирования является депозитный вклад в коммерческих банках. 3. Вложение капитала в доходные виды фондовых инструментов. Эта форма финансовых инвестиций является наиболее массовой и перспективной. Она характеризуется вложением капитала в различные виды ценных бумаг, свободно обращающихся на фондовом рынке (так называемые «рыночные ценные бумаги»). [9,с36] ...

... которой связано с бумагой. Чтобы получить право на собственность, заключенной в бумаге, необходимо получить право на бумагу. Инвестиционный процесс, как процесс соединения финансовых и материальных ресурсов, прошел в своем развитии несколько стадий опосредования, которым соотвествуют различные формы соединения финансовых и материальных ресурсов. Исторически и логически первой стадией соединения ...

... . 4. Какие основные факторы нужно определить прежде, чем формировать инвестиционный портфель клиента? 5. Опишите простую структуру инвестиционного портфеля. ВВЕДЕНИЕ РАЗВИТИЕ РЫНКА ЦЕННЫХ БУМАГ В РОССИИ И ЗАДАЧИ РЕГУЛИРОВАНИЯ Рынок ценных бумаг в России начал свое формирование в первой половине 1991 г. после принятия известного Постановления Совета министров РСФСР ¹ 601 от 25 ...

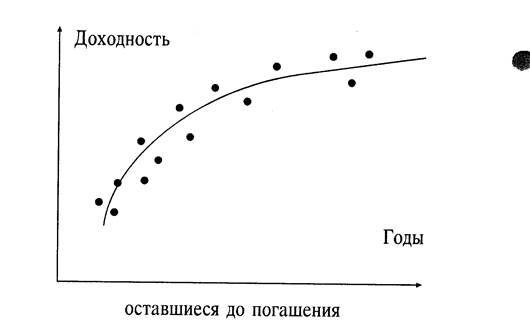

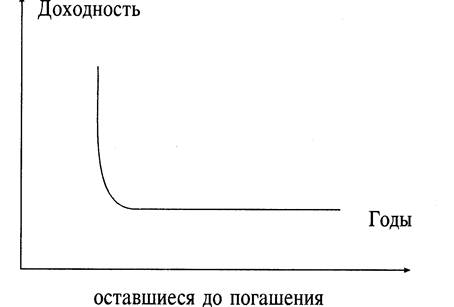

... возможные направления вложения средств в приобретение ценных бумаг, инвестор ориентируется, прежде всего, на показатели текущей доходности и риска, присущие данным финансовым инструментам. Норма текущей доходности по конкретному виду ценных бумаг определяется в зависимости от текущей доходности по безрисковым инвестициям (например, по государственным облигациям) и нормы премии за возможные риски. ...

0 комментариев