Навигация

С т р у к т у р а и с т о ч н и к о в ф и н а н с и р о в а н и я

1.2. С т р у к т у р а и с т о ч н и к о в ф и н а н с и р о в а н и я

и н в е с т и ц и й . Д и н а м и к а и с о с т о я н и е и н в е с т и ц и й по и с т о ч н и к а м ф и н а н с и р о в а н и я

Все источники финансирования инвестиций можно разделить на три основные группы: собственные, привлеченные и бюджетные.

В последние годы первостепенную роль в общих источниках финансирования инвестиций играют собственные средства предприятий (53,4 % общего объема инвестирования в 1999 году). Они формируются в основном за счет амортизационных отчислений, удельный вес которых в структуре источников инвестиций составляет в последние годы около 30-40 %, или порядка 50-65 % объема собственных средств предприятий, направляемых на инвестирование. В 1999 году, на фоне стабилизации экономического положения в стране, существенно повысилась роль прибыли как источника инвестиционной деятельности. Так, если удельный вес прибыли в инвестиционных средствах 1997 году снизился по сравнению с 1995 году более чем на 7 %, то в 1999 году он превысил уровень 1995 году и составил 53,4 % объема собственных средств предприятий, направленных на инвестиции. Удельный вес собственных источников довольно существенно дифференцируется по отраслям и секторам экономики. В электроэнергетике на долю собственных средств приходится почти 90 % инвестиций, в газовой промышленности – 82 %, в нефтедобывающей – 74 %, трубопроводном транспорте 55 %. /8/

Немаловажную роль в условиях переходной экономики играет бюджетное финансирование инвестиций. Доля федерального бюджета в общем объеме инвестиций за счет всех источников финансирования в экономику на протяжении последних лет сокращалась: до 1991 года из средств федерального бюджета покрывалось более 90 % затрат на инвестиции, в 1992 году доля бюджета снизилась до 26,9 % , в 1995 году – до 18,1 % , а в 1999 году - до 6,5 %, по прогнозу на 2001 г. будет 3,6 %. Инвестиционные расходы субъектов Федерации и местных бюджетов за эти годы держатся на уровне 10 % всех инвестиций./5/

Тем не менее роль государственных инвестиции в поддержании производства остается высокой. Она состоит не просто в предоставлении средств для финансирования капиталовложений в производственную сферу, а в осуществлении реальной государственной поддержки производственного инвестирования. В условиях крайне ограниченных возможностей федерального бюджета большое значение имеет привлечение средств населения на жилищное строительство. По прогнозу, доля привлекаемых в сферу жилищного строительства средств населения в 2000 г. будет на уровне 4,5 % от общего объема капиталовложений ./9/

В условиях нехватки собственных и бюджетных средств, необходимых для осуществления программ оздоровления и реализации новых перспективных проектов, одной из приоритетных задач государства становится проведение политики привлечения заемных средств для инвестирования производства, в состав которых включаются заемные средства, средства от эмиссии ценных бумаг, иностранные инвестиции, средства из внебюджетных фондов и прочие средства. В 1991—1999 годах доля привлеченных средств в общем объеме в России менялась в пределах от 12 до 24 % (табл. 3). Динамика удельного веса привлеченных средств в общем объеме инвестиций в российскую экономику имеет скачкообразный характер. /8/

Таблица 3 –Удельный вес привлеченных средств предприятий в общем

объеме инвестиций в России /10/

В процентах

| Показатель: | 1995 | 1996 | 1997 | 1998 | 1999 |

| привлеченные средства – всего | 19,4 | 19,6 | 11,9 | 23,8 | 22,3 |

| В том числе: | |||||

| заемные средства | 3,4 | 2,7 | 2,6 | 5,0 | 6,5 |

| вторичная эмиссия ценных бумаг | 0,5 | 0,3 | 0,4 | 0,3 | 0,2 |

| иностранные инвестиции | 1,5 | 1,2 | 0,5 | 2,2 | 2,2 |

| средства внебюджетных фондов | 11,5 12,2 4,6 8,5 4,6 | 12,2 | 4,6 | 8,5 | 4,6 |

| Прочие средства | 2,7 | 2,9 | 3,1 | 3,4 | 4,3 |

Одним из источников инвестирования могут служить денежные средства населения, общий объем которых до кризиса 1998 года оценивался в 20-40 млрд. долларов. После кризиса сумма могла значительно увеличиться. В то же время эффективность рынка частных сбережений в России остается весьма низкой. Главная причина незадействованности частных сбережений заключается в том, что основная их доля в России сосредоточена вне банковского сектора. В 1998 году по сравнению с 1994 годом наблюдалась тенденция уменьшения доли сбережений (вклады и депозиты населения, вложение денег в ценные бумаги и остатки наличных рублей на руках у населения) в структуре использования денежных доходов. Потребительские расходы населения возросли в этот период на 13,4 %, а сбережения во вкладах и ценных бумагах снизились с 6,5 % в 1994 году до 1 % в 1998 году, покупка валюты - с 17,7 % до 12,7 %. В 1999-2000 годах практически весь объем текущих денежных доходов население использовало на покупку товаров и услуг. В 1992-2000 годах наблюдалось уменьшение объема рублевых накоплений населения в реальном выражении. Наибольшее сокращение произошло по вкладам и депозитам, несколько медленнее падали объемы покупки ценных бумаг и остатки наличных денег, привлеченных для финансирования инвестиций средств - средства коммерческих банков.

Инвестиционное кредитование в отечественной кредитно-финансовой системе до сих пор остается в кризисном состоянии. До 1996 года наиболее выгодной сферой вложения средств банков была покупка государственных ценных бумаг. Осенний кризис 1998 года привел к тому, что кредитование экономики в национальной валюте было фактически свернуто, а заимствования в иностранной валюте могли позволить себе лишь немногие предприятия. После августовского кризиса 1998 года ситуация на рынке банковских услуг существенно изменилась - у коммерческих банков образовалось достаточное количество свободных неработающих активов, которые потенциально могут перейти в кредиты предприятиям, в том числе и инвестиционные. Но при высоких рисках сектор кредитных и банковских услуг практически не проявляет интереса к проектам инвестиций в реальный сектор экономики. В деятельности кредитных организаций доминирующая роль отводится краткосрочным операциям. Доля долгосрочных кредитных вложений составляет менее 6,0 %./10/

Однако в связи с благоприятными изменениями экономической конъюнктуры в структуре источников финансирования инвестиций в основной капитал в 1999 году отмечается некоторое повышение доли кредитов банков и прямых иностранных инвестиций.

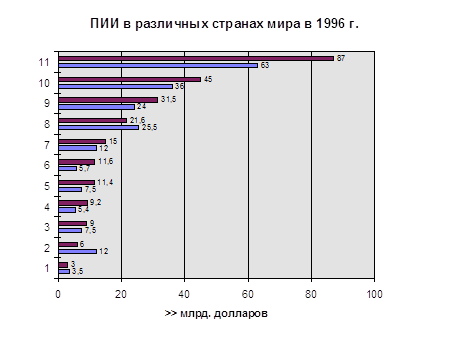

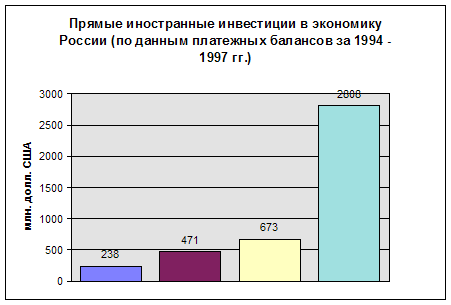

Объем прямых иностранных инвестиций, осуществляемых в России, крайне незначителен по сравнению с другими странами с переходной экономикой. Несмотря на огромные природные богатства страны и высококвалифицированные трудовые ресурсы, в 1994-1999 годах ежегодный приток прямых иностранных инвестиций в российскую экономику составил лишь 20 долларов США на душу населения, что является ничтожно низким показателем. Объем прямых иностранных инвестиций в 1999 году на 26,7 % превысил уровень 1998 года и составил 4,3 млрд. долларов. Однако осуществленные инвестиции явились результатом проводившихся ранее, на протяжении длительного времени, переговоров и начала реализации соответствующих проектов.

В середине 1999 года в стране осуществляли выпуск продукции и оказание услуг 4424 предприятия и организации с участием иностранного капитала (без субъектов малого предпринимательства), на которых было занято 863,4 тысяч человек и которые произвели продукции на сумму 186,5 млрд. рублей. Для сравнения: в октябре 1997 года на нашей территории было зарегистрировано 25,7 тысяч предприятий с иностранным капиталом.

Основной приток прямых инвестиций пришелся на топливную (прежде всего нефтяную) и пищевую отрасли, что совершенно естественно: первая наиболее эффективна, а вторая имеет короткий срок окупаемости.

В мировой практике одним из основных источников финансирования капитальных вложений считается эмиссия акций (облигаций). В России имеющийся у большинства предприятий акционерный капитал, который в большинстве случаев сформирован в результате почти бесплатной ваучерной приватизации, недостаточен для осуществления полного и качественного обновления производства. Большинство акций приватизированных предприятий пользуется невысоким спросом. Наибольшую ценность и ликвидность имеют акции базовых, инфраструктурных и экспортно-ориентированных производств, а также предприятий электроэнергетики, нефтегазовой и нефтедобывающей, лесной и автомобильной промышленности, металлургии, транспорта и связи ./11/

2.ПРИЧИНЫ ИНВЕСТИЦИОННОГО КРИЗИСА В РОССИИ

Ситуация в инвестиционном процессе слишком сложна, чтобы рассчитывать на его значительное улучшение без которого длительный экономический рост не возможен.

Похожие работы

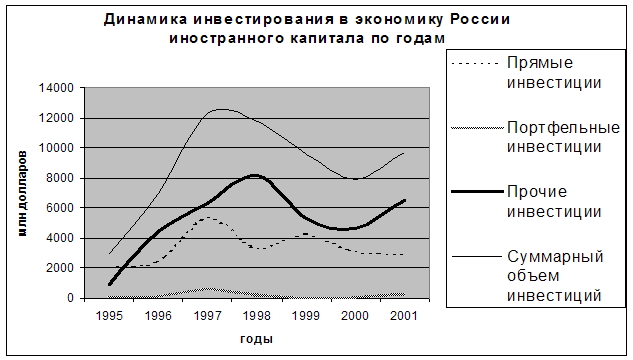

... 14 млрд долларов. Иностранный капитал присутствует в более чем в 24 тысячах компаний.[4] Проследим за динамикой инвестирования иностранного капитала в российскую экономику вообще и портфельных инвестиций в частности. Таблица 6.6. Динамика инвестиций в экономику России по годам, млн. долларов[5] Вид инвестиций 1995 год 1996 год 1997 год 1998 год 1999 год 2000 ...

... страны направляется в сырьевые отрасли, наиболее сильно загрязняющие окружающую среду и оказывающие значительные нагрузки на природные ресурсы страны. Оценивая количественные показатели присутствия иностранных инвестиций в экономике России, приходится констатировать следующее. Их удельный вес в совокупных вложениях по разным оценкам составлял в середине 90-х годов 2,7 – 5%. Доля же иностранных ...

... Российской Федерации уже разработало совместно с органами государственной власти субъектов Российской Федерации и заинтересованными органами государственной власти план мероприятий по вопроса м привлечения иностранных инвестиций в экономику регионов РФ. Данный документ охватывает все направления региональной инвестиционной политики и предусматривает конкретные меры, направленные на привлечение ...

... кредит, и ухудшило бы перспективы частных инвестиций, особенно иностранных, для которых гарантии частной собственности относятся к наиболее принципиальным стимулам Посильную лепту в процесс привлечения иностранных инвестиций в Россию внесли депутаты Госдумы, приняв 21 февраля 1997 г. законы, создающие благоприятные условия для иностранных инвестиций в экономику России. В первом чтении были ...

0 комментариев