Навигация

Случай ограниченного бюджета в момент инвестирования

3.1 Случай ограниченного бюджета в момент инвестирования

Без учета возможных “узких мест” В последующие периоды нужно выработать инвестиционную программу, инвестиционные расходы которой не превосходят имеющуюся в начале планового периода сумму финансовых средств, находящихся в распоряжении инвестора (так называемое автономное поступление ea0). При этом условии модель максимизации капитализированной стоимости выглядит так:

![]() (1)

(1)

при условиях ![]() или

или![]()

![]()

Если не обращать внимания на требование целочисленности решения, то есть допускать частичную реализацию инвестиционных проектов, оптимальная инвестиционная программа может быть составлена последовательным отбором альтернатив с положительными значениями величины капитализированной стоимости – сначала с максимальным значением величины капитализированной стоимости на единицу средств, затем со следующим значением и т.д., пока не будут исчерпаны имеющиеся в наличии средства. Однако если требуется «целочисленность» программы, дело обстоит иначе. Модель (1) имеет структуру целочисленной модели «задачи о ранце», к решению которой, как правило, привлекаются алгоритмы целочисленного линейного программирования, особенно метода ветвей и границ.

Когда критерием принятия решений выступает внутренняя процентная ставка, инвестиционная модель выглядит следующим образом:

![]() (2)

(2)

при условиях ![]()

![]()

![]() .

.

Метод выбора альтернатив по не уменьшающимся внутренним ставкам ![]() оптимален только тогда, когда любая из альтернатив может быть реализована частично.

оптимален только тогда, когда любая из альтернатив может быть реализована частично.

Результаты, полученные с помощью моделей (1) и (2), могут отличаться друг от друга, кроме того случая, когда начальной суммы ![]() достаточно, чтобы реализовать все инвестиционные альтернативы с положительными значениями капитализированной стоимости и внутренними процентными ставками выше i.

достаточно, чтобы реализовать все инвестиционные альтернативы с положительными значениями капитализированной стоимости и внутренними процентными ставками выше i.

3.2 Ограничения бюджета в течение всех периодов

Для проблемы с двумя периодами был разработан приближенный метод определения инвестиционной программы с максимальной величиной капитализированной стоимости на основе метода Лагранжа, в котором ограничения капитала учитываются в обоих периодах. Затем эта модель была обобщена на случай для более чем двух периодов, при этом в каждом из периодов t имеется сумма ![]() :

:

![]()

при условиях

![]() или

или ![]()

![]()

4 Основные финансово-математические понятия

Основой рассматриваемых научных обобщений является платежный ряд ![]()

В принятых обозначениях:

![]() - платеж, который производится в начальный момент планового периода для приобретения инвестиционного объекта;

- платеж, который производится в начальный момент планового периода для приобретения инвестиционного объекта;

![]() - платеж, который производится в конце t-го периода.

- платеж, который производится в конце t-го периода.

Капитализированная стоимость - ![]() платежного ряда

платежного ряда ![]() , отнесенная к моменту

, отнесенная к моменту ![]() , носит название капитализированной приведенной стоимости платежного ряда и рассчитывается по формуле:

, носит название капитализированной приведенной стоимости платежного ряда и рассчитывается по формуле:

![]() ,

,

где i – расчетная ставка, а q – процентный фактор, который рассчитывается по формуле:

q = 1 + i.

Приведенная капитализированная стоимость bw платежного ряда e![]() , отнесенная к моменту t’, представляет собой капитализированную текущую стоимость платежного ряда kw, отнесенную к нулевому моменту:

, отнесенная к моменту t’, представляет собой капитализированную текущую стоимость платежного ряда kw, отнесенную к нулевому моменту:

![]() .

.

Процентная ставка, при которой капитализированная текущая стоимость платежного ряда принимает значение, равное 0, называется внутренней процентной ставкой этого ряда и обозначается через r. Она определяется из уравнения:

.

.

Из данного уравнения можно определить, пользуясь, методом линейной интерполяции, значения внутренних процентных ставок с любой степенью приближения. Чтобы рассчитать ![]() , согласно

, согласно

,

,

для двух ее значений ![]() и

и ![]()

![]() выбираются значения величины текущей стоимости

выбираются значения величины текущей стоимости ![]() и

и ![]() . При этом

. При этом ![]() и

и ![]() по возможности определяются так, чтобы

по возможности определяются так, чтобы ![]() Точность найденного приближенного значения может быть проверена путем расчета соответствующего значения величины текущей стоимости.

Точность найденного приближенного значения может быть проверена путем расчета соответствующего значения величины текущей стоимости.

Похожие работы

... важности факторы, определяющие моральное состояние их подчиненных, они, как правило, осведомленность о состоянии дел в организации относят на последнее место. Сознание человека не терпит вопросов без ответов. Если те, кто знает, не дают ответов на вопросы, тогда работники будут искать ответы там, где нет достоверной информации Неправильная установка сознания и качество коммуникаций. Установка ...

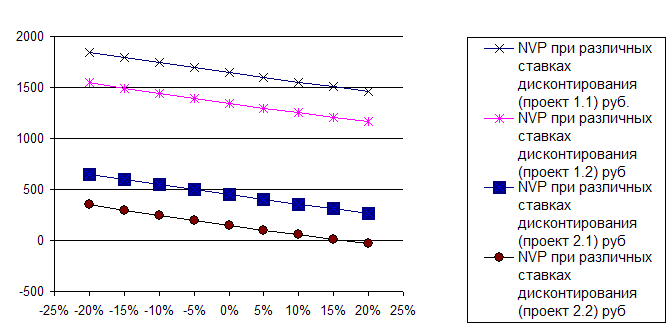

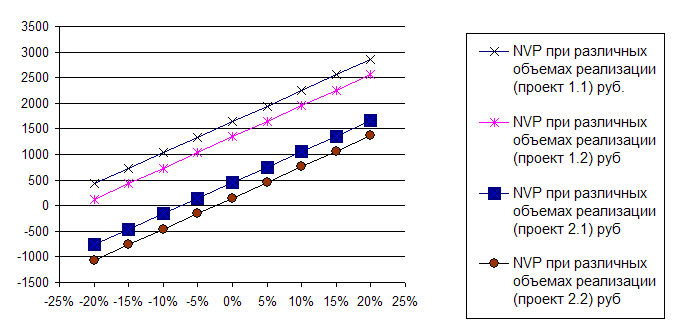

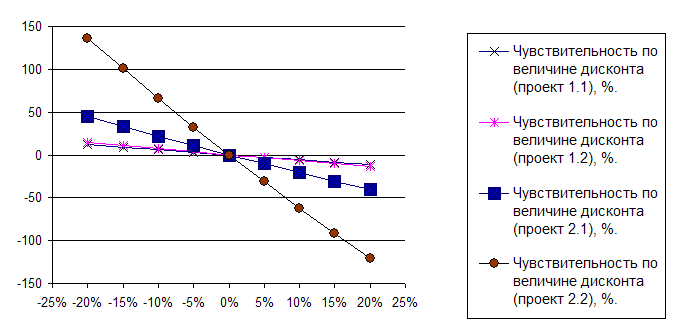

... проекта из ряда альтернативных, имеющих примерно одинаковые значения NPV, либо при комплектовании портфеля инвестиций с максимальным суммарным значением NPV. Отличия ИРИ(PI) от других методов оценки инвестиционного проекта ü представляет собой относительный показатель; ü характеризует уровень доходности на единицу капитальных вложений; ü представляет собой меру устойчивости как ...

... часть которой Аптека может направлять на инвестирование различных социальных программ, снижая при этом соответствующую нагрузку на бюджет и прибыль предприятий. 3 Принятие решений по инвестиционному проекту «Социальная Аптека» 3.1 Рекомендации по эффективному принятию решений при формировании бюджета капиталовложений инвестиционного проекта «Социальная Аптека» Решения должны приниматься в ...

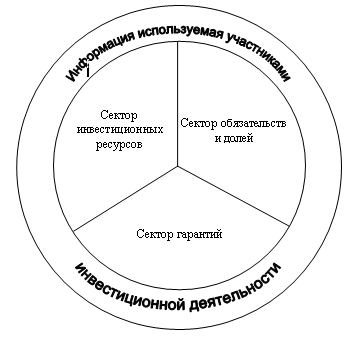

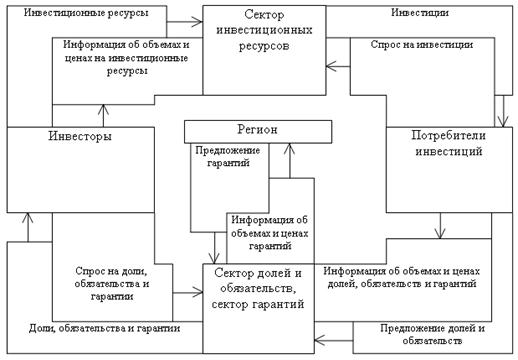

... , как элемент общей хозяйствующей системы обладает определенными видами преимуществ. Данный подход применим и к более ограниченному и материализуемому понятию как «инвестиционный потенциал региона». Абсолютные преимущества складываются из геостратегических, географических, природно-климатических, демографических условий. Сравнительные преимущества в рамках современной науки могут быть ...

0 комментариев