Навигация

Якісні переваги і вади лізингу

2.5. Якісні переваги і вади лізингу

Лізинг як особлива форма господарювання здійснює комплексний вплив на основні складові елементи виробничого процесу: на засоби праці і на живу працю людини, на ступінь використання техніки і робочої сили.

На поверхні господарського життя ефект лізингу складається з об’єктивної переваги оперативного використання досягнень науково-технічного прогресу, збільшення масштабів діяльності, зниження питомих витрат та інтенсифікації всього виробничого процесу.

В найбільш загальному методологічному відношенні власний ефект лізингу має щонайменше три особливості.

Перша — мультиплікативність. Виникнувши в результаті застосування новітньої техніки та перетворення робітника в самостійного підприємця-власника в момент доцільної діяльності, ефект лізингу разповсюджується по ланцюгу на всі стадії виробництва, наростає та примножується по мірі переходу до розподілу, обміну та споживання.

Друга — емерджентність, якісна новизна ефекту лізингової діяльності, в силу чого величина його значно переважає арифметичну суму результату звичайної діяльності без залучення додаткових технічних засобів. Такий ефект є інтегративним ефектом і проявляється не лише локально, але і в масштабі всієї виробничої системи, збільшуючи її виробничу силу.

Третя — ефект, що отримується, проявляється не лише в процесі виробництва, але і в соціальній сфері життя і діяльності людей, тобто він має як економічні критерії, так і соціальні цінності, які виражаються в підвищенні змістовності праці, усвідомленні робітником своїх творчих можливостей, зростанні особистих доходів, незалежності тощо.

В сукупності всі перераховані особливості розкривають ефект лізингу як своєрідного економічного мультиплікатора, який надає імпульс розвитку всіх ланок підприємницької діяльності. Якщо перша особливість відображає динаміку ефекту лізингу, механізм його реалізації (шляхом помноження), а друга розкриває економічну сутність ефекту як виявлення нових емерджентних якостей лізингової форми підприємництва, то третя показує його соціальну спрямованість і тісний зв’язок із задоволенням особистих, колективних та суспільних інтересів. При цьому лізингову діяльність можна вважати ефективною: з точки зору особистих інтересів – якщо вона покращує можливості задоволення матеріальних і духовних потреб підприємців; з позиції колективних інтересів організації – якщо забезпечує умови для розширеного відтворення; з точки зору суспільства – якщо ринок насичується необхідними товарами і від збільшення масштабів виробництва товарів зростають надходження до бюджету.

Аналізуючи сильні і слабкі сторони лізингу, можна зазначити, що він, як форма інвестицій, дає можливість підприємцям швидше оновлювати матеріально-технічну базу, користуватися новою технікою та передовою технологією, випробувати нову техніку, покрити сезонні потреби в спеціальних технічних засобах на час фактичної їх експлуатації, вона не потребує і обов’язковому порядку негайного початку платежів за таку форму кредиту. При цьому лізингове майно не зараховується на баланс лізингоодержувача, тобто не збільшує його активів і, відповідно, податків. Воно також не включається у кредиторську заборгованість, тобто його можна вважати позабалансовим фінансуванням.

Порядок здійснення платежів за лізингом гнучкіший, ніж за кредитною угодою. У ряді випадків може мати місце укладення лізингових угод без необхідності застави. Лізинг підвищує ліквідність підприємства і здатність підприємства сплатити майбутні борги. Крім того, при лізингуванні можна розраховувати на додаткові послуги (інформаційного, юридичного, сервісного характеру) з боку лізингодавця.

На додачу, МВФ не зараховує суми лізингових угод у масштабах держави до суми національної заборгованості, що підвищує шанси на виживання багатьох країн та їх підприємств4.

Попри цілу низку переваг, у лізинга є й вади: необхідність більшої, ніж при купівлі за рахунок позики, кількості учасників угоди; складніша організація й триваліша підготовка до укладання лізингової угоди; вищі адміністративні витрати. У кінцевому підсумку лізингова угода дорожча, ніж позика, оскільки у вартість лізингу закладається в обов’язковому порядку сума амортизації. Лізинг може бути дешевшим від кредитної позики тільки за умови наявності певних пільг, що, до речі, практикується в багатьох розвинутих країнах для стимулювання його розвитку.

3. ПРОБЛЕМИ ТА ПЕРСПЕКТИВИ РОЗВИТКУ ЛІЗИНГУ В УКРАЇНІ

Попри широку розповсюдженість лізингу у розвинутих країнах, в економічному середовищі України такий вид взаємовідносин ще дуже мало поширений через його порівняну новизну, брак досвіду і недосконалість законодавчої бази. Лише 16.12.1997 р. в Україні прийнято закон "Про лізинг", який, до речі, оцінюється спеціалістами досить критично. Якщо для вітчизняних лізингових компаній, котрі тільки-но почали виникати й розвиватися в Україні, відсутність спеціального законодавства до певної міри не була серйозною перешкодою, а в окремих випадках — навіть навпаки, якимось чином сприяла їх фінансовим успіхам, то великі лізингові компанії Заходу аж тепер, після прийняття згаданого закону, мають можливість серйозно працювати на ринку України.

Як зазначають спеціалісти, хоч основні положення закону "Про лізинг" і відповідають основам теорії лізингу, однак можливості застосування цього документа нині в Україні досить обмежені й ті компанії, які ще в 1997 р. могли розвивати свою лізингову діяльність, сьогодні, після прийняття закону, стоять перед перспективою її згортання. У цьому плані Україна значно відстає від Росії та Білорусі, не кажучи вже про Польщу. За рівнем розвитку лізингових взаємовідносин ми перебуваємо десь на рівні 1990 р. названих країн. Втрачено багато часу. В країнах Прибалтики лізинг розвинувся вже так широко, що розповсюджується навіть на побутові товари широкого вжитку для населення5.

У законі "Про лізинг" зовсім не знайшла відображення проблема сублізингу, що стримує реалізацію міжнародних лізингових проектів. Світовий лізинговий бізнес не може ефективно впроваджуватися в Україні шляхом договорів з українськими лізинговими компаніями, які потім самі могли б виступати по лізингованих об’єктах лізингодавцями.

Така схема була поширена на початковому етапі розвитку лізингу в сусідніх країнах, наприклад, у Білорусі. І це правильна схема, оскільки лізингові компанії, що виникають на пострадянській території, нечисленні, малопотужні й не володіють достатньою мірою технікою лізингування. Вітчизняним лізинговим компаніям також потрібна операція сублізингу, оскільки при відсутності замовлень лізингоодержувач змушений сам вдаватися до сублізингу.

Впровадження лізингу завжди супроводжується багатьма труднощами. Однак без упровадження лізингових схем український споживач може залишитися взагалі без можливості придбати нову техніку — транпортну, сільськогосподарську чи будь-яку іншу.

Українські компанії до лізингу відносяться набагато холодніше, ніж їх західні колеги. Пов’язано це з тим, що Україна не надто пестить фінансові структури і промисловість сприятливими умовами для проведення таких угод, і з відсутністю у самих фінансових структур потрібної кваліфікації. Проте, не дивлячись на це, лізингом в Україні вже намагаються займатися. Це, зокрема, командитне товариство "Лізингова компанія "Укрінтерлізинг", Львівська торгово-промислова палата, страхова компанія "АСКА" (страхування лізингових угод), лізингова компанія "Оптимус", заснована на польському капіталі та деякі інші.

Тепер спробуємо перерахувати лише деякі виграшні для української економіки проекти, які можна було б здійснити за допомогою лізингу.

По-перше, лізинг виступає як комерційний кредит, тобто кредит в натуральній формі, що дає можливість купувати сучасніше устаткування та технології, а також нарощувати збут виготовленої продукції і ставати ефективним важелем маркетингу для виробників.

Потім, лізинг допоміг би здійснити необхідну структурну перебудову економіки України в бік енергозбереження, як це відбулося з економікою США після енергетичної кризи 1974-1975 рр.

Україна за допомогою лізингу може підняти свою авіабудувальну промисловість, виходячи з того, що тепер повітряні вантажі — найприбутковіші і що держава володіє найкращим в світі вантажним літаком АН-225 "Мрія" і має зручне геополітичне становище, яке дозволяє контролювати перевезення по напрямках: Західна Європа — Близький Схід, Близький Схід — Північна Америка (через Північний полюс), Західна Європа — Далекий Схід. Потрібно додати, що АЕРОФЛОТ Росії взяв в лізинг 5 аеробусів "А-310", які дають йому 15% всіх валютних надходжень. Україна має в лізингу 2 аеробуси "Боінг 737", які повністю себе окуплюють, але це викликає невдоволення вітчизняних літакобудівників, оскільки валюта йде за кордон, тому нам потрібно брати не іноземні літаки, а власні. До речі, акціонерна російська міжнародна авіакомпанія АЕРОФЛОТ створила самостійний підвідділ, який займається вантажними перевезеннями, - АЕРОФЛОТ-карго; проте він використовує менші за потужностями літаки АН-124 Руслан та Ту-204С, тому Україна має поки що значні переваги в цьому секторі ринку повітряних транспортних перевезень.

Україна могла б брати в лізинг казеїнові, олійножирові, маргаринові, шкіропереробні та інші заводи під гарантії уряду. В Україні такою справою вже зайнялися приватні фірми, які пропонують казеїнові заводи на так званих компенсаційних умовах (угодах).

Ще потрібно зазначити, що за спостереженнями спеціалістів, фінансовий лізинг в Україні недієздатний. Ефективніший і перспективніший оперативний лізинг.

На думку більшості фахівців, сьогодні розвиток лізингових економічних взаємовідносин у нас блокується ще й відсутністю чіткої узгодженості в діях різних відомств і служб у плані регулювання цього процесу: різні законодавчі акти передбачають різні моменти лізингу, митна служба має при цьому свої інтереси, податкова — свої і т.д. Без досягнення такої узгодженості перспективи широкого розвитку лізингу в Україні досить сумнівні.

ВИСНОВОК

Причиною широкого розповсюдження лізингу є ряд його переваг у порівнянні з іншими формами інвестування. Основними з них є:

інвестування у формі майна на відміну від грошового кредиту знижує ризик неповернення коштів, так як за лізингодавцем зберігаються права власності на передане майно;

лізинг передбачає 100-відсоткове кредитування і не вимагає негайного початку платежів, що дозволяє без різкого фінансового напруження оновлювати виробничі фонди, придбавати коштовне майно;

часто підприємству легше отримати майно по лізингу, ніж позику на його купівлю, оскільки лізингове майно виступає в якості застави;

лізингова угода більш гнучка, ніж позика, оскільки надає мажливість обом сторонам виробити зручну схему виплат. За взаємною домовленістю сторін лізингові платежі можуть здійснюватися після отримання виручки від реалізації товарів, вироблених на взятому в кредит устаткуванні. Ставки платежів можуть бути фіксованими і плаваючими;

для лізингоодержувача зменшується ризик морального і фізичного старіння майна, так як майно не купується у власність, а береться в тимчасове користування. При лізингових відносинах лізингоодержувач має справу з прискореною амортизацією майна;

лізингове майно не враховується у лізингоодержувача на балансі, що не збільшує його активи і звільняє від сплати податку на це майно;

лізингові платежі відносяться на витрати виробництва (собівартість) лізингоодержувача і відповіджно знижують оподаткований прибуток;

виробник отримує додаткові можливості збуту продукції, оскільки обмежене фінансування інвестицій часто не дозволяє підприємствам своєчасно оновлювати технологічну систему.

Разом з тим лізингу властивий ряд негативних сторін. Зокрема, на лізингодавця покладається ризик морального старіння устаткування (особливо, якщо договір лізингу укладається не на повний строк його амортизації), а для лізингоодержувача вартість лізингу виявляється більш високою, ніж ціна купівлі устаткування. Ще одним недоліком фінансового лізингу є те, що у випадку виходу з ладу устаткування, платежі відбуваються у встановлені строки незалежно від стану устаткування.

З використанням лізингу ефективність орендованого устаткування зростає. Висока рентабельність лізингу та наявність чіткої нормативної бази можуть сприяти форсуванню темпів розвитку цієї операції. При дефіциті внутрішніх капіталовкладень такий шлях є виходом із створеної ситуації.

Закінчено 20.04.1999 р.

Д.В.Шпакович

Бібліографія.

Белов А. Финансовый лизинг и его возможности // Внешняя торговля. — 1990. — №1

Васильев Н.М. Лизинг:организация, нормативно-правовая основа, развитие. — М.: 1997

Горемыкин В.А. Лизинг: практическое учебно-справочное пособие. — М.: 1997

Данилова Л.І. Лізинг як фактор інвестиційного розвитку // Фінанси України. — 1998. — №11

Закон Украины "О лизинге" от 16 декабря 1997 года // Резюме вновь принятых законодательных и нормативных актов по предпринимательской деятельности на Украине.— 19 - 25 января 1998 года. — № 4 (218)

Закон України "Про лізинг" від 16.12.1997 р.

Закон України "Про оподаткування прибутку підприємств" від 24.12.1994 р.

Кравченко И. Лизинг в капиталистических странах // Мировая экономика и международные отношения. — 1986. — №12

Лещенко М.И. Лизинговый "бум" уже запланирован // ИТО. — 1996. — №2

Медведков С.Ю. Лизинг в экономике США // США: политика, экономика, идеология. — 1980. — №5

Усенко Я.Б. Відмінності лізингу від оренди. Класифікація лізингових операцій // Державний інформаційний бюллетень про приватизацію. — 1998. — №2

Чекмарева Е.Н. Лизинговый бизнес. — Москва: "Экономика", 1993

Черевко Г.В. та Калитка Г.Б. Лізинг: реалії, проблеми, перспективи // Фінанси України. — 1999. — №2

1 Медведков С.Ю. “Лизинг в экономике США” // “США: политика, экономика, идеология”.— 1980.— № 5, стр. 101

2 Чекмарева Е.Н. "Лизинговый бизнес", М, "Экономика", 1993, с.49

3 Чекмарева Е. “Лизинговый бизнес”, Москва, “Экономика”, 1993 год, стр. 58

4 Калитка Г.Б. Лізинг: реалії, проблеми, перспективи // Фінанси України.— №2.— 1999, с.43

5 Калитка Г.Б. Лізинг: реалії, проблеми, перспективи // Фінанси України.— №2.— 1999, с.43

Похожие работы

... второй подход к определению лизинга, рассматривая другие аспекты его экономического содержания. Лизинговые отношения имеют общие черты с кредитными отношениями. Исходя из своей экономической сущности, лизинг представляет собой вложение средств на возвратной основе в основной капитал. Предоставляя на определенный период элементы основного капитала, собственник в установленное время получает ...

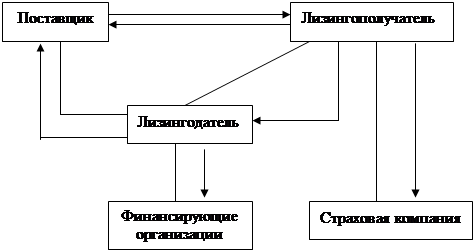

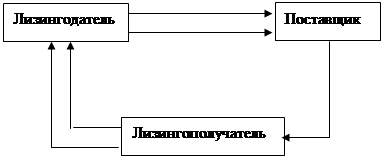

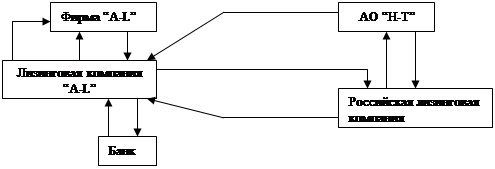

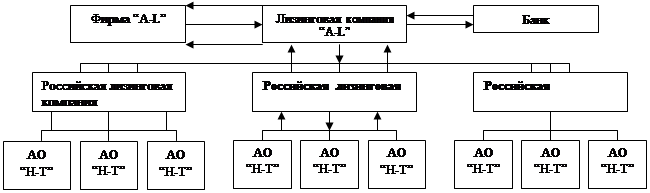

... примера различные варианты организации операции по передаче в лизинг российской компании АО “Н-Т” оборудования, выпускаемого зарубежной фирмой “A-L”. Передача оборудования осуществляется на условиях финансового лизинга. Первая схема (рисунки 2.1 и 2.2): иностранные участники — фирма-изготовитель “A-L” и поставщик оборудования, лизинговая компания “A-L”; российские участники — банк-кредитор, ...

... следует отнести и цену договора, лизинговые платежи за весь срок действия договора лизинга, способ и периодичность выплаты лизинговых платежей. 2. В соответствии со ст. 666 ГК РФ предметом договора финансовой аренды (лизинга) могут быть любые не потребляемые вещи, используемые для предпринимательской деятельности, кроме земельных участков и других природных объектов. Таким образом, из круга ...

... в имущество (средства производства), необходимое арендатору, путем его приобретения, становится основным признаком новой формы аренды и основным отличием от ранее существующей обычной аренды. Таким образом, с экономической точки зрения финансовая аренда (лизинг) представляет собой получение прибыли участниками имущественного отношения, при котором одно лицо приобретает в собственность для ...

0 комментариев