Навигация

8.2. Классический цикл

Классический цикл начинается с оживления экономики, которое наступает, когда одновременно выполняются следующие условия:

1) распроданы накопленные за прошлый спад товарные запасы; 2) возникает увеличение совокупного спроса, вызванное падением цен на потребительские товары и соответствующим ростом реальной заработной платы W/P; 3) возникает увеличение совокупного спроса, вызванное падением цен на производственные товары, что облегчает структурную перестройку экономики в сторону большей эффективности; 4) улучшается экономическая конъюнктура по крайней мере в некоторых отраслях, в которых прекращается дефляционное давление и начинается некоторый рост цен.

Оживление начинается в ситуации, когда процентная ставка мала и имеется избыток свободных средств в силу падения объема инвестиций (S > I). Постепенно благодаря структурной связи отраслей оживление с одной отрасли распространяется на другие и наступает подъем. Подъем происходит неравномерно, он охватывает сначала несколько ведущих отраслей и лишь впоследствии, в результате порождаемого им общего увеличения спроса, распространяется на другие отрасли.

В период подъема величины i, Y и Р растут. Растет и номинальная заработная плата, обгоняя рост цен. Это увеличивает совокупный спрос и способствует дальнейшему подъему. Но особенно следует отметить рост I, который имеет место, несмотря на рост i. Причина состоит в хорошей экономической конъюнктуре, вызванной перспективами прибыльного применения капиталов. В XIX в. эти перспективы были связаны со строительством железных дорог, в XX в., если отвлечься от военных затрат, с тем, что автомобили и сложная бытовая техника стали доступными для большинства потребителей. ,

Растет объем кредитов. Предприниматели охотно занимают деньги и инвестируют их в производство, надеясь на будущие высокие прибыли. Значение денежного мультипликатора растет, увеличивая как Y, так и Р. На IS/LM-диаграмме вправо сдвигаются и IS (за счет роста I) и LM (за счет увеличения Ms).

Таким образом, изменение выпуска вызывает изменение количества денег. Когда Y растет, то растет Md, и банки отвечают на это созданием большего количества денег. Рост количества денег, в свою очередь, увеличивает выпуск. Растет скорость обращения денег. Восстанавливается нарушенное при спаде равенство S = I. В потребительском спросе растет удельный вес товаров длительного пользования. Постепенно объем инвестиций становится чрезмерным (I > S), что уменьшает их эффективность.

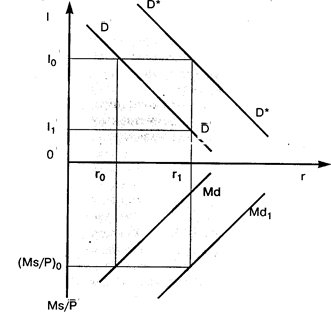

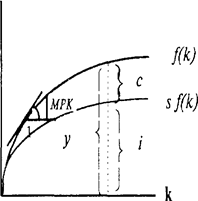

Для графической интерпретации этого процесса построим «двухэтажную» схему, позволяющую изучать совместное равновесие денежного рынка и рынка ценных бумаг:

Верхняя половина изображает фондовый рынок, нижняя половина - рынок денег. DD — график спроса на инвестиции. Его отрицательный наклон означает, что спрос на инвестиции падает с ростом заемного процента. Сдвиг DD вправо вызывается улучшением

Рис. 8.1

конъюнктуры, а влево — ее ухудшением. При значительном улучшении конъюнктуры объем инвестиций может вырасти даже при увеличении процента. Md-график выражает спрос на деньги. Рост равновесного дохода сдвигает Md вправо, рост процента — влево.

Допустим теперь, что Ms/P = (Ms/P)0 = const (т.е. реальное количество денег в экономике не изменяется) и что имеет место равновесный экономический подъем. Тогда У растет и Md смещается вправо в положение Md1, a r0 увеличивается до r1; для того, чтобы сохранить равновесие денежного рынка. В результате при неизменном положении DD величина Д1о уменьшается до Д1; вызывая замедление экономического роста. Однако этого может не произойти, если DD смещается вправо в положение D*D* (или если Ms/P возрастет).

Таким образом, экономический рост может сохраниться и даже возрасти при увеличении процентной ставки, если одновременно произойдет существенное улучшение экономической конъюнктуры (возникают новые выгодные сферы приложения капитала и пр.). Напротив, ухудшение экономической конъюнктуры будет сдвигать DD влево, вызывая уменьшение AI и равновесного уровня дохода. Если этот сдвиг будет большим, то прирост инвестиций может стать отрицательным и экономический рост сменится экономическим спадом.

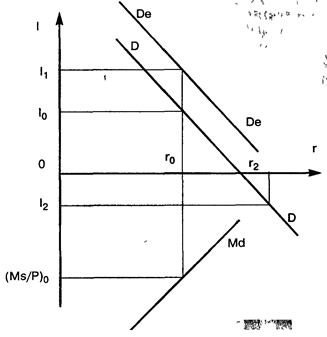

Но что может вызвать сильное смещение DD влево? Причины могут быть как экзогенными (политическая или социальная нестабильность, нефтяной кризис), так и эндогенными. Нас интересуют последние. Для их изучения будем различать DD - и DeDe-графики. Первый есть график спроса на инвестиции, определяемый реальной экономической конъюнктурой. Второй есть график спроса на инвестиции, определяемый предполагаемой экономической конъюнктурой. Если предположения чрезмерно оптимистичны, то DeDe располагается правее DD, а если чрезмерно пессимистичны, то левее. Если ожидания соответствуют реальности, то DeDe совпадает с DD. Тем самым мы вводим ожидания в изучение экономического цикла.

Допустим, что ожидания формируются адаптивно, т.е. на основании прошлого опыта. Если DD смещается вправо, то с некоторым лагом и DeDe смещается вправо, а если DD смещается влево, то и DeDe сместится влево. Рис. 8.1 можно приспособить к рассматриваемому случаю, если отождествить DeDe с D*D* . Рассмотрим следующие основные случаи.

1) Графики DD и DeDe совпадают и равномерно сдвигаются вправо. Имеет место равновесный экономический рост и полная информированность экономических субъектов о грядущих событиях.

2) График DeDe расположен правее DD и оба смещаются вправо, свидетельствуя как об экономическом подъеме, так и о чрезмерном оптимизме экономических субъектов. Поскольку I1 > I0 и продолжает расти, то возникает ускоренный экономический рост (бум). Цены и прибыль в этом случае растут, но постепенно DD перестает сдвигаться вправо (бум завершает создание новых средств производства, начатое оживлением), тогда как DeDe по инерции продолжает сдвигаться вправо.

Это существенно, поскольку различие между DD и DeDe ведет к различию между предполагаемой прибылью и реальной будущей прибылью. Первая зависит от DeDe и пропорциональна I1 вторая — от будущего положения DD и пропорциональна I0. И если неравенство I1 > iq сохранится, то предполагаемая прибыль окажется больше реальной (т.е. реальная прибыль окажется меньше предполагаемой).

Для перехода экономического роста в бум важна, кроме завышенных ожиданий будущих прибылей, относительно низкая ставка процента, не уменьшающая стремления предпринимателей ко все новым инвестициям, и запаздывание роста цен на ресурсы по сравнению с ростом цен на готовую продукцию. В этих условиях предприятия могут получать прибыль лишь постольку, поскольку относительные цены на их продукцию продолжают расти: в неизменных ценах, соответствующих началу подъема, многие предприятия оказались бы убыточными. Такое состояние, однако, не может продолжаться долго, и постепенно цены на факторы производства начинают расти быстрее товарных цен. В результате многие предприятия начинают приносить не прибыль, а убытки.

Бум порождает массовые неоправданно высокие ожидания величины будущей прибыли. В длинные периоды времени растущая экономика может поддерживать норму прибыли, равную фактически достигнутому среднему темпу экономического роста. Средний темп экономического роста составлял в XIX в. 2-4% в год. Но в период бума инициаторы новых инвестиционных проектов предлагают владельцам свободных денег значительно более высокую (на порядок) норму прибыли, которая, естественно, не может быть получена всеми. Некоторые выигрывают, а многие теряют. В результате неоправданно высокие ожидания величины будущей прибыли сменяются противоположными, но столь же неоправданными ожиданиями.

В результате спад может возникнуть просто потому, что снизилась скорость роста объема продаж. Объем продаж может быть очень высоким, но, если он не растет или растет очень медленно, то инвестиции начинают сокращаться. Это следствие принципа акселератора Самуэльсона: для того, чтобы инвестиции не сокращались, не должна уменьшаться скорость роста объема продаж.

Действительно, считая уровень эффективности в короткое время постоянным: K/Y = b = const. или К = bY, b = const дифференцируя дважды обе стороны этого равенства по t и заменяя dK/dt на I, получаем уравнение ускорения

dI/dt = bdY2/dt2 (1)

Понятно, что если d2Y/dt2 > 0, то dI/dt > 0. Таким образом, когда скорость роста объема продаж не уменьшается, инвестиции или растут, или сохраняются в прежнем объеме. Однако, если d2Y/dt2 < 0, то dI/dt < 0, даже если dY/dt > 0, т.е. инвестиции начинают сокращаться даже при росте объема продаж. Уменьшение инвестиций вызовет мультипликативное уменьшение дохода, или спад.

Как только это обнаружится, из адаптивности ожиданий последует, что DeDe начнет смещаться влево. Темпы экономического роста уменьшаются и при определенных условиях может возникнуть спад (абсолютное уменьшение величины совокупного дохода). В этом случае график DeDe располагается левее DD и оба графика смещаются влево.

Возникают, таким образом, колебания темпов экономического роста, которые периодически либо выше, либо ниже равновесного. Еще важнее, что существуют механизмы, усиливающие эти колебания и превращающие их в деловой цикл. Положение DeDe правее DD в период подъема и левее DD в период спада является одним из основных механизмов, усиливающих колебания в деловом цикле.

Искусственный рост цен в период бума «позволяет накапливаться ошибкам, которые в нормальных условиях быстро устраняются, а теперь требуют одновременной ликвидации. Кроме того, это вызывает дез-. ориентацию производства и отвлекает трудовые и иные ресурсы, направляя их на те виды деятельности, которые могут поддерживаться только благодаря дополнительным инвестициям, финансируемым за счет продолжающегося увеличения денежной массы» (Хайек. Частные деньги. С. 158). Таким образом, переход подъема в бум и бума в спад можно понять как нарушение эффективной работы рыночного механизма.

На существование таких «качелей» и их роль в цикле впервые обратил внимание Д. М. Кейнс. Допустим, что правильная оценка будущих доходов от инвестиций составляет в условиях полной занятости 2% в год. В период всеобщего оптимизма, вызванного бумом, будущий доход от них оценивается значительно выше (например, в 6%). Когда наступает крах иллюзий, то завышенный расчет сменяется противоположной ошибкой: возникает мнение, что эти инвестиции принесут убыток. В результате сокращаются размеры инвестиций, уменьшается занятость, и инвестиции, способные в нормальных условиях принести реальный доход в 2%, на самом деле, благодаря чрезмерному пессимизму предпринимателей, приносят убыток. Худшие опасения начинают оправдываться из-за самих опасений. Пессимизм, отмечал Кейнс, замедляет денежное обращение и способствует этим сокращению денежной массы и падению цен, даже если Центральный банк и не поднимает учетного процента (Кейнс Д.М. Экономические последствия валютной политики мистера Черчилля. -М.-Л., 1925. С. 36).

Дальнейшее течение событий определяется изменением i. При спаде Md(i, Y) уменьшается, поэтому при неизменном Ms/P величина i должна уменьшиться для того, чтобы восстановить равновесие денежного рынка. В конечном счете так и происходит, однако в начальный период спада ситуация совершенно иная.

Одновременно рост запасов и сокращение объема продаж увеличивают спрос на кредит, который первоначально расходовался только на инвестиции и перепродажи. Новые вложения еще не успели принести прибыль, и их владельцы стремятся занять побольше капитала для своих оборотных нужд. В итоге рост потребности в кредите начинает обгонять возможности получения кредита.

Предчувствие возможности спада еще сильнее увеличивает спрос на кредит. Будущая платежеспособность предпринимателей ставится под сомнение, поэтому деньги им одалживают только на короткий

срок и под огромный процент. Товары продают в основном для того, чтобы оплатить неотложные долги. Это приводит к новому падению цен и дохода и порождает такой совокупный спрос на кредит, который не может быть удовлетворен. Процентная ставка продолжает расти, а курс акций начинает падать.

Рост процентной ставки и движение DeDe влево приводят к тому, что ΔI уменьшается. Если падение курса акций достаточно сильное, то прирост инвестиций становится отрицательным. Темпы спада растут. Возникает угроза фондового краха - внезапного и резкого падения курсов акций на фондовом рынке. Крах возникает при значительном расхождении между предполагаемой и реальной будущей прибылью на акции. Если первая величина большая, а вторая мала, то текущий курс акций завышен и его падение становится делом времени. Толчок к обвалу может быть случайным, но основа падения вполне объективна. Участие спекулянтов в этом процессе создает качели, аналогичные тем, какие возникают при пересмотре конъюнктуры.

Влияние фондового краха на дальнейшее развитие спада существенно. Во-первых, крах порождает массовую задолженность и банкротства. Во-вторых, он уменьшает реальное богатство большинства потребителей, сокращая потребление и уменьшая этим совокупный спрос. В-третьих, он ведет к дальнейшему росту краткосрочной процентной ставки и к уменьшению степени взаимного ловеоия.

Уменьшение степени взаимного доверия устанавливает положительную обратную связь между ростом i и ростом числа банкротств. Одни банкротства вызывают другие, и число банкротств быстро растет, увеличивая i еще сильнее. Волна банкротств вызывает цепной процесс потери доверия, называемый «паникой». Появляются сложности в функционировании банковской системы и денежного обращения в целом, что окончательно ухудшает экономическую конъюнктуру.

Связь между отраслями приводит к тому, что спад, начавшись в одной или нескольких отраслях, постепенно распространяется на все остальные. Доходы государства начинают падать, и оно увеличивает налоги, но это только усиливает спад.

Таким образом, спад возникает при взаимодействии следующих условий: 1) чрезмерный оптимизм в оценке конъюнктуры, 2) значительное увеличение процентной ставки и резкое падение цен акций на рынке ценных бумаг (крах фондовой биржи); 3) возникновение цепной реакции банкротств. Пока банкротства продолжаются, заемный процент остается непомерно высоким, а спад значительным. Только после завершения серии банкротств спрос на заемные средства падает, i уменьшается, создавая предпосылки к новому оживлению экономики. В классическом спаде цены начинают падать, и процесс идет в обратном направлении по сравнению с подъемом.

Роль спада (кризиса) в экономике двойственна. Спад означает сокращение производства, падение цен и разорение части экономических субъектов. Но одновременно он создает возможности увеличения эффективности экономики. Спад ведет к быстрому обесценению неэффективного капитала, к высвобождению факторов производства из ряда старых отраслей, создавая возможности их использования в новых сферах. Постепенно спад преодолевается исправлением прежних ошибок, разорением неэффективных производителей, сменой устаревших технологий, структурными сдвигами производства. Каждое преодоление спада приводит, таким образом, к более высокому технологическому уровню и более высокому значению национального дохода.

Состояние экономики, в котором уже нет дальнейшего спада, но еще нет нового оживления и подъема, называется стагнацией. Это состояние в классическом цикле не может быть очень длительным, поскольку спад формирует рыночные силы, выводящие экономику из состояния стагнации. Во-первых, цены в конце спада падают быстрее, чем уменьшается номинальная заработная плата в связи с сокращением спроса на труд. В результате реальная заработная плата W/P начинает расти, увеличивая предложение труда и совокупный спрос AD. Во-вторых, падение цен на инвестиционные товары облегчает появление новых инвестиций. В-третьих, цена предложения капиталов уменьшается, что увеличивает их возможную прибыльность. В-четвертых, величина i уменьшается, а накапливаемые свободные финансовые средства не перетекают в инвестиции (возникает неравенство S > I), что увеличивает возможность финансирования будущих инвестиций. В-пятых, уменьшение Р ведет к росту реальной денежной массы Ms/P, что способствует росту Y (правый сдвиг LM в IS/LM-модели). Совместное действие этих факторов называется дефляционным механизмом выхода из спада и стагнации.

Однако действия этого механизма само по себе еще недостаточно для преодоления стагнации. Помимо этого, должны возникнуть новые прибыльные сферы применения капитала. Если в период спада «пессимизм» предпринимателей стад огромным, то даже сравнительно малые значения i окажутся недостаточными для того, чтобы стимулировать активную экономическую деятельность. Необходимо воздействовать прежде всего на степень уверенности предпринимателей в будущем, создать новые прибыльные сферы вложения капиталов. Этому способствует и структурное (в том числе технологическое) обновление производства. В результате потенциальный выпуск Yp растет, поэтому пик следующего цикла приходится на более высокий уровень реального совокупного дохода.

На продолжительность спада и стагнации влияют также величина срока службы капитального имущества длительного пользования и размеры издержек хранения избыточных запасов, которые должны «рассосаться» для того, чтобы наступила фаза подъема.

Наиболее ярким проявлением классического цикла служит возникновение и последующее преодоление Великой депрессии. За 1929-32 гг. ВНП США упад на 30%, а безработица возросла с 3 до 25%. Даже в 1937 г. она составляла 14,3%. Чистые инвестиции за 1931-35 гг. имели отрицательные значения. Активность фондового рынка с сентября 1929 г. по март 1933 г. упала на 80%, а индекс потребительских цен упад на 25%.

Стандартный анализ Великой депрессии (в рамках IS/LM-модели) начинается с гипотезы расходов: сдвиг IS влево вызван сдвигом вниз функции потребления. Крах фондовой биржи 1929 г. уменьшил богатство семейных хозяйств и увеличил неопределенность, заставив потребителей больше сберегать, чем потреблять. Другой момент: сокращение инвестиций в жилищное строительство. Затем начались банкротства банков, что еще сильнее сократило объемы инвестиций и вновь уменьшило расходы. Сдвигу IS влево способствовала и ошибочная политика государства, направленная на сбалансирование бюджета через рост Т и сокращение G. Все эти причины действовали совместно, обусловив резкий сдвиг IS влево.

Влево сдвигалась и LM. Основные причины таковы. С августа 1929 г. по март 1933 г. предложение денег упало на 28%. При этом денежная база возросла на 18%, но денежный мультипликатор m сократился на 38%. Это было связано с дестабилизацией банковской системы. Более 9000 банков США прекратили финансовые операции, не выполнив обязательств перед вкладчиками. Доверие населения к банкам было подорвано, и h вырос с 0,17 до 0,41. В свою очередь, банки, стремясь предотвратить банкротства, увеличили норму резервов с 0,14 до 0,21. Это и вызвало указанное сокращение m, а вместе с ним и Ms. Несмотря на то, что этот эффект был ослаблен снижением уровня цен, который за тот же период понизился на 25% (дефляция), кривая LM все же достаточно сильно подалась влево, сокращая выпуск и увеличивая безработицу.

Величина Ms за 1929-33 гг. непрерывно сокращалась. Одновременно изменялся состав Ms. В марте 1931 г. отношение h = С: D = 18,5%, а через два года оно увеличилось до 40,7%. Одновременно банки, стремясь избежать банкротства, стали увеличивать норму резервирования z. В итоге значение m резко сократилось, способствуя дальнейшему уменьшению Ms. Бюджетная политика была ограничительной. И только с 1937 г. бюджетная и денежная политика стала расширительной.

В 1929-30 гг. возник умеренный спад количества денег (агрегат Ml). Это вызвало первую волну банкротств, особенно среди специализированных банков Среднего Запада — традиционного района производства с/х продукции. Страхование банковских вкладов еще не было распространено, поэтому многие стали забирать свои вклады, предпочитая хранить свои средства в форме наличных денег.

Уменьшение отношения C/D уменьшило денежный мультипликатор m, что вызвало дальнейшее падение величины Ml, продолжавшееся до 1933 г. Банкротства банков лавинообразно нарастали, и отношение C/D продолжало уменьшаться. Такое большое сжатие денежной массы привело к коллапсу национального дохода, уменьшило выпуск и увеличило безработицу.

В усилении спада в период Великой депрессии отметим две основные причины. Одна из них — необычайно сильное падение цен.

По мнению многих исследователей, именно сильная дефляция сыграла главную роль в превращении рядового спада в жесточайший кризис. На первый взгляд, это невозможно. В IS/LM-модели падение цен означает увеличение величины М/Р, что сдвигает LM вправо и увеличивает доход. Кроме того, имеет место эффект Пигу: уменьшение Р означает относительный рост богатства домашних хозяйств. Потребители чувствуют себя богаче и больше тратят. Это вызывает сдвиг IS вправо и рост дохода. Однако эта картина не является полной, так как не учитывает влияния на доход процентной ставки.

Дело в том, что кривые IS и LM в IS/LM-модели зависят от реальной процентной ставки г, а не от номинальной ставки L Пока темп инфляции невелик, имеет место приближенное равенство г = i и IS/LM-модель действует как обычно. Но, если абсолютное значение велико, то для анализа ситуации следует использовать уравнение Фишера г = i—тс и учесть, что при дефляции л < 0. Это увеличивает реальный процент и смещает IS влево, уменьшая совокупный доход. Чем больше дефляция, тем сильнее уменьшается доход. При достаточно сильной дефляции смещение IS влево становится настолько сильным, что намного превышает смещение IS вправо, вызванное эффектом Пигу, и смещение вправо LM, вызванное увеличением величины М/Р.

Вторая основная причина — неверная экономическая политика государства. Отрицательную роль сыграла и неверная денежная политика государства. Она должна была быть более расширительной: увеличение денежной базы сверх 18% могло бы компенсировать сокращение денежного мультипликатора. Бюджетная политика, которая до 1937 г. была ограничительной, также должна была быть расширительной, поскольку главной причиной сокращения выпуска (и роста безработицы) была недостаточность совокупного спроса. Проблема сбалансированности бюджета должна была отступить перед этим на второй план.

Сформулируем в явном виде два основных альтернативных объяснения причин Великой депрессии. Кейнсианское объяснение: в 20-е гг. страна переживала бум, вызванный ростом автомобилестроения, радиотехники и строительства жилья. В конце 20-х гг. инвестиционные возможности на этой основе исчерпали себя, а новые не появились. Совокупный спрос резко упал, а бюджетная политика заботилась скорее о сбалансированном бюджете, чем о росте совокупного спроса. ФРС поддерживала процентные ставки низкими, но спрос на инвестиции был настолько слабым, что даже малые значения i не могли его расширить. IS была крутой, а LM пологой. В этихусловиях денежное расширение неэффективно. Рецепт действий: в любом случае, когда начинается спад, необходимо увеличить G и уменьшить Т.

Монетаристское объяснение: неспособность ФРС предотвратить банкротства банков и сжатие денежной массы стали главной причиной того, что спад оказался столь глубоким. На самом деле ФРС должна была провести ряд операций на рынке ценных бумаг, чтобы активно поддержать банковские резервы. Оба объяснения соответствуют фактам.

Великая депрессия вызвала значительные структурные изменения в рыночной экономике, направленные на повышение ее устойчивости при спаде. Наиболее важными нововведениями стали резкое увеличение государственных расходов в структуре ВНП по расходам и создание системы централизованного страхования вкладов, позволяющей поддерживать доверие населения к банковской системе даже при неблагоприятной экономической конъюнктуре, предотвращая этим резкое падение величины m за счет увеличения h и z; Это привело к изменению формы делового цикла.

8. 3. Постклассический цикл

Великая депрессия 1929-32 гг. означала конец классических деловых циклов и возникновение нового типа циклических изменений — постклассических циклов. С середины 40-х гг. до середины 60-х гг. рыночная экономика Запада, преодолев послевоенные трудности, почти непрерывно находилась в состоянии экономического подъема. Затем периодически стали расти инфляция и безработица. В 1970, 1974-75, 1979-80, 1982-83 гг. наблюдались постепенно усиливающиеся экономические спады. Однако ни в одном из них спад не достигал разрушительной силы Великой депрессии. В процессе своей эволюции рыночная экономика частично осознанно, а частично стихийно создала такие институциональные механизмы, которые смягчают экономические спады и усиливают экономические подъемы.

В основе таких институциональных изменений лежит несколько важных факторов. Первый фактор — это усиление роли государства в формировании совокупного спроса. Значимость этой роли определяется не размерами принадлежащей государству собственности, но прежде всего величиной бюджетных расходов, в которые входят: 1) расходы на содержание государственных чиновников и на армию; 2) правительственные контракты (военные заказы и пр.); 3) трансфертные платежи (расходы на медицинское обслуживание, страхование по безработице); 4) выплата процентов по государственному долгу. Благодаря этим и другим расходам государство стабилизирует в период спада прибыль (и тем самым выпуск и занятость), уменьшая этим максимальную величину и продолжительность сокращения производства. В 1929 г. расходы правительства США составляли 3% ВНП, в 1985 г. они составили 25% ВНП. Эта доля государства в ВНП по расходам не изменилась и в 90-е годы.

Во-вторых, это изменения в двухуровневой банковской системе. При угрозе экономического спада, когда возникает острый недостаток в кредите. Центральный банк, вместе с другим правительственными учреждениями и институтами, действует как «кредитор последней надежды» (lender of last resort), осуществляя льготное рефинансирование и уменьшая финансовое давление в форме требований по краткосрочным долгам, противодействуя чрезмерному уменьшению рыночной стоимости капитального имущества (фондовому краху).

Необходимость в системе «кредита последней надежды» обычно возникает до того, как начинается значительное падение дохода. Достаточно, чтобы появилось предвосхищение падения доходов. Тогда возникает ситуация, называемая run, когда потенциальные кредиторы опасаются, что долги не будут возвращены в срок. В этом случае получению кредитов не помогает и согласие на более высокий процент. Кредит «последней надежды» действует в противоположном направлении, гарантируя заимодавцам, что условия контрактов будут выполнены безотносительно к будущей конъюнктуре и к положению конкретного должника. Иначе говоря, эта система понижает риск, растущий в преддверии спада.Третьим фактором послужило быстрое развитие внутренних источников финансирования инвестиций в рамках корпораций.

Таким образом, главное отличие постклассического цикла от классического состоит в том, что государство стремится подавить или предупредить заметные отклонения рыночной экономики от равновесного экономического роста посредством контрциклической политики. Когда подъем начинает переходить в бум, грозящий перейти в спад, государство проводит ограничительную бюджетную и денежную политику (например, увеличивая налоги и учетную ставку). При наступлении спада, напротив, государство проводит расширительную бюджетную и кредитно-денежную политику. Чтобы оценить ее возможные результаты, вернемся к схеме 8.1 из предыдущего параграфа.

Рост государственных расходов G и сокращение налогов Т смещает DD вправо, что при любой процентной ставке увеличивает I0 и I1 и уменьшает разрыв между предполагаемым и фактическим будущим доходом. Кроме того, государство увеличивает отношение Ms/P, что позволяет уменьшить процентную ставку и увеличить этим I. Если угроза спада остается, то государство осуществляет в случае необходимости льготное кредитование финансовых учреждений, играющих ключевую роль в динамике экономической конъюнктуры. Тем самым спад становится менее глубоким и относительно (т.е. по сравнению с классическим циклом) быстро переходит в новое оживление или подъем.

Посмотрим, как это повлияло на динамику послевоенных экономических спадов. Сложности в экономике в 1966 г. и в 1970 г. носили в основном финансовый характер. Трудности возникли, когда Федеральная резервная система (ФРС), стремясь уменьшить инфляцию, неосторожно увеличила норму процента и тем самым ужесточила условия получения кредита. Результатом стал рост безработицы и сокращение объемов производства. Нечто аналогичное произошло затем в 1979-80 гг. и в 1982-83 гг. После этих спадов начался подъем, который продолжался до конца 80-х годов.

Спад 1974-75 гг. был спровоцирован «нефтяным» кризисом. Динамику изменений ВНП показывает следующая таблица:

| Период | Изменение ВНП в % |

| 1973(1) | 8,8 |

| 1973(2) | 0,2 |

| 1973(3) | 2,7 |

| 1973(4) | 1,4 |

| 1974(1) | -3,9 |

| 1974(2) | -3,7 |

| 1974(3) | -2,3 |

| 1974(4) | -7,5 |

| 1975(1) | -9,2 |

| 1975(2) | 3,3 |

| 1975(3) | 11,9 |

Здесь (1)-(4) — кварталы, изменения ВНП даны в ценах 1972 г. и в пересчете за год.

В ходе этого спада имело место значительное падение объемов производства (до 23% в пересчете на год), безработица выросла с 5,7 % в марте 1974 г. до 8,6% в марте 1975 г. Однако, как показывает таблица, спад быстро, начиная со 2-го квартала 1975 г., сменился подъемом, который продолжался и в следующем, 1976 г. Таким образом, хотя спад начинался так же стремительно, как и в 1929 г., Великой депрессии не получилось.

Решающим фактором быстрого преодоления спада стало образование огромного бюджетного дефицита в 1975 г., выросшего на 60 млрд. дол. Частично эти средства увеличили сбережения семейных хозяйств (на 15,6 млрд. дол.), но большая их часть, равная 46,3 млрд. дол., ушла на помощь бизнесу, приведя к росту на 33,1 млрд. дол. валовых внутренних фондов частного сектора и к росту инвестиций на 13,2 млрд.дол. (в основном на рассасывание товарных запасов, образовавшихся при спаде и препятствующих подъему). Таким образом, валовые внутренние фонды бизнеса росли, ценой увеличения бюджетного дефицита, даже в период спада. Легко себе представить, что произошло бы, если бы американское правительство не решилось на создание такого дефицита.

В 1975 г. правительство США затратило 80 млрд. дол. на социальное обеспечение. Общая величина трансфертов была на 20% больше, чем правительственные расходы на товары и услуги. В результате, несмотря на значительную безработицу, располагаемый персональный доход не уменьшился, и один из каждых шести долларов, какие семейные хозяйства тратили на потребление, был взят из правительственных трансфертов.

Неудивительно, что совместное действие перечисленных факторов радикально меняет характер делового цикла. Вместо длительных экономических кризисов примерно 1 раз в 10 лет. наблюдается сглаживание экономических циклов в развитых странах. Так, в США в межвоенный период временное соотношение (в месяцах) «подъем/спад» было в среднем 26:20, а в послевоенный период уже 34:11. В США, например, экономический подъем после второй мировой войны продолжался почти непрерывно до начала 70-х гг., поскольку спады, имевшие место в 1948-49, 1953-54,1957-58,1960-61,1969-70 гг., были незначительными. Исключение составили спад 1973-75 гг. и спад 1980-82 гг., усиленный неверной денежной политикой, чрезмерно ограничившей предложение денег. Когда в 1982 г. предложение денег резко возросло, спад быстро прекратился. С начала 1983 г. новый подъем, который продолжался до 1989 г. В начале 90 - гг. следует новая заминка, преодоленная в 1994 г. Во второй половине 90-х годов экономика США демонстрирует непрерывный экономический рост.

Однако специфика постклассического цикла проявляется не только в этом. В постклассическом цикле перестает действовать дефляционный механизм выхода из спада, так как в период спада цены продолжают расти. Если в классическом цикле падение цен в период спада вело к росту совокупного спроса и замене прежнего оборудования более совершенным, то теперь рост совокупного спроса и сохранение устойчивости денежной системы при ухудшении экономической конъюнктуры обеспечивается дополнительными усилиями государства.

Однако эти действия государства ведут к определенным последствиям. Во-первых, растут бюджетный дефицит и государственный долг. Во-вторых, усиливается инфляция, так как усилия государства подавляют дефляционный механизм выхода из спаца. В результате цены при подъеме растут, а при спаде не падают. Можно сказать, что более гладкое и интенсивное экономическое развитие в постклассическом цикле оплачивается ростом инфляции и значительным государственным долгом.

В-третьих, деловой цикл становится все более зависящим от экономической политики государства. Неверно выбранная экономическая политика может спровоцировать спад при подъеме (если налоги и процентная ставка были увеличены, а количество денег уменьшено сильнее, чем необходимо для подавления бума) или усилить уже наступивший спад. В результате у многих американских экономистов, например, сложилось убеждение, что ряд спадов в экономике США были «сделаны в Вашингтоне», т.е. возникли в результате неверно проводимой экономической политики. Исследования М.Фридмана и А.Шварц («Монетарная история Соединенных Штатов») показали, что большинству деловых циклов в США предшествовали значительные изменения количества денег в обращении. Оказалось, что темпы прироста ВНП имеют тенденцию к снижению (с лагом в один год), если темпы прироста денег в обращение падают, и чем больше снижение темпов прироста денег, тем больше падение темпов прироста выпуска.

Большое влияние на постклассический деловой цикл оказывает рост неопределенности, вызываемый как постоянными ценовыми и технологическими изменениями, так и несовершенством информации у экономических субъектов. Еще одна важная особенность постклассического цикла заключается в непрерывности воздействия инноваций (особенно новых информационных технологий) на экономику. В каждом таком цикле технологические сдвиги происходят как в период подъема, так и в период спада, увеличивая и предельную производительность труда, и предельную производительность капитала. Это увеличивает выпуск в период подъема и ослабляет уменьшение выпуска в период спада. При этом спад меньше охватывает технологически передовые отрасли, чем традиционные. В результате спад характеризуется не только уменьшением совокупного выпуска, но и перераспределением факторных и денежных ресурсов в пользу более передовых отраслей. Это ведет также к положительному наклону графика AS на протяжении всего цикла, благодаря чему денежные силы получают возможность влиять не только на цены, но и на выпуск. В результате любая фаза цикла становится неустойчивой, и спад может быстро смениться подъемом, если приток экономически выгодных и финансово обеспеченных инноваций усилится, а подъем может быстро смениться экономическим спадом, если этот приток ослабнет. По этим причинам государство не может просто манипулировать своей бюджетной и денежной политикой, изыскивая наиболее удачную их комбинацию. Оно должно проводить также активную структурную политику, направленную на увеличение потенциального выпуска и на повышение конкурентоспособности национальной экономики на внутреннем и внешнем рынках (поддержание высокого уровня конкуренции, совершенствование инфраструктуры, через какую НТП воздействует на производство, и т.п.).

В связи с этим полезно различать политику стабилизации и политику развития. Первая направлена на приближение фактического выпуска к потенциальному при относительно малом росте цен. Вторая направлена не только на достижение стабилизации, но и на увеличение потенциального выпуска.

8. 4. Эндогенный фондовый кризис

Одна из важных особенностей постклассических деловых циклов заключается в том, что фондовые крахи часто происходят самостоятельно, вне связи с экономическим спадом, свидетельствуя об относительно самостоятельном развитии номинального сектора экономики.

Происходящие на фондовом рынке изменения частично являются ожидаемыми, а частично неожиданны. Неожиданными могут быть изменения ставки процента, потока депозитов и платежеспособности заемщиков. Фондовый рынок редко находится в состоянии равновесия.

В огромной степени отрыву фондового рынка от реальных показателей способствует рост рынка срочных контрактов (производных ценных бумаг), действие которого частично направлено на снижение риска индивидуальных инвесторов. Но риски от этого не исчезают, они переносятся на систему в целом, которая в итоге становится более неопределенной и менее устойчивой. Уменьшение микрорисков оплачивается в экономике ростом системного риска. Это, в свою очередь, еще более увеличивает значимость финансового рынка. Мировой финансовый рынок становится основным инструментом в борьбе за сырьевые, энергетические, информационные и денежные ресурсы, за политическое влияние.

Между тем, на более длинных отрезках времени динамика курса акций должна примерно соответствовать динамике роста ВВП. В противном случае возникает переоцененность или недооцененность фондовых рынков. Длительное сохранение переоцененное фондовых рынков приводит к фондовым крахам. Примером может служить крах фондовой биржи США 19 октября 1987 г., когда индекс Доу-Джонса упал сразу на 508 пунктов. Этот «черный понедельник» оказался более тяжелым, чем «черный вторник» 28 октября 1929 г., за которым последовала Великая депрессия.

Однако фондовый крах не обязательно передается в реальный сектор (не обязательно приводит к экономическому спаду). Непосредственно он означает лишь массовую продажу акций по низким ценам и ведет к перераспределению собственности. И если передел происходит в пользу более эффективно действующих экономических субъектов, то за фондовым крахом через некоторое время последует экономический подъем. Тем не менее фондовый крах опасен резким уменьшением ликвидности и прибыли. Если этот процесс значительно сократит прибыльность реального сектора, то экономический спад неизбежен.

Напомним основное свойство функционирования финансового рынка в целом. Финансовый рынок состоит из пяти основных сегментов: денежного рынка, рынка облигаций, рынка акций (фондового рынка), внутреннего валютного рынка и рынка срочных контрактов (производных финансовых инструментов). Финансовый рынок находится в состоянии равновесия, если и только если норма доходности на всех его сегментах одинакова. И поскольку это условие никогда не выполняется, то можно утверждать, что финансовый рынок в целом никогда не находится строго в состоянии равновесия.

Вместе с тем существует тенденция к установлению равновесия финансового рынка (тенденция к сближению норм доходности на различных его сегментах). Реализация этой тенденции связана с непрерывным перемещением капитала в денежной форме с одного сегмента финансового рынка на другой в поисках большей доходности.

Значение этого перемещения двояко. С одной стороны, оно способствует сближению нормы прибыли на различных сегментах рынка. С другой стороны, перемещение значительных по объему денежных масс с одного сегмента на другой может вызвать обвал на сегменте, потерявшем часть денежных средств, что вызовет вторичные колебательные процессы на всем финансовом рынке.

Таким образом, функционирование финансового рынка как такового осуществляется через взаимодействие его различных сегментов. Нельзя понять события, происходящие в одном из его сегментов, не учитывая того, что происходит во всех остальных. Различные сегменты финансового рынка сильно связаны между собой, и трудности на одном сегменте могут вызвать обвал другого. Приемлемый уровень моделирования фондового краха предполагает учет взаимосвязи по меньшей мере трех рыночных сегментов: денежного, фондового и валютного рынков.

Рассмотрим простую модель фондового рынка на основе учета взаимосвязи между фондовым и денежным рынками. Крах фондового рынка можно понять как быстрое возвращение цен акций к равновесным значениям. В сентябре 1987 г. на нью-йоркской фондовой бирже price earning ratio (per) было 25:1. Это соответствовало значению ставки денежного рынка i = 4%. На самом деле значение i было значительно выше и ожидался дальнейший рост процентной ставки. Поэтому цены на акции должны были падать. Вопрос был лишь в том, когда и насколько быстро они упадут. Это произошло через месяц.

Заметим, что per = P/Pr выражает отношение цены акции Р к доходу на акцию Рг. Динамика фондового рынка такова, что в короткие периоды времени и при отсутствии сильно выраженной тенденции к экономическому спаду Р является быстрой переменной, а Рr — медленной. Изменения в per, таким образом, определяются в первую очередь изменениями в Р.

Рост per является следствием роста предполагаемого дохода на акцию, что увеличивает ее рыночную цену и ведет к росту фондового индекса. Предположения о росте будущего дохода (оптимизм инвесторов) увеличивают спрос на акции и тем самым их рыночную цену. Пессимизм инвесторов действует в противоположном направлении. Per, таким образом, выражает соотношение будущих и текущих доходов на акцию.

В короткие периоды времени величина per относительно самостоятельна, в более длинные периоды времени действует тенденция к сближению ее с величиной процентной ставки денежного рынка. Если величина per намного больше, чем i, то возможно двоякое протекание последующих событий: либо величина per (и тем самым фондовый индекс) упадет, либо 2) возрастет величина i. Рост i однако, требует сжатия находящейся в обращении денежной массы, обычно изменяющейся пропорционально росту совокупного дохода (ВВП или ВНП). И если рост совокупного дохода исключает сжатие денежной массы, то рано или поздно произойдет уменьшение фондового индекса.

Если уменьшение фондового индекса значительно и происходит внезапно, вызывая мгновенный переход инвесторов от оптимизма к пессимизму, то возникает фондовый крах. Этот переход нелинеен в том смысле, что чрезмерный оптимизм инвесторов быстро сменяется их чрезмерным пессимизмом, усиливая колебания фондового индекса.

В том же направлении расширения диапазона колебаний действует и поведение фондовых спекулянтов. Почувствовав тенденцию к уменьшению фондового индекса, они начинают игру на понижение с тем, чтобы, опустив курс ниже будущего равновесного значения, скупить акции по бросовым ценам и затем продать их по более дорогой цене.

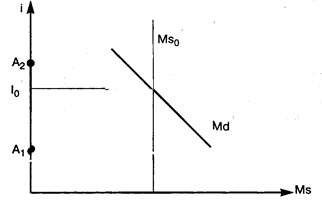

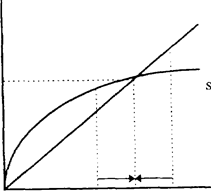

Изобразим ситуацию фондового краха графически (рис. 8.2). Если не обращать внимания на точки а[ и А; то это обычная модель денежного рынка. ms() — график предложения денег, Md — график спроса на деньги. Их пересечение определяет равновесную ставку денежного рынка jq. Полагаем msq = const, io = const.

Дополнительно на оси i помещается движущаяся точка А = per = Р/Рr. Если величина Р растет относительно Рг, то А сдвигается вверх по оси i, а если величина Р уменьшается относительно Рг, то А сдвигается вниз по этой оси. На рис. 8.2 изображены два положения этой точки А( и А.^ одно из которых находится выше значения iy а другое ниже.

Рис. 8.2. Модель фондового кризиса

Ключевое значение имеет сравнение величины io и положения точки А. Если точка А находится в положении А2 (выше равновесия), то фондовый индекс является переоцененным, и повышенный спрос на акции увеличивает их цены, сдвигая А2 еще выше. В конце концов, когда инвесторы поймут, что цена акции слишком высока для приносимой ею прибыли, цена акции начнет падать, а ее продажи начнут расти. Точка А2 начнет двигаться вниз, и это движение будет тем сильнее, чем выше она поднялась ранее. Если это падение велико (намного ниже положения i0) и неожиданно, то говорят об обвале фондового рынка, или фондовом крахе. Если точка А находится в положении A1 (ниже равновесия), то фондовый индекс является недооцененным , и пониженный спрос на акции уменьшает их цены, сдвигая A1 еще ниже. В конце концов, когда инвесторы поймут, что цена акции слишком мала для приносимой ею прибыли, объем покупок акции начнет расти, вызывая движение ai в противоположном направлении. В результате фондовый индекс может вновь стать переоцененным.

Поскольку фондовый крах устанавливает значение per ниже равновесного, то за крахом рано или поздно начинается рост недооцененного фондового индекса. Если при этом распределение ресурсов произошло в пользу более эффективных компаний, то может начаться экономический подъем. Собственно так и произошло после фондового краха в октябре 1987 г.

После краха нью-йоркской фондовой биржи 19 октября 1987 г. Федеральная резервная система США немедленно объявила о расширении кредита и денежной массы (путем операций на открытом рынке). Ставка процента резко упала. Аналогично действовали и центральные банки других стран. Паника была остановлена раньше, чем она успела повлиять на уровень выпуска.

Похожие работы

... Их активизируют материальные факторы, социальные мотивы и в известной мере национальные отношения. Мощной движущей силой (или тормозом) экономического развития выступает общественное сознание, культура труда и общения, господствующие нравственные установки и традиции. Источник экономического прогресса заложен в господствующих производственных отношениях, в их соответствии производительным силам. ...

... рост оказывает социальная, культурная и политическая атмосфера в стране. К этим факторам относятся и состояние инфраструктуры и пути ее дальнейшего развития. Концепция инфраструктуры в теории экономического роста Естественные монополии (ЕМ) тождественное понятие с инфраструктурой, ибо у них одно целевое назначение. Как ЕМ, так и инфраструктура представляют собой совокупность отраслей, ...

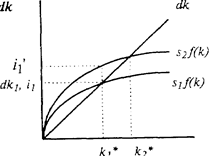

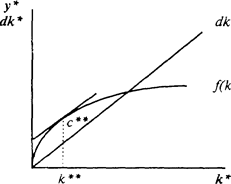

... зависит от межвременных предпочтений политиков, их ориентации на краткосрочный или долгосрочный результат. Рассмотренная модель Солоу позволяет описать механизм долгосрочного экономического роста, сохраняющий равновесие в экономике и полную занятость факторов. Она выделяет технический прогресс как единственную основу устойчивого роста благосостояния и позволяет найти оптимальный вариант роста, ...

... способности, являются в большей мере социально справедливыми. Рост неравенства внутри страны, естественно, снижает качество социального капитала, что имеет отрицательное влияние на темпы экономического роста. Эмпирические исследования свидетельствуют о наличии статистически значимой положительной зависимости между долей добывающих отраслей в экономике и коэффициентом Джини, который как раз и есть ...

0 комментариев