Навигация

Российский рынок майонеза

2.4 Российский рынок майонеза

Соус майонез в настоящее время является одним из самых распространенных промышленно изготавливаемый соусов в России.

Рынок майонеза является одним из самых стабильных. Послекризисное падение объема в 1999 году составило 4% по сравнению с 1998 годом. Этот показатель - один из самых низких среди пищевых продуктов.

В 2000 году началась стабилизация рынка майонеза, рост составил 13% по сравнению с 1999 годом.

За 2001 год майонеза было произведено на 25% больше чем в 2000 г. В 2002 году темпы роста производства несколько замедлились, что обусловлено не только частичным насыщением рынка, но и уходом с масложирового рынка компаний, которые не выдерживают конкуренции по качеству и терпят убытки из-за малых производственных мощностей. Объем производства майонеза составил 317 тыс. тонн, что на 5% больше чем в 2001г. Общее увеличение потребления происходит как за счет увеличения платежеспособного спроса, так и за счет роста интенсивности потребления.

Аналитики оценивают емкость рынка майонеза в 350 тыс. тонн в год или около 40 млн. долл. в месяц.

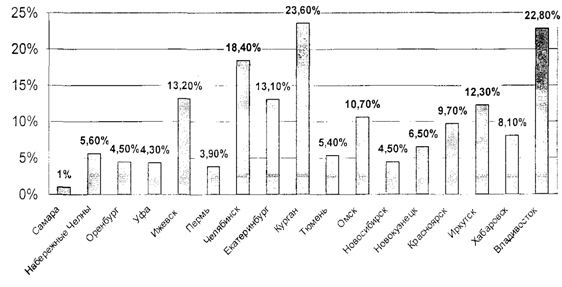

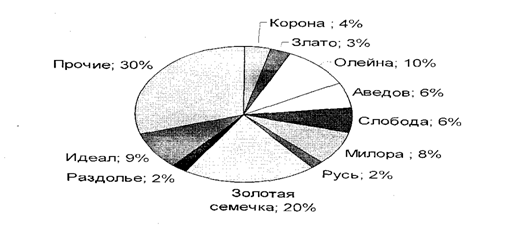

Производство майонеза в России в разрезе основных производителей в 2002 году

В настоящее время среднедушевое потребление майонеза в России составляет 2,3 кг в год (1,7 кг в 1997г.). Майонез входит в рацион 92% совершеннолетнего населения России, при этом 64% населения употребляют этот продукт раз в неделю или чаще. Таким образом, рост емкости рынка возможен за счет увеличения интенсивности потребления. В среднесрочной перспективе аналитики прогнозируют увеличение рынка майонеза на 2% в год.

Основным сырьем для производства майонеза является подсолнечное масло.

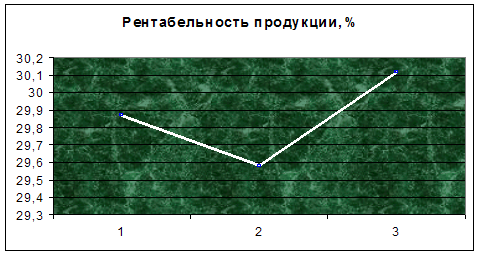

Принимая во внимание основные тенденции на рынке подсолнечного масла в 2003 году, эксперты не ожидают падения рентабельности производства майонеза и высоких скачков цен.

В настоящее время в России на долю 20 крупных предприятий приходится около 80% рынка майонеза, что является положительным явлением, характерным для стран с развитой рыночной экономикой.

Условно участников российского рынка майонеза можно поделить на три группы.

Первая группа – традиционные масложировые комбинаты, которые остались еще с советских времен (в каждом крупном российском городе существует масложировой комбинат, который и обеспечивает в том или ином объеме данный регион своей продукцией, имея ограниченную систему дистрибуции).

Вторая группа – международные корпорации (Юнилевер), третья группа – новые отечественные производители. Последние две группы, как правило, проводят высокобюджетные рекламные кампании и используют отлаженную систему дистрибуции. Общенациональную систему дистрибуции имеют только пять компаний: «ЭФКО», Юнилевер, Петросоюз, НМЖК, Балтимор. Отсутствие отлаженной системы дистрибуции будет в ближайшее время основным тормозящим фактором в развитии производителей.

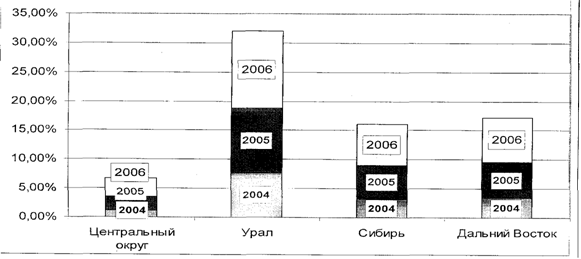

Структура потребительского рынка майонеза РФ в 2000–2002 гг.

Одним из важнейших стратегических направлений деятельности крупных российских компаний – производителей продуктов питания на рынке является формирование собственного брэнда, эта тенденция характерна и для рынка майонезов.

По данным аналитиков, импортные майонезы сегодня занимают не более 3% отечественного рынка майонеза против 25% в 1998г. В 2002 г. импорт майонеза составил примерно 10 тыс. тонн. В качестве основных импортных брэндов класса «премиум» на отечественном рынке выступают Heinz и Hellmanns.

В настоящий момент 50% рынка - это продукция жировых комбинатов, ориентированная на локального потребителя, как правило, это разновидности майонеза «Провансаль». 15% - продукция мелких местных производителей, обычно более низкого качества и цены. Брэндированная продукция занимает оставшиеся 35%. Основные национальные марки: Ряба – 3,5%, Слобода – 9%, Моя семья – 8% рынка, Calve – 7%. В последние годы наблюдаются смещении потребительских предпочтений с продукции местных комбинатов на национальные марки. Еще в 2000 году на долю майонезов «Провансаль» приходилось 85% рынка. По данным последних маркетинговых исследований, при выборе майонеза цена отходит на второй план, на первое место выходит качество продукта. На цену в 2000 году ориентировались 39 % целевой аудитории, в 2001 году – 33 %, в 2002 году – 30 %.

Таким образом предпочтение отдается более качественной продукции.

Следует отметить, что жировые комбинаты, имеющие в своем составе большие мощности по производству майонеза, в настоящее время представляют высокий интерес для инвесторов.

В течение последнего времени в информационных бюллетенях агентств с информацией о смене акционеров, укрупнении бизнеса фигурировали такие компании как НМЖК, МЖК, Самарский жировой комбинат, Евдаковский жировой комбинат. Компания «Юг Руси» в конце 2002г. запустила линию по производству майонеза, Русагро приобрела Краснодарский масложировой комбинат.

При этом отрасль может быть интересна не только для внутренних инвесторов, желающих укрупнить изнес и убрать конкурента, но и для внешних, поскольку рентабельность масложирового производства достаточно высока и достигает 30%.

Таким образом, можно сделать следующие выводы:

- рынок майонеза близок к насыщению и рост емкости рынка более 2% в год возможен только при увеличении частоты его потребления;

- крупные жировые комбинаты по-прежнему будут увеличивать долю рынка за счет ухода с рынка мелких производителей и укрупнения бизнеса;

- объем импорта достаточно низок и рост его в среднесрочной перспективе не прогнозируется;

- происходят значительные изменения в структуре потребления, покупатель при выборе продукта все больше предпочтения отдает высококачественной брэндированной продукции, цена продукта отходит на второй план;

- удержание на рынке значительной доли и дальнейший рост игроков возможен только при наличии общероссийской сети и узнаваемой торговой марки.

5 Конкурентные преимущества группы компаний «ЭФКО»

1. Широкий ассортимент производимой группой масложировой продукции, позволяющий практически полностью удовлетворить потребности потребителей в данном сегменте рынка продуктов питания;

2. Сильные торговые марки – узнаваемые российским потребителем бренды «Слобода» и «Altero»;

3. Технологическое консультирование клиентов на любом этапе промышленного производства специальных растительных жиров и продуктов на их основе;

4. Высокий технологический уровень производства, позволяющий производить растительные жиры любых свойств и высочайшего качества;

5. Собственная сеть дистрибуции (11 Торговых домов), обеспечивающая присутствие продуктов группы компаний «ЭФКО» в торговых точках во всех регионах России;

6. Собственная сырьевая база.

Финансовые показатели Эмитента.

Финансовый анализ деятельности произведен на основе годовой отчетности ОАО «ЭФКО» за 1999- 2002 годы по российским стандартам бухгалтерского учета. По ряду позиций анализ дополнен статистическими данными, полученными от руководства компании.

Анализ ключевых показателей

В таблице представлены основные показатели деятельности ОАО «ЭФКО» за 1999, 2000, 2001, 2002 г.г. и 1 кв. 2003г.

* Чистая прибыль за 2002 год и за 1 квартал 2003 года рассчитана таким же способом, как за 2000 и 2001 гг., то есть сумма прибыли не уменьшена на сумму превышения норматива суточных и расходов из чистой прибыли, составивших соответственно в 2002 году – 154 тыс. рублей и 18 126тыс., в 1 квартале 2003 года - 81 тыс. рублей и 3 526 тыс. рублей. Сумма прибыли за 2002 год и 1 квартал 2003 года также не была уменьшена на сумму резерва по сомнительным долгам, составившего в 2002 году – 50 300 тыс. руб., в 1 квартале 2003 года – 56 000 тыс. руб.

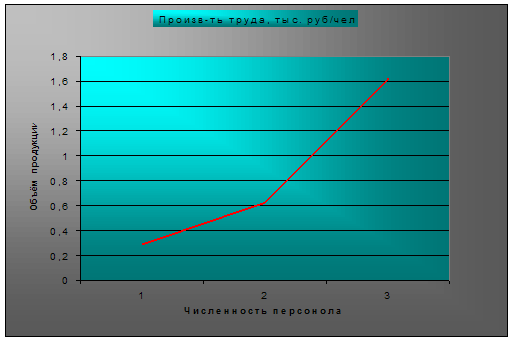

ОАО «ЭФКО» имеет устойчивый денежный поток в рублях от своей основной деятельности, который подвержен незначительным колебаниям в зависимости от сезонности производства и объема продаж.

Ключевые показатели свидетельствуют, что в целом компания развивается прибыльно, динамика ее развития положительна. На протяжении 2002 года ОАО «ЭФКО» демонстрировало продолжающийся рост объемов производства и реализации, в том числе за счет диверсификации сфер деятельности.

Как положительный фактор следует отметить тенденцию роста показателей рентабельности, ликвидности и соотношения дебиторской и кредиторской задолженностей.

Почти вся продукция ОАО «ЭФКО» реализуется на внутреннем рынке за рубли, причем 97% выручки поступает в безналичной денежной форме от собственных торговых домов. Расчеты по бартеру составляют около 2,5% от объема реализации и приходятся в основном на сельхозпроизводителей.

Объем экспорта в 2002 году составил около 0,03 % от общего объема продаж.

В целом можно сделать вывод о том, в 2002г. наступил пик заимствований ОАО «ЭФКО»:

использование производственных мощностей приблизилось к максимальному, после чего, если не произойдет изменения структуры деятельности ОАО «ЭФКО», уровень задолженности начнет снижаться и произойдет изменение ее структуры.

Отчет о прибылях и убытках

Доходы

В течение 2002 года, несмотря на усиление конкуренции в масложировой отрасли между крупными АПК холдингами и дефицитный сырьевой сезон 2001 года, ОАО «ЭФКО» продолжало демонстрировать высокие темпы роста выручки от реализации, что было обусловлено не только ростом цен на продукцию, но и изменением структуры выпуска продукции, увеличением объема выпуска майонеза.

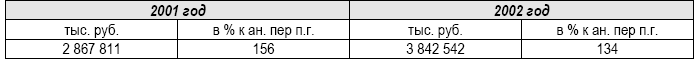

Объем продаж в 2002 г. (стр. 10 по ф.2) составил 3 842 542 тыс. руб. и увеличился по сравнению с аналогичным периодом прошлого года на 134%. В таблице приведены показатели динамики объема выручки за 2001-2002 г.г.

Уровень операционной рентабельности компании в 2002 году составил 19% (24,5% в 2000 г., 18,3% в 2001 году) вследствие высокого конкуренции на рынке сырья и готовой продукции.

Почти все свои доходы (около 65%) ОАО «ЭФКО» получает от реализации произведенной продукции: подсолнечного масла, майонеза, шрота и др.

Структура реализации ОАО «ЭФКО» по видам деятельности в 1999-2002 г.г. приведена в нижеследующей таблице (в тыс. руб.)

Таким образом, структура продаж характеризуется снижением доли фасованного масла – 26,1% от объема реализации, снижением доли нефасованного масла, увеличением доли майонеза, снижением доли услуг и прочей продукции.

Себестоимость

Как видно из представленной ниже таблицы, наибольшую часть в составе затрат ОАО «ЭФКО» составляют материальные затраты – 73,0 % за 2001 год и 70,4 за 2002 год. Определяющее влияние на себестоимость продукции оказывает стоимость основного сырья – подсолнечника, цена на который в течение 2001 - 2002 гг. имела динамику роста.

Структура затрат ОАО «ЭФКО» по итогам 2001 г. и 2002 г.

Прибыль

Чистая прибыль за 2002 г. составила 137 161 тыс. рулей, что на 19 740 тыс. руб. больше, чем в 2001 году. Для сопоставимости показателей чистая прибыль за 2002 год рассчитана таким же способом, как за 2001 г., то есть сумма прибыли не уменьшена на сумму превышения норматива суточных и расходов из чистой прибыли, составивших в 2002 году - 154 тыс. рублей и 18 126 тыс. рублей.

Сумма прибыли за 2002 год также не была уменьшена на сумму резерва по сомнительным долгам, составившего 50 300 тыс. руб.

Снижение прибыли обусловлено ростом прочих операционных и внереализационных расходов, в частности процентных, рост которых составил порядка 100 млн. руб., поскольку средний размер кредитного портфеля группы компаний «ЭФКО» в среднем увеличился на 500 млн. руб.

Мы оцениваем, что в 2003 г. чистая прибыль ОАО «ЭФКО» составит порядка 200 млн. рублей. Таким образом, компания работает прибыльно, поддерживая приемлемый уровень рентабельности.

Комплекс маркетинга и сбыта.

Комплекс маркетинга и сбыта представляет собой сеть торговых домов, расположенных в 10 регионах России и единый маркетинговый центр подразделение управляющей компании ЗАО «АПИК ЭФКО».

Поддержание высоких темпов роста невозможно без наличия на рынке сильной торговой марки. «ЭФКО» владеет рядом торговых марок, самой известной из которых в настоящее время является торговая марка подсолнечного масла и майонеза «Слобода». Закрепившись на рынке как крупнейший российский производитель рафинированного дезодорированного масла, ОАО «ЭФКО» использует узнаваемость торговой марки «Слобода» для продвижения своего нерафинированного масла, новых видов майонеза, сливочного масла, кетчупа, мягкого масла.

Напрямую ОАО «ЭФКО» реализует колхозам шрот (на условиях предоплаты) и поставляет на экспорт незначительное количество кориандра.

Сбыт товара в крупнейших городах России осуществляется торговыми домами группы компаний «ЭФКО» через розничную сеть соответствующего региона.

На более мелких локальных рынках сбыт осуществляется путем поставки постоянным клиентам компании. 11 торговых домов «ЭФКО» реализуют более 99% объема выпуска продукции в 10 регионах России.

За 2002 год выручка торговых домов составила более 2 852 млн. руб. В таблице приведена структура поступлений по всем Торговым домам Группы компаний.

Реализация продукции компании через сеть торговых домов позволяет наиболее полно контролировать процесс доведения товара до конечных потребителей, обеспечивая высокий уровень дистрибуции и поступление регулярной информации с местных рынков. Условия поставок продукции в торговые дома предусматривают предоставление рассрочки платежа (до 10 - 30 дней) в зависимости от длины товаропроводящих путей.

Торговые дома работают только с продукцией ОАО «ЭФКО» и других предприятий группы компаний «ЭФКО». На основе информации по остаткам товара на складах и динамики реализации торговых домов корректируются ценовые условия поставок.

Наиболее значимыми регионами сбыта (по объёмам продаж) являются Москва, Екатеринбург (с Пермью, Челябинском, Тюменской областью), Воронеж (с Белгородской, Курской, Орловской, Тамбовской областями), Санкт-Петербург, Новосибирск (с Омском, Красноярском, Кемеровской областью, Абаканом, Иркутском). Данное распределение сложилось исторически, т.к. работа в этих зонах ведётся с момента создания компании.

На московский рынок ОАО «ЭФКО» поставляет майонез и фасованное подсолнечное масло через ТД «Белогорье» и разливное масло через ТД «ЭФКО-Слобода» (около 750 т в месяц). 70% продукции реализуется оптом через 10 крупных оптовиков («Седьмой континент», "Копейка", «Второй дом», «Омега», «Стройкомплекс Т», «Аэроникс» и др.), 20% - в розницу и 10% поставляется в ближайшие регионы: Тулу, Рязань, Калугу и др. При поставках оптовикам Торговые дома контролируют дальнейшее присутствие продукции в торговых точках.

Для розничных продаж Торговыми домами заключены дилерские соглашения более чем с 250 крупными магазинами и супермаркетами, куда Торговые дома поставляют продукцию собственным автотранспортом. Если до 2000 г. продукция поставлялась оптовикам и крупным магазинам только по предоплате, то в настоящее время ряд крупных оптовиков и сетевых магазинов получают отсрочку не более 7 дней, что связано, в первую очередь, с растущей конкуренцией на данном рынке.

В настоящее время, для продвижения продукции завода спецжиров ООО «ЭФКО-Слобода» в регионах расположения Торговых домов работают технологи компании, решающие вопросы адаптации продукта для местных предприятий пищевой промышленности. Разработка рецептур идет совместно с Научно- исследовательским институтом хлебопекарной промышленности, Московским Государственным институтом пищевых производств, Воронежской технологической академией, что также способствует развитию отечественной отраслевой науки.

Маркетинговые исследования активно формируют сбытовую производственную политику всей группы компаний «ЭФКО» с 1998 года.

Маркетинговый Центр, входящий в состав ЗАО «АПИК ЭФКО» (г. Москва), регулярно проводит исследования мирового и российского рынка подсолнечника, зерновых, всех видов растительных масел, майонеза, кетчупов, специализированных растительных жиров, отслеживает конъюнктуру и цены на все виды продукции, сопоставимые с продукцией, выпускаемой предприятиями Группы компаний, динамику экспорта и импорта, а также факторы, которые могут повлиять на их изменения, деятельность конкурентов.

Исследования используются как научная основа для оперативного принятия управленческих решений и единой стратегии группы компаний «ЭФКО» по продвижению своей продукции на рынок.

При этом маркетологи ставят перед собой в первую очередь задачу правильного позиционирования своей продукции и узнаваемости торговой марки среди конкурентов, рассчитывая несколько вариантов цены реализации в зависимости от спроса на продукцию.

Компания позиционирует цену своей продукции немногим ниже по сравнению с российскими аналогами и импортными рафинированными маслами. При этом учитываются сезонность продаж и особенности каждого локального рынка сбыта. В

1997-1998 гг. ОАО «ЭФКО» привязывала цены на свою продукцию к курсу доллара США.

В настоящее время компания ориентируется на цены ближайших конкурентов – масло «Олейна» и «Золотая семечка», уменьшенные на 3-5%.

Торговые дома активно выполняют маркетинговую функцию в регионах: самостоятельно управляют товарными потоками и осуществляют мониторинг в рамках своей зоны ответственности, согласованной с головной компанией.

Приоритетным рынком сбыта для продукции ОАО «ЭФКО» был выбран Московский регион, который характеризуется более высокими, чем в среднем по стране, доходами населения и требованиями к качеству продукции. На него приходится наибольший объем продаж, и, по оценкам экспертов ОАО «ЭФКО», подсолнечное масло «Слобода» в Москве сейчас занимает около 25% рынка.

По рекомендациям маркетологов ОАО «ЭФКО» поддерживает оптимальное соотношение между выпуском нерафинированного и рафинированного масла (сейчас оно составляет 1 к 4), расширяет спектр представленной продукции.

В 2002 г. группа «ЭФКО» пополнила свой продуктовый ряд новым видом майонеза под торговой маркой «Нежка» - низкокалорийным майонезом с длительным сроком хранения. Майонезы торговой марки «Нежка» позиционируется как более дешевые и полезные для здоровья вследствие невысокого содержания калорий по сравнению с традиционными провансалями.

Продуктовый ряд данной торговой марки расширен мягкими маслами завода спецжиров, в планах маркетологов – маргарины.

В 2002 году группа вышла на рынок с новым продуктом – специализированные жиры на основе пальмового и подсолнечного масла.

В 2002 году на продвижение торговых марок ОАО «ЭФКО» затратило около 50 млн. рублей, в 2003 году данные затраты планируются на таком же уровне.

Устойчиво высокий уровень расходов на рекламу, обусловлен необходимостью активного продвижения продукции завода спецжиров на рынок.

При этом следует отметить, что группа компаний «ЭФКО» не проводит активных рекламных компаний на телевидении, в отличие от «Олейна», «Злато» и других торговых марок, основным маркетинговым каналом по продвижению продукции на рынок является эффективно построенная сеть дистрибуции,обеспечивающая присутствие торговых марок «ЭФКО» во всех регионах России.

В целом, несмотря на острую конкурентную борьбу в масложировой отрасли, группе компаний «ЭФКО» по-прежнему удается удерживать лидирующие позиции своих торговых марок, регулярно выходить на рынок с новыми продуктами.

Комплекс транспорта и логистики

В настоящее время, учитывая объемы, географию деятельности, в Группе компаний произошло становление еще одного комплекса – комплекса транспорта и логистики. Основной задачей данного комплекса является координация деятельности автомобильного и железнодорожного транспорта, отдела отгрузок, централизованных складов хранения сырья, материалов и готовой продукции, доставка сырья и материалов на элеваторы и производственные цеха, готовой продукции торговым домам. Объемы перевозок ежемесячно требуют 230 вагонов и 450 специализированных автомобилей, заключено 80 договоров с юридическими лицами и 175 - с частными предпринимателями.

Созданная структура комплекса транспорта и логистики позволяет полностью обеспечивать управление грузопотоками группы компаний «ЭФКО».

Комплекс строительства

Поддержание стабильного развития структуры "ЭФКО", постоянное наращивание производственных мощностей требует оперативного возведения новых и реконструкции старых производственных и хозяйственных помещений. В состав Группы компаний входят специализированные строительные подразделения, составляющие комплекс строительства и решающие задачи:

создания новых промышленных объектов;

ремонта и реконструкции действующих заводов, цехов, бытовых и вспомогательных помещений;

строительства и ремонта сельскохозяйственных сооружений;

строительства социально-бытовых объектов.

В состав строительного комплекса группы компаний "ЭФКО" входят строительные компании ОАО «Промгражданстрой» и ОАО «ПМК «Союзпарфюмерпром», расположенные в городе Алексеевка и имеющие давний опыт сотрудничества с Группой компаний. В структуру "ЭФКО" они были интегрированы летом 2001г.

Сферу деятельности комплекса можно разделить на строительство промышленных объектов и на строительство объектов, не задействованных непосредственно в производстве.

Стратегические партнеры и основные конкуренты группы компаний «ЭФКО».

Одним из критериев успеха группы компаний "ЭФКО" на рынке является доверие и надежность партнеров. Группа компаний успешно сотрудничает со многими российскими компаниями.

Крупнейшими поставщиками сырья и материалов являются ООО «ПАК Престус», ЗАО «ГОТЭК», ООО «ИСРАТЭК», ООО «Славника», ООО «ИБЕРИКА», группа «ОГО», ОАО «Гаммахим», ООО «СИТИ КОМПАНИ», ОАО «Сеймовская птицефабрика», ООО «Курант-Зерно».

Накоплен большой опыт в работе с поставщиками сельскохозяйственной техники, крупнейшими среди которых являются ООО «Мировая техника», ООО «ФИНТЕЛ ГРУПП», фирма «Cadl S.A.».

Ведущими зарубежными партнерами в области поставки технологического оборудования являются бельгийская фирма «De Smet», фирма «Лауденберг», фирма «ENFLEX», фирма «Peter Binder & Co GmbH», фирма «SASIB Beverage MS SpA».

В качестве основных конкурентов на рынке фасованного подсолнечного масла по таким критериям как цена, качество, система распределения товара, рекламная поддержка, имидж товара можно выделить следующие компании: «Юг Руси» (торговая марка «Золотая семечка»), «Русская бакалея» (торговая марка «Злато»), «Цереол» (торговая марка «Олейна»), «Молинос Рио де ла Плата» (торговая марка «Идеал», «Girol»).

На рынке майонеза основными конкурентами компании «ЭФКО» являются компания «Юнилевер» (торговая марка «Calve», «Delmy» «Hellmans»), компания «Петросоюз» (торговая марка «Моя семья», «Мечта хозяйки»), Московский жировой комбинат (торговая марка «Россиянка»), Нижегородский масложировой комбинат (торговая марка «Ряба», «Заправский»), Жировой комбинат г.Екатеринбург.

Такие компании как «Юнилевер», «Петросоюз», «Демиург», «ЕвроОйл», «Родос» являются крупнейшими конкурентами на рынке мягкого масла, на рынке специализированных жиров – группа компаний «Инфорум», «Новые масла и технологии», «Союз», «Союзснаб», «Петроимпорт», «Унигра», «Орхус Олие», Нижегородский масложировой комбинат, ОАО «МЖК Краснодарский».

Итоги исследования.

Подводя итоги маркетингового исследования, я могу сказать, что компания «ЭФКО» удерживает стабильное положение на рынке масложировой продукции.

У этой компании большой аграрный комплекс, который обеспечивает всем необходимым сырьем для производства.

Кроме того, рост компании обеспечивается за счет:

развитую розничную сеть в различных регионах,

широкий ассортимент и качество товара,

применение передовых технологий, постоянно развивающийся комплекс строительства,

инвестиции,

маркетинговые исследования рынка потребителей,

реклама.

Глава 3. Предложения по повышению маркетинговой деятельности ООО»ЭФКО».

Кроме всех положительных сторон, я хотела бы обратить внимание на факторы риска:

Риск снижения темпов роста экономического развития страны (влияние – высокое, вероятность – умеренная)

Потребление растительных жиров высокого качества и продуктов на их основе напрямую зависит от уровня благосостояния населения, определяемого уровнем экономического развития страны, объемом ВВП и показателями индивидуального потребления на душу населения. В случае неблагоприятных изменений в российской экономике и снижение уровня потребления предприятия Группы компаний могут столкнуться с уменьшением емкости рынка и снижением продаж.

Факторы, нивелирующие риск: благоприятные прогнозы развития экономики России в 2003 г. Так, наиболее пессимистический прогноз роста ВВП, данный Международным валютным фондом в ежегодном докладе World Economic Outlook, в 2003 г. составляет 4,9%. Помимо этого, необходимо учитывать, что Группа компаний более 80% поставок осуществляется в регионы с наиболее развитой экономикой.

Рост импорта масложировой продукции (влияние – высокое, вероятность – умеренная).

В настоящее время уровень развития масложировой промышленности России, несмотря на бурно развитие конца 1990-х гг., все же отстает от зарубежного, прежде всего, по технологическом развитию. Крупные транснациональные корпорации, владеющие значительным числом компаний, том числе и на территории России, ввозят растительные масла как сырьевой материал, так и готову масложировую продукцию из-за границы, снижая тем самым емкость рынка для российских компаний.

Факторы, нивелирующие риск: значительные объемы инвестиций в модернизацию и расширении производства, создание конкурентоспособных продуктов, внедрение новых технологий позволяю производить группе компаний "ЭФКО" продукцию мирового качества, заменяя импортные аналоги.

Также одним из основных рычагов государственной протекционистской политики является введение импортных пошлин.

Риск снижения объемов банковского финансирования (влияние – высокое, вероятность – умеренная)

Успешная реализация стратегии ОАО «ЭФКО» и всей Группы компаний в течение последних 5 лет потребовала значительного увеличения его оборотных средств, которое финансируется за счет банковских кредитов. Банковские заимствования представляют собой краткосрочные кредитные линии, которые постоянно возобновляются. Группа компаний «ЭФКО» может столкнуться с трудностями в исполнении своих обязательств по кредитным соглашениям в случае возникновения необходимости досрочного погашения задолженности перед банками. Кроме того, значительное увеличение процентных ставок по рублям может негативно отразиться на рентабельности ОАО «ЭФКО» и его возможностях по обслуживанию задолженности.

Факторы, нивелирующие риск: Реализация вексельной программы, выпуск облигаций в дальнейшем будет способствовать гибкости заимствований группы компаний «ЭФКО» за счет увеличения количества инструментов привлечения средств для развития бизнеса, с одновременным ограничением

общего объема задолженности Группы компаний перед одним инвестором. В настоящее время основными банковскими партнерами группы компаний «ЭФКО» являются Сбербанк и Внешторгбанк. В настоящее время сумма лимитов, установленных банками на Группу компаний, составляет более 2 400

млн. руб., что обеспечивает резерв для маневрирования заимствованиями, кроме того, в последнее время процентные ставки по рублям имеют тенденцию к снижению, наблюдается избыточная ликвидность банковской системы.

Риск снижения объема продаж (влияние – высокое, вероятность – низкая)

Финансовая стратегия группы компаний «ЭФКО» базируется на увеличении объемов продаж и выпуске новых видов продукции. Высокая потребность в оборотном капитале и длительность цикла от авансирования сельскохозяйственных работ до реализации продукции негативно влияет на возможности компании оперативно реагировать на снижение объема продаж.

Усиление конкуренции со стороны отечественных производителей масла может привести к сокращению объемов реализации продукции компании.

Значительное укрепление рубля может сделать импорт подсолнечного масла более конкурентоспособным по сравнению с производством в России, что окажет негативное влияние на прибыль и/или объемы продаж «ЭФКО».

Факторы, нивелирующие риск: Группа компаний «ЭФКО» имеет собственную региональную сбытовую сеть, охватывающую основные экономически развитые районы России. Всего действует 11 торговых домов в 10 городах. На основе развитой функции маркетинга проводится четкий мониторинг продаж и остатков товаров на складах клиентов. Продукция не поставляется на условиях длительной отсрочки платежа. Торговые дома заинтересованы в увеличении объемов продаж в своих регионах.

Группа компаний имеет диверсифицированный портфель выпускаемой продукции, что, в совокупности с достаточно коротким производственным циклом каждого из выпускаемых видов продукции, дает возможность оперативно переориентироваться на те виды продукции, которые пользуются наибольшим спросом.

Постепенное увеличение покупательной способности рубля и стабилизация его курса, очевидно, будут сопровождаться падением процентных ставок, что позитивно скажется на финансовой нагрузке и рентабельности ОАО «ЭФКО».

Повышение уровня концентрации в отрасли, повышение уровня вертикальной интеграции (влияние – среднее, вероятность – высокая)

Повышение уровня концентрации в отрасли, прежде всего, создание и укрупнение холдингов, объединяющих производителей сырья (сельские хозяйства и предприятия, производящие конечную продукцию, приведет к созданию новых крупных игроков на рынке, имеющих возможность осуществлять значительные инвестиции и предложить потребителю продукт необходимого качества и ассортимента, составив тем самым ощутимую конкуренцию предприятиям группы компаний «ЭФКО».

Факторы, нивелирующие риск: Группа компаний «ЭФКО» в настоящее время является одним из лидеров отрасли, оказывающих значительное влияние на рынок. Кроме того, Группа компаний уже представляет собой вертикально интегрированную структуру с законченным технологическим циклом.

Изменения в технологиях производства растительных жиров (влияние – высокое, вероятность – низкая)

Динамичное развитие масложировой отрасли приводит к созданию новых материалов с заданными свойствами. Отставание в технологическом развитии может привести к неконкурентоспособности предприятия и снижению объемов продаж.

Факторы, нивелирующие риск: Группа компаний «ЭФКО» постоянно ведет мониторинг ситуации в отрасли, поддерживает конкурентоспособность продукции за счет модернизации технологического процесса. В настоящее время технологическое оснащение основных производственных предприятий

Группы компаний - ОАО «ЭФКО» и ООО «ЭФКО-Слобода» - является одним из наиболее передовых среди предприятий отрасли не только России, но и Европы.

Риски, связанные с облигациями (влияние – высокое, вероятность – низкая)

Возможный риск неисполнения Эмитентом обязательств перед владельцами облигаций напрямую зависит от результатов деятельности группы компаний «ЭФКО» в целом и обусловлен вышеуказанными факторами. Кроме того, на протяжении срока обращения облигаций рыночная цена может колебаться в зависимости от субъективных оценок кредитоспособности Эмитента участниками фондового рынка, перспектив изменения процентных ставок и прочих факторов.

Факторы, нивелирующие риск: В целом, с целью снижения риска неисполнения обязательств по облигациям, ОАО «ЭФКО» планирует осуществлять операции со сроками и доходностью, соответствующим срокам выплаты и ставке купона по облигациям.

Заключение:

Конкурентная ситуация на рынке развивается постоянно, поэтому существует потребность у фирмы в отслеживании конкурентных изменений на рынке систематически. Только при этих условиях фирма может правильно оценить возможности конкурентов и собственные возможности и выработать оптимальную маркетинговую стратегию, которая всегда направлена на создание или поддержание собственного конкурентного преимущества.

Но для того, чтобы правильно оценить свои собственные возможности, компания должна ввести регулярные маркетинговые исследования.

Для этого «ООО»ЭФКО» обращает большое внимание на :

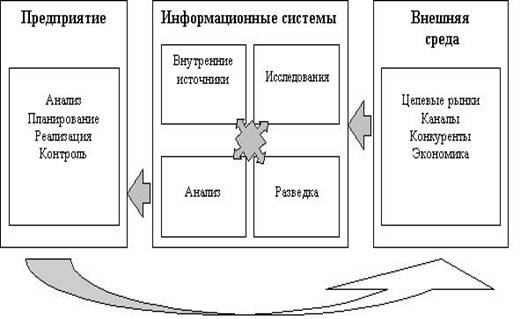

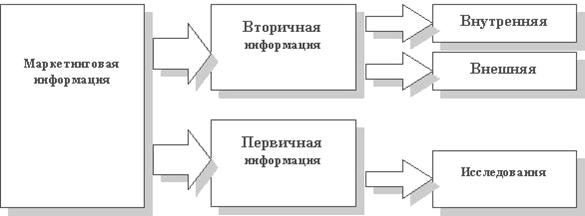

систему внутренней отчетности, которая позволяет увидеть показатели: текущего сбыта, суммы издержек, объёмы материальных запасов, движения денежной наличности, данные о кредиторской и дебиторской задолженности. Применение ЭВМ позволяет создать эффективные системы внутренней отчётности. Так при наличии такой системы торговый агент может из любой точки по телефону запросить необходимые ему сведения, например о наличии товара на складе и получить ответ. Это даёт ему большие преимущества перед конкурентами. систему сбора внутренней и внешней маркетинговой информации, котораяобеспечивает руководителей информацией о самых последних событиях и представляет набор источников и методических приёмов, посредством которых руководители получают повседневную информацию о событиях, происходящих в коммерческой среде. Руководители фирм применяют следующие методы сбора такой информации: чтение газет, книг, специальных изданий, беседы с поставщиками и другими лицами, не являющимися штатными работниками фирмы; обмен сведениями с другими управляющими и сотрудниками фирмы; обучение персонала фиксировать события и сообщать о них (это "глаза и уши" фирмы); назначение специалистов по сбору внешней маркетинговой информации (особенно о конкурентах); покупка сведений у сторонних поставщиков внешней текущей информации (существуют специальные фирмы по сбору информации о ценах на товар, доле рынка, подборе рекламы конкурентов), организация специальных отделов по сбору и распространению текущей маркетинговой информации, в которых сотрудники просматривают наиболее важные издания в поисках новостей, составляют обзоры и рассылают их управляющим по маркетингу. В этих отделах ведут досье интересующих фирму сведений. Это резко повышает качество информации, поступающей к управляющим по маркетингу.

Помимо всего этого компания уделяет большое внимание на рекламу(46663 млн. руб. в 2002 г. по отношению 12860 млн.руб в 2001 г), что обеспечивает продвижению товара и новинок на рынок потребителя и стабильности брэндов, а также вытеснению конкурентной продукции(второе место на рынке масложировой продукции, общий доля продукции на рынке на 2004 г. 13%,). А также немаловажное место занимает постоянно растущий комплекс строительства, постоянно растущие инвестиции, которые способствуют расширению зоны действия торговых домов и расширение дистрибьюторской сети, что помогает продвижению товара в другие регионы и увеличивает потребительский спрос.

Только все эти факторы в совокупности способствуют развитию и расширению группы компаний «ЭФКО», а также тому, что покупатель всегда может най2ти на прилавках магазинов столь полюбившиеся ему майонезы «Слобода», «Нежка», «Оливковый», кетчупы «Томатный», «Острый» и подсолнечное и мягкое сливочное масло «Слобода».

Список литературы

Основы проведения маркетинговых исследований./ Алексеев А.А., Багиев Г.Л.

Алешина И.В. Поведение потребителей: Учеб. пособие. – М.: ФИАР-ПРЕСС, 2000. – 384 с.

Голубков Е.П. Маркетинговые исследования: теория, методология и практика: Учебник. – 3-е изд., перераб. и доп. – М.: Финпресс, 2003. – 493 с. – (Маркетинг и менеджмент в России и за рубежом).

Маркетинг: учебное пособие./ Бронникова Т.С., Чернявский А.Г. Таганрог: ТРТУ, 1999.

Голубков Е.П. Основы маркетинга: Учебник –2-е изд., перераб. и доп. – М.: Финпресс, 2003. – 688 с.

Политика и практика маркетинга на предприятии/ Кеворков В.В., Леонтьев С.В. Сайт "AUP.Ru", 2001

Котлер Ф. Маркетинг в третьем тысячелетии: Как создать, завоевать и удержать рынок. – М.: АСТ , 2001. – 272 с.

Маркетинг: как побеждать на рынке, Ноздрева Р.Б., М 91 .

Маркетинг: Учебник/ А.Н.Романов, Ю.Ю. Корлюгов, С.А.Красильников и др.; под.ред.А.Н.Романоа.-М.:Банки и биржи, ЮНИТИ, 1996.-560с.:ил.

Маркетинг: Учебник /Под ред. Н.Д. Эриашвили. – 3-е изд., перераб. и доп. – М.: Юнити, 2003. – 631 с.

Руководство по консультированию промышленных предприятий в странах Восточной Европы / Шиманский-Гайер Г. и др. – М.: ГУ ВШЭ, 1999. – 416 с.

Савицкая Г.В. Анализ хозяйственной деятельности: Учебное пособие. – 2-е изд. – М.: ИНФРА-М, 2004. – 272 с.

[1] Применительно к растительному маслу говорить о создании узнаваемой торговой марки возможно только при выпуске предприятием бутилированного масла для розничной торговли.

[2] Одним из крупнейших экспортеров, занимающих значительную долю российского экспорта наливного подсолнечного масла (70%) является группа компаний «Юг Руси».

Похожие работы

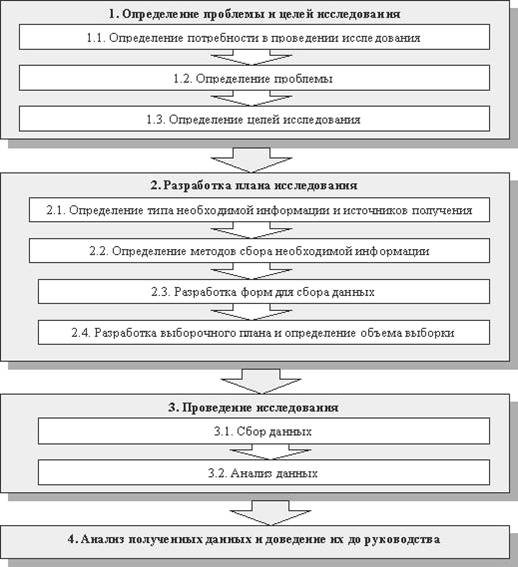

... источников информации и данных маркетинговой разведки. Что не представляет проблем при организации МИС на предприятии. Потребность в проведении маркетингового исследования возникает, если комплекс маркетинга предприятия не отвечает условиям рынка (несоответствие плановых и фактических показателей, изменения внешней среды, изменения стратегии предприятия, продукции, планов и др.). В случае ...

... статьи расходов, которые позволят определить приблизительный объём затрат. Существуют общие рекомендации, которые помогут рассчитать сметную стоимость. Необходимыми расходами на разработку программ маркетинговых исследований будут являться: 1) затраты на канцелярские товары и расходные материалы; 2) затраты на монтаж и печать анкетных листовок 3) затраты на телефонные ...

... фондами. Себестоимость продукции растет медленнее, чем прибыль от реализации. Это позволяет иметь достаточно высокие показатели прибыльности и рентабельности производства. 3. Анализ комплекса маркетинга на предприятии ООО «Сигма» Анализ комплекса маркетинга предполагает рассмотрение таких категорий как товар, цена и ценовая политика, место товара на рынке (сегментирование), продвижение ...

... «Олейна» и «Золотая семечка», уменьшенные на 3-5%. Продвижение (реклама) Маркетинговые исследования активно формируют сбытовую производственную политику всей группы компаний «ЭФКО» с 1998 года. Маркетинговый Центр, входящий в состав ЗАО «АПИК ЭФКО» (г. Москва), регулярно проводит исследования мирового и российского рынка подсолнечника, зерновых, всех видов растительных масел, майонеза, ...

0 комментариев