Первоначальной стоимостью основных средств, изготовленных собственными силами организации, определяемой в соответствии с пунктом 8 ПБУ 6/01, признается сумма фактических затрат на приобретение, сооружение, и изготовление, за исключением налога на добавленную стоимость и иных возмещаемых налогов.

Остановимся на порядке отражения создания основного средства на счетах бухгалтерского учета.

При создании объектов основных средств используются комплектующие, материалы, запасные части и прочее. В соответствии с пунктом 2 Положения по бухгалтерскому учету «Учет материально - производственных запасов» ПБУ 5/01, утвержденного Приказом Минфина Российской Федерации от 9 июня 2001 года №44н «Об утверждении Положения по бухгалтерскому учету «Учет материально - производственных запасов» ПБУ 5/01», приобретенные отдельные комплектующие принимаются к учету в качестве материально-производственных запасов.

В соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по его применению, утвержденными Приказом Минфина Российской Федерации от 31 октября 2000 года №94н «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по его применению» (далее – План счетов), наличие и движение материально-производственных запасов (далее – МПЗ) осуществляется на счете 10 «Материалы» на отдельных субсчетах, открываемых к этому счету.

Если созданные основные средства предполагается использовать в течение срока, превышающего 12 месяцев, они принимаются к учету в составе основных средств организации в соответствии с пунктом 4 ПБУ 6/01.

На основании пунктов 7 и 8 ПБУ 6/01 созданные основные средства принимаются к бухгалтерскому учету по первоначальной стоимости, которая определяется исходя из общей стоимости входящих в состав основного средства комплектующих (без НДС), а также суммы произведенных затрат по их созданию. Такими затратами являются суммы начисленной работникам заработной платы, а также суммы начисленного на заработную плату единого социального налога и страховых взносов.

Затраты организации, связанные с приобретением и созданием объектов основных средств, отражаются на счете 08 «Вложения во внеоборотные активы» в корреспонденции со счетом 10 «Материалы», а также со счетами учета затрат.

Стоимость собранных и принятых в эксплуатацию основных средств отражается по дебету счета 01 «Основные средства» и кредиту счета 08 «Вложения во внеоборотные активы».

Порядок учета налога на добавленную с тоимостьВ соответствии с пунктом 2 статьи 159 Налогового кодекса Российской Федерации (далее НК РФ) при выполнении строительно-монтажных работ для собственного потребления, организация должна начислить НДС. Налоговая база, в данном случае, будет определяться как стоимость выполненных работ, исчисленная исходя из всех фактических расходов налогоплательщика на их выполнение.

Впоследствии организация сможет принять к вычету суммы начисленного НДС, кроме того, организация может возместить и «входной» НДС по материально-производственным запасам и подрядным работам, использованным при создании объекта основных средств. Это следует из пункта 6 статьи 171 НК РФ, в котором, в частности, сказано, что вычетам подлежат суммы налога, предъявленные налогоплательщику подрядными организациями (заказчиками - застройщиками) при проведении ими капитального строительства, сборке (монтаже) основных средств, суммы налога, предъявленные налогоплательщику по товарам (работам, услугам), приобретенным им для выполнения строительно-монтажных работ, и суммы налога, предъявленные налогоплательщику при приобретении им объектов незавершенного капитального строительства.

Вычетам подлежат суммы налога, исчисленные налогоплательщиками в соответствии с пунктом 1 статьи 166 НК РФ при выполнении строительно-монтажных работ для собственного потребления, стоимость которых включается в расходы, принимаемые к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций.

Момент, когда организация может принять суммы НДС к вычету, определен в пункте 5 статьи 172 НК РФ. Вычеты сумм «входного» НДС по МПЗ и подрядным работам производятся по мере постановки на учет соответствующих объектов завершенного капитального строительства (основных средств) с момента, указанного в абзаце втором пункта 2 статьи 259 НК РФ (то есть с момента начала амортизации объектов основных средств, которая начинается с 1-го числа месяца, следующего за месяцем, в котором данные объекты введены в эксплуатацию) или при реализации объекта незавершенного капитального строительства.

Вычеты сумм налога, по строительно-монтажным работам для собственного потребления, производятся по мере уплаты в бюджет налога, в соответствии со статьей 173 НК РФ.

МПЗ для создания объектов основных средств собственными силами могут быть приобретены задолго до создания основных средств, значит, сумма НДС по ним уже будет принята к вычету. Создание же основных средств может быть осуществлено в другом периоде. В данной ситуации сумма НДС, ранее принятая к вычету, должна быть восстановлена к уплате в бюджет и принята к вычету только после принятия на учет созданных объектов в составе основных средств. Если же приобретение материалов и принятие созданных из этих материалов объектов в состав основных средств происходит в одном и том же налоговом периоде по НДС, то НДС по переданным на строительство объекта или для сборки комплектующим можно не восстанавливать.

Обратите внимание!

Федеральный закон от 22 июля 2005 года №118-ФЗ «О внесении изменений в главу 21 части второй Налогового кодекса Российской Федерации» (далее Федеральный закон №118-ФЗ) внес в статью 159 НК РФ существенное дополнение. Причем, так как указанный закон вступает в силу по истечении одного месяца с момента опубликования (Российская газета №166 от 30 июля 2005 года) и распространяется на правоотношения, начиная с 1 января 2005 года (то есть, «задним числом»), то воспользоваться указанными изменениями налогоплательщик НДС вправе уже сейчас.

Изменение устанавливает порядок определения налоговой базы по СМР при реорганизации юридических лиц. Заметим, что строительство объектов процесс достаточно длительный по времени, поэтому на практике нередко получается, что, ведя строительство того или иного объекта, юридическое лицо может реорганизоваться. Так как в соответствии с пунктом 1 подпункта 3 статьи 146 НК РФ выполнение строительно-монтажных работ для собственного потребления представляет собой объект налогообложения по НДС, то, следовательно, с такой операции налог должен быть начислен и уплачен в бюджет. Однако при исчислении НДС в таком случае возникает целая масса вопросов, ведь до введения такой поправки глава 21 «Налог на добавленную стоимость» вообще не рассматривала случай начисление налога по СМР при реорганизации юридического лица. В результате реорганизации объект незавершенного капитального строительства передается по передаточному акту юридическому лицу, образованному в результате реорганизации, которое продолжает строительство объекта. До введения данной поправки оставалось непонятным, как должен был определить налоговую базу правопреемник: отталкиваться лишь от суммы расходов, собранных на счете 08, которую ему передали по акту или включать в налоговую базу только собственные расходы по строительству здания. Ведь нужно сказать, что из-за нечеткости формулировки пункта 2 статьи 159 НК РФ даже у «обычных» налогоплательщиков НДС, ведущих строительство объектов «для себя» хозяйственным способом то и дело возникают проблемы с налоговыми органами. А что говорить, если организация реорганизована? Ведь формулировка пункта 2 статьи 159 НК РФ не дает четкого представления, что все-таки следует понимать под фактическими расходами застройщика на выполнение СМР.

Налоговая база при выполнении строительно-монтажных работ для собственного потребления рассчитывается как стоимость выполненных работ, исчисленная исходя из всех фактических расходов застройщика на их выполнение. Имеется ли в данном случае в виду выполнение строительно-монтажных работ собственно силами налогоплательщика или сюда относятся все расходы налогоплательщика, как собственные, так и приобретенные у специализированных организаций, связанные со строительством объекта?

Напомним, что в пункте 3.2 Методических рекомендаций, утвержденных Приказом МНС Российской Федерации от 20 декабря 2000 года №БГ-3-03/447 «Об утверждении Методических рекомендаций по применению главы 21 «Налог на добавленную стоимость» Налогового кодекса Российской Федерации» (далее Методические рекомендации по НДС) отмечено, что:

«В целях применения подпункта 3 пункта 1 статьи 146 объектом налогообложения является стоимость строительно-монтажных работ, выполненных для собственного потребления. К таким работам относятся строительные и монтажные работы, выполненные хозяйственным способом с 1 января 2001 года непосредственно налогоплательщиками для собственных нужд. Строительно-монтажные работы, выполненные индивидуальными предпринимателями на объектах, предназначенных для своего личного потребления, не являются объектом обложения налогом».

Данная формулировка Методических рекомендаций позволяет сделать вывод, что при исчислении налоговой базы по строительно-монтажным работам для собственного потребления организации-налогоплательщики НДС должны учитывать только строительно-монтажные работы, выполненные собственными силами и не включать в налоговую базу строительно-монтажные работы, выполненные при строительстве объекта сторонними организациями. Такая же точка зрения изложена в Письме МНС Российской Федерации от 24 марта 2004 года №03-1-08/819/16 «О порядке определения налоговой базы по НДС». Стоит заметить, что данное письмо является лишь разъяснением по конкретному запросу налогоплательщика, то есть, не является нормативным документом.

В тексте данного Письма указано, что само налоговое законодательство не содержит понятие «выполнение строительно-монтажных работ для собственного потребления», поэтому на основании статьи 11 НК РФ налогоплательщик имеет право воспользоваться этим понятием в том значении, в котором оно используется в других отраслях законодательства Российской Федерации.

Понятие «строительно-монтажных работ для собственного потребления» содержится в нормативных актах Госкомстата Российской Федерации.

В частности в пункте 18 Инструкции, утвержденной Постановлением Госкомстата Российской Федерации от 24 декабря 2002 года №224 «Об утверждении инструкции по заполнению формы федерального государственного статистического наблюдения о деятельности предприятий» указано, что:

«К строительно-монтажным работам, выполненным хозяйственным способом, относятся работы, осуществляемые для своих нужд собственными силами нестроительных организаций, включая работы, для выполнения которых организация выделяет на стройку рабочих основной деятельности с выплатой им заработной платы по нарядам строительства. Не относятся к работам, выполненным хозяйственным способом, работы, выполненные цехами основной деятельности по договорам и соглашениям с ОКСами этой же организации, когда расчеты за выполненные работы производятся в порядке, установленном для подрядных организаций; а также работы, выполненные подрядными организациями по собственному строительству».

Отметим, что в отношении того, что налогоплательщик при исчислении налоговой базы должен учитывать только строительно-монтажные работы, выполненные собственными силами, существует и положительная арбитражная практика, примером которой может служить Постановление ФАС Уральского округа от 10 сентября 2003 года №Ф09-2906/03-АК.

Организации, выступающие застройщиками, в действительности очень редко строят объекты только своими силами, как правило, лишь часть строительных работ выполняется самостоятельно, а часть осуществляется с привлечением специализированных организаций, то есть, используется смешанный способ, поэтому данный вопрос затрагивает многие организации.

Исходя из вышесказанного, организация, осуществляющая строительство объекта собственными силами с привлечением подрядных организаций должна организовать на счете 08 «Вложения во внеоборотные активы» субсчет 08-3 «Строительство объектов основных средств» раздельный учет затрат по этим видам строительства для правильного формирования налогооблагаемой базы по НДС при строительстве хозяйственным способом.

Введение поправки в статью 159 НК РФ разъясняет, что новое юридическое лицо, образованное в результате реорганизации исчисляет налоговую базу при выполнении строительно -монтажных работ для собственного потребления, исходя из всех фактических расходов на их выполнение (переданных ему по акту) и собственных расходов, понесенных при дальнейшем строительстве объекта. Косвенным подтверждением такой позиции, на наш взгляд, может служить пункт 5 статьи 162.1 (данная статья была введена в текст НК РФ так же Федеральным законом №118-ФЗ):

«5. В случае реорганизации организации независимо от формы реорганизации подлежащие учету у правопреемника (правопреемников) суммы налога, предъявленные реорганизованной (реорганизуемой) организации и (или) уплаченные этой организацией при приобретении (ввозе) товаров (работ, услуг), но не предъявленные ею к вычету, подлежат вычету правопреемником (правопреемниками) этой организации в порядке, предусмотренном настоящей главой.

Вычеты сумм налога, указанных в абзаце первом настоящего пункта, производятся правопреемником (правопреемниками) реорганизованной (реорганизуемой) организации на основании счетов-фактур (копий счетов-фактур), выставленных реорганизованной (реорганизуемой) организации, или счетов-фактур, выставленных правопреемнику (правопреемникам) продавцами при приобретении товаров (работ, услуг), а также на основании копий документов, подтверждающих фактическую уплату реорганизованной (реорганизуемой) организацией сумм налога продавцам при приобретении товаров (работ, услуг), и (или) документов, подтверждающих фактическую уплату сумм налога продавцам при приобретении товаров (работ, услуг) правопреемником (правопреемниками) этой организации».

Об этом свидетельствует и абзац 3 пункта 6 статьи 171 НК РФ:

«Вычетам подлежат суммы налога, исчисленные налогоплательщиками, в том числе реорганизованными (реорганизуемыми) организациями, в соответствии с пунктом 1 статьи 166 настоящего Кодекса при выполнении строительно-монтажных работ для собственного потребления, стоимость которых включается в расходы, принимаемые к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций».

Следует обратить внимание, что это не единственные изменения, Федеральный закон от 22 июля 2005 года №119-ФЗ «О внесении изменений в главу 21 части второй Налогового кодекса Российской Федерации и о признании утратившими силу отдельных положений актов законодательства Российской Федерации о налогах и сборах» (далее Федеральный закон №119-ФЗ) с 1 января 2006 года внес изменения в статьи 167 НК РФ, 171 НК РФ, 172 НК РФ:

В отношении создания объектов основных средств собственного изготовления в соответствии со статьей 167 НК РФ, с 1 января 2006 года моментом определения налоговой базы при выполнении строительно-монтажных работ для собственного потребления является последний день месяца каждого налогового периода.

В соответствии со статьей 171 НК РФ несколько поменялся порядок применения налоговых вычетов:

«6. Вычетам подлежат суммы налога, предъявленные налогоплательщику подрядными организациями (заказчиками-застройщиками) при проведении ими капитального строительства, сборке (монтаже) основных средств, суммы налога, предъявленные налогоплательщику по товарам (работам, услугам), приобретенным им для выполнения строительно-монтажных работ, и суммы налога, предъявленные налогоплательщику при приобретении им объектов незавершенного капитального строительства.

В случае реорганизации вычетам у правопреемника (правопреемников) подлежат суммы налога, предъявленные реорганизованной (реорганизуемой) организации по товарам (работам, услугам), приобретенным реорганизованной (реорганизуемой) организацией для выполнения строительно-монтажных работ для собственного потребления, принимаемые к вычету, но не принятые реорганизованной (реорганизуемой) организацией к вычету на момент завершения реорганизации.

Вычетам подлежат суммы налога, исчисленные налогоплательщиками в соответствии с пунктом 1 статьи 166 настоящего Кодекса при выполнении строительно-монтажных работ для собственного потребления, связанных с имуществом, предназначенным для осуществления операций, облагаемых налогом в соответствии с настоящей главой, стоимость которого подлежит включению в расходы (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций.

Суммы налога, предъявленные налогоплательщику при проведении подрядчиками капитального строительства объектов недвижимости (основных средств), при приобретении недвижимого имущества (за исключением воздушных, морских судов и судов внутреннего плавания, а также космических объектов), исчисленные налогоплательщиком при выполнении строительно-монтажных работ для собственного потребления, принятые к вычету в порядке, предусмотренном настоящей главой, подлежат восстановлению в случае, если указанные объекты недвижимости (основные средства) в дальнейшем используются для осуществления операций, указанных в пункте 2 статьи 170 настоящего Кодекса, за исключением основных средств, которые полностью самортизированы или с момента ввода которых в эксплуатацию у данного налогоплательщика прошло не менее 15 лет.

В случае, указанном в абзаце четвертом настоящего пункта, налогоплательщик обязан по окончании каждого календарного года в течение десяти лет начиная с года, в котором наступил момент, указанный в абзаце втором пункта 2 статьи 259 настоящего Кодекса, в налоговой декларации, представляемой в налоговые органы по месту своего учета за последний налоговый период каждого календарного года из десяти, отражать восстановленную сумму налога. Расчет суммы налога, подлежащей восстановлению и уплате в бюджет, производится исходя из одной десятой суммы налога, принятой к вычету, в соответствующей доле. Указанная доля определяется исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, не облагаемых налогом и указанных в пункте 2 статьи 170 настоящего Кодекса, в общей стоимости товаров (работ, услуг), имущественных прав, отгруженных (переданных) за календарный год. Сумма налога, подлежащая восстановлению, в стоимость данного имущества не включается, а учитывается в составе прочих расходов в соответствии со статьей 264 настоящего Кодекса».

С 1 января 2006 года требование об оплате приобретенных товаров (работ, услуг), предъявляемое к налогоплательщику, претендующему на вычет снято законодателем, такие изменения внесены в статью 171 НК РФ Федеральным законом №119-ФЗ.

Налоговые вычеты, предусмотренные статьей 171 НК РФ производятся на основании счетов-фактур, выставленных продавцами (статья 172 НК РФ).

Изменения внесенные в статью 172 НК РФ Федеральным законом №119-ФЗ позволяют с 1 января 2006 года применить указанный вычет с момента принятия оборудования к установке требующегося при монтаже ОС в момент принятия этого ОС на учет, то есть с отражением на счете 01 «Основные средства».

Налоговый учетПри создании основных средств собственными силами организации первоначальная стоимость основного средства, сформированная в целях налогового учета, в некоторых случаях будет отличаться от первоначальной стоимости, сформированной в бухгалтерском учете.

Происходит это потому, что в целях налогового учета, согласно пункту 1 статьи 257 НК РФ, первоначальная стоимость основных средств собственного производства определяется как стоимость готовой продукции, исчисленная в соответствии с пунктом 2 статьи 319 НК РФ, увеличенная на сумму соответствующих акцизов для основных средств, являющихся подакцизными товарами.

В соответствии с пунктом 2 статьи 319 НК РФ оценка остатков готовой продукции на складе на конец текущего месяца производится на основании данных первичных учетных документов о движении и об остатках готовой продукции на складе и суммы прямых расходов, осуществленных в текущем месяце, уменьшенных на сумму прямых расходов, относящуюся к остаткам НЗП. Оценка остатков готовой продукции на складе определяется как разница между суммой прямых затрат, приходящейся на остатки готовой продукции на начало текущего месяца, увеличенной на сумму прямых затрат, приходящейся на выпуск продукции в текущем месяце (за минусом суммы прямых затрат, приходящейся на остаток НЗП), и суммой прямых затрат, приходящейся на отгруженную в текущем месяце продукцию.

Как видно из приведенного текста стоимость готовой продукции, соответственно и стоимость созданных основных средств, в налоговом учете определяется в размере прямых расходов.

В соответствии с пунктом 1 статьи 318 НК РФ к прямым расходам относятся:

материальные расходы, включающие в себя расходы на приобретение сырья и (или) материалов, используемых при изготовлении (сооружении) основных средств и (или) образующих их основу либо являющихся необходимым компонентом при изготовлении (сооружении) основных средств; расходы на приобретение комплектующих изделий, подвергающихся монтажу, и (или) полуфабрикатов, подвергающихся дополнительной обработке у налогоплательщика;

расходы на оплату труда персонала, участвующего в процессе производства товаров, выполнения работ, оказания услуг, а также суммы единого социального налога, начисленного на указанные суммы расходов на оплату труда;

суммы начисленной амортизации по основным средствам, используемым при производстве товаров, работ, услуг.

Все иные суммы расходов, осуществленные налогоплательщиком в течение отчетного (налогового) периода (в том числе расходы на обязательное пенсионное страхование), относятся к косвенным расходам и в полном объеме относятся на уменьшение доходов от производства и реализации данного периода.

Обратите внимание!

Федеральный закон №58-ФЗ вносит в пункт 1 статьи 257 НК РФ изменения, то есть с 1 января 2006 года уточняется порядок определения стоимости ОС. В стоимости ОС не будут учитываться суммы НДС и акцизов.

Федеральный закон №58-ФЗ также внес в статью 318 НК РФ значительные изменения. Указанные изменения «внесены» задним числом, то есть распространяются на правоотношения с 1 января 2005 года, что означает, при желании налогоплательщик может их применять начиная с 1 января 2005 года. Такое право ему предоставлено пунктом 4 статьи 5 НК РФ:

«Акты законодательства о налогах и сборах, отменяющие налоги и (или) сборы, снижающие размеры ставок налогов (сборов), устраняющие обязанности налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей или иным образом улучшающие их положение, могут иметь обратную силу, если прямо предусматривают это».

С 1 января 2005 года статья 318 НК РФ имеет новую редакцию:

«1. Если налогоплательщик определяет доходы и расходы по методу начисления, расходы на производство и реализацию определяются с учетом положений настоящей статьи.

Для целей настоящей главы расходы на производство и реализацию, осуществленные в течение отчетного (налогового) периода, подразделяются на:

1) прямые;

2) косвенные.

К прямым расходам могут быть отнесены, в частности:

материальные затраты, определяемые в соответствии с подпунктами 1 и 4 пункта 1 статьи 254 настоящего Кодекса;

расходы на оплату труда персонала, участвующего в процессе производства товаров, выполнения работ, оказания услуг, а также суммы единого социального налога и расходы на обязательное пенсионное страхование, идущие на финансирование страховой и накопительной части трудовой пенсии, начисленные на указанные суммы расходов на оплату труда;

суммы начисленной амортизации по основным средствам, используемым при производстве товаров, работ, услуг.

К косвенным расходам относятся все иные суммы расходов, за исключением внереализационных расходов, определяемых в соответствии со статьей 265 настоящего Кодекса, осуществляемых налогоплательщиком в течение отчетного (налогового) периода.

Налогоплательщик самостоятельно определяет в учетной политике для целей налогообложения перечень прямых расходов, связанных с производством товаров (выполнением работ, оказанием услуг).

2. При этом сумма косвенных расходов на производство и реализацию, осуществленных в отчетном (налоговом) периоде, в полном объеме относится к расходам текущего отчетного (налогового) периода с учетом требований, предусмотренных настоящим Кодексом. В аналогичном порядке включаются в расходы текущего периода внереализационные расходы.

Прямые расходы относятся к расходам текущего отчетного (налогового) периода по мере реализации продукции, работ, услуг, в стоимости которых они учтены в соответствии со статьей 319 настоящего Кодекса.

Налогоплательщики, оказывающие услуги, вправе относить сумму прямых расходов, осуществленных в отчетном (налоговом) периоде, в полном объеме на уменьшение доходов от производства и реализации данного отчетного (налогового) периода без распределения на остатки незавершенного производства.

3. В случае, если в отношении отдельных видов расходов в соответствии с настоящей главой предусмотрены ограничения по размеру расходов, принимаемых для целей налогообложения, то база для исчисления предельной суммы таких расходов определяется нарастающим итогом с начала налогового периода. При этом по расходам налогоплательщика, связанным с добровольным страхованием (пенсионным обеспечением) своих работников, для определения предельной суммы расходов учитывается срок действия договора в налоговом периоде, начиная с даты вступления такого договора в силу».

Анализируя внесенные изменения, следует заметить, что теперь глава 25 НК РФ позволяет налогоплательщикам налога на прибыль самостоятельно определять перечень прямых расходов, что фактически позволяет установить их одинаковый состав и в бухгалтерском и в налоговом учете. Это означает, что для целей налогообложения организации могут использовать методы расчета незавершенного производства, используемые для целей бухгалтерского учета. Правда, чтобы воспользоваться таким правом организация должна закрепить порядок оценки незавершенного производства в учетной политике и использовать его не менее двух налоговых периодов. Следует заметить, что данное положение главы 25 «Налог на прибыль организаций» НК РФ позволит бухгалтерам значительно снизить трудозатраты.

И еще одно важное замечание, в пункте 1 статьи 318 НК РФ теперь, прямо указано, что расходы на обязательное пенсионное страхование, идущие на финансирование страховой и накопительной части трудовой пенсии, начисленные на указанные суммы расходов на оплату труда могут быть отнесены налогоплательщиком в состав прямых расходов. Напомним, что ранее налоговые органы исключали из состава прямых расходов указанные расходы, обосновывая свою позицию тем, что они не признаются единым социальным налогом. В частности такая точка зрения указана в Письме МНС Российской Федерации от 5 сентября 2003 года №ВГ-6-02/945@ «По вопросам, связанным с применением главы 25 Налогового кодекса Российской Федерации», аналогичную точку зрения высказывал и Минфин Российской Федерации в своем Письме от 16 февраля 2004 года №04-02-05/1/14. В связи с чем, налогоплательщики налога на прибыль отражали указанные суммы в составе прочих расходов, и соответственно, учитывали их как косвенные расходы. Это, как правило, приводило к разрыву между составом прямых затрат, признаваемых таковыми в бухгалтерском учете и составом прямых затрат, используемым для целей налогообложения. Теперь этого можно избежать.

Перечень расходов, относящихся к прямым расходам в бухгалтерском учете шире, чем в налоговом учете. Это приводит к тому, что многие затраты при создании основных средств собственными силами в бухгалтерском учете включаются в первоначальную стоимость основных средств, а в целях налогообложения прибыли признаются косвенными и списываются непосредственно в момент их осуществления. Такая ситуация приводит к образованию налогооблагаемых временных разниц. В соответствии с ПБУ 18/02, налогооблагаемые временные разницы приводят к тому, что в данном отчетном периоде налог, рассчитанный на бухгалтерскую прибыль, будет больше налога на прибыль, рассчитанного в налоговом учете.

С возникновением налогооблагаемой временной разницы появляется отложенное налоговое обязательство, которое определяется как произведение этой разницы на ставку налога на прибыль, установленную законодательством Российской Федерации на определенную дату. Таким образом, согласно пункту 15 ПБУ 18/02 под отложенным налоговым обязательством понимается та часть налога на прибыль, которая должна привести к увеличению налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

Планом счетов для учета отложенных налоговых обязательство предназначен счет 77 «Отложенные налоговые обязательства».

Возникновение отложенных налоговых обязательств будет отражаться корреспонденцией

Дебет 68 субсчет «Расчеты по налогу на прибыль»

Кредит 77 «Отложенные налоговые обязательства».

В следующем или следующих отчетных периодах по мере уменьшения или полного погашения налогооблагаемых временных разниц будут уменьшаться или полностью погашаться отложенные налоговые обязательства. Суммы, на которые уменьшаются или полностью погашаются в отчетном периоде отложенные налоговые обязательства, отражаются в бухгалтерском учете по дебету счета учета отложенных налоговых обязательств в корреспонденции с кредитом счета учета расчетов по налогам и сборам.

Дебет 77 «Отложенные налоговые обязательства»

Кредит 68 субсчет «Расчеты по налогу на прибыль».

Согласно пункту 23 ПБУ 18/02 отложенные налоговые обязательства отражаются в пассиве бухгалтерского баланса в разделе 4 как долгосрочные обязательства.

В том случае, если выбывает объект актива или обязательства, по которому было начислено отложенное налоговое обязательство, сумма начисленного отложенного налогового обязательства списывается на счета учета прибылей и убытков следующей проводкой:

Дебет 99 «Прибыли и убытки»

Кредит 77 «Отложенные налоговые обязательства».

На эту сумму не будет увеличена налогооблагаемая прибыль как отчетного периода, так и последующих отчетных периодов.

Пример.

Организация - производитель программных продуктов для ремонта компьютеров, находящихся на балансе организации, приобрела у продавца отдельные комплектующие на общую сумму 165200 рублей (в том числе НДС 25 200 рублей). Часть комплектующих, стоимость которых без НДС составила 75 000 рублей, работниками технического отдела организации была использована для сборки 5 компьютеров для собственных нужд организации. Фактические расходы по сборке компьютеров составили:

заработная плата рабочих - 10 000 рублей.

единый социальный налог – 2 600 рублей.

страховые взносы на обязательное пенсионное страхование и страховые платежи на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний – 1 420 рублей.

Выполнение строительно-монтажных работ для собственного потребления является объектом обложения НДС. Однако сборка компьютеров из отдельных комплектующих не является выполнением строительно-монтажных работ, поскольку в соответствии с Общероссийским классификатором видов экономической деятельности, продукции и услуг ОК 004-93, утвержденным Постановлением Госстандарта Российской Федерации от 6 августа 1993 года №17 деятельность, связанная с производством электронно-вычислительных машин, относится к разделу «Д» «Продукция и услуги обрабатывающей промышленности».

Таким образом, в приведенном примере объекта налогообложения НДС в соответствии с подпунктом 3 пункта 1 статьи 146 НК РФ не будет.

Согласно подпункту 2 пункта 1 статьи 146 НК РФ объектом налогообложения НДС является и передача на территории Российской Федерации товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций. По данному основанию объекта обложения НДС также не будет, поскольку затраты на сборку компьютеров включаются в их первоначальную стоимость и учитываются в целях исчисления налога на прибыль путем начисления амортизации.

| Корреспонденция счетов | Сумма, рублей | Содержание операций | |

| Дебет | Кредит | ||

| 10 | 60 | 140 000 | Приняты к учету приобретенные комплектующие |

| 19 | 60 | 25 200 | Отражена сумма НДС, предъявленная поставщиком |

| 60 | 51 | 165 200 | Оплачены приобретенные комплектующие |

| 68 | 19 | 25 200 | Принята к вычету сумма НДС по приобретенным комплектующим |

| 08 | 10 | 75 000 | Отражена передача комплектующих для сборки компьютеров |

| 19 | 68 | 13 500 | Восстановлена сумма НДС по комплектующим, переданным в производство (75000 рублей х 18%) |

| 08 | 70 | 10 000 | Начислена заработная плата работникам |

| 08 | 69 | 2 600 | Начислена сумма ЕСН |

| 08 | 69 | 1 420 | Начислены страховые взносы и платежи |

| 01 | 08 | 88 680 | Приняты к учету собранные компьютеры |

| 68 | 19 | 13 500 | Принята к вычету сумма НДС по использованным для сборки компьютеров комплектующим |

Как мы видим, стоимость компьютеров в бухгалтерском учете составила 89 020 рублей и сложилась она из стоимости комплектующих, заработной платы, начисленной работникам, сумм единого социального налога (далее - ЕСН) и взносов в Пенсионный Фонд Российской Федерации (далее - ПФ РФ), а также страховых взносов от несчастных случаев на производстве и профессиональных заболеваний (75000 рублей + 10000 рублей + 2 600 рублей + 1420 рублей).

Рассчитаем стоимость созданного основного средства в целях налогообложения прибыли.

Сумма прямых расходов, формирующих первоначальную стоимость основного средства, будет складываться из стоимости материалов, заработной платы работников и суммы единого социального налога, и составит 87 600 рублей (75 000 рублей + 10 000 рублей + 2 600 рублей).

В первоначальную стоимость основных средств, следовательно, и в состав прямых расходов в целях исчисления налога на прибыль, мы не включили страховые взносы в пенсионный фонд Российской Федерации и суммы страховых взносов от несчастных случае на производстве.

В соответствии с Письмом МНС Российской Федерации от 5 сентября 2003 года №ВГ-6-02/945@ «По вопросам, связанным с применением главы 25 Налогового кодекса Российской федерации» суммы исчисленных в соответствии с Федеральным законом от 15 декабря 2001 года №167-ФЗ «Об обязательном пенсионном страховании» страховых взносов не включаются в расходы налогоплательщика ни на оплату труда, ни в составе расходов на уплату единого социального налога, но при этом они подлежат отражению в составе прочих расходов, следовательно, учитываются в составе косвенных расходов.

Разница между первоначальной стоимостью основных средств, сформированной в целях бухгалтерского учета и в целях налогообложения прибыли, составит 1420 рублей. Эта сумма и представляет собой налогооблагаемую временную разницу, о которой мы упоминали выше.

Сумма отложенного налогового обязательства будет равна 340,8 рубля (1 420 рублей х 24%). Погашаться эта сумма будет в течение всего срока полезного использования созданных основных средств по мере начисления амортиза

Похожие работы

... 28.12.94 г. № 173 от 28.07.95 г. №81). 6.Положение по бухгалтерскому учету долгосрочных инвестиций. Письмо Министерства финансов РФ от 30.12.93 г. № 160. 7.Положение по бухгалтерскому учету основных средств (фондов) государственных, кооперативных (кроме колхозов) и общественных предприятий и организации (приложение к письму Министерства финансов СССР от 07.05.96 г. № 30). 8.Положение о порядке ...

... , если он превышает 12 месяцев; - организацией не предполагается последующая перепродажа данных активов; - способность приносить организации экономические выгоды (доход) в будущем. К основным средствам, как это определено в п.5 Положения по бухгалтерскому учету "Учет основных средств" ПБУ 6/01, утвержденного Приказом Минфина России от 30.03.2001 N 26н (с изменениями и дополнениями), относятся: ...

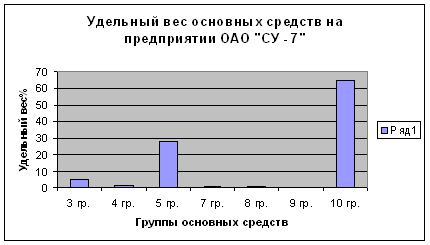

... аудиторскими фирмами, его основной целью является подтверждение достоверности финансовой отчетности. Внешний аудит основных средств на предприятии ОАО «СУ – 7» последний раз проводился в 2008 году в рамках обязательной аудиторской проверки компанией ЗАО «Аудиторская компания «Бизнес-партнёр». 3. Анализ основных средств 3.1 Теоретические основы анализа основных средств Основные средства ...

... стоимости технологической линии: ―увеличена стоимость основного средства Дебет 01 «Основные средства» Кредит 08 «Вложения во внеоборотные активы». При отражении операций по восстановлению основных средств следует учитывать, что при наличии у одного объекта нескольких частей, которые имеют разный срок полезного использования, замена каждой такой части учитывается при восстановлении как ...

0 комментариев