Роберт Х. Франк (Robert H. Frank), профессор экономики Корнельского университета.

Для экономистов характерна глубокая вера в эффективность рынка акций. Под этим мы подразумеваем, что цена акции содержит в себе всю информацию о ее текущих и ожидаемых доходах. Для иллюстрации этого предположим, что исходя из перспектив доходов компании «Генентех» — относительно молодой и добившейся чрезвычайных успехов в сфере генной инженерии — сегодняшняя ценность акций этой компании составила 1000 долл. Предположим также, что один из ученых «Генентех» разработал творящее чудеса лекарство от рака. Компания уверена, что получит государственный патент на свое открытие, вследствие чего ее доходы колоссально возрастут. Однако из-за бюрократических проволочек процесс подтверждения открытия никогда не занимает менее 3 лет. Вы узнали об этой новой разработке «Генентех» и решили купить акции этой компании. Будет ли этот шаг разумным?

С почти полной уверенностью можно дать отрицательный ответ, но вовсе не потому, что компанию не ожидает то светлое будущее, которое ей пророчат. В соответствии с гипотезой эффективности рынков ценность нового открытия почти мгновенно отразится на рыночной цене акций. К тому времени, как вы услышали об этом открытии, скачок цены уже произошел.

Критики гипотезы эффективности рынков считают, что она применима только к безынерционному идеальному миру. В реальном мире, утверждают они, всегда имеет место значительный временной сдвиг между распространением информации и ее отражением на цене акций, который может быть длительным и плавным. Следовательно, если открытие «Генентех» стало известно несколько недель назад, то потребуется достаточно много времени для вызванного этим открытием роста цен.

С почти полной уверенностью можно утверждать, что такой взгляд ошибочен, поскольку новая информация часто поступает не в столь явной форме, как в нашем примере. На практике чаще всего положение вещей будет иным: сначала рынку станет известно лишь о том, что исследователь из «Генентех» открыл перспективное направление в лечении рака. Такая ограниченная информация вызовет значительно меньший скачок цены акций. Вслед за этим может последовать дальнейшее увеличение их цены, если будет подтверждена перспективность открытия. Однако если открытие окажется сомнительным, то может произойти и спад цен. В каждом случае, тем не менее, в цене акций будет полностью отражена ценность информации, которой рынок располагает в данный момент. Но поскольку информация о новых возможностях получения прибылей обычно проявляется постепенно, многие наблюдатели ошибочно утверждают, что рынок реагирует на появление новой информации также постепенно.

В отличие от нашего гипотетического примера в реальном мире обычно бывает трудно четко выделить ту дополнительную информацию, которая поступила в определенном промежутке времени. Более того, почти всегда существует возможность для различного толкования любой информации. В силу этих причин чрезвычайно трудно экспериментально подтвердить гипотезу эффективности рынков. Тем не менее большинство экономистов считают ее правильной. Если такую гипотезу невозможно прямо подтвердить, то на чем основана уверенность экономистов в ее справедливости?

Дело в том, что альтернативная гипотеза — согласно которой рынок не может отражать всю имеющуюся информацию — приводит к выводам, с которыми трудно согласиться. Для иллюстрации снова вернемся к нашему примеру с лекарством от рака. Предположим, что рынок не будет немедленно реагировать подъемом цены акций на обещания будущих прибылей, связанных с данным открытием. Тогда мы можем дать команду нашим брокерам купить столько акций «Генентех», сколько мы можем себе позволить. Затем нам остается спокойно ждать, пока рынок поднимет цену наших акций до их полной рыночной стоимости, и пожинать плоды этого процесса.

Единственное, в чем глубоко уверены все экономисты, — это то, что для получения прибыли необходимы талант, тяжелый труд и удача. Но если мы отвергнем гипотезу эффективности рынков, то, значит, согласимся с тем, что ни талант, ни труд, ни даже удача не имеют никакого значения, поскольку информация весьма достоверна — достаточно позвонить брокеру и ждать, когда повалят деньги. Есть множество людей, которые были бы рады зарабатывать себе на жизнь столь легким способом. Но это невозможно, и в этом большинство экономистов видят подтверждение справедливости гипотезы эффективности рынков.

Многие полагают, что гораздо выгоднее покупать акции высокоприбыльных компаний, чем компаний со средним уровнем прибыльности. Однако наличие гипотезы эффективности рынков позволяет утверждать, что такое представление ложно. Чтобы убедиться в этом, предположим, что две фирмы являются равными по всем показателям, кроме того, что одна занимает монопольное положение и получает в 2 раза больше прибылей, чем другая. Если цены акций обеих фирм одинаковы, то покупатели, естественно, захотят приобрести акции монополиста. Но именно по этой причине цены акций этих двух фирм и не могут быть одинаковыми. Сверхприбыль фирмы-монополиста приведет к тому, что цена ее акций станет в 2 раза большей, чем цена акций другой фирмы. Но норма дохода владельцев этих акций будет равной для обеих фирм. Фирма-монополист действительно будет получать прибыль, в 2 раза большую прибыли другой фирмы, но и ее акции будут стоить в 2 раза дороже.

Приведенный пример помогает нам объяснить ту очевидную аномалию когда доходы от акций лучших, ведущих компаний не только не были самыми высокими на рынке, но и оказались даже несколько ниже среднего уровня. Однако, как мы убедились, это совсем не значит, что ведущие компании являются не более прибыльными, чем другие (хотя и это тоже может иметь место). Если они получают большие прибыли за счет лучшей организации системы управления и инвесторы информированы об этом, то акции этих компаний будут стоить дороже. Нет никаких оснований ожидать, что их цена будет возрастать быстрее, чем цены акций других фирм.

Я всегда удивлялся, почему так часто ко мне обращаются с просьбой дать совет или высказать свое мнение как эксперта по рынку акций. Как только люди узнают, что я экономист, они сразу меня спрашивают, какие акции им следует купить. Однако если бы я это знал, то мне не нужно было бы работать, чтобы хорошо жить.

Помощники брокеров фондовых бирж, не знающие, что я экономист, часто интересуются, не хочу ли я получить от них совета по вопросам инвестиций. Я снова вынужден отказываться, и вовсе не потому, что я и сам знаю, какие акции окажутся более перспективными.

Именно приверженность гипотезе эффективности рынков способствовала тому, что большинство экономистов перестали восприниматься как советники по инвестициям. Единственным важным исключением является случай, когда они располагают информацией, недоступной другим инвесторам. Предположим, что ваш брат и есть тот самый исследователь «Генентех», который открыл чудодейственное средство от рака. Вы знаете, что он работает над этой проблемой, и поскольку вы живете в одном доме, вам стало известно, что он только что сделал открытие. Поскольку вы узнали об этом раньше других, вы можете заработать много денег, купив акции «Генентех». Но, заметьте, этот пример вовсе не противоречит правилу, согласно которому для получения большого выигрыша необходимы талант, тяжелый труд и удача. В этом случае вам просто повезло, что вы узнали об открытии раньше других.

Но обычно информация о новых возможностях получения прибылей поступает на рынок лишь через несколько дней, недель или даже месяцев. Очень трудно определить, имеет ли она хоть какую-то остаточную экономическую ценность. Но даже самый опытный инвестор часто ведет себя так, словно эти устаревшие новости стоят того, чтобы их принять в расчет.

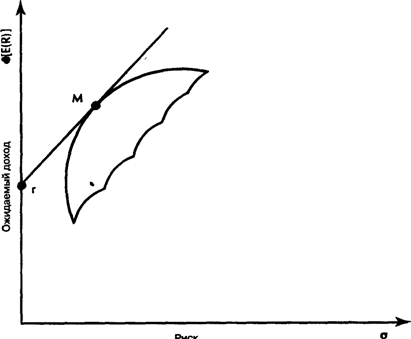

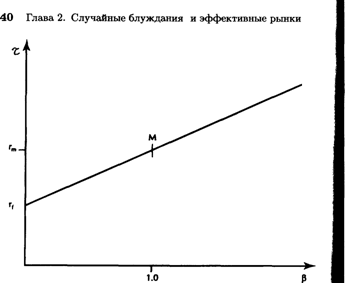

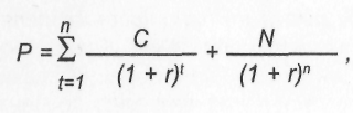

Из сказанного можно сделать вывод, что консультанты по инвестициям не приносят пользы. Советы по инвестициям играют совершенно не ту роль, на которую рассчитывают многие инвесторы. Из гипотезы эффективности рынков следует, что консультанты по инвестициям не способны определить акции, которые дадут лучшие результаты на рынке в целом. Но они могут помочь вам выбрать акции, которые в наибольшей степени отвечают целям ваших инвестиций, т. е. помочь вам найти то сочетание риска и ожидаемого дохода, которое отвечает вашим намерениям. Если вы хотите обеспечить себе сбережения на старость, то вам есть смысл купить пакет более рискованных акций, дающих доход выше среднего. Эти акции в отдельные периоды могут приносить результаты хуже, чем другие акции, но если вы заинтересованы в получении максимального дохода в довольно продолжительном периоде, то они могут обеспечить вам оптимальное сочетание риска и дохода.

Если же ваш возраст уже приблизился к к пенсионному, то компетентный консультант поможет вам выбрать надежные акции с несколько более низким уровнем ожидаемого дохода. В данной ситуации вы больше заинтересованы не в том, чтобы получить более высокий доход в длительном интервале, а в том, чтобы защитить свои сбережения от возможного значительного падения их ценности.

Когда брокеры фондовой биржи начинают предлагать вам свои услуги по оказанию помощи в покорении рынка, вежливо отклоните их предложения и найдите консультанта, обладающего более реальным представлением о своих возможностях.

Список литературы

Для подготовки данной работы были использованы материалы с сайта http://www.elitarium.ru/

Похожие работы

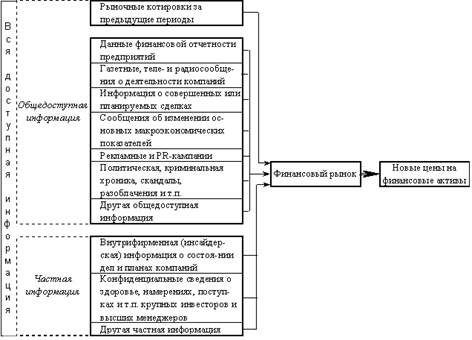

... эффективным по отношению к определенной информации, если, используя эту информацию, нельзя принять решение о покупке или продаже ценных бумаг, позволяющее получить сверхприбыль. Гипотеза о существовании абсолютно эффективных рынков безупречна с теоретической точки зрения, но далеко не всегда применима на практике: десятки тысяч людей во всем мире только и заняты тем, что пытаются “переиграть” ...

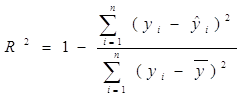

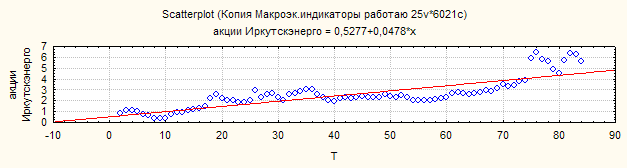

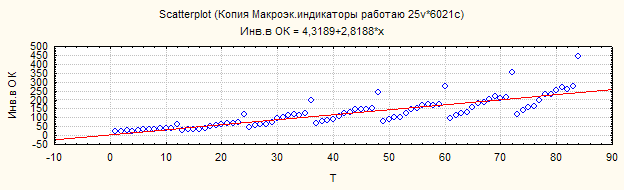

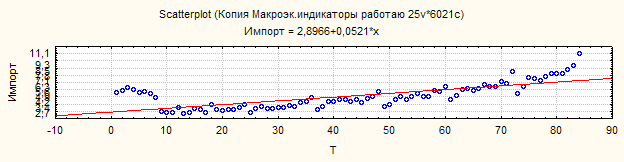

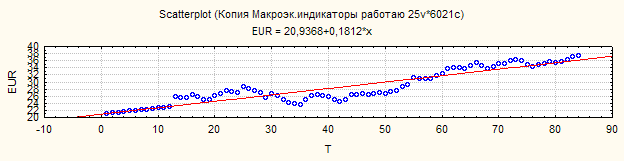

... рынка выполнение всех необходимых процедур в конечном счете не может гарантировать получение реальной картины динамики доходности. Глава III. АРТ-моделирование: теория и практика § 1. Эконометрический подход к моделированию фондового рынка: от общего к частному Для выявления экономических взаимосвязей (в частности, зависимостей на фондовом рынке) широко применяется аппарат экономико- ...

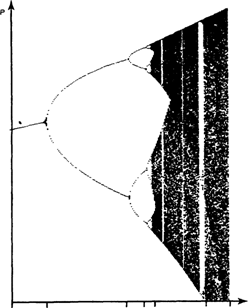

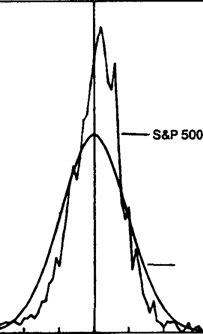

... телегу впереди лошади – такая наука никуда не годится. Если рыночные прибыли подчиняются нормальному распределению, то имеется возможность развивать гипотезу и следствия из нее. В теории рынков капитала предположения о нормальности распределений и конечной дисперсии, так же как и основанные на них модели развивались вопреки эмпирической очевидности, которая всегда вступала в противоречие с ...

... . Исторически вначале возник внебиржевой рынок. В последующем рост операций с ценными бумагами потребовал организации более упорядоченной торговли. В результате появились фондовые биржи. Кратко фондовую биржу можно определить как организованный рынок ценных бумаг. Это означает, что существует определенное место, время и правила торговли ценными бумагами. Классическая фондовая биржа представляет ...

0 комментариев