Навигация

АРТ-моделирование на фондовом рынке

Содержание:

Введение

Глава I. Основы финансового анализа рынка ценных бумаг

§ 1. Методологические подходы к анализу фондового рынка

Глава II. Теоретические и практические аспекты АРТ-моделирования:

воплощение теоретических посылок в модель

§ 1. Основы модели АРТ

§ 2. АРТ-моделирование: от теории к практике

1. Преимущества модели АРТ

2. Недостатки теории арбитражного ценообразования

Проблемы, связанные с формализацией модели

Проблемы практического применения методов АРТ-моделирования

Глава III. АРТ-моделирование: теория и практика

§ 1. Эконометрический подход к моделированию фондового рынка:

общее и частное

§ 2. Теоретическая и практическая реализация АРТ-моделирования

1. Универсальный алгоритм построения модели АРТ

2. Практическая реализация модели АРТ

Заключение

Список используемой литературы

Приложения

Введение

Расчет ставки дисконта – один из основных этапов доходного подхода к оценке компании, так как ее величина значительно влияет на конечный результат, получаемый в рамках доходного подхода (и конечной стоимости компании в целом). Следовательно, важность ее наиболее правомерного расчета очевидна.

Тем не менее, существует ряд проблем информационного и методологического характера, с которыми приходится сталкиваться при расчетах ставки дисконтирования. Такое положение вещей во многом связано с тем, что наиболее часто используемые методы построения ставки дисконтирования разработаны зарубежными специалистами для использования в развитых странах с эффективно функционирующими финансовыми рынками. Одним из таких методов является метод, основанный на использовании теории арбитражного ценообразования.

Метод арбитражного ценообразования нельзя назвать распространенным методом расчета ставки дисконтирования, но, тем не менее, он имеет ряд преимуществ, гарантирующих получение более точного результата анализа. В связи с этим закономерным становится вопрос о возможностях применения теории арбитражного ценообразования в российской практике оценки ситуации на фондовом рынке.

Для этого мной было проведено собственное исследование, целью которого являлось расширение теоретических знаний в области АРТ - моделирования на практику российской действительности и экономическая интерпретация полученных результатов анализа.

Таким образом, я осуществила оценку стоимости акций российской компании на основе принципов арбитражного ценообразования.

В качестве объекта исследования была выбрана ценная бумага, занятая в энергетической отрасли. Этот выбор обоснован грядущими масштабными изменениями в данной отрасли, а следовательно, изменениями инвестиционных стратегий отраслевых энергетических компаний, что повлечет изменения стоимости финансовых активов. Итак, для исследования была выбрана следующая компания: ОАО "Иркутскэнерго"; код СКРИН - IRGZ.

Результаты, полученные мной по завершении исследования, и нашли отражение в данной работе.

Структура данной работы имеет следующий вид.

Работа состоит из трех глав, которые раскрывают общий инструментарий, применяемый для анализа фондового рынка, а также наиболее распространенные методы финансового анализа, позволяющие на основе статистики рынка строить прогнозы цен и доходностей финансовых активов. Так, акцент делается на изучении количественного подхода, основу которого – эконометрические модели финансовых процессов – можно рассматривать как развитие традиционной финансовой экономики и фундаментального анализа применительно к исследованию финансовых процессов в условиях неопределенности.

Для перехода непосредственно к рассмотрению методов АРТ-моделирования фондового рынка необходимо его предварительное методологическое обоснование. Это предопределило содержание главы I, раскрывающей основные принципы и направления финансового анализа рынка ценных бумаг. Подробное изучение традиционных методов анализа позволило сделать вывод о том, что наиболее предпочтительным в кругу финансовых аналитиков считается применение эконометрических моделей доходностей активов, в качестве которых возможно построение как "рыночных моделей", так и экономических моделей равновесия фондового рынка, существенное преимущество которых заключается в строгом экономическом обосновании. К числу таких моделей и относится модель АРТ (Arbitrage Pricing Theory model).

Глава II освещает важнейшие аспекты АРТ-моделирования – его теоретические основы и возможные проблемы их применения на практике. Данные вопросы рассматриваются в двух аспектах: в теоретическом аспекте (определяются опорные принципы и допущения модели арбитражного ценообразования) и практическом (показаны трудности, непосредственно связанные с применением основ АРТ-моделирования на практике).

Глава III посвящена вопросам эконометрического моделирования фондового рынка на примере модели АРТ. В ней подробно излагается статистический инструментарий, применяемый в процессе моделирования фондового рынка, а также представляется решение проблемы практической реализации данной модели в российских условиях.

В указанной главе приводится описание проведенного мной исследования ценообразования акций на российском фондовом рынке, а также его теоретическое обоснование. Исследование осуществляется в рамках количественного подхода к анализу фондового рынка и результатом его является эконометрическая модель доходности акций российской компании ОАО "Иркутскэнерго". Проводится проверка полученной модели на адекватность и осуществляется экономическая интерпретация выявленной зависимости.

Следует отметить, что данное исследование опирается на предложенный А.А. Шабалиным универсальной алгоритм для построения модели АРТ, поскольку он содержит встроенные механизмы решения большинства проблемных вопросов, возникающих в процессе моделирования, которые были изложены в предыдущей главе.

Полученные практические результаты оценки позволяют сделать ряд выводов о возможностях и целесообразности практического применения методов АРТ-моделирования, которые представлены в заключительной части работы.

Глава I. Основы финансового анализа фондового рынка

§ 1. Методологические подходы к анализу фондового рынка

Важнейшими характеристиками финансовых активов, доступными для анализа всем участникам рынка, являются их рыночные цены. Для различных типов финансовых активов цены могут выражаться различным образом, например в виде цен покупки и продажи акций и облигаций, обменных курсов валют, процентных ставок по привлекаемым и размещаемым депозитам. Совокупность значений этих характеристик для всех активов в каждый момент времени определяет конъюнктуру финансового рынка и является объектом анализа со стороны его участников. Курсы ценных бумаг на конкурентном фондовом рынке формируются в соответствии с представлениями участников рынка относительно их "истинной" стоимости, которая не известна и является объектом оценки со стороны участников рынка. Для этой цели используются методы финансового анализа рынка ценных бумаг[1]. Первоочередная задача финансового анализа при покупке или продаже ценных бумаг состоит в выявлении неверно оцененных рынком активов, т. е. активов, для которых рыночная цена не совпадает с предполагаемой истинной стоимостью, и использовании "золотого правила инвестирования", которое гласит: "покупай дешево и продавай дорого" (покупаются "недооцененные" и продаются "переоцененные" рынком ценные бумаги). При этом наибольшую прибыль получает тот участник рынка, который быстрее других распознает "неверно оцененные" активы, использует более точные прогнозы цен, ожидаемой доходности и риска финансовых активов, применит наиболее эффективные стратегии инвестирования и хеджирования. Именно для этого существуют методы финансового анализа рынка ценных бумаг.

Как правило, выделяют три основных направления финансового анализа фондового рынка: технический, фундаментальны и количественный.

Исторически первыми были технический и фундаментальный анализ.

Технический анализ (Technical analysis) основан на выявлении и изучении исторически сложившихся "закономерностей" функционирования фондового рынка на основе анализа статистики рынка в виде курсов и объемов продаж активов. Основанием для использования лишь этой информации является предположение о том, что вся доступная и относящаяся к делу инфор-мация, включая "фундаментальные" факторы, отражается в ценах активов.

В рамках технического анализа также предполагается, что определенные закономерности функционирования рынка имеют устойчивый характер, т.е. с достаточно большой вероятностью повторяются и их можно обнаружить с помощью специальных графиков, индикаторов и других "технических" методов. Возникновение тех или иных "закономерностей" служит аналитикам сигналом для покупки или продажи активов. Недостатком данного подхода является отсутствие достаточно строгого и систематизированного обоснования большинства составляющих его эмпирических методов[2].

Альтернативным подходом к анализу фондового рынка является фундаментальный анализ.

Фундаментальный анализ (Fundamental analysis) предполагает анализ макроэкономических и микроэкономических "фундаментальных" факторов, влияющих на будущие доходы компаний и курсы их активов.

Основной целью традиционного фундаментального анализа является оценка состояния эмитента ценных бумаг, т.е. его доходов, положения на рынке и т.д. на основе информации, содержащейся в балансовых отчетах, отчетах о прибылях и убытках, других материалах, публикуемых эмитентом. Учитываются также макроэкономические факторы, характеризующие состояние и перспективы соответствующей отрасли экономики, региона и экономики страны в целом, например, такие макроэкономические показатели, как: индекс потребительских цен, процентные ставки, уровень безработицы, динамика денежной массы и ВВП. Для анализа и прогнозирования макроэкономических процессов используются эконометрические модели и методы анализа, а также соответствующее программное обеспечение.

Результатом анализа является прогноз ожидаемого дохода и его распределения между кредиторами и собственниками компании, на основе которого в соответствии с методами оценивания активов рассчитывается текущая стоимость ценных бумаг данного эмитента и даются рекомендации о целесообразности их покупки или продажи в текущий момент времени. Для определения текущей стоимости ценных бумаг традиционно используется метод дисконтирования платежей[3].

Количественный анализ (Quantitative analysis) финансового (фондового) рынка основывается на построении по эмпирическим данным статистических моделей финансовых временных рядов и использовании этих моделей для прогнозирования курсов и доходностей активов, оценивания риска финансовых инвестиций, оптимального управления портфелями активов, хеджирования риска операций с финансовыми активами и др. Применительно к экономическим и финансовым процессам, статистические модели и методы принято называть эконометрическими. Количественный подход к анализу финансового рынка на основе эконометрических моделей и методов можно рассматривать как развитие традиционной финансовой экономики и фундаментального анализа применительно к исследованию финансовых процессов в условиях неопределенности. Ключевым в рамках количественного анализа является понятие эффективного финансового рынка (имеется в виду информационная эффективность относительно доступной и относящейся к делу информации). В условиях эффективного рынка цены активов мгновенно, полностью и корректно ассимилируют всю доступную и относящуюся к делу информацию, достигая состояния равновесия. При этом наилучшим прогнозом цены актива "на завтра" по информации, доступной сегодня, оказывается значение цены "на сегодня", а изменения цен носят характер "случайного блуждания". Покупка-продажа ценных бумаг на таком рынке напоминает игру с равными возможностями для всех участников, располагающих одной и той же информацией, что исключает возможность регулярного получения "сверхнормальной" доходности (т. е. доходности больше той, что соответствует равновесным ценам активов). При нарушении гипотезы эффективности рынка перед участниками рынка открываются возможности для построения нетривиальных прогнозов цен и доходностей активов на основе эконометрических моделей финансовых временных рядов. В то же время в условиях эффективного рынка разумной является стратегия: "купил и владей" В связи с этим основной задачей финансового анализа становится задача оптимального портфельного инвестирования, сводящаяся к формированию портфеля активов, обеспечивающего получение приемлемой ожидаемой доходности с минимальным риском[4]. При решении данной задачи возникает необходимость в статистическом оценивании (прогнозировании) характеристик финансовых активов: ожидаемых доходностей, рисков, ковариаций доходностей активов и т.д. по статистическим данным. Один из традиционных подходов к решению данной проблемы основан на применении эконометрических моделей доходностей активов. В качестве таких моделей могут использоваться как "рыночные модели", не имеющие строгого экономического обоснования, так и экономические модели равновесия фондового рынка, например: модель САРМ (Capital Asset Pricing Model) и модель АРТ (Arbitrage Pricing Theory model), разработанные на основе подхода "доходность – риск", которые для равновесного состояния рынка устанавливают связи между доходностью и риском активов, доходностью активов (или портфеля активов) и доходностью рыночного портфеля (CAPM), доходностью активов и экзогенными факторами (АРТ).

Глава II. Теоретические и практические аспекты АРТ-

моделирования:воплощение теоретических посылок в модель

Понятие арбитража является важной составляющей, применяемой для характеристики деятельности инвесторов, поскольку арбитраж является широко распространенной инвестиционной тактикой.

Теория арбитражного ценообразования (модель АРТ) была предложена профессором Йельского университета Стефаном Россом в 1976 г. В качестве практического результата теории рассматривается основное уравнение ценообразования активов, согласно которому на изменение стоимости актива влияет не только рыночный фактор (стоимость рыночного портфеля), но и другие, в том числе нерыночные, факторы риска - курс национальной валюты, стоимость энергоносителей, уровень инфляции и безработицы и т. д.[5]

§ 1. Основы модели АРТ

В основе модели арбитражного ценообразования лежит утверждение о том, что фактическая доходность любой акции складывается из двух частей: нормальной, или ожидаемой, доходности и рисковой, или неопределенной доходности. Последний компонент определяется многими экономическими факторами, – например, рыночной ситуацией в стране, инфляцией, динамикой процентных ставок и др.

Таким образом, модель АРТ является разновидностью многофакторных моделей множественной регрессии.

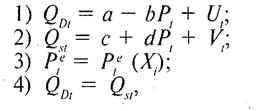

В наиболее общем арбитражное ценообразование описывается следующей зависимостью, рассматриваемой в качестве множественной линейной регрессии дохода ценной бумаги от k факторов риска:

![]() , (1)

, (1)

где величина исследуемого показателя µi обусловлена ожидаемой доходностью актива и влиянием каждого фактора риска на функцию отклика (на среднюю доходность i-го актива), то есть рисковой доходностью. Итак,

µi - средняя доходность данного актива, требуемая инвестором; µ 0 - безрисковая ставка дохода; βi, 1, …, βi, k – чувствительности актива к каждому фактору риска в сопоставлении со средней чувствительностью рынка к данному фактору; λ 1, ..., λ k – факторы риска из факторного набора.

§ 2. АРТ-моделирование: от теории к практике

Описание инвестиционной деятельности на рынке ценных бумаг при помощи модели АРТ (как, в принципе, и с использованием любой другой многофакторной модели) дает не только преимущества при исследовании, но и одновременно ставит ряд проблем, которые не возникают при построении однофакторных моделей (например, модели оценки капитальных активов)[6].

Похожие работы

... ) на передачу в ипотеку недвижимости или их непосредственное присутствие при заключении договора. РАЗДЕЛ 3. РАЗРАБОТКА МАРКЕТИНГОВОЙ СТРАТЕГИИ АКБ „ПРИВАТБАНК” В СЕГМЕНТЕ ИПОТЕЧНОГО КРЕДИТОВАНИЯ ЧАСТНЫХ ЛИЦ 3.1 Проблемы и возможности развития бизнеса АКБ „Приватбанк” в сегменте ипотечного кредитования частных лиц 3.1.1 Анализ проблем макросреды (PEST- анализ) В материалах формирования ...

... функция общей экономической теории – прогнозно-прагматическая, предполагающая разработку и выявление научных прогнозов и перспектив общественного развития. Эти функции экономической теории осуществляются в повседневной жизни цивилизованного общества. Экономической науке принадлежит огромная роль в формировании экономической среды в определении масштабов и направлений экономической динамики, в ...

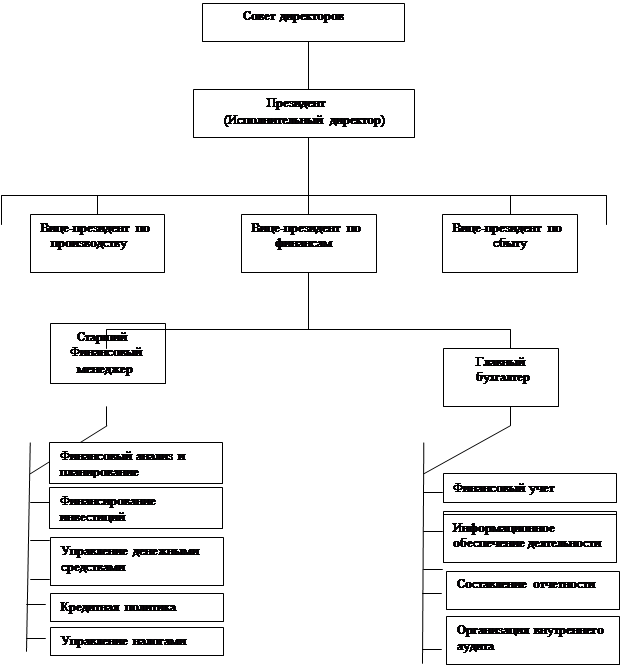

... и ведомств, лицензии, уставные документы, нормы, инструкции, методические указания и др. Глава 2. Цели, задачи и сущность финансового менеджмента в условиях рыночной экономики. 2.1. Эволюция финансового менеджмента. В отличие от бухгалтерского учета, история которого насчитывает не одно тысячелетие, финансовый менеджмент как самостоятельная наука ...

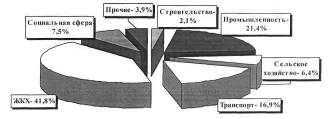

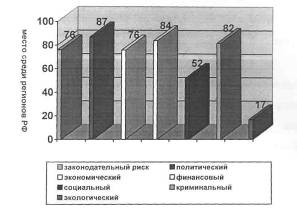

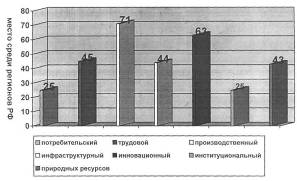

... обслуживания и ремонта; - текущий мониторинг экономических показателей функционирования созданного предприятия. 2. Исследование и анализ структурно-инвестиционных процессов в экономике Республики Дагестан 2.1 Анализ динамики и структуры инвестиционной деятельности РД Республика Дагестан по уровню социально-экономического развития занимала в дореформенный период и занимает сейчас одно из ...

0 комментариев