Навигация

2. Периодичность кризисов

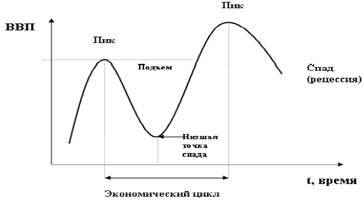

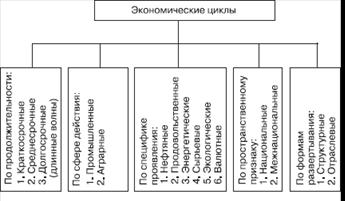

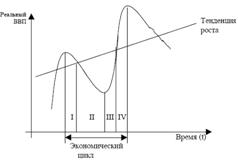

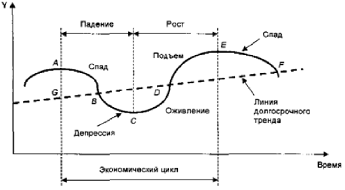

Для рыночной экономики характерны как малые ( до 10 лет) , так и большие циклы с долговременными тенденциями ( волнами), протяженностью 50-60 лет, включающими в себя понижательную и повышательной фазы. Основы теории долговременных колебаний в экономике были заложены в ХХ в. Существует пять наиболее известных концепций длинных волн: Кондратьев (производственная), Шумпетера (инновационная), Троцкого (концепция кризиса капиталистической системы). Суть теории длинных волн состоит в том, что развитие капитали-стической экономики характеризуется последовательным чередованием периодов замедленного и ускоренного роста, каждый из которых длится 20-30 лет. Основные элементы, которые воспроизводят долговременные периодические колебания в экономике,- оборот основного капитала с длительным сроком службы, накопление свободного денежного капитала, научно-технический прогресс. Кондратьев, сопоставив статистические данные по среднему уровню динамики товарных цен, курсов ценных бумаг, номинальной заработной платы, оборота внешней торговли, добычи и потребления угля, производства чугуна и свинца , пришел к выводу, что в динамике экономических процессов с конца XVIII в.до начала ХХ в., обнаруживаются большие циклы, т.е. периоды роста и падений значений экономических показателей и определил приблизительные границы больших циклов того периода.

1-й цикл

1.Повышательная волна с 1780-1790-х по 1810-1817

2. Понижательная волна с 1810-1817 по 1844- 1851

2-й цикл.

1.Повышательная волна с 1844-1851 по 1870-1875

2. Понижательная волна с 1870-1875 по 1890-1896

3-й цикл

1. Повышательная волна с 1890-1896 по 1914-1920

2. Вероятная понижательная волна с 1914-1920

Начало первого цикла характеризуется изобретением и применением машин, использующих энергию воды. Повышательной волне второго цикла соответствует широкое внедрение паровых машин, электричества, железнодорожного транспорта. Повышательной волне третьего цикла также соответствуют крупнейшие изменения в хозяйственной жизни, прежде всего в области техники. Именно тогда были изобретены динамо-машина постоянного тока (1870), газовый мотор ( 1895) и др. Эти изобретения способствовали ускорению технического прогресса и повышению темпа хозяйственного развития.

Начало третьей повышательной волны совпадает также с тремя крупными изменениями в условиях развития хозяйственной жизни. Во-первых, увеличение добычи золота с середины 1880-х и особенно с1890-х годов; во-вторых, установление с 1870-1890-х годов золотого денежного обращения в ряде стран ( Германия, Швеция, Норвегия, Нидерланды, Россия, Австро-Венгрия, Япония, США); в-третьих вовлечение в мировые экономические отношения новых стран (Австралия, Аргентина, Чили, Канада).

Кондратьев сделал вывод, что в течение двух или двух с половиной десятилетий перед началом повышательной волны большого цикла наблюдается оживление в сфере технических изобретений. Широкое применение этих изобретений в промышленной практике, связанное с реорганизацией производственных отношений, совпадает с началом повышательной волны больших циклов. Начало каждого из больших циклов совпадает также с расширением мировых экономических связей, с серьезными изменениями в добыче драгоценных металлов и денежном обращении.

Периоды повышательных волн большого цикла, как правило, значительно богаче крупными социальными потрясениями (революции, войны), чем периоды понижательных волн. Простой перечень исторических событий подтверждает эти выводы. Еще одно наблюдение, сделанное Кондратьевым, сводится к тому, что понижательные волны больших циклов сопровождаются длительной депрессией сельского хозяйства. Кондратьев отметил, что большие циклы имеют международный характер, причем в развитии европейских стран временные границы циклов почти совпадают.

Кондратьев считал, что страны с рыночной экономикой регулярно проходят через стадии экономического подъема и спада (приблизительно через каждые 40-60 лет). Каждый этап развития совпадает с началом нового цикла и влечет за собой глубокую структурную перестройку во всех сферах общественной жизни. В современной науке теория длинных волн является важным инстру-ментом анализа и прогноза развития различных сфер экономической, социальной и политической жизни. Возрождение теории длинных волн связано с именем австрийского экономиста И. Шумпетера и его работой «Экономические циклы» (1939 г.), где эта теория получила дальнейшее наиболее полное развитие. Работа И. Шумпетера пришлась на период изменений в механизме функционирования рыночной экономики. Впоследствии, с выходом из кризисной ситуации, ускорением темпов экономического роста, интерес к проблеме долговременных колебаний практически полностью исчез. Но на рубеже 60—70-х годов вновь наблюдается возвращение к этой проблеме, что связано с вступлением рыночной экономики в фазу перестройки ее основных принципов функционирования. Теорию длинных волн характеризуют две важнейшие черты: четырехфазный (как и в малом цикле) колебательный процесс длинной волны с периодом около полувека и большое воздействие НТП на экономическое развитие, свидетельствующее о единстве и взаимодействии экономического развития и длинных волн. Долговременные тенденции экономического развития связаны с устареванием материально-технической основы производства, с исчерпанием ресурсов долгосрочного развития и роста экономики. Качественное изменение производительных сил, способное обеспечить новый длительный подъем, меняет и хозяйственный механизм, приводя его в соответствие с уровнем развития производительных сил. Механизм длительных колебаний связан с движением нормы прибыли. Достаточная прибыльность частного предпринимательства — это экономии-ческая основа для внедрения результатов технического прогресса. Поэтому и длинные волны представляют собой не просто чередование высоких и низких темпов роста, а своего рода форму долгосрочного развития экономики, основанную на законе прибыли. Норма прибыли является, с одной стороны, показателем эффективности производства, с другой стороны — стимулом и регулятором воспроизводственного процесса. Снижение прибыли отражает падение эффективности экономики, рост перенакопления капитала. Для решения этих проблем нужна структурная перестройка экономики, модификация хозяйственного механизма. Поэтому принимаются экстраординарные меры: резко возрастает инновационная деятельность предпринимателей, ликвидируются или переводятся на принципиально новый технический уровень традиционные отрасли производства, меняются формы и методы организации труда, использования рабочей силы.

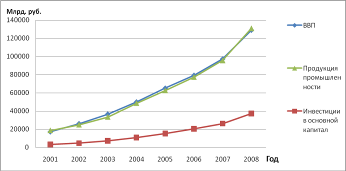

Процесс долговременных циклических колебаний рыночной экономики подтверждается практикой. Если взять в качестве переломных точек длинной волны наиболее глубокие экономические кризисы, то можно выделить следующие долговременные волны.

Волна 1825—1873 гг. — период свободной конкуренции. Создается адекватный капитализму технический базис, промышленный переворот происходит в основных странах континентальной Европы. Дальнейшее развитие капитализма осложнено сильными феодальными пережитками на периферии капиталистического мира. Когда падение нормы прибыли достигает угрожающих пределов и невозможно его компенсировать расширением масштабов производства, появляется необходимость в структурной перестройке экономики. Это достигается за счет образования монополий в основных отраслях хозяйства и получения добавочной прибыли.

Волна 1873—1929 гг. — период формирования и расцвета многоотраслевых монополистических структур. Свободная конкуренция преобразуется в конкуренцию регулируемую, монополистическую. На основе развития производительных сил возникла возможность ускорения накопления капитала, правда, сдерживаемая, как обычно, циклическими кризисами. Хотя капитализм охватывает весь мир, но исчерпывается такой фактор развития, как территориальная экспансия. С ростом количества монополистических отраслей колебания в отраслевой норме прибыли делают многоотраслевую структуру неустойчивой, а в случае долговременного снижения нормы прибыли — препятствием для самовозрастания капитала. В результате, дальнейший рост многоотраслевой монополистической структуры становится невозможен ни в отраслевом, ни в территориальном плане. Накопление капитала и техническое перевооружение производства исчерпали себя.

Волна 1929—1975 гг. Реакцией на падение эффективности одноотраслевой монополистической структуры становится рост государственного вмешательства в экономику, создающий благоприятные условия для изменения функциональной структуры капитала, перехода к многоотраслевой структуре предприятий. С участием государства в 50—60-е годы была существенно обновлена производственная база, особое развитие получили динамичные отрасли промышленности, создана разнообразная и всеохватывающая инфраструктура экономики, широкое развитие получила непроизводственная сфера, наука стала превращаться в непосредственную производительную силу. Эти изменения обеспечили небывалое по интенсивности накопление капитала. Вместе с тем усиливается тенденция к перенакоплению капитала. В условиях долговременного снижения нормы прибыли интенсивно используются факторы, противодействующие падению нормы прибыли, прежде всего ценообразовательные рычаги. В результате государственное регулирование способствовало отрыву процесса накопления капитала от объективных рыночных регуляторов, вело к подспудному росту перенакопления капитала, ускорению инфляционных процессов. Стимулирование государством многоотраслевой структуры предприятий создавало препятствия в формировании макроэкономических пропорций. А ограниченность государственного регулирования национальными рамками приходила в противоречие с потребностью самовозрастания интернационального по своей сути капитала. Ухудшение условий воспроизводства в 70—80-х годах выразилось в снижении темпов экономического роста, эффективности и прибыльности производства, нарастании инфляционных тенденций, обостривших конкурентную борьбу между отдельными группами финансового капитала. Избежать нового длительного кризиса не удалось.

С экономического кризиса 1974—1975 гг. можно выделить следующую волну долговременного развития. Выход на повышательную фазу в этой волне связан с укреплением экономического потенциала развитых стран на основе глубоких структурных сдвигов (реиндустриализации), рационализацией производства на базе внедрения новой техники и технологии, усилением его конкурентоспособности. В хозяйственном механизме приоритетное значение получают конкуренция, рынок, а также частномонополистическое регулирование. Вмешательство государства в экономические процессы уменьшается при одновременном усилении его роли в обеспечении стратегических условий развития и роста конкурентоспособности развитых стран.

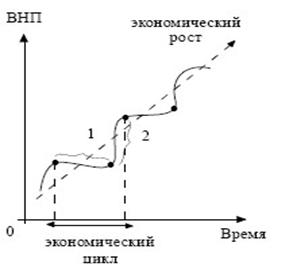

Итак, для рыночной экономики характерны как малые, так и большие циклы экономического развития. Малые и большие циклы экономического развития не противостоят друг другу, а взаимодействуют, дополняя друг друга. Это выражается в следующем:

и малые, и большие циклы — это форма экономического движения, развития. В любом цикле каждая последующая фаза есть следствие акумулятивного накопления условий в течение предыдущей фазы. Каждый новый цикл закономерно следует за другим, так же как одна фаза одного и того же цикла сменяется другой. В цикле сочетаются пределы и резервы развития, циклические кризисы есть не только нарушение равновесия, но и исходный момент восстановления сбалансированности. Негативные последствия кризисов вызывают необходимость социальной защиты населения. Эту функцию выполняет государство. В то же время, являясь импульсом нового витка развития, кризис сопровождается стимулированием экономического развития со стороны государства. В результате в рыночной экономике экономические циклы как форма движения сочетают стихийное и организованное начало;

основой механизма кратковременных и долговременных периодических колебаний является научно-технический прогресс. В малых циклах кризис является толчком к модернизации и техническому улучшению производства, а следовательно, к расширению рынка. В больших циклах кризисные процессы требуют внедрения базовых нововведений. Это стимулирует не только рост производства, но и структурную перестройку всей экономики и механизма ее функционирования. Следовательно, большие циклы характеризуются не только расширением рынка, но и созданием новых;

и малые, и большие циклы в экономике развитых стран движутся относительно синхронно, образуя мировые циклы;

малые циклы являются органической частью больших циклов. Если они возникли на понижательной фазе больших циклов, то они характеризуются глубиной кризиса, длительностью депрессии, слабостью и краткостью подъема. Для повышательной фазы больших циклов характерны малые циклы с сильными подъемами и слабыми депрессиями.

Таким образом, с ростом экономики скорее связаны малые циклы, так как рост экономики — прежде всего устойчиво расширяющийся сбыт продукции. Он характеризуется количественными изменениями макроэкономических показателей, более глубоким изменением в накоплении капитала, сопровождаемым ростом материального богатства общества. Состояние развития означает, что внутри экономики генерируются импульсы для кардинального изменения ее технологической структуры. Хозяйствующие субъекты готовы к формированию планов накопления реального капитала. На рынке появляется большое число нововведений: товаров, услуг, технологий, ресурсов или новых рынков сбыта. Их появление связано с тем, что предпринимательская активность направлена на поиск новых ориентиров развития, так как прежние цели уже достигнуты. Инновации становятся рыночным ориентиром для массы предпринимателей. Определяя направление развития, они создают более или менее емкий рынок сначала для факторов производства (инновации в труд и капитал), а затем и для всего выпуска продукции. И чем эффективнее новые технологии, чем шире они распространяются в производстве, чем более емок рынок конечной продукции и чем сильнее импульс, данный инновациями всей экономике, тем успешнее накопление реального капитала, тем больше рост его эффективности или производительности. В этом заключается результат стадии развития, обеспечивающего рост и процветание на десятилетия. Такие изменения во времени состояния экономической системы связаны с большими экономическими циклами (длинными волнами), в которых заключена логика развития системы.

IV. Особенности в подходах к проблеме циклов.

В настоящее время не существует единой теории цикла. Многие экономисты в принципе отрицают цикличность развития экономики. К данной группе относятся преимущественно сторонники неоклассической и монетарной школ. Представители данного направления предпочитают говорить не о цикличности развития, так как цикл подразумевает более или менее постоянную периодичность, а о нециклических колебаниях, вызванных совокупностью произвольных экономических факторов.

Особое место в данном случае занимают ортодоксальные марксисты, которые признают лишь теорию промышленного цикла К. Маркса, отвергая все остальные виды цикличности. При этом теория промышленного цикла у марксистов распространяется только на капиталистическую формацию, что же касается социализма, то здесь по мнению представителей данного направления, развитие должно осуществляться по восходящей прямой в соответствии с так называемым законом планомерно пропорционального развития. Если неоклассики отвергают цикличность из-за своей приверженности закону равновесия Вальраса (Сэя), то марксисты отрицают цикл при социализме, считая , что в бесклассовом обществе развитие должно состоять только из подъема, спадов при этом не может быть.

Однако и среди экономистов, признающих цикличность, нет единого мнения, относительно природы данного явления. В общем смысле можно выделить три основных подхода к объяснению цикличности:

экзогенный;

эндогенный;

эклектичный.

Сторонники экзогенного подхода связывают природу цикла с исключи-тельно внешними причинами, приверженцы эндогенного подхода ищут внутренние закономерности явления, а эклектики пытаются найти и объединить рациональные начала первых двух течений.

Современными экономистами предпринималось ряд попыток создать приемлемую классификацию теорий цикла, но на данный момент вряд ли существует оптимальная.

Четыре основных вида классификации теории цикла.

| Р.А. Гордон | Г. Хаблер | А.Х. Хансен | У.К. Митчел |

| 1. Теории, подчеркивающие изменения в отношениях «цена-затраты» и в ожиданиях. 2.Теории, основанные на природе денег. 3.Теории, подчеркивающие роль сбережений и инвестиций: а)теории дефицитности капитала; б)теории инвестиционных возможностей; в) теории, подчеркивающие влияние инвестиций на конечный продукт. 4. Аграрные и метеорологические теории | 1. Чисто монетарная теория 2.Теория перенакопления: а) теории избыточных денежных инвестиций; б)теории избыточных недежных инвестиций; в) теории акселератора 3.Изменения в издержках, горизонтальных диспропорциях и взаимной задолженности 4. Теории недопотребления 5. Психологические теории 6.Теории урожайности | 1. Теории совокупного спроса. 2.Доверие и кредит. 3. Избыточное инвестирование: а) монетарное б) немонетарное 4. Денежное неравновесие. 6. Сельское хозяйство | 1. Погода 2. Неопределенность 3. Эмоциональный фактор в принятии деловых решений 4. Инновации 5.Сбережения и инвестиции 6.Строитенльные работы 7.Общее перепроизводство 8. Банковские операции 9.Производство и потоки денежных доходов 10. Погоня за прибылью. |

Теория внешних факторов. Основателем направления считается английский экономист У.С. Джевонс ( 1835-1882), который связал экономический цикл с 11-летним циклом солнечной активности. В 70-е годы

XIX века Джевонс опубликовал ряд работ, в которых исследовал влияние солнечных пятен на урожайность, на цены на зерно, и торговый цикл. Однако, он связывал цикличность солнечной активности в основном с сельским хозяйством и торговлей. Его последователи распространили влияние солнечного цикла на всю экономику. Так его сын Х.С. Джевонс связал солнечный цикл с колебаниями занятости, а Х.М.Мор разработал общую экономическую теорию солнечной активности.

В 1987 г. молодой японский экономист С. Озди исследуя циклическое развитие Японии с 1885 по 1984 г и пришел к выводу, что за этот период произошло девять 11-летних солнечных циклов, которые совпали с циклами Жунглара. Симанака считает также, что цикл Кузнеца равен двум солнечным циклам ( 22 года), а цикл Кондратьева – пяти солнечным циклам

( 55 лет).

Теория Троцкого и современных «неомарксистов».

В 1921 году, Л. Троцкий, независимо от Кондратьева выдвинул собственную теорию длинных волн. Троцкий считал, что длинные волны являются историческими периодами ускорения и замедления развития капитализма, и выделил 5 разновременных периодов с 1781 по 1921 г., причем длинные волны якобы не имманентны экономической системе, а вызваны экзогенными нециклическими факторами: обострением и ослаблением классовой борьбы. Среди современных экономистов-последователей Л. Троцкого можно отметить бельгийского исследователя Э. Мандела, автора монографии «Длинные волны капиталистического развития»(1980)

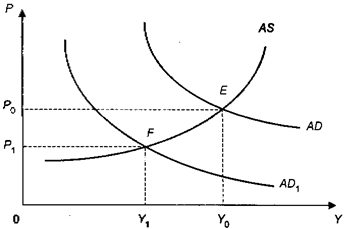

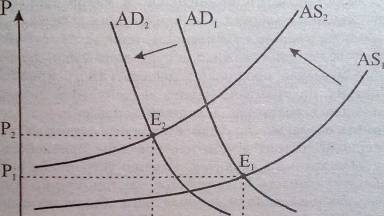

Монетарная теория. Чисто монетарное толкование цикла наиболее полно изложено в работах английского экономиста Р. Хоути (1879-1975). Для него цикл есть «чисто денежное явление» в том смысле, что изменение денежного потока является единственной и достаточной причиной изменения экономической активности, чередования процветания и депрессии, оживления и спада торговли. Когда спрос на товары, выраженный в деньгах (или денежный поток) увеличивается, торговля оживляется, производство расширяется, растут цены. Когда спрос уменьшается, торговля ослабевает, производство сокращается, и цены падают. Денежный поток, т.е. спрос на товары, выраженный в деньгах, непосредственно определяется «потреби-тельскими затратами», т.е. расходами за счет дохода.

Неденежные факторы (землетрясения, войны, забастовки, неурожаи и т. п.) могут вызвать общее обнищание, другие (например изменение урожайности, чрезмерное развитие определенных отраслей)- частичную депрессию в отдельных отраслях промышленности. Но, общая депрессия в смысле фазы цикла, а именно положение, при котором неиспользованные ресурсы и безработица имеют всеобщий характер, не может быть вызвана неденежными факторами или событиями, за исключением тех случаев, когда они приводят к падению потребительских издержек, т.е. к уменьшению денежного потока.

Согласно чисто монетарной теории, цикл есть не что иное, как точная копия в небольшом масштабе денежной инфляции и дефляции. С одной стороны, депрессия вызывается падением потребительских издержек из-за сокращения суммы средств обращения и усиливается падением скорости обращения денег. С другой стороны, во время фазы процветания преобладают инфляционные процессы. Если бы денежный поток можно было стабилизировать, то колебания экономической активности исчезли бы. Но этого не происходит, так как денежной системе присуща неустойчивость.

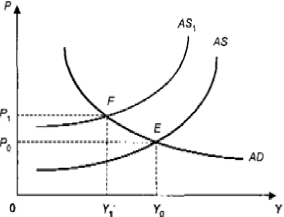

Теория перенакопления. Центральное место в теории перенакопления занимает вопрос о чрезмерном развитии отраслей, изготовляющих товары производственного назначения., по отношению к отраслям, производящим потребительские товары: отрасли, изготовляющие товары, производствен-ного назначения, подвержены воздействию экономического цикла гораздо сильнее, чем отрасли, производящие товары повседневного спроса. Во время повышательной фазы цикла выпуск товаров производственного назначения растет, а во время понижательной стадии сокращается гораздо более резко, чем производство товаров кратковременного пользования.

С точки зрения сторонников теории перенакопления, описанное явление представляет собой симптом серьезной диспропорции, возникающей во время фазы подъема. Отрасли, производящие капиталоемкие товары, получают (относительно) чрезмерное развитие. Таким образом, именно реальная диспропорция в структуре производства, а не просто нехватка денег, является причиной кризиса.

Теория недопотребления. Родоначальником теории недопотребления является швейцарский экономист Ж. Сисмонди (1773-1842). Данная теория имеет множество разновидностей, в наиболее обоснованной из которых термин «недопотребление» означает «чрезмерные сбережения». Депрессии вызываются тем обстоятельством, что слишком большая часть текущего дохода сберегается и слишком незначительная часть расходуется на потреби-тельские товары. Именно добровольные сбережения, совершаемые отдель-ными людьми и компаниями, нарушают баланс между производством и реализацией.

Причина чрезмерных сбережений заключается в неравномерном распре-делении дохода. Подавляющая часть сбережений приходится в большей степени на тех, кто получает крупный доход. Если бы можно было повысить уровень заработной платы и одновременно перераспределить национальный доход более равномерно, то доля сбережений не была бы угрожающе большой.

Марксистская теория цикла. Сторонники марксистской теории считают, что формальная или абстрактная возможность цикличности при капитализме) заложена уже в простом товарном производстве и вытекает из функций денег как средства обращения и средства платежа при разрыве актов купли-продажи. Однако эта возможность превращается в реальность только на определенном этапе развития- в машинный период.

Экономические кризисы порождает так называемое основное противоречие капитализма- между общественным характером производства и частнокапиталистической формой присвоения результатов этого производства. По мере накопления капитала, роста производительных сил происходит все большее обобществление производства: концентрация и централизация капитала, формирование индустриальных центров, крупных капиталистических предприятий. Углубляется общественное разделение труда, расширяются экономические связи, внешние и внутренние. Продукты становятся результатом труда миллионов работников, но их присвоение остается частнокапиталистическим.

Специфическим проявлением капиталистического кризиса в марксистской теории являются аграрные циклы. Они имеют ту же общую причину возникновения- основное противоречие капитализма, но отличаются особенностями, которые сводятся к :

монополии на землю как объект хозяйства;

специфическому ценообразованию в аграрном секторе;

влиянию природного фактора;

отставанию уровня развития сельского хозяйства от промышленности.

В связи с этим аграрные кризисы носят непериодический, затяжной характер. Марксисты выделяли три крупнейших аграрных кризиса: 1875-1896,1920-1936,1948-1965 гг.

Неоклассики и неокейсианцы о механизме циклических колебаний.

Неоклассики и неокейсианцы солидарны в том, что одной из фундаментальных причин механизма цикличности является процесс приспособления запаса капитала к условиям воспроизводства, которые сами, в свою очередь, меняются под воздействием в ходе этого приспособления. Предполагается, что между объектом ежегодно воспроизводимой стоимости («потоком»), с одной стороны, и ее накопленным к данному моменту «запа-сом» - с другой , существует некая «нормальная» или «равновесная», пропорция. До тех пор пока эта равновесная пропорция не нарушена, цикли-ческих колебаний быть не может. И наоборот. Если есть колебания, то это означает, что фактическая пропорция поток/запас отклоняется то в одну, то в другую сторону от своей нормальной величины. При этом происходят колебания, как производства, так и капитала. Маневрирование капиталом как бы преследует постоянно ускользающую цель - достичь «нормальной» величины по сравнению с размерами ежегодного воспроизводства.

Основная «демаркационная» линия, разделяющая неоклассическое и неокейсианское направления теории цикла, связана с ответом на вопрос о характере и причинах пропорции запас/поток. Неокейсианцы считают, что в изменениях указанной пропорции активная роль принадлежит движению запаса, неоклассики же первичным признают движение потока.

У истоков кейсианского направления находятся Дж.Кейнс, Дж. Хикс, П.Самуэльсон, Э. Хансен и др. Основная гипотеза неокейсианцев сводится к стремлению предпринимателей сравнять фактический капитал К с его равновесным уровнем К0.. Это и есть та самая первопричина, которая приводит в равновесие весь циклический механизм. Равновесный уровень капитала является для неокейсианцев «оптимальной» величиной. Эта желаемость К0 для экономических агентов как бы притягивает к себе фактический уровень капитала К.

Если обозначить через Y размеры ежегодного воспроизводства

( например, ВНП), а через I - инвестиции в капитал К, то общий контур причинно-следственных связей, объясняющих происхождение цикла, может выглядеть следующим образом.

Ядро циклического механизма в неокейсианской модели.

Неоклассическая концепция цикла. Вплоть до недавнего времени ( и даже до сих пор) неоклассики были склонны вообще отрицать закономерность регулярного повторения кризисов, объясняя их электическим набором внешних толчков. Как и у неокейсианцев, суть цикла сводится к нарушению «нормальной», или «равновесной» пропорции запас/поток, т.е. направленного капитала и объема ежегодного производства. Однако, в отличие от неокейсианской теории, где равновесная пропорция трактуется одновременно и как желаемая для экономических агентов и потому определяющая их поведение, для неоклассиков равновесие само по себе никакой особой «силой притяжения» не является. Оно возникает или утрачивается в ходе экономического развития в результате взаимодействия иных, более важных, более первичных, с их точки зрения, факторов.

В качестве непосредственной причины накопления капитала неоклассики определяют прибыль. Вопрос же о разрыве между желаемым и фактическим капиталом не затрагивается. В такой схеме накопление капитала К шло бы равномерно и без колебаний, если бы объем прибыли Р, получаемый предпринимателями, был постоянным или рос постоянными темпами. Но без этого не происходит в силу изменения уровня занятости L и безработицы, а значит, и ставки заработной платы W. Увеличение объема капитала К, по мнению неоклассиков, потребует увеличение занятости L, и, следовательно, понизит безработицу. Снижение же безработицы и увеличение ставки заработной платы W понижает норму прибыли Р.

Инвестирование I сокращается, Это ведет к относительному уменьшению величины применяемого капитала К, снижению занятости L, а ,значит, и к падению заработной платы W и увеличению прибыли Р, процесс накопления набирает новую силу и т.д.Эта идея отражена в работах Дж. Хикса и Дж. Дьюзенберри. Главная причина, порождающая волнообразность движения экономики, заключается в отклонении фактической занятости L от ее равновесного значении я L0 .

Ядро циклического механизма в неклассической модели

Психологические теории цикла. В развитии психологической теории можно выделить три направления.

Первое направление, возникшее на рубеже XIX-XX вв., - к нему относятся концепции У. Джевонса и В.Парето (1848-1923)- отводит главную роль в возникновении циклических колебаний спекулятивными мотивами предпринимателей на товарных рынках и фондовой бирже, т.е. мотивам, связанным с ожиданиями дальнейшего роста цен и курса ценных бумаг.

В этом случае начальный импульс буму дает стихийно возникшее оптимистическое настроение, быстро распространяющееся среди всех предпринимателей по каналам социально- психологического воздействия

( главную роль играет следование примеру других). Спекулятивное раздувание спроса, опирающееся на широкое использование банковского кредита, ведет к необоснованному увеличению производства, отклоняющему экономику от равновесной траектории.

Конец бума наступает в результате повышения ставки ссудного процента и наметившегося перелома тенденции роста цен. Кризис оказывается результатом паники, развертывающейся цепной реакции банкротств. Разрушительный кризис приводит к затяжной депрессии, из которой экономику может вывести снижение процентной ставки в сочетании с возрождением оптимизма, которое связано, в частности, с появлением «нового поколения» предпринимателей.

Второе направление психологической теории цикла, возникшее в 20-30 –е годы ХХ в., связано главным образом с теорией А.Пигу ( 1877-1959) и отчасти с Дж. М. Кейнса. Основную причину авторы данной концепции искали в специфики производственных капиталовложений, осуществляемых в условиях распыленности производителей, и связанных с ней « несовер-шенств» рыночной информации. Главными факторами, определяющими поведение предпринимателей в цикле в данном случае, являются уровень ожидаемого дохода от новых капиталовложений и соотношение фактической и ожидаемой величины дохода.

У А. Пигу уровень дохода, превышающий ожидавшуюся ранее величину, порождает оптимизм среди предпринимателей и улучшает оценки ожидаемого дохода на будущий период, что, в свою очередь, ведет к расширению производства и инвестиций. Однако поскольку предприниматели лишены информации о планах конкурентов, то предложение товаров в определенный момент неизбежно повысит спрос и фактический доход начнет отставать от ожидаемого ( величина которого определяется без поправки на конкуренцию), т.е. выявляется так называемая ошибка оптимизма. Осознание этой ситуации ведет к сокращению производства и инвестиций, которое усугубляется кризисом доверия к кредитной сфере.

Третье направление теории, выводящее циклические колебания экономики из свойств экономического субъекта, представляет равновесная теория экономического цикла Р. Лукаса. Эта теория основана не на анализе каких-либо реальных особенностей психологии участников производства. Главную роль в ней играет гипотеза о поведении хозяйственных субъектов и об особенностях восприятия ими экономической информации.

Центральной идеей равновесной теории цикла является взаимодействие денежных шоков (т.е. неожиданного роста массы денег в обращении и связанного с этим ростом цен) и акселерационного механизма. Следующим звеном в модели Лукаса является предположение о том, что предприниматель не может отличить инфляционное повышение цен на свой продукт от роста относительных цен на него и, поэтому, при всяком росте цен увеличивает инвестиции и уровень занятости. Таким образом, неравномерная инфляция, которая однозначно связывается в данной теории с ростом государственных расходов, ведет к наступлению фазы экономического подъема при неизменном уровне реального совокупного спроса. Понижательная фаза цикла наступает тогда, когда производители начинают понимать свою ошибку и сокращают производственные мощности и занятость, а так как это происходит на фоне продолжающегося роста цен, то возникает стагфляция.

Одни математические модели цикла построены на идее колебания инвестиций в основной капитал, другие подчеркивают роль инвестиций в оборотные фонды.

Теории инвестиций в основной капитал.

В 1939 году П. Самуэльсон издал небольшую статью, в которой пытался объяснить теорию цикла на основе простой кейсианской модели мультипликатора- акселератора ( Samuelson P.A. Interactions between the Muitiplier Analisis and the Principle of Acceleration)

Базовая модель Самуэльсона состоит из трех уравнений:

C=CyY t-1 (1)

It=V(Y t-1- Y t-2) (2)

Ct+It+Gt=Yt (3)

Уравнение (1) свидетельствует о том, что потребление С в период равно доходу предыдущего периода Y t-1 умноженному (мультицированному) на константу предельной склонности к потреблению С Y . Из уравнения ( 2) следует, что инвестиции в основной капитал I равны разнице доходов двух предшествующих периодов, умноженной на акселератор V.

Наконец, уравнение (3) свидетельствует о том, что совокупных продукт ( доход) равен сумме потребления С, инвестиций I и государственных расходов G.

Главная идея этой модели основана на предположении колебаний инвестирования в основной капитал, Однако, едва ли инвестиции в основной капитал являются причинным фактором цикличности на временных отрезках менее 12 лет.

Теории инвестиций в оборотные фонды.

В последние годы увеличивается количество математических моделей, посвященных инвестициями в оборотные фонды, которые лучше объясняют цикличность на кратких временных отрезках, чем модели инвестиций в основной капитал.

В серии работ, опубликованных в 40-е годы ХХ в. Экономист Л.А. Метцлер пытался проанализировать движение оборотных фондов в рамках теории мультипликатора-акселератора. Основу этой теории Мецлера можно выразить в виде следующих трех уравнений.

y(t)=u(t)+s(t)+V(t) (4)

u(t)=B y(t-1) (5)

s(t)= B y(t-1)-By(t-2) (6)

Из уравнения ( 4) следует, что производство в данный период t,y(t), равно производству потребительских благ, предназначенных для продажи u(t), плюс производство оборотных фондов s(t) , плюс неиндуцированные чистые инвестиции V0. Уравнение ( 5) показывает, что производство потребитель-ских благ u(t) равно потреблению в предыдущем периоде. Оно предполагает, что потребители в каждом периоде тратят постоянную долю В дохода, полученного в этот период; оно предполагает также, что не существует никакого блага между получением дохода и его потреблением. Наконец, уравнение (6) показывает, что производство оборотных фондов равно разнице между потреблением в двух предшествующих периодах. В этой упрощенной модели Метцлер предполагает, что производители намерены поддерживать постоянные запасы оборотных фондов S0 на определенном уровне.

V. Заключение.

Экономические циклы и кризисы не существуют вне связи с объективными условиями. Каждый цикл и кризис воспроизводит ту экономическую обстановку, в которой он развивается. Но охарактеризовать тот или иной цикл или кризис можно только с временного расстояния.

Меняются и формы проявления современных циклов и кризисов. Это выражается: в синхронизации циклического движения в разных странах, что ограничивает возможности смягчения кризисных процессов за счет расширения экспорта; в учащении циклических кризисов и сокращении длительности цикла; в относительном уменьшении глубины кризисов; в неустойчивости фаз оживления и подъема; в изменении показателей масштабов и глубины кризисов.

Структурные кризисы порождаются глубокими диспропорциями между развитием отдельных сфер и отраслей производства. Поэтому они носят длительный характер и не укладываются в рамки одного экономического цикла. Функция структурных кризисов — временное разрешение противоречий международного разделения труда. Их возникновение связано с конфликтом между развитыми государствами и развивающимися странами после крушения колониальной системы. Это выразилось в глубокой диспропорциональности мирового развития, когда низкие цены на нефть и сырье, навязанные молодым развивающимся странам, привели к относительной нехватке этих товаров. Установление суверенитета, распоряжение своими природными ресурсами позволили развивающимся странам добиться более справедливых цен на сырье и увеличить доходы от экспорта. Но развитые страны сумели в 80-е годы за счет применения дешевых заменителей и перехода на ресурсосберегающие технологии добиться снижения цен на нефть и сырьевые товары.

Особенности современных циклических кризисов связаны и с кризисом государственного регулирования, выразившимся в несостоятельности антициклической политики государства, в банкротстве теорий и практики государственного воздействия на циклическое воспроизводство. Налицо несоответствие официально провозглашенных целей государственной политики фактическим результатам регулирования экономики: вместо высоких и устойчивых темпов роста экономики — их падение; полная занятость обернулась массовой безработицей; «стабильность» цен — хронической инфляцией; равновесие платежного баланса — ростом государственного долга. В результате экономическая деятельность государства стала дополнительным фактором неустойчивости экономики.

Кризис государственного регулирования заставил развитые страны искать выход из сложившейся ситуации, но не путем отказа от государ-ственного регулирования циклического производства, а посредством пере-стройки его форм и методов. Направленность государственной политики изменилась от антициклической к антиинфляционной.

Вместе с тем в современных кризисах менее подвижны такие экономические параметры, как цены, зарплата, занятость, с помощью которых ранее преодолевались воспроизводственные диспропорции. В восстановлении пропорциональности в современных условиях участвуют оставшиеся подвижными валютные курсы, процентные ставки, размеры денежной массы и государственного долга. Подвижность этих экономических параметров придает маневренность механизму самонастройки рыночной экономики.

Список литературы

Экономическая теория: Учебник.- Изд. испр, и доп. / Под об. Ред.академика В.И. Видяпина, А.И. Добрынина, Г.П. Журавлевой, Л.С. Тарасевича.-М,: ИНФРА-М,2005 ( Высшее образование)

Похожие работы

... теории экономических кризисов. Он исследовал короткие циклы, получившие название периодических циклов, или кризисов перепроизводства. Глава 3. Причины циклического развития экономики. Несмотря на обилие работ по проблеме цикличности, до сих пор нет единой концепции по поводу причины существования этого явления. К. Маркс, как впрочем, и многие экономисты ...

... и явное нарушение классического цикла, выпадение некоторых фаз. Современные кризисы, происходящие на фоне инфляции, не сопровождаются, как это было раньше, падением цен. 3.ПРИЧИНЫ ЦИКЛИЧНОСТИ РАЗВИТИЯ ЭКОНОМИКИ. Трудно в экономической теории найти проблему, при объяснении которой так часто ломались бы копья, так яростно соперничали бы различные школы. В ...

... колебаний является обновление жилищ и определенных типов производственных сооружений. По продолжительности протекания различают следующие виды экономических циклов: Таблица 1. виды экономических циклов по продолжительности 2. Причины и формы цикличности 2.1 Экономические теории причин цикличности "Каждая из конкурирующих теорий содержит в себе некоторые элементы истины, но ни одна из ...

... ” Кондратьева (long waves). В 1955 г. В качестве признания заслуг американского исследователя было решено “строительный цикл” именовать “циклом Кузнеца”. 1.5 Особенности механизма и форм цикла в современных условиях Цикличность в развитии рыночной экономики наблюдается уже без малого 200 лет. Первый промышленный кризис разразился в Англии в 1825 г., затем в 1836 г. там же, но наблюдался и в ...

0 комментариев