Навигация

Млрд.долл. х 1.11 х 28.81/28.0 = 50.0 млрд.долл

43.8 млрд.долл. х 1.11 х 28.81/28.0 = 50.0 млрд.долл.

Но очевидно, какой-то реальный рост рынка все же будет наблюдаться. Предположим, что он будет сопоставим с ростом в 2004 году и составит 5% (что в принципе подтверждают показатели первого полугодия 2005 года). Тогда при этих условиях в текущих долларовых ценах рынок вырастет почти на 20% и достигнет величины 52.5 млрд.долл.

Далее осуществляем все те же расчеты, но уже в отношении телерекламного рынка. Объем национального телерекламного рынка (имеются ввиду показатели только национального размещения без учета региональных телерекламных бюджетов) выросли с 710 млн.долл. в 2002 году до 1 млрд. 300 млн.долл. в 2004 году. В рублях в текущих ценах в 2002 году он равняется 22.3 млрд.руб., год спустя достигает отметки в 29.2 млрд., а в 2004 году вырастает до 37.5 млрд.руб., в ценах предыдущего года – 19.3, 26.0 и 33.5 млрд.руб.

И здесь выясняется, что фантастические темпы роста телерекламного рынка в последние годы на 34-37% в год в долларовом исчислении сменяются не столь броскими 29-31% в рублях и еще более скромными 15-17% в рублях в ценах предыдущего года. И хотя фактически любой рекламный рынок может только мечтать о столь высоких показателях роста, но в России и применительно к российскому рынку эти 15-17% выглядят весьма непривычно.

Итак, телерекламный рынок в 2003 и 2004 гг. в рублевых ценах предыдущего периода вырос соответственно на 17.0 и 15.0%. Другими словами, рекламодатели израсходовали на столько больше рекламных бюджетов на телевидении, а телеканалы на столько больше денег заработали. Казалось бы, наступило равновесие. Но это не так. В действительности рынок не смог переварить все деньги, которые рекламодатели планировали израсходовать на телерекламу. Если весь реальный спрос рекламодателей обозначить через D, то он распадется на две части – D 1, фактический объем рекламных бюджетов, израсходованных рекламодателями на телевидении, и D 2, объем рекламных бюджетов, который рекламодатели вынуждены были перебросить с телерекламного рынка в другие медиа сегменты или в BTL :

D = D 1 + D 2

За счет чего телеканалы могли обеспечить рост объемов рекламных бюджетов (то есть те самые 17 и 15%)? Ответ достаточно простой – за счет увеличения физического объема рекламы и за счет роста цен, вызванного превышением спроса над предложением. При этом следует понимать, что физический рост рекламы подразумевает не увеличение количества рекламных минут, а рост объема GRP (приведенных к 30”). Объем рекламы в минутах лишь опосредованно ограничивает объем GRP в соответствии с Законом РФ «О рекламе», где установлено ограничение рекламного эфира планкой в 20% от объема всего телеэфира. Таким образом, если объем рекламы в GRP обозначить как V GRP, а цену (стоимость 1 пункта GRP или CPP – cost per rating point – стоимость 1 пункта рейтинга) как P, то в целом по рынку мы получаем следующее равенство:

D - D 2 = V GRP х P.

Из этого равенства следует: если телеканалы хотят получить все бюджеты, выделенные рекламодателями на телерекламу, а рекламодатели, в свою очередь, хотят израсходовать эти бюджеты именно на телерекламу (им это объективно выгодно, поскольку СРТ на телевидении существенно ниже в сравнении с другими медиа), то они должны постараться минимизировать значение величины D 2, а еще лучше свести ее к нулю. То есть объем рекламного предложения со стороны телеканалов надо увеличить на объем рекламных бюджетов, который рекламодатели вынуждены были перебросить с телерекламного рынка в другие медиа сегменты или в BTL (на величину D 2 ).

Но это увеличение возможно за счет роста физического предложения и роста цены. В отношении возможностей увеличения физических объемов рекламы в дальнейшем в значительных масштабах возникают серьезные сомнения. Дело в том, что у основных телеканалов (в данном случае имеются ввиду Первый, Россия, НТВ, СТС, РенТВ и ТНТ, на которые приходится почти весь объем национального телерекламного рынка) почти не осталось резерва для физического роста объемов рекламы – в интервале с 7 часов утра до 1 ночи средний объем рекламы в телеэфире в 2004 году составил 17.8%. А в prime time – наиболее «смотрибельное» время (19:00 – 24:00) – удельные объемы рекламы еще выше, чем по эфирному дню в среднем: они достигают отметки 18.5%, а по отдельным каналам превышают отметку в 21-22%. При этом, помимо опасения телеканалов «перекормить» аудиторию рекламой и тем самым способствовать ее оттоку, исчезает и экономический смысл в увеличении физического объема рекламы. Все интересное для рекламодателей эфирное время уже очень плотно «освоено» рекламой. Уходить можно только в ночной эфир или в отдельные части дневного эфира. Но там крайне мал объем аудитории и соответственно этот рекламный эфир дает мало тех самых GRP, которые и определяют физический объем рекламы. К тому же из-за все меньшей отдачи рекламного эфира в off prime (уменьшается количество GRP сна единицу эфира) и из-за меньшей отдачи рекламных доходов с каждого пункта GRP в off prime – возможности увеличения объемов GRP весьма и весьма ограничены и экономически мало целесообразны.

С другой стороны, если рост объемов GRP ограничен, то весь прирост предложения со стороны телеканалов возможен только за счет роста цены. И как мы отмечали, дабы минимизировать величину D 2 (а это в интересах и телеканалов, и рекламодателей), нужно увеличить на нее предложение, то есть, цену (СРР). Другими словами, не только телеканалы должны повысить цену адекватным образом, но и рекламодатели должны быть готовы ее принять.

Вместе с тем, существует иной весьма серьезный источник увеличения реального рекламного предложения (объемов рекламы) на национальном телерекламном рынке, базирующийся на дальнейшем экономическом, технологическом и организационном развитии этого самого рынка. Дело в том, что, с одной стороны, на 6 основных телеканалов принимаемых нами здесь в расчет, приходится подавляющая доля и аудитории, и GRP, и рекламных бюджетов.

Но есть и другая сторона, которую сегодня не учитывать уже, пожалуй, невозможно. Во-первых, выросли масштабы рынка, и даже относительно незначительная доля небольших медиа каналов дает в абсолютных значениях весьма существенные величины. Во-вторых, на рынок привлекаются новые ресурсы, помимо ресурсов 6 основных каналов. По нашему мнению, сегодня можно говорить о трех достаточно крупных направлениях, которые в ближайшие несколько лет обеспечат дополнительные рекламные ресурсы на национальном телерекламном рынке и которые условно можно назвать:

появление новых каналов;

вовлечение старых каналов в рекламный национальный рынок;

расширение (достройка) сетей имеющихся каналов до всех городов телевизионной панели.

Остановимся на указанных направлениях подробнее.

Появление новых сетевых каналов, вещающих на значительную часть территории страны. В первую очередь к ним следует отнести каналы Домашний и Спорт. Рекламные возможности Спорта до 2005 года продавались как локальные, а сейчас они делятся между национальными и локальными продажами. Сеть канала Домашний вообще сформирована на базе ряда региональных каналов, то есть ранее набираемые на этих каналах рейтинги и, соответственно, «рекламные» GRP относились к региональному телерекламному рынку, а сейчас они перераспределяются в пользу национального рынка. Вместе на два канала в 2005 году может прийтись примерно 50 000 GRP по ауд. Все 18+ Россия.

Вовлечение старых каналов в национальный рекламный рынок. В данном случае речь идет о каналах, имеющих две характерные особенности. С одной стороны, они реально присутствуют на рынке уже некоторое время и при этом имеют сети с достаточным числом региональных станций, которые позволяют учитывать их параметры на национальном рынке. Но с другой – по каким-то причинам эти сети до сих пор не были отнесены к национальному телерекламному рынку. Основных причин их невключения в национальный телерекламный рынок можно назвать три. Первая – экономическая – связана со столь скромными коммерческими показателями, что учет или неучет данных каналов до определенного момента всерьез не влиял на совокупные показатели рынка. Вторая – структурная – определяется распространенными формами рекламирования и набором рекламодателей на этих каналах. Им присущи большой удельный вес малоэффективных форм рекламирования (прежде всего, речь идет о так называемых телемагазинах) и нехарактерный для национального рынка список рекламодателей. При этом часть рекламодателей имеет маргинальный оттенок (гадалки, интим-услуги и т.д.), часть в силу ряда причин (финансового, производственного, субъективного характера) никогда не будет полноценно рекламироваться на национальном телерекламном рынке, а часть использует рекламу не в качестве маркетингового инструмента продвижения на рынок, а для достижения иных целей (скажем, некоторых личных). Но все эти рекламодатели «отъедают» значительные объемы GRP, которые можно было бы реализовать на национальном рынке. Наконец, третья причина – организационная – самостоятельная продажа своих рекламных ресурсов «мелкими» каналами отторгает от них значительную часть рекламодателей, работающих на национальных рынках. Дело в том, что при тех же объемах усилий организационно-сервисного плана (заключение и сопровождение договоров, организация расчетов и т.д. и т.п.) и существенно менее развитых технологиях продаж рекламодатели получают значительно меньший результат (объемы GRP).

Перевод продаж из собственной службы в более крупную селлерскую структуру, либо серьезное повышение качества технологии продаж приведет к вовлечению незадействованных до сих пор рекламных ресурсов в национальный телерекламный рынок. К этим сетям относятся: MTV, МузТВ, ДТВ- Viasat, ТВ-3, 7ТВ. По нашей оценке, за счет указанных каналов в 2005 году на национальный рынок можно привлечь дополнительно примерно 41 000 GRP, а в 2006 году до 83 000 GRP. Поскольку вовлечение каналов в национальный рынок будет проходить неодномоментно, то постепенно к 2010 году объем GRP возрастет ориентировочно до 140 000 – 150 000 GRP.

Расширение (достройка) сетей имеющихся каналов до всех городов телевизионной панели. В настоящий момент не все телеканалы, которые можно отнести к национальному телерекламному рынку, имеют частоты во всех городах панели TNS Gallup Media. Со временем в условиях жесткой конкурентной борьбы все телесети вынуждены будут или достроить себя до всех городов панели или уйти с рынка. В последнем случае их место займут конкуренты. Но в любом случае это приведет к некоторому дополнительному оттоку рекламных объемов с регионального на национальный рынок. По нашей оценке, за ближайшие несколько лет подобная достройка позволит «перетащить» около 15 000 GRP с регионального рынка.

Вместе взятые выше перечисленные дополнительные ресурсы, дают прирост к суммарному объему на национальном телерекламном рынке от 100 тыс. GRP в 2005 году до 190 тыс. в 2008 году.

Но действительно ли растет спрос на рекламу со стороны рекламодателей, действительно ли повышается рекламная и маркетинговая активность последних? Попытаемся выяснить это, причем не столько в абсолютных показателях, сколько в относительных – в сопоставлении с объемами продаж этих самых рекламодателей. Для этого сравним показатели анализируемых нами 40 товарных рынков и телерекламного рынка.

Прежде, чем начинать данный анализ, сделаем три оговорки. Во-первых, для полной корректности формально надо сравнивать объем продаж по 40 товарным категориям не со всем объемом телерекламного рынка, а только с примерно 80% этого рынка, поскольку, как отмечалось ранее, на 40 анализируемых товарных категорий приходится около 80% рекламных бюджетов на национальном телевидении. Но мы не будем этого делать, так как, с одной стороны, нас интересуют не абстрактные относительные цифры (скажем, 2 или 3%), а динамика этих показателей, а с другой – попытка корректной оценки товарных объемов оставшихся 20% рынков представляется весьма трудоемкой и проблематичной по точности оценки.

Во-вторых, в идеале надо сравнивать объемы продаж не с объемами телерекламных бюджетов и даже не с общими рекламными бюджетами, а с маркетинговыми затратами рекламодателей в данных товарных категориях. Но опять-таки в данном случае мы можем пренебречь этим, поскольку на телерекламу по анализируемым товарным категориям приходится до 85-90% всех рекламных затрат и до 65-70% маркетинговых, к тому же нас здесь интересует анализ именно телерекламного рынка. Не следует забывать и о том, что к телерекламному рынку по-прежнему сохраняется повышенный интерес со стороны рекламодателей, очевидно, в том числе и в силу экономической привлекательности. Другими словами, если телевидение сможет обеспечить предложение рекламных объемов, то спрос со стороны рекламодателей еще достаточно долго будет сохраняться.

В-третьих, при сравнении объемов телерекламного рынка и товарных рынков не имеет значения, в каких ценах будут исчисляться эти показатели, поскольку в конечном итоге абсолютные значения числителя и знаменателя сократятся и останутся лишь процентные значения. В нашем случае удобнее делать эти расчеты таким образом, как мы привыкли это делать, то есть в долларах.

Выразив в процентах отношение объема рекламных затрат на телерекламу к объему продаж в оптовых ценах, получаем показатель удельного веса рекламы. Смысл данного показателя – сколько рублей или долларов тратится на рекламу при продаже товаров на 100 рублей или долларов. Чем выше данный показатель, тем больше рекламная активность игроков на рынке, тем выше конкуренция.

Но следует обратить внимание еще на два момента. Во-первых, как уже отмечалось ранее, не все выделенные рекламодателями бюджеты на телевидение последнему удалось «переварить». Сколько этих бюджетов ушло в другие медиа и в BTL можно определить только экспертным путем. По нашей оценке, в 2003 году их сумма составила порядка 20 млн.долл., или 2% от всего телерекламного рынка, в 2004 году – 80 млн.долл., или 6.2% рынка. Во-вторых, помимо 6 основных телеканалов, показатели которых анализируются в рамках данной записки, как минимум еще два канала в 2004, а может быть и в 2002-2003 гг. следует признать каналами, работающими на национальном рекламном рынке – это MTV и МузТВ, и соответственно учитывать их показатели. В 2004 году на национальном телерекламном рынке через эти каналы было реализовано бюджетов порядка 30 млн. долл.

Таким образом, суммарный платежеспособный спрос на рекламу на национальном телевидении составил порядка 990 млн.долл. в 2003 году и 1 млрд. 410 млн.долл. в 2004 году. Соответственно, удельный вес рекламы повысился до 2.83 и 3.22%, а его рост достиг 8.4 и 13.8%. То есть в 2004 году рекламодатели готовы были платить телеканалам за рекламу на 13.8% больше на каждые 100 долларов продаж, чем годом ранее.

Вот именно здесь и возникает, пожалуй, наиболее сложный вопрос: удельный вес телерекламы в 3.22% - это много или мало? И, соответственно, как дальше будет меняться данный показатель – останется на этом же уровне, будет расти теми же темпами, что и в последние два года, замедлит свой рост или, быть может, начнет уменьшаться? От ответа на этот вопрос в значительной степени зависит точность прогноза развития телерекламного, да и всего рекламного рынка.

Но что может быть критерием для оценки достаточности (или, напротив, недостаточности) величины удельного веса рекламы? Если 3.22% - недостаточно (что, скорее всего, так и есть), то до какого уровня данный показатель должен расти? И какими темпами? Думается, что единственно возможный вариант получения ответа на данные вопросы – это сравнение анализируемых показателей в России с аналогичными показателями в странах, на развитие рекламного рынка которых ориентируется развитие отечественного рекламного рынка. Как уже отмечалось ранее, выделяется две такие группы стран – большие страны Латинской Америки (Бразилия, Мексика) и страны Восточной Европы (в первую очередь, Польша и Чехия).

Теоретически, чтобы сравнение было абсолютно корректным, необходимо брать набор товарных категорий, анализируемых на российском рынке, и сопоставлять его с аналогичным набором категорий на рынках стран-ориентиров. Но на практике специфика национальной статистики в разных странах не позволяет провести сравнение именно таким образом, поскольку классификация товарных категорий в них разнится весьма существенно (даже в странах, входящих в Европейское сообщество). Поэтому сравнение построим несколько иначе – в сопоставлении не по нескольким, пусть и наиболее важным товарным категориям, а по потребительскому рынку в целом.

В данном случае, наиболее понятным и сопоставимым показателем, с одной стороны, характеризующим объем и состояние товарного рынка, а с другой – максимально активно влияющим на рекламную активность субъектов рынка, является показатель розничной торговли ( retail sales ). И хотя не вся розничная торговля, что называется «завязана» на рекламу, использование именно этого показателя для сравнения рекламной активности на разных национальных рынках вполне уместно и правомерно.

Прежде чем, приступить собственно к расчету, сделаем два существенных замечания.

Во-первых, для того, чтобы сравнение было максимально корректным, для разных стран будем использовать единые источники информации – по рынку розничной торговли данные компании Euromonitor International, по рекламному рынку – компании Zenith Optimedia3. Так как данные по 2004 году официально и в полном объеме ни по рекламным рынкам, ни тем более по торговле еще не публиковались, за основу сравнения возьмем данные за 2000-2003 гг., а затем можем их экстраполировать на ситуацию в России по 2004 и последующим годам.

Во-вторых, в рамках данного анализа для наглядности сравнение лучше вести не по показателям отдельных стран, а по объединенным показателям групп стран. Так, мы предлагаем показатели России сравнивать с показателями Бразилии-Мексики и Польши-Чехии.

В Таблице 1 показан объем розничной торговли по анализируемым группам стран, в Таблице 2 – объем медиа рекламного рынка, в Таблице 3 – объем телевизионного рекламного рынка. Данные этих таблиц показывают, что Россия очень высокими темпами догоняет анализируемые страны фактически по всем интересующим нас показателям.

Таблица 1. Объем розничной торговли в отдельных группах стран в 2000-2003 гг., млрд.долл.

| Страна или группа стран | 2000 г | 2001 г | 2002 г | 2003 г |

| Бразилия-Мексика | 248 | 247 | 238 | 230 |

| Польша-Чехия | 60 | 68 | 77 | 87 |

| Россия | 88 | 105 | 119 | 139 |

Таблица 2. Объем медиа рекламного рынка в отдельных группах стран в 2000-2003 гг., млрд.долл.

| Страна или группа стран | 2000 г | 2001 г | 2002 г | 2003 г |

| Бразилия-Мексика | 8.8 | 7.5 | 6.9 | 7.1 |

| Польша-Чехия | 3.0 | 3.7 | 3.8 | 4.2 |

| Россия | 0.8 | 1.3 | 2.2 | 2.9 |

Таблица 3. Объем телевизионного рекламного рынка в отдельных группах стран в 2000-2003 гг., млрд.долл.

| Страна или группа стран | 2000 г | 2001 г | 2002 г | 2003 г |

| Бразилия-Мексика | 5.091 | 4.436 | 4.193 | 4.264 |

| Польша-Чехия | 1.660 | 2.196 | 2.196 | 2.289 |

| Россия | 0.270 | 0.510 | 0.900 | 1.240 |

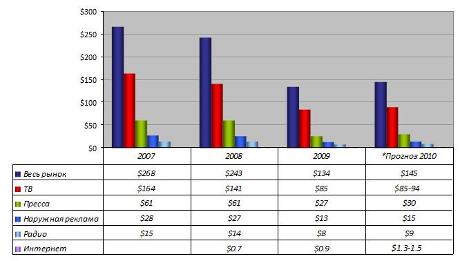

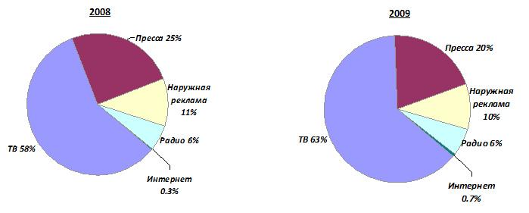

На Диаграмме 1 показана доля телевидения в бюджетах рекламного рынка. Для нас этот показатель в рамках проводимого исследования весьма важен, поскольку он характеризует структуру рекламного рынка. Если структура отечественного рекламного рынка близка или стремится к структуре рекламных рынков стран-ориентиров, тогда наши предположения о допустимости сравнения их между собой правомерны, если же структура разная, тогда сравнивать их нельзя. Мы видим, что и в странах Латинской Америки, и в странах Восточной Европы на телевидение стабильно приходится от 55 до 60% всех рекламных бюджетов. В России данный показатель пока еще ниже, но он стремительно возрастает – с 33% в 2000 году до 43% в 2003; 2004 год и первый квартал 2005 года показывают, что доля телевидения на рекламном рынке продолжает увеличиваться и в ближайшие два-три года она, скорее всего, выйдет на уровень в 50%. Другими словами, в этом отношении сопоставление показателей отечественного рынка и рынков стран-ориентиров вполне правомерно.

Наконец, мы приступаем к анализу показателя удельного веса рекламы по разным группам стран. Сразу же оговоримся, что количественно, а в некоторой степени и качественно этот показатель отличается от показателя удельного веса рекламы, о котором говорилось ранее при рассмотрении 40 товарных категорий в России. Там мы рассматривали его как отношение объема телерекламного рынка к объему оптовых (а не розничных!) продаж, здесь же в силу определенных причин скорее счетно-статистического, нежели экономического порядка, данный показатель рассчитывается как отношение объема медиа рекламного рынка к объему розничных продаж. По сути, ничего принципиального подобная схема расчета не вносит, но количественные показатели будут иными.

Таблица 5 идентична Таблице 4, но здесь идет сравнение объема не всего рекламного рынка, а только той части, которая приходится на телевидение.

Таблица 4. Удельный вес рекламы в отдельных группах стран в 2000-2003 гг., %

(рассчитывается делением объема рекламного рынка на объем розничных продаж).

| C трана или группа стран | 2000 г | 2001 г | 2002 г | 2003 г |

| Бразилия-Мексика | 3.6 | 3.1 | 2.9 | 3.1 |

| Польша-Чехия | 5.1 | 5.5 | 5.0 | 4.8 |

| Россия | 0.9 | 1.3 | 1.9 | 2.1 |

Таблица 5. Удельный вес телевизионной рекламы в отдельных группах стран в 2000-2003 гг., % (рассчитывается делением объема телерекламного рынка на объем розничных продаж).

| C трана или группа стран | 2000 г | 2001 г | 2002 г | 2003 г |

| Бразилия-Мексика | 2.1 | 1.8 | 1.8 | 1.9 |

| Польша-Чехия | 2.8 | 3.2 | 2.9 | 2.6 |

| Россия | 0.3 | 0.5 | 0.8 | 0.9 |

Как мы видим, данный показатель в странах-ориентирах на сегодняшний момент существенно выше, чем в России. При этом разрыв стремительно сокращается – если в 2000 году мы отставали от Латинской Америки в 7 раз (по рекламному рынку в 3.8 раза), то в 2003 году лишь в 2 раза (по всему рынку соответственно в полтора), а от Восточной Европы разрыв сократился с 9.3 раза до 2.9 раза (с 5.4 до 2.3 раза).

Изучая приведенные цифры, можно заметить еще две особенности, которые в конечном итоге взаимосвязаны. Во-первых, в последние три года в странах Восточной Европы наблюдается постепенное снижение показателя удельного веса рекламы, а странах Латинской Америки его нет. Во-вторых, показатели стран Латинской Америки существенно ниже – фактически в полтора раза – аналогичных показателей восточно-европейских стран.

Объясняется эта, на первый взгляд, достаточно странная ситуация следующим образом. В странах со сложившейся экономикой и с устоявшимся рекламным рынком резких движений, в том числе, и в области рекламы делать не следует, поскольку существенно поменять свои позиции на уже разделенном между различными игроками рынке очень и очень сложно. Другое дело – развивающиеся, перспективные рынки. Если на этот рынок выйти раньше конкурентов и захватить его, то в дальнейшем у конкурентов будут очень большие проблемы по отвоевыванию своего «места под солнцем». Но выходить на рынок малоперспективный вряд ли есть смысл. Поэтому, многие рекламодатели (и в качестве производителей, и в качестве рекламодателей) пытаются определить наиболее перспективные для них рынки и с упреждением выходят на них, даже если по своим показателям эти рынки еще не совсем соответствуют критериям эффективности. Именно поэтому, как только какие-то рынки становятся перспективными, инвестиционно привлекательными по мнению производителей, последние начинают их «накачивать» избыточными ресурсами, в том числе и рекламными. Другими словами, на такой рынок в какой-то период времени тратится больше рекламных бюджетов, чем «положено» этому рынку по всем экономическим законам. После того, как этот рынок будет завоеван, рекламная активность на нем может уменьшиться, и основные игроки занимаются уже не столько укреплением своих позиций, сколько удержанием завоеванного ранее. Такой этап в свое время проходили страны Латинской Америки, похоже, что этот этап завершается в странах Восточной Европы (именно отсюда и проистекает падение рекламной активности). Наступает время России, и сегодня многие крупнейшие транснациональные компании называют нашу страну наряду с Китаем, а в последнее время и с Индией, одним из наиболее перспективных рынков. В том числе, и в рекламном отношении.

В связи с этим следует сделать следующий вывод: в настоящее время совершенно очевидно наблюдается усиление рекламной активности на российском рынке и в ближайшей перспективе, возможно, что эта рекламная активность на какое-то время станет даже «чрезмерной».

Теперь попытаемся определить спрос на телерекламу на национальном рынке в 2005 году с учетом инфляционной составляющей, ожидаемого роста товарного рынка и ожидаемого роста удельного веса рекламы. Все эти показатели нами были рассчитаны ранее. При изменении средневзвешенного курса рубля к доллару до 28 руб./долл., ожидаемого уровня рублевой инфляции в 11%, ожидаемого прироста товарного рынка в ценах предыдущего года, в размере 5% и росте удельного веса рекламы в 13.8% (взят фактический показатель предыдущего года), в 2005 году объем национального телерекламного рынка должен вырасти на 36.5%.

По тем же основаниям можно построим прогноз до 2008 года, на основании предположения о курсе рубля доллара в размере 28 руб./долл. и экспертной оценке величины рублевой инфляции: в 2006 году рынок вырастет на 30.2%, в 2007 – на 29.0, в 2008 году – на 26.7%.

В этих расчетах, судя по всему, наиболее дискуссионным моментом является величина показателя роста удельного веса рекламы (13.8%). Фактически мы заявляем, что в силу усиления конкуренции на российском рынке отношение телерекламных затрат к продажам (к обороту) ежегодно в обозримой перспективе будет увеличиваться на 13.8%. Но так ли это на самом деле? Мы полагаем, что так; более того – данный прогноз скорее является консервативным и несколько заниженным, нежели завышенным. Почему?

Во-первых, при подобном росте удельного веса рекламы, конкуренция в стране за период с 2004 по 2008 год вырастет менее, чем на 70%, что, учитывая весьма невысокий нынешний уровень конкуренции на очень многих товарных рынках страны, представляется как минимум скромным.

Во-вторых, возвращаясь к сопоставлению уровня развития рекламного рынка России и других стран, можно отметить, что, имея темпы роста удельного веса телерекламы в 13.8%, Россия выйдет на сегодняшний уровень Бразилии и Мексики только в 2009 году. Действительно, ежегодный прирост в 13.8% со «стартовых» 0.9% удельного веса телерекламы даст России в 2009 году 1.96% удельного веса телерекламы, что немного выше аналогичного показателя Бразилии и Мексики в 2003 году (1.9%). Обогнать же эти страны по данному показателю при планируемой динамике роста наша страна в лучшем случае сможет лишь в 2009-2010 гг. Принимая во внимание всю предыдущую динамику роста отечественного рекламного рынка, достижение уровня развитости рекламного рынка Бразилии и Мексики через 5-7 лет представляется вполне реальной перспективой.

При этом следует отметить, что, конечно же, динамика роста отечественного телерекламного рынка не будет линейной. Скорее всего, на первой стадии будут наблюдаться повышенные темпы роста удельного веса телерекламы, а затем произойдет постепенное их снижении. Но для упрощения расчетов мы взяли линейную динамику.

Оценка величины медиа инфляции на национальном телерекламном рынке на период до 2008 года

Теперь, при рассчитанном платежеспособном спросе со стороны рекламодателей на национальном телерекламном рынке, попытаемся определить величину медиаинфляции на тот же период времени, то есть до 2008 года. Если бы, с одной стороны, не было возможности хотя и весьма ограниченного, но все же роста физического объема рынка телерекламы, а с другой – платежеспособный спрос удовлетворялся бы точно в полном объеме, тогда бы динамика медиаинфляции полностью соответствовала бы динамике объема телерекламного рынка. Другими словами, если бы рост платежеспособного спроса составлял, скажем, 20%, то и медиаинфляция так же равнялась бы 20%. Но на практике в условиях современной российской действительности этого не происходит.

Во-первых, как мы уже отмечали ранее, небольшой рост физических объемов рекламы на 6 основных телеканалах, а точнее объемов GRP (30”), все же имеет место быть, тем более, что в 2003 году он составил 3.5%, в 2004 году – 6.8%. Есть основания предполагать, что по итогам 2005 года прирост объема GRP не превысит 3.5-4.0%.

Во-вторых, в ближайшие несколько лет национальный телерекламный рынок может рассчитывать на дополнительное привлечение определенных объемов GRP. Суммарно с приростом объемов GRP на 6 основных каналов это увеличение составит в 2005 году 7.8%, в 2006 – 5.6%.

В-третьих, если бы мы имели только прирост платежеспособного спроса и прирост объемов GRP, то делением первого индекса на второй получили бы индекс медиаинфляции. В действительности все не так однозначно. Если мы возьмем указанные показатели и рассчитаем их по 2005 году, то получим следующий результат: при росте платежеспособного спроса со стороны рекламодателей на 36.5% и прогнозируемом росте объемов GRP, скажем, на 7.8%, медиаинфляция должна составить 26.6% (1.365 : 1.078 = 1.266). Но если сравнивать прирост средней фактической СРР, то есть той же медиаинфляции на национальном телерекламном рынке, в 2005 году к 2004 году по 6 каналам по заключенным контрактам4, то выяснится, что он равен всего 20.1%. Другими словами, в силу ряда причин в текущем году прирост цены размещения рекламы на телевидении оказывается на 5.4% меньше, чем того требует платежеспособный спрос (1.266 : 1.201 = 1.054). Рекламодатели готовы были платить больше, чем с них запросили, что привело к превышению спроса над предложением и, соответственно, к очередному ажиотажу на рынке – выкупаются фактически все открываемые объемы рекламы. Казалось бы, наиболее простой и логичный вариант в этой ситуации – повысить цену на эти самые 5.4%, но контракты до конца года по основным объемам уже заключены, и здесь ничего изменить нельзя. Но на следующий год ситуация может опять повторится. Следовательно, при имеющемся платежеспособном спросе в 2006-2008 гг., объективно необходимо для выравнивания спроса и предложения дополнительно (помимо текущей медиаинфляции) повысить цену на эти самые 5.4%.

Возникает вопрос, а как быстро она должна быть повышена? Есть два варианта решения проблемы: первый – дополнительно повышается цена на 5.4% одномоментно в 2006 году, второй – цена повышается равномерно в течение трех лет (по 1.8% в год – 1.018 х 1.018 х 1.018 = 1.054). Рассмотрим эти варианты.

Вариант 1 предполагает одномоментную компенсацию в 2006 году – индекс платежеспособного спроса 2006 года делим на индекс ожидаемого роста объема GRP и умножаем на индекс компенсации (1.054 или 5.4%). Для 2007 и 2008 гг. расчет медиаинфляции осуществляется значительно проще – делением показателей роста платежеспособного спроса на показатели ожидаемого прироста объема GRP.

Вариант 2 предполагает равномерную компенсацию недобора в течение трех лет примерно по 1.8%. Расчет для 2006-2008 гг. осуществляется одинаково – индекс платежеспособного спроса соответствующего года делим на индекс ожидаемого роста объема GRP и умножаем на индекс компенсации в размере 1.8% (1.018).

Таблица 6. Расчет медиаинфляции на национальном телерекламном рынке в 2005-2008 гг.

| Показатель | Строка | 2005 г | 2006 г | 2007 г | 2008 г |

| Рост платежеспособного спроса, % | 1 | 36.5% | 30.2% | 29.0% | 26.7% |

| Ожидаемый прирост объема GRP, % | 2 | 7.8% | 5.6% | 1.8% | 1.3% |

| Рост средней СРР по контрактам в 2005 году, % | 3 | 20.1% | |||

| Недобор по цене в 2005 году, % | 4=1/2/3 | 5.4% | |||

| Варианты компенсации недобора по цене и расчет медиаинфляции | |||||

| Вариант 1: одномоментная компенсация недобора в 2006 году (дополнительно увеличиваем СРР на 5.4% в 2006 году), % | 5=1/2х f (5.4%) | 30.0% | |||

| 6=1/2 | 26.7% | 25.1% | |||

| Вариант 2: равномерная компенсация недобора в 2006-2008 гг. (дополнительно увеличиваем СРР на 1.8% в 2006-2008 гг.), % | 7=1/2х f (1.8%) | 25.6% | 29.0% | 27.4% | |

Таким образом, в случае, если будет решено компенсировать несоответствие платежеспособного спроса и предложения одномоментно в 2006 году, тогда в 2006 году медиаинфляция на национальном телевидении составит 30.0%, в 2007 – 26.7, в 2008 году – 25.1%. Если компенсация будет проходить в течение трех лет, тогда медиаинфляция в 2006 году будет равняться 25.6%, в 2007 – 29.0, в 2008 году – 27.4%.

При этом выбор последнего варианта развития – равномерной компенсации – обеспечивает рынку постоянное в течение всех трех лет превышение платежеспособного спроса над предложением, что:

во-первых, ведет к значительным хроническим недоборам (рекламодатели набирают меньше GRP, чем им необходимо) и

во-вторых, сохраняет проблему невозможности удовлетворить все запросы клиентов по размещению.

В этой связи мы полагаем, что единственно правильным является выбор Варианта 1.

1)Расчет осуществляется в оптовых ценах потому, что при оценке рекламной активности происходит сравнение объема рекламных затрат и оборота рекламодателей именно в оптовых ценах, то есть в тех ценах, по которым они реализуют свою продукцию торговым партнерам.

2)В оценках специалистов встречаются и более радикальное изменение курса рубля к доллару – вплоть до 25-26 руб./долл. – но в данном случае нам важна не столько точность оценки, сколько сама логика построения оценки. Если в дальнейшем поменяется оценка курса рубля к доллару или величина инфляционного ожидания, то мы всегда сможем подкорректировать прогнозируемый результат.

3)И хотя некоторые показатели по России этих компаний выглядят отчасти спорными, все же ориентироваться в наших расчетах будем, прежде всего, на них, поскольку в этих отчетах сравнение по странам проводится на основе одних и тех же методических подходов.

4)В данном случае сравнение идет по 10 месяцам – по февралю-ноябрю – чтобы исключить фактор случайного влияния нестандартных с точки зрения размещения рекламы января и декабря.

Список литератур

Для подготовки данной работы были использованы материалы с сайта http://grp.ru/

Похожие работы

... как средства массовой информации. В-четвертых, профессиональные объединения для координации своей деятельности и защиты корпоративных интересов — всевозможные ассоциации и союзы рекламодателей, рекламных агентств, средств массовой информации, потребителей и т. д. Наконец, государство, которого в силу специфики и масштабности его функций, а также значения для рынка нельзя отнести ни к основным, ни ...

... , средств производства, капиталов, инвестиций, персонала и т.д.), осуществляется на основе стратегического и является ядром осуществления стратегических планов (горизонт 1-5 лет – короткие сроки) 4. оперативное планирование (конкретных действий на краткосрочный период). V. IT в рекламной деятельности Мультимедиапрезентация Презентация – коммуникационный процесс. Виды презентаций ...

... зависимости от неожиданного изменения рыночной конъюнктуры. Глава 3. Проблемы и перспективы развития рекламных компаний в Республике Казахстан 3.1 Зарубежный опыт развития рекламного рынка Рассмотрим зарубежный опыт развития рекламного рынка на примере России. Российская реклама имеет достаточно сложный путь развития. На российский рынок, в том числе рекламный, оказывают влияние те ...

... , в том числе Россия, а также сегменты мультимедийной и видеорекламы. Такие прогнозы содержатся в новом прогнозе, выпущенном рекламно-коммуникационным агентством ZenithOptimedia. Одним из важных преимуществ прямого маркетинга является просчитываемость эффективности. Для этого письмо должно обязательно содержать одну или несколько форм обратной связи. Это могут быть купоны,оплаченные конверты и т. ...

0 комментариев