Навигация

Внутренняя ставка доходности

5. Внутренняя ставка доходности

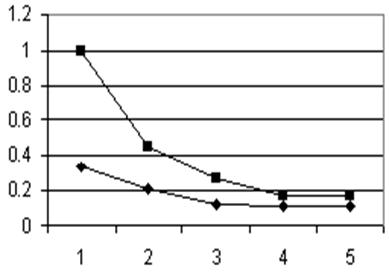

Иногда требуется решить обратную задачу: при какой процентной ставке по данному вложению текущая стоимость вложения будет равна ее рыночной стоимости? Для ответа на этот вопрос нужно решить уравнение относительно r. Такое значение r называется внутренней (ибо не зависит от внешних условий) ставкой доходности. Считается, что инвестиция тем выгоднее, чем выше ее внутренняя ставка доходности.

Пример 8.

Облигация сроком 1 год погашается по номиналу, выплачивается ежегодный купонный доход 8% номинала. Рыночная цена облигации — 98.18 номинала. Найти внутреннюю ставку доходности.

Пусть номинал — 100, тогда:

PV = (С / (1 + r)) + (FV / (1 + r)),

С = 100 * 0,08 = 8,

FV = 100,

PV = 98.18,

a r предстоит найти. Подставляя полученные значения в формулу, получаем:

98.18 = (8 / (1 + r)) + (100 / (1 + r)) = 108 / (1 + r)

Отсюда: 1 + r = 108 / 98.18 = 1.10

и наконец, внутренняя ставка доходности равна:

r - 0,1 = 10%.

Пример 9.

Найти внутреннюю ставку доходности для вложения 9 500 руб. на банковский вклад сроком на 3 года с выплатой 10% годовых без реинвестирования процентного дохода.

PV = (С1 / (1 + r)) + (C2 / (1 + r)2) + (C3 / (1 + r)3) + (FV / (1 + r)3),

где

PV = FV = 9500

C1 = C2 = C3 = 950

Получаем уравнение:

9500 = 950 * [ (1 / (1 + r)) + (1 / (1 + r)2) + (1 / (1 + r)3) ] + 9500 / (1 + r)3

Решая его относительно r, получим: r ~ 0,1 или 10%

Если мы найдем внутреннюю ставку доходности для облигации по условиям Примера 7, то, решив уравнение

9500 = (800 / (1 + r)) + (800 / (1 + r)2) + (800 / (1 + r)3) ] + 10000 / (1 + r)3

относительно r получим r = 0.10011. Мы можем убедиться, что внутренняя норма прибыли для вложений в облигацию чуть выше, значит, они выгоднее, что соответствует выводам, сделанным ранее.

ВОПРОСЫ ДЛЯ САМОПРОВЕРКИ

Что такое внутренняя ставка доходности?

Если внутренняя ставка доходности облигации составляет 12%, а процент по банковскому вкладу — 10%, какая из двух указанных инвестиций, на ваш взгляд, выгоднее?

6. Аннуитеты

Аннуитет (иначе — рента) — регулярные ежегодно поступающие платежи.

Дисконтирование аннуитета используется для оценки сегодняшней текущей стоимости инвестиции, доход на которую будет одинаковым в течение долгого времени и должен выплачиваться с определенной (годовой) периодичностью.

Пример 10.

| Год | Платежи |

| 1 | 30 000 руб. |

| 2 | 30 000 руб. |

| 3 | 30 000 руб. |

В этом случае у нас имеется аннуитет 30 000 руб. в год в течение трех лет.

Применяя к таким выплатам обычную технику дисконтирования, потоков платежей при процентной ставке, равной 10%, получаем (предполагается, что выплаты происходят в конце каждого года):

| Год | Платежи | Коэффициент дисконтирования | Настоящая стоимость |

| 1 | 30 000 руб. | 1 / (1 + 0.1) = 0.9091 | 27 273 руб. |

| 2 | 30 000 руб. | 1 / (1 + 0.1)2 = 0.8264 | 24 792 руб. |

| 3 | 30 000 руб. | 1 / (1 + 0.1)3 = 0.7513 | 22 539 руб. |

| Текущая стоимость 74 604 руб. | |||

Текущая стоимость потока платежей 74 604 руб.

Из вычислений видно, что мы каждый раз умножали коэффициент дисконтирования на одну и ту же величину — 30000.

Получим: 30000 * [ (1 / (1 + r)) + (1 / (1 + r)2) + (1 / (1 + r)3)] =

= 30000 * (0.9091 + 0.8264 + 0.7531) = 30000 * 2.4868

То есть:

| Год | Платежи | Коэффициент дисконтирования | Текущая стоимость |

| 1 – 3 | 30000 в год | 2.4868 | 74.604 |

где величина 2,4868 является коэффициентом дисконтирования аннуитета Ar.

Для экономии времени коэффициент дисконтирования аннуитета Ar может быть вычислен по формуле суммы геометрической прогрессии со знаменателем 1 / (1 + r):

| Ar = | 1 | * | 1 – (1 + r)-n | = | 1 – (1 + r)-n | , |

| 1 + r | 1 – (1 + r)-1 | r |

где

r — процентная ставка за период (см. условия примера),

n — число периодов.

Используя эту формулу, можно рассчитать 3-летний коэффициент аннуитета при процентной ставке 10%:

| Ar = | 1 – 1.1 3 | = | 1 – 0.7513 | = | 0.2487 | = 2.487 |

| 0.1 | 0.1 | 0.1 |

ВОПРОСЫ ДЛЯ САМОПРОВЕРКИ

Что такое рента (аннуитет)?

Для чего используется дисконтирование аннуитета?

Каким образом при вычислении коэффициента дисконтирования аннуитета можно использовать формулу суммы геометрической прогрессии?

7. Расчет текущей стоимости для потоков платежей, начинающихся в момент времени, на который рассчитывается текущая стоимость инвестиции

В обычных случаях мы полагали, что первая выплата отстоит от времени, на которое рассчитывается текущая стоимость, на 1 временной период, например, произойдет через год или месяц. Возможны, однако, ситуации, когда первый платеж приходит в тот момент, на который рассчитывается текущая стоимость инвестиций.

Пример 11.

Облигация, приобретенная за 1000 рублей, приносит купонный доход 8% ежегодно, первая купонная выплата производится в момент сразу после приобретения. Срок до погашения 3 года. Найти текущую стоимость на момент приобретения облигации.

| Год | Платежи | Коэффициент дисконтирования | Текущая стоимость |

| 0 | 80 руб. | 1 | 80 руб. |

| 1 | 80 руб. | 1 / 1.08 | 74.07 руб. |

| 2 | 1080 руб. | 1 / 1.082 | 925.93 руб. |

| Общая текущая стоимость 1080 руб. | |||

Общая формула для расчета текущей стоимости денежных потоков при условии получения первого платежа в момент, на который рассчитывается настоящая стоимость, принимает вид:

| PV = | C1 | + | C2 | + | C3 | … | Cn | + | FV | + C0 , |

| 1 + r | (1 + r)2 | (1 + r)3 | (1 + r)n | (1 + r)n |

где C0 - первый платеж, не дисконтированный, поскольку он получен в момент времени, на который рассчитывается текущая стоимость. Его будущая стоимость равна текущей стоимости.

Математическое объяснение таково: для платежей, приходящих во время 0:

1 / (1 + r)0 = 1 / 1 = 1

т. е. коэффициент дисконтирования равен 1.

ВОПРОСЫ ДЛЯ САМОПРОВЕРКИ

Что выражает процентная ставка, используемая при расчете текущей стоимости аннуитета?

Чему равен коэффициент дисконтирования для платежа, полученного в момент расчета текущей стоимости аннуитета?

Список литературы

Для подготовки данной работы были использованы материалы с сайта http://fintraining.ru

Похожие работы

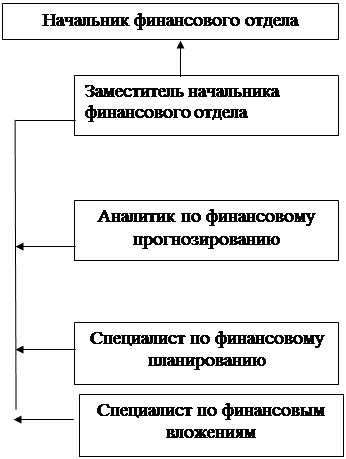

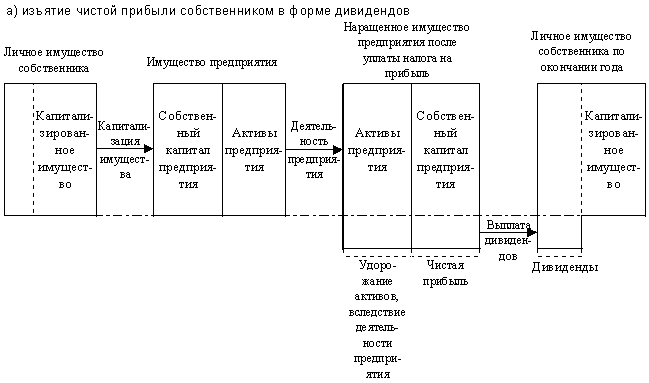

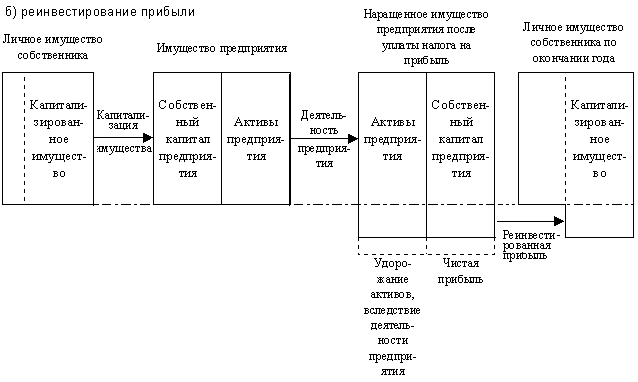

... В 45 000 ИТОГО 610 000 О – основная функция, В – вспомогательная функция 1.3 Предложения по совершенствованию распределения функций финансового менеджмента на предприятии Функциональная диаграмма и таблица классификации функций ЗАО «Хабаровскстрой» позволяет в дальнейшем системно подойти к классификации и формированию состава конкретных функций системы управления. В результате ...

... отчетность; - статистическая финансовая информация; - несистемные данные. 3.2 Информационное обеспечение деятельности финансового менеджера Основой информационного обеспечения системы финансового менеджмента служит любая информация финансового характера: - бухгалтерская отчетность; - сообщения финансовых органов; - информация учреждений ...

... (2.2.44) Сложная номинальная процентная ставка (j) (2.2.45) (2.2.46) Сложная учетная ставка (dсл) (2.2.47) (2.2.48) – По мере усложнения задач, стоящих перед финансовым менеджментом, сфера применения непрерывных процентов будет расширяться, так как при этом становится возможным использовать ...

... срока кредита составила 1 млн. 650 тыс. рублей. Чему равен срок предоставленного кредита? Из формулы (5) следует: t = (1,65 / 1,5 – 1) / 0,15 * 360 = 240 дней Таблица 2.2.1 Формулы расчета продолжительности финансовых операций и процентных (учетных) ставок по ним Способ начисления процентов Продолжительность ссуды Процентная (учетная) ставка 1. Простые декурсивные проценты (t – ...

0 комментариев