Навигация

Учет на обособленном балансе

2.3. Учет на обособленном балансе

Получение имущества от учредителя управления учитывается по дебету счетов учета объектов имущества (01, 04, 06, 10, 12, 41, 58 и т. п.) и кредиту счета 74 в оценке, по которой оно было отражено в бухгалтерском балансе учредителя управления на дату вступления в силу договора доверительного управления.

Получение имущества по договору доверительного управления может отражаться в обособленном учете доверительного управляющего следующими проводками:

ДЕБЕТ 01 (04, 06, 10, 12, 41, 58 ...) КРЕДИТ 74

- принято имущество в доверительное управление;

ДЕБЕТ 74 КРЕДИТ 02 (05,13)

- отражен износ основных средств (нематериальных активов, МБП), принятых в доверительное управление.

Сумма дохода- от использования имущества, переданного в доверительное управление, причитающаяся учредителю управления, отражается в обособленном учете при помощи следующих проводок:

ДЕБЕТ 74 КРЕДИТ 80

- начислена сумма, причитающаяся учредителю управления как доход от использования имущества;

ДЕБЕТ 80 КРЕДИТ 68

- начислен НДС к уплате в бюджет с дохода учредителя;

ДЕБЕТ 55-ДУ КРЕДИТ 74

- поступили денежные средства - доход учредителя управления.

Как уже отмечалось, порядок открытия отдельного банковского счета действующим законодательством конкретно не определен. В большинстве случаев в соответствии с условиями договора этот счет открывается доверительным управляющим. Однако, по нашему мнению, движение средств по этому счету должно отражаться только в обособленном учете. Таким образом, даже если специальный счет для доверительного управления открыт на имя управляющего, обороты по нему в собственном учете управляющего не отражаются, а отражаются только в обособленных регистрах бухгалтерского учета.

Начисление амортизации по переданному в доверительное управление имуществу осуществляется в общеустановленном порядке, при этом амортизация этого имущества продолжает начисляться способом и в пределах срока полезного использования, которые были приняты учредителем управления. В обособленном учете делается проводка:

ДЕБЕТ 26 КРЕДИТ 02 (05, 13)

- начислен износ основных средств (нематериальных активов, МБП), находящихся в доверительном управлении.

Подлежащие доверительному управляющему суммы вознаграждения, предусмотренные договором, отражаются в обособленном учете следующими проводками:

ДЕБЕТ 26 КРЕДИТ 76

- начислено вознаграждение доверительного управляющего;

ДЕБЕТ 19 КРЕДИТ 76

- учтен НДС по вознаграждению управляющего;

ДЕБЕТ 76 КРЕДИТ 55-ДУ

- перечислено вознаграждение доверительного управляющего;

ДЕБЕТ 68 КРЕДИТ 19

- зачтен НДС по уплаченному вознаграждению управляющего.

После прекращения договора доверительного управления возврат имущества учредителю отражается в обособленном учете следующими проводками:

ДЕБЕТ 74 КРЕДИТ 01 (04,06, 10, 12, 41, 58...)

- списана стоимость имущества с обособленного баланса в связи с возвратом его учредителю;

ДЕБЕТ 02 (05,13) КРЕДИТ 74

- списан износ основных средств (нематериальных активов, МБП), ранее принятых в доверительное управление, в связи с возвратом их учредителю.

2.4. Собственный учет доверительного управляющего

Как уже отмечалось, имущество, переданное в доверительное управление, не переходит в собственность доверительного управляющего, а остается в собственности учредителя управления. Несмотря на то что учет операций по договору доверительного управления на обособленном балансе ведет доверительный управляющий, данные этого баланса используются только учредителем управления.

Поэтому доверительный управляющий в собственном учете отражает только причитающееся ему вознаграждение, а также собственные расходы, понесенные им при исполнении договора доверительного управления.

Средства, поступающие на счет, открытый для доверительного управления, являются собственностью учредителя управления, так как все полученное с использованием имущества, переданного в доверительное управление (как и само это имущество), принадлежит учредителю управления.

В то же время средства, полученные доверительным управляющим в качестве вознаграждения за доверительное управление, являются его выручкой (доходом).

Поэтому вознаграждение за доверительное управление доверительный управляющий должен получать на свой расчетный счет, а не на счет, открытый для доверительного управления и предназначенный только для расчетов по доверительному управлению.

Необходимо отметить, что Министерство РФ по налогам и сборам рекомендует включать вознаграждение, полученное доверительным управляющим, в состав внереализационных доходов управляющего и соответственно отражать его через счет 80 “Прибыли и убытки”. Однако в соответствии с последними указаниями Минфина России причитающаяся доверительному управляющему сумма вознаграждения должна быть учтена по кредиту счета 46 “Реализация продукции (работ, услуг)”, то есть не как внереализационный доход, а как выручка от реализации услуг доверительного управляющего.

Начисление и получение вознаграждения отражается в учете доверительного управляющего следующими проводками (метод определения выручки для целей налогообложения — “по оплате”):

ДЕБЕТ 76 КРЕДИТ 46

- начислена сумма причитающегося вознаграждения;

ДЕБЕТ 46 КРЕДИТ 76-НДС

- начислен НДС, подлежащий уплате в бюджет с суммы вознаграждения;

ДЕБЕТ 51 КРЕДИТ 76

- поступила на расчетный счет доверительного управляющего сумма вознаграждения за доверительное управление;

ДЕБЕТ 76-НДС КРЕДИТ 68

- начислен НДС к уплате в бюджет.

Обобщая все изложенное, рассмотрим пример отражения хозяйственных операций по договору доверительного управления в учете обеих сторон договора.

Пример

В рамках договора доверительного управления предприятие “А”, выступающее в качестве учредителя управления, передало предприятию “Б”, выступающему в качестве доверительного управляющего, основное средство, первоначальная стоимость которого составляет 70 000 руб. Сумма износа, начисленного к моменту передачи основного средства, - 21 000 руб. В соответствии с условиями договора управляющий сдает это основное средство в аренду. Величина арендной платы в месяц - 12 000 руб., включая НДС (20%) - 2000 руб. Вознаграждение управляющего в месяц составляет 6000 руб., включая НДС (20%) — 1000 руб. Сумма износа основного средства в месяц - 875 руб.

Предположим, что срок действия договора доверительного управления — один месяц.

По истечении этого месяца управляющий сдает учредителю отчет управляющего и обособленный баланс, а также возвращает основное средство.

Метод определения выручки для целей налогообложения у обеих сторон договора — “по оплате”.

Рассмотрим, каким образом указанные хозяйственные операции будут отражаться в учете обеих сторон договора и в обособленном учете.

| № п/п | Наименование операции | Обособленный учет | Учет у учредителя | Учет у управляющего |

| 1 | Передано основное средство в доверительное управление | ДЕБЕТ 01 КРЕДИТ 74 ДЕБЕТ 74 КРЕДИТ 02 | ДЕБЕТ 74 КРЕДИТ 01 ДЕБЕТ 02 КРЕДИТ 74 | |

| 2 | Начислена причитающаяся от арендатора сумма арендной платы | ДЕБЕТ 74 КРЕДИТ 80 | ||

| 3 | Поступила арендная плата от арендатора на специальный счет, открытый для доверительного управления | ДЕБЕТ 55-ДУ КРЕДИТ 74 | ||

| 4 | Начислен НДС к уплате в бюджет по поступившей арендной плате | ДЕБЕТ 80 КРЕДИТ 68 | ||

| 5 | Начислен износ основного средства за месяц | ДЕБЕТ 80 КРЕДИТ 02 | ||

| 6 | Начислено вознаграждение доверительному управляющему | ДЕБЕТ 26 КРЕДИТ 76 | ДЕБЕТ 76 КРЕДИТ 46 | |

| 7 | Учтен НДС с суммы вознаграждения | ДЕБЕТ 19 КРЕДИТ 76 | ДЕБЕТ 46 КРЕДИТ 76-НДС | |

| 8 | Перечислена и получена управляющим сумма вознаграждения | ДЕБЕТ 76 КРЕДИТ 55-ДУ - 6000 руб. | ДЕБЕТ 51 КРЕДИТ 76 | |

| 9 | Начислен НДС с суммы вознаграждения | ДЕБЕТ 68 КРЕДИТ 19 | ДЕБЕТ 76-НДС КРЕДИТ 68 | |

| 10 | Перечислены и получены денежные средства учредителем управления | ДЕБЕТ 74 КРЕДИТ 55-ДУ | ДЕБЕТ 51 КРЕДИТ 74 - 6000 руб. | |

| 11 | Перечислен НДС в бюджет | ДЕБЕТ 68 КРЕДИТ 51 | ДЕБЕТ 68 КРЕДИТ 51 | |

| 12 | Списаны расходы по доверительному управлению | ДЕБЕТ 80 КРЕДИТ 26 | ||

| 13 | Отражен доход учредителя (закрытие обособленного баланса) | ДЕБЕТ 80 КРЕДИТ 74 | ДЕБЕТ 74 КРЕДИТ 80 | |

| 14 | Отражен износ основного средства, начисленный за время нахождения его в доверительном управлении (закрытие обособленного баланса) | ДЕБЕТ 02 КРЕДИТ 74 | ДЕБЕТ 74 КРЕДИТ 02 | |

| 15 | Возвращено основное средство учредителю управления в связи с прекращением договора | ДЕБЕТ 74 КРЕДИТ 01 ДЕБЕТ 02 КРЕДИТ 74 | ДЕБЕТ 01 КРЕДИТ 74 - 70000 руб. ДЕБЕТ 74 КРЕДИТ 02 - 21 000 руб. |

Как видно из таблицы, на конец месяца все счета обособленного баланса оказываются закрытыми, за исключением счетов 74 и 68. Дебетовое сальдо счета 74 в обособленном балансе оказывается равно 1000 руб. В то же время сумма кредитового остатка счета 74 на балансе учредителя управления также составляет 1000 руб. Кредитовое сальдо счета 68 в обособленном балансе (1000 руб.) равно дебетовому остатку счета 68 в балансе учредителя управления (1000 руб.). Так как в соответствии с указаниями Минфина России данные обособленного баланса включаются в баланс учредителя управления путем суммирования соответствующих показателей, счета № 74 и 68 также окажутся закрытыми.

На конец месяца на балансе учредителя управления формируются остатки по счетам бухгалтерского учета, образованные путем синтеза данных собственного учета и обособленного баланса управляющего:

| Счет | Актив | Пассив | Комментарий |

| 01 | 70 000 руб. | ||

| 02 | 21 875 руб. | Сумма износа, начисленного до передачи основного средства в доверительное управление, и-износа, начисленного в обособленном учете | |

| 51 | 5000 руб. | ||

| 80 | 4125руб. | Прибыль учредителя от использования основного средства,переданного в доверительное управление |

В дополнение напомним, что обособленный учет ведется доверительным управляющим, но от лица учредителя управления. Поэтому учредитель управления, по нашему мнению, должен будет представить в налоговый орган расчеты (по НДС, по налогу на прибыль) по операциям, связанным с получением дохода и отраженным в обособленном учете. Поэтому учредителю целесообразно по окончании отчетного периода получить от управляющего не только обособленный баланс, но и все регистры обособленного бухгалтерского учета.

Глава 3. Налогообложение при доверительном управлении имуществом

Порядок налогообложения операции при доверительном управлении нормативно не отрегулирован, поэтому следует исходить только из общих критериев образования налогооблагаемой базы по отдельным видам налогов, предусмотренных конкретными инструкциями по налогообложению, и ждать разъяснений.

Налогообложение хозяйственных операций, связанных с доверительным управлением, можно подразделить на два направления:

1) налогообложение операции при передаче имущества в доверительное управление;

2) налогообложение текущих операции в процессе функционирования доверительного имущества у учредителя управления и доверительного управляющего.

В первом случае возникает вопрос о начислении НДС с налога на прибыль. Согласно подп. "а" п. 1 ст. 3 Закона РФ от 06.12.91 № 1992-1 "О налоге на добавленную стоимость" объектом для исчисления и уплаты НДС являются обороты по реализации на территории Российской Федерации товаров (работ, услуг). Но, как было сказано выше, при передаче имущества в доверительное управление право собственности на него не переходит к доверительному управляющему, а значит, нет оснований для начисления данного налога у учредителя управления.

Поскольку передаваемое в доверительное управление имущество не может рассматриваться как безвозмездно переданное, следовательно нет и внереализационного дохода, т. с. базы для исчисления налога на прибыль у доверительного управляющего.

Во втором случае, как правило, налогообложение осуществляется у источника налогообложения. Следовательно в процессе текущей деятельности доверительный управляющий является самостоятельным плательщиком всех налогов в соответствии с действующим законодательством за исключением налога на прибыль, который должен платить учредитель управления.

Рекомендации Минфина РФ об отражении операций по доверительному управлению аналогично учету совместной деятельности косвенно вписывается в механизм налогообложения, изложенный в п. 2.13 инструкции ГНС РФ от 10.08.95 № 37 "О порядке исчисления и уплаты в бюджет налога на прибыль предприятий и организаций". Поэтому доверительный управляющий обязан ежеквартально сообщать в налоговый орган по месту нахождения учредителя управления (выгодоприобретателя) сведения о полученной налогооблагаемои прибыли.

В этом случае у доверительного управляющего в Отчете о прибылях и убытках (форма № 2) отсутствует финансовый результат, так как он (так же как и убытки) полностью распределяется в пользу учредителя управления, а у учредителя управления по аналогии с совместной деятельностью возникает внереализационный доход, который присоединяется в общем порядке к налогооблагаемои прибыли.

Наиболее неурегулированным, на наш взгляд, остается вопрос об определении налогооблагаемои базы по налогу на имущество. Если последовательно применять указания по расчету данного налога для предприятий, ведущих совместную деятельность, то имущество, находящееся в доверительном управлении, может попасть под двойное налогообложение. По нашему мнению, расчеты по налогу на имущество должен вести доверительный управляющий, у которого оно находится.

При передаче в доверительное управление имущества по более низкой оценке, чем его балансовая стоимость, учредитель управления должен представить баланс без указанных выше корректировок. Разница между балансовой стоимостью и договорной оценкой, по которой производится постановка имущества на баланс у доверительного управляющего, составит величину, которая будет включаться в расчет налога на имущество и постепенно уменьшаться в результате движения налогооблагасмых объектов (при передаче в производство производственных запасов, выбытии, ликвидации основных средств, продаже товаров и т. д.). Для этих целей необходимо вести оперативный учет в разрезе отдельных наименований имущественных объектов.

Заключение

Данная тема только начинает приобретать актуальность.

С переходом к рыночным отношениям развились и начинают развиваться новые виды учета в том числе и "Учет доверительного имущества".

Узаконивание операций связанных с темой нашего разговора не дает возможность различным криминальным элементам проникать в область бухгалтерского учета.

Большое число профессиональных экономистов, бухгалтеров и аудиторов трудились над этими положениями, и я думаю, что рутинный и порой тяжелый труд бухгалтера немного упростится.

Список использованной литературы

1) Бухгалтерский учет 11' 98 г.

2) Главбух №3, февраль 1999 г.

3) Нормативные Акты для бухгалтера №3, 4 февраля 1999 г.

Похожие работы

... правило призвано стимулировать эффективность и доходность управления (ибо при отсутствии доходов управляющий лишается источника своего вознаграждения)[18]. В отношении переданного в доверительное управление имущества управляющий осуществляет правомочия собственника в пределах, установленных законом и договором, но не получает их от собственника в порядке уступки прав. Собственник-учредитель ...

... - основные средства введены в эксплуатацию, - на приобретенные основные средства имеется надлежащим образом оформленный счет-фактура. ГЛАВА 3. БУХГАЛТЕРСКИЙ УЧЕТ И АУДИТ АМОРТИЗАЦИИ ОСНОВНЫХ СРЕДСТВ 3.1 Учет амортизации основных средств Для учета начисленной амортизации используется пассивный, контрарный счет 02 - "Амортизация основных средств", который всегда имеет кредитовое сальдо, ...

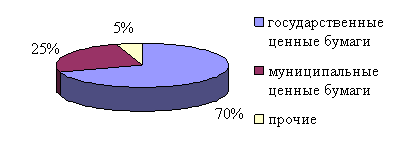

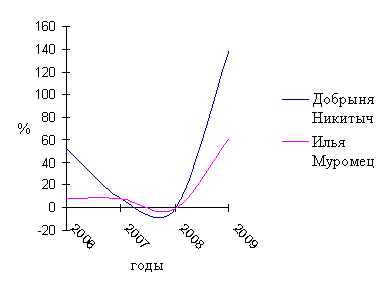

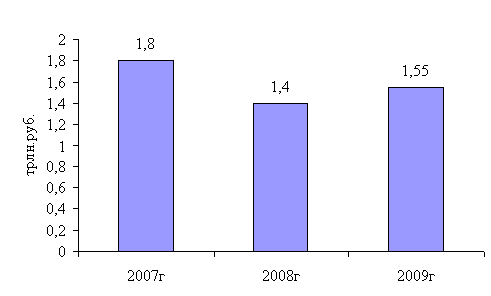

... инвестиционные компании и фонды, которые осуществляют инвестиции в ценные бумаги по поручению своих клиентов [14, С. 311]. 2. Анализ деятельности по доверительному управлению ценными бумагами на фондовом рынке России 2.1 Осуществление деятельности по доверительному управлению портфелем ценных бумаг и средствами, предназначенными для инвестирования в ценные бумаги Согласно Приказу ФСФР ...

... затрат орг-ий на произ-о продукции, выполнение работ, оказание услуг в целях ф/у. Учет затрат на производство – одна из важнейших функций бухгалтерского учета. Себестоимость продукции – выраженные в денежной форме затраты на ее производство и реализацию. В условиях рыночной экономики себестоимость продукции является важнейшим показателем производственно-хозяйственной деятельности предприятий. ...

0 комментариев