Навигация

Автоматизированная система бухгалтерского учета Министерства здравоохранения

СОДЕРЖАНИЕ

Введение. Задачи и организация автоматизированной системы бухгалтерского учета....................................................................................................................................................................................................... 2

Глава 1. Экономическая характеристика системы Министерства здравоохранения. 5

1.1. Бюджетное финансирование.................................................................................................................... 5

1.2. Система обязательного медицинского страхования................................................................. 19

1.3. Платные медицинские услуги................................................................................................................ 26

2.4. Распределение расходов........................................................................................................................... 30

Глава 2. Организация учета................................................................................................................. 32

2.1. Основные цели и задачи учета.............................................................................................................. 32

2.2. Форма учета.................................................................................................................................................... 34

2.3. Объекты учета................................................................................................................................................ 38

2.4. Учет расходов и расчетов......................................................................................................................... 40

2.5. Особенности учета....................................................................................................................................... 48

2.6. Контролирующая система....................................................................................................................... 50

2.7. Проблемы и перспективы развития....................................................................................................... 52

Глава 3. Анализ работы учреждений здравоохранения............................................ 54

3.1. Доходы и расходы........................................................................................................................................ 54

3.2. Недостатки системы финансирования, способы их устранения......................................... 56

3.3. Факторы влияющие на эффективность работы.............................................................................. 58

3.4. Резервы повышения эффективности работы................................................................................... 62

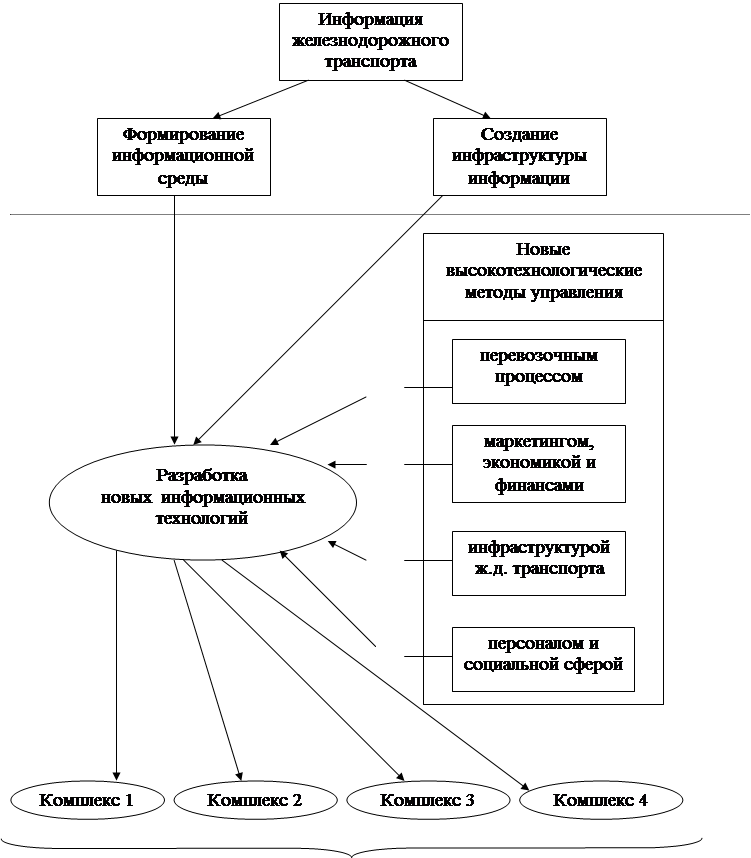

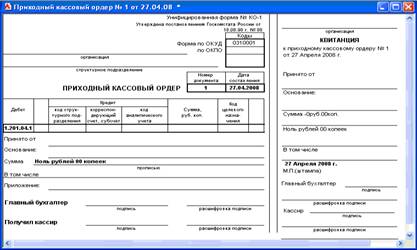

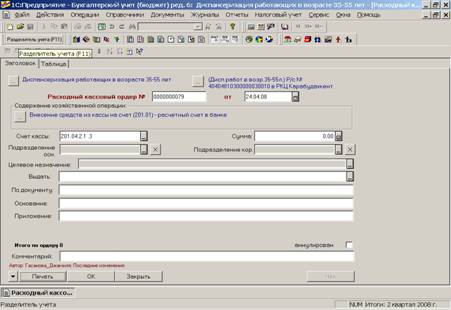

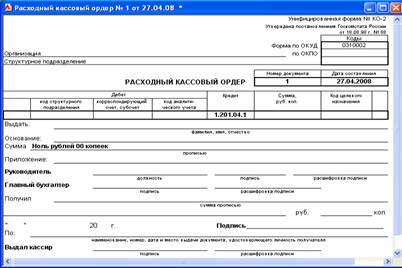

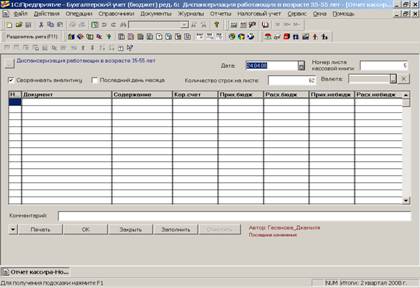

Глава 4. Автоматизированная система учета и анализа........................................ 64

4.1. Описание автоматизированной системы бухгалтерского учета......................................... 64

4.2. Цели и задачи решаемые автоматизированной системой...................................................... 73

4.3. Сравнительная характеристика системы......................................................................................... 74

4.4. Преимущества и недостатки системы............................................................................................... 76

4.5. Обзор применяемых программных средств...................................................................................... 77

4.6. Техническое обеспечение......................................................................................................................... 80

Заключение....................................................................................................................................................... 82

Библиографический список.............................................................................................................. 83

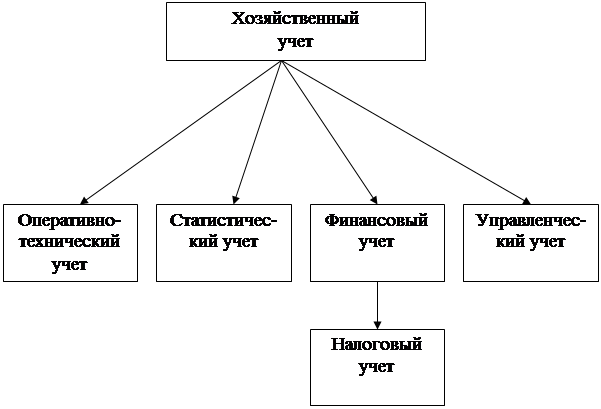

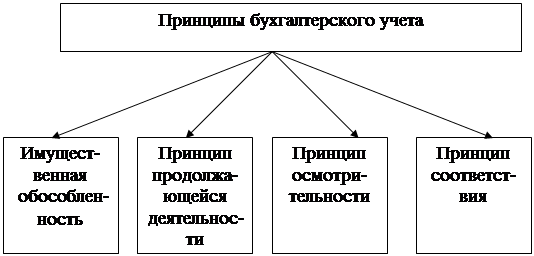

Введение. Задачи и организация автоматизированной системы бухгалтерского учета.

Основными предпосылками и факторами определяющими развитие системы здравоохранения в 1999 году является современное состояние экономики, уровень развития рыночной инфраструктуры, и потенциальных возможностей для стабилизации народного хозяйства. Углубление экономических реформ внесло определенный вклад в развитие системы здравоохранения изменение его структуры. В связи с реформированием системы здравоохранения, внедрением обязательного медицинского страхования, платных медицинских услуг, система здравоохранения получила ряд дополнительных источников финансирования, для эффективного развития инфраструктуры, развития современных технологий в области здравоохранения, повышения эффективности работы, увеличение объема учетных работ, в результате возникла необходимость создания более современного и мощного инструмента для контроля рационального, эффективного и целевого использования финансовых средств. Это было решающим шагом на пути создания автоматизированной системы бухгалтерского учета, которая позволит обеспечивать необходимый контроль работы учреждений со стороны контрольно-ревизионных органов.

Автоматизация системы бухгалтерского учета ведется в основном за счет внедрения отдельных программных комплексов полностью автоматизирующих отдельные участки учета, это позволяет облегчить труд бухгалтера избавить его от рутинной работы, больше остается времени для проведения экономического и финансового анализа работы учреждения, поиска резервов повышения эффективности работы. Внедрение автоматизации позволяет: более оперативно вести бухгалтерский учет, выводить оперативную информацию за определенный период времени, быстрый поиск и выведение необходимой экономической информации, автоматизация составления бухгалтерских и финансовых отчетов, уменьшается трудоемкость учетных работ и количество допущенных ошибок.

Учет в учреждениях здравоохранения ведется на основании сметы расходов бюджетного учреждения. Бухгалтерский учет исполнения смет расходов по бюджету и смет по специальным средствам, а также другим внебюджетным средствам ведется на едином балансе по плану счетов предусмотренному Инструкцией по бухгалтерскому учета в учреждениях и организациях состоящих на бюджете (утверждена Приказом Министерства финансов Российской Федерации № 122 от 3 ноября 1993 года ”Об утверждении Инструкции по бухгалтерскому учету в учреждениях и организациях состоящих на бюджете”). План счетов бухгалтерского учета исполнения смет расходов учреждений отличается от общепринятого плана счетов бухгалтерского учета.

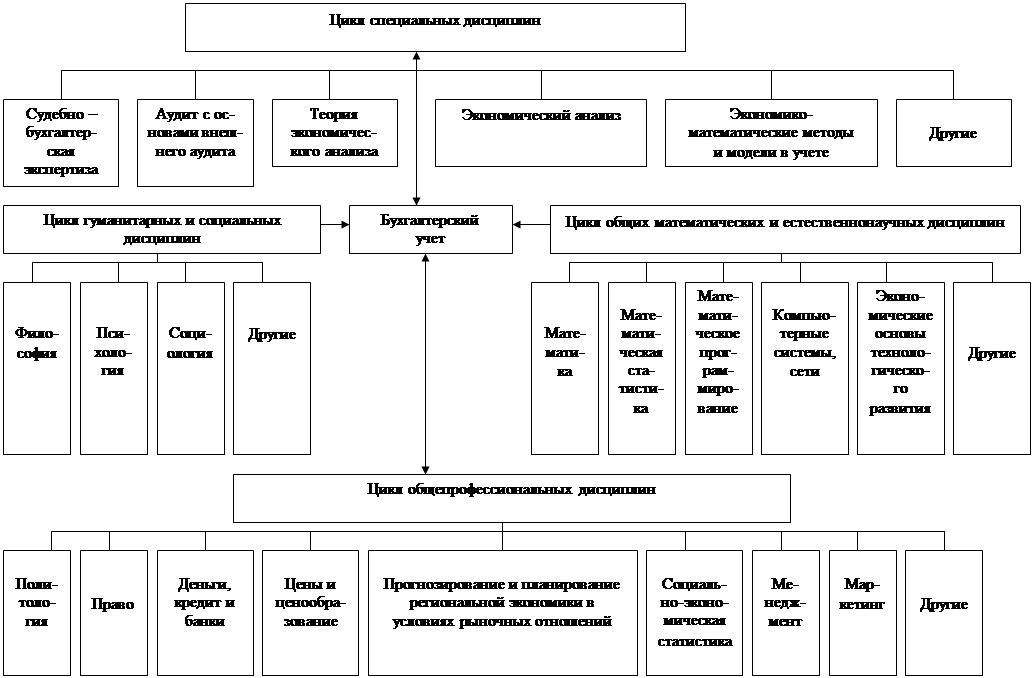

Бухгалтерские задачи очень широкое понятие, их содержание отражает поступление и выбытие товарных, материальных ценностей, денежных средств, вычисление результатов хозяйственной деятельности, отражение этих процессов на счетах бухгалтерского учета. Средства для решения бухгалтерских задач очень разнообразны, от настольных калькуляторов до больших электронно-вычислительных машин, как правило средство ведения бухгалтерского учета в учреждениях здравоохранения IBM- совместимые компьютеры и программы для них. Для ведения бухгалтерского учета на компьютерах данного класса учреждениями применяются два больших класса компьютерных программ: программы получившие название “электронные таблицы” и специализированные бухгалтерские программы. Различия между ними очень велики.

Специализированные бухгалтерские программы имеют древнюю историю они возникли одновременно с появлением персональных компьютеров в 70-х годах, и в 80-х годах получили дальнейшее развитие на IBM- совместимых компьютерах. По кругу охватываемых задач бухгалтерского учета в учреждении их можно разделить на общие и частные. Общие позволяют решать все стандартные задачи бухгалтерского учета, частные отдельные задачи например: составление баланса и формы отчетности, учет заработной платы, учет основных средств, учет материальных ценностей, и т.п. Программа составления баланса может включать в себя информацию других частных задач если программа составлена одной и той же фирмой. Раздел общих программ для решения отдельных задач бухгалтерского учета не содержит такого разнообразия дополнительных возможностей сервиса, как частная программа для решения тех же задач.

Электронные таблицы возникли в начале 1980 г., как программы для удобного создания отчетов, они быстро переросли свое первоначальное назначение и получили широкое распространение в качестве средства для решения бухгалтерских задач, задач бизнеса и финансов, а также многих других. По кругу охватываемых задач бухгалтерского учета на предприятии любая программа электронных таблиц является универсальной, то есть позволяет решать любые бухгалтерские задачи. По тиражу электронные таблицы один из самых массовых классов программных средств. Первые программы на Западе, которые в 1980 годах превысили объем продаж 100 тысяч штук , были электронные таблицы. С точки зрения пользователя, это означает что имеется множество источников из которых можно навести справки об электронных таблицах, начиная с книг и специализированных журналов и кончая коллегами по работе.

Стоит отметить что по количеству проданных специализированных бухгалтерских программ отечественных фирм на начало 1994 года одни из первых были: 1С - Бухгалтерия, Финансы без проблем, Турбо- бухгалтер. Каждой из них продано более 10 тысяч копий, такой тираж нельзя назвать большим. С точки зрения пользователя, это означает, что практически вся информация о программе будет получена, только от фирмы, он не найдет книг, статей, журналов и других альтернативных нефирменных каналов помощи. Цены на специализированные бухгалтерские программы разнообразны, они могут стоить от 10 до 100 долларов США. Одна из самых дешевых программ в нашей стране 1С- Бухгалтерия.

Специализированные программы бухгалтерского учета одной страны неприемлемы другой из-за различия в законодательной базе учета, содержания плана счетов и форм отчетности. Поэтому лучшие в США программы бухгалтерского учета DacEasy Accounting фирмы DAcEasy, Quicken фирмы Intuit, как и программы налогообложения TurboTax фирмы ChipSoft, в нашей стране продаются редко.

Электронные таблицы созданные в одной стране приемлемы и для другой. По мнению западных обозревателей, весь мир “завален” американскими программами. Это в полной мере относится и к электронным таблицам. Электронные таблицы всех ведущих производителей этого продукта переведены на русский язык. Точнее сказать, они продаются в русскоязычном варианте.

В нашей стране имеют широкое распространение программы электронных таблиц Lotus 1-2-3 фирмы Lotus Development Corp., Excel фирмы Microsoft, Quattro Pro фирмы Borland, SuperCalc фирмы Computer Associates. Цены на программы электронных таблиц в нашей стране от 300 до 200 долларов США .

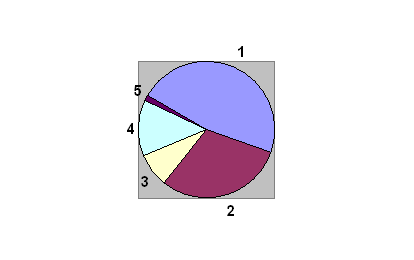

Анализ работы учреждений системы здравоохранения в условиях нестабильного финансового положения в стране не возможен без поэтапного анализа всей структуры финансирования, и в особенности недостатков системы финансирования. Так как система здравоохранения Республики Тыва в настоящее время финансируется на 85% из бюджета, на 13.8% за счет средств Фонда обязательного медицинского страхования, а всего 1.2% за счет средств платных медицинских услуг, невозможен анализ финансового состояния системы здравоохранения без анализа бюджета Республики Тыва и Российской Федерации [15. с. 58]. Проблемы финансирования возникают в Федеральном бюджете Российской Федерации, и так как расходы бюджет Республики Тыва возмещаются на 85% за счет дотаций из вышестоящего бюджета, цепочка финансовых проблем заканчивается на системе здравоохранения.

Если расходы Федерального бюджета и республиканского бюджета будут финансироваться неэффективно, то это отразиться на финансировании здравоохранения Республики Тыва и эффективности работы.

В республиканском бюджете Республики Тыва на 1998 год утверждены расходы 808701 тыс. руб., доходы 724837 тыс. руб.[16. с.2] Таким образом дефицит бюджета составляет 83864 тыс. руб. или 10.4% от расходов бюджета. В общей структуре расходов бюджета финансирование здравоохранения составляет 107707 тыс. руб., что составляет 13.32% от общей суммы расходов бюджета.[16. с.13].

Глава 1. Экономическая характеристика системы Министерства здравоохранения. 1.1. Бюджетное финансирование

Финансирование бюджетных учреждений на расходы в соответствии с утвержденными сметами может осуществляться за счет федерального, республиканского и местных бюджетов.

Основным принципом бюджетного финансирования является предоставление государством средств безвозвратно, так как бюджетные учреждения не имеют своих доходов для возвратности указанных средств.

Второй принцип бюджетного финансирования заключается в том, что бюджетные учреждения получают средства не под план, а по мере фактического выполнения заданий плана с учетом правильности освоения и использования ранее выделенных средств. Например, учреждения здравоохранения финансируются исходя из фактического наличия больниц, числа коек и т.д.

Третий принцип - строго целевое использование бюджетных средств для финансирования определенных затрат, предусмотренных планом деятельности учреждения. Целевое использование бюджетных средств позволяет осуществлять систематический контроль за деятельностью бюджетных учреждений со стороны вышестоящих организаций и финансовых органов.

При финансировании бюджетных учреждений соблюдается строгий режим экономии в расходовании государственных средств.

Руководители учреждений, которым предоставлено право распоряжаться бюджетными средствами по целевому назначению в пределах утвержденной сметы, являются распорядителями кредитов. По объему предоставляемых им прав они подразделяются на главных и нижестоящих.

Главные распорядители кредитов - министры и руководители организаций и ведомств федерального значения. Так, в Министерстве здравоохранения РФ главными распорядителями кредитов являются: по федеральному бюджету - министр здравоохранения РФ, по республиканским бюджетам - министры здравоохранения республик, по местным бюджетам - начальники (заведующие) краевыми, областными, городскими и районными управлениями (отделами) здравоохранения.

Нижестоящие распорядители кредитов - руководители учреждений и организаций, подведомственных соответствующим министерствам и ведомствам.

Расходы бюджета, будучи компонентом общей финансовой категории - бюджета - представляют собой затраты, возникающие в связи с выполнением государством своих функций. Эти затраты выражают экономические отношения, на основе которых происходит процесс использования средств централизованного фонда денежных средств государства по различным направлениям.

В условиях перехода к рынку, Правительство ведет интенсивную работу по реализации концепции совершенствования системы управления бюджетными средствами. В основу концепции закладываются три основных блока задач:

· сформировать четкие правила разработки и исполнения бюджета с максимально возможной детализацией структуры бюджетных затрат и внедрением элементов казначейского метода исполнения бюджета;

· определить наиболее приемлемые для национальных и региональных условий формы привлечения нетрадиционных финансовых источников в оборот;

· создать полноценный информационно- аналитический комплекс в бюджетно-финансовой системе, чтобы иметь широкую информационную базу для оптимизации прогнозирования доходов и расходов бюджета, повысить оперативность бюджетной отчетности, позволяющей принимать действенные финансовые решения по эффективному маневрированию бюджетными ресурсами в существующих инфляционных условиях.

Первая группа задач реализуется уже сейчас. Одним из важнейших и сложнейших направлений совершенствования управления бюджетными ресурсами является внедрение элементов казначейского метода исполнения бюджета. Основу задач формируемых по территориям России федеральных казначейских учреждений составляют функции по разассигнованию средств, предназначенных для учреждений, расположенных на соответствующей территории и финансируемых за счет средств федерального бюджета; по организации и контролю за целевым и эффективным расходованием выделенных бюджетных ресурсов.

Следует отметить, что в соответствии с действующим законодательством экономическую основу регионов составляет их собственность например, экономическую базу местного самоуправления составляют её природные ресурсы: земля, недра и т.д.

Сложившаяся в нашей стране экономическая, в том числе и финансовая, ситуация не позволяет местным органам власти и управления при бюджетном дефиците всерьез рассчитывать на пополнение доходной части бюджетов территорий путем введения дополнительных местных налогов и сборов.

Следует помнить, что расходы любого бюджета осуществляются за счет средств налогоплательщиков и, следовательно, государство взяло на себя ответственность перед ними за выполнение определенных функциональных обязательств.

Экономическая сущность расходов бюджета проявляется во многих видах. Каждый вид расходов обладает качественной и количественной характеристикой. При этом качественная характеристика, отражая экономическую природу явления, позволяет установить назначение бюджетных расходов, количественная- их величину.

Многообразие конкретных видов бюджетных расходов обусловлено целым рядом факторов: природой и функциями государства, уровнем социально-экономического развития страны, разветвленностью связей бюджета с народным хозяйством, административно-территориальным устройством государства, формами предоставления бюджетных средств и т.п. Сочетание этих факторов порождает ту или иную систему расходов бюджета любого государства на определенном этапе социально-экономического развития.

Расходы бюджета подразделяются по их влиянию на процесс расширенного воспроизводства. В этом случае выделяются текущие и капитальные бюджетные расходы.

Текущие расходы связаны с предоставлением бюджетных средств юридическим лицам на их содержание и покрытие текущих потребностей. Эти расходы включают затраты на государственное потребление (содержание экономической и социальной инфраструктуры, государственных отраслей народного хозяйства, закупки товаров и услуг гражданского и военного характера, текущие расходы государственных учреждений), текущие субсидии нижестоящим органам власти, государственным и частным предприятиям, транспортные платежи, выплату процентов по государственному долгу и другие расходы.

Капитальные расходы представляют собой денежные затраты, связанные с вложением в основной капитал и прирост запасов. Они включают в себя капиталовложения за счет бюджета в различные отрасли народного хозяйства, инвестиционные субсидии и долгосрочные бюджетные кредиты государственным и частным предприятиям местным органам власти.

Важный признак классификации расходов бюджета- предметный.

При этом все расходы подразделяются на несколько крупных групп. Как правило, выделяются следующие группы расходов:

1. финансирование промышленного производства;

2. финансирование социально-культурных мероприятий;

3. финансирование науки;

4. финансирование обороны;

5. содержание правоохранительных органов и органов государственной власти и управления;

6. расходы по внешнеэкономической деятельности;

7. создание резервных фондов;

8. расходы по обслуживанию государственного долга;

9. прочие расходы и выплаты.

Каждая из названных групп расходов делится в свою очередь по ведомственному и целевому признакам.

Ведомственный признак позволяет выделить в каждой группе расходов соответствующее министерство, другое государственное учреждение или юридическое лицо, получающее бюджетные ассигнования. Этот признак классификации расходов бюджета отражает наиболее мобильные изменения в структуре расходов, связанные с изменением системы управления.

Целевой признак позволяет рассмотреть расходы подразделяющиеся на конкретные виды затрат. Классификация расходов по целевому назначению создает предпосылки для рационального использования бюджетных средств, является необходимой базой для осуществления эффективного и действенного контроля за использованием бюджетных ассигнований. В настоящее время в Российской Федерации применяется классификация расходов по 19 целевых направлениям:

1. заработная плата;

2. начисления на заработную плату;

3. канцелярские и хозяйственные расходы;

4. командировки и служебные разъезды;

5. стипендии;

6. расходы на питание;

7. приобретение медикаментов и перевязочных средств;

8. приобретение оборудования и инвентаря;

9. приобретение мягкого инвентаря и обмундирования;

10.государственные капитальные вложения;

11.капитальный ремонт;

12.содержание сооружений благоустройства;

13.геологоразведочные работы;

14.проектирование;

15.государственная дотация;

16.операционные расходы;

17.платежи по ссудам;

18.возмещение разницы в ценах;

19.прочие расходы.

Важной проблемой осуществления целевых бюджетных расходов является их защищенность от обесценения в условиях высоких темпов инфляции на современном этапе развития экономики нашей страны. Принцип защищенности предполагает финансирование ряда статей расходов бюджета в полном объеме с учетом их инфляционного увеличения.

Осуществление финансирования отдельных статей расходов бюджета в соответствии с их инфляционным увеличением, с одной стороны, обеспечивает защиту получателей бюджетных ассигнований в обеспечении намеченных ими мероприятий, а с другой стороны, является инфляционным фактором, увеличивающим совокупный спрос на продукцию и услуги и в дальнейшем провоцирующим развитие инфляции издержек производства.

Последним признаком классификации расходов является территориальный. В соответствии с уровнем государственного управления в Российской Федерации расходы бюджета подразделяются на расходы республиканского бюджета, расходы бюджетов членов федерации и расходы местных бюджетов.

Важную роль в организации рациональной системы бюджетного финансирования играют прежде всего принципы финансирования. К числу этих принципов относятся:

· получение максимального эффекта при минимуме затрат. Бюджетные средства должны предоставляться лишь при условии обеспечения наибольшей результативности от их использования.

· целевой характер использования бюджетных ассигнований. Юридические лица получают средства из бюджета только на основе утвержденного бюджета, причем на заранее обусловленные цели.

· предоставление бюджетных средств в меру выполнения производственных и других показателей и с учетом использования ранее отпущенных ассигнований.

· безвозвратность бюджетных ассигнований. Предоставление средств без условия их обязательного возврата в государственный бюджет.

Однако помимо безвозвратного бюджетного финансирования в настоящее время все шире применяется кредитование предприятий путем выдачи бюджетных ссуд. Проценты по таким ссудам либо не взымаются, либо взымаются по низким ставкам. Бюджетные ссуды выдаются по специальным распоряжениям Правительства РФ на выполнение целевых программ развития. Так в 1996г. Такие ссуды должны быть предоставлены на финансирование:

· расходов на формирование федеральных продовольственных фондов;

· расходов на обеспечение агропромышленного комплекса машиностроительной продукцией и приобретение племенного скота на основе долгосрочной аренды (лизинга);

· части расходов на инвестиционные программы конверсии оборонной промышленности .

В области расходов бюджета до сих пор имеют место существенные недостатки: бюджетные средства используются недостаточно эффективно, широко распространена практика нецелевого расходования бюджетных средств. Бюджетные расходы не решают многих насущных проблем социальной политики. Не организовано на должном уровне перераспределение расходов в пользу социально незащищенных слоев населения. Продолжается списание долгов в аграрном секторе.

Основные задачи в области бюджетных расходов:

· сократить число федеральных целевых программ, обеспечить концентрацию средств бюджета на наиболее эффективных и социально значимых проектах;

· снизить расходы на содержание государственного аппарата;

· продолжить децентрализацию инвестиционного процесса, расширив практику государственно-коммерческого финансирования проектов;

· повысить эффективность использования ассигнований на национальную оборону и оборонный комплекс, концентрируя их на решении социальных проблем, конверсии и перспективных научно-исследовательских работах;

· снизить уровень дотаций отдельным отраслям;

· усилить контроль за использованием бюджетных средств;

· обеспечить приоритетное финансирование расходов на науку, культуру, медицинское обслуживание, образование.

Система расходов федерального бюджета учитывает все общегосударственные потребности финансирования которых является исключительной прерогативой государства.

Второй по значению и первой по размеру статьей расходов бюджета на финансирование народного хозяйства является выплата различных видов дотаций предприятиям.

Необходимое существование финансовой помощи вытекает из сохранения государственного регулирования цен, сохраняются дотации на отдельные виды энергоресурсов и продовольственных товаров, а также отдельным отраслям, нерентабельность которых явилась результатом использования регулируемых цен и тарифов, это жилищно-коммунальное хозяйство, транспорт.

Постепенный отпуск цен на энергоресурсы дотируемые из бюджета, позволяет снижать долю бюджетных средств, направляемых на возмещение разницы в ценах. Выделение дотации товаропроизводителям, жестко увязывается с государственным урегулированием механизма ценообразования.

Основные типы бюджетных дотаций:

· угольная промышленность, дотируется разница в ценах и отчисления на НИОКР;

· выплата разницы на топливо отпускаемое населению (газовая промышленность);

· жилищно-коммунальное хозяйство;

· транспортные организации.

На финансирование производства направляется около 20% расходов бюджета, основной объем занимают дотации и инвестиционные кредиты на конкурсной основе.

Наряду с безвозмездным бюджетным финансированием в настоящее время начало развиваться кредитование предприятий посредством выдачи бюджетных ссуд.

Бюджетные ссуды занимают промежуточное положение между кредитами коммерческих банков и бюджетными ассигнованиями. С одной стороны эти ссуды выдаются с условием возвратности и в ряде случаев они бывают платными, а с другой стороны, проценты по этим ссудам либо не взымаются, либо значительно ниже, чем кредиты банков. Выдаются такие ссуды в основном по специальным распоряжениям Правительства РФ на выполнение целевых программ развития.

Другое направление расходования это привлечение иностранных инвестиций, но в современных условиях этот процесс затруднен, в связи с экономической нестабильностью и несовершенством налогового законодательства.

Бюджетные ассигнования направляются на решение узкого круга задач общегосударственного значения, реализацию которых невозможно обеспечить за счет других источников финансирования. Финансовые ресурсы концентрируются на вводе крупнейших мощностей и объектов определяющих решение основных социально-экономических задач и позволяющих предупредить опасные последствия кризиса в социальной сфере и спада производства промышленной продукции необходимой для жизнеобеспечения экономики более 40% бюджетных ассигнований направляются на обеспечение социальных программ, включая программу - жилья, развития культуры и здравоохранения.

Расходы на социально-культурные мероприятия связаны с выполнением государством его социальных функций.

Эти средства подразделяются на следующие основные группы:

· народное образование и профессиональная подготовка кадров;

· культура, искусство и средства массовой информации;

· здравоохранение;

· физическая культура и спорт;

· социальное обеспечение (включая средства, передаваемые в Пенсионный фонд РФ).

Расходы на социально-культурные мероприятия определяются на основе принципов сметного порядка планирования. Финансируются эти расходы по конкретным мероприятиям и видам затрат. Объем расходов определяется на основе взаимосвязанных друг с другом смет, разрабатываемых в учреждениях непроизводственной сферы и расчетов ассигнований, составляемых в финансовых органах. В основу расчетов кладутся показатели деятельности учреждений, характеризующие обслуживающие контингенты (количество учащихся, учетных групп, классов, число коек, проведенных операций и т.д.). При этом учитывается время функционирования в течение года. Эти показатели служат расчетными единицами. Денежный расход на расчетную единицу устанавливается по норме, обеспечивающей функционирование и развитие бюджетного учреждения.

Основной принцип расходования бюджетных средств - строгое их регламентирование по назначению и времени. Учреждение не вправе расходовать денежные средства на цели, не предусмотренные сметой.

Составным элементом планирования и финансирования расходов на социально-культурные мероприятия является денежная норма расхода, выраженная в определенной сумме денежных средств, мера удовлетворения конкретной потребности.

В современных условиях все большее значение приобретают укрупненные нормы расходов, охватывающие все виды затрат учреждений социально-культурной сферы. Использование таких норм позволяет ориентировать работу этих учреждений на достижение конечных результатов: обучение детей, подготовку специалистов, оказание помощи больным. Кроме того, применение укрупненных норм расширяет самостоятельность учреждений по использованию бюджетных средств на различные направления расходов и повышает их заинтересованность в рациональном и законном использовании ресурсов.

Бюджетные нормы подвергаются изменениям под влиянием многих факторов. Увеличение норм связано с изменением системы цен и тарифов, ростом заработной платы в народном хозяйстве, с появлением дополнительных возможностей по финансированию расходов в местных бюджетах.

Расходы бюджетной системы на здравоохранение. Развитие здравоохранения предусматривает его поэтапное реформирование, введение многоканальности финансирования, выделения лечебным учреждениям средств в зависимости от объема и качества осуществляемых медицинских услуг. С 1993 года в соответствии с действующим законодательством происходит реформирование системы финансирования здравоохранения на основе программно целевых методов планирования с постепенным внедрением медицинского страхования. Реформа включает в себя разработку и реализацию на региональных и городских уровнях целевых программ обеспечения населения медицинской помощью при этом ведущим направлением определены:

· обеспечение гарантированных объемов и повышения качества медицинской помощи;

· развитие высокоспециализированных видов медицинской помощи;

· оптимизация существующих и внедрения новых медицинско-хозяйственных форм деятельности медицинских организаций в условиях бюджетно-страхового финансирования отрасли;

· формирование рынка медицинских услуг с участием негосударственных медицинских учреждений.

Следует отметить, что структура расходов отдельных видов региональных бюджетов не одинакова и зависит от объема местного хозяйства и подведомственности его региональным органам различного уровня. Так, областным и городским органам власти подчинена подавляющая часть предприятий жилищно-бытового хозяйства, поэтому удельный вес ассигнований на эти категории в расходах этих бюджетов наиболее значителен и превышает 40%. В ведении же районных, поселковых и сельских органов находятся в основном социально-культурные учреждения, в этих бюджетах подавляющая часть расходов приходится на финансирование социально-культурных мероприятий.

В настоящее время одним из главных направлений использования финансовых ресурсов должно быть финансирование развития местной производственной базы как основы для получения в будущем собственных доходов. Потому, что на протяжении десятилетий господства в нашей стране командной экономики осуществлялось беспрецедентное по своим масштабам перераспределение национального дохода. По этой причине регионы, бюджетно обеспеченные выше среднего уровня, оказались в этих относительно благоприятных условиях во многом благодаря многолетнему перераспределению национального дохода в их пользу, соответственно, в ущерб другим регионам.

Территориальным органам подведомственна подавляющая часть социально-культурных учреждений и, в первую очередь, учреждения народного образования и здравоохранения. Поэтому спецификой расходов территориальных бюджетов является значительное преобладание в них расходов на социально-культурные мероприятия. Если в краевых, областных и городских бюджетах они составляют от 30 до 50% всех расходов, то в районных, поселковых и сельских бюджетах - от 60 до80%.

В расходах территориальных бюджетов на социально-культурные мероприятия наиболее быстрыми темпами растут затраты на здравоохранение, просвещение и науку, что связано с развитием сети медицинских учреждений и расширением научных и проектных работ, финансируемых из этих бюджетов по проблемам градостроительства, комплексного развития административно-территориальных единиц. Положение еще более осложняется тем, что практически несопоставима социальная инфраструктура регионов, неравномерно распределяются расходы на финансирование ведомственной социальной сферы, переданной на баланс субъектов Федерации и т.п. Различны и расходы бюджетов регионов на содержание социальных объектов, имеющих межрегиональное значение.

Развитие урбанизации появляется в ускоренных темпах роста расходов территориальных бюджетов на финансирование народного хозяйства. Эти расходы имеют тенденцию к увеличению в связи с ростом и усложнением местного хозяйства, расширение жилищно - коммунальные строительства, повышение стоимости основных фондов коммунального хозяйства и уровня его технического оснащения. Рост территории населенных пунктов ведет к удлинению коммуникаций, увеличению эксплуатационных расходов. Преимущественный рост крупных городов, где расходы в расчете на одного жителя выше, - также важный фактор роста расходов территориальных бюджетов. Однако даже в натуральном виде практически невозможно определить, какая минимальная дотация на жилкомхоз должна выделяться в расчете на душу населения по всей территории России. Например объем «минимального социального стандарта» в области услуг жилищно-коммунального хозяйства в небоскребах Москвы и в одноэтажных строениях Северной Осетии объективно различен. Соответственно, различна и потребность минимальных расходов государства в форме эксплуатационных расходов на коммунальное хозяйство. Одним из выводов по решению данного вопроса, является неудовлетворенность системой бюджетного выравнивания расходов на социальные проблемы и дотации бюджетам субъектов Федерации, основной идеей которой являются расходы на душу населения. Таким образом, попытки определить единый минимальный социальный стандарт для всей территории России упираются в необходимость в значительной мере корректировать его применительно к каждому региону в отдельности.

Развитие производительных сил, рост производства новых видов химической и биологической продукции, химизация сельского хозяйства, увеличение числа городов и городского населения усиливают нагрузку на природу, приводят к резким нарушениям природной среды. Это отрицательно сказывается на условиях жизни населения и требует, в свою очередь, увеличение затрат общества на поддержание необходимого состояния окружающей среды. Поэтому одной из постоянно возрастающих статей расходов территориальных бюджетов являются ассигнование на охрану окружающей среды.

Тут же нужно отметить, что расходы бюджетов субъектов Федерации зачастую используются не по назначению, это касается в первую очередь федеральных средств. Так, федеральные средства вместо использования на финансирование досрочного завоза направляются на выплату заработной платы, уплату налогов и других обязательных платежей, погашение ранее возникших долгов, приобретение квартир, легковых автомобилей и другой техники, строительство жилья, заготовку сырья и материалов. Учтено что за пять месяцев текущего года, в одном из бюджетов вскрыты факты нецелевого и незаконного использования 34,9 млрд. руб., из 91,2 млрд. руб., полученных из федерального бюджета

Важно заметить, что первоочередным критерием для нормирования расходов региональных бюджетов должно стать исполнение действующих законодательных актов. Если определенные отношения, требующие дополнительных затрат бюджетов субъектов Федерации, законодательно не регламентированы, они могут регулироваться едиными для всех регионов подзаконными актами федеральных министерств и ведомств.

Вопросы совершенствования межбюджетных отношений и необходимости формирования системы бюджетного федерализма, что, руководствуясь вековым опытом ведущих западных стран, позволит стабилизировать и укрепить российскую государственность, повысит управляемость существующей рыночной системы и в конечном итоге оптимизирует структуру доходов и расходов как федерального бюджета, так и местных бюджетов. А отсюда вытекает и вторая группа проблем действующего бюджетного устройства - собственно финансовая. Повышение доходности бюджета и оптимизация его расходов, проблема сбалансированности государственного бюджета и необходимость управления государственным долгом - именно эти финансовые аспекты бюджетного устройства определяют уровень социально - экономического развития страны, качество жизни населения. В конечном итоге, именно эти показатели и определяют эффективность всей проводимой государством экономической политики.

Изменения в сфере межбюджетных отношений неизбежно отражаются на собственно финансовой стороне бюджетов всех уровней; значительные изменения в бюджетных доходах или расходах требуют соответствующей корректировки бюджетной системы. Бюджет - это сложнейший комплекс финансовых отношений, и посему подход к решению его проблем должен быть также комплексным. Именно тогда возможно полноценное функционирование государственного бюджета как наиболее эффективного инструмента государственного регулирования экономики.

Как уже упоминалось, бюджетная система в первую очередь определяется действующим государственным устройством. В унитарных (единых) государствах бюджетная система включает два звена: государственный бюджет и многочисленные местные бюджеты. В федеративных же государствах, каковым является Россия, бюджетная система состоит из трех звеньев: государственный бюджет (или федеральный бюджет, или бюджет центрального правительства); бюджеты членов федерации (штатов - в США, земель - в ФРГ, провинций - в Канаде, субъектов Федерации - в России); местные бюджеты [4, стр. 199].

Государственная бюджетная система Российской Федерации функционирует в соответствии с Законом РСФСР “Об основах бюджетного устройства и бюджетного процесса в РСФСР” от 10 октября 1991 г. и включает:

Республиканский (федеральный) бюджет;

21 республиканский бюджет в составе российской Федерации, 55 краевых и областных бюджетов, городские бюджеты Москвы и Санкт- Петербурга, 10 окружных бюджетов автономных округов, бюджет автономной Еврейской области (всего - 89);

Около 29 тысяч местных бюджетов (городских, районных, поселковых, сельских).

При этом бюджеты нижестоящих органов самоуправления не входят своими доходами и расходами в бюджеты вышестоящих уровней [4, стр. 200].

Важной самостоятельной частью бюджетной системы России как суверенного государства является республиканский (федеральный) бюджет. Именно он обеспечивает централизацию части бюджетных ресурсов общегосударственного характера. Через федеральный бюджет регулируется процесс распределения и перераспределения национального дохода между субъектами федерации, входящими в состав России, а также между экономическими районами.

Отдельное, не менее, а, может быть, и более важное звено бюджетной системы Российской Федерации составляют многочисленные местные бюджеты. Если в советские времена стремление к всеобщей централизации приводило к тому, что удельный вес местных бюджетов в государственном бюджете СССР не превышал 10-15 %, то с началом рыночных преобразований в ведение местных властей были переданы отрасли хозяйства, связанные с непосредственным обслуживанием населения, массовая сеть социально-культурных учреждений. За счет местных бюджетов в настоящее время обеспечивается финансирование более 80 % бюджетных расходов на здравоохранение, более 60 % расходов на просвещение, крупные бюджетные средства направляются на развитие производственной и социальной инфраструктуры [3, стр. 304].

Свод федерального бюджета и бюджетов субъектов Федерации образует понятие “Консолидированный бюджет” РФ. Этот бюджет используется для анализа показателей бюджетной системы и не утверждается законодательным органом власти.

Непосредственная работа по составлению проектов бюджетов проводится Министерством финансов РФ, а также налоговыми и таможенными органами. При этом используются различные методы: метод экономического анализа, позволяющий, на основе анализа выполнения бюджета за прошлый год установить причины отклонений и соответствующем образом откорректировать проектируемый бюджет; нормативный метод, определяющий нормы всех статей расхода в общей сумме бюджета; экстраполяционный метод, определяющий бюджетные показатели исходя из их динамики за предыдущие годы. Полученные данные сообщаются вышестоящими органами исполнительной власти непосредственно нижестоящим или исполнительным органам власти в установленные сроки, обеспечивающие утверждение бюджета до начала финансового года.

Составленный и согласованный проект федерального бюджета РФ Правительство РФ до 1 сентября вносит на рассмотрение в Государственную Думу. Вместе с ним направляется ряд документов, отражающих прогнозы социально-экономического развития страны на предстоящий период, направления бюджетной и налоговой политики, федеральные целевые программы и т. п. Одновременно в Государственную Думу вносятся проекты федеральных законов о бюджетах государственных внебюджетных фондов.

Следующая стадия бюджетного процесса - его рассмотрение и утверждение в законодательных органах: Федеральном Собрании (Парламенте) РФ, представительных органах субъектов Федерации и местных самоуправлениях. Проект Федерального бюджета и сопутствующие документы направляются в Комитет по бюджету, налогам, банкам и финансам Государственной Думы для принятия бюджета к рассмотрению Государственной Думой. Все материалы передаются Президенту РФ, Совету Федерации, комитетам Думы и в Счетную палату.

Получив заключения от комитетов, Государственная Дума начинает рассмотрение бюджета в нескольких чтениях (так, бюджет на 1997 г. принимался в четырех чтениях). Принятый Госдумой бюджет по Конституции в течение пяти дней передается на рассмотрение Совета Федерации. В случае его отклонения Федеральным Собранием бюджет передается в Госдуму для повторного голосования и считается принятым, если при повторном голосовании за него проголосовало не менее 2/3 от общего числа депутатов (ст. 105 Конституции РФ) [4, стр. 217].

Принятый Федеральный закон о бюджете в течение пяти дней направляется Президенту РФ для подписания. После этого начинается непосредственное исполнение бюджета, организуемое Кабинетом министров РФ по согласованию с нижестоящими исполнительными органами.

Важнейшая задача исполнения бюджета - обеспечение полного и своевременного поступления налогов и других платежей и доходов в целом и по каждому источнику, а также финансирование мероприятий в пределах утвержденных по бюджету сумм и в течение того финансового года, на который утвержден бюджет. Непосредственная работа по исполнению федерального бюджета РФ проводится Минфином РФ, его подразделениями и органами, а также Государственной налоговой службой РФ и Государственным таможенным комитетом РФ и их органами на местах. Правительство РФ ежемесячно предоставляет в Государственную Думу информацию о ходе исполнения текущего федерального бюджета, консолидированного бюджета РФ и бюджетов государственных внебюджетных фондов.

Важнейшее значение в бюджетной системе играет не так давно созданная новая структура Минфина - Федеральное казначейство РФ, состоящее из Главного управления Федерального казначейства и подчиненных ему территориальных органов на местах. Казначейство непосредственно организует исполнение бюджета, а так же внебюджетных фондов: его органы управляют зачислением доходов и проведением взаиморасчетов между бюджетами, осуществляют контроль за исполнением федерального бюджета РФ. Казначейство регулирует финансовые отношения между федеральным бюджетом РФ и государственными внебюджетными фондами, обеспечивает финансовое исполнение этих фондов. В функции Казначейства входит краткосрочное прогнозирование объемов государственных финансовых ресурсов, а также оперативное управление этими ресурсами в пределах установленных на определенный период государственных расходов; именно Казначейство проводит сбор, обработку и анализ информации о состоянии государственных финансов, предоставляет высшим органам государственной власти отчетности о финансовых операциях Правительства РФ по федеральному бюджету, о государственных внебюджетных фондах, а также о состоянии всей бюджетной системы. Наконец, именно Казначейство осуществляет управление и обслуживание совместно с ЦБ РФ и другими уполномоченными банками государственного внутреннего и внешнего долга РФ.

В своих действиях по обслуживанию бюджетных финансов Казначейство в первую очередь исходит из единства кассы. Переход от банковской к казначейской системе исполнения бюджета означает, что Казначейство должно осуществлять и учитывать все операции со всеми государственными федеральными ресурсами, находящимися в ведении правительства. С созданием казначейской системы все платежи из федерального бюджета или централизованных государственных финансовых ресурсов должны осуществляться с единого (главного) счета Федерального казначейства, и тем самым быть ему полностью подконтрольны. Все остальные счета, которые опосредуют движение средств федерального бюджета, открытые в учреждениях банковской системы, должны быть транзитными, то есть не иметь переходящих остатков. По существу, это означает закрытие счетов бюджета в банках и открытие их в системе Казначейства с перечислением средств непосредственно на расчетные счета хозяйствующих субъектов, выполнявших работы или оказывающих услуги для бюджетных единиц, финансирующих за счет федерального бюджета.

Казначейство, опираясь на Центробанк и его систему, освобождает его от функций ведения детального учета средств федерального бюджета и контроля за их целевым использованием. Одновременно осуществляется внедрение учета операций по фиксации денежных средств на каждой стадии исполнения бюджета.

Таким образом, вновь созданная система позволит на основе четко определяемых объемов реальных потребностей наиболее рационально проводить оптимизацию бюджетных потоков, сделать процесс исполнения бюджета более плавным, обеспечив учет и контроль каждого этапа исполнения федерального бюджета, а не только объема бюджетных назначений и сумм платежей.

Заключительным этапом бюджетного процесса является составление отчета об исполнении бюджета и утверждение его в законодательных органах власти. Вся работа по составлению отчетов возложена на Министерство финансов РФ и его финансовые органы, Государственную налоговую службу и налоговые инспекции, Государственный таможенный комитет и его органы. Эти отчеты направляются соответствующим органам государственной власти. Отчет о федеральном бюджете РФ докладывается Федеральному Собранию РФ, которое его утверждает. Для осуществления контроля за исполнением федерального бюджета существует Счетная палата, состав и порядок деятельности которой определяется федеральным законом.

Одной из центральных проблем бюджетного федерализма является бюджетное выравнивание, которое подразделяется на вертикальное и горизонтальное (эти понятия пришли к нам из зарубежной практики). Вертикальное выравнивание - это процесс достижения баланса между объемом обязательств каждого уровня власти по расходам с потенциалом его доходных ресурсов (налоговых поступлений). На вышестоящий уровень накладываются обязательства: в случае, если потенциальные возможности по обеспечению доходной части на нижестоящем уровне недостаточны для финансирования возложенных на него функций, центральное правительство обязано предоставить этому региональному или местному органу власти недостающие бюджетные ресурсы. Центральное правительство, обладая гораздо большими, чем любой регион, возможностями экономического регулирования и объемами налоговых поступлений, должно компенсировать дисбаланс региональных бюджетов за счет средств, аккумулированных на уровне федерального бюджета. Вертикальное выравнивание непременно должно сочетаться с горизонтальным, означающим пропорциональное распределение налогов и дотаций между субъектами Федерации для устранения неравенства в возможностях различных территорий, вызванных территориальным фактором. Таким образом, получается, что к расходам федерального бюджета на решение социально-экономических задач федерального масштаба добавляются еще и расходы на достижение сбалансированности бюджетной системы.

Если говорить упрощенно, то система бюджетного выравнивания определяет такое взаимодействие между федеральным бюджетом и субъектами федерации, которое позволяет любому гражданину, проживающему в России, получать определенный уровень государственных услуг, независимо от того, на территории какого региона он проживает.

В России оба направления бюджетного выравнивания сопряжены с огромными трудностями. Задача горизонтального выравнивания становится здесь сложна, как ни в одной другой стране мира, поскольку решение задачи обеспечения каждому гарантированных государством услуг связано с большими различиями в экономическом положении тех или иных регионов, с различным уровнем затрат и большой дифференциацией бюджетных возможностей региональных и местных органов власти. Существенное воздействие на обеспечение каждому социальных стандартов, гарантированных государством, оказывают рыночные процессы и продолжающийся экономический кризис, заставляющий предприятия отказываться от социальных затрат и сокращать численность работников, которые обращаются за защитой к государству. Эти факторы породили ряд факторов, которые наряду с естественными географическими должны непременно учитываться при организации горизонтального выравнивания бюджетной обеспеченности. Это и дифференциация населения по уровню денежных доходов, и существенные региональные различия в прожиточном минимуме, и разный уровень цен. Все это значительно усложняет и без того непростую задачу бюджетного выравнивания.

Организация вертикального бюджетного регулирования также сопряжена со значительными трудностями. На сегодняшний день в ее основу положены такие принципы, которые в определенной мере стимулируют субъекты Федерации к повышению дефицита своего бюджета. Яркий тому пример - существующая методика распределения средств Федерального фонда финансовой поддержки регионов (трансфертов). Первая его часть направляется в адрес так называемых “нуждающихся” регионов, вторая - в адрес “особо нуждающихся”. “Нуждающимся” считается регион, среднедушевые доходы которого ниже, чем в среднем по России, “особо нуждающимся” - регион, бюджетные расходы которого выше его доходов, то есть бюджет с дефицитом. Таким образом, перерасход средств региональных бюджетов на основе данной методики будет автоматически покрыт из федерального бюджета. Естественным результатом этого является то, что стремление федерального Правительства снизить дефицит бюджета наталкивается на экономически обусловленное противостояние регионов [17, стр. 8].

Таким образом, очевиден тот факт, что для нормального развития системы бюджетного федерализма способы и приемы бюджетного выравнивания нуждаются в серьезных переменах. Отрадно в этой связи заметить, что в настоящее время уже разработан новый проект методики распределения ФФПР, более полно учитывающий как природно-географические, так и социально-экономические особенности регионов.

Тем не менее само по себе бюджетное выравнивание не является решающим признаком бюджетного федерализма, ибо может иметь место и в унитарном государстве. Оно, таким образом, лишь по форме выражает отношения бюджетного федерализма, а по своей сущности выступает как объективно необходимый способ функционирования единого государства, единой финансовой и экономической системы общества. Оно объединяет федеративное государство, его народы, его граждан.

В настоящее время судьба бюджетного федерализма в России зависит не столько от той или иной его модели, сколько от способности государства как единого целого преодолеть разрушительный экономический кризис, спад производства, осуществить переход в масштабах страны к иной рыночной стратегии финансовой стабилизации. Нельзя допустить ситуации, когда развитие бюджетного федерализма само превратится в фактор усиления экономического и политического кризиса: еще более ослабит федеральный бюджет, вместо борьбы за оздоровление реального сектора экономики активизирует борьбу за дележ федеральных налогов, приведет к кризису общероссийского рынка ценных бумаг из-за конкуренции федеральных и региональных государственных облигаций, заблокирует усилия центра в проведении единой эмиссионной, кредитной и процентной политики и политики сокращения бюджетного дефицита. Бюджетный федерализм необходимо все более осознанно сближать с общей макроэкономической политикой рыночных реформ. Решение проблем бюджетного федерализма в конечном итоге позволит стабилизировать российскую государственность, повысить управляемость и объективность нашей рыночной экономической системы.

Совершенно очевидно, что проблемы, с которыми сегодня сталкиваются как федеральный бюджет Российской Федерации, так и многочисленные территориальные бюджеты, настоятельно требуют от органов государственной власти преобразований не только в качественном и количественном составе бюджетных показателей, но и в самих принципах организации бюджетной системы. И прежде всего с этой точки зрения возникает потребность в реформировании законодательной базы бюджетной системы.

Большие надежды возлагаются на разработанный проект Налогового кодекса, обсуждаемый в Государственной Думе: ведь именно налоги, формируя финансовую базу деятельности государства, создают предпосылки для успешного проведения бюджетного регулирования. Налоговый кодекс должен стать своего рода налоговой конституцией, определять основы построения налогов, принципы федерализма и т. п. Он вобрал в себя множество областей права: гражданское, административное, уголовное, налоговое. Все же детали, связанные с конкретным налогообложением - это предмет регулирования законодательства о бюджете, об отдельных видах налогов, о санкциях и т. п. С принятием Налогового кодекса и реальным разграничением налоговой базы в России может быть осуществлен переход к качественно новой системе бюджетного федерализма.

На данный момент возможны два варианта российского налогового федерализма: на основе развития положений Указа Президента Российской Федерации “Об основных направлениях налоговой реформы в Российской Федерации и мерах по укреплению налоговой и платежной дисциплины” от 8 мая 1996 г. № 685; и на основе Налогового кодекса Российской Федерации.

Налоговый кодекс Российской Федерации допускает ряд особенностей: закон о федеральном бюджете или даже сам Кодекс может в порядке исключения разрешить зачисление части федерального налога в бюджеты других уровней; перечень региональных и местных налогов находится в компетенции федеральной власти и устанавливается сверху. Допускается зачисление региональных налогов с согласия субъекта Федерации в местные бюджеты (вне системы трансфертов); вводится совместная компетенция региональных и местных властей в отношении введения налога на недвижимость, прекращения налога на землю, налога на имущество физических лиц и регионального налога на имущество предприятий.

Вариант налогового федерализма, основанный на Налоговом кодексе, более соответствует Конституции РФ и позволяет оградить федеральный центр от все возрастающих запросов на федеральную налоговую базу со стороны регионов, кардинально подойти к вопросу финансовой самообеспеченности субъектов Федерации и местных органов самоуправления. Устанавливая для всех субъектов единый перечень налогов и вводя федеральную систему налогов, Налоговый кодекс решает и вопрос с налоговой асимметрией, которая на сегодняшний день отчетливо сложилась как по статусу субъектов федерации (преимущественное положение группы республик), так и по налогоплательщикам (влияние различия экономических потенциалов, географических условий, производительности труда).

К проблемам современного бюджетного устройства следует отнести и чрезвычайную бюджетную децентрализованность, что противоречит тенденциям формирования единого общероссийского рынка, осложняет проведение общенациональной денежно-кредитной (в том числе и эмиссионной) политики, подрывает политику ограничения бюджетного дефицита, устойчивость денежной системы. В США, к примеру, в бюджетном законодательстве действуют правила, предписывающие штатам и местным правительствам утверждать только сбалансированный, бездефицитный бюджет. Это правило желательно ввести ив Российской Федерации, чтобы предотвратить появление еще 89 эмиссионных центров.

Таким образом, сама жизнь настоятельно требует преобразования бюджетного устройства Российской Федерации. Большие надежды возлагаются на принятие Налогового кодекса, который должен упорядочить вопросы формирования доходной базы бюджета. В целом же обновление бюджетного устройства России должно вестись по следующим направлениям:

* обеспечение формирования сильного федерального бюджета как гаранта устойчивости всей бюджетной системы, мощного инструмента государственного регулирования рыночной экономики;

* переход к целевым финансовым трансфертам (грантам) территориям с аккумуляцией федеральных и региональных бюджетных ресурсов для совместного финансирования инвестиционных и социальных программ;

* отказ от предоставления бюджетно - налоговых преимуществ по признакам государственно-национального статуса субъектов Федерации;

* законодательное утверждение бюджетной асимметрии в соответствии с программами региональной экономической и социальной политики с использованием критериев “бедных” и “богатых” регионов и других утвержденных Федеральным Собранием группировок и критериев.

Все это в совокупности способно значительно усовершенствовать бюджетное устройство Российской Федерации, особенно с точки зрения формирования нормальных рыночных межбюджетных отношений, основанных на принципах бюджетного федерализма. Тем не менее это, являясь чрезвычайно важным аспектом реформирования всей бюджетной системы, затрагивает в основном лишь внутрибюджетные проблемы. Не менее важно и формирование рациональных “внешних” бюджетных отношений, то есть отношений бюджета с конечными объектами государственного бюджетного регулирования - с населением и предприятиями. А, следовательно, возникает необходимость рационализации бюджетных расходов, повышения их целевой направленности и, конечно, оптимизации доходных поступлений. Эта проблема выражается в Российской Федерации, как, впрочем, и во многих развитых государствах, в необходимости сбалансированности бюджета: проблеме управления бюджетным дефицитом и государственным долгом.

1.2. Система обязательного медицинского страхования.

Важным звеном финансовой системы являются внебюджетные фонды государства - совокупность финансовых ресурсов, находящихся в распоряжении или региональных местных органов самоуправления и имеющих целевое назначение. Порядок их образования и использования регламентируется финансовым правом.

Внебюджетные фонды - один из методов перераспределения национального дохода органами власти в пользу определенных социальных групп населения. Государство мобилизует в фонды часть доходов населения для финансирования своих мероприятий. Внебюджетные фонды решают две важные задачи: обеспечение дополнительными средствами приоритетных сфер экономики и расширение социальных услуг населения.

В современных условиях наряду с бюджетом вновь повышается значение внебюджетных фондов.

На основе Закона РСФСР «Об основах бюджетного устройства и бюджетного планирования в РСФСР» от 10 октября 1991 года органы власти в рамках законодательства РСФСР могут образовывать целевые внебюджетные фонды, обладающие правом самостоятельного юридического лица и независимые от бюджетов соответствующих органов власти.

Государственные внебюджетные фонда создаются на базе соответствующих актов высших органов власти, в которых регламентируется их деятельность, указываются источники формирования, определяются порядок и направленность использования денежных фондов.

Внебюджетные фонды, являясь составной частью финансовой системы РФ, обладают рядом особенностей:

· запланированы органами власти и управления и имеют строгую целевую направленность;

· денежные средства фондов используются для финансирования государственных расходов, не включенных в бюджет;

· формируются в основном за счет обязательных отчислений юридических и физических лиц;

· страховые взносы в фонды и взаимоотношения, возникающие при их уплате, имеют налоговую природу, тарифы взносов устанавливаются государством и являются обязательными;

· на отношения, связанные с исчислением, уплатой и взысканием взносов в фонды, распространено большинство норм и положений Закона РФ «Об основах налоговой системы РФ»;

· денежные ресурсы фонда находятся в государственной собственности, они не входят в состав бюджетов, а также других фондов и не подлежат изъятию на какие-либо цели, прямо не предусмотренные законом;

· расходование средств из фондов осуществляется по распоряжению Правительства или специально уполномоченного на то органа ( Правление фона ).

Внебюджетные фонды - форма перераспределения и использования финансовых ресурсов, привлекаемых государством для финансирования не включаемых в бюджет некоторых общественных потребностей и комплексно расходуемых на основе оперативной самостоятельности строго в соответствии с целевыми назначениями фондов. Они создаются двумя путями. Один путь - это выделение из бюджета определенных расходов, имеющих особо важное значение, другой - формирование внебюджетного фонда с собственными источниками доходов для определенных целей.

Целевые внебюджетные фонды предназначены для целевого использования. Обычно в названии фонда указана цель расходования средств.

Материальным источником внебюджетных фондов является национальный доход. Преобладающая часть фондов создается в процессе перераспределения национального дохода. Основные методы мобилизации национального дохода в процессе его перераспределения при формировании фондов - специальные налоги и сборы, средства из бюджета и займы.

Специальные налоги и сборы устанавливаются законодательной властью. Значительное количество фондов формируется за счет средств центрального и региональных / местных бюджетов. Средства бюджетов поступают в форме безвозмездных субсидий или определенных отчислений от налоговых доходов бюджета. Доходами внебюджетных фондов могут выступать и заемные средства. Имеющиеся у внебюджетных фондов положительное сальдо может быть использовано для приобретения ценных бумаг и получения прибыли в форме дивидендов или процентов.

Разнообразие внебюджетных фондов обусловливает сложные многоступенчатые связи между этими фондами и другими звеньями финансовой системы. Различают односторонние, двусторонние и многосторонние финансовые связи.

При односторонних связях денежные средства идут в одном направлении: от финансовых звеньев к внебюджетному фонду. Такая связь появляется при формировании фондов или использования ими средств.

При двусторонних связях денежный поток движется между внебюджетными фондами и другими звеньями финансовой системы в двух направлениях. Так фонды социального страхования образуются не только за счет страховых взносов, но и средств центрального бюджета. Одновременно при наличии активного сальдо они приобретают государственные ценные бумаги и становятся кредитором бюджета.

При многосторонних связях один внебюджетный фонд одновременно приходит в соприкосновение с разными финансовыми звеньями и другими внебюджетными фондами, т.е. деньги движутся в разных направлениях между ними.

Внебюджетные фонды в финансовой системе России созданы в соответствии с Законом РСФСР «Об основах бюджетного устройства и бюджетного процесса в РСФСР» ( от 10 октября 1991 г.). Главная причина их создания - необходимость выделения чрезвычайно важных для общества расходов и обеспечение их самостоятельными источниками дохода.

Решение об образовании внебюджетных фондов принимает Федеральное собрание РФ, а также государственные представительные органы субъектов Федерации и местного самоуправления. Внебюджетные фонды находятся в собственности государства, но являются автономными. Они имеют, как правило, строго целевое назначение.

К доходам внебюджетных фондов относятся:

· специальные целевые налоги и сборы, установленные для соответствующего фонда;

· отчисления от прибыли предприятий, учреждений, организаций;

· средства бюджета;

· прибыль от коммерческой деятельности, осуществляемой фондом как юридическим лицом;

· займы, полученные фондом у ЦБ РФ или коммерческих банков;.

В Российской Федерации с 1992 г. начало действовать более двух десятков внебюджетных социальных и экономических фондов. Пенсионный фонд РФ относится к социальным внебюджетным фондам.

Фонд обязательного медицинского страхования создан в соответствии с Законом РФ от 28 июня 1991 г. № 1499-1 и предназначен для аккумулирования финансовых средств и обеспечения стабильности государственной системы обязательного медицинского страхования.

Финансовые средства фонда формируются за счет отчислений страхователей на обязательное медицинское страхование.

Для реализации государственной политики в области обязательного медицинского страхования созданы Федеральный и территориальный фонды обязательного медицинского страхования как самостоятельные некоммерческие финансово-кредитные учреждения в соответствии с постановление Верховного Совета РФ « О порядке обязательного медицинского страхования граждан на 1993 г.» ( от 24.02.93г. № 4543-1 ).

На территории России создаются страховые местные организации , учредителями которых выступает местная администрация. Эти страховые компании могут работать только при наличии соответствующих лицензий на обязательное медицинское страхование. В соответствии с Положением о страховых медицинских организациях, утвержденным Постановлением Правительства РФ от 11.10.93 г. эти организации обязаны заключать договора с медицинскими учреждениями на оказание медицинской помощи застрахованным по обязательному медицинскому страхованию, создавать страховые резервы, защищать интересы застрахованных.

Обязательное медицинское страхование - составная часть государственного социального страхования и обеспечивает всем гражданам РФ равные возможности в получении медицинской и лекарственной помощи за счет средств обязательного медицинского страхования.

Основными задачами Федерального и территориальных фондов в системе обязательного медицинского страхования являются:

· обеспечение реализации Закона РФ «Об обязательном медицинском страховании граждан РФ»;

· обеспечение предусмотренных законодательством РФ прав граждан;

· достижение социальной справедливости и равенства всех граждан;

· участие в разработке и осуществлении государственной финансовой политики;

· обеспечение ее финансовой устойчивости.

Для выполнения этих задач в области финансовой политики и финансирования Федеральный фонд обязательного медицинского страхования:

· осуществляет выравнивание условий деятельности территориальных фонда по обеспечению финансирования программ обязательного медицинского страхования;

· проводит финансирование целевых программ в рамках обязательного медицинского страхования;

· организует разработки нормативно - методических документов, обеспечивающих реализацию вышеупомянутого закона;

· вносит в установленном порядке предложения о страховом тарифе на обязательное медицинское страхование;

· осуществляет набор и анализ информации о финансовых ресурсах системы обязательного медицинского страхования;

· участвует в создании территориальных фондов обязательного медицинского страхования;

· осуществляет контроль за использованием финансовых средств системы;

· аккумулирует финансовые средства Федерального фонда.

Территориальные фонды обязательного медицинского страхования в области финансово-кредитной деятельности и контроля за рациональным использованием финансовых средств в системе обязательного медицинского страхования осуществляют следующие основные функции:

· аккумулируют финансовые средства территориальных фондов;

· осуществляют финансирование обязательного медицинского страхования , проводимого страховыми медицинскими учреждениями;

· проводят финансово-кредитную деятельность по обеспечению системы обязательного медицинского страхования;

· выравнивают финансовые ресурсы городов и районов, направляемые на проведение обязательного медицинского страхования;

· совместно с органами государственной налоговой службы РФ осуществляют контроль за своевременным и полным поступление в территориальный фонд страховых взносов, а также за рациональным использованием поступивших финансовых средств;

· согласовывают совместно с органами исполнительной власти , профессиональными медицинскими ассоциациями тарификацию стоимости медицинской помощи, территориальную программу обязательного медицинского страхования населения, вносят предложения о финансовых ресурсах, необходимых для ее осуществления, о тарифах на медицинские и иные услуги по обязательному медицинскому страхованию.

Финансовые средства Федерального и территориального фондов обязательного медицинского страхования образуются за счет некоторых общих и ряда собственных источников для каждого фонда. Важнейшие из них:

· часть страховых взносов предприятий и иных хозяйствующих субъектов независимо от форм собственности на обязательное медицинское страхование в размерах, устанавливаемых законодательством РФ;

· взносы территориальных фондов на реализацию совместных программ, выполняемых на договорных началах;

· ассигнования из федерального бюджета на выполнение республиканских программ обязательного медицинского страхования;

· добровольные взносы;

· доходы от использования временно свободных финансовых средств;

· нормированные страховые запасы финансовых средств Федерального и территориальных фондов;

· средства, предусматриваемые органами исполнительной власти в соответствующих бюджетах на обязательное медицинское страхование неработающего населения.

Согласно Положению о порядке уплаты страховых взносов в Федеральный и территориальный фонды обязательного медицинского страхования страховой тариф взносов, уплачиваемых работодателем и иными плательщиками, определяется Законом РФ по представлению Правительства страны.

В соответствии с законодательством в 1995 г. для предприятий и иных хозяйствующих субъектов независимо от форм собственности страховой тариф взносов составлял 3,6 % к начисленной оплате труда по всем отношениям в следующем соотношении: в Федеральный фонд обязательного медицинского страхования - 0,2 %; в территориальные фонды обязательного медицинского страхования - 3,4 %.

Плательщиками страховых взносов в фонды обязательного медицинского страхования являются:

· предприятия, организации, учреждения;

· филиалы и представительства иностранных юридических лиц;

· крестьянские ( фермерские ) хозяйства;

· граждане, занимающиеся индивидуальной трудовой деятельностью без образования юридического лица;

· граждане, занимающиеся в установленном порядке частной практикой;

· граждане, использующие труд наемных работников.

Платежи на обязательное медицинское страхование неработающего населения производятся органами исполнительной власти с учетом территориальных программ обязательного медицинского страхования в пределах средств, предусмотренных в соответствующих бюджетах на здравоохранение.

Страховые взносы уплачивают:

· все плательщики, являющиеся работодателями, - один раз в месяц в срок, установленный для получения заработной платы за истекший месяц;

· граждане с тех видов доходов и в те сроки, которые установлены для них законодательством РФ о подоходном налоге с физических лиц;

· физические лица, нанимающие граждан по договорам - ежемесячно до 5-го числа месяца, следующего за месяцем выплаты заработной платы этим гражданам;

· крестьянские ( фермерские ) хозяйства - один раз в год не позднее 1 апреля следующего года.

Органы исполнительной власти перечисляют платежи на обязательное медицинское страхование неработающего населения ежемесячно в размере не менее одной трети квартальной суммы средств, предусмотренных на указанные цели в соответствующих бюджетах, с учетом индексации , не позднее 25 числа текущего месяца.

Уплата начисленных страховых взносов производится плательщиком в обязательном порядке путем предоставления в банки платежного поручения не перечисления страхового взноса. Без предоставления указанных платежных поручений в банк финансовые средства на оплату труда не выдаются.

Средства фондов обязательного медицинского страхования банк вначале направляет на счет расчетного контрольного центра (РКЦ). РКЦ в пределах территории финансирует работу страховых компаний.

Контроль за своевременным и правильным поступлением страховых взносов в эти фонды возложен на Государственную налоговую службу.

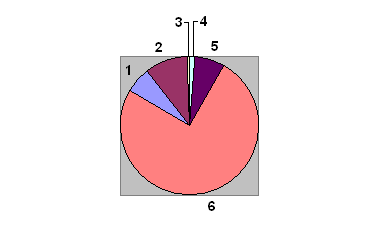

В Республике Тыва широко внедряется система ОМС. Так за 1999 год произошло увеличение числа учреждений работающих в системе ОМС. Финансирование расходов увеличилось с 14882625 тысяч рублей (в 1998 году) до 20795706, то есть на 5931081 тысяч рублей или на 39.73% .[15. c.62]. Распределение средств по учреждениям происходит в зависимости от количества коек работающих в системе ОМС, пролеченных больных в стационаре и проведенных ими койко-дней (табл). [15. c.60].

Таблица

Показатели деятельности лечебно-профилактических учреждений,

работающих в системе обязательного медицинского страхования.

| Кожууны (районы) | Число учреждений | Число сметных коек в системе ОМС (шт.) | Пролечено больных в стационаре (чел.) | Проведено больными койко-дней | ||||

| 1998 | 1999 | 1998 | 1999 | 1998 | 1999 | 1998 | 1999 | |

| Бай-Тайгинский | 1 | 1 | 55 | 80 | 649 | 720 | 6493 | 7487 |

| Барун-Хемчикский | 1 | 1 | 190 | 78 | 2057 | 2512 | 24086 | 37322 |

| Дзун-Хемчикский | 1 | 1 | 252 | 250 | 1024 | 650 | 10781 | 9485 |

| Каа-Хемский | 1 | 1 | 69 | 69 | 862 | 808 | 10449 | 11332 |

| Кызыльский | 1 | 1 | 70 | 124 | 775 | 574 | 10889 | 8710 |

| Монгун-Тайгинский | 1 | 1 | 74 | 23 | 617 | 495 | 7255 | 5789 |

| Пий-Хемский | 1 | 1 | 90 | 90 | 902 | 724 | 10343 | 9163 |

| Овюрский | 1 | 1 | 105 | 75 | 673 | 683 | 9197 | 10252 |

| Сут-Хольский | 1 | 1 | 135 | 100 | 806 | 626 | 9969 | 7881 |

| Тандинский | 1 | 1 | 70 | 70 | 755 | 619 | 8452 | 8304 |

| Тес-Хемский | 1 | 1 | 55 | 47 | 476 | 464 | 5904 | 5577 |

| Тоджинский | 1 | 1 | 85 | 85 | 152 | 404 | 1603 | 4711 |

| Улуг-Хемский | 1 | 1 | 115 | 140 | 1548 | 1358 | 17039 | 15564 |

| Эрзинский | 1 | 1 | 75 | 103 | 166 | 282 | 2590 | 3648 |

| Чаа-Хольский | 1 | 1 | 70 | 70 | 413 | 494 | 5913 | 6717 |

| Чеди-Хольский | 1 | 1 | 55 | 62 | 717 | 481 | 10337 | 6754 |

| г. Ак-Довурак | 1 | 1 | 2 | 189 | 25 | 2695 | 525 | |

| г. Кызыл | 10 | 11 | 1819 | 954 | 13276 | 9841 | 174353 | 146421 |

| ИТОГО: | 27 | 28 | 3384 | 2422 | 26057 | 21760 | 328348 | 305642 |

Данные таблицы показывают, что за 1999 год произошло снижение количества больничных коек работающих в системе ОМС на 962 шт. или на 28.4%, что свидетельствует об их сокращении. Это произошло за счет снижения количества больничных коек: в г. Кызыле (на 867 или на 47.5%), в Барун-Хемчикском районе (на 112 или 58.9%), Монгун-Тайгинском (на 51 или 68.9%), Сут-Хольском (на 35 или 25.9%), Овюрском (на 30 или 28.5%), Тес-Хемском (на 8 или 14.5%), Дзун-Хемчикском (на 2 или 0.7%) кожуунах, а также роста в учреждениях: Кызыльского (на 54 или 77.1%), Эрзинского (на 28 или 37.3%), Члуг-Хемского (на 25 или 21.7%), Бай-Тайгинского (на 25 или 45.4%), Чеди-Хольского (на 7 или 12.7%) кожууны и г. Ак-Довурак (на 2 койки).(ПРИЛОЖЕНИЕ 1)

В среднем по республике произошло уменьшения количества пролеченных больных с 26057 до 21760 чел., то есть 4297 чел. или на 16.5%. Это произошло в результате снижения числа больных: в г. Кызыле (на 3435 или 25.8%), в Дзун-Хемчикском (на 374 или 35.5%), в Чеди-Хольском (на 236 или 32.9%), в Кызыльском (на 201 или 25.9%), Улуг-Хемском (на 190 или 12.2%), в Сут-Хольском (на 180 или 22.3%), в Пий-Хемском (на 178 или 19.7%), г. Ак-Довураке (на 164 или 86.7%), в Тандинском (на 136 или 18%), в Монгун-Тайгинском (на 122 или 19.7%) кожуунах, и роста в Каа-Хемском, Тес-Хемском, Овюрском, Бай-Тайгинском, Чаа-Хольском, Эрзинском, Тоджинском, Барун-Хемчикском кожуунах. (ПРИЛОЖЕНИЕ 2)

Количество проведенных койко дней в среднем по республике снизилось с 328348 до 305642 койко-дня, то есть на 22706 или 6.9%. Это произошло за счет снижения количества койко-дней в г. Кызыле (на 27932), в Чеди-Хольском (на 3583), Кызыльском (на 2179), г. Ак-Довураке (на 2170), Сут-Хольском (на 2088), Улуг-Хемском (на 1475), Монгун-Тайгинском (на 1466), Дзун-Хемчикском (на 1296), Пий-Хемском (на 1180), Тес-Хемском ( на 327) Тандинском (на 148) кожуунах, и роста в Барун-Хемчикском (на 13236), Тоджинском (на 3108), Эрзинском (на 1058), Овюрском (на 1055), Бай-Тайгинском (на 994), Каа-Хемском ( на 883), Чаа-Хольском (на 804) кожуунах. (ПРИЛОЖЕНИЕ 3).

В связи с тем, что финансирование средств ОМС увеличилось, количество пролеченных больных снизилось, произошло увеличение затрат средства ОМС в среднем на одного больного (табл.).[15. стр. 59].

| Кожууны (районы) | Средства ОМС в среднем на одного больного (рублей) | Изменение (+,-) | |||

| 1998 | 1999 | рублей | % | ||

| Бай-Тайгинский | 525.3 | 522.6 | -2,7 | -1% | |

| Барун-Хемчикский | 550.5 | 728.8 | +178,3 | +32% | |

| Дзун-Хемчикский | 599.3 | 648.1 | +48,8 | +8% | |

| Каа-Хемский | 417 | 800.3 | +383,3 | +92% | |

| Кызыльский | 548 | 697.2 | +149,2 | +27% | |

| Монгун-Тайгинский | 483.3 | 496.7 | +13,4 | +3% | |

| Пий-Хемский | 342.3 | 1440.2 | +1097,9 | +321% | |

| Овюрский | 351.8 | 661.5 | +309,7 | +88% | |

| Сут-Хольский | 470.3 | 1325 | +854,7 | +182% | |

| Тандинский | 428.2 | 1361.5 | +933,3 | +218% | |

| Тес-Хемский | 587.8 | 967.8 | +380 | +65% | |

| Тоджинский | 817.7 | 1088.4 | +270,7 | +33% | |

| Улуг-Хемский | 381.6 | 789.9 | +408,3 | +107% | |