Навигация

Организация аналитического и синтетического учета расчетов с бюджетом по налогам и сборам

1.2. Организация аналитического и синтетического учета расчетов с бюджетом по налогам и сборам.

Счет 68 «Расчеты по налогам и сборам» предназначен для обобщения информации о расчетах с бюджетами по налогам и сборам, уплачиваемым организацией, и налогам с работниками этой организации. Счет 68 «Расчеты по налогам и сборам» кредитуется на суммы, причитающиеся по налоговым декларациям (расчетам) ко взносу в бюджеты (в корреспонденции со счетом 99 «Прибыли и убытки» – на сумму налога на прибыль, со счетом 70 «Расчеты с персоналом по оплате труда» – на сумму подоходного налога и т.д.). По дебету счета 68 «Расчеты по налогам и сборам» отражаются суммы, фактически перечисленные в бюджет, а также суммы налога на добавленную стоимость, списанные со счета 19 «Налог на добавленную стоимость по приобретенным ценностям». Аналитический учет по счету 68 «Расчеты по налогам и сборам» ведется по видам налогов. Организация аналитического учета расчетов с бюджетом должна строиться таким образом, чтобы получить необходимую информацию по каждому виду налогов в бюджет. Счет 68 на конец отчетного месяца может иметь развернутое сальдо (дебетовое и кредитовое) по налоговым платежам. Каждый месяц на предприятии составляется оборотная ведомость по аналитическим счетам счета 68 «Расчеты по налогам и сборам». При составлении баланса дебетовый остаток по счету 68 отражается в активе баланса, а кредитовый — в пассиве[12].

Счет 68 «Расчеты по налогам и сборам» корреспондирует со счетами:

| По дебету | По кредиту |

| 19 Налог на добавленную стоимость по приобретенным ценностям 10 Материалы 50 Касса 51 Расчетные счета 52 Валютные счета 55 Специальные счета в банках 66 Расчеты по краткосрочным кредитам и займам 67 Расчеты по долгосрочным кредитам и займам 70 Расчеты с персоналом по оплате труда | 08 Вложения в необоротные активы 11 Животные на выращивании и откорме 15 Заготовление и приобретение материальных ценностей 20 Основное производство 23 Вспомогательные производства 26 Общехозяйственные расходы 29 Обслуживающие производства и хозяйства 41 Товары 44 Расходы на продажу 51 Расчетные счета 52 Валютные счета 55 Специальные счета в банках 75 Расчеты с учредителями 90 Продажи 91 Прочие доходы и расходы 98 Доходы будущих периодов 99 Прибыли и убытки |

1.3. Виды налогов

Наиболее крупными налогами, уплачиваемыми предприятием являются: НДС, налог на прибыль, налог на имущество.

Налог на добавленную стоимость Плательщики и объекты налогообложенияНалог на добавленную стоимость (НДС) платят все юридические лица, в том числе и с иностранными инвестициями; индивидуальные частные предприятия; филиалы предприятий и обособленные отделения, самостоятельно реализующие товары, работы, услуги; международные объединения и иностранные юридические лица, осуществляющие предпринимательскую и коммерческую деятельность на территории РФ.

Объектом обложения НДС являются:

· реализация на территории РФ продукции, работ, услуг собственного производства; реализация имущества предприятия (основных средств, нематериальных активов, сырья, материалов, топлива, запасных частей, тары, МБП);

· реализация на территории РФ товаров, приобретенных со стороны;

· любые получаемые предприятиями денежные средства, если их получение связано с расчетами по оплате товаров (работ, услуг), средства от взимания штрафов, взыскание пеней, выплаты неустоек, полученные за нарушение обязательств, предусмотренных договорами поставки товаров (выполнения работ, оказания услуг); суммы авансовых и других платежей, поступившие в счет предстоящих поставок товаров или выполнения работ на расчетный счет, суммы, полученные в порядке частичной оплаты за реализованные товары, работы, услуги.

При этом под реализацией понимается:

- реализация на сторону физическим и юридическим лицам;

- реализация своим работникам;

- реализация в форме бартера;

- оплата труда работников в натуральной форме;

- безвозмездная передача или передача с частичной оплатой юридическим и физическим лицам, в том числе своим работникам;

- использование продукции, товаров, работ, услуг для собственных нужд в виде конечного потребления.

Ставки налогаС 1 января 1993 года и по настоящее время установлены следующие ставки НДС:

10% - по продовольственным товарам (кроме подакцизных) и товара для детей по перечням, утвержденным постановлениями Правительства РФ;

20% - по остальным товарам, работам, услугам, включая подакцизные продовольственные товары; по всем товарам (работам, услугам), экспортируемые в страны СНГ и импортируемые из стран СНГ[2].

Предприятие определяет величину НДС в следующих случаях:

1. при выставлении счета покупателю (заказчику) за товары, работы, услуги;

2. при расчете НДС, подлежащего уплате в бюджет по полученной выручке;

3. при расчете окончательной суммы НДС, уплачиваемой предприятием в бюджет. При определении задолженности покупателя за поставленные ему товары, работы, услуги расчет производится следующем образом:

Дпок = Цотп + НДС = Цотп + Цотп * Сндс / 100 = Цотп* ( 1 + Сндс / 100), где

Дпок –долг покупателя за отпущенные ему товары, выполненные работы и услуги, руб.; Цотп – цена отпущенных покупателю товаров, выполненных работ, услуг, руб.; НДС – сумма налога на добавленную стоимость, руб.; Сндс – ставка налога, % (10% или 20% в зависимости от вида товаров, работ, услуг).

При расчете НДС, подлежащего уплате в бюджет, ставки НДС берутся в зависимости от того, от какой базы определяется налог.

Например, если ставка применяется к общей сумме денежных средств, поступивших от покупателя, включающей в себя цену и НДС, то для расчета НДС берется расчетная величина ставки (Рндс), равная:

9,09 % (10% / 110,0% * 100) или 16,67% (20% / 120,0% * 100)

Если ставка применяется к цене товара, работ, услуг, то для расчета НДС берется величина ставки 10% или 20%.

Отражение НДС в документахСумма НДС по реализуемым товарам (работам, услугам) должна быть выделена отдельной строкой:

- в расчетных документах (поручениях, требованиях, реестрах чеков и реестрах на получение средств с аккредитива, приходных кассовых ордерах);

- в первичных учетных документах (счетах, счетах–фактурах, накладных, актах выполненных работ и др.), на основании которых производятся расчеты при бартерных сделках, предварительной оплате (авансах), расчетов с использованием векселей и зачете взаимных требований.

Не являются плательщиками НДС по существующему законодательству:

- физические лица;

- физические лица-предприниматели без образования юридического лица;

- малые предприятия, перешедшие на упрощенную систему налогообложения, учета и отчетности.

Указанные категории налогоплательщиков не составляют счетов-фактур и не ведут книг покупок и продаж.

Не составляют также счета-фактуры предприятия розничной торговли, общественного питания и организации, оказывающие платные услуги, работы населению без использования ККМ, с применением, в соответствии с законом, действующих бланков строгой отчетности (письмо ГНС РФ от 22.06.95 г. № ЮУ-4-14/29Н « О формах документов строгой отчетности для учета наличных денежных средств без применения ККМ»).

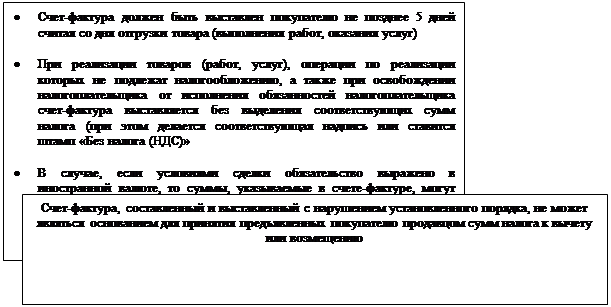

Порядок оформления счетов-фактур, книг продаж и книг покупок

| · Все налогоплательщики НДС при совершении операций, признаваемых объектом налогообложения, включая операции, не подлежащие налогообложению, а также при получении авансов и в других случаях обязаны по установленным формам: - составить счет-фактуру - вести журналы учета полученных и выставленных счетов-фктурн - вести книги покупок и книги продаж | · При реализации товаров в розничной торговле требования по выставлению счетов-фактур считаются выполненными, если продавец выдал покупателю кассовый чек или иной документ установленной формы · Порядок ведения журнала учета полученных и выставленных счетов-фактур, книги покупок и книги продаж устанавливаются Правительством РФ ( Постановление Правительства РФ от 2.12.2000 №914) |

- документ, служащий основанием для принятия предъявленных сумм НДС к вычету или возмещени

| ||

| ||

· Книга продаж предназначена для регистрации счетов-фактур и составляется продавцами при совершении операций, признаваемых объектом обложения НДС, для определения суммы НДС

· Отражение счетов-фактур в книге продаж производится в хронологическом порядке по мере реализации товаров (работ, услуг) или получения предоплаты (аванса) в том налоговом периоде, в котором возникла обязанность по уплате налога

· Получение денежных средств в виде предоплаты (аванса) в счет предстоящих поставок товаров (выполнения работ, оказания услуг) оформляется продавцом составлением счетов-фактур и соответствующими записями в книге продаж. Покупатели, перечисляющие указанные денежные средства, счета-фактуры по этим средствам в книге покупок не регистрируют

· Книга продаж должна быть прошнурована, страницы пронумерованы и скреплены печатью. Контроль за правильностью ведения книги осуществляется руководителем организации или уполномоченным им лицом. Книга продаж хранится у поставщика в течение 5 лет с даты последней записи.

· Книга покупок предназначена для регистрации счетов-фактур, выставленных продавцами для определения суммы НДС, подлежащей зачету (возмещению) и ведется покупателем

· Суммы НДС по приобретенным (оприходованным) и оплаченным товарам (работам, услугам) принимаются к зачету (возмещению) у покупателя только при наличии счетов-фактур, подтверждающих стоимость приобретенных товаров, и соответствующих записей в книге покупок

· Счета-фактуры, полученные от продавцов, подлежат регистрации в книге покупок в хронологическом порядке по мере оплаты и оприходования приобретаемых товаров (выполненных работ, оказанных услуг)

· При частичной оплате оприходованных товаров, работ, услуг записи в книгу покупок производятся по каждой сумме с отметкой «Частичная оплата» с указанием номера счета-фактуры по полученным товарам (работам, услугам).

· По счетам-фактурам по безвозмездно полученному имуществу записи в книгу покупок не производятся и НДС к зачету не принимается.

· Книга покупок должна быть прошнурована, страницы пронумерованы и скреплены печатью. Контроль за правильностью ведения книги осуществляется руководителем организации или уполномоченным им лицом.

· Книга покупок хранится у покупателя в течение полных 5 лет с даты последней записи. [19]

Работа со счетами-фактурами у поставщика товаров, работ, услуг проводится следующим образом.

Поставщик выписывает на имя покупателя счет-фактуру в двух экземплярах.

В счете-фактуре не допускаются подчистки и помарки. Исправления заверяются подписью руководителя и печатью поставщика с указанием даты исправления.

Счет-фактура составляется на русском языке с использованием компьютера или пишущей машинки, но может быть заполнен от руки.

Счет-фактура подписывается руководителем и главным бухгалтером поставщика, а также лицом, ответственным за отпуск товаров (работ, услуг), и скрепляется печатью организации (предприятия).

Выписка счетов-фактур в адрес всех категорий покупателей производится в следующих случаях:

- отгрузка товаров, выполнение работ, оказание услуг, как облагаемых НДС, таки не облагаемых НДС;

- отгрузка основных средств, нематериальных активов, материалов (т.е. имущества предприятия). При этом ликвидация основных средств, списание нематериальных активов, выбытие имущества в результате порчи или хищения счетами-фактурами не оформляется;

- безвозмездная передача товаров, работ, услуг, имущества; передача в уставный капитал других организаций, передача в совместную деятельность. При этом в счетах-фактурах в графе « Наименование товара (работ, услуг)» необходимо дополнительно указать назначение передаваемых средств;

- получение денежных средств, связанных с расчетами по товарам, работам, услугам (авансов, предоплат, штрафов, пени, неустоек за нарушение договорных обязательств). Счет-фактура поставщиком в этом случае выписывается в одном экземпляре.

В расчетных документах (поручениях, требованиях-поручениях, требованиях, приходно-кассовых ордерах) в назначении платежа обязательна ссылка на номера соответствующих счетов-фактур.

Первый экземпляр счета-фактуры не позднее 5 дней с даты отгрузки товара, выполнения работ, оказания услуг или получения предоплаты (аванса) предоставляется покупателю.

Второй экземпляр счета-фактуры остается у поставщика и с ним осуществляются следующие операции:

- счет-фактура подшивается в журнал учета счетов-фактур;

- информация со счета-фактуры отражается в книге продаж.

Выдаваемые счета-фактуры хранятся в журналах учета счетов-фактур в течении полных 5 лет с даты их получения (выдачи).

Счета-фактуры в журналах учета должны быть подшиты и пронумерованы.

Работа со счетами-фактурами у покупателя товаров, работ, услуг проводится следующим образом.

При получении товаров (работ, услуг) счет-фактура подписывается покупателем или его уполномоченным представителем.

Покупатели ведут журнал учета получаемых от поставщиков счетов-фактур и книгу учета покупок.

Полученные счета-фактуры подшиваются и хранятся в журнале учета в течение 5 лет с даты их получения. Счета-фактуры в журнале учета должны быть подшиты и пронумерованы.

Порядок исчисления НДС.

НДС, уплачиваемый предприятием в бюджет (НДС б), определяется следующем образом:

НДС б = НДС пол - НДС упл ,

Где НДС пол – налог на добавленную стоимость, полученный от покупателей по реализованной им продукции, товарам, работам, услугам, основным средствам, материалам, нематериальным активам и др.; НДС упл – налог на добавленную стоимость, уплаченный поставщикам по приобретенным от них материалам, товарам, работам, услугам, стоимость которых относится на издержки производства и обращения. В случае, если НДС пол > НДС упл, то возникающая разница уплачивается в бюджет. В случае, если НДС пол < НДС упл, то возникающая отрицательная разница засчитывается в счет предстоящих платежей или возмещается из бюджета по заявлению предприятия.Расчет НДС, полученного от покупателей (заказчиков) (НДС пол).

Первая составляющая формулы расчета НДС, уплачиваемого в бюджет,

НДС пол включает в себя следующие величины:

v НДС, полученный от покупателей за реализованные им товары, работы, услуги;

v НДС, начисленный по поступившим от покупателей авансам, предоплатам, штрафам, пеням, неустойкам за нарушение договорных обязательств;

v НДС, начисленный с выручки иностранного юрлица, полученной на территории РФ, перечисляемой ему российским юрлицом , в случае, если иностранное юрлицо не стоит на налоговом учете;

v НДС, полученный от покупателей за реализованное им имущество предприятия (основные средства, нематериальные активы, материалы, МБП);

v НДС, начисленный по безвозмездно передаваемому имуществу;

v НДС, восстановленный по имуществу, использованному на непроизводственные цели.

При реализации предприятием продукции, товаров, работ, услуг, материалов, МБП, в том числе и импортных (по товарам кроме предприятий розничной торговли и общественного питания):

НДС пол = Ц реал * С ндс / 100 ,

Где Ц реал – продажная стоимость реализованной продукции, товаров, работ, услуг, материалов, МБП (по цене сделки), руб.; С ндс – ставка налога, %.

При получении от покупателей авансов и предварительных оплат, в том числе по экспортным поставкам, средств от других предприятий, связанных с расчетами по оплате продукции (товаров, работ, услуг), средств от взимания штрафов, пеней , неустоек за нарушение договорных обязательств:

НДС пол = С пол * Рндс / 100,

Где С пол - сумма средств, связанных с расчетами по оплате продукции (товаров, работ, услуг), полученная от покупателей и других предприятий, средств от взимания штрафов, пеней, неустоек за нарушение договорных обязательств, руб.; Рндс – расчетная ставеа НДС, % (9,09% или 16,67 %).[7]

Расчет НДС, уплаченного поставщикам (подрядчикам) (НДС упл).

Расчет НДС упл, показываемого в уменьшение задолженности предприятия по НДС в бюджет, производится в зависимости от объекта, по которому осуществляется списание налога.

В первичных и расчетных документах поставщиков должен быть обязательно выделен НДС.

В случае, когда в первичных учетных документах (счетах, счетах-фактурах, накладных, приходных кассовых ордерах, актах выполнения работ и др.) не выделен НДС, то и в расчетных документах исчисление его расчетным путем не производится и предполагаемый НДС в этом случае включается либо в стоимость приобретенных материальных ценностей, либо в издержки производства и обращения.

НДС, уплаченный поставщикам материалов, МБП, товаров (работ, услуг), списывается в зачет бюджету:

- при оплате наличными – только с суммы в пределах лимита расчетов наличными по одному платежу с юридическими лицами (до 10 тыс. руб.);

- при расчетам по нормируемым затратам – только те суммы в пределах норм расхода (по командировкам, представительским расходам и т. п.)

НДС по оплаченным сверхлимитным и сверхнормативным затратам возмещению из бюджета не подлежит и списывается за счет чистой прибыли предприятия.

Списание НДС упл по товарам, оплаченным и оприходованным (кроме розничной торговли и общественного питания); по материалам и МБП, оплаченным поставщикам и оприходованным на склад, в том числе и импортным; по НДС, уплаченному на таможне:

НДС упл = НДС упл (тмц) ,

Где НДС упл (тмц) - НДС, уплаченный поставщикам (на таможне) оприходованных товарно-материальных ценностей и указанный в счет-фактуре.

По материальным ценностям, приобретенных для производственных нужд на предприятиях розничной торговли за наличный расчет, списание НДС не производится. Стоимость материальных ценностей в этом случае включается в издержки производства и обращения с НДС.

При приобретении ГСМ за наличный расчет и в порядке предварительной оплаты при определении НДС к зачету принимаются суммы НДС в размере 13,79% от стоимости этих материалов. В случае изменения снабженческо-сбытовой надбавки для организации нефтепродуктообеспечения указанные проценты уточняются налоговыми органами по согласованию с МФ РФ.

Учет НДС.

Учет НДС ведется на счетах 19 « Налог на добавленную стоимость по приобретенным ценностям» по соответствующим субсчетам; 68 «Расчеты по налогам и сборам».[11]

Счет 19 НДС (по субсчетам)

![]()

![]() Д

К

Д

К

Сальдо – НДС по приобретенным

материальным ценностям, выполнен-

ным работам, услугам на начало

периода

НДС по приобретенным материальным НДС по материальным ценностям, оприходо-

ценностям, выполненным работам, услу- ванным и оплаченным поставщикам, вы-

гам полненным и оплаченным работам, услугам

Сальдо – НДС по приобретенным мате-

риальным ценностям, выполненным ра-

ботам, услугам на конец периода

Счет 68 НДС

![]() Д К

Д К

![]()

Сальдо – задолженность бюджета предпри- Сальдо – задолженность предприятия бюд-

ятию по НДС на начало периода жету по НДС на начало периода

Зачет уплаченного НДС поставщикам мате- Начисление задолженности предприятия

риальных ценностей, работ, услуг бюджету по НДС

Сальдо – задолженность бюджета предпри- Сальдо – задолженность предприятия бюдже-

ятию по НДС на конец периода ту по НДС на конец периода

Принципиальная схема учета НДС имеет следующий вид:

- при реализации предприятием продукции, товаров, работ, услуг, облагаемых НДС:

Д Сч. 19НДС К Д Сч. 68 НДС К

|  | ||

К сч. 60,76 Д сч. 90,91,62,99

Сумма НДС по Списание НДС по материальным ценностям, ра- Сумма НДС, полученная от

Оприходованным ботам, услугам, оприходованным и оплаченным покупателей по реализации

Материальным поставщикам продукции, работ, услуг,

Ценностям, выпол- товаров, материальных

Ненным работам, ценностей (момент реали-

Услугам зации - отгрузка); по

![]() авнсам и предоплатам

авнсам и предоплатам

Д Сч. 62 К полученным; по средствам

![]()

![]() других предприятий, если

других предприятий, если

их получение связано с

![]() расчетами по товарам, ра-

расчетами по товарам, ра-

Зачет НДС по ранее начисленному НДС по предо - ботам, услугам; средствам

Плате и по авансовым платежам от взимания штрафов, пе-

ней, неустоек за нарушение

Д Сч. 51 К договорных обязательств;

![]()

![]() положительным суммо-

положительным суммо-

![]() вым разницам; по арен-

вым разницам; по арен-

Уплата НДС в бюджет дной плате полученной

Д сч.76

![]()

Сумма НДС, полученная

От покупателей (момент

реализации – оплата)

Д сч. 29,94,84

![]()

Сумма НДС, восстанов-

ленная по материальным

ценностям, использован-

ным для непроизвод-

ственных целей

Д сч. 51

![]()

Возврат НДС из бюджета

Сроки уплаты НДС в бюджет

Уплата налога производится по месту учета налогоплательщика в налоговых органах. Если выручка от реализации у предприятия за каждый месяц квартала без НДС и налога с продаж составляет до 1 млн. рублей включительно, то НДС уплачивается ежеквартально, не позднее 20 числа месяца, следующего за истекшим кварталом. Если же выручка от реализации у предприятия за каждый месяц квартала без НДС и налога с продаж свыше 1 млн. рублей, то НДС уплачивается ежемесячно, до 20 числа месяца, следующего за истекшим месяцем. Налоговая декларация предоставляется в сроки, установленные для уплаты налога[16].

Налог на прибыль (доход) российских юридических лиц

Плательщиками налога на прибыль являются предприятия, в том числе бюджетные являющиеся юридическими лицами, включая предприятия с иностранными инвестициями международные объединения и организации филиалы предприятий, имеющие отдельный баланс и расчетный счет.

Объектом налогообложения является валовая прибыль предприятия (П вал)

П вал = П р + Д цб – Р цб + Д оп – Р оп + Д вн - Р вн ,

П р - прибыль от реализации продукции, товаров, работ, услуг, руб.; Д цб - доходы от долевого участия в других предприятиях, доходы по ценным бумагам (проценты, дивиденды), руб. Р цб - проценты, уплачиваемые эмитентом по облигациям, дисконт по облигациям (с 01.07.99 г.)

Д оп - прочие операционные доходы, руб.; Р оп - прочие операционные расходы, руб.; Д вн прочие внереализационные доходы, руб.; Р вн — прочие внереализационные расходы, руб.

П р = В – НДС – А – ГСМ – ЭП – С – КР – УР ,

где В - выручка от реализации продукции, товаров, работ, услуг, руб.; НДС - налог на добавленную стоимость, руб.; А - акциз, руб.; ГСМ - налог на реализацию ГСМ, руб.; ЭП - экспортные пошлины, руб.; С - себестоимость реализованной продукции, товаров, работ, услуг, руб.; КР - коммерческие расходы, руб.; УР - управленческие расходы, руб.

Выручка от реализации товаров, работ, услуг складывается:

В = Вр + В вв* Кб

где Вр - рублевая выручка за продукцию, работы, услуги, руб.; Ввв - валютная выручка предприятия, инвалюта; Кб - курс рубля к инвалюте, в соответствии с курсом Банка России

на день определения выручки от реализации продукции (работ, услуг) по принятому методу определения выручки для целей налогообложения.

Для целей налогообложения предприятия могут применять метод определения выручки от реализации продукции, товаров, работ, услуг "по отгрузке" или "по оплате".

Состав затрат на производство продукции, работ, услуг устанавливается Положением о составе затрат, утвержденным постановлением Правительства РФ от 05.08.92 г № 552 с изменениями и дополнениями, утвержденными Правительством РФ от 01.07.95 г. № 661, от20.11.95 г№ 1133, от 11.03.97 г. №273.

Состав затрат по отраслям народного хозяйства регулируются отраслевыми инструкциями.

В составе себестоимости продукции, товаров, работ, услуг (С) отражается:

• производственными предприятиями - затраты на производство продукции, работ услуг (производственная себестоимость) с управленческими расходами, если они отражаются в соответствии с учетной политикой на счете 20, или без них - если они относятся непосредственно на счет 46;

• торговыми предприятиями - покупная стоимость товара.

Коммерческие расходы (КР) включают в себя:

• на производственных предприятиях - расходы по сбыту продукции, работ, услуг, учитываемые на счете 43;

• в торговых предприятиях - издержки обращения по реализованным товарам, учитываемые на счете 44.

Управленческие расходы (УР) включают в себя суммы общехозяйственных расходов, если они в соответствии с учетной политикой списываются непосредственно на счет 46.

Доходы по ценным бумагам и от участия в других предприятиях ( Д цб) включают в себя:

• проценты к получению по облигациям, финансовым векселям и другим ценным бумагам;

• дивиденды по акциям;

• доходы от участия в других предприятиях;

• доходы от совместной деятельности. .

Проценты по облигациям, уплачиваемые эмитентом (Рцб ), включают в себя:

• проценты, уплачиваемые эмитентом по облигациям, обращение которых производится через организатора торговли на рынке ценных бумаг, имеющего лицензию ФКЦБ. Для целей налогообложения затраты по уплате указанных процентов принимаются в пределахучетной ставки ЦБ РФ, увеличенной на три пункта;

• разница между номинальной стоимостью эмитируемых облигаций и ценой их первичного размещения (дисконт). При этом процент (дисконт) начисляется исходя из установленного срока их обращения за время фактического обращения облигаций.

Прочие операционные доходы ( Доп ) включают в себя:

• доходы от реализации имущества предприятий за вычетом НДС;

• арендная плата к получению;

• компенсация затрат по законсервированным объектам, аннулированным производственным заказам, прекращенному производству, не давшему продукцию;

• положительные курсовые разницы;

• другие операционные доходы.

Прочие операционные расходы (Роп ) включают в себя:

• фактическую себестоимость реализованного имущества; остаточную стоимость реализованного амортизируемого имущества;

• расходы по реализации имущества;

• расходы по законсервированным объектам; аннулированным производственным заказам; прекращенному производству, не давшему продукции;

• износ сданных в аренду основных средств;

• отрицательные курсовые разницы;

• налоги и сборы, начисляемые за счет финансовых результатов;

• другие операционные расходы.

Прочие внереализационные доходы (Д вн ) включают в себя:

· кредиторскую и депонентскую задолженность, по которым истек срок исковой давности

· суммы, поступившие в погашение дебиторской задолженности, списанной ранее;

· штрафы, пени, неустойки по хозяйственным договорам, начисленные к получению;

· суммы возмещения убытков от чрезвычайных происшествий;

· прибыль прошлых лет, выявленная в отчетном году;

· излишки, выявленные в результате инвентаризации;

· другие внереализационные доходы.

Прочие внереализационные расходы (Рвн) включают в себя:

· уценку товаров, запасов, готовой продукции;

· убытки от списания дебиторской задолженности;

· штрафы, пени, неустойки по хозяйственным договорам, начисленные к уплате;

убытки прошлых лет, выявленные в отчетном году;

· потери в результате чрезвычайных происшествий;

· убытки, выявленные в результате инвентаризации;

· судебные издержки; другие внереализационные расходы.

Для целей налогообложения валовая прибыль подлежит корректировке:

П вал (кор) = Пвал - П изм + П пер + З св + И без + Упр + Уцб + Увн + Кдр,

| где П изм - изменение величины прибыли (убытка) по предприятиям, определяющим выручку по оплате; П пер — прибыль, полученная от пересчета выручки при реализации, обмене продукции (работ, услуг) по цене не выше фактической себестоимости; З св - сверхнормативные затраты; |

Ибез - стоимость безвозмездно полученного имущества; Упр - убытки от прочей реализации; У цб - разница между рыночной ценой с учетом предельных границ колебаний рыночной цены и фактической ценой реализации ценных бумаг; Увн - убытки от внереализационных операций; Кдр -другие корректировки в соответствии с инструкцией по налогу на прибыль.

В состав сверхнормативных затрат (З св ) увеличивающих налогооблагаемую прибыль, входят следующие:

• суммы превышения процентов по рублевым кредитам банка сверх учетной ставки ЦБ, увеличенной на три пункта;

• суммы превышения процентов по валютным кредитам банков над ставкой ЛИБОР, увеличенной на три пункта (с 1997 г. - 15 %);

• сумма процентов по бюджетным ссудам, превышающая размер, установленный законом;

• сумма процентов по просроченным кредитам банков, коммерческим кредитам банков, коммерческим кредитам, бюджетным ссудам;

• командировочные расходы, расходы по рекламе, представительские, на подготовку кадров, компенсация за использование личных автомобилей сверх установленных норм.

В состав убытков от прочей реализации и внереализационных расходов, увеличивающих налогооблагаемую прибыль (Упр, Увн), включаются:

• убытки от реализации основных фондов и иного имущества, в том числе от продажи валюты;

• убытки от покупки валюты;

• резерв под обесценение вложений в ценные бумаги;

• убытки от списания дебиторской задолженности (по постановлению Правительства РФ от 18 08 95 г № 817);

• уценка материалов и товаров.

При принятии решения о корректировке валовой прибыли для налогообложения необходимо ориентироваться на положение о формировании финансового результата деятельности предприятия.

В соответствии с постановлениями Правительства РФ № 552 от 05.08.92 г , № 661 от01.07.95 г, № 273 от 11.05.97 г. в состав внереализационных доходов, учитываемых при налогообложении прибыли, включаются:

• доходы, полученный на территории Российской Федерации и за ее пределами от долевого участия в деятельности других предприятий, дивиденды по акциям и доходы по облигациям и другим ценным бумагам, принадлежащим предприятию; доходы от сдачи имущества в аренду;

• присужденные или признанные должником штрафы, пени, неустойки и другие виды санкций за нарушение условий хозяйственных договоров, а также доходы от причиненных убытков;

• прибыль прошлых лет, выявленная в отчетном году;

• положительные курсовые разницы по валютным счетам, а также курсовые разницы по операциям в иностранной валюте;

• другие доходы от операций, непосредственно не связанных с производством и реализацией продукции (работ, услуг).

В состав внереализационных расходов, учитываемых при налогообложении прибыли, включаются:

• затраты по аннулированным производственным заказам, а также затраты на производство, не давшее продукции;

• затраты на содержание законсервированных производственных мощностей и объектов (кроме затрат, возмещаемых за счет других источников);

• не компенсируемые виновниками потери от простоев по внешним причинам;

• убытки по операциям с тарой;

• судебные издержки и арбитражные расходы;

• присужденные или признанные штрафы, пени, неустойки и другие виды санкций за нарушение условий хозяйственных договоров, а также расходы по возмещению причинённых убытков;

• суммы сомнительных долгов по расчетам с другими предприятиями, а также отдельными лицами, подлежащие резервированию в соответствии с законодательством;

• убытки от списания дебиторской задолженности, по которой срок исковой давности истек, и других долгов, нереальных для взыскания;

• убытки по операциям прошлых лет, выявленные в текущем году;

· прочие внереализационные расходы.

Валовую прибыль для целей налогообложения необходимо корректировать (увеличивать) на все виды расходов, не отраженных в перечне вне реализационных расходов положения о финансовых результатах деятельности предприятия.

Прибыль, облагаемая налогом ( Побл ), рассчитывается следующим образом:

Побл = П вал (кор) – Д цб – Д уч – П н – Л ,

где Побл -доходы по акциям и государственным ценным бумагам; Д уч -доходы от долевого участия;; П н - прибыль от посреднических операций; Л -льготы по налогу на прибыль.

Доходы по акциям и государственным ценным бумагам, от долевого участия, от игрового бизнеса, от посреднических операций исключаются из балансовой прибыли, так как обегаются налогом по ставкам, отличным от общей ставки налога на прибыль.[5]

Льготы, исключаемые из облагаемой налогом прибыли (Л), определяются в соответствии с законом о налоге на прибыль, при этом общая сумма льгот не должна превышать 50 % налога на прибыль, исчисленного без учета льгот.

Расчет фактической суммы налога на прибыль производится ежеквартально (ежеме

сячно) нарастающим итогом с начала года:

Н приб (к) = П обл (i) * С приб /100 - Н приб (i)

где Н приб (к) - сумма налога на прибыль в рассчитываемом к-м квартале (месяце), руб.;.

П обл (i) - размер облагаемой прибыли по всем кварталам (месяцам) с начала года до рассчитываемого, руб.; С приб - ставка налога на прибыль, %; Н приб (i) - сумма налога на прибыль, начисленная с начала года по всем кварталам (месяцам), предшествующим расчетному.

Ставка налога на прибыль по всем предприятиям, в том числе и полностью принадлежащим иностранным инвесторам, установлена в размере 35 %: 11 % - в федеральный бюджет; до 22 % - в местный бюджет, а для предприятий по прибыли, полученной от посреднических операций и .сделок, биржи, брокерских контор, банков, кредитных организации и страховщиков - до 30 %. Конкретная ставка налога в местный бюджет устанавливается местными органам власти.

С 01.04.99 г. установлены новые ставки налога на прибыль:

• 11 % в федеральный бюджет;

• до 19 % в территориальныйбюджет;

• до 5 % в местный бюджет

Суммы налога на прибыль, исчисленные самим плательщиком исходя из фактически полученной прибыли, вносятся им в доход бюджета по квартальным расчетам в 5-дневный срок со дня, установленного для предоставления квартальных бухгалтерских отчетов, а по годовым расчетам – в 10-дневный срок со дня, установленного для предоставления бухгалтерского отчета и баланса за год.

Авансовые платежи в бюджет налога на прибыль

В течение квартала все плательщики (кроме малых предприятий и предприятий, добывающих драгоценные металлы) производят авансовые платежи налога до 15 числа каждого месяца в размере одной трети планируемой суммы налога на прибыль на квартал.

Предприятия представляют в налоговую инспекцию до первого числа квартала справку о планируемой прибыли на квартал.

При изменении в течение квартала предполагаемой прибыли плательщик по согласованию с финансовым органом может пересмотреть сумму авансовых платежей за двадцать дней до окончания квартала.

Если при квартальных расчетах возникает разница между суммой налога, подлежащей внесению в бюджет по фактически получаемой прибыли, и авансовыми платежами налога в течение квартала, то производятся дополнительные расчеты по налогу на прибыль.

Если фактическая сумма налога больше суммы авансовых платежей, то возникающая разница облагается дополнительным налогом(Н доп):

Н доп = ( Н пр(ф) – Н пр(ав) ) * С уч./4*100

Где Н пр(ф)- фактическая сумма налога на прибыль Н пр(ав)-сумма авансовых платежей налога в течение квартала ( но не больше суммы, указанной в справке); С уч - учетная ставка Центрального банка РФ за пользование банковским кредитом, действующая на 15-е число второго месяца истекшего квартала.

Если фактическая сумма налога меньше суммы авансовых платежей, то по возникающей разнице появляется долг бюджета:

Ддоп = ( Н пр(ф) – Н пр(ав) ) * С уч./4*100

где ДДОП - сумма, подлежащая возврату из бюджета,

Сумма дополнительных платежей в бюджет (возврата из бюджета) отражается в бухгалтерском учете месяца, следующего за отчетным кварталом:

• дополнительные платежи-Д сч. 99, К сч. 68;

• возврат из бюджета - Д сч. 68 приб., К сч, 99.

Уплата в бюджет доначисленных сумм налога по результатам перерасчета производится в 5-дневный срок со дня, установленного для предоставления квартального бухгалтерского отчета и баланса и 10-дневный срок со дня, установленного для предоставления отчета и баланса за год. Излишне внесенные суммы налога на прибыль засчитываются в счет очередных платежей или возвращаются плательщику налоговым органом в 10-дневный срок со дня получения его письменного заявления

В соответствии с Федеральным законом от 10 января 1997 г. № 13-ФЗ "О внесении изменений и дополнений в Закон Российской Федерации О налоге на прибыль предприятий и организаций" начиная с 1 января 1997 г. предприятиям предоставлено право самостоятельного выбора (на срок не менее года) режима уплаты этого налога: или придерживаться действующего порядка внутриквартальной уплаты авансовых платежей, или перейти на ежемесячную уплату, исходя из фактически полученной прибыли за месяц. Причем для предприятий малого бизнеса, иностранных юридических лиц и бюджетных организаций сохраняется ранее действовавший порядок уплаты налога на прибыль.

Налог на имущество предприятий

Плательщиками налога на имущество являются все предприятия, считающиеся юридическими лицами, включая и предприятия с иностранными инвестициями, филиалы предприятий, имеющие отдельный баланс и расчетный (текущий) счет.

Не подлежат обложению налогом на имущество бюджетные учреждения, органы государственной власти; коллегия адвокатов, предприятия по производству, переработке и хранению сельскохозяйственной продукции, выращиванию, лову и переработке рыбы, специализированные протезно-ортопедические предприятия; предприятия образования и культуры; предприятия жилищно-коммунального хозяйства, кроме гостиниц; общественные объединения, жилищно-строительные и гаражные кооперативы, садоводческие товарищества (если они не занимаются предпринимательской деятельностью); общественные организации инвалидов и предприятия, где инвалиды составляют не менее 50 % от общего числа работающих; научно-исследовательские учреждения Российской академии наук, Российских академий медицинских наук, сельскохозяйственных наук, образования; государственные научные центры и научно-исследовательские учреждения министерств и ведомств РФ по перечню, утверждаемому Правительством РФ; Центральный банк РФ и его учреждения, Пенсионный фонд, Фонд социального страхования, Фонд занятости, Фонд медицинского страхования и др.

Объектом обложения налогом на имущество предприятий с 1 января 1994 г. являются основные средства, нематериальные активы, запасы и затраты, находящиеся на балансе плательщика:

И=О01-О03+О04-О05+О08+О10+О11+015+О21+О23+О29+О41+О43+О44+О45+О97+Опр - Л

где И - стоимость имущества, облагаемого налогом, руб.; О01…О097 – остатки по счетам, руб:

• сч. 01 "Основные средства";

• сч. 03 "Доходные вложения в материальные ценности за минусом суммы амортизации

• сч. 04 "Нематериальные активы";

• сч. 05 "Амортизация нематериальных активов”

· сч. 08 “ Вложение в необоротные активы»

· сч. 11 "Животные на выращивании и откорме";

· сч. 15 "Заготовление и приобретение материальных ценностей»

· сч. 1 б "Отклонение в стоимости материальных ценностей»

· сч. 20 "Основное производство";

· сч. 21 "Полуфабрикаты собственного производства";

· сч. 23 "Вспомогательные производства";

· сч. 29 "Обслуживающие производства и хозяйства";

· сч. 41 "Товары";

· сч.43 « Готовая продукция»

· сч. 44" Расходы на продажу";

· сч. 45 "Товары отгруженные";

• Опр прочие запасы и затраты, отраженные по статье "Прочие запасы и затраты" разделаII актива баланса; '

• Л - стоимость имущества, исключаемого из налогооблагаемой базы и отраженной по указанным выше счетам.

Для целей налогообложения стоимость имущества предприятия уменьшается на остаточную стоимость:

• объектов жилищно-коммунальной и социально-культурной сферы, полностью или частично находящихся на балансе налогоплательщика;

• объектов, используемых исключительно для охраны природы, пожарной безопасности или гражданской обороны;

• имущества, используемого для производства, переработки и хранения сельскохозяйственной продукции, выращивания, лова и переработки рыбы;

• земли;

• других объектов, в соответствии с законом.

Для расчета налога на имущество определяется среднегодовая стоимость имущества (И им ) за отчетный период:

за 1 квартал:

И им(1) =( И1/2 + И2 /2 ) / 4;

За полугодие:

И им(пол) = ( И1/2 +И2 +И3/2) / 4;

За 9 месяцев:

И им (9) = ( И1/2 +И2 +И3 + И4 /2) / 4;

За год:

И им(год) = ( И1/2 +И2 +И3 + И4 + И’1/ 2) /4,

где И1, И2, И3, И4 - стоимостная оценка имущества предприятия по состоянию соответственно на 1 января, 1 апреля, 1 июля, 1 октября отчетного года; И’1 - стоимостная оценка

имущества предприятия по состоянию на 1 января года, следующего за отчетным.

Если предприятие учреждено с начала любого другого квартала, кроме первого, то расчет среднегодовой стоимости имущества начинается с момента учреждения предприятия. Например, если предприятие учреждено с 1 апреля, то среднегодовая стоимость имущества равна:

за полугодие:

И им(пол) = ( И2/2 + И3/2) / 4;

за 9 месяцев:

И им (9) = ( И2/2 + И3 + И4 /2) / 4;

за год:

И им(год) = ( И2/2 +И3 + И4 + И’1/ 2) /4,

В случае учреждения предприятия в первой половине квартала до 15 числа второго месяца включительно в расчете среднегодовой стоимости имущества принимается полностью весь квартал. Если предприятие учреждено во второй половине квартала, то среднегодовая стоимость имущества рассчитывается начиная с 1 числа квартала, следующего за отчетным.[8]

Налог на имущество предприятия (Ним) рассчитывается ежеквартально нарастающим итогом:

За I квартал:

Ним (1) = Иим (1) *С им /100;

За II квартал:

Ним (II) = Иим (пол) *С им /100 - Иим (1);

За III квартал:

Ним (III) = Иим (9) *С им /100 – ( Иим (1) + Ним (II) );

За IV квартал:

Ним (IV) = Иим (год) *С им /100 – ( Иим (1) + Ним (II) + Ним (III));

где С им - ставка налога на имущество, % (с 1 января 1994 г. - предельный размер ставки,

2%) .

Конкретные ставки налога на имущество устанавливаются законодательными органа ми субъектов РФ.

При начислении налога составляется проводка:

(Д сч. 91 К сч. 68 им).

При уплате налога в бюджет составляется проводка : (Д сч. 68 К сч. 51)

Сумму налога плательщики исчисляют самостоятельно и вносят в бюджет поквартально нарастающим итогом, а в конце года производится перерасчет. Уплата налога производится по квартальным расчетам в 5-дневный срок, со дня, установленного для предоставления бухгалтерской отчетности за квартал, а по годовым расчетам – в 10-дневный срок со дня, установленного для предоставления бухгалтерской отчетности за год.

II. Производственно – правовая и учетная характеристика предприятия.

Похожие работы

... по изготовлению и распространению рекламы на ставку налога. Порядок и сроки уплаты налога на рекламу устанавливают местные власти. Налог уплачивается в местный бюджет. Учет расчетов с бюджетом по налогу ведут на счете 68 «Расчеты по налогам и сборам» субсчет «Налог на содержание жилищного фонда и объектов социально-культурной сферы». Начисление суммы налога отражают по дебету счета 91 «Прочие ...

... предприятия, а также практику отражения данных операций в бухгалтерском учете предприятия и финансовой отчетности. 2. Действующая практика учета расчетов с бюджетом по налогу на добавленную стоимость 2.1 Порядок налогообложения налогом на добавленную стоимость Налоговым обязательством признается обязательство налогоплательщика перед государством, возникающее в соответствии с налоговым ...

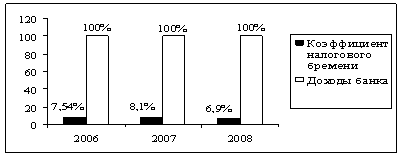

... важной для крупных коммерческих предприятий считается льгота по налогообложению доходов, полученных от деятельности за рубежом. Следует подчеркнуть, что недоплата налогов в американской практике наказуема. Поэтому расчет налогов на уровне коммерческого банка (либо корпорации), банковской холдинговой компании представляет собой важный вопрос для служащих, бухгалтеров и руководителей. Практика ...

... базе учитываются также прочие запасы и затраты, отражаемые по статье "Прочие запасы и затраты" раздела II актива баланса.2. Учет расчетов с бюджетом на ОАО «Зауральский домостроительный комбинат» В соответствии с Федеральным законом «О бухгалтерском учете» № 129-ФЗ от 21.11.96 г. ст.6 п.1 ответственность за организацию бухгалтерского учета в «Обществе» , соблюдение законодательства при выполнении ...

0 комментариев