Навигация

Организация учета на предприятии и структура бухгалтерской службы

2.2 Организация учета на предприятии и структура бухгалтерской службы.

В начале работы предприятия и затем в начале каждого календарногот года предприятие заявляет в налоговые органы, ведающие его регистрацией, так называемуюучетную плитику предприятия на текущий год.

Учетная политика предприятия – это выбор самим предприятиемопределенных и конкретных методик, формы и техники ведения бухгалтерского учета, исходя из установленных правил и особенностей деятельности фирмы[14].

При формировании учетной политики предприятия предполагается имущественная независимость и непрерывность деятельности организации, а также последовательность применения выбранной учетной политики.

Учетная политика организации формируется ее руководителем и подлежит оформлению соответствующей организационно-распорядительной документацией (приказом, распоряжением и др.) организации.

АООТ “Орелтекмаш” принял к исполнению на 2001 год следующую учетную политику[10]:

1. Амортизация основных средств.

Амортизация основных средств производится линейным способом по стандартным нормам.

2. Учет ремонта основных средств.

Фактические затраты на ремонт основных средств включаются в себестоимость текущего отчетного периода.

3. Амортизация нематериальных активов.

Погашение стоимости нематериальных активов производится линейным способом начисления, исходя из норм, исчисленных организацией на основе срока полезного использования, утвержденных распоряжением Генерального директора, с использованием соответствующих счетов бухгалтерского учета с п. 49 ПБУ РФ.

4. Учет малоценных и быстроизнашивающихся предметов.

Лимит отнесения приобретенных товарно-материальных ценностей к МБП регламентируется Указом Президента РФ и на начало года составляет 100 минимальных размеров оплаты труда. Погашение стоимости МБП производится процентным способом исходя из себестоимости предмета. МБП стоимостью в пределах 1/20 части установленного выше лимита списываются путем 100% износа при передаче МБП в эксплуатацию, МБП стоимостью свыше 1/20 части установленного выше лимита списываются путем 50% износа при передаче МБП в эксплуатацию.

5. Оценка товаров.

Учет товарно – материальных ценностей производится по покупной стоимости товаров.

6. Учет реализации продукции, товаров, работ, услуг.

Учет реализованных товаров производится по счету 46.

7. Учет расходов будущих периодов.

Расходы будущих периодов отражаются на счете 31 и списываются равномерно в том периоде, в котором были фактически произведены.

8. Метод определения выручки.

Для целей налогообложения выручка от реализации товаров (работ, услуг) определяется по мере поступления оплаты товаров (работ, услуг).

9. Учет общехозяйственных расходов

В случае возникновения необходимости раздельного учета по разным видам деятельности общехозяйственные расходы учитываются отдельно и распределяются пропорционально полученной выручки.

10. Оценка запасов.

Материально-производственные запасы и расчет фактической себестоимости отпущенных в производство ресурсов производится методом себестоимости каждой единицы.

11. Порядок создания резерва по сомнительным долгам.

Создание резерва по сомнительным долгам не предусмотрено.

12. Учет курсовых разниц.

Курсовые разницы относятся на счет 80.

13. Учет распределения и использования прибыли.

Прибыль, остающаяся в распоряжении предприятия, распределяется следующим образом: 5% от суммы прибыли согласно Устава отчисляется в резервный фонд. Оставшаяся прибыль поступает в распоряжение Учредителя, если иное не оговорено Учредителем.

14. Все налоги исчисляются и уплачиваются в соответствии с действующем Законодательством РФ.

Деятельность бухгалтерского аппарата определяется Положением о бухгалтерском учете и отчетности, в соответствии с которым бухгалтерия является самостоятельным структурным подразделением (службой) и не должна входить в состав другой части (службы) предприятия.

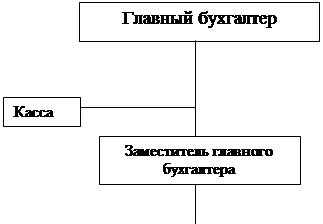

Общая схема структуры бухгалтерского аппарата представлена следующем образом:

![]() Группы (отделы, сектора)

Группы (отделы, сектора)

Рис.1-Структура бухгалтерского аппарата

III. Особенности организации расчетов с бюджетом по налогам и налоговым сборам.

3.1.Порядок расчета налогов и отражение их в учете.

На предприятии АООТ «Орелтекмаш» применяется мемориально-ордерная форма бухгалтерского учета. На основании данных первичных или накопительных документов составляются мемориальные ордера (приложение 1) для записи хозяйственных операций по счетам бухгалтерского учета. В мемориальном ордере записывается основание совершения данной операции, корреспондирующие счета и сумма. Мемориальный ордер заверяется подписью главного бухгалтера. Данные в мемориальных ордерах служат основанием для записи в регистрационный журнал. Общий итог регистрационного журнала равен итогам дебетовых и кредитовых оборотов по счетам.

Учет расчетов по налогам и сборам ведется на счете 68. Кредитовый оборот по счету 68 показывает начисление задолженности предприятия бюджету по налогам. Дебетовый оборот свидетельствует об уплате налогов в бюджет. Кредитовое сальдо на конец отчетного периода по счету 68 «Расчеты по налогам и сборам» отражает задолженность предприятия в бюджет, дебетовое – задолженность бюджета предприятию. Аналитический учет ведется по видам налогов и различным выплатам в бюджет. К 68 счету открыты субсчета по видам налогов. На предприятии по каждому субсчету счета 68 ведутся накопительные ведомости (приложение 2), в которых указывается остаток на начало отчетного периода по дебету или кредиту, обороты по счету с указанием корреспондирующих счетов, подводятся итоги по дебету и кредиту и выводится остаток. Для составления расчетов по всем видам налогов на предприятии ведутся нарастающим итогом с начала года контокоррентные карточки (приложение 3). В карточках указывается сальдо на начало года, обороты в течение отчетного периода, размер оплаты или задолженности предприятия. Данные сведения заносятся в карточку на основании накопительной ведомости. Ведение подобной карточки позволяет проследить начисление и оплату по каждому виду налога. Карточки хранятся в специальных ящиках – картотеках. Они регистрируются в специальном реестре для обеспечения контроля за их сохранностью. Кроме того бухгалтерия предприятия отражает расчет по каждому виду налога, исходя из базы начисления и % ставки. Также аналитический учет ведется в оборотной ведомости по аналитическим счетам (приложение 4) по каждому субсчету счета 68. Синтетический учет по счету 68 «Расчеты по налогам и сборам» ведется в оборотном балансе (приложение 5), куда записываются остатки и обороты из оборотной ведомости по аналитическим счетам. Итоги оборотной ведомости по аналитическим счетам сверяют с итогами соответствующего синтетического счета – они обязательно должны быть равны.

А. Пример расчета НДС, подлежащего уплате в бюджет (НДС б).

АООТ “Орелтекмаш” уплачивает НДС в бюджет ежемесячно, до 20 числа месяца, следующего за истекшем месяцем, так как выручка от реализации за каждый месяц квартала без НДС и налога с продаж свыше 1 млн. руб.

Учет НДС на предприятии ведется также в разрезе ставок НДС.

Первичным документом для учета НДС является счет-фактура (приложение 6). В ней указывается покупатель продукции, его адрес и ИНН, наименование товара, единица измерения, количество, цена, стоимость товаров, сумма налога, страна происхождения и т.д. Счет-фактура заверяется печатью организации, подписями руководителя, главного бухгалтера и подписью ответственного лица от продавца. Первый экземпляр счета-фактуры отдается покупателю, второй экземпляр – продавцу. Все выписанные счет-фактуры поставщиком заносятся в книгу продаж (приложение 7), где указывается дата и № счета-фактуры поставщика, наименование покупателя, его ИНН, дата оплаты счета-фактуры, продажи, облагаемые налогом, сумма НДС и т.д. Полученные счета-фактуры регистрируются в книге покупок (приложение 8). Данные записи являются основанием для составления бухгалтерских проводок. Такое отражение в документах необходимо для проверки правильности расчета НДС. Поэтому в каждом первичном документе отражается стоимость продукции, сумма НДС и итоговая сумма к оплате. По дебету счета 19 по соответствующим субсчетам предприятие отражает суммы налога по приобретенным материальным ценностям в корреспонденции с кредитом счета 76 «Расчеты с разными дебиторами и кредиторами». Составляется проводка:

Покупная стоимость, включая НДС (Д сч. 10, К сч.76) – 3534,10 руб.

НДС (Д сч. 19, К сч.76) – 589,02 руб.

Суммы НДС, подлежащие возмещению (вычету) после фактической оплаты поставщикам за материальные ресурсы, списывают с кредита счета 19 «Налог на добавленную стоимость по приобретенным материально-производственным запасам» в дебет счета 68. Составляется проводка:

(Д сч.68, К сч. 19) – 589,02 руб.

При реализации продукции исчисленную сумму налога отражают по дебету счета 46,47,48, 76 и кредиту счета 68. Составляется проводка:

(Д сч. 76, К сч. 68) – 200 руб.

Для определения правильности расчета НДС АООТ “Орелтекмаш” предоставляет в налоговую инспекцию по Железнодорожному району г. Орла

Декларацию по налогу на добавленную стоимость (приложение 9 ). В ней отражается налоговая база по НДС, ставка налога, сумма НДС, определяется сумма налога, подлежащая вычету, общая сумма НДС, начисленная к уплате. Декларация заверяется подписью главного бухгалтера. Декларация составляется на основании данных книги покупок и книги продаж.

Б. Рассмотрим пример исчисления налога на прибыль, по АООТ «Орелтекмаш» за I квартал.

Прибыль от продаж на АООТ “Орелтекмаш” рассчитывается по каждому виду производства на основании отчетной калькуляции, в которой указывается полная себестоимость единицы продукции и оптовая цена. Валовую прибыль определяют как разницу между выручкой от реализации продукции в действующих ценах без НДС, акцизов, экспортных таможенных пошлин и других вычетов и затратами на ее производство и реализацию. В целом по предприятию результаты от реализации продукции ежемесячно списываются со счета 46 “Реализация продукции (работ, услуг)”.

Прибыль до налогообложения рассчитывают с учетом операционных и внереализационных доходов и расходов предприятия на основании Отчета о прибылях и убытках за 1 квартал 2001 года

Налогооблагаемая прибыль за 1 квартал 2001 г. АООТ «Орелтекмаш» составила:

Побл = 424100 руб.;

Налог на прибыль за I квартал равен:

Нпр =424100 * 0,35 = 148435 руб.

в том числе: в федеральный бюджет- 46651 руб.

в бюджет субъектов федерации –80579 руб.

местный бюджет-21205 руб.

Сумма начисленного налога отражается следующей проводкой:

Д сч. 80, К сч. 68 на сумму 148435 руб.

Для проверки правильности расчета налога на прибыль предприятие предоставляет в налоговую инспекцию Расчет (налоговую декларацию) налога от фактической прибыли за 1 квартал 2001г. (приложение 10)

Авансовые платежи в бюджет налога на прибыль

Пример: планируемая сумма прибыли на квартал составила руб., сумма налога на прибыль - 525000 руб., в том числе в федеральный бюджет - 165000 руб.; в бюджет субъектов федерации - 285000 руб.; в местный бюджет – 75000 руб.

Авансовыми платежами в течение квартала было перечислено 525000 руб.

Ежемесячные авансовые платежи составляют 175000 руб.

В налоговую инспекцию налогоплательщик представляет Справку об авансовых взносах налога в бюджет исходя из предполагаемой прибыли на 1 квартал 2001 г. (приложение 11).

Начисление авансовых платежей отражается проводкой

Д сч. 80 К сч. 68,

а перечисление

Д сч. 68 К сч.51.

Начисление и перечисление авансовых платежей оформляется мемориальным ордером. Обороты по счету 68 также отражаются в накопительной ведомости (субсчет «Налог на прибыль»), карточке «Налог на прибыль». Впоследствии эти обороты и остатки служат для составления оборотной ведомости по аналитическим счетам и оборотного баланса. Перечисление авансовых платежей по налогу на прибыль в бюджет оформляется платежным поручением (приложение 12)

Так как сумма авансовых платежей по налогу на прибыль превысила сумму налога на прибыль, рассчитанную от фактической прибыли, то эта разница засчитывается предприятию в счет оплаты задолженности в бюджет по налогу на прибыль.

Сальдо по счету 68 (налог на прибыль) показывает состояние расчетов предприятия с бюджетом по налогу на прибыль.

В. Пример расчета среднегодовой стоимости имущества и налога на имущество АООТ «Орелтекмаш».

Для определения налогооблагаемой базы налога на имущество принимаются отражаемые в активе баланса остатки по следующим счетам бухгалтерского учета 01,03 (за минусом суммы износа), 04 (за минусом суммы износа), 10, 08, 12 (за минусом суммы износа), 20, 23, 31, 40,41,45.

Начисление налога осуществляется на основании Расчета среднегодовой стоимости имущества и оформляется мемориальным ордером, и отражается проводкой :

Д сч.80 К сч. 68 на сумму 423485 руб.

Налог в бюджет не перечислялся из-за отсутствия средств на расчетном счете.

Обороты по счету 68 также отражаются в накопительной ведомости, карточке «Налог на имущество». Впоследствии они служат для составления оборотной ведомости по аналитическим счетам и оборотного баланса. В налоговую инспекцию АООТ «Орелтекмаш» представляет Расчет среднегодовой стоимости имущества предприятия за 1 квартал 2001 г. (приложение 13) и Расчет налога на имущество предприятия за 1 квартал 2001 г. (приложение 14).

Похожие работы

... по изготовлению и распространению рекламы на ставку налога. Порядок и сроки уплаты налога на рекламу устанавливают местные власти. Налог уплачивается в местный бюджет. Учет расчетов с бюджетом по налогу ведут на счете 68 «Расчеты по налогам и сборам» субсчет «Налог на содержание жилищного фонда и объектов социально-культурной сферы». Начисление суммы налога отражают по дебету счета 91 «Прочие ...

... предприятия, а также практику отражения данных операций в бухгалтерском учете предприятия и финансовой отчетности. 2. Действующая практика учета расчетов с бюджетом по налогу на добавленную стоимость 2.1 Порядок налогообложения налогом на добавленную стоимость Налоговым обязательством признается обязательство налогоплательщика перед государством, возникающее в соответствии с налоговым ...

... важной для крупных коммерческих предприятий считается льгота по налогообложению доходов, полученных от деятельности за рубежом. Следует подчеркнуть, что недоплата налогов в американской практике наказуема. Поэтому расчет налогов на уровне коммерческого банка (либо корпорации), банковской холдинговой компании представляет собой важный вопрос для служащих, бухгалтеров и руководителей. Практика ...

... базе учитываются также прочие запасы и затраты, отражаемые по статье "Прочие запасы и затраты" раздела II актива баланса.2. Учет расчетов с бюджетом на ОАО «Зауральский домостроительный комбинат» В соответствии с Федеральным законом «О бухгалтерском учете» № 129-ФЗ от 21.11.96 г. ст.6 п.1 ответственность за организацию бухгалтерского учета в «Обществе» , соблюдение законодательства при выполнении ...

0 комментариев