Навигация

Территориальная структура российского страхового рынка

1.3 Территориальная структура российского страхового рынка

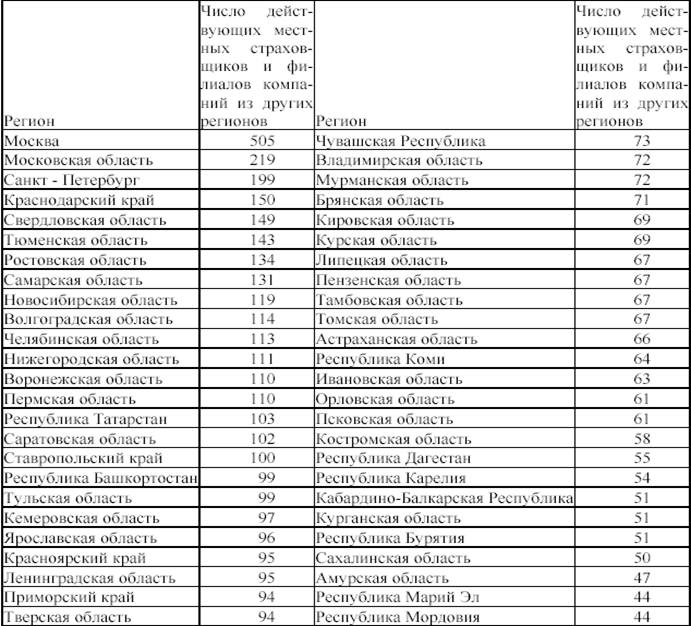

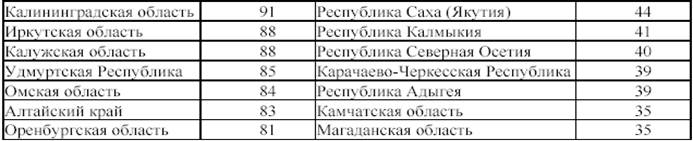

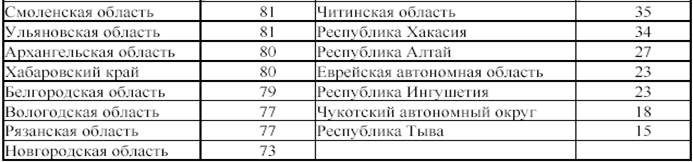

Присутствие местных страховщиков и филиалов компаний из других регионов представляет собой показатель развития местного страхового рынка – чем более привлекателен местный рынок, тем больше на нем концентрация страховых компаний. Наибольшее присутствие местных страховых компаний и филиалов страховщиков из иных регионов имеется в Москве, Московской области, Петербурге, а также Краснодарском крае, Свердловской и Тюменской областях. С этой точки зрения хуже всего дела обстоят в Республике Алтай, Еврейской автономной области, Ингушетии, на Чукотке и в Республике Тыва.

Территориальное проникновение страховых компаний

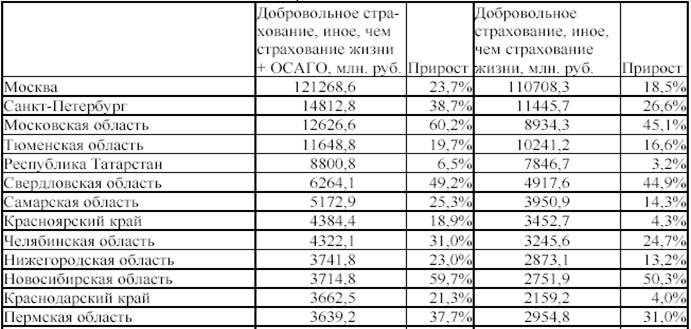

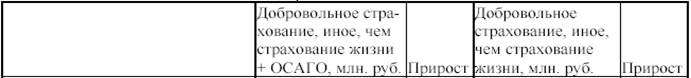

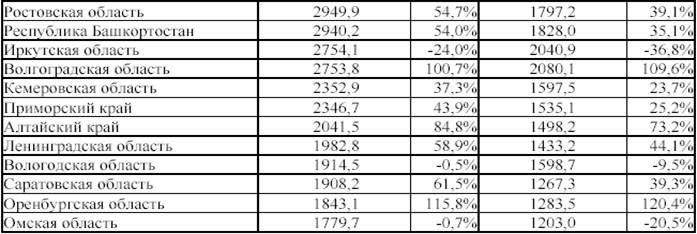

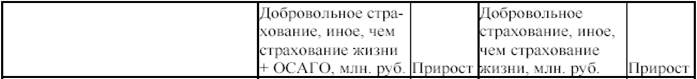

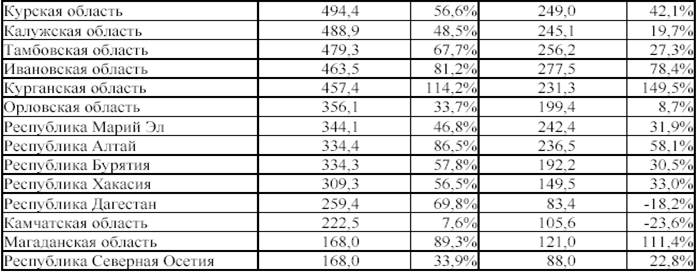

Если говорить о развитии страхового рынка в регионах, то наибольшие сборы премий по добровольному страхованию, иному, чем страхование жизни и ОСАГО приходятся на Москву и область, Петербург, Тюменскую область, Татарстан, а также Свердловскую и Самарскую области.

Региональные рынки и их динамика в 2004 г.

![]()

Важной тенденцией развития российского страхования в 2004 г. стало ускоренное развитие региональных страховых рынков по сравнению с центром: если в 2003 г. на Москву приходилось 47,8% общей премии по добровольному страхованию, иному, чем страхование жизни и ОСАГО, то в 2004 г. ее доля упала до 45,4%. С другой стороны, ряд крупных региональных рынков (Петербург, Московская и Свердловская области), продемонстрировали заметный рост сборов премии. Еще больших масштабов рост рынка достиг в регионах с меньшими сборами премий. Наибольшие темпы наращивания объемов страховых операций в 2004 году показали Республика Тыва, Мордовия, Ингушетия, Астраханская и Псковская области. Надо иметь ввиду, что объем региональных рынков в силу их относительно небольших размеров сильно зависит от крупных контрактов: один крупный договор страхования может заметно увеличить общий сбор премии, а прекращение действия такого договора – заметно сократить его.

По итогам последних лет очевидно прослеживается связь между валовым региональным продуктом (ВРП) и сборами страховой премии – чем более промышленно развитым является регион, тем больше премии там собирают страховщики. При этом увеличение сбора премий опережает увеличение ВРП. Таким образом, экономическое развитие России прямо определяет будущее страхового рынка: чем быстрее будет развиваться национальная экономика, тем выше будут темпы роста страхового рынка.

1.4 Отраслевая структура российского страхового рынка

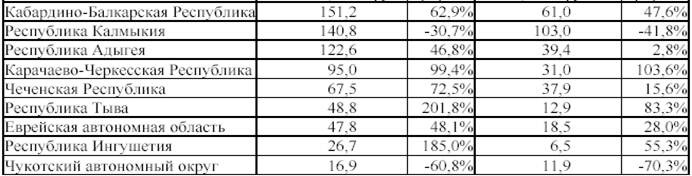

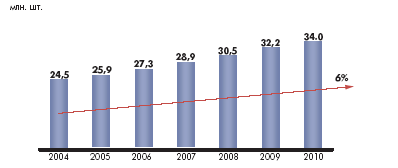

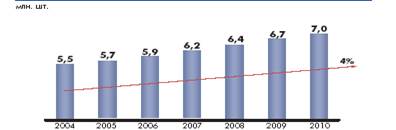

За 2004 год общее количество договоров страхования выросло на 1,5% и составило 108 млн. единиц. Надо отметить, что в 2004 г. произошло оживление деятельности страховых компаний по ряду направлений.

Динамика числа договоров страхования по ряду отраслевых сегментов

Так, заметно увеличилось число договоров с транспортными предприятиями, что объясняется активизацией работы по ОСАГО. Заметно увеличилось число действующих договоров с сельскохозяйственными предприятиями, строительными организациями, а также предприятиями оптовой и розничной торговли. В то же время число договоров с промышленными предприятиями осталось на прежнем уровне.

1.5 Мотивация потребителей и отношение к страхованию

Потребители приобретают страхование при выполнении трех условий.

1. Риски, от которых защищает страховой полис, должны быть значимыми для потенциального потребителя.

2. Страховой полис должен восприниматься потребителем как эффективная защита от экономических последствий неблагоприятных событий.

3. Желание защититься от риска при помощи страхового полиса должно быть в глазах потребителя большим, чем нежелание платить за страхование.

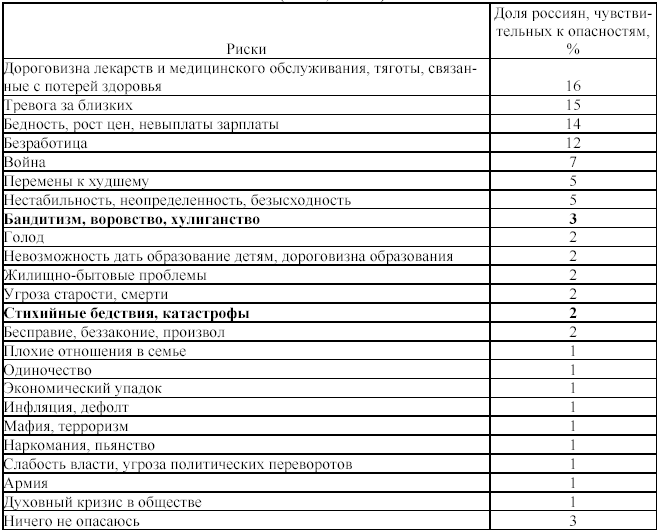

Прежде всего надо отметить, что страхи, от которых можно защититься при помощи страховых инструментов, не занимают первых мест в иерархии опасностей, значимых для населения. Как видно из следующей таблицы, страхуемые риски в сумме значимы только для 5% населения страны. Поэтому доминирование психологической мотивации к приобретению страховых услуг, в рамках которой страхование рассматривается как способ обеспечения чувства защищенности от опасностей, не может обеспечить роста объема страхового рынка.

Чувствительность населения к опасностям

(ФОМ, 2003 г.)

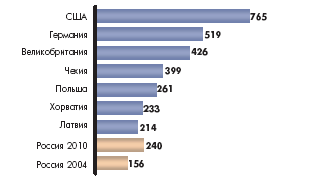

Тем не менее, как показывает опыт экономически развитых стран, страхование может быть в нашей стране гораздо более востребованным, чем сейчас. Страхование будет широко использоваться потребителями для борьбы с экономическими последствиями неблагоприятных событий в том случае, если оно воспринимается ими как экономически эффективный, выгодный способ борьбы с опасностями.

На протяжении многих лет российские потребители не считали страхование экономически эффективным способом борьбы с опасностями. Так, в 1999 г., согласно данным исследований, менее 22% населения рассматривали страхование как экономически обоснованный способ борьбы с опасностями. Однако в последнее время развитие страхового рынка и рост осведомленности населения о страховании привели к изменению ситуации. На сегодняшний день 33% населения придерживается мнения о высокой экономической эффективности страхования.

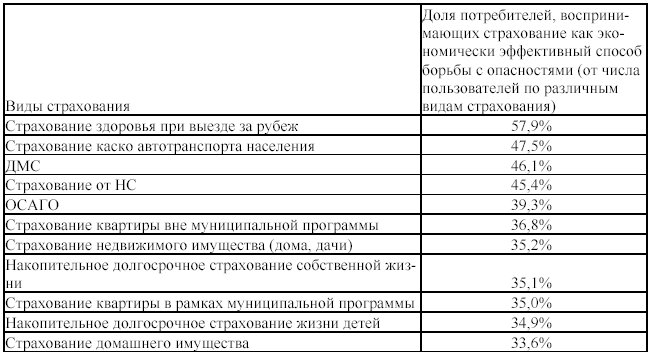

Наибольшее количество потребителей, высоко оценивающих экономическую эффективность страхования, приходится на страхование здоровья при выездах за рубеж, страхование каско автотранспорта, ДМС, страхование от НС и ОСАГО.

Отношение к экономической эффективности страхования

(по группам пользователей различных видов страхования)

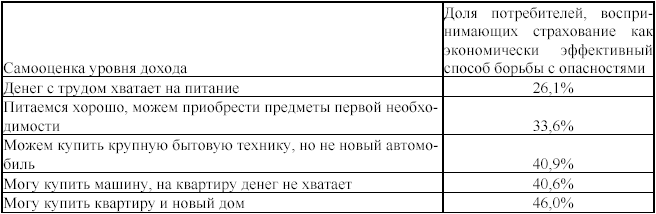

Отношение к экономической эффективности страхования

по имущественным группам потребителей

Как видно из таблицы, доля тех, кто рассматривает страхование как экономически выгодный способ борьбы с опасностями повышается с ростом доходов населения. Дело в том, что мере роста благосостояния увеличивается доля потребителей, имеющих опыт общения со страховыми компаниями, как в связи с защитой собственных интересов, так и в связи с профессиональной деятельностью. Растет уровень образованности респондентов – в высокодоходной группе больше тех, кто обладает высшим и послевузовским образованием, а значит, здесь шире распространены страховые знания. Соответственно, растет доля тех, кто справедливо оценивает свойства страховой системы, обеспечивающей потребителям экономически эффективную защиту от неприятностей.

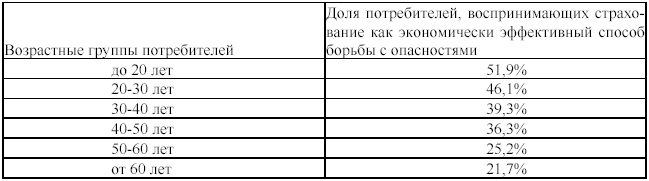

Высокая оценка экономической эффективности страхования характерна в основном для потребителей моложе 30 лет. Потребители, относящиеся к старшей возрастной группе, помнят о финансовых потерях, связанных с гиперинфляцией в начале 90-х годов – в частности, об обесценивании вкладов в накопительное страхование, компенсационные выплаты по которым начались относительно недавно. В связи с этим молодежь в большей степени положительно оценивает экономическую эффективность страховых инструментов, чем пожилые люди.

Отношение к экономической эффективности страхования

по возрастным группам потребителей

Надо помнить и о том, у среди лиц старшего возраста ниже средний уровень дохода, чем у более молодых потребителей. Поэтому возрастная специфика отношения к экономической эффективности страхования может быть проявлением имущественной зависимости, представленной выше.

Рост числа тех, кто оценивает страхование как экономически эффективный инструмент борьбы с опасностями, не может не радовать: чем больше их доля среди потребителей, тем больше спрос на страховые услуги. Таким образом, положительная динамика этой характеристики является основой дальнейшего роста страхового рынка.

Похожие работы

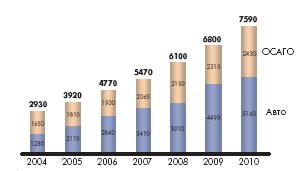

... ответственности (ОСАГО) не считается высокоприбыльным, но, по оценкам, страховщикам они дают стабильный и гарантированный заработок. Рассмотрим направления развития страхования в России. 3.3 Перспективы развития автострахования в РФ 3.3.1 Предложения по улучшению финансовой устойчивости страховых компаний В условиях рыночной экономики, чтобы защитить имущественные интересы юридических и ...

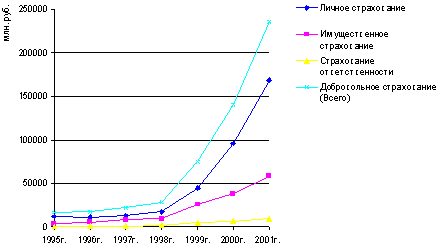

... обязательному медицинскому страхованию, и только имущественному страхованию премии выросли больше чем выплаты – 121%. Из этого видно что страховые компании в РФ медленно но верно идут к соотношениям премии/выплаты характерным для других развитых стран. Глава третья. Перспективы Российский рынок уже второй год подряд демонстрирует очень высокие темпы роста, Если в 2005 году по данным ВСС, он ...

... страхователей узнают о данной страховой компании и смогут воспользоваться её услугами. 2. Организация страхового дела в России и за рубежом. 2.1 Организация страхового дела в Российской Федерации Как и в других странах с рыночной экономикой, в Российской Федерации страховое дело представлено в различных по ...

... депозиты, фондовый рынок — ценные бумаги и т.д. Страховой рынок выполняет ряд взаимосвязанных функций: компенсационную, накопительную, распределительную, предупредительную и инвестиционную. Основная функция страхового рынка — компенсационная функция, благодаря которой существует институт страхования. Содержание функции выражается в обеспечении страховой защиты юридическим и физическим людям в ...

0 комментариев