Навигация

500 раз подписи и печати;

в) банк должен был проверить все 500 экземпляров и, к примеру,

акцептовать их. Еще 500 подписей и 500 печатей;

г) векселедержатель должен эту толстую книгу принять, проверить и

оприходовать у себя каждый бланк.

Ясно, что вексельные операции умерли, не успев родится. А жаль,

вексель очень удобная во многих случаях ЦБ, позволяющая резко снизить

оборот наличных денег, о чем так пекутся НБУ и Президент Украины.

ЭМИТЕНТЫ

Действующее законодательство Украины позволяет практически всем

предпринимательским структурам, зарегестрированным в качестве юриди-

ческого лица, выпускать те или иные ЦБ, а именно:

-индивидуальным предприятиям;

-частным предприятиям;

-семейным предприятиям;

-государственным предприятиям;

-акционерным обществам;

-обществам с ограниченной ответственностью;

-обществам с дополнительной ответственностью;

-полным обществам;

-коммандитным обществам.

- 7 -

В связи с этим, интересно проанализировать списочный состав эми-

тентов на 1994 г., чтобы посмотреть чью собственность предлагалось

приобретать, поскольку были выставлены в основном акции.

Легко просматривались следующие группы:

а) Банки:

"Градобанк",

АКАБ "Украина",

АКИБ "Интеллектбанк",

"НПК-банк",

"УкрСиббанк",

МАКБ "Золотые ворота",

АКБ "ИНКО".

б) Инвестиционные и финансовые компании:

ФИГ "Сигма",

АО "Перспектива",

АО "КИНТО",

АО "Прато",

ИК "Диком",

ИФ "Володар",

АО "Гермес-Днепр",

в) Торгово-посреднические фирмы:

АО "Анклав",

АО "Митава".

И ни одного производителя! Картина просто потрясающая, предлага-

ется вкладывать деньги для производства новых денег, а вот что за эти

деньги можно будет приобрести совершенно непонятно. В случае нормаль-

ной экономики инвестиции идут в первую очередь в производство.

Рассмотрим причины, по которым у нас этого не происходит:

1) Приватизация и корпоратизация в Украине по-прежнему в зачаточ-

ном состоянии, а поэтому основная масса производителей находятся в

состоянии госбюджетного умирания;

- 8 -

2) Гиперинфляция вместе со спадом производства делают ЦБ произ-

водственных предприятий неконкурентноспособными. Ни один производитель

не сможет обещать инвесторам 300-500% годовых, как это делают банки.

Более того, существующие частные предприятия-производители изо всех

сил стремятся избегать долгосрочных займов, стараясь обходится собс-

твенными средствами, поскольку инфляция "съедает" стоимость денег, и

беря, к примеру, в январе кредит на полгода для выплаты зарплаты, не-

возможно рассчитать сколько нужно будет выплачивать работникам в мае.

А проценты по кредиту или дивиденды по акциям выплачивать придется;

3) Чисто психологический мотив - руководители и владельцы немно-

гих частных предприятий-производителей оформляют их в виде обществ с

ограниченной ответственностью или акционерных обществ закрытого типа,

боясь утраты контроля за предприятием;

4) Ввиду отсутсвия разветвленного рынка ЦБ акции предприятий не-

ликвидны. В акциях, как известно, важен не дивиденд, важна рыночная

стоимость самих акций. Т.е. при небольшом дивиденде рыночная стоимость

акций предприятия может вырасти очень сильно и в этом случае владелец

акций должен иметь возможность легко продать их на рынке. У нас такой

возможности нет.

С точки зрения правовых гарантий среди всех видов ЦБ более надеж-

ными являются акции и облигации АО, а также ЦБ, эмитентами которых яв-

ляются полные и коммандитные общества, поскольку для АО законодатель-

ство устанавливает определенный режим публичности и регулирования иму-

щественных отношений, а также правовой режим полного и коммандитного

общества предусматривает возможность обращать взыскания на имущество

участников этих обществ, что служит дополнительным обеспечением эмити-

рованных ими ЦБ.

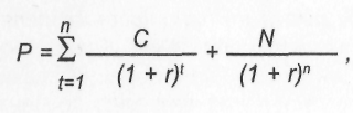

Для характеристики столичного рынка ЦБ необходимы сведения об

объемах продаж, нормах процента (доходности) и курсовых индексах ЦБ

(типа индекса Доу-Джонса). В качестве критериев отбора ЦБ для расчета

их курсового индекса можно назвать обращение ЦБ в нескольких регионах

Украины и отсутствие ограничений на покупку и продажу во второй поло-

вине 1994 г. Однако даже такие умеренные требования к распространен-

ности и ликвидности оказываются слишком жесткими для ЦБ, находящихся

- 9 -

на внебиржевом рынке ЦБ. Фактическим критерием отбора ЦБ (акций и об-

лигаций) служит наличие как продажи, так и покупки ЦБ по крайней мере

в одной фирме, при условии, что либо продажа, либо покупка имеют место

в нескольких регионах Украины с октября 1994 г.

Для расчета курсового индекса выбрано 12 компаний, выпускающих

акции (9 компаний) и облигаций (3 компании): АО "Меркурийинвест", АО

"Слiд", АО "Приватний капитал", АО "Разноэкспорт-инвест", АО "Олби-Ук-

раина", АО "Правэкс-страхование", АО "Правэксинвест", АО "Диалог-оп-

тим", АО "Электрон", ПО "Меркурий"(жилищные облигации), ПК "Кинто" и

АО "Разноэкспорт" (лотто-облигации).

ДАННЫЕ СТАТИСТИКИ

Министерство статистики Украины провело исследование состояния

рынка ЦБ за девять месяцев. По выборке из шести областей Украины и г.

Киеву был исследован рынок ЦБ за девять месяцев 1994 года. Цель изуче-

ние - выяснение объемных, структурных и динамических показателей рынка

ЦБ: эмиссии, соотношения номинальной и фактической стоимости, размеще-

ния, обращения и инвестирования ЦБ.

Общая стоимость ЦБ в исследованных регионах на 1.10.94 года сос-

тавляла 5 282,1 млрд.крб. и выросла по сравнению с началом года почти

в 8 раз. Больше половины общей стоимости составляют акции (52,5%),

больше трети-сберегательные сертификаты (40,7%). До 1994 года исследо-

ванные предприятия, банки и другие коммерческие структуры всех форм

собственности выпустили ЦБ на сумму 665,3 млрд крб., на протяжениии

девяти месяцев 1994 года- на сумму 5398,6 млрд крб. При этом из общего

объема ЦБ, существовавших на начало года и выпущенных на протяжении

исследованного периода (6063 млрд крб.), только 76% были напечатаны со

всеми необходимыми реквизитами ЦБ, включая защиту.

ЦБ, существовавшие до 1.01.94, были к этому сроку на 80% размеще-

ны покупателями по стоимости, превышавшей номинальную. На протяжении

девяти месяцев 1994 года были размещены 79% выпущенных за этот период

ЦБ, с превышением номинальной стоимости на 291,1 млрд крб., или на 7%.

При этом векселя были размещены полностью и по номинальной стоимости,

акции - более чем на 79%, с превышением номинальной стоимости на 251,1

млрд крб.(на 14%), сберегательные сертификаты - почти на 78%, с превы-

- 10 -

шением номинальной стоимости на 4,1 млрд крб.(на 0,2%). Следует отме-

тить, что за девять месяцев 1994 года других ЦБ было размещено на 6,1

млрд крб. больше, чем выпущено за этот период, с превышением номиналь-

ной стоимости на 32,9 млрд крб. То есть дополнительно размещались ЦБ,

выпущенные в предыдущие периоды.

Почти 79% общего объема размещенных ЦБ были реализованы юридичес-

ким лицам (3796,9 млрд крб.). Из них 60% составляли сбеpегательные

сертификаты, 39% -акции, около 1% - векселя. Физическим лицам было ре-

ализовано 21% общего объема размещенных ЦБ (1013,6 млрд крб.). В то же

время часть акций и других ЦБ размещались за личные приватизационные

сертификаты граждансоответственно на 62,2 млрд крб. и на 28,3 млрд

крб.Следует отметить, что из объема размещенных на 1.01.94 года физи-

ческим лицам акций и других ЦБ, стоимость реализованных за личные при-

ватизационные сертификаты составляла 12%, а размещенных на протяжении

девяти месяцев 1994 года - 9%, что, вероятно, объясняется неопределен-

ностью до последнего времени конечной стоимости, взаимной конвертации

и действия приватизационных бумаг. Инвесторам других стран реализовано

менее 0,4% общей стоимости размещенных ЦБ, которы полностью составляли

акции. Фактическая стоимость продажи на 7% (на 1,3 млрд крб.) превыша-

ла номинальную.

Исследования показали, что эмитенты в основном самостоятельно ре-

ализовывали ЦБ, не пользуясь услугами финансовых посредников. Через

них продано лишь 0,3% от общей стоимости размещенных акций (только

этот вид ЦБ размещался через посредников) на сумму 6,5 млрд крб., из

нее 62% реализовано юридическим лицам, 38% - населению. Фактичекская

стоимость этих акций была выше номинальной почти на 10% (на 0,6 млрд

крб.), при этом для юридических лиц - на 6%, для физических - на 16%.

Следует отметить, что 5% акций из размещенных населению через финансо-

вых посредников были реализованы за личные приватизационные сертифика-

ты, что составляет всего 0,2% общей стоимости акций, размещенных за

личные приватизационные сертификаты граждан.

За 9 месяцев 1994 года предприятиями-эмитентами было выплачено на

872,2 млрд крб. дивидендов и процентов, что составляет 18% стоимости

размещенных ими ЦБ. Основную часть выплат получили владельцы сберега-

тельных сертификатов - 74%, или 642,4 млрд крб., 23% (202,3 млрд крб.)

- владельцы акций, 3% - владельцы других ЦБ.

- 11 -

Как показало исследование, субъекты хозяйственной деятельности на

начало 1994 года владели ЦБ других эмитентов на 62 млрд крб., из них

51% - составляли акции, 32% - векселя,16%- сберегательные сертификаты,

меньше 1% приходилось на облигации и казначейские обязательства. Но на

1.10.94 картина кардинально изменилась. Общая стоимость ЦБ других эми-

тентов выросла до 623,8 млрд крб., или в 10 раз. В общем же, предприя-

тия, которые владели ЦБ др. эмитентов, получили на протяжении 9 меся-

цев 1994 г. 110,1 млрд крб. дивидендов и процентов, при чем больше по-

ловины этой суммы получили владельцы акций.

Сложившиеся экономические условия не благоприятствуют вложению

средств иностранными инвесторами в украинские предприятия. Если до 1

января 1994 г. нерезидентам было реализовано ЦБ в виде акций на сумму

8,5 млрд крб., то на 1 октября 1994г. их стоимость составляла 14 млрд

крб. Нерезиденты, которые владели акциями украинских предприятий, по-

лучили за этот период 5,6 млрд крб. дивидендов.

Расширяется отток капитала с целью приобретения ЦБ субъектов

хоз.деятельности др. стран. Если на начало 1994 г. у нерезидентов было

куплено акций на 2,7 млрд крб., то на 1 ноября стоимость нерезидент-

ских акций выросла более чем в 30 раз. За 9 месяцев 1994 г. резиденты

Украины получили от нерезидентов 1,3 млрд крб. дивидендов.

В заключение можно сказать, что существенные изменения РЦБ Украи-

ны претерпит в ходе приватизации гос. предприятий. На рынке значитель-

но возростет количество различных ЦБ, в том числе акций посредников. О

ликвидности новых ЦБ, которые появятся в процессе приватизации, вряд

ли можно будет говорить в ближайшие 2-3 года. Тем не менее РЦБ в Укра-

ине существует и развивается, а значит существует необходимость изуче-

ния этого рынка.

Похожие работы

... и готовы поделиться своим, в том числе и отрицательным, опытом. Это подтвердило участие российских коллег в двухдневной международной научно – практической конференции “Перспективы развития рынка ценных бумаг в Украине”, которая состоялась в Киеве 26 – 27 февраля. Выступая на ней, президент Московской фондовой биржи Виктор Сахаров заявил, что в плане развития фондового рынка Украина находится в ...

... и нерешенных вопросов, обусловленными как объективными, так и субъективными причинами. А значит и устранение последних требует комплексного подхода. Будем надеяться, что цивилизованный рынок ценных бумаг на Украине когда-нибудь появится. Глава ІІ. Законодательное регулирование РЦБ. Деятельность на украинском рынке ценных бумаг регулируют два основных законодательных акта ѕ закон Украины "О ...

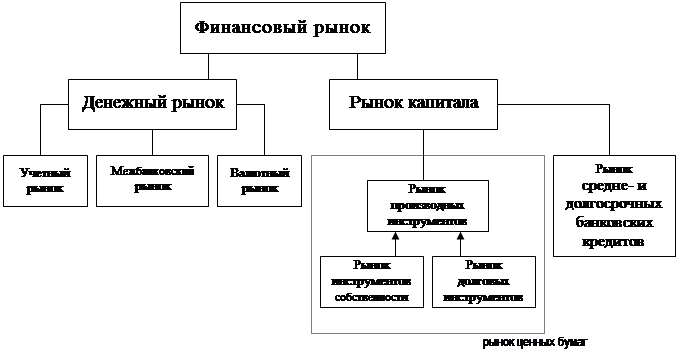

... этого термина является “фондовый рынок”), однако их объяснение и закрепление на законодательном уровне отсутствует. Единственное определение содержится в Концепции формирования и развития фондового рынка Украины. В ней говорится: “рынок ценных бумаг является многофункциональной системой, которая содействует аккумулированию капитала для инвестиций в производственную и социальную сферу, структурной ...

... . Исторически вначале возник внебиржевой рынок. В последующем рост операций с ценными бумагами потребовал организации более упорядоченной торговли. В результате появились фондовые биржи. Кратко фондовую биржу можно определить как организованный рынок ценных бумаг. Это означает, что существует определенное место, время и правила торговли ценными бумагами. Классическая фондовая биржа представляет ...

0 комментариев