Навигация

Оценка платежеспособности предприятия на основе изучения потоков денежных средств

3. Оценка платежеспособности предприятия на основе изучения потоков денежных средств.

Для оперативного внутреннего анализа текущей платежеспособности, ежедневного контроля за поступлением средств от продажи продукции, погашения дебиторской задолженности и прочим поступлениями денежных средств, а так же для контроля за выполнением платежных обязательств перед поставщиками, банками и прочими кредиторами составляется оперативный платежный календарь, в котором, с одной стороны, подсчитываются наличные и ожидаемые платежные средства, а с другой – платежные обязательства на этот период.

Календарь составляется на основе данных об отгрузке и реализации продукции, о закупках средств производства, документов о расчетах по оплате труда, на выдачу авансов работникам, выписок со счетов банков и др. (табл. 4).

Для определения текущей платежеспособности необходимо платежные средства на соответствующую дату сравнить с платежными обязательствами на эту же дату. Идеальный вариант, если коэффициент будет составлять единицу или немного больше.

Низкий уровень платежеспособности, т. е. недостаток денежных средств и наличие просроченных платежей, может быть случайным и хроническим. Поэтому, анализируя состояние платежеспособности предприятия, нужно рассматривать причины финансовых затруднений, частоту их образования и продолжительность просроченных долгов.

Причинами неплатежеспособности могут быть:

снижение объемов производства и реализации продукции, повышение ее себестоимости, уменьшение суммы прибыли и как результат – недостаток собственных источников самофинансирования предприятия;

неправильное использование оборотного капитала: отвлечение средств в дебиторскую задолженность, вложение в сверхплановые запасы и на прочие цели, которые временно не имеют источников финансирования;

Оперативный платежный календарь на 01. 05.

| Платежные средства | Сумма,т.р. | Платежные обязательства | Сумма,т.р. |

| Остаток денежных средств: | Выплата заработной платы | 1250 | |

| в кассе | Отчисления в фонд социальной защиты | 375 | |

| на счетах в банке | 2750 | ||

| Ценные бумаги со сроком погашения до 01.06 | 80 | Платежи в бюджет и внебюджетные фонды | 1465 |

| Поступления денежных средств до 01.06 | Оплата счетов поставщиков и подрядчиков | 4230 | |

| от реализации продукции | 4930 | Оплата процентов за кредиты банка | 205 |

| от прочей реализации | 205 | Возврат кредита | 900 |

| от финансовой деятельности | 190 | Погашение порчей кредиторской задолженности | 185 |

| Авансы, полученные от покупателей | 565 | Прочие платежи | 75 |

| Кредиты, займы | |||

| Погашение просроченной дебиторской задолженности | 165 | итого | 8685 |

| Прочие | 45 | Превышение платежных средств над обязательствами | 245 |

| Баланс | 8930 | Баланс | 8930 |

Таблица 4

несостоятельность клиентов предприятия;

высокий уровень налогообложения, штрафных санкций за несвоевременную или неполную уплату налогов.

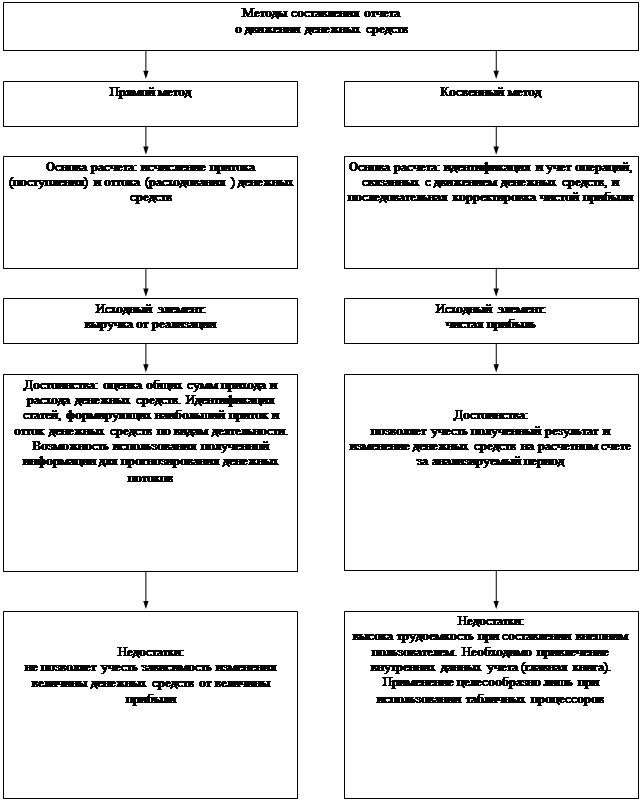

Для выяснения причин изменения показателей платежеспособности большое значение имеет анализ выполнения плана по притоку и оттоку денежных средств. Для этого данные отчета о движении денежных средств сравнивают с данными финансовой части бизнес-плана.

В первую очередь следует установить выполнение плана по поступлению денежных средств от операционной, инвестиционной и финансовой деятельности и выяснить причины отклонения от плана. Особое внимание следует обратить на использование денежных средств, т. к. даже при выполнении доходной части бюджета предприятия перерасходы и нерациональное использование денежных средств могут привести к финансовым затруднениям.

Расходная часть финансового бюджета предприятия анализируется по каждой статье с выяснением причин перерасхода, который может быть оправданным и неоправданным. По итогам анализа должны быть выявлены резервы увеличения планомерного притока денежных средств для обеспечения стабильной платежеспособности предприятия в перспективе.

Похожие работы

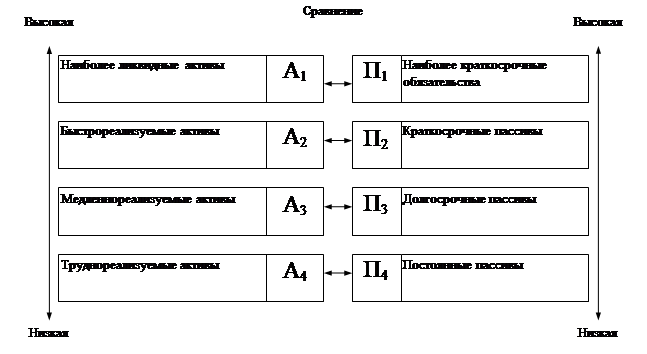

... каучука" повлиял на показатели ликвидности, поэтому необходимо проводить работу с дебиторами, чтобы преобразовать дебиторскую задолженность в денежные средства. Проведя анализ ликвидности и платежеспособности предприятия ОАО "Казанский завод синтетического каучука" мы пришли к выводам, что на момент проведения анализа, баланс за три года предприятия является неликвидным, так как некоторые из ...

... качество продукции, -мобилизовав источники, которые ослабляют финансовую напряженность, разработав различные формы санации (санирования) предприятия и др. 3. Анализ ликвидности и платежеспособности предприятия Практически применяемые сегодня в России методы анализа и прогнозирования финансово-экономического состояния предприятия отстают от развития рыночной экономики. Несмотря на ...

... Исходя из этого, проанализируем, как изменились показатели ликвидности и платежеспособности за счет изменения структуры оборотных активов (таблица 28). Таблица 28 Изменение показателей ликвидности и платежеспособности предприятия Показатели 2009 год С учетом изменения структуры оборотных активов Отклонение (+;-) Коэффициент абсолютной ликвидности 0,08 1,10 +1,2 Коэффициент текущей ...

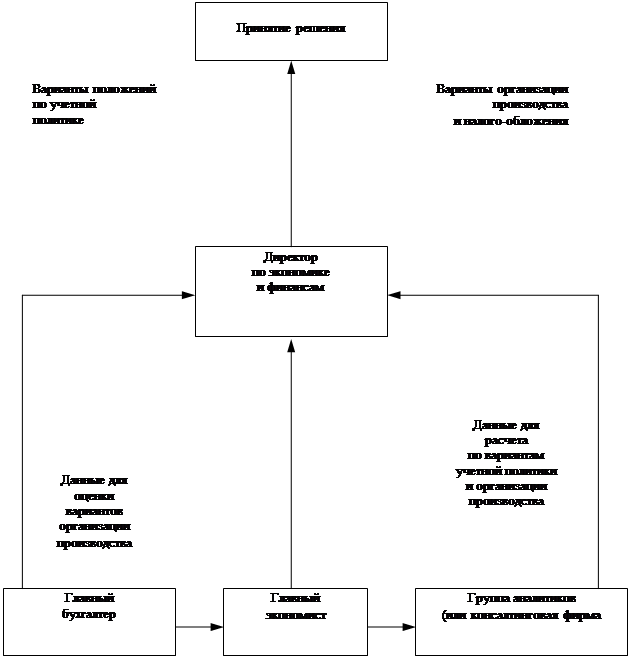

... аудиторской проверке” определены условия, при которых аудиторская проверка является обязательной. Результаты аудиторской проверки следует учитывать при проведении анализа финансово-экономического состояния предприятия. В то же время следует постоянно повышать квалификацию работников, ответственных за принятие управленческих решений как в области финансового планирования и формирования бюджетов ...

0 комментариев