Навигация

Как нерезиденту выйти из ООО

Вероника Туманова, юрист аудиторско-консультационной группы «Развитие бизнес-систем»

Иностранному учредителю непросто выйти из российского общества с ограниченной ответственностью. Причина – возможные налоговые споры с контролерами.

Учредителем-нерезидентом российского ООО может быть как иностранный гражданин, так и зарубежная компания. И в том, и в другом случае нерезидент вправе покинуть общество двумя способами. Во-первых, просто оставить ООО, передав ему свою долю. Во-вторых, продать или уступить ее другому участнику фирмы или сторонней компании. Рассмотрим каждый из вариантов.

Выход «по статье»Среди нерезидентов наиболее популярен первый способ выхода из российской организации. Ведь участник ООО может в любое время выйти из него без согласия других (п. 1 ст. 26 Закона от 8 февраля 1998 г. № 14-ФЗ «Об обществах с ограниченной ответственностью»).

Для этого нерезиденту нужно написать заявление о выходе из общества. Форма такого заявления произвольная. Его нужно подать на имя руководителя компании. Доля «иностранца» перейдет к фирме, которая должна будет выплатить ему ее стоимость. Об этом сказано в пункте 2 статьи 26 Закона № 14-ФЗ. Цену доли определяют по данным бухгалтерской отчетности общества за текущий год. Деньги возвращают нерезиденту с учетом оплаченной им части вклада в уставный капитал.

Помимо выплаты деньгами, участник может получить свою долю имуществом такой же стоимости. При этом он не имеет права требовать то же самое имущество, которое вносил ранее в уставной капитал (подп. «д» п. 16 постановления Пленумов ВС РФ и ВАС РФ от 9 декабря 1999 г. № 90/14).

Для того, чтобы определить стоимость доли участника, необходимо рассчитать величину чистых активов компании. Способ расчета этого показателя для обществ с ограниченной ответственностью нигде не прописан. Поэтому компания должна воспользоваться «Порядком оценки стоимости чистых активов акционерных обществ» (утв. приказом Минфина России от 29 января 2003 г. № 10н, ФКЦБ России № 03-6/пз). Расчет производят на основании бухгалтерского баланса, который утверждает общее собрание участников общества (п. 2 ст. 26 и подп. 6 п. 2 ст. 33 Закона № 14-ФЗ).

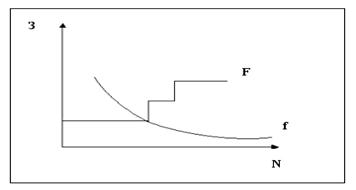

Размер доли участника определяют так: из активов, которые берут для расчета, вычитают обязательства. Полученная величина - это чистые активы предприятия. Ее умножают на процент, который соответствует оплаченной доле участника в уставном капитале.

Общество должно выплатить участнику его долю за счет разницы между стоимостью чистых активов общества и размером уставного капитала. Если этих денег не хватит, фирма должна уменьшить уставный капитал на недостающую сумму (п. 3 ст. 26 Закона № 14-ФЗ). Разберемся, какие налоги в этом случае придется заплатить обществу и нерезиденту.

Налоговые последствия для ОООЕсли стоимость переданного нерезиденту имущества не превышает его первоначального взноса, реализации не происходит (подп. 5 п. 3 ст. 39 НК РФ). Значит, НДС на нее не начисляют (п. 1 ст. 38 НК РФ). А как поступить, если «иностранцу» выплатили больше его первоначального взноса? В Налоговом кодексе нет четкого ответа на этот вопрос. В то же время контролеры полагают, что «лишнюю» сумму общество должно относить к реализации и начислять на нее НДС (письмо УМНС РФ по г. Москве от 10 февраля 2004 г. № 24-11/08018). Судьи с ними солидарны (постановление ФАС Северо-Кавказского округа от 22 мая 2003 г. по делу № Ф08-1431/2003-542А).

Ситуация с налогом на прибыль для ООО также не слишком выгодна. Общество не сможет уменьшить налоговую базу на выплаченную участнику сумму. Дело в том, что эту выплату нельзя отнести к расходам, которые уменьшают базу по налогу на прибыль. Причина – такие затраты не связаны с получением фирмой дохода. Иначе говоря, требование пункта 1 статьи 252 Налогового кодекса РФ не выполняется.

Пример 1

В декабре 2005 г. участник-нерезидент подал заявление о выходе из ООО. Номинальная стоимость его доли в уставном капитале - 150 000 руб. В апреле 2006 г. общество рассчиталось с участником. По данным годового бухгалтерского баланса действительная стоимость его доли в апреле составила 200 000 руб. С суммы превышения (200 000 руб. – 150 000 руб.) общество уплатило НДС.

НДС:

(200000 – 150000) х 18/118 = 7627 руб.

Налоговые последствия для нерезидента

Если нерезидент – юридическое лицо, то при «расставании» с ООО ему придется начислить налог на прибыль (подп. 2. п. 1 ст. 309 НК РФ). Его нужно заплатить только с доходов, которые превышают стоимость первоначального взноса инофирмы в уставный капитал (подп. 4 п. 1 ст. 251 НК РФ). Ставка налога для иностранной компании составляет 20 процентов (подп. 1 п. 2 ст. 284 НК РФ).

При этом если инофирма не имеет представительства в России, ООО станет ее налоговым агентом по уплате НДС (п. 2 ст. 161 НК РФ). Обратите внимание: с 1 января этого года у налоговых агентов прибавилось обязанностей. В новой редакции пункта 4 статьи 173 Налогового кодекса сказано, что если агент не удержал налог из выплаченных нерезиденту денег, ему придется заплатить его из собственных средств.

Участником-нерезидентом может быть не только инофирма, но и иностранный гражданин. Ему придется уплатить НДФЛ, причем со всей суммы продажи доли. Ставка налога составит для него 30 процентов (п. 3 ст. 224 НК РФ). Удержать с нерезидента и перечислить данный налог в бюджет также должно ООО, которое и в этом случае будет являться налоговым агентом (п. 1 ст. 226 НК РФ).

Пример 2

Возьмем условия примера 1. Добавим к ним, что участник - иностранная организация, у которой нет представительства на территории РФ. Тогда ООО выступит в роли налогового агента. В апреле 2006 г. с суммы превышения номинальной стоимости доли над действительной общество удержит с инофирмы налог на прибыль и уплатит его в бюджет.

Налог на прибыль с инофирмы:

(200000 – 150000) х 20% = 10000 руб.

Таким образом, всего ООО перечислит в бюджет 17627 руб. (НДС 7627 руб. + налог на прибыль нерезидента 10000 руб.). Соответственно, инофирма получит «на руки» 182373 руб. (200000 руб. – 17627 руб.)

Если же нерезидент – частное лицо, то ООО как налоговый агент удержит с него подоходный налог.

НДФЛ с нерезидента:

Похожие работы

... 2002». ООО «Интерлизинг» и ОАО «Международный банк Санкт-Петербурга» находится по адресу город Санкт-Петербург, Крапивный переулок дом 5. Основным видом деятельности компании ООО «Интерлизинг» являются услуги по лизингу автотранспорта, специализированной строительно-дорожной техники, производственного оборудования, авиатехники. Дополнительным видом деятельности является проведение операций с ...

... органа общества и принятия им решений устанавливается уставом общества и внутренними документами общества (например, Положением о совете директоров). 2. ООО В ТОРГОВОМ ОБОРОТЕ РФ 2.1. ООО как участник торгового оборота в РФ Общество с ограниченной ответственностью обладает рядом признаков, позволяющих установить его место в торговом обороте РФ. Первое. ООО, как и все хозяйственные ...

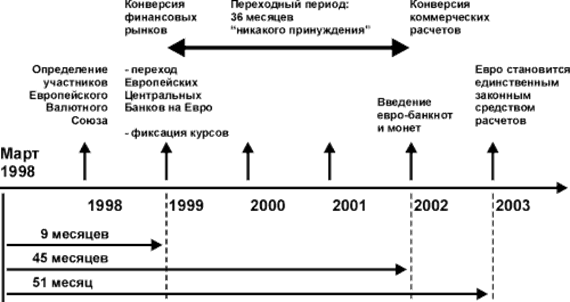

... рынка долговых ценных бумаг, номинированных в евро, в том числе в государственных долговых обязательств, приведет к расширению российского рынка евро. Замещение американского доллара в качестве международной резервной валюты на евро изначально предполагает поддержание адекватных темпов экономического роста в европейском регионе и стабильности евро на протяжении определенного отрезка времени. В ...

... в его распоряжении средств производства изготовить нужную потребителям продукции или оказывать услуги определенного назначения. Признаки предприятия: · Экономическая самостоятельность · Организационное единство · Обособленность имущества · Имущественная ответственность · Наличие имени и выступление в гражданском обороте от собственного имени. ...

0 комментариев