Навигация

Статистические методы анализа финансового состояния предприятия в условиях рынка

1. Введение

2. Общая оценка динамики и структуры статей бухгалтерского баланса

3. Статистические методы анализа

4. Анализ финансовой устойчивости предприятия

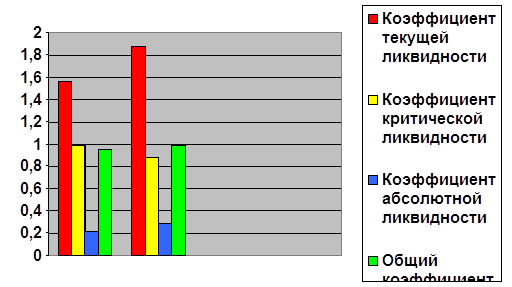

5. Анализ ликвидности баланса

6. Анализ финансовых коэффициентов

7. Система критериев и методика оценки неудовлетворительной структуры баланса неплатежеспособных предприятий

8. Анализ взаимосвязи прибыли, движения оборотного капитала и потока денежных средств

1. ВведениеПредлагаемая методика анализа финансового состояния предназначена для обеспечения управления финансовым состоянием предприятия и оценки финансовой устойчивости его деловых партнеров в условиях рыночной экономики. Она включает элементы, общие как для внешнего, так и внутреннего анализа. Рассматриваемые ниже задачи и алгоритмы их решения определяют главные направления анализа, а их углубление на базе всей достоверной информации (в том числе на базе разрабатываемых на предприятиях нормативов) проводятся в рамках внутреннего анализа. Кроме того, основы методики могут быть адаптированы к требованиям конкретного внешнего пользователя и поэтому имеют в определенной степени универсальный характер, вытекающий из универсальности рыночных отношений, объединяющих различные формы собственности и различные виды экономической деятельности.

Методика включает следующие блоки анализа: общая оценка финансового состояния и его изменения за отчетный период; анализ финансовой устойчивости предприятия; анализ ликвидности баланса, анализ деловой активности и платежеспособности предприятия.

Оценка финансового состояния и его изменения за отчетный период по сравнительному аналитическому балансу, а также анализ показателей финансовой устойчивости составляют исходный пункт, из которого должен логически развиваться заключительный блок анализа финансового состояния. Анализ ликвидности баланса должен оценивать текущую платежеспособность и давать заключение о возможности сохранения финансового равновесия и платежеспособности в будущем. Сравнительный аналитический баланс и показатели финансовой устойчивости отражают сущность финансового состояния. Ликвидность баланса характеризует внешние проявления финансового состояния, которые обусловлены его сущностью. Углубление анализа на основе данных учета приводит к задачам, относящимся преимущественно к внутреннему анализу. Так, исследование факторов финансовой устойчивости вызывает необходимость внутреннего анализа запасов и затрат, а уточнение оценки ликвидности баланса производится с помощью внутреннего анализа состояния дебиторской и кредиторской задолженности.

В ходе анализа для характеристики различных аспектов финансового состояния применяются как абсолютные показатели, так и финансовые коэффициенты, представляющие собой относительные показатели финансового состояния. Последние рассчитываются в виде отношений абсолютных показателей финансового состояния или их линейных комбинаций. Согласно классификации одного из основателей балансоведения Н.А. Блатова, относительные показатели финансового состояния подразделяются на коэффициенты распределения и коэффициенты координации.

Коэффициенты распределения применяются в тех случаях, когда требуется определить, какую часть тот или иной абсолютный показатель финансового состояния составляет от итога включающей его группы абсолютных показателей. Коэффициенты распределения и их изменения за отчетный период, как будет показано ниже, играют большую роль в ходе предварительного ознакомления с финансовым состоянием по сравнительному аналитическому балансу-нетто.

Коэффициенты координации используются для выражения отношений разных по существу абсолютных показателей финансового состояния или их линейных комбинаций, имеющих раз личный экономический смысл.

Анализ финансовых коэффициентов заключается в сравнении их значении с базисными величинами, а также в изучении их динамики за отчетный период и за ряд лет. В качестве базисных величин используются усредненные по временному ряду значения показателей данного предприятия, относящиеся к прошлым благоприятным с точки зрения (финансового состояния периодам, среднеотраслевые значения показателей, значения показателей, рассчитанные поданным отчетности наиболее удачливого конкурента. Кроме того, в качестве базы сравнения могут служить теоретически обоснованные или полученные в результате экспертных опросов величины, характеризующие оптимальные или критические с точки зрения устойчивости финансового состояния значения относительных показателей. Такие величины фактически выполняют роль нормативов для финансовых коэффициентов, хотя методики их расчета в зависимости, например, от отрасли производства пока не создано, поскольку в настоящее время не устоялся и поэтому лишен полноценной системной упорядоченности набор относительных показателей, применяемых для анализа финансового состояния предприятия. Зачастую предлагается избыточное количество показателей. Для точной и полной характеристики финансового состояния предприятия и тенденций его изменения достаточно сравнительно небольшого количества финансовых коэффициентов. Важно лишь, чтобы каждый из этих показателей отражал наиболее существенные стороны финансового состояния.

2. Общая оценка динамики и структуры статей бухгалтерского балансаФинансовое состояние предприятия характеризуется размещением и использованием средств (активов) и источниками их формирования (собственного капитала и обязательств, т.е. пассивов). Эти сведения представлены в балансе предприятия. (табл. 1).

Основными факторами, определяющими финансовое состояние, являются, во-первых, выполнение финансового плана и пополнение по мере возникновения потребности собственного оборотного капитала за счет прибыли и, во-вторых, скорость оборачиваемости оборотных средств (активов). Сигнальным показателем, в котором проявляется финансовое состояние, выступает платежеспособность предприятия, под которой подразумевают его способность вовремя удовлетворять платежные требования поставщиков техники и материалов в соответствии с хозяйственными договорами, возвращать кредиты, производить оплату труда персонала, вносить платежи в бюджет. Поскольку выполнение финансового плана в основном зависит от результатов производственной и хозяйственной деятельности в целом, то можно сказать, что финансовое положение определяется всей совокупностью хозяйственных факторов, является наиболее обобщающим показателем. Следовательно, Отчет о финансовых результатах и их использовании также привлекается для анализа финансового состояния (табл. 2).

В 20-х годах один из создателей балансоведения Н.А. Блатов рекомендовал исследовать структуру и динамику финансового состояния предприятия при помощи сравнительного аналитического баланса. Сравнительный аналитический баланс получается из исходного баланса путем дополнения его показателями структуры, динамики и структурной динамики вложений и источников средств предприятия за отчетный период. Обязательными показателями сравнительного аналитического баланса являются: абсолютные величины по статьям исходного отчетного баланса на начало и конец периода; удельные веса статей баланса в валюте баланса на начало и конец периода; изменения в абсолютных величинах; изменения в удельных весах; изменения в % к величинам на начало периода (темп прироста статьи баланса); изменения в % к изменениям валюты баланса (темп прироста структурных изменений — показатель динамики структурных изменений); цена одного процента роста валюты баланса и каждой статьи — отношение величины абсолютного изменения к проценту абсолютного изменения на начало периода.

Сравнительный аналитический баланс замечателен тем, что он сводит воедино и систематизирует те расчеты и прикидки, которые обычно осуществляет любой аналитик при первоначальном ознакомлении с балансом. Схемой сравнительного баланса охвачено множество важных показателей, характеризующих статику и динамику финансового состояния. Сравнительный баланс фактически включает показатели горизонтального и вертикального анализа, активно используемые в практике капиталистических фирм. В ходе горизонтального анализа определяются абсолютные и относительные изменения величин различных статей баланса за определенный период, а целью вертикального анализа является вычисление удельного веса нетто. Все показатели сравнительного баланса можно разбить на три группы:

показатели структуры баланса; показатели динамики баланса; показатели структурной динамики баланса.Для осмысления общей картины изменения финансового состояния весьма важны показатели структурной динамики баланса. Сопоставляя структуры изменений в активе и пассиве, можно сделать вывод о том, через какие источники в основном был приток новых средств и в какие активы эти новые средства в основном вложены.

Таблица 1

Утверждена Министерском финансов Российской Федерации для годовой бухгалтерской отчетности за 1994 г.

БАЛАНС ПРЕДПРИЯТИЯ

Форма № 1

|

АКТИВ | Код стр. | На начало года | На конец года |

| 1 | 2 | 3 | 4 |

| 1. ОСНОВНЫЕ СРЕДСТВА И ИНЫЕ ВНЕОБОРОТНЫЕ АКТИВЫ | |||

| Нематериальные активы: первоначальная стоимость* (04)................... | 010 | ||

| износ* (05).................................................... | 011 | ||

| остаточная стоимость................................... | 012 | ||

| Основные средства: ............................................... | |||

| первоначальная (восстановительная) стоимость* (01, 03).............................................. | 020 | 8274 | 114852 |

| износ* (02).................................................... | 021 | 4394 | 81836 |

| остаточная стоимость................................... | 022 | 3880 | 33016 |

| Оборудование к установке (07)............................... | 030 | 1112 | 4572 |

| Незавершенные капитальные вложения (08, 61)...... | 040 | 227 | 2354 |

| Долгосрочные финансовые вложения (06)............... | 050 | ||

| Расчеты с учредителями (75) ................................. | 060 | ||

| Прочие внеоборотные активы.................................. | 070 | ||

| Итого по разделу................................. | 080 | 5219 | 39942 |

|

АКТИВ | Код стр. | На начало года | На конец года |

| 1 | 2 | 3 | 4 |

| II. ЗАПАСЫ И ЗАТРАТЫ | |||

| Производственные запасы (10, 15, 16).................... | 100 | 1767 | 10333 |

| Животные на выращивании 1 откорме (11).............. | 110 | ||

| Малоценные и быстроизнашивающиеся предметы: | |||

| первоначальная стоимость (12, 16)............... | 120 | 148 | 697 |

| износ* (13)...................................................... | 121 | 83 | 81 |

| остаточная стоимость..................................... | 122 | 65 | 616 |

| Незавершенное производство (20, 21, 23, 29, 30, 36, 44) ..................................................................... | 130 | 1184 | 8592 |

| Расходы будущих периодов (4)................................ | 140 | ||

| Готовая продукция (40)............................................ | 150 | 1102 | 10517 |

| Товары (41).............................................................. | 162 | 9 | 685 |

| Налог на добавленную стоимость и специальный налог по приобретенным ценностям (19)................. | 175 | 24 | 271 |

| Прочие запасы и затраты ......................................... | 176 | ||

| Итого по разделу II............................... | 180 | 4151 | 31014 |

| III. ДЕНЕЖНЫЕ СРЕДСТВА, РАСЧЕТЫ И ПРОЧИЕ АКТИВЫ | |||

| Товары отгруженные (45)......................................... | 199 | ||

| Расчеты с дебиторами: | |||

| за товары, работы и услуги (62, 76)............... | 200 | 4536 | 13980 |

| по векселям полученным (82)........................ | 210 | ||

| с дочерними предприятиями (78)................... | 220 | s | |

| с бюджетом (68)............................................. | 230 | 792 | 4907 |

| с персоналом по прочим операциям (73)...... | 240 | 2 | 322 |

| с прочими дебиторами................................... | 250 | 374 | 1077 |

| Авансы, выданные поставщикам и подрядчикам (61).......................................................................... | 260 | ||

| Краткосрочные финансовые вложения (58)............ | 270 | ||

| Денежные средства: | |||

| касса (50)...................................................... | 280 | ||

| расчетный счет (51)....................................... | 290 | 362 | 8059 |

| валютный счет (52)....................................... | 300 | ||

| прочие денежные средства (55, 56, 57)......... | 310 | 409 | 59 |

| Прочие оборотные активы....................................... | 320 | ||

| Итого по разделу III............................. | 330 | 6475 | 28404 |

| Убытки: | |||

| прошлых лет (87).......................................... | 340 | ||

| отчетного года .............................................. | 350 | х | |

| БАЛАНС (сумма строк 080, 180, 330, 340 и 350) | 360 | 15845 | 99360 |

|

ПАССИВ | Код стр. | На начало | На конец |

| 1 | 2 | 3 | 4 |

| 1. ИСТОЧНИКИ СОБСТВЕННЫХ СРЕДСТВ | |||

| Уставный капитал (85).............................................. | 400 | 5948 | 5948 |

| Добавочный капитал (85)........................................... | 401 | — | 6641 |

| Резервный капитал (86)............................................ | 402 | ||

| Резервные фонды (86).............................................. | 410 | ||

| Фонды накопления (88) ............................................ | 420 | 1165 | 39123 |

| Целевые финансирование и поступления (96)......... | 430 | 227 | 227 |

| Арендные обязательства (97)................................... | 440 | ||

| Нераспределенная прибыль прошлых лет (87)........ | 460 | ||

| Прибыль | |||

| отчетного года* (80)................................................ | 470 | Х | 72527 |

| использовано* (81).................................................. | 471 | Х | 72527 |

| нераспределенная прибыль отчетного года............ | 472 | Х | |

| Итого по разделу I................................. | 480 | 7340 | 51939 |

| II.ОСНОВНЫЕ СРЕДСТВА И ИНЫЕ ВНЕОБОРОТНЫЕ АКТИВЫ РАСЧЕТЫ И ПРОЧИЕ ПАССИВЫ | |||

| Долгосрочные кредиты банков (92)........................... | 500 | 3778 | 3098 |

| Долгосрочные займы (95)......................................... | 510 | ||

| Краткосрочные кредиты банков (90)......................... | 600 | 3600 | 11000 |

| Кредиты банков для работников (93)........................ | 610 | ||

| Краткосрочные займы (94)........................................ | 620 | ||

| Расчеты с кредиторами: за товары, работы и услуги (60, 76)......................... | 630 | 5323 | |

| по векселям выданным (80).................................... | 640 | ||

| по оплате труда (70)............................................... | 650 | 369 | 2915 |

| по социальному страхованию и обеспечению (69). | 660 | 111 | 1130 |

| по имущественному и личному страхованию (65)... | 670 | ||

| с дочерними предприятиями (78) ........................... | 680 | ||

| по внебюджетным платежам (67)........................... | 690 | 63 | |

| с бюджетом (68)...................................................... | 700 | 99 | 9507 |

| с прочими кредиторами........................................... | 710 | 108 | 2677 |

| Авансы, полученные от покупателей и заказчиков (64)........................................................................... | 720 | ||

| Расчеты с учредителями (75).................................... | 725 | ||

| Доходы будущих периодов (83) ................................ | 730 | ||

| Фонды потребления (88)............................................ | 735 | 280 | 11771 |

| Резервы предстоящих расходов и платежей (89)..... | 740 | ||

| Резервы по сомнительным долгам (82) .................... | 750 | ||

| Прочие краткосрочные пассивы................................. | 760 | 97 | — |

| Итого по разделу II...................................................... | 770 | 8505 | 47421 |

| БАЛАНС (сумма строк 480 и 770)............................... | 780 | 15845 | 99360 |

* Данные по этим строкам в валюту баланса не входят.

Руководитель Главный бухгалтер

Таблица 2.

Утверждена Министерством финансов Российской Федерации для годовой бухгалтерской отчетности за 1994 г.

ОТЧЕТ О ФИНАНСОВЫХ РЕЗУЛЬТАТАХ И ИХ ИСПОЛЬЗОВАНИИ

Форма № 2

Похожие работы

... прирост второго фактора и т.д. Основываясь на данных о прошлой деятельности предприятия, финансовый анализ направлен на снижение неопределенности относительно его будущего состояния. Результаты анализа финансового состояния предприятия имеет первостепенное значение для широкого круга пользователей, как внутренних, так и внешних по отношению к предприятию - менеджеров, партнеров, инвесторов и ...

... Темп прироста показателей баланса рассматриваемый период; 5. Удельный вес изменений показателей баланса в изменении валюты за анализируемый период[41, С. 154]. При проведении общего анализа финансового состояния предприятия в условиях инфляции и частых переоценках основных фондов основное внимание целесообразно уделять относительным величинам. Большинство методик анализа финансового состояния ...

... период его деятельности. Рассмотрев теоретические аспекты оценки финансового состояния предприятия, перейдем к практическому анализу на основе данных ОАО «НМУ-3». 2 Анализ финансового состояния предприятия на примере ОАО «Третье Нижнекамское монтажное управление» 2.1 Горизонтальный и вертикальный анализ бухгалтерского баланса на примере ОАО «Третье Нижнекамское монтажное управление» ...

... задаче – увеличению активов. Для этого оно должно постоянно поддерживать платежеспособность и финансовую устойчивость, а также оптимальную структуру актива и пассива. 1.2. Приемы и методы анализа финансового состояния предприятия Термин "метод" употребляется в русском языке в широком и узком смысле слова и в переводе с греческого имеет два значения: способ познания, исследования явлений ...

0 комментариев