Навигация

Мощные фирмы-производители могут быть заинтересованы не в продаже своей продукции, а в сдаче ее в аренду. Договор заключается, как правило на 3-5 лет

1. Мощные фирмы-производители могут быть заинтересованы не в продаже своей продукции, а в сдаче ее в аренду. Договор заключается, как правило на 3-5 лет.

2.Лизинг недвижимости. Определенные фирмы создают в сотрудничестве с банком крупные объекты типа заводского цеха, которые могут использоваться различным образом. После окончания срока аренды, составляющего 15-20 лет, объект продается арендатору.

3.Финансовый лизинг. Этот вид подразумевает сдачу в аренду таких товаров, как самолеты, автомобили. Срок составляет 2-6 лет. В финансовом лизинге службы технического обслуживания и ремонта разделены.

Ставки по лизинги рассчитываются исходя из издержек производства, процентов, налогов.

2) Факторинг

Банк-фактор покупает требования какой-либо компании и затем сам получает платежи по ним. При этом речь идет, как правило, об обращающихся краткосрочных требованиях, возникающих из товарных поставок. В операции факторинга имеются три участника: фактор, первоначальный кредитор и должник, получающий от клиента товары с отсрочкой платежа. Фактор ведет всю бухгалтерию, берет на себя обязанности по предупреждению должника о платежах, выполняет инкассацию требований, а также несет весь риск, связанный с полным и своевременным поступлением платежей. Расходы клиента складываются из комиссионных и факторского сбора, состоящего из процентов за предоставленный аванс и прибыли авансовой компании.

Существуют два вида факторинга: конвенциальный и конфиденциальный. При конвенционном факторинге поставщик указывает на своих счетах, что требование банку. При конфиденциальном факторинге никто из контрагентов поставщика не осведомлен о кредитовании его продаж банком. Поэтому стоимость конфиденциальных операций выше, чем конвенциальных, и значительно дороже других банковских кредитов.

3) Трастовые операции

В зарубежной практике под трастовыми подразумевают операции банков или финансовых институтов по управлению имуществом и выполнению иных услуг по поручению и в интересах клиента на правах его доверенного лица.

На основании заключенного между заинтересованными сторонами договора (или по завещанию) доверенное лицо приобретает соответствующие права и выступает распорядителем имущества, включая остатки средств на банковских счетах. Доверенное лицо обязуется распоряжаться имуществом в пользу бенефициара, которым может быть сам доверитель имущества либо третье лицо. Содержание договора может включать распоряжение по завещанию имуществом завещателя в пользу наследников, принятие ценностей на хранение, урегулирование требований кредиторов по отношению к неплатежеспособному лицу или распоряжение средствами и делами обанкротившейся фирмы, управление имуществом в качестве опекуна несовершеннолетнего лица.

4) Фондовые операции

Их объектом служат различные виды ценных бумаг. Операции банков с ценными бумагами выступают в виде ссуд под обеспечение ценных бумаг и покупки бумаг банком за свой счёт.

Ссуды под обеспечение ценных бумаг выдаются, как правило, не в их полном размере курсовой рыночной стоимости, а в определенной части (50 – 60%). Ценные бумаги представляют собой фиктивный капитал. Ссуды под ценные бумаги, как правило, не связаны с действительным производством товаров.

Банковские инвестиции в ценные бумаги (покупка банком ценных бумаг различных эмитентов) в результате инвестиций банк становится владельцем портфеля ценных бумаг. Цель такой покупки – либо стремление к дальнейшей перепродаже этих бумаг, либо долгосрочное вложение капитала. Под ценные бумаги можно также получить кредит, который могут предоставить другие кредитные учреждения.

Покупка банком акций товарных и фондовых бирж, созданных в форме акционерных обществ, дает возможность банку получить место на бирже. В результате как член биржи банк в праве развернуть биржевые операции от своего имени и за свой счет, а также по поручению клиента и за его счет. В отличие от инвестиций в акции, которые содержат определенный риск из-за возможных резких колебаний их рыночной цены, в мировой практике самым безопасным вложением считается покупка долговых правительственных обязательств. Активные операции включают также учет (дисконт) векселей.

Банк также осуществляет товарно-комиссионные операции, при совершении данных операций банк приобретает и продает на основе комиссии товары, имущество, научно-техническую продукцию. Правовая форма и содержание отношений между сторонами определяются договором комиссии. Коммерческие банки (комиссионеры) принимают на себя поручения клиентов (комитентов) по закупке или реализации товаров, получая при этом комиссионное вознаграждение за посреднические услуги. Коммерческие банки также производят операции по поручению. Эти операции осуществляются банком - поверенным от имени и за счет другой стороны (доверителя), на возмездных началах, если иное не предусмотрено законодательством или договором. В качестве одно из форм операций по поручению выступает представительство интересов собственников в финансовых, хозяйственных и судебных органах, а также при совершении различных имущественных сделок и иных правоотношений. Кассовое исполнение бюджетов, финансирование капитальных вложений по поручению владельцев или распорядителей инвестируемых средств являются другой разновидностью операций по поручению. Кассовое обслуживание клиентов выступает необходимым элементом операции, производимым банком. Введение счетов клиента предполагает участие банка в проведении как безналичных, так и налично-денежных расчетов. Важнейшими функциями операционной кассы банка является обеспечение выдачи клиентам, приема и сохранности денежных знаков.

Существуют и другие виды банковских операций. Информационно- справочные услуги: предоставление копий расчетных и других документов; помощь по розыску сумм; предоставление справочной не конфиденциальной информации о клиентах; информационно - посреднические услуги по подбору участников различных сделок и т.д. Информационно - аналитические услуги включают: анализ хозяйственной деятельности и отдельных ее сторон; осуществление научно-технической и экономической экспертизы проектов и решений; помощь в проведении внутренних ревизий; проверка платежных документов; экономическ ий анализ контрактов и т.д.

Итак, сегодня коммерческие банки в Украине предлагают довольно широкий спектр услуг. Но из-за неустойчивого финансового положения клиентов намного возрос риск непогашения кредита. В настоящее время коммерческие банки больше внимания уделяют пассивным операциям.

Роль коммерческих банков :

Банковская система сегодня - одна из важнейших и неотъемлемых структур рыночной экономики. Развитие банков и товарного производства и обращения исторически шло параллельно и тесно переплеталось. При этом банки, выступая посредниками в перераспределении капиталов, существенно повышают общую эффективность производства.

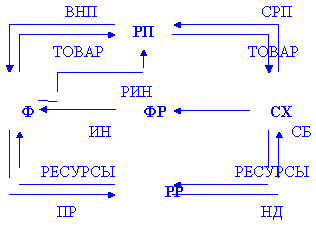

Коммерческие банки относятся к особой категории деловых предприятий, получивших название финансовых посредников. Они привлекают капиталы, сбережения населения и другие денежные средства, высвобождающиеся в процессе хозяйственной деятельности, и предоставляют их во временное пользование другим экономическим агентам, которые нуждаются в дополнительном капитале. Банки создают на новые требования и обязательства, которые становятся товаром на денежном рынке. Так, принимая вклады клиентов, коммерческий банк создает новое обязательство - депозит, а выдавая ссуду - новое требование к заемщику. Этот процесс создания новых обязательств составляет сущность финансового посредничества.

В целом на сегодняшний день коммерческие банки являются наиболее интенсивно развивающимся звеном банковской системы, они быстро наращивают темпы активных и пассивных операций, включая кредитно - финансовое обслуживание совместных предприятий. На практике коммерческие банки играют активную и заметную роль только на рынке краткосрочных кредитных операций. Предоставление долгосрочных кредитов и обслуживание инвестиционной деятельности клиентов практически большинством банков либо не осуществляется, либо осуществляется в весьма незначительных масштабах. Данное обстоятельство объясняется неустойчивой социально - политической обстановкой в стране, а также чисто экономическими причинами, такими, например, как недостаточность собственных и привлеченных кредитных ресурсов, слабая долгосрочная ресурсная база. Немаловажную роль играют и причины организационно - технического характера.

Роль банка

Сущность и функции банка определяют его роль в экономике. Под ролью банка следует понимать его назначение, то, ради чего он возникает, существует и развивается. Так же как и функция, роль банка специфична, она адресует к экономике в целом, к банку независимо от того, к какому типу он принадлежит (эмиссионному или коммерческому, сберегательному или инвестиционному и т. п.).

Учитывая то, что банк функционирует в сфере обмена, его назначение и влияние на экономику необходимо, прежде всего, рассматривать через данную сферу. Назначение банка состоит в том, что он обеспечивает:

Упорядочение и рационализацию денежного оборота. Как это следует из функции аккумуляции временно свободных ресурсов, банки являются собирателями временно свободных денежных ресурсов для их последующего направления тем хозяйствующим субъектам, которые нуждаются в дополнительных ассигнованиях. Собранные по крупицам временно свободные денежные средства как мелкие денежные потоки превращаются банками в огромные потоки денежных ресурсов. Их концентрация, направление на удовлетворение потребностей производства и обращения сверх имеющихся в их распоряжении источников составляет важнейший атрибут их соприкосновения и взаимодействия с экономической средой. Аккумулируемые банками денежные средства, их последующее перераспределение дают возможность не только поддержать непрерывность производства и обращения продукта, но и ускорить воспроизводственный процесс в целом.

Переход от примитивных форм расчетов, используемых древними банкирскими домами, к организации расчетов на базе современных электронных сетей дает возможность хозяйству ускорить время обращения, расширить хозяйственные связи между товаропроизводителями. Банки стали неотъемлемыми атрибутами современной экономической жизни. Без их содействия невозможно представить деятельность предприятий, их объединений, отдельных юридических лиц и граждан.

Упорядочение и рационализация денежного оборота достигается не только вследствие расчетов, организуемых банком, внедрения наиболее совершенных и экономичных форм платежей, но и посредством более рационального использования ресурсов предприятия. По денежным средствам, помещенным в банк, предприятия и граждане могут получать определенный процент по вкладам, бесплатные другие услуги. В целом банки могут выполнять по поручению клиента работу по управлению денежными и материальными средствами. Деньги, находящиеся в банке, не просто хранятся на счетах, они совершают кругообращение, позволяющее получить дополнительную прибыль, как их владельцам, так и кредитному учреждению.

В статистических сборниках содержится особая информация о работе банков с позиции размера привлекаемых средств, объема депозитов, форм расчетов, размера операций с ценными бумагами, валютных операций и т. д. Эти и другие данные позволяют оценить масштабы и направления банковской деятельности, определить их развитие в динамике, сделать сравнение работы банков по их группам, в сопоставлении с другими странами и др.

Важно рассматривать банковскую деятельность не только саму по себе, но и в увязке с общеэкономическими показателями. Банк, работая в сфере обмена, не отгорожен «китайской стеной» от народного хозяйства, воспроизводственного процесса в целом. Его роль, поэтому невозможно представить изолированно от влияния на экономику в целом, от того, как банки, предоставляя свой продукт, помогают хозяйству в его развитии. Было бы, например, проблематичным рассматривать роль банка с позиции только массы платежных средств, предоставляемых на макро- и микро уровнях. Размер выпущенных в обращение денег свидетельствует лишь о выполняемой банком операции, без которой не состоялся бы обмен, замедлился ход производства и обращения продукта. Выпуск платежных средств - важная характеристика банковской деятельности. Однако с позиции оценки роли банка здесь вряд ли можно ставить точку. Эмитирование платежных средств имеет, по крайней мере, две стороны: их масса оказывает огромное влияние на стабильность денежной единицы и на эффективность производства и обращения продукта.

Банки не могут не видеть и того, что искусственное сдерживание потока денежных средств, необходимых для обмена, может вызвать затруднения в платежах. Так, в Украине в начале 90-х гг. печатание денег, их выпуск в обращение отставали от потребностей налично-денежного оборота, вызывая задержку выплаты заработной платы работникам, получения пенсий и пособий. Одной из причин неплатежей между предприятиями в условиях сильной инфляции и обесценения их капиталов выступало (наряду с другими причинами) отставание эмиссии от потребностей денежного оборота, на практике приводило к приостановке производства, свертыванию производства определенных промышленных продуктов.

Стабильность денежной единицы, соответствие ее массы потребностям народного хозяйства является важнейшим показателем сбалансированной денежной политики банков, важнейшим компонентом того, насколько деятельность банков отвечает их назначению в экономике. Банки, хотя и работают, как отмечалось ранее, в сфере обмена, но не ради его как такового, последний неотделим от производства, распределения и потребления общественного продукта. Роль банка, воспроизводимая на макроэкономическом уровне, не может быть, поэтому раскрыта в полной мере без учета его воздействия на экономику в целом. Банк, будучи институтом обмена, работает не только на него, но и на конечные цели потребителей банковских услуг.

Влияние роли банка на общеэкономические показатели можно проследить на примере его деятельности в области кредитования хозяйства. Объем этой деятельности не дает полной картины назначения банков. Так, в период экономических кризисов потребность в кредитах значительно возрастает. Предприятия чаще испытывают острые финансовые затруднения, взаимные неплатежи по самым различным причинам (трудности сбыта, невыполнение правительством обязательств по оплате заказов, несостоятельность должников и др.) достигают колоссальных размеров, вызывают резкое увеличение потребности в кредите как платежном средстве. В этих условиях полное удовлетворение банками потребности предприятий в дополнительных платежных средствах было бы ошибочным. Опыт показывает, что в период экономических кризисов резко возрастают кредитные риски. Рост кредитов ни только не сопровождается их адекватным возвратом, но, напротив, вызывает значительный рост просроченных платежей по ссудам, приводит к росту убытков от кредитных операций. Именно в этой связи в период кризиса банки, несмотря на значительный рост спроса на кредит, сокращают объемы своих кредитных операций. Снижение объемов производства неизбежно сопровождается и сокращением объема кредитных вложений.

Деятельность банка по кредитованию народного хозяйства вопреки тенденциям производства и рынка его продуктов неизбежно может подорвать как само производство, так и кредитную основу, базирующуюся на возвратном движении средств. Поэтому разрабатываются модели оптимального соотношения между ростом производства и ростом кредитных вложений, активов банка и доли кредитов в его активах, устанавливаются нормативы ликвидности, пропорции между кредитами и депозитами и т. д. Их цель состоит в сдерживании неоправданной кредитной экспансии, снижении рисков в банковской деятельности. Качественная сторона роли банка достигается здесь посредством проведения сбалансированной политики, направленной как на эффективность производства, так и на эффективность банковской деятельности. Исходя из того, как банку удается на практике проводить такую политику, в конечном счете, и определяется результат — выполнял ли он свое назначение в экономике, была ли роль банка положительной или негативной.

При оценке роли банка важно видеть и его общественное назначение. Банк с позиции собственности представляет собой неоднородный институт. Центральный банк чаще всего является собственностью государства. Осуществляя свою деятельность на макро уровне, он выступает как общенациональный институт, проводящий политику не в интересах того или иного региона, той или иной группы отраслей народного хозяйства или предприятий, а в интересах государства, нации в целом. Выступая при этом как экономический институт, центральный банк не ставит своей задачей получение прибыли.

На прибыль работает другой уровень банковской системы – коммерческие банки, чаще всего выступающие как акционерные, паевые, кооперативные, частные банки. Общественное назначение данного типа банков проявляется в том смысле, что они работают не ради своей собственной прибыли, а, прежде всего ради прибыли их клиентов. Не надо забывать, что банки возникли вследствие определенного общественного интереса — заинтересованности хозяйства в функционировании особого института, удовлетворяющего потребности в платежах и ресурсах, сохранности капиталов. Рожденные интересами народного хозяйства, банки изначально обязаны осуществлять деятельность в соответствии с общественными интересами. Попытка проводить политику, не отвечающую общественным потребностям и интересам, всегда приводила к падению банков, их уходу с экономической арены. В распоряжении государства (правительства) всегда находились инструменты, с помощью которых банки лишались лицензий, их деятельность постепенно свертывалась.

Дело не только в том историческом процессе, который определяет общественную миссию банка. Банк, будучи одним из экономических субъектов производства, является «гражданином» той страны, того общества, в котором он живет и развивается. Гражданская позиция банка вольно или невольно всегда проявляется в его деятельности.

Большое воздействие на данный процесс оказывает сложившийся менталитет, представление банкиров об общественных ценностях и долге. Чем быстрее в сознании банкиров утверждается идеология деятельности, направляемая на удовлетворение потребностей их клиентов, тем в большей степени сказывается их позитивная роль в общественном развитии. Важно при этом не забывать, что банк - это не политический орган, а экономическое предприятие, он не может заниматься благотворительной деятельностью, деньгами своих вкладчиков он не имеет права покрывать убытки несостоятельных заемщиков. Из всего спектра потребностей хозяйства банк как общественный институт обязан выбрать те из них, которые при его активной поддержке позволят получить большую прибыль, повысить рентабельность, как предприятия-заемщика, так и себя самого.

Раздел 2. Анализ банковской системы Украины и Крыма

Система банковских учреждений

Закон Украины "О банках и банковской деятельности", положивший в марте 1991 года начало формированию банковской системы Украины, определяет банки как "учреждения, функциями которых является кредитование субъектов хозяйственной деятельности и граждан за счет привлеченных средств предприятий, учреждений, организаций, населения и других кредитных ресурсов, кассовое и расчетное обслуживание народного хозяйства, выполнение валютных и других банковских операций...".

Банковская система Украины двухуровневая и состоит из Национального банка Украины и коммерческих банков.

Согласно ст.3 Закона, коммерческим банкам запрещается деятельность в сфере материального производства, торговли, страхования. Так же, как всем другим учреждениям, запрещено осуществлять банковские операции и называться банками или даже производными от этого названия.

Согласно ст.5, банки не отвечают по обязательствам государства, а государство не отвечает по обязательствам банков, если только не берет на себя их обязательство само. Единственным банком, обязательства которого - обязательства государства, является Сбербанк. Именно поэтому его деятельность по обслуживанию юридических лиц государство пытается ограничить.

Как уже было сказано выше, банковская система Украины двухуровневая. Первый уровень представляет Национальный банк Украины, являющийся эмиссионным центром. Он реализует единую государственную политику в области денежного обращения, кредита, укрупнения денежной единицы, организует межбанковские расчеты, координирует деятельность банковской системы в целом, определяет курс денежной единицы относительно валют других стран, выполняет другие функции по контролю за банковской системой Украины.

Второй уровень - коммерческие банки, которые осуществляют на договорных основах кредитно-расчетное, кассовое и иное банковское обслуживание предприятий, организаций и граждан путем выполнения операций и оказания банковских услуг. На 01.01.2006 года в Украине формально зарегистрированы 186 банковских учреждения, из которых 163 были выданы лицензии на право осуществления банковских операций. Украинское банковское сообщество можно условно разделить на две группы.

Первая группа - государственные (Сбербанк, УкрЭксимбанк) и бывшие государственные специализированные, сейчас корпоратизированные (Проминвестбанк, Укрсоцбанк). В 1991 году эти банки занимали 100% банковского сектора. И сегодня они связаны с государством (четыре из них являются уполномоченными по обслуживанию бюджета), что приносит им не только доходы, но и убытки в связи с необходимостью кредитовать нерентабельные проекты правительства по социально - политическим, а не экономическим причинам.

Вторая группа - банки "новой волны", зарегистрированные в период 1991 - 2006 гг., которые на сегодня "отобрали" у старших братьев приблизительно 40% сектора банковских услуг. Крупнейшими банками в этой группе являются Приватбанк, Укрсиббанк, "Аваль", ПУМБ, Укринбанк, "Ажио", Укркредитбанк, ВАБанк.

В Крыму представителем первого уровня является Крымское республиканское управление НБУ. Именно оно осуществляет контроль за банковской системой республики.

Самостоятельные банки Крыма являются юридическими лицами и выполняют операции согласно лицензиям, полученным от НБУ. Таких банков на 01.01.2006 года в Крыму зарегистрировано 3 банка (Акционерный банк «Морской», Открытое акционерное общество «Объединенный коммерческий банк», Акционерный коммерческий банк «Черноморский банк развития и реконструкции»).

Следует отметить, что управления и филиалы коммерческих банков других регионов Украины, а также филиалы самостоятельных банков в Крыму не имеют статуса юридического лица, а осуществляют свою деятельность согласно положения "О филиале" на основании лицензии, полученной от своей Головной конторы. На 01.01.2006 года зарегистрировано 132 банковских учреждений, расположенных в республике Крым, из которых 130 учреждений являются действующими, в том числе 119 имеют лицензию на осуществление валютных операций.

Характеристика банковской системы

Общую характеристику банковской системы Украины и Крыма можно дать, исходя из основных показателей деятельности банков, к которым относятся:

капитал (сумма уставного, резервного и других фондов, а также нераспределенная прибыль за вычетом убытков);

суммарные активы банка;

кредитно - инвестиционный портфель (выданные банком кредиты, включая краткосрочные, долгосрочные, в валюте, межбанковские и приобретенные облигации внутреннего государственного займа);

обязательства (депозиты юр. лиц, физ. лиц, включая межбанковские);

прибыль банка и др.

Коммерческие банки выступают, прежде всего, как специфические учреждения, которые с одной стороны, привлекают временно свободные средства хозяйства (кредитные ресурсы), а с другой - удовлетворяют за счет этих привлеченных средств разнообразные финансовые потребности предприятий, организаций и населения (кредитные вложения, другие активные операции).

Следует отметить, что понятие "банковские ресурсы" шире, чем понятие "ресурсы кредитования", поскольку первые предоставляются не только для целей кредитования, но и для финансирования и осуществления других активных или комиссионных операций. В Финансово - кредитном словаре дается следующее определение банковских ресурсов: "Банковские ресурсы - совокупность средств, находящаяся в распоряжении банков и используемая ими для кредитных и других активных операций". В современных экономических информационных источниках это определение более конкретизировано: "Ресурсы коммерческих банков - это их собственные капиталы и фонды, а также средства, привлеченные банками в результате проведения пассивных, а также активно - пассивных операций и используемые для активных операций коммерческих банков".

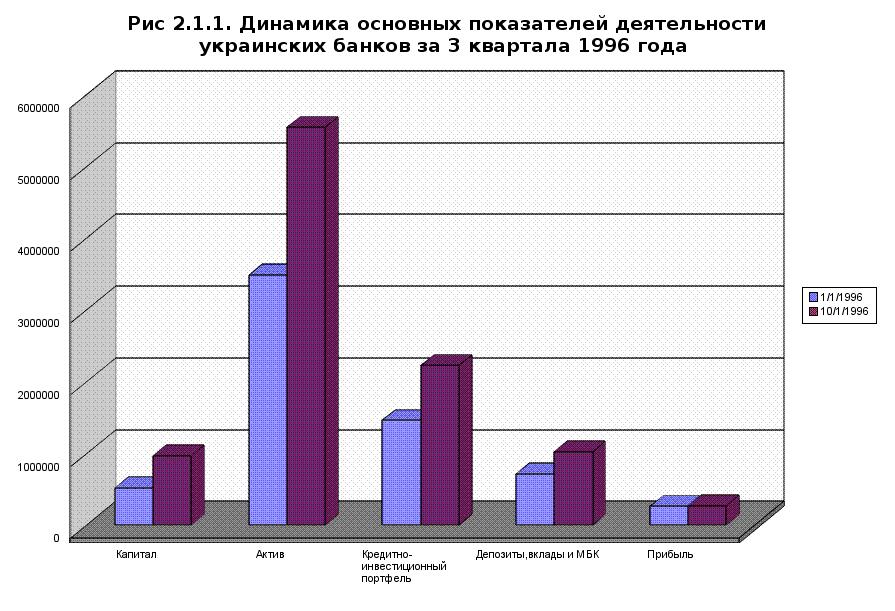

Рис. 2.1. Динамика основных показателей банковской системы Украины

Рис. 2.1. Динамика основных показателей банковской системы Украины

Источник: Рассчитано автором по данным НБУ на 01.12.2005 г.

| / млн. грн/ |

Таблица 2.1.

Основные показатели банковской системы Украины

| Период | Капитал | Актив | КИП | Депозиты физ. лиц | Депозиты юр. лиц |

| 01.02.2005 | 17595,49 | 118838,50 | 86124,38 | 39474,96 | 42148,73 |

| 01.12.2005 | 25317,62 | 196953,70 | 148875,66 | 66800,21 | 63634,81 |

Источник: Составлено автором по данным НБУ на 01.12.2005 г.

По данным табл. 2.1 видно, что с начала 2005 года идет тенденция роста основных показателей деятельности банков Украины. Капитал банков увеличился на 69,49%, активы выросли на 60,33%, КИП – на 57,84%, а депозиты юридических и физических лиц на 59,09% и 66,23% соответственно. Динамика основных показателей деятельности банков Украины изображена на рис. 2.1.

Исходя из данных в табл. 2.2. видно, что капитал банков Украины на 01.01.2006 составил 25317,62 млн. грн. Крупнейшими банками в Украине, имеющими наибольший объем банковского капитала являются Приватбанк – 2307,46 млн.грн., «Аваль» – 2098,77 млн.грн., Укрэксимбанк – 1266,97 млн.грн., а также Укрсиббанк и Укрсоцбанк – 1121,2 и 999,67 млн.грн. соответственно. Роста капитала банков осуществился за счет роста уставного капитала на 3227,3 млн. грн или на 27,8 %, общих резервов, резервного фонда и других фондов банков на 738,8 млн. грн, эмиссионной разницы на 29,2 млн. грн или на 7%.

Таблица 2.2.

| млн. грн. |

Собственный капитал банков Крыма и Украины

| Название банка | Уставной капитал | Резервы и фонды | Эмиссионная разница | Прибыль | Всего собственного капитала |

| «Морской» | 29,56 | 9,02 | 0 | 0,34 | 37,98 |

| «ОКБ» | 30,06 | 11,02 | 0 | -12,69 | 28,75 |

| «ЧБРР» | 36,00 | 9,38 | 0 | 1,11 | 46,51 |

| Всего по Крыму | 95,63 | 29,42 | 0 | -11,24 | 113,25 |

| Всего по Украине | 16144,43 | 5498,32 | 542,53 | 2170,12 | 25450,85 |

Источник: Рассчитано автором по данным Ассоциации украинских банков на 01.01.2006г.

Капитал, мобилизованный крымскими банками на 01.01.2006 составил 113,25 млн.грн и в среднем по банкам Крыма составляет 37,75 млн. грн. Тройка крымских банков по этому показателю расположилась так: «ЧБРР» - 46,517 млн. грн., Банк «Морской» - 37,981 млн. грн, «ОКБ» - 28,752 млн. грн. Структура собственного капитала банков Крыма изображена на рис. 2.2.

| Источник: Рассчитано автором по данным Ассоциации украинских банков на 01.01.2006г. |

| Рис 2.2. Собственный капитал банков Крыма |

Объем суммарных активов украинских банков составил 196953,7 млн.грн. В этом направлении на начало 2006 года лидируют следующие банки: Приватбанк - 21664,36 млн.грн, "Аваль" - 19258,74 млн.грн., Укрсоцбанк - 10762,96 млн. грн., Укрсиббанк - 10669,19 млн.грн. Объем суммарных активов крымских банков составил 465,12 млн.грн. Более подробно, данные по активам Крыма рассмотрены в табл. 2.3.

Таблица 2.3.

| млн. грн |

Активы банков Крыма

| Название банка | Деньги в НБУ и наличные деньги банка | Ценные бумаги | Деньги в других банках | Резервы от задолжности других банков | Кредиты, которые выданы | |

| "Морской" | 5,92 | 6,36 | 41,05 | 1,31 | 44,21 | |

| "ОКБ" | 9,76 | 38,55 | 25,21 | 1,66 | 68,45 | |

| "ЧБРР" | 27,07 | 4,88 | 28,42 | 3,14 | 95,58 | |

| Всего по Крыму | 42,75 | 49,80 | 94,69 | 6,13 | 208,24 | |

| В том числе | ||||||

| Название банка | Юр. лицам | Физ. лицам | Основные средства | Другие активы | Всего активов | |

| "Морской" | 39,53 | 4,68 | 8,24 | 0,73 | 101,27 | |

| "ОКБ" | 57,33 | 11,11 | 26,37 | 4,02 | 174,02 | |

| "ЧБРР" | 76,49 | 19,08 | 15,72 | 8,47 | 183,28 | |

| Всего по Крыму | 173,37 | 34,87 | 50,35 | 13,23 | 465,12 |

Источник: составлено автором по данным НБУ на 01.01.2006г.

На протяжении 2005 года активы крымских банков имеют тенденцию к росту, но меньшими темпами, чем в 2004 году. Так, общие активы увеличились на 14.5% (в 2004г. - на 20.7%).

Низкой остается активность банков на фондовом рынке, о чем свидетельствует уменьшение доли вложений в ценные бумаги в общих активах от 13,2 до 11,5%.

Основной частью активов банков (44.8%) является кредитный портфель. За 2005 год он увеличился на 32.3%. Увеличение произошло в основном за счет роста объемов кредитов, предоставленных субъектам хозяйствования, (на 25.7%); кредитов, предоставленных физическим лицам (на 64.4%); кредитов, предоставленных другим банкам и срочных депозитов, размещенных в других банка и в НБУ (на 48.1%).

Структура активов банков Крыма изображена на рис. 2.3.

| Источник: рассчитано автором по данным НБУ на 01.01.2006г. |

| Рис 2.3. Структура активов банков Крыма |

Кредитные операции банков хорошо отражает кредитно-инвестиционный портфель (КИП). КИП состоит из:

межбанковских кредитов;

краткосрочных кредитов;

долгосрочных кредитов;

кредитов в валюте;

приобретенных ценных бумаг и средств, вложенных в совместную

деятельность.

Таблица 2.4.

| млн. грн |

| Название банка | КИП | Межбанковские кредиты | Кредиты юр. лицам | Кредиты физ. лицам | Ценные бумаги |

| «ЧБРР» | 126,62 | 26,17 | 76,49 | 19,08 | 4,88 |

| «Морской» | 83,58 | 33,45 | 39,53 | 4,68 | 5,92 |

| «ОКБ» | 127,74 | 12,78 | 57,33 | 19,08 | 38,55 |

| Всего по Крыму | 337,94 | 72,40 | 173,35 | 42,84 | 49,35 |

| Всего по Украине | 148875,66 | 13108,23 | 89788,01 | 32512,79 | 13466,63 |

Кредитно-инвестиционный портфель банков Украины и Крыма

Источник: составлено автором по данным НБУ на 01.01.2006 г.

По состоянию на 01.01.2006 года кредитно - инвестиционный портфель банков Украины составляет 1005,92 млн.грн. в среднем по Украине (см. табл. 2.4.), из которых 16763,23 млн.грн. (12%) - портфель Приватбанка и 13853,64 млн.грн. (9,5%) - портфель банка "Аваль". КИП крымских банков составляет 337,94 млн. грн.

Отношение кредитно - инвестиционного портфеля к капиталу показывает, насколько хорошо защищены выданные кредиты собственным капиталом. В среднем по Украине этот показатель составляет 8.08, а в Крыму – 3 (см. табл 2.5). Учитывая рискованность кредитных операций, можно сказать, что банки, у которых этот показатель низкий, имеют более надежные активы, а те, у которых он высокий - потенциально более прибыльные.

Таблица 2.5.

| Банк | КИП/капитал, ед. | КИП, млн. грн | Капитал, млн. грн |

| «Морской» | 3,25 | 79,85 | 24,53 |

| «ОКБ» | 2,50 | 102,80 | 41,07 |

| «ЧБРР» | 3,40 | 117,75 | 34,45 |

| Всего в Крыму | 3,00 | 300,40 | 100,06 |

| Всего по Украине | 8,08 | 148875,66 | 18421,43 |

Отношение КИП и капитала в банках Украины и Крыма

Источник: составлено автором по данным НБУ на 01.01.2006 г.

Менее рискованным можно считать вложения банков в облигации внутреннего государственного займа. Следующим по надежности можно считать кредитование валютой под залог. Долгосрочное кредитование могут позволить банки, обслуживающие дочерние структуры (как правило, учредителей).

По данным НБУ в конце 2005 г. структура кредитно-инвестиционного портфеля банков Украины и Крыма улучшилась. В течение декабря уровень просроченных кредитов в кредитном портфеле уменьшилась на 6%.

Что касается ситуации в Крыму, то по состоянию на 01.01.2006 года банковской системой республики было направлено в экономику кредитных ресурсов на общую сумму 3181 млн.грн., в том числе 1970 млн.грн.(61.9%) - в национальной валюте, 1210 млн.грн. (38.1%) - в иностранной. Объем кредитных вложений вырос за месяц на 4.3%. Следует также отметить, что на протяжении прошлого года отмечается прирост кредитных вложений в иностранной валюте. Незначительный объем кредитов, выданных крымскими банками объясняется меньшим размером кредитных ресурсов.

Рис 2.4. Кредиты, предоставленные коммерческими банками Крыма юр. и физ. лицам в 2005г.

Источник: рассчитано автором по данным НБУ на 01.01.2006 г.

По данным (рис.2.4) видно, что кредиты, которые предоставляют коммерческие банки физическим лицам составляют 20% от общего объема предоставленных кредитов, т.е. наибольшая доля кредитов предоставляется юридическим лицам в размере 80%. Отсюда вытекает, что кредит оказывает содействие развитию небольших предприятий, тем самым он осуществляет влияние на формирование рыночной экономики Крыма на началах частной собственности и конкурентности на рынке товаров и услуг.

Банки продолжали активно наращивать объемы кредитования физических лиц, требования, по кредитам которых с начала года увеличились на 64%. Структура требований банков по кредитам, предоставленными физическим лицам, по видам валют и срокам на начало 2005 года изображена на рис.2.5.

Источник: рассчитано автором по данным Ассоциации украинских банков на 01.01.2006 г.

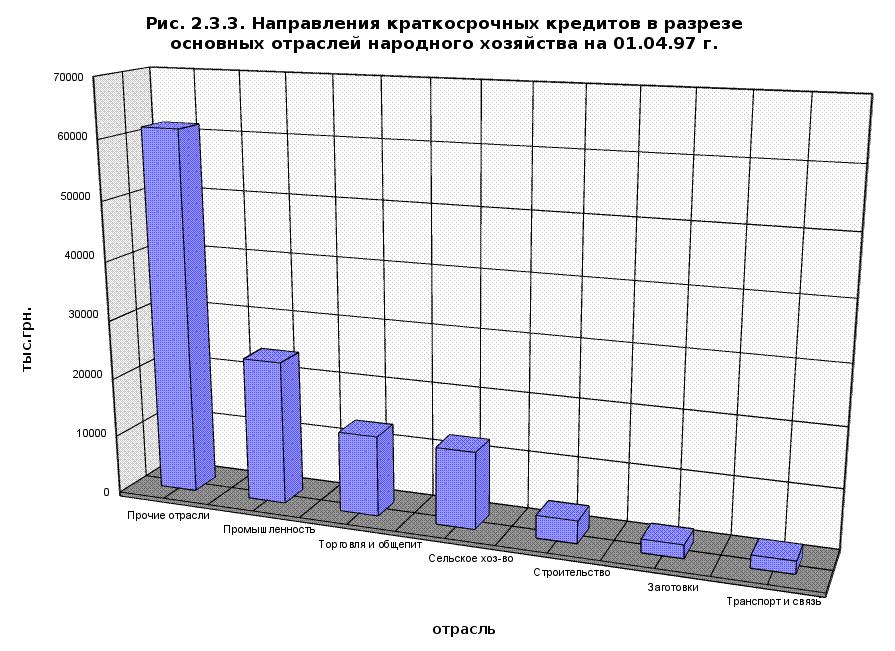

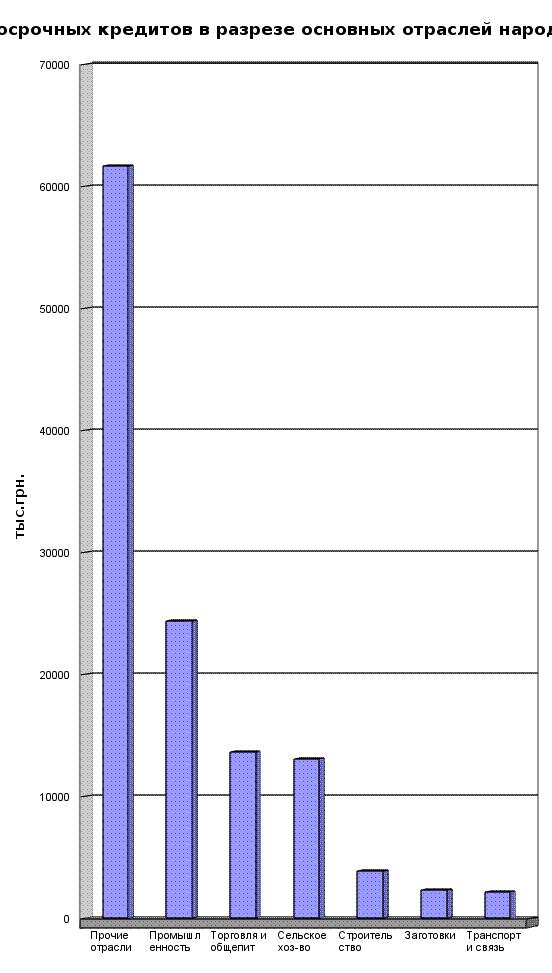

Общий объем краткосрочных кредитов, выданных коммерческими банками региона составил 136 млн. грн. Специализация экономики Крыма обуславливает развитие определенных отраслей и как результат более значительные кредитные вложения в эти отрасли. Наибольший удельный вес в общей структуре задолженности по краткосрочным кредитам имеют: промышленность - 19.8%, торговля и общепит - 11.0%, сельское хозяйство - 10.6%. Вне сомнения, в современных рыночных условиях эти отрасли являются основой построения отечественной экономики, и недостаточное инвестирование средств в итоге скажется на "самочувствии" всех остальных отраслей.

Общий объем краткосрочных кредитов, выданных коммерческими банками региона составил 72 млн. грн.

Незначительные объемы долгосрочного кредитования экономики свидетельствовали, что крымские банки отдают преимущество проектам, которые могут приносить прибыль в максимально короткие сроки (следует заметить, что экономический эффект от реализации инновационных проектов "растянут" во времени). Процентные ставки по кредитам коммерческих банков находятся на высоком уровне, хотя и уменьшились сравнительно с 1992 годом более чем вдвое.

Лидером в кредитном направлении является ЧБРР. Это объясняется тем, что ЧБРР в силу своей отраслевой специфики обслуживает крупнейшие промышленные предприятия. Как известно промышленность требует значительных долгосрочных инвестиций для реконструкции производства, приобретения новых технологий, поточных линий. Долгосрочное кредитование для ЧБРР является своеобразной платой клиентам за солидные остатки на счетах. Дирекция ЧБРР попросту имеет самый большой объем привлеченных средств юридических лиц.

Следует отметить, что сектор кредитования, который еще пару лет назад был настолько же прибыльным, насколько и рискованным, остался верен себе только в части рискованности. Кризис неплатежей сказывается на возвратности кредитов и процентов по ним. По состоянию на 01.01.2006 года задолженность субъектов хозяйственной деятельности по несвоевременно погашенным ссудам банков составляет 7,1% от общей суммы выданных. По краткосрочным ссудам задолженность составила – 4,3%.

Альтернативой кредитованию предприятий и населения выступают операции на межбанковском рынке кредитных ресурсов, возможность вложить временно свободные средства в межбанковский кредит. Сумма кредитных ресурсов, проданных на крымском межбанковском рынке на 01.01.2006 составила 72,4 млн.грн. Возможность работать на межбанковском рынке является довольно привлекательной для коммерческих банков, так как банки продают "короткие" деньги (быстрая оборачиваемость средств) и получают большую гарантию возврата, нежели при кредитовании предприятий и населения. Крупнейшим продавцом на межбанковском рынке является банк «Морской» - 33,45 млн грн. Такая активность банков на межбанковском рынке кредитных ресурсов объясняется тем, что, в основном, на нем работают средние и мелкие банки, а у крупных банков нет необходимости выходить на этот рынок, так как они обслуживают крупных клиентов.

Несмотря на то, что кредитование является одной из самых основных активных операций банка, ее значение сегодня несомненно падает. Предыстория такой ситуации развивалась следующим образом. Первым быстро выросшим на дрожжах инфляции и неконкурентости стал сектор кредитования. Инфляция в тысячи процентов порождала спрос на кредитные ресурсы в 300 - 400% годовых. Банковская маржа в одну - две сотни процентов позволяла особенно не задумываться о качестве кредитного портфеля. Коммерческие банки основывались десятками в месяц, а специалистов было крайне мало. Достаточно благоприятный период для накопления банковского капитала закончился крахом. Правовая незащищенность собственности и отсутствие условий инвестирования капиталов в экономику Украины вызвали отток денежных средств за границу, а падение уровня производства и нормы прибыли в торговле значительно сократило спрос на кредитные ресурсы.

Поэтому сегодня украинские банки перестали делать ставку на кредитование как один из основных источников дохода ввиду повышенного риска невозврата кредитов, а также вследствие недостатка кредитных ресурсов, особенно долгосрочных. Основным же направлением развития в будущем планирует стать диверсификация направлений вложения ресурсов банков и расширение сферы услуг клиентам, превращение комиссий от клиентских операций в один из основных источников доходов.

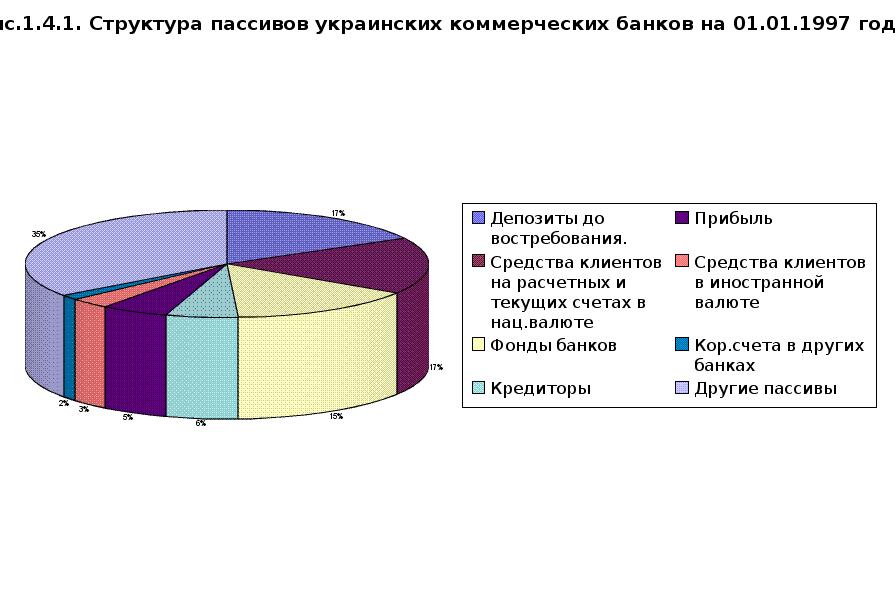

Что касается обязательств (привлечения средств юридических и физических лиц на депозиты, вклады и межбанковского кредита), то общий объем привлеченных и заемных средств, мобилизованных коммерческими банками Украины – 188,427 млрд.грн, банками Крыма - 318,64 млн грн. Статистика по этому показателю приведена в табл. 2.6. Наиболее активную деятельность по привлечению средств ведут Укрсоцбанк, банк "Аваль", Сбербанк, Приватбанк.

Что касается средств, привлекаемых от населения в Крыму, то лидером в этом направлении является «ОКБ» (56,14 млн.грн). Это связано с тем, что основное направление деятельности этого банка - работа с населением. Лидером по привлечение средств юр. лиц является ЧБРР, т.к его деятельность на тесное сотрудничество с компаниями и предприятиями.

Структура обязательств банков Крыма изображена на рис. 2.6.

Таблица 2.6.

| млн. грн |

Обязательства банков Крыма

| Название банка | Деньги банков | Депозиты юр. лиц | Депозиты физ. лиц | Другие обязательства | Всего обязательств |

| "Морской" | 20,34 | 14,38 | 20,00 | 8,07 | 63,29 |

| "ОКБ" | 34,39 | 25,66 | 56,14 | 15,36 | 132,95 |

| "ЧБРР" | 6,06 | 54,34 | 53,27 | 6,08 | 122,39 |

| Всего по Крыму | 60,80 | 94,40 | 129,42 | 29,52 | 318,64 |

Источник: составлено автором по данным НБУ на 01.01.2006 г.

| Рис 2.6. Обязательства банков Крыма |

Источник: рассчитано автором по данным НБУ на 01.01.2006 г.

По данным табл. 2.7. видно, что на начало 2006 года украинские коммерческие банки получили 2110,993 млн.грн. прибыли. Самым прибыльным украинским банком можно назвать Приватбанк, он получил 22% от общей суммы прибыли. Также можно выделить Укрэксимбанк и Укрсоцбанк - 180,546 млн.грн. и 117,339 млн.грн. соответственно.

На начало 2006 года крымские коммерческие банки получили 11,242 млн грн убытков. Наибольше убытков понес ОКБ- 12,699 млн грн, а прибыли ЧБРР – 1,112 млн грн.

Таблица 2.7.

| млн. грн |

Прибыль банков Украины и Крыма

| Всего прибыли на 01.01.2005 | Всего прибыли на 01.01.2006 | |

| «Морской» | 0,21 | 0,34 |

| «ОКБ» | 0,54 | -12,69 |

| «ЧБРР» | 0,92 | 1 ,11 |

| Всего по Крыму | 0,168 | -11,24 |

| Всего по Украине | 1262,74 | 2170,09 |

Источник: составлено автором по данным Ассоциации банков Украины на 01.01.2006 г.

Однако жизнь показала, что никакой из абсолютных показателей (валюта баланса, прибыль, капитал, уставный фонд, рентабельность капитала) и темпы его роста сами по себе ничего не говорят. Сегодня мы имеем возможность наблюдать развал банков, у которых с абсолютными показателями пару лет назад все было в порядке.

Устойчивость любого банка определяется сбалансированностью активов и пассивов, качеством кредитно - инвестиционного портфеля и количеством обслуживаемых клиентов. А последнее определяется качеством предоставляемых услуг и разветвленностью сети филиалов.

Однако с филиальной системой тоже надо быть очень осторожным, поскольку далеко не всегда центральный офис может уследить за возможным разворовыванием ресурсов на местах.

Искусство управления банком и состоит в умении руководства привлечь необходимое количество клиентов, сбалансировав риски в различных сегментах финансового сектора, обеспечив безусловное обслуживание клиентских платежей.

Вне сомнения, за 2006 год усилили свои позиции Приватбанк, в группу крупных "новых" банков ворвался Укрсиббанк, сохранили свои ведущие позиции "Аваль", Укрсиббанк, Укринбанк, Райфайзенкбанк Украина, Укрсоцбанк, Сбербанк. Усилились позиции «Кредит-банка» Украина, Укрпромбанка, банка "Надра".

На основе данных, приведенных выше, можно сказать, что крымские банки находятся на стадии развития. Основные показатели их деятельности имеют тенденцию к росту. Увеличивается капитал банков, объем активных и пассивных операций, растет количество предлагаемых банками услуг. Кредитуя предприятия и население Крыма, оказывая другие услуги, они помогают развитию экономики Крыма.

Живя в условиях перманентного экономического спада и постоянно меняющегося законодательства, банки, тем не менее, умудряются делать инвестиции в развитие собственной материальной базы, предлагать клиентам все новые и новые виды услуг, порождать новые хорошо оплачиваемые рабочие места. Банковская система сегодня указывает обществу путь, по которому можно выйти из кризиса. Да, есть банкротства, но есть и поступательное движение к развитию, которое устраняет неэффективно функционирующие звеньев.

Раздел 3. Рекомендации по стабилизации положения банковской системы Украины и Крыма

В данной работе, посвященной деятельности банков Украины и Крыма проанализировано состояние банковской системы в 2005 году, дана краткая характеристика ее элементов и проведен анализ деятельности коммерческих банков Крыма и Украины в целом. Основной акцент сделан на анализе ресурсов и активных операций коммерческих банков Крыма. Сегодня, в условиях развития товарного и становления финансового рынка, резко меняется структура банковской системы. Появляются новые виды финансовых учреждений, новые кредитные инструменты и методы обслуживания клиентов. Идет поиск оптимальных форм устройства кредитной системы, эффективно работающего механизма на рынке капиталов, новых методов обслуживания коммерческих структур. Создание устойчивой, гибкой и эффективной банковской инфраструктуры - одна из важнейших задач экономической реформы в Украине. Задача усложняется тем, что кроме чисто экономических трудностей добавляются социальные: постоянно меняется законодательная база; разгул преступности в стране - как следствие - желание мафиозных структур прибрать к рукам такое высокодоходное в условиях инфляции дело, как банковское; стремление большинства банков получить сиюминутную прибыль - как следствие - развитие только одного направления деятельности, что ведет к угрозам банкротства отдельных банков и кризисам банковской системы в целом.

Современное состояние банковской системы Украины можно охарактеризовать, как вяло текущий кризис, который постоянно держит в напряжении всех субъектов финансового рынка. Прежде всего, он вызван объективными финансовыми неурядицами, вытекающими из общего состояния экономики государства, отсутствия надлежащего опыта и, соответственно, подготовленных кадров для функционирования банков в условиях рыночных преобразований.

Вместе с тем в значительной мере финансовые проблемы многих банков связаны с субъективными факторами, в частности со слишком рискованной кредитной политикой в погоне за высокими прибылями, невзвешенными расходами на развитие филиалов без учета их потенциальной доходности. Из 229 украинских банков 25 находятся в режиме финансового оздоровления, 20 - в стадии ликвидации, 22 признаны банкротами, по 6 принято решение о прекращении их деятельности.

Однако нельзя не отметить и положительные тенденции, характерные для нынешнего этапа развития отечественной банковской системы, среди которых следует в первую очередь отметить рост кредитных вложений в экономику. Доля ценных бумаг в кредитно - инвестиционном портфеле банков на протяжении 2005 года выросла с 5.1% до 16.4%. Также растет доля банковских пассивов, деноминированных в национальной валюте. После длительного периода понижения был отмечен рост прибыльности активов к капиталу 2005 года.

Нельзя не отметить роста дисциплины банков в соблюдении обязательных нормативов их деятельности. В сравнении с 1 января 2005 года количество банков, нарушивших нормативы, уменьшилось на 48, или почти в 3.3 раза.

Проведенный анализ дает возможность сформулировать предложения и дать рекомендации по стабилизации положения дел в банковской системе Крыма и Украины.

Предложения по дальнейшему развитию и совершенствованию деятельности коммерческих банков:

1. В своей деятельности ориентироваться на оптимальное соотношение прибыльности и рискованности банковских операций, так как это служит залогом успешной работы банка.

2. Повысить качество и расширить спектр банковских услуг, так как обострение конкуренции на финансовом рынке может затруднить развитие коммерческих банков, поставив вопрос о выживании. Выдержать ее смогут лишь те коммерческие банки, которые будут готовы к полномасштабной деятельности.

3. Привлекать к работе высококвалифицированных специалистов, владеющих современными методами банковской работы. В практической деятельности коммерческих банков развитых стран давно стали привычным такие понятия, как стратегическое планирование, стратегическое управление, стратегическое мышление, стратегические отношения с клиентами, концепции услуг, продажи, маркетинга.

Эти предложения касаются работы отдельно взятого банка, а банковская система Крыма нуждается в более детальных рекомендациях.

Необходимо отметить углубление экономического кризиса в республике, что не может не оказывать негативного влияния на развитие банковской системы Крыма. Растет число банковских учреждений имеющих убытки. Проблематичным для большинства банков является увеличение уставного фонда. Вследствие взаимных неплатежей субъектов хозяйственной деятельности большое количество банков не в состоянии выполнить возложенные на них функции по кредитно - расчетному обслуживанию клиентов, снижается их ликвидность и платежеспособность. Ухудшается состояние налично-денежного оборота.

В связи с этим в целях стабилизации положения в банковской сфере рекомендуется следующее:

1.Осуществить радикальную комплексную переработку банковского законодательства Украины с целью приведения его в соответствие с мировой практикой и спецификой экономики Украины и Крыма, в частности установить систему налоговых льгот на прибыль банков.

2. В целях повышения ликвидности и финансовой устойчивости разрешить банкам при формировании уставных фондов учитывать в их составе высоколиквидные материальные активы в виде зданий и сооружений, в которых размещаются банки, и рассмотреть возможность уменьшения норм обязательного резервирования привлеченных средств.

4. Создать систему информирования по финансовому состоянию банков.

5. Создать систему реанимирования банков, попавших в затруднительное финансовое положение.

6. Для улучшения системы охраны банков добиться отмены монополизма органов внутренних дел и разрешить банкам иметь собственную охрану.

7. Направление совершенствования банковской деятельности – расширение круга услуг, оказываемых банками их клиентам, то есть диверсификация банковской деятельности в самом широком смысле. Необходимость совершенствования банковской деятельности в этом направлении связана с тем, что в рыночной экономической системе потребности хозяйствующих субъектов в финансовых услугах постоянно развиваются. Безусловно, диверсификация банковской деятельности станет настоятельной потребностью в самом недалеком будущем. Следует отметить, что уже и сейчас наиболее дальновидные банки готовятся к тому, чтобы необходимость широкой диверсификации банковской деятельности не застала их в врасплох, и начинают активно разрабатывать новые банковские продукты. Сравнивая ассортимент банковских услуг, которые сегодня предлагаются клиентам банками, с тем, который характерен для банков в странах с развитой рыночной экономикой, можно представить сколь масштабную работу предстоит развертывать банкам по совершенствованию их деятельности по мере становления развитого рынка.

8. Развитие процессов концентрации в банковском деле. Это связано с тем, что банки должны сыграть ключевую роль в финансовом обеспечении подъема экономики, который, в свою очередь, невозможен без существенного повышения инвестиционной активности. Подобная их роль предопределена реальным состоянием различных финансовых институтов в Украине. Ни пенсионные и страховые фонды, ни финансовые инвестиционные компании не могут пока иметь достаточно весомого значения в подъеме инвестиционной активности: первые не набрали необходимой финансовой мощи, деятельность вторых затруднена тем, что не развит рынок ценных бумаг, особенно вторичный. Только крупные банки, имеющие традиционные связи с промышленностью, развитую филиальную сеть в различных регионах страны, способны сегодня удовлетворять инвестиционные потребности производственных структур через долгосрочные кредиты. Учитывая, что в условиях высокой инфляции желание банков сохранить инвестиционную направленность деятельности наталкивается на ее экономическую невыгодность, государство должно подкрепить его соответствующими стимулами. Арсенал их известен: прежде всего, это снижение размера резервных требований для таких банков и освобождение от налогообложения доходов банков, получаемых от долгосрочных кредитов. Создание условий для активизации инвестиционной деятельности отвечает государственным интересам Украины, поэтому общественность вправе ждать здесь от высших органов власти решительных действий.

Насчет развития украинских банков следует подчеркнуть необходимость ликвидации монобанковских структур, расширения кредитных рынков и проведения политики диверсификации финансово-кредитной деятельности. Особенное внимание должно уделяться реструктуризации многих банковских учреждений с целью соединения слабых банков, с одной стороны, и поддержки эффективных и стойких банков в выходе на международный уровень, с другой. Важную роль должно играть расширение лицензирования, что учитывало бы статутные капиталы кредитных институтов и их материально-техническое положение в целом. Уместной также есть возможность самостоятельного определения банками форм и ступени участия в хозяйственной деятельности. Наконец, необходимо выделить одно из самых важных заданий – поддержание стойкости и надежности банковской деятельности при одновременном обеспечении необходимого уровня доходности банковских операций.

В целом для укрепления банковской системы Крыма коммерческим банкам следует активнее проявлять свою инициативу для преодоления экономического кризиса. Им следовало бы смелее идти на создание банковских консорциумов - объединение своих ресурсов. Это позволит распределять риск между участниками, а, следовательно, надежнее получать прибыль. Заинтересованные коммерческие банки, очевидно, могли бы решительнее создавать и совместные банковские учреждения.

Подводя итог под выше сказанным, можно сделать акцент на том, что дальнейшее развитие банковской системы Крыма и Украины будет зависеть не только от инициативы коммерческих банков, но и от дальнейших действий правительства, в частности от дальнейшего реформирования системы налогообложения и ценообразования.

Проведя анализ основных проблем развития БС Крыма, можно сказать, что для успешного и перспективного развития банки должны уделять большое внимание своему качественному развитию – повышению эффективности деятельности, уровня финансовой стойкости и конкурентоспособности на внутреннем и международных рынках, а также усилению своей роли в финансировании реального сектора экономики.

Выводы и предложенияПроведенный анализ банковской системы Украины и Крыма в достаточной мере позволил достигнуть цели исследования и выполнить задачи, поставленные перед ним. Подводя итог под всей работой можно сказать, что отечественная банковская система переживает сейчас не лучшие времена. Причиной такого положения дел являются усиление конкуренции между банками, нестабильное социально - экономическое положение, несовершенная и постоянно меняющаяся законодательная база, и рискованная кредитная политика многих банков в погоне за высокими прибылями.

Анализ ресурсов и кредитных операций коммерческих банков Крыма показывает, что в настоящее время кредитные операции уже не приносят прежних прибылей, а ввиду растущей неплатежеспособности крымских предприятий этот вид операций становится все более рискованным.

В связи с таким положением сектора кредитования основным предложением по дальнейшему развитию и совершенствованию банковской системы Украины и Крыма является диверсификация направлений вложения ресурсов банков и расширение сферы услуг клиентам, превращение комиссий от клиентских операций в один из основных источников доходов.

Однако улучшение политики отдельно взятого банка не приведет к значительным изменениям состояния банковской системы. Коренным образом должна измениться вся система отношений внутри банковского сектора, принципы взаимоотношений банков и их клиентов, необходимо изменить психологию банкира, воспитать нового банковского работника - хорошо образованного, думающего, инициативного и готового идти на обдуманный и взвешенный риск. На это требуется время. Необходимо путем вдумчивого изучения зарубежной практики восстановить утраченные рациональные принципы функционирования кредитных учреждений, принятые в цивилизованном мире и опирающиеся на многовековой опыт рыночных финансовых структур.

Список литературы

Закон Украины от 07.12.2000 г. «О банках и банковской деятельности».

Инструкция НБУ № 10 “О порядке регулирования и анализе деятельности коммерческого банка” от 30.12.97г. № 469.

Положение НБУ «О порядке формирования банковской системой Украины обязательных резервов» от 26.12.96 г. № 333.

Положение НБУ “О кредитовании” от 28.09.95г. № 246.

Аналіз діяльності комерційних банків. / За ред. Проф. Ф. Ф. Бутинця та проф. А. М. Герасимовича. – Житомир: ПП “Рута”, 2001. – 384 с.

Балабанов И. Т. Финансовый менеджмент. - М.: Финансы и статистика, 1994. - 435 с.

Банківська справа: Навч. Посіб. / За ред. проф. Р. І. Тиркала. – Тернопіль: Карт-бланш, 2001. – 314 с.

Банківський менеджмент. За ред. О. А. Кириченка. – К.: Знання-Прес, 2002, - 438 с.

Банківські операції: Підручник / За ред. А. М. Мороза. – К.: КНЕУ, 2000.– 384 с.

Банковские операции: Учебное пособие / Под ред. О. И. Лаврушина. – М.: Инфра-М, 1996. – 208 с.

Банковское дело / Под ред. Г. Н. Белоглазовой и Л. П. Кроливецкой. – СПб.: Питер, 2002. – 384 с.

Банковское дело: Учебник. / Под ред. В. И. Колесникова, Л. П. Кроливецкой. – 3-е изд., - М.: Финансы и статистика, 1997. – 480 с.

Батракова Л. Г. Экономический анализ деятельности коммерческого банка: Учеб. для вузов. – М.: Логос, 1998. – 344 с.

Борщ Л.М. Банківська система України в інвестиційній діяльності // Фінанси України. — 2003.- № 5.-C. 5-12.

Васюренко О. В. Банківські операції: Навч. посіб. – К.: Т-во “Знання”, КОО, - 2000. – 243 с.

Вовчак О. Д. Банківська справа в Україні: стан, проблеми та перспективи розвитку // Фінанси України. - 2003. - № 10. - С. 118 – 125.

Вожжов А. П. Формування ресурсів комерційного банку // Фінанси України. 2003. - № 1. - С. 116 – 129.

Вожжов А., Клименко О. Капітал банку як складова ресурсів банківської системи // Банківська справа. - 2003. - № 4 - С. 83 – 95.

Ильясов С. М. Управление активами и пассивами банков // Деньги и кредит. – 2000. - №5. – С. 20.

Карагодова О., Распутна Л. Проблеми оптимізації кредитного портфеля комерційного банку // Банківська справа. - 2000. - № 2. - С. 40 – 42.

Киселёв В. В. Управление банковским капиталом. – М.: ОАО «Издательство «Экономика», 1997. – 256 с.

Клименко Т. Кредитна діяльність комерційних банків України // Економіка України. – 2000. - №3. – С. 34.

Корнієнко Т. В. Стратегічне планування діяльності банку. // Фінанси України. – 2003. - №4. – С. 110 – 114.

Кочетков В. Н. Основы управления современным коммерческим банком. – К.: МАУП, 1998. – 72 с.

Кузнєцова А.Я. Роль комерційного банку у фінансуванні інноваційних проектів підприємницького сектора економіки України // Регіональна економіка . — Львів, ІРД НАН України, 2002. - № 4. - C. 213-214.

Маркова О. М. и др. Коммерческие банки и их операции: Учебное пособие / О. М. Маркова, А. С. Сахарова, В. Н. Сидоров – М.: Банки и биржи, ЮНИТИ, 1995. – 288 с.

Операції комерційних банків. / За ред. В. Т. Коцовської, Т. Р. Ричаківської. – Львів: Центр Европи, 1997. – 280 с.

Патрикац Л., Компанієць. Проблеми та перспективи розвитку банківської системи України //Вісник НБУ, 2002. - №12. – С.20-22.

Пивоваров И.А. „Основы экономической теории в вопросах, ответах и структурно - логических схемах”/ Учебно-методическое пособие. Симферополь, 2005.,-стр.52 -53, 216

Примостка Л. О. Методичні аспекти аналізу ефективності управління портфелями комерційних банків // Банківська справа. – 2000. - №1. – С. 27.

Примостка Л. О. Управління активами і пасивами комерційного банку // Вісник НБУ. – 2003. - № 2. – С. 39 – 43.

Примостка О. О. Аналіз ефективності діяльності комерційних банків // Фінанси України. – 2003. - № 4. – С. 97 – 101.

Распутна Л. Комерційні банки у сфері фінансових послуг України // Банківська справа. – 2000. - № 5. – С. 43 – 45.

Рассказов Е. А. Управление свободными ресурсами банка. – М.: Финансы и статистика, 1996. – 96 с.

Романенко О. Управління активами і пасивами у процесі керівницва комерційним банком // Вісник НБУ. – 2000. - №8. – С. 26.

Садвакасов К. К. Коммерческие банки. Управленческий анализ деятельности. Планирование и контроль. – М.: Изд-во «Ось-89», 1998. – 11 с.

Синки Дж. Управление финансами в коммерческих банках. – М.: МГУ, 1993. – 365 с.

Тиркало Р. І., Щибиволок З. І. Фінансовий аналіз комерційного банку: основи теорії, експрес-діагностика, рейтинг: Навч. посіб. – К.: Слобожанщина, 1999. – 236 с.

Черкасов В. Е. Финансовый анализ в коммерческом банке. – М.: ИНФРА-М, 1995. – 272 с.

Шлапак О., Пушкарев В., Карчева Г. “Основные проблемы развития банковской системы на региональном уровне”/Вестник НБУ

http://www.bank.gov.ua/ Офіційна інтернет-сторінка Національного банку України.

ПРИЛОЖЕНИЕ А

Основные показатели банковской системы Украины за 2000-2005

| 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | |

| Количество банков за реестром а конец года | 195 | 189 | 182 | 179 | 182 | 186 |

| В том числе зарегистрированных в течении года | 1 | 3 | 5 | 5 | 7 | 1 |

| Из общей численности: Количество банков, які которые имеют лицензию Национального банка Украины на осуществление банковских операций (на конец года) и подают отчетность | 154 | 153 | 157 | 157 | 160 | 163 |

| Из них банки за организационно-правовой формой хозяйствования: | ||||||

| - акционерные общества: | 137 | 136 | 136 | 133 | 132 | 133 |

| открытые | 99 | 95 | 94 | 94 | 92 | 92 |

| в том числе государственные | 2 | 2 | 2 | 2 | 2 | 2 |

| закрытые | 38 | 41 | 42 | 39 | 40 | 41 |

| - общества с ограниченной ответственностью | 17 | 17 | 20 | 24 | 28 | 32 |

| - кооперативные | - | - | 1 | - | - | - |

| Банки с иноземным капиталом: | ||||||

| - количество банков | 31 | 21 | 20 | 19 | 19 | 23 |

| в том числе со 100 % иноземным капиталом | 7 | 6 | 7 | 7 | 7 | 9 |

| - уставной капитал*, млн. грн. | 725 | 946 | 1046 | 1152 | 1630 | 3602 |

| в том числе со 100 % иноземным капиталом, млн. грн. | 225 | 265 | 365 | 414 | 689 | 1056 |

| Количество банков, которые имеют лицензию Национального банка Украины на осуществление валютных операций (на конец года) | 149 | 149 | 153 | 156 | 158 | 162 |

| кроме того, количество других финансово-кредитных учреждений, которым дана лицензия на осуществление банковских операций | 1 | 1 | 1 | 1 | 1 | 1 |

| Уставный капитал действующих банков в гривневом эквиваленте, млн. грн. | 3666 | 4576 | 6003 | 8116 | 11605 | 16111 |

| Количество банков, исключенных из Государственного реестра (за период) | 9 | 9 | 12 | 8 | 4 | - |

ПРИЛОЖЕНИЕ Б

Балансы банков Крыма (информация по состоянию на 01.01.2006 г. в (тыс.) гривневом эквиваленте)

| Стаття | «Морський» 01.01.05 р. | «Морський» 01.01.06 р. | «ОКБ» 01.01.05 р. | «ОКБ» 01.01.06 р. | «ЧБРР» 01.01.05 р. | «ЧБРР» 01.01.06 р. | Крим 01.01.05 р. | Крим 01.01.06 р. | Україна 01.01.05 р. | Україна 01.01.06 р. |

| Активи | ||||||||||

| Кошти в НБУ та готівкові кошти банку | 2 981 | 5 922 | 7 793 | 9 762 | 18 443 | 27 070 | 29 217 | 42 754 | 13 851 088 | 24 918 937 |

| Цінні папери, що рефінан-суються НБУ | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 2 703 618 | 6 487 203 |

| Резерви під знецінення боргових цінних паперів, що рефінан-суються НБУ | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 1 046 | 4 355 |

| Резерви у відсотках до активу | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0,03 | 0,07 |

| Кошти в інших банках | 657 | 41 052 | 12 191 | 25 214 | 15 628 | 28 426 | 28 476 | 94 692 | 19 359 360 | 25 591 291 |

| Резерви під заборгованість інших банків | 2 | 1 319 | 1 730 | 1 665 | 3 141 | 3 146 | 4 873 | 6 130 | 318 494 | 284 477 |

| Резерви у відсотках до активу | 0.30 | 3.21 | 14.19 | 6.60 | 20.09 | 11.07 | 17.11 | 6.47 | 1.64 | 1.11 |

| Цінні папери у торговому портфелі банку | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 42 343 | 629 488 |

| Цінні папери в портфелі банку на продаж | 6 356 | 6 363 | 40 606 | 38 550 | 4 093 | 4 888 | 51055 | 49 801 | 4 754 647 | 6 683 583 |

| Резерви під знецінення цінних паперів у портфелі банку на продаж | 139 | 135 | 2 347 | 1 383 | 426 | 1 161 | 2 912 | 2 679 | 262 405 | 378 591 |

| Резерви у відсотках до активу | 2.18 | 2.12 | 5.77 | 3.59 | 10.40 | 23.75 | 5.70 | 5,37 | 5.52 | 5.66 |

| Кредити, що надані | 71 727 | 44 216 | 88 636 | 68 453 | 49 952 | 95 580 | 210 315 | 208 249 | 8 751 9381 | 142 276 756 |

| У т.ч. юр. особам | 39 535 | 57 338 | 76 499 | 173 372 | 109 121 182 | |||||

| У т.ч. фіз. особам | 4 680 | 11 115 | 19 080 | 34 875 | 33 155 574 | |||||

| Резерви під заборгованість за кредитами | 5 793 | 4 615 | 3 874 | 15 551 | 3 627 | 7 725 | 13 294 | 27 891 | 6 024 335 | 7 849 542 |

| Резерви у відсотках до активу | 8.07 | 10.44 | 4.37 | 22.72 | 7.26 | 8.08 | 6.32 | 13.39 | 6.88 | 5.52 |

| Цінні папери, що утримуються до погашення | 610 | 1 322 | 4 | 4 | 0 | 0 | 614 | 1 326 | 470 004 | 270 147 |

| Резерви під знецінення цінних паперів, що утримуються до погашення | 610 | 753 | 4 | 4 | 0 | 0 | 614 | 757 | 30 132 | 20 171 |

| Резерви у відсотках до активу | 100.00 | 56.92 | 100.00 | 100.00 | 0 | 0 | 100.00 | 57.08 | 6.41 | 7.47 |

| Інвестиції в асоційовані й дочірні компанії | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 186 617 | 26 7693 |

| Основні засоби | 8 441 | 8 279 | 24 382 | 26 635 | 11 685 | 16 229 | 32 823 | 51 143 | 8 752 653 | 11 617 556 |

| Нараховані доходи до отримання | 3 511 | 471 | 9 660 | 12 312 | 68 | 322 | 3 579 | 13 105 | 1 422 236 | 1 938 331 |

| У т.ч. простро-чені нараховані доходи | 26 | 3 718 | 70 | 3 814 | 250 772 | |||||

| сумнівні нараховані доходи | 267 | 1 874 | 17 | 2 158 | 221 697 | |||||

| У т.ч. Резерви під заборгованість за нарахова-ними доходами | 257 | 267 | 2 130 | 5 495 | 10 | 54 | 2 397 | 5 816 | 283 943 | 424 150 |

| Резерви у відсотках до активу | 92.70 | 91.03 | 77.95 | 98.28 | 84.29 | 61.53 | 84.98 | 97.38 | 88.23 | 89.77 |

| Відстрочений податковий актив | 0 | 859 | 18 | 0 | 877 | 96 378 | ||||

| Інші активи | 453 | 736 | 17 676 | 4 024 | 2 512 | 8 473 | 20 641 | 13 233 | 2 434 683 | 2 246 260 |

| Резерви під інші активи | 1 | 1 | 785 | 6 | 6 | 4 | 792 | 11 | 228 379 | 184 356 |

| Резерви у відсотках до активу | 0.22 | 0.16 | 4.44 | 4.89 | 0.23 | 0.13 | 3.83 | 0.08 | 9.38 | 19.27 |

| Усього активів | 87 935 | 101 272 | 190 077 | 161 710 | 95 170 | 168 916 | 373 182 | 431 898 | 13 4347 880 | 213 877 982 |

| Власний капітал | ||||||||||

| Статутний капітал | 16 461 | 29 561 | 30 066 | 30 066 | 25 007 | 36 007 | 71 534 | 95 634 | 11 648 338 | 16 144 439 |

| Власні акції (частки, паї), що викуплені в акціонерів (учасників) | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 44 952 | 362 93 |

| Емісійні різниці | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 417 342 | 542 531 |

| Резерви, капіталізовані дивіденди та інші фонди банку | 434 | 2 495 | 4 041 | 4 965 | 3 154 | 4 031 | 7 629 | 11 491 | 1 839 590 | 2 968 871 |

| Резерви переоцінки основних засобів | 5 581 | 5 581 | 6 303 | 6 303 | 5 367 | 5 367 | 17 251 | 17 251 | 2 035 828 | 2 529 449 |

| У т.ч. резерви переоцінки нерухомості | 5 581 | 5 581 | 6 303 | 6 303 | 5 367 | 5 367 | 17 251 | 17 251 | 2 035 802 | 2 231 113 |

| У т.ч. резерви переоцінки нематеріальних активів | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 292 |

| Резерви переоцінки цінних паперів | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 25 | 7 284 |

| Прибуток/ Збиток минулих років | 1 851 | 0 | 118 | 118 | 0 | 0 | 1 969 | 118 | 1 259 536 | 1 124 448 |

| Прибуток /Збиток поточного року | 210 | 345 | 548 | -12 699 | 923 | 1 113 | 1 681 | -11 241 | 1 263 759 | 2 170 124 |

| Усього власного капіталу | 24 536 | 37 981 | 41 075 | 28 752 | 34 451 | 46 517 | 100 062 | 113 250 | 18 421 431 | 25 450 853 |

| Усього пасивів | 879 35 | 101 272 | 190 077 | 161 710 | 95 170 | 168 916 | 373 182 | 431 898 | 134 347 880 | 213 877 982 |

| Зобов`язання | ||||||||||

| Кошти банків | 22 566 | 20 345 | 24 003 | 34 398 | 0 | 6 060 | 46 569 | 60 803 | 20 350 517 | 31 998 665 |

| Кошти юридичних осіб | 24 665 | 14 385 | 122 226 | 25 669 | 50 939 | 54 347 | 197 830 | 94 401 | 90 934 621 | 73 510 800 |

| Кошти фізичних осіб | 20 006 | 56 141 | 53 278 | 129 425 | 73 583 250 | |||||

| Ощадні (депозитні) сертифікати, емітовані банком | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 477 681 | 833 841 |

| Боргові цінні папери, емітовані банком | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 149 652 | 2 020 829 |

| Нараховані витрати, що мають бути сплачені | 539 | 479 | 926 | 769 | 365 | 843 | 1 830 | 2 091 | 999 253 | 1 857 541 |

| Інші зобов`язання | 15 628 | 8 076 | 1 847 | 15 366 | 9 416 | 6 082 | 26 891 | 29 524 | 3 014 725 | 3 958 236 |

| Усього зобов`язань | 63 398 | 63 291 | 149 002 | 132 958 | 60 719 | 122 399 | 273 119 | 318 648 | 115 926 449 | 188 427 129 |

| Фінансові результати | ||||||||||

| Процентний дохід | 9 773 | 10 850 | 20 049 | 15 250 | 9 724 | 14 822 | 39 546 | 40 922 | 13 555 757 | 19 029 129 |

| Процентні витрати | -3 961 | -6 339 | -20 666 | -16 974 | -3 829 | -7 102 | -28 456 | -30 415 | -7 755 828 | -10 907 362 |

| Чистий процен-тний дохід | 5 812 | 4 510 | -617 | -1 724 | 5 894 | 7 720 | 11 089 | 10 506 | 5 799 926 | 8 121 767 |

| Комісійний дохід | 1 022 | 1 054 | 6 930 | 2 026 | 4 220 | 5 308 | 12 172 | 8 388 | 4 614 579 | 5 774 633 |

| Комісійні витрати | -76 | -26 | -886 | -306 | -180 | -139 | -1 142 | -471 | -500 177 | -536 927 |

| Чистий комісійний дохід | 946 | 1 029 | 6 044 | 1 720 | 4 040 | 5 169 | 11 030 | 7 918 | 4 114 406 | 5 237 706 |

| Торговельний дохід | 129 | 350 | 2 604 | 1 536 | 1 132 | 1 040 | 3 865 | 2 926 | 1 061 857 | 1 186 860 |

| Дохід у вигляді дивідендів | 0 | 3 | 0 | 45 | 0 | 0 | 0 | 48 | 9 690 | 32 173 |

| Дохід від участі в капіталі | 0 | 0 | 0 | 0 | 0 | 4 249 | ||||

| Дохід / збиток від продажу інвестицій в асоційовані й дочірні компанії, що утримуються з метою продажу | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 8 434 | 23 498 |

| Інший дохід | -55 | 90 | 9 382 | 13 217 | 97 | 971 | 9 424 | 14 278 | 753 180 | 1 318 661 |

| Усього доходів | 5 982 | 14 794 | 14 901 | 0 | 35 677 | 1 5924 914 | ||||

| Загальні адміністративні витрати | -1 430 | -2 012 | -5 673 | -5 189 | -3 290 | -5 592 | -10 393 | -12 793 | -2 957 776 | -3 685 294 |

| Витрати на персонал | -1 718 | -2 102 | -6 661 | -6 612 | -1 636 | -2 844 | -10 015 | -11 558 | -3 369 782 | -4 691 121 |

| Втрати від участі в капіталі | 0 | 0 | 0 | 0 | 0 | -3 198 | ||||

| Інші витрати | -1 441 | -1 043 | -1 974 | -1 998 | -1 236 | -1 087 | -4 651 | -4 128 | -1 366 963 | -1 783 488 |

| Прибуток від операцій | 2 244 | 825 | 3 151 | 995 | 5 001 | 5 378 | 10 396 | 1 820 | 4 051 663 | 5 761 813 |

| Чисті витрати на формування резервів | -2 069 | -305 | -2 513 | -13 915 | -3 435 | -3 691 | -8 017 | -17 911 | -2 379 579 | -2 777 052 |

| Прибуток до оподаткування | 175 | 520 | 639 | -12 920 | 1 566 | 1 687 | 2 380 | -10 713 | 1 672 092 | 29 84 761 |

| Витрати на податок на прибуток | -14 | -175 | -80 | 221 | -643 | -575 | -737 | -529 | -409 436 | -814 661 |

| Прибуток після оподаткування | 161 | 345 | 559 | -12 699 | 923 | 1 112 | 1 643 | -11 242 | 1 262 655 | 2 170 099 |

Для подготовки данной работы были использованы материалы с сайта http://referat.ru/

Похожие работы

... на 01.04.97 г.................................. РЕКОМЕНДАЦИИ ПО СТАБИЛИЗАЦИИ ПОЛОЖЕНИЯ БАНКОВСКОЙ СИСТЕМЫ УКРАИНЫ. В данной работе, посвященной деятельности коммерческих банков Украины и Крыма проанализировано состояние банковской системы в 1996 году, дана краткая характеристика ее элементов и проведен анализ деятельности коммерческих банков Крыма и Украины в целом. Основной акцент сделан на ...

... банков, осуществлялась продажа и перепродажа коммерческих банков и их филиалов. Стабилизация уровня инфляции ускорила процесс банкротства коммерческих банков. Главными недостатками банковской системы Украины оставались [8]: · недостаточность запасов капитала в большинстве банков; · контроль процентных ставок через ставку рефинансирования НБУ; · доступ государства к бесплатным кредитам; · ...

... управления рисками помогут отделению банка повысить доходность своих операций и достичь разумного соотношения доходов с рисками в банковской деятельности. Содержание В соответствии с этой целью в работе ставятся следующие задачи: -раскрыть пути совершенствования управления банковскими активами, пассивами и рисками; -предложить принципы и особенности моделей для улучшения процесса управления ...

... производственном секторе Усиление роли финансов в Украине. Создание эффективного механизма ее ВЭД. Эксперты Всемирного банка (ВБ) считают, что для эффективного функционирования финансовой системы в Украине необходимо предпринять следующие меры: повысить эффективности деятельности банков путем их укрупнения; привести законодательные нормы Украины в соответствие с международными ...

0 комментариев