Навигация

Прибыльность операций с банковскими карточками

4 прибыльность операций с банковскими карточками.

Операции с карточками относятся к числу наиболее доходных видов банковской деятельности. В среднем доход на единицу затрат в карточном бизнесе выше, чем по другим видам операций, так как принимает высокий риск.

Основной показатель для измерения прибыльности карточных операций - прибыль на единицу карточных ссуд. Расчет этого показателя позволяет сравнить доходность операций разных банков.

| портфель непогашенных кредитов по карточкам | Прибыль от карточных операций | Доходность в % | |

| Банк А | 2000000 | 140000 | 7 |

| Банк Б | 5500000 | 302500 | 5,5 |

Несмотря на то, что банк Б получил больше прибыли, он работал менее эффективно:показатель доходности у него 5,5%, тогда как у банка А -7%.

прибыль это разница между доходами и расходами банка, структура которых различна для банка-эмитента и банка-эквайра.

Начнем с банка-эмитента. Ее основные доходы:

- годовая процентная ставка

- годовой членский взнос

- комиссия по интерчейнджу

- штрафные сборы за нарушение условий договора.

Годовая процентная ставка по карточному кредиту взимается с владельца карточки при пролонгации кредита за пределы льготного периода. Ставка достаточно устойчива и не меняется в связи с конъюнктурными изменениями спроса и предложения на рынке потребительского кредита.

Как уже говорилось, не вся задолженность по карточному портфелю ссуд приносит процентный доход, так как в течении льготного периода проценты не начисляются. Поэтому чтобы применить годовую процентную ставку, ее нужно сначала умножить на долю портфеля, по которой уплачивается процент.

Если эта доля равна 65% портфеля, то при годовой процентной ставке, равной 20% годовых, реальная ставка по данному портфелю составляет 13%.

При месячном биллинге применяется периодическая месячная процентная ставка, которая является производной от годовой ставки.

Годовой членский взнос до начала 80-ых годов не взимался. Затем, снижение банковских доходов вызвало необходимость введения этой платы. В 1992 году этот взнос, был для стандартной карточки - 0-25$, для золотой до 50$. Эта статья обеспечивает доя 50% чистой прибыли по карточным операциям.

Комиссия за интерчейндж. Она равна определенному проценту с каждого доллара продаж, который уплачивается эквайром эмитенту для покрытия его расходов.

Сборы за нарушение карточных соглашений включают:

- комиссию за просрочку

- комиссию за превышение лимита

- комиссию а возврат чета.

Штрафной сбор за просрочку при уплате очередного взноса в погашение задолженности составляет в американских банках 10-15 $ в месяц. примерно половина коммерческих банков США взимает комиссию за превышение кредитного лимита при использовании карточки. Она должна компенсировать риск неплатежа, который существенно увеличился в 80-90-х гг.

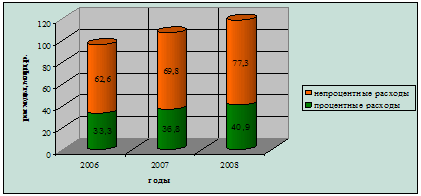

Расходы банка-эмитента по карточным операциям включают прежде всего плату за ресурсы, которые банк использует для финансирования всего портфеля карточных ссуд. Кроме того, к расходам относятся следующие статьи:

- потери от списания безнадежных долгов и несанкционированного использования карточек

- расходы на проведение процессинговых операций (авторизация, иллинг)

- расходы на обслуживание клиентов

- расходы по маркетингу

Структура доходов и расходов банка-эквайра отличается своеобразием из-за специфики его функций. Главная статья дохода - это дисконт, уплачиваемый торговцем при депонировании торговых счетов в банке. Доход по этой статье равен произведению средней ставки дисконта на сумму продаж по кредитным карточкам. Например, если средняя ставка дисконта равна 2,2%, то каждые 100 долл. торговых счетов эквайр получает соответственно 2,2 доллара. Эта сумма списывается со счета торговца в банке в конце каждого месяца. Еще один канал доходов эквайра - поступления от продажи или сдачи в наем торговцу оборудования для импринтинга (переноса данных карточки в торговый счет) и электронных терминалов. Наконец, банк-эквайр получает доход при использовании средств хранящихся на счете депо торговца.

Основная статья расходов банка-эквайра - это комиссия за интерчейдж. Она уплачивается банку-эмитенту в определенном проценте от суммы торговых счетов. Другие виды расходов эквайра аналогичны тем, которые несет эмитент - расходы по процессингу, маркетингу.

Заключение.

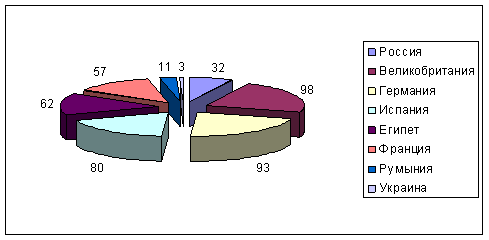

В данное время тенденция идет в сторону использования пластиковых карт с чипом (смарт-карты). В отличие от карт с магнитной полосой, смарт-карты более “умные”, время тенденция идет в сторону использования пластиковых карт с чипом (смарт-карты). В отличие от карт с магнитной полосой, смарт-карты более “умные”, встроенный в них чип имеет память и самый элементарный процессор который выполняет некоторый объем встроенных команд. Платежные системы на основе смарт-карт могут работать в режиме off-line, так же системы на основе таких карт более защищены от мошенников. В мире создаются специализированные организации с целю ввести единую платежную систему либо какой-нибудь всеобщий стандарт, более совершенный чем ныне существующие. Руководители этих организаций в основном видят платежную карточку будущего - чиповой (смарт-карта). Одна из таких организаций разработала универсальную электронную систему UEPS (Universal Electronic Payment System). UEPS - разработана французской компанией NET1 International и в течении нескольких лет функционирует в ряде стран. Отметим что, основным технологическим принципом UEPS является осуществление транзакций в торговых точках в режиме off-line при непосредственном взаимодействии двух карт - карты покупателя и продавца.

Список использованной литературы:

1. “Банковские пластиковые карточки ИЦП “Вазар-Ферро” М., Усоскин В.М. 1995г.

2. “Электронная система денежных расчетов М., Финансы и Статистика Липис А. Маршалл Т. Линкер Я. 1988г.

3. “Новые пластиковые деньги” изд-во “Банковское Дело” М., Специвцева А.В. 1994г.

Похожие работы

... “Золотая корона” постоянно расширяет сферу своего бизнеса, причем развитие Системы ориентированно не только на внутренний рынок. 2.3Организация работы с пластиковой карточкой "Золотая корона" в АО «Омскпромстройбанк» В конце 1994 первым среди банков региона Омскпромстройбанк начал выпуск в обращение пластиковые карточки ...

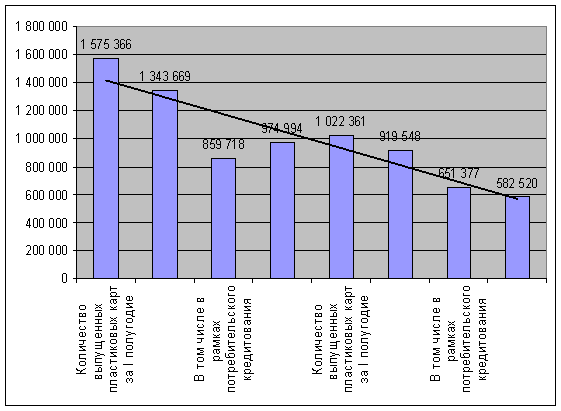

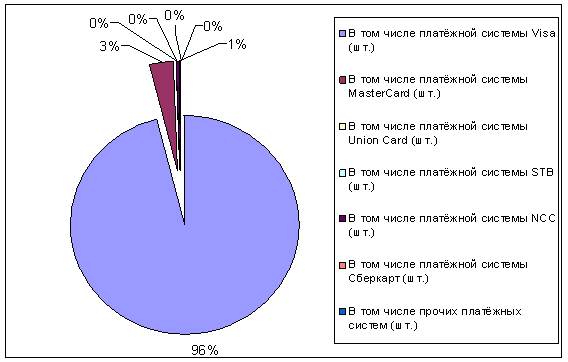

... банка 2.4.1 Анализ системы безналичных расчетов с использованием пластиковых карточек в ОАО «Белвнешэкономбанк» «Белвнешэкономбанк» является одним из пионеров внедрения платежной системы с использованием пластиковых карточек в Республике Беларусь. Банк имеет статус Основного участника международных платежных систем MasterCard International и Visa International. Банком был создан первый в ...

... "Банковский процессинговый центр" предоставляет полный комплекс услуг в области информационно-технологического обеспечения безналичных расчетов с использованием банковских пластиковых карточек системы "БелКарт" и международных систем VISA International и MasterCard WorldWide на территории Республики Беларусь. Платежная система "БелКарт" продолжает свое развитие. В текущем месяце Национальный банк ...

... целесообразно проводить активную работу со своими клиентами посредством Средств Массовой Информации, в которых должна проводиться активная пропаганда банка ВТБ, его успешности, прибыльности и надежности. Следующим направлением совершенствования расчетных банковских операций с пластиковыми картами для банка ВТБ должно стать преодоление незнания клиентом банковских продуктов (до 20% представителей ...

0 комментариев