Навигация

Универсализация банковских операций

Московский государственный университет коммерции

Курсовая работа на тему: “Банковская система и тенденции ее развития в России”

План

1. Банк и его функции. Формирование ресурсной базы банка. Активные операции банка. Банковская прибыль и ее норма.

2.Банковская система.Центральный банк и его функции. Коммерческие банки и другие кредитные учреждения. Специализированные банки . Банкротство банков.

3.Денежно-кредитная политика. Учетная ставка. Банковские резервы и их норма. Ликвидность банков.

4.Тенденции развития системы коммерческих банков; универсализация банковских операций.

1.1 Банк и его функции.

Банки являются наиболее важными финансовыми институтами в рыночной экономике.Они служат основным источником кредита для миллионов домашних хозяйстви многих местных органов управления. Более того ,для небольших предприятий- банки зачастую являются основным источником кредита,используемого для пополнения полок товарами. Расплачиваясь за приобретенные товары или услуги предприятия и потребители очень часто пользуются банковскими чеками или кредитными карточками.

Как на национальном,так и на мировом рынке банки предоставляют своим клиентам больше потребительских кредитов,чем любые другие финансовые учреждения.Банки являются важнейшими источниками краткосрочного заемного капитала для предприятий,а в настоящее время они предлагают предприятиям и долгосрочные займы для приобретения установок и оборудования.Банковские депозиты являются главным источником денег для транснациональных операций и основным инструментом,который государство использует в своей политике для стабилизации экономики.

В связи с тем что банки чрезвычайно важны как экономике в целом,так и для местных сообществ,возникает потребность определить ,что же такое Банк.

Банк- это финансовый институт ,предлагающий широкий спектр услуг,прежде всего относящихся к кредитам,сбережениям и платежам,и выполняющим многообразные финасовые функции в отношении любого предприятия в экономике. Такая множественность банковских услуг и функций привела к тому,что банки начали называть ' финансовыми универмагами' и появились такие, например,рекламные объявления; ' Ваш банк - финансовое учреждение с полным набором необходимых Вам услуг' .

Банк- это фирма,предоставляющая финансовые услуги,осуществляющая профессиональное управление денежными ресурсами общества,а также выполняющая другие многочисленные функции в экономике. Успех банка зависит от того,насколько предоставляемые им финансовые услуги соответствуют общественному спросу,насколько они качественны и конкурентноспособны в ценовом отношении.

Основные функции, выполняемые современным банком с полным набором услуг.

Трастовая функция Кредитная функция

Функция Функция

страхования инвестиционного планирования

Брокерская Современный Функция платежей

Функция банк и расчетов

Функция Сберегательная

банковского функция

инвестора или

функция

андеррайтера

Функция управления потоками наличности

История свидетельствует, что одной из первых услуг, предложенных банками,стал валютный обмен, когда банк продавал одну валюту, например доллары, за другую, например франки или песо, взи-

мая определенную плату за услуги. Подобный обмен имея огромное значение для путешественников в древнем мире /как и сегодня / . На современном финансовом рынке торговлей иностранной валютой обычно занимаются только крупнейшие банки поскольку операции сопряжены с валютным риском и для их проведения необходим значительный опыт.

Учет коммерческих векселей и предоставление кредитов предприятиям. Уже в древние времена банкиры начали учитывать коммерческие векселя,тем самым по существу,предоставляя займы местным торговцам, которые продавали банку долговые обязательства своих покупателей с целью быстрейшей мобилизации средств. От учета коммерческих векселей лежал недолгий путь к прямому кредитованию деловых предприятий для закупки в прок товаров и строительства новых конторских и производственных зданий.

Предоставление займов оказалось настолько выгодным делом ,что банки принялись изыскивать способы мобилизации дополнительных средств,пригодных для этой цели.

Сегодня безопасным хранением ценностей клиента обычно занимается в банке отдел аренды сейфов, который держит ценности клиентов под замком ,пока тому или иному клиенту не понадобится доступ к своей собственности.

Многие годы банки управляли финасовыми делами и собственностью частных лиц и фирм за определенную плату,размер которой часто определялся в зависимости от оценки собственности или величены переданных в управление средств. Функция управления собственностью известна под названием трастовые услуги.Почти все банки предлагают персональные трастовые услуги частным лицам и семьям ,а также коммерческие трастовые услуги- предприятиям.

Через отдел персональных трастовых услуг клиенты могут,например,отложитъ средства на оплату обучения своих детей, предоставив банку возможность управлять этими средствами и инвестировать их, пока они не понадобятся. Очень часто банки выступают в качестве попечителей по завещаниям, управляя состоянием умерших клиентов и осуществляя необходимые выплаты.

Через коммерческие трастовые отделы банки управляют портфелями ценных бумаг и пенсионными фондами фирм ,а также предоставляют агентские услуги корпорациям,выпускающим акции и облигации. В этой связи трастовый отдел в положенные сроки выплачивает проценты или дивиденты на ценные бумаги корпораций,а также выкупает ценные бумаги корпораций.

Многие полагают,что банки играют в экономике всего одну и достаточно ограниченную роль- принимают вклады на депозиты и выдают кредиты, однако любой современный банк для сохранения своей конкурентоспособности и удовлетворения общественных потребностей вынужден осваивать новые роли. Сегодня основные их них таковы;

Роль посредника Трансформация сбережений, принимаемых главным образом от частных лиц,в кредиты производственным и другим фирмам, которые инвестируют полученные средства в новые здания,оборудования и другие средства производства.

Роль в Осуществление платежей за товары и услуги по осуществлении поручению клиентов банка платежей

Роль гаранта Поддержка своих клиентов,выражающаяся в уплате их долгов,когда клиенты не могут погасить их сами. Роль организации, предоставляющей агентские услуги. Управление собственностью и ее защита,выпуск и погашение ценных бумаг клиента по поручению последнего. Поддержка своих клиентов,выражающаяся в уплате их долгов,когда клиенты не могут погасить их сами.

Роль организаци, Управление собственностью и ее защита,выпуск предоставляющей и погашение ценных бумаг клиента по агентские услуги поручению последнего

Политическая роль Выполнение функции проводника политики государства,направленной на регулирование развития экономики и достижение социальных целей.

В первую очередь банки являются финансовыми посредниками,как и кредитные союзы,страховые компании,и другие институты,оказывающие финансовые услуги. Термин финансовый посредник означает предприятие,взаимодействующее в экономике с индивидами или институтами двух типов; 1. дефицитно расходующими средства индивидами или институтами,т.е. такими,чьи текущие расходы на потребление и инвестиции превышают текущие доходы,и которые, следовательно,вынуждены привлекать средства извне путем заимствования; 2. экономно расходующими средства индивидами ,чьи текущие доходы превышают текущие расходы на товары и услуги,так что образуются избыточные средства,которые можно накапливать и инвестировать. Банк выполняет важнейшую функцию посредничества между этими двумя группами,привлекая сбережения граждан и учреждений, экономно расходующих средства,и затем ссужая их дефицитно расходующим средства индивидам и учреждениям.

Другая роль банков состоит в их готовности выдавать рисковые ссуды заемщикам и выпускать малорисковые ценные бумаги для инвесторов. По сути дела,банки через финансовые рынки участвуют в рисковом заимствовании и кредитовании.

Банки удовлетворяют также острую потребность многих клиентов в ликвидных средствах. Финансовые инструменты называют ликвидными, если их можно быстро продать на наличном рынке при небольшом риске потерь для продавца. Многие частные лица и предприятия стремятся располагать значительными денежными остатками ликвидных средств для покрытия возможных потребностей в наличности и на случай непредвиденных обстоятельств. Банки удовлетворяют эту потребность,обеспечивая ликвидность депозитов.

Еще одна причина развития банков- их высокая способность оценивать информацию. Соответствующие данные по инвестициям в ценные бумаги и ограниченны , и дорого стоят. Некоторые заемщики и кредиторы знают больше других;определенные индивиды и институты владеют внутренней информацией, позволяющей им выбрать исключительно выгодные инвестиционные проекты и избегать наименее выгодных. Банки располагают знаниями и опытом, позволяющими им оценивать финансовые инструменты и выбирать те их них , для которых характерны наиболее желательные сочетания уровней риска и доходности.

Более того, способность банков собирать и анализировать финансовую информацию породила еще одно объяснение причины существования банков в современном обществе -делегированного мониторинга. Почти все заемщики и вкладчики предпочитают держать в секрете свои финансовые отчеты, ограждая их прежде всего от конкурентов и " соседей" по рынку. Банки могут привлекать заемщиков,поскольку выдают ссуды под залог на конфидициальной основе. Даже вкладчикам банка не предоставляется право знакомиться с финансовыми отчетами заемщиков.

Предоставляя многочисленные кредиты,банк как уполномоченный контролер в состоянии диверсифицировать и уменьшить риск,что обусловливает повышение безопасности депозитов. Кроме того, клиенту, заручившемуся поддержкой банка, становится проще и дешевле получить заем на стороне.

Услуги,получившие развитие в последнее время- это предоставление потребительского кредита.

Финансовое консультирование. К банкам традиционно обращаются за финансовыми советами их клиенты,особенно когда стоит вопрос об оптимальном использовании кредита,сбережений, или инвестировании средств. Многие банки в наши дни предлагают финансово- консультативные услуги,начиная с помощи в составлении налоговых деклараций и бизнес- планов и кончая консультациями по маркетинговым перспективам на внутреннем и внешних ранках.

Управление потоками наличности. Долговременная практика подсказала банкам.что некоторые операции выполняемые ими для самих себя, могут быть предложены клиентам весьма ценных услуг. Одним из наиболее ярких примеров - услуги по управлению потоками наличности, заключающиеся в том, что банк принимает на себя инкассацию платежей и осуществление выплат по операциям фирмы, а также инвестирование избытков наличности в краткосрочные ценные бумаги и кредиты, пока эта наличность не понадобится клиенту.

Лизинг оборудования. Многие банки начали активно предлагать предприятиям-клиентам возможность приобретения необходимого оборудования с помощью лизингового соглашения,по которому банк выкупает оборудование и сдает его в аренду своему клиенту. На современном финансовом рынке многие банки стремятся стать настоящими "финансовыми универмагами", предлагающими достаточно широкий спектр финансовых услуг и позволяющими клиенту через банк удовлетворить многообразные финансовые потребности. Так, банки начали продавать брокерские услуги по операциям с ценными бумагами, предоставляя своим клиентам возможность покупать акции, облигации и другие ценные бумаги без обращения к дилеру, занимающемуся торговлей ценными бумагами.

Сегодня банки идут по стопам ведущих финансовых институтов, предлагая корпорациям услуги , типичные для инвестиционных и торговых банков. К таковым относятся нахождение наиболее привлекательных объектов для слияния, финансирования приобретенных компаний, операций с ценными бумагами клиента, оказание консультативной помощи в разработке стратегии маркетинга, предложение услуг по хеджированию риска, связанного с колебаниями процентных ставок и курсов мировых валют.

Банки также активно осваивают рынок гарантий. Выступая в качестве гаранта для государства и предприятий по их долговым обязательствам, банки позволяют им с меньшими издержками заимствовать средства у других кредитных учреждениях на открытом финансовом рынке.

Расматривая многообразие банковских услуг, следует отметить, что их широкий спектр предлагается почти всеми банками и перечень этих услуг быстро растет. Каждый год появляются новые разновидности займов и депозитов и принципиально новые виды деятельности.

1.2..Формирование ресурсной базы.

Пассивы коммерческого банка являются основой для осуществления им активных операций и определяют масштабы их развития.0дновременно структура и качество активов обусловливают структуру пассивов и разнообразие депозитных инструментов.Понимание этой взаимозависимости лежит в основе управления активами и пассивами коммерческого банка.

Функции управления пассивами и активами тесно связаны между собой и оказывают равновеликое влияние на уровень ликвидности и рентабельности банка.

Определение объемов, сроков,цены мобилизованных средств затрагивает весь спектр отношений в области управления активными операциями.В этой связи необходима оптимизация пассивов,достижение которой может идти по следующим направлениям;

• установление соответствия структуре активов;

• удешевление ресурсной базы.

Структура пассивов,степень развития депозитных инструментов находятся также под влиянием внешних факторов;

• общей экономической ситуации в стране;

• уровня развития банковской системы в целом,межбанковской конкуренции.

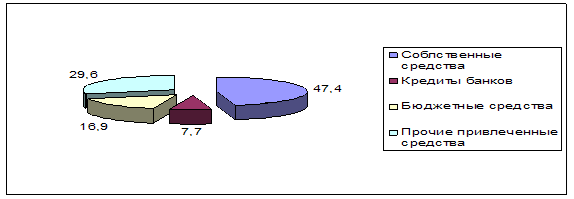

Современная структура ресурсной базы коммерческого банка характеризуется,как правило,незначительной долей собственных средств.Исключением являются банки, находящиеся на начальном этапе существования. По мере развития пассивных операций доля собственных средств снижается. Основным назначением собственных средств являются обеспечение устойчивости банка,страхование рисковых вложений и определение границ развития активных и пассивных операций коммерческого банка.

Основу ресурсной базы банка составляют привлеченные средства,устойчивостъ которых является одним из факторов его ликвидности. По фиксированности срока привлеченные ресурсы подразделяются на две группы;управляемые ресурсы и текущие пассивы.

К первой группе относятся срочные депозиты,привлеченные банком,и межбанковские кредиты.

Во вторую группу включаются остатки на расчетных ,текущих счетах и корреспондентских счетах - лоро,кредиторская задолженность. Каждой группе пассивов должен соответствовать свой тип активов по размерам и срокам размещения. Так,управляемые пассивы формируют базу для целевого,программного кредитования, а текущие пассивы являются основой для операций на рынке " коротких денег". Поддержание этого соотношения между источниками ресурсов и их размещением есть залог финансовой устойчивости банка. И напротив, привлечение межбанковского кредита на 2-3 месяца для пополнения корреспондентского счета в целях выполнения обязательств перед клиентами банка не представляется оправданным,поскольку приводит к увеличению расходов банка и в конечном итоге к ухудшению его финансового состояния.

Особенно в 1995 году банки Москвы увеличили долю краткосрочных межбанковских займов в ресурсной базе. Это было связано с активизацией арбитражных операций / перепродажей межбанковских кредитов и тенденцией падения ставок по среднесрочным ресурсам/. Наиболее распространены в этой сфере операции по трансформации " коротких " ресурсов в среднесрочные активы. Для осуществление подобных операций банк должен создать разветвленную дилерскую сеть из банков-доноров, способных периодически подкреплять его " короткими деньгами" . В данной ситуации отсутствует сбалансированность между пассивами и активами по срокам. Это допустимо, но до определенных пределов . Активы, размещенные в межбанковских кредитах, могут поддерживаться пассивами меньшего срока, но не более чем на 40 % . Можно, конечно , и поднять этот уровень, но только при условии построения гармоничного платежного календаря денежных потоков по банку в цепом.

Обострение платежных отношений на межбанковском кредитном рынке в августе 1995 года показал,что на кризис в банках / прекращение платежей и остановкой операций по межбанковским кредитам / влияют и субъективные причины,т.е. любая выдача ссуды должна согласовываться с ресурсами. Недопустимо, чтобы за счет краткосрочных средств строились коттеджи или производились другие вложения капитального характера.

Таким образом , следуя принципу сбалансированности структуры источников финансирования, необходимо формировать последние в зависимости от экономической коньюктуры рынка, объектов кредитования, прибыльности и оборачиваемости активов.

Оптимизация структура пассивов / удешевление ресурсной базы / связана;

• с качественным совершенствованием уже существующих видов и поисков возможных вариантов модификаций старых услуг не только для удовлетворения потребностей имеющихся клиентов, но и для привлечения новых / например, создание отдела, обслуживающего только солидных клиентов /. Это будет содействовать притоку дешевых ресурсов- средств на расчетные счета;

• с поиском и развитием банков принципиально новых, ранее не проводившихся операций в пользу клиентов / трастоввые операции, открытие депозитных счетов с гибким режимом пользования /.

К относительно новым депозитным инструментам относится простой процентый вексель, эмитируемый банком. Он обладает следующими преимуществами; вексель можно использовать как средство платежа, и доходы по нему имеют льготное налогооблажение / 15% у источника / . Перед тем как эмитировать вексель , коммерческий банк должен утвердать Положение о векселе.

Несмотря на свою короткую историю, банковский вексель быстро завоевывает финансовый рынок. По мере роста вексельного оборота обостряется конкуренция среди эмитентов этих бумаг, появляются новые схемы применения векселей.

Ряд банков для кредитования клиентов использует собственные векселя. Вексель в этом случае является формой опосредованного привлечения депозита, позволяющего банку кредитовать клиента без перечисления денежных средств. Выдавая такой вексель, банк не начисляет по нему проценты, поскольку для его выдачи не привлекаются депозитные вклады, и у банка нет необходимости платить за их использование. В этом случае клиент платит банку за кредитные ресурсы, полученные в форме банковского векселя, только разницу между процентной ставкой за кредит и ставкой процента, начисляемой по депозитам,что выгодно и ему , и банку.

В дальнейшем векселедержатель может использовать свой вексель для расчетов. Для этого используется передаточная надпись-индоссамент. Но такой вексельный кредит / ссуда под залог собственных векселей / будет полноценно работать при условии обслуживания замкнутой долговой цепочки или взаимной задолженности. Классический вариант такого кольца; транспортная система-энергетический комплекс-угледобывающая промышленность. Первые должны вторым за энергию, вторые- третьим за уголь, третьи- первым за перевозку угля.

Рост конкурентоспособности векселей некоторых эмитентов связан с введением новых схем их размещения. Так, появился мультивалютный вексель, при погашении которого доход владельца будет состоять из процента от номинала векселя и премии, пропорцианальному курсу доллара на бирже.Предполагается, что валютная и рублевая составляющие прибыли будут взаимно компенсировать возможные потери от колебания курса доллара.

Стремительное снижение процентных ставок заставило эмитентов выпустить векселя с укороченными сроками обращения до несколько дней. Эти действия логичны, поскольку в условиях непредсказуемого снижения ЦБР ставки рефинансирования привлечение ресурсов на длительный срок под фиксированный процент становится рискованным для доходности банка.

Для привлечения ресурсов коммерческие банки выпускают депозитные сертификаты. Депозитный сертификат обладает таким же, как и вексель, льготным режимом налогообложения, может передаваться от одного владельца к другому с помощью передаточной надписи. Однако использовать депозитный сертификат в качестве средства платежа не допускается, и перед тем, как его эмитировать условия выпуска должны быть зарегистрированы в ЦБР. Последние два фактора снижают привлекательность депозитных сертификатов для коммерческих банков и клиентов.

При формировании ресурсной базы банкиры должны понимать, что на реальную цену привлекаемых ресурсов влияет норматив отчисления в фонд регулирования кредитных ресурсов банковской системы.

От стабильности ресурсной базы , ее структуры и качества, сбалансированности с активами зависит полноценное функционирование банка. В условиях быстро меняющейся конъюнктуры жизнеспособными в конкурентной борьбе окажутся те банки, которые оперативно

переориентируются на потребности рынка, экспериментируют в сфере банковских услуг, т.е. совершенствуют маркетинг.

Похожие работы

... - коммунальные - международные - ипотечные - трастовые - кооперативные - учетные - энергетические - страховые - депозитные - внешнеторговые - клиринговые Рисунок 1 Классификация специализированных банков [2] Наиболее ярко выражена функциональная специализация, так как она принципиальным образом влияет на характер деятельности ...

... в том же процессе, что и мышление участника рынка, а иногда и посредством этого мышления. 3. Рынки финансовых услуг все чаще имеют дело с финансовыми инструментами, среди которых все большее место занимают совершенно новые, ранее неизвестные инструменты. Банковские рынки привлекают к себе лучшие умы. Сочетание интеллектуальных способностей с компьютерными технологиями предполагает широкое ...

... ( например, с помощью мер учётной политики, изменения ставок по рефинансированию, т.е. по ссудам коммерческим банкам, предоставляемым центральным банком). Необходимость государственного регулирования банковской конкуренции вызвана особым положением кредитных институтов в экономике, позволяющим существенно влиять на результаты функционирования, а также сильной зависимостью деятельности банков от ...

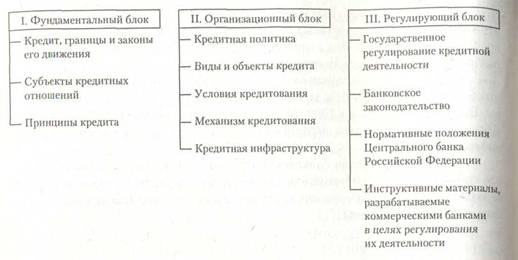

... в предоставлении денежных средств на началах возвратности. Кредитование становится основополагающим занятием в масштабах, требующих особой организации. Третий блок — работники, обладающие знаниями в области банковского дела, управления им, специализирующиеся на этом обособившемся виде деятельности. Банкир — древняя профессия. Банки возникли задолго до новой эры; первые банковские дома работали ...

0 комментариев