Навигация

2.1. Банковская система.

Банковская система - одна из важнейших и неотъемлемых структур рыночной экономики. Развитие банков и товарного производства и обращения исторически шло параллельно и тесно переплеталось, при этом банки, проводя денежные расчеты, кредитуя хозяйство, выступая посредниками в перераспределении капиталов, существенно повышают общую эффективность производства, способствуют росту производительности общественного труда. Сегодня, в условиях развитых товарных и финансовых рынков, структура банковской системы резко усложняется. Появились новые виды финансовых учреждений, новые кредитные инструменты.

Банковская система Российской Федерации включает в себя Банк России, кредитные организации, а также филиалы и представительства иностранных банков.

Банковская система - ключевое звено кредитной системы, концентрирующее основную массу кредитных и финансовых операций.

Кредитная организация - юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения /лицензии/ Центрального банка Российской Федерации / Банка России / имеет право осуществлять банковские операции . Кредитная организация образуется на основе любой формы собственности как хозяйственное общество.

Банк - кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции; привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц.

Небанковская кредитная организация - кредитная организация, имеющая право осуществлять отдельные банковские операции, предусмотренные Федеральным законом. Допустимые сочетания банковских операций для небанковских кредитных организаций устанавливаются Банком России.

Иностранный банк - банк, признанный таковым по законодательству иностранного государства, на территории которого он зарегистрирован.

В зависимости от соподчиненности кредитных институтов согласно банковскому законодательству и иерархической структуре кредитной системы можно выделить два основных типа построения банковской системы

; одноуровневую и двухуровневую.

одноуровневая банковская система предполагает преобладание горизонтальных связей между банками , универсализацию их операций и функций. В рамках одноуровневой банковской системы все кредитные институты, включая Центральный банк, находятся на одной иерархической ступени, выполняя аналогичные функции по кредитно -расчетному обслуживанию клиентуры. Подобный принцип построения характерен в основном как для стран со слаборазвитыми экономическими структурами, так и для стран с тоталитарными, административно - командными режимами управления.

Двухуровневая банковская система основывается на построении взаимоотношений между банками в двух плоскостях ; по вертикали и по горизонтали. По вертикали - отношения подчинения между Центральным банком как руководящим, управляющим центром и низовыми звеньями - коммерческими и специализированными банками; по горизонтали - отношения равноправного партнерства между различными низовыми звеньями. При этом происходит разделение административных функций и операционных, связанных с обслуживанием хозяйства.

2.2. Центральный банк и его функции.

Во главе национальной банковской системы любого государства стоит Центральный банк. Он не только производит эмиссию денежной массы, контролирует ее объем , организует рефинансирование банковской системы страны и следит за состоянием кредитных институтов, но и играет серьезную роль в регулировании макроэкономических процессов. Что касается Центрального банка России , то он представляет институт, по праву претендующий на одну из лидирующих ролей в осуществлении экономической реформы в стране. От его политики зависит скорость перехода к рыночным отношениям как внутри банковской состемы,так и в экономике в целом, а также степень болезненности этого перехода. Перед Центральным банком Российской Федерации стоит непростая задача регулирования экономики и одновременного переустройства своей деятельности с учетом меняющихся условий, введения новых, еще не опробованных инструментов, организации бирж, рынков, совершенствования контроля за молодой национальной банковской системой, обучения кадров, освоения современного оборудования.

В соответсвии с Законом о Центральном банке Российской Федерации главному институту кредитной системы России предписано выполнение следующих функций;

• проведение единной государственно денежно- кредитной политики;

• регулирование денежного обращения, обеспечение устойчивости рубля;

• оказание разнообразных услуг для банков и других кредитных учреждений;

• осуществление операций по внешнеэкономической деятельности;

• надзор за деятельностью коммерческих банков и других кредитных учреждений;

Закон предоставляет Банку России достаточно большую степень свободы в выборе механизмов денежно- кредитной политики.

Предприсывается использование таких инструментов, как определение обязательных резервов,учетных ставок по кредитам,установление экономических нормативов для банков.

Центральный банк обладает монопольным правом выпуска банкнот в стране. Банкноты служат единственным законным платежным средством, обязательным к приему и оплате долгов.

Банкнотный " фундамент" поддерживает огромную надстройку денег безналичного оборота, хранящихся в виде остатков на банковских счетах и проводимых с помощью чеков, платежных документов и т.д.

Главной задачей денежно- кредитной политики центрального банка является сохранение стабильной покупательской силы денежной единицы обеспечение эластичной системы денежных платежей и расчетов.И в то же время политика центрального банка служит одной из важный составных частей общеэкономического регулирования государства, направленного на сохранение высокой конъюнктуры, недопущение кризисных спадов производства и безработицы.

В любой стране центральный банк является главным банкиром и финансовым консультантом правительства.

Это означает, во-первых, что центральный банк ведет счета правительственных учреждений и ведомств, сальдо которых фигурирует в его пассиве, и государство в принципе не может быть дебитором. Наиболее существенным является счет государства, на котором ведется движение поступлений и выплат.

Кроме роли управления депозитами и государственными платежами, центральный банк играет прямую и косвенную роль в финансировании государства и органов управления государством.

В его активе фигурируют обязательства министерства финансов.

Центральные банки финансируют также государство, приобретая государственные ценные бумаги.

Как показывает опыт взаимоотношений центральных банков ряда ведущих стран мира, большинство из них более тесно сотрудничают с рядом крупных институтов, которые представляют собой ядро банковской системы..В процессе становления российской банковской системы также целесообразно сформировать ядро, состоящее из наиболее крупных и конкурентоспособных банков. Однако вопрос организации взаимоотношений между Центральным банком России и банковской системой страны зависит от выбора институционной модели самого банка.

В связи со значительными размерами страны Центральному банку России, видимо следует избрать метод тесного сотрудничества с крупными банками экономических регионов. Здесь интересно обратиться к опыту США. В этом случае возможны два пути создания ядра российской банковской системы.

Первый основывается на территориальных управлениях Центрального банка России с условием,что они получат полную юридическую и экономическую самостоятельность. Центральный банк передает часть своих функций, касающихся контроля и локального экономического регулирования, региональным банкам. В ведении Центрального банка остается денежная эмиссия, разработка основных направлений денежно- кредитной политики, валютная политика.

Второй возможностью организации региональных банков является создание добровольных консорциумов из уже существующих крупных коммерческих банков. Последние могли бы осуществлять функции, аналогичные английским дисконтным домам. Для этого необходимо наличие хорошо отлаженной банковской системы.

Опыт функционирования молодой банковской системы России выявил много проблем, связанных прежде всего с необходимостью переориентации системы расчетов. Отсутствие материально-технической базы у коммерческих банков привело к замедлению и осложнению расчетов.

Возможности применения элементов механизма регулирования зарубежных банков в практике Центрального банка России.

| Механизм | Ситуация в настоящее время | Перспективы применения банком | Основные проблемы использования |

| регулирования | России | ||

| Политика | Преимущественное предоставление | Подготовка проведения кредитных | Отсутствие механизма обеспечения |

| рефинансирования | централизованных кредитов в | аукционов, развитие рынка ценных | предоставляемых кредитов, нечеткий |

| (дисконтная и | лимитированном объеме, проведение | бумаг | контроль за целевым использованием |

| залоговая | кредитной политики путем | централизованных кредитов | |

| политика) | дифференциации процентных ставок | ||

| и лимитов по ним | |||

| Политика | Преимущественное использование | Распределение обязательных резервов | Отсутствие опыта владения |

| минимальных | минимальных резервов в качестве | на более широкий спектр депозитов и | инструментом, быстрый рост объема |

| резервов | страховки ликвидности | кредитных институтов, установление | и изменение форм обязательств, |

| коммерческих банков, кредитное | действенного контроля за | возникновение новых видов | |

| регулирование носит разовый | соблюдением минимальных резервов | кредитных институтов | |

| характер | |||

| Политика | Операции с государственными | Развитие вторичного рынка | Рынок ценных бумаг находится. на |

| открытого рынка | краткосрочными ценными бумагами | государственных ценных бумаг, | начальной стадии формирования, |

| (с мая 1993 г.) | диверсификация их видов, | недостаточная степень доверия | |

| подключение к процессу их | инвесторов к государственным | ||

| размещения ядра банковской системы | ценным бумагам | ||

| Депозитная | Не имеет целенаправленного | Регулирование использования | Использование банками средств |

| политика | развития | коммерческими банками средств на | бюджетных организаций не на |

| счетах бюджетных организаций, | долгосрочные инвестиционные цели | ||

| введение обязательного страхования | стимулирует инфляцию | ||

| вкладов бюджетных организаций | |||

| Валютная | Попытка стабилизации курса рубля к | Создание платежно-расчетного | Нестабильность рубля к доллару |

| политика | доллару США путем регулирования | механизма со странами на | США |

| спроса и предложения на валютной | территории бывшего СССР, | ||

| бирже | урегулирование вопроса внешней | ||

| задолженности, подготовка к | |||

| введению конвертируемости рубля |

Перспективным аспектом развития отношений Центрального банка с банковской системой страны является обмен информацией. На потребности рыночной экономики должна быть сориентирована статистическая и отчетная информация о банковской системе, что может найти свое выражение в развитии информационно-исследовательской функции банка.

Организация деятельности Банка России, его структура и функции во многом схожи с практикой Германии, Нидерландов и некоторых других стран, то есть развитие банковской системы нашей страны идет по опробированному цивилизованному пути.

Для нормализации экономики в России необходима стабильная, предсказуемая политическая ситуация, сильная законодательная база, современная налоговая система. При этом еще большую значимость приобретает национальная банковская система во главе с Центральным банком , возрастает его роль в процессе экономического регулирования.

2.3.Коммерческие банки и другие кредитные учреждения. Второй уровень банковской системы представлен прежде всего

широкою сетью коммерческих банков, обеспечивающих кредитно - расчетное обслуживание субъектов хозяйственной жизни..

Банк далее по тексту из закона

Важнейшими функциями коммерческого банка традиционно являются; аккумуляция временно свободный денежных средств, сбережений и накоплений;

обеспечение функционирования расчетно - платежного механизма, осущетвление и организация расчетов в народном хозяйстве, организация платежного оборота;

кредитование отдельных хозяйственных единиц, юридических и физических лиц, кредитно - финансовое обслуживание внутреннего и внешнего хозяйственного оборота;

учет векселей и операции с ними; хранение финансовых и материальных ценностей;

доверительное управление имуществом клиентов /трастовые операции/. Организационная структура коммерческого банка определяется двумя основными моментами - структурой управления банком и структурой его функциональных подразделений и служб.

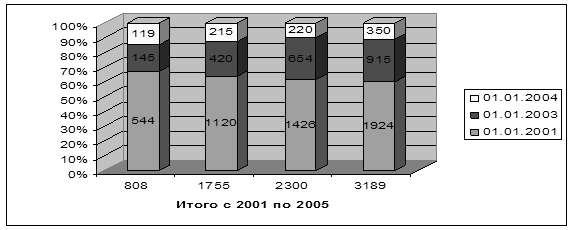

Характеристика коммерческих банков России

| 1. Зарегистрировано банков всего в том числе паевых акционерных | 2.578 1.559 1.019 | ||

| Зарегистрировано Кредитных учреждений - всего в том числе клиринговых центров | 22 7 | ||

| 3. Колличество филиалов коммерческих банков - всего в том числе филиалов Агропромбанка | 5.787 1.195 | ||

| 4. Колличество филиалов Сбербанка РФ | 38.567 | ||

| 5. Колличество банков получивших валютную лицензию | 771 | ||

| 6. Колличество банков, получивших генеральную лицензию | 272 | ||

| 7. Колличество банков, получивших разрешение на проведение операций с драгметаллами | 105 | ||

| 8. Объявленный уставный фонд банков - всего, млн. руб. в том числе банков получивших валютную лицензию, млн. руб. банков получивших генеральную лицензию, млн. руб | 11.426.213.39 3.509.742.23 5.665.964.26 | ||

| 9. Колличество банков, которые были преобразованы или ликвидированы по решению собрания акционеров (пайщиков) всего за январь-декабрь 1995г в том числе преобразовались в филиалы других банков |

24 14 | ||

| 10. Количество банков, у которых отозвана лицензия в связи | |||

| с нарушением банковского законодательства | |||

| всего за январь-декабрь 1995 г. | 225 | ||

| Справочно: количество банков, по которым ликвидация | |||

| полностью завершена и аннулирована запись об их | |||

| регистрации | 7 | ||

| 11. Количество банков, у которых отозвана лицензия и | |||

| аннулирована запись о регистрации в соответствии со ст.18(в) | |||

| Закона Российской Федерации "0 банках и банковской | |||

| деятельности в РСФСР" (задержка начала деятельности банка | |||

| более чем на один год с даты выдачи ему лицензии) | |||

| всего за январь-декабрь 1995 г. | 0 | ||

Развитие товарно - денежных отношений неминуемо вело к появлению коммерческих банков как посредников на денежном рынке.

О необходимости создания коммерческих банков в России в разное время говорили такие выдающиеся мыслители, как И.Т. Посошков / Книга о скудности и богатстве'/ , Ф.С. Салтыков, В.Н. Татищев . Главные причины неустойчивости русской экономики А.Л. Ордын -Нащокин видел в 'недостатке капиталов, взаимном недоверии и отсутствии удобного кредита ' .

Прообразы коммерческих банков появились в России еще в 18 веке /Дворянский банк,Купеческий банк, Государственный заемный банк/, однако, первый акционерный коммерческий банк 'Санкт - Петербургский коммерческий банк' появился только в 1864 году после отмены крепостного права и утверждения буржуазных отношений в России. Но уже в 1899 году в России было 38 акционерных коммерческих банков с 232 отделениями. Ресурсы этих банков составляли 816 млн.руб., а объем учетно- учетно ссудных операций - 760 млн.руб.

Значение коммерческих банков в современных кредитных системах очень велико.

Сегодня коммерческий банк способен предложить клиенту до 200 видов разнообразных банковских продуктов и услуг. Широкая диверсификация операций позволяет банкам сохранять клиентов и оставаться рентабельными даже при весьма неблагоприятной хозяйственной коньюктуре. Не случайно во всех странах с рыночной экономикой они остаются главным операционным звеном кредитной системы.

Говоря о современных коммерческих банках необходимо подчеркнуть, что эти учреждения постоянно эволюционируют.

Резко расширилась сфера деятельности,которая сегодня охватывает весь мир благодаря формированию интернациональных рынков ссудного капитала. И хотя в некоторых областях они утрачивают позиции под напором конкурентов, они обнаруживают поразительную способность приспосабливаться к меняющимся условиям рынка.

Есть определенный базовый "набор " „без которого банк не может существовать и нормально функционировать. А именно:

• прием депозитов;

• осуществление денежных платежей и расчетов;

• выдача кредитов.

Систематическое выполнение указанных функций и создает тот фундамент, на котором зиждется работа банка.

Так банки обладают уникальной способностью создавать средства платежа, которые используются в хозяйстве для организации товарного обращения и расчетов. Речь идет не о выпуске банкнот,который теперь стал монополией центральных банков, а об открытии и ведении чековых и других трансакционных счетов служащих основой безналичного оборота.

Устойчивое и динамичное хозяйство не может существовать и развиваться без хорошо отлаженной системы денежных расчетов. Отсюда большое народохозяйствеянное значение банков организаторов расчетов.

Создание платежных средств тесно связано с депозитной функцией и функцией кредитования банковских клиентов. Значительная часть депозитов до востребования, то есть тех видов текущих счетов, против которых могут выписываться чеки, возникает спонтанно, в процессе выдачи банковских ссуд.

Депозит может возникнуть двумя путями: в результате внесения клиентом наличных денег в банк или же в процессе банковского кредитования. Причем эти операции различным способом отразятся на величине денежной массы в стране.

Разумеется в процессе своей деятельности банк не только сорздает,но и " уничтожает " часть денег. Это происходит, во-первых, при снятии клиентом наличных денег со счета в банке и , во-вторых, при погашении кредитов путем списания денег с депозитного счета. В последнем случае общая денежная масса сократится. Аналогичный результат получится и при продаже банками ценных бумаг - на счетах вкладчиков сумма вкладов уменьшится и масса платежных средств в хозяйстве сократится.

Способность коммерческих банков увеличивать или уменьшать депозиты широко используется центральными банками, которые через систему обязательных резервов управляет динамикой кредита. Сокращая резервы банков, центральный банк в конечном счете вызывает цепную реакцию сокращения депозитов, а увеличивая резервы- стимулирует их рост.

Вторая обширная функциональная сфера деятельности банков - посредничество в кредите. Коммерческие банки,как уже говорилось, выполняют роль посредников между хозяйственными единицами и секторами, накапливающими временно свободные средства, и теми участниками экономического оборота, которые временно нуждаются в дополнительном капитале.

В роли финансовых посредников коммерческие банки конкурируют с другими видами кредитных учреждений. Они предоставляют владельцам свободных капиталов удобную форму хранения денег в виде разнообразных депозитов, что обеспечивает сохранность денежных средств и удовлетворяет потребность клиента в ликвидности. Для многих клиентов такая форма хранения денег более предпочтительна,чем вложение денег в облигации и акции.

Банковский кредит-тоже весьма удобная и во многих случаях незаменимая форма финансовых услуг, которая позволяет гибко учитывать потребности заемщика и приспосабливать к ним условия получения ссуды.

Помимо выполнения базовых функций банки предлагают клиентам множество других финансовых услуг. Например, банки осуществляют разного рода доверительные операции для корпораций и частных лиц, связанных с передачей имущества в управление банку на доверительной основе, покупкой для клиентов ценных бумаг, управлением недвижимостью, выполнением гарантийных функций по облигационным выпусками т.д.

Другая сторона деятельности банков связана с выпуском и рыночным размещением ценных бумаг.

В целом выполнение депозитно- расчетных операций, кредитного обслуживания и других важных функций позволяет коммерческие банки занимать уникальное место в кредитной системе.

Среди других кредитных учреждений можно отнести ломбарды,кредитные товарищества, общества и союзы.

Ломбарды представляют собой кредитные учреждения, выдающие ссуды под залог движимого имущества.Специализация ломбардов - потребительский кредит под обеспечения в виде залога движимого имущества , включая драгоценные металлы и камни.

Наряду со ссудами под залог практикуются операции по хранению ценностей клиентов, а также продажа заложенного имущества на комиссионных началах. Данный круг операций определяет специфику оргструктуры ломбардов; кроме филиалов и отделений, крупные ломбарды могут иметь сеть складов и магазинов.

Кредитные союзы- это кредитные кооперативы, организуемые определенными группами частных лиц или мелких кредитных учреждений.

Основными операциями являются; привлечение вкладов и выпуск займов; предоставление ссуд под обеспечение своим членам, учет векселей, торгово-посреднические и комиссионные операции; консультационные и аудиторские услуги дня своих членов.

Общество взаимного кредита - вид кредитных учреждений, близких по характеру деятельности к коммерческим банкам, обслуживающим мелкий и средний бизнес. Наибольшее распространение имели в дореволюционной России, предоставляя различные виды кредитно-расчетного обслуживания частным промышленникам и торговцам.

Кредитные товарищества создаются в целях кредитно-расчетного - обслуживания своих членов; кооперативов; арендных предприятий, малого и среднего бизнеса; физических лиц. Капитал кредитных товариществ формируется путем покупки паев и оплаты обязательного вступительного взноса, который при выбытии не возвращается. Основные пассивные операции -привлечение вкладов и размещение займов; активные - ссудные, комиссионные, торгово-посреднические операции.

К кредитным институтам относятся финансовые и трастовые компании, страховые компании, частные пенсионные фонды и другие учреждения.

Они аккумулируют средства населения и юридических лиц, осуществляют кредитование предприятий и граждан, выступают посредниками на рынке межбанковских кредитов, выполняют доверительные операции.

В России для эффективности расчетно-клирингового обслуживания зарегистрировано за последние два года и работает семь клиринговых центров.

15 февраля 1996 года Московская межбанковская валютная биржа, крупные банки и региональные валютные биржи учредили Расчетную палату ММВБ.Главной задачей которой является осуществление расчетного и депозитарного обслуживания участников валютного, фондового, срочного и других сегментов финансового рынка по сделкам, заключенным в рамках торгово- депозитарной системы ММВБ.

В дальнейшем на эту систему возлагается особая надежда, так как на основе биржевых расчетных палат предполагается развивать инфраструктуру расчетов на организованной рынке ценных бумаг.

Активно развивается также коммерческое и внутрифирменное кредитование. Устанавливаются тесные связи Между различными звеньями кредитной системы и рынком ценных бумаг.

Таким образом , в Российской Федерации постепенно формируется кредитная система, которая строится на тех же принципах , что и в странах с развитой рыночной экономикой.

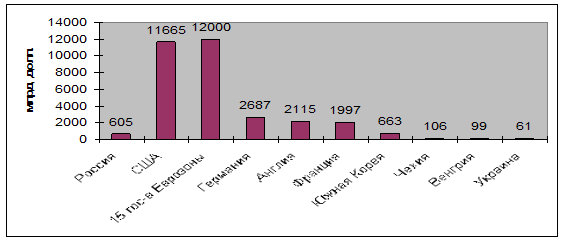

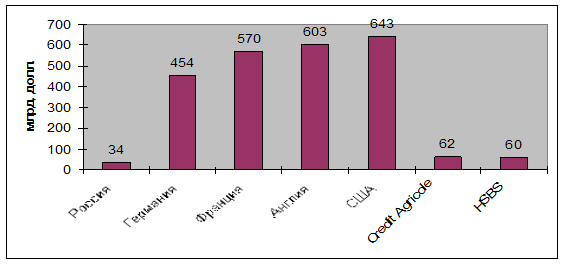

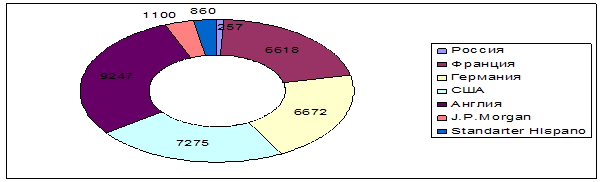

В настоящее время наиболее заметным явлением в кредитной системе можно считать концетрацию и цетрализацию банковского капитала. Выделяются крупные банки сосредоточивающие у себя значительную долю ресурсов, операций и персонала банковской системы.

Они постепенно занимают господствующее положение на рынке ссудных капиталов Их размеры возрастают за счет расширения обслуживания крепкой клиентуры, привлечение новых вкладчиков, получения высокой прибыли.

Острая конкуренция в банковском деле ведет к вытеснению мелких кредитных учреждений. В условиях экономического кризиса они не располагают достаточными резервами не могут погасить свои обязательства по депозитам и терпят банкротство.

Особенно сильна концентрация банковского капитала.

2.4.Специализированные банки.

Деятельность специализированных банков ориентирована на предоставление в основном одного-двух видов услуг для большинства клиентов. Другим типом специализации

банков может служить обслуживание лишь определенной категории клиентов либо отраслевая специализация.

Специализированные банки

Критерии специализации

Функциональная Отраслевая “клиентская” Территориаль-

специализация специализац. специализац. специализац.

инновационные сельскохоз. биржевые региональные

инвестиционные социального потребит-го межрегио-

учетные развития кредита нальные

ссудосберега- строительные кооперативные международ-

тельные трастовые коммунальные ные

ипотечные энергетические страховые

депозитные внешнеторгов. и т.д

клиринговые и т.д.

и т.д.

Наиболее ярко выражена функциональная специализация банков, так как она принципиальным образом влияет на характер деятельности банка, определяет особенности формирования активов и пассивов, построения баланса банка, а также специфику организации работы с клиентурой.

Инвестиционные и инновационные банки специализируются на аккумуляции денежных средств на длительные сроки, в том числе посредством выпуска облигационных займов и предоставления долгосрочных ссуд. Особенностью деятельности инвестиционных банков является их ориентация на обслуживание и участие в эмиссионно-учредительской деятельности промышленных компаний.

Учетные и депозитные банки исторически специализируются на осуществлении краткосрочных кредитных операций по привлечению и размещению временно свободных денежных средств в общей сумме активных операций существенный удельный вес занимают кредитные и учетные операции с краткосрочными коммерческими векселями.

Сберегательные банки строят свою деятельность за счет привлечения мелких вкладов на определенный срок, хотя, как правило, большинство из них практикует ведение срочных счетов с различным режимом использования, позволяющих изымать вложенные на срок средства практически без ограничения в любое время.

Среди активных операций доминируют вложения в ипотеки под залог жилых строений и иные ценные бумаги, а также кредитование населения.

Ипотечные банки осуществляют кредитные операции по привлечению и размещению средств на долгосрочной основе под залог недвижимого имущества. Особенность формирования пассива ипотечных банков - существенный удельный вес собственных и привлеченных путем выпуска ипотечных облигаций средств. Специализация ипотечных банков - выдача ипотечного кредита под залог недвижимости.

Особое место в кредитной системе занимает Внешэкономбанк, преобразованный в банк по обслуживанию внешнего долга Российской Федерации, а также Банк реконструкции и развития, созданный государством для финансирования правительственных целевых программ общегосударственного и регионального характера с использованием бюджетных ресурсов на выдачу льготных кредитов.

Степень специализации отраслевых и региональных банков, специфика формирования их активов и пассивов зависят в значительной мере от сферы их деятельности, а также от различий,связанных с особенностями организации хозяйственной деятельности отраслевой клиентуры,сезонными и прочими колебаниями производственного цикла.

Еще большая степень детализации, дифференциации видов банков в зависимости от их специализации на обслуживании конкретного типа клиентуры характерна как для нашей страны, так и для некоторых других стран.

Цель организации и деятельности кооперативного банка- содействие развитию и кредитно-финансовое обслуживание кооперации. Участниками кооперативного банка соответственно выступают кооперативы. Особенность осуществления пассивных операций-наличие наряду с традиционными также резервных фондов особого назначения. Среди активных операций выделяются краткосрочные и среднесрочные ссуды, в том числе и за счет спецфондов; учетные и факторинговые операции,

Создание и деятельность коммунальных банков или банков обслуживающих местное хозяйство, получили распространение в немногих странах. Основные направления деятельности коммунальных банков-кредитование коммунального хозяйства,местных предприятий и организаций, а также индивидуального строительства,т.е. мероприятий с повышенной степенью риска с точки зрения обычной банковской практики.

Не менее важная особенность деятельности коммунальных банков- достаточно существенный вес в пассиве государственных ассигнований и спецфондов.

Похожие работы

... - коммунальные - международные - ипотечные - трастовые - кооперативные - учетные - энергетические - страховые - депозитные - внешнеторговые - клиринговые Рисунок 1 Классификация специализированных банков [2] Наиболее ярко выражена функциональная специализация, так как она принципиальным образом влияет на характер деятельности ...

... в том же процессе, что и мышление участника рынка, а иногда и посредством этого мышления. 3. Рынки финансовых услуг все чаще имеют дело с финансовыми инструментами, среди которых все большее место занимают совершенно новые, ранее неизвестные инструменты. Банковские рынки привлекают к себе лучшие умы. Сочетание интеллектуальных способностей с компьютерными технологиями предполагает широкое ...

... ( например, с помощью мер учётной политики, изменения ставок по рефинансированию, т.е. по ссудам коммерческим банкам, предоставляемым центральным банком). Необходимость государственного регулирования банковской конкуренции вызвана особым положением кредитных институтов в экономике, позволяющим существенно влиять на результаты функционирования, а также сильной зависимостью деятельности банков от ...

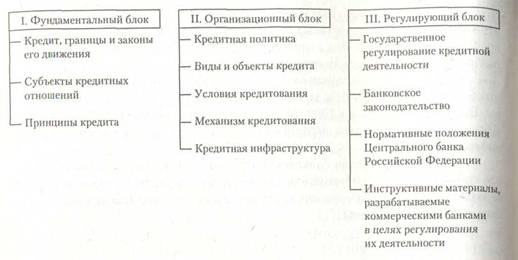

... в предоставлении денежных средств на началах возвратности. Кредитование становится основополагающим занятием в масштабах, требующих особой организации. Третий блок — работники, обладающие знаниями в области банковского дела, управления им, специализирующиеся на этом обособившемся виде деятельности. Банкир — древняя профессия. Банки возникли задолго до новой эры; первые банковские дома работали ...

0 комментариев