Навигация

Критерий затратной эффективности

2.2.5. Критерий затратной эффективности

Встречаются взаимоисключающие инвестиции, которые вообще не сопровождаются (во всяком случае, непосредственно) денежными поступлениями. Например, фирма при решении вопроса о том, какой тип осветительных приборов выбрать для оснащения служебных помещений: лампы накаливания или дневного освещения, не сомневается в целесообразности такого инвестирования вообще, т.к. очевидно, что в темноте работать просто невозможно. Проблема состоит только в том, какой из способов освещения (инвестиционный проект) будет сопряжен в одной и той же временной перспективе с наименьшими текущими (дисконтированными) оттоками. Именно наиболее дешевый проект и должен приниматься.

Если же проекты рассчитаны на разные сроки жизни, и для продолжения оцениваемой деятельности потребуется реинвестирование, то следует либо использовать метод цепного повтора, либо определить эквивалентные годовые оттоки (см. п.3.2).

Этот критерий имеет особое значение для бюджетной сферы и неприбыльных организаций, где речь не всегда может идти о максимизации денежных поступлений, но весьма актуален вопрос о наиболее рациональном использовании ограниченных инвестиционных ресурсов.

3. Проблемы, возникающие при использовании критериев оценки эффективности инвестиций

3.1. Выбор проекта при разногласии в оценках по разным критериям

Даже в отношении единичного проекта решение о его принятии не всегда очевидно, поскольку выбор нужного критерия может при определенных условиях помочь «обосновать» то или иное решение. Ситуация усложняется, если приходится оценивать несколько проектов, причем находящихся в различных отношениях взаимозависимости. Обычно противоречия возникают между критериями различных групп, основанных на дисконтированных и недисконтированных оценках (в этом случае предпочтение отдается критериям первой группы: они более точны, т.к. учитывают изменение стоимости денег во времени), однако такие расхождения могут возникнуть и внутри группы однородных критериев.

Действительно, что касается критериев РР и ROI, то они являются абсолютно независимыми друг от друга, и, поскольку в компании могут устанавливаться различные пороговые значения для данных критериев, возможность возникновения противоречия между ними не исключена.

Взаимосвязи между критериями, основанными на дисконтированных оценках, несколько более сложны. В частности, существенную роль играет то обстоятельство, о чем идет речь: о единичном проекте или инвестиционном портфеле, в котором могут быть как независимые, так и взаимоисключающие проекты. Единичный проект является частным случаем портфеля независимых проектов. В этом случае критерии NPV, PI и IRR дают одинаковые рекомендации по поводу принятия или игнорирования проекта. Иными словами, проект, приемлемый по одному из этих критериев, будет приемлем и по другим. Причина такого «единогласия» состоит в том, что между показателями NPV, PI и IRR имеются очевидные взаимосвязи:

если NPV > 0, то одновременно IRR > r и PI > 1;

если NPV < 0, то одновременно IRR < r и PI < 1;

если NPV = 0, то одновременно IRR = r и РI = 1.

Однако независимыми проектами не исчерпывается все многообразие доступных вариантов инвестирования средств. Частой является ситуация, когда менеджеру необходимо сделать выбор из нескольких возможных для реализации инвестиционных проектов. Причины могут быть разными, в том числе и ограниченность доступных финансовых ресурсов, означающая, что некоторые из приемлемых в принципе проектов придется отвергнуть или, по крайней мере, отложить на будущее. Возможна и такая ситуация, когда величина источников средств и их доступность заранее точно не определены или меняются с течением времени. В этом случае требуется по крайней мере ранжировать проекты по степени приоритетности независимо от того, являются они независимыми или взаимоисключающими. Оказывается, что сделать однозначный вывод не всегда возможно. Каким же критерием при этом следует пользоваться? Возможна различная упорядоченность проектов по приоритетности выбора в зависимости от используемого критерия.

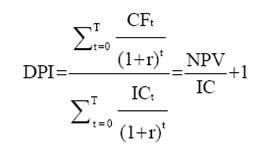

Критерии, основанные на дисконтированных оценках, с теоретической точки зрения являются более обоснованными, поскольку учитывают изменение денежных потоков во времени. Т.е. из всех рассмотренных критериев наиболее приемлемыми для принятия решений инвестиционного характера являются критерии NPV, IRR и PI. Вместе с тем они относительно более трудоемки в вычислительном плане. Несмотря на отмеченную взаимосвязь между этими показателями, при оценке альтернативных инвестиционных проектов проблема выбора критерия все же остается. Основная причина кроется в том, что NPV – абсолютный показатель, a PI и IRR – относительные. Также не следует забывать, что очень большие значение индекса рентабельности не всегда соответствуют высокому значению NPV и наоборот. Дело в том, что имеющие высокую чистую приведенную стоимость проекты могут иметь небольшой индекс рентабельности.

Как показали результаты многочисленных исследований, наиболее распространены критерии NPV и IRR. Однако возможны ситуации, когда эти критерии противоречат друг другу, например, при оценке альтернативных проектов: критерий NPV отдает предпочтение одному проекту, критерий IRR – другому. Совместное использование NPV и IRR рекомендуется осуществлять следующим образом:

- при оценке альтернативных проектов (или вариантов проекта), т.е. в случае, когда требуется выбрать один проект (или вариант) из нескольких, следует производить их ранжирование для выбора по максимуму NPV. Роль IRR в этом случае в основном сводится к оценке пределов, в которых может находиться ставка дисконтирования.

- при оценке независимых проектов, т.е. в случае, когда проекты могут осуществляться независимо друг от друга, для наиболее выгодного распределения вложений инвестором ранжирование проектов следует производить с учетом значений IRR.

Похожие работы

... проекта, разрывы во времени между производством и реализацией продукции, неравноценность разновременных затрат и результатов и т.д; 5. Принцип учета только предстоящих затрат и поступлений предполагает, что при оценке эффективности инвестиционного проекта должны учитываться только предстоящие в ходе осуществления проектов затраты и поступления; 6. Принцип учета наличия разных участников ...

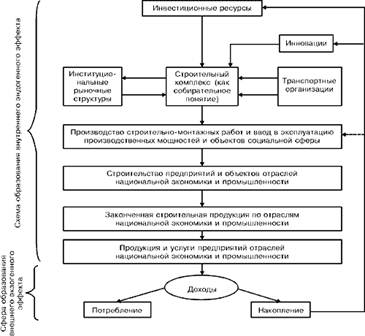

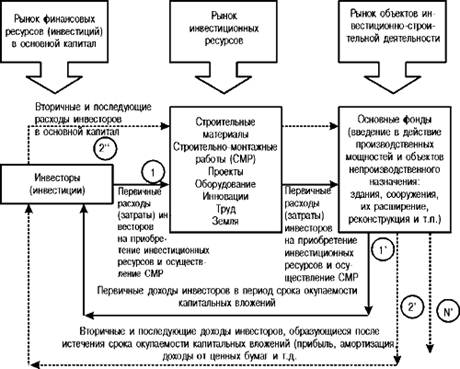

... средств. Завершая рассмотрение общей схемы кругооборота инвестиций в основной капитал, следует отметить, что она в принципе остается одинаковой для конкретного объекта (эффективного инвестиционного проекта), их совокупности, отрасли, национальной экономики в целом, а также таких естественных монополий. Возмещение основного капитала должно совершаться в условиях постоянного азвития научно- ...

... будет превышать таковую для любого иного способа вложения капитала. Итак, проблема оценки привлекательности инвестиционного проекта заключается в определении уровня его доходности (нормы прибыли). Различают два основных подхода к решению данной проблемы, в соответствии с которыми и методы оценки эффективности инвестиций предлагается разделить на две группы: 1) простые (статические) методы; 2) ...

... Прирост благосостояния акционеров по шагам расчетного периода позволяет оценить динамику развития фирмы и компетентность совета директоров. 2. Финансово-экономическая оценка инвестиционного проекта 2.1 Анализ эффективности проекта Анализ эффективности проекта ведется на основе двух основных подходов: -простых (статических) методов: -методов дисконтирования. Простые (статические) методы ...

0 комментариев