Навигация

Выпуск ADR/GDR как способ привлечения капитала российскими эмитентами на международных рынках капитала

5. Выпуск ADR/GDR как способ привлечения капитала российскими эмитентами на международных рынках капитала

После объявленного летом 1998 года дефолта по государственным краткосрочным обязательствам, государство потеряло возможность привлечения иностранных инвестиций путем размещения каких бы то ни было долговых инструментов. Тем не менее, несмотря на то, что согласно правилам мировых рейтинговых агентств, кредитный рейтинг компании не может быть выше рейтинга государства, у перспективных промышленных предприятий остается возможность финансирования производственных программ путем размещения ценных бумаг или производных на эти ценные бумаги инструментов на зарубежных рынках. Наибольшее значение в этом случае приобретает репрезентативность информации об эмитенте, представляемой потенциальным инвесторам.

Для компаний, желающих разместить свои обязательства на международных финансовых рынках, отличные от международных стандарты бухгалтерского учета в РФ предопределяют необходимость выработки рекомендаций и методов раскрытия информации о финансово-хозяйственной деятельности. Отсутствие методики раскрытия информации об эмитенте при размещении им своих ценных бумаг на международном рынке, которую государство могло бы предложить частным эмитентам и гарантий достоверности этой информации, которые могли бы быть предоставлены частным инвесторам, существенно затрудняет привлечение инвестиций на западных рынках. Другим существенным недостатком законодательства Российской Федерации является отсутствие процедуры регистрации при размещении ценных бумаг российских эмитентов на иностранных рынках. Эти и некоторые другие мероприятия могут и должны быть осуществлены при участии государственных органов.

Тем не менее, существуют Российские компании, привлекающие инвестиции на международных рынках путем размещения депозитарных расписок. Некоторые из этих ценных бумаг включены в листинги ведущих фондовых бирж. Речь идет о депозитарных расписках третьего уровня АО "ВЫМПЕЛКОМ" и РАО "ГАЗПРОМ". Первый придерживался международных стандартов бухгалтерского учета с момента своего основания, а второй обладает достаточными финансовыми возможностями для трансформации таких данных и приведения их к международным стандартам. При этом, и тому, и другому в процессе регистрации ценных бумаг пришлось потратить значительные средства на оплату услуг иностранных консультантов, аудиторов и андеррайтеров. Ценные бумаги (ADR's) этих эмитентов классифицируются в США, как бумаги инвестиционного уровня. Ценной бумагой инвестиционного уровня называется ценная бумага, входящая в рейтинг одной из четырех признанных в США рейтинговых организаций, например, агентством Moody's или Standard & Poor's.

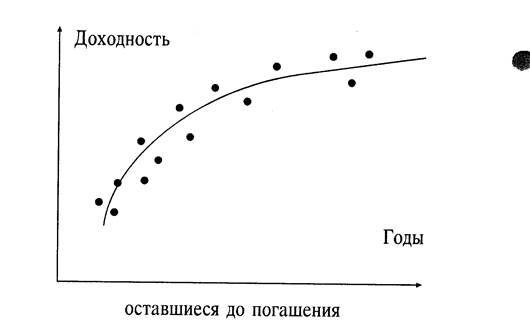

Для того, чтобы составить представление о возможных объемах привлечения средств в российскую экономику достаточно посмотреть на следующие диаграммы :

В связи с тем, что крупнейшим рынком капиталов на сегодня являются Соединенные Штаты Америки целесообразно рассмотреть особенности размещения ценных бумаг российских эмитентов на этом рынке.

Ценные бумаги иностранных (для США) эмитентов могут быть представлены на рынке США в трех формах:

А) В форме акций, выпущенных и зарегистрированных в стране эмитента, в соответствии с законодательством этой страны;

В) В форме акций иностранного эмитента, выпущенных и зарегистрированных для обращения исключительно на рынке США, называемых в таком случае Американскими Акциями. Американские Акции в большинстве случаев идентичны акциям, указанным в п. А, за исключением того, что они должны быть номинированы и дивиденды по ним должны выплачиваться в долларах США;

С) В форме Американских Депозитарных Расписок.

Для иностранного частного эмитента прямой доступ на рынок США существенно затруднен в силу различий в регулировании вопросов, связанных с функционированием рынка ценных бумаг в разных странах. Так, согласно закону "О рынке ценных бумаг" РФ, размещение ценных бумаг российским эмитентом на рынке иностранного государства должно быть санкционировано Федеральной комиссией по ценным бумагам РФ. Тем не менее, ни в законе, ни в одном из документов Комиссии не содержится описания указанной процедуры или рекомендаций к ее проведению. Однако, российские эмитенты ценных бумаг получают доступ на рынок США посредством размещения на нем производных ценных бумаг. В этом случае регистрации в регулирующих органах РФ не требуется, так как производная ценная бумага - это сертификат, выпуск которого не подлежит регистрации. Известно, что в период активного спроса на ГКО иностранные финансовые группы пользовались указанным преимуществом, выпуская производные ценные бумаги и, размещая их среди тех инвесторов, для которых, в силу объективных причин, доступ на российский рынок был затруднен.

Федеральным законодательством США предусмотрен механизм облегченной регистрации производных инструментов и, одновременно, установлен запрет на допуск указанных ценных бумаг, не прошедших полную программу раскрытия информации об эмитенте, на ведущие торговые площадки страны. Если эмитент хочет большего, он должен подчиниться более жестким требованиям, касающимся раскрытия информации о своём финансовом положении и хозяйственной деятельности. Можно сказать, что основой регулирования фондового рынка США является ограждение потенциального инвестора от потерь, связанных с недостаточностью или недостоверностью информации об эмитенте.

Относительно ценных бумаг с упрощенной схемой регистрации, каковыми являются депозитарные расписки первого и второго уровней, существует также ограничение по кругу потенциальных покупателей, каковыми могут являться в некоторых случаях только институциональные инвесторы - профессиональные участники рынка ценных бумаг (Qualified Institutional Buyer/QIB** ).

** - QIB является учреждением, активы которого, представленные в виде инвестиций, составляют не менее 100 млн. долл. США (10млн. долл. США, если организация является брокером или дилером-резидентом США), или находится в собственности QIB или является брокером или дилером-резидентом США, и приобретает ценные бумаги в качестве агента для QIB или посредством без рисковой сделки, для перепродажи доверителю - QIB. Если организация является банком или ссудосберегательным учреждением, то для того чтобы быть классифицированной как QIB она должна обладать чистыми активами в сумме не менее 25 млн. долл.

Иностранному частному эмитенту разрешено продавать свои ценные бумаги в США через андеррайтера без регистрации их в соответствии с Законом о ценных бумагах в Комиссии США, при условии, что акции удовлетворяют требованиям Правила 144А и рынок обращения в США ограничивается QIB.

В соответствии с Правилом 144А, покупатель может предложить ценные бумаги любому QIB, только в том случае, если они не включены в листинг ни одной из торговых систем и фондовых бирж США, при этом продавец (эмитент ценных бумаг или андеррайтер) обязан сообщить покупателю, что применяет Правило 144А и не обязан предоставлять отчетность в Комиссию по ценным бумагам и фондовым биржам США.

Для выполнения этого условия андеррайтер должен приобрести ценные бумаги у эмитента и затем, основываясь на Правиле 144А, перепродать ценные бумаги другим QIB в США.

Национальная Американская ассоциация дилеров (NASD) создала электронную торговую систему, которая называется PORTAL. В этой системе QIB могут торговать подпадающими под действие Правила 144А ценными бумагами. За исключением неконвертируемых инвестиционных ценных бумаг, включение в PORTAL является обязательным условием для клиринга и взаиморасчетов через Депозитарную Трастовую Компанию (Depository Trust Company).

Таким образом, российский эмитент ценных бумаг, при принятии решения о размещении депозитарных расписок на свои ценные бумаги может руководствоваться следующей схемой:

| Функциональная структура ADR | |||||||

| Компания-эмитент | |||||||

| Размещение существующих бумаг на вторичном рынке | Размещение новых эмиссий на вторичном рынке | ||||||

| Размещение ADR второго уровня Биржевой рынок | Размещение ADR третьего уровня Биржевой рынок, открытое предложение | ||||||

| Размещение ADR второго уровня Биржевой рынок | 144А/Правило S Размещение среди узкого круга лицензированных брокеров | ||||||

Каждое из решений предполагает больший или меньший круг потенциальных инвесторов при большей или меньшей степени детализации информации о финансово-хозяйственной деятельности, представляемой для регистрации выпуска размещаемых ценных бумаг.

Из истории выпуска Российских ADR:

Проведены исследования в 1994/1995 годах; Первое частное размещение ADR в октябре 1995 года (Мосэнерго); Первые публичные ADR в декабре 1995 года (Лукойл); Первые ADR, прошедшие листинг на Лондонской бирже в октябре 1996 года (Газпром); Первые ADR, прошедшие листинг на NYSE в ноябре 1996 года (Вымпелком):В настоящее время - 17 компаний, выпустивших ADR:

| Российские программы ADR | |||||

| Компания | Tип программы | Сумма (млн.$) | |||

| Черногорнефть | Level I | 41 | |||

| Инкомбанк | Level I | 18 | |||

| Банк Менатеп | Level I | N/A | |||

| Банк Менатеп (прив.) | Level I | N/A | |||

| ГУM | Level I | 8 | |||

| Банк Возрождение | Level I | 2 | |||

| Татнефть | Level I/144A/Reg S | 624 | |||

| Вымпелком | Level III (NYSE) | 1,134 | |||

| Мосэнерго | Level I/144A | 1,071 | |||

| Лукой | Level I/144A | 4,051 | |||

| Лукойл (прив.) | Level I | 91 | |||

| Северский трубный завод | Level I | 31 | |||

| РАО Газпром | I | 911 | |||

| Сургутнефтегаз | Level | 526 | |||

| Иркутскэнергo | Level I | 131 | |||

| Объединенные эненгосистемы | Reg S | 1,219 | |||

| ЦУМ | Level I | 1 | |||

| Уралсвязьинформ | Level I | 6 | |||

| Роснефтегазстрой | Level I | N/A | |||

| Размещение российских ADR | |||||

| Компания | Дата | Привлечено | Тип ADR | ||

| Мосэнерго | Сентябрь 1995 года | $22, 500,000 | 144A/Reg S | ||

| Газпром | Октябрь 1996 года | $429,266,250 | 144A/Reg S | ||

| Вымпелком | Ноябрь 1996 года | $127,438,332 | Level III (NYSE) | ||

| Татнефть | Декабрь 1996 года | $120,380,850 | 144A/Reg S | ||

Описание хозяйственной деятельности компании-эмитента, предоставляемое Комиссии США по ценным бумагам и фондовым биржам должно включать описание общего развития деятельности за последние пять лет; основные виды производимой продукции и оказываемых услуг и основные рынки и методы сбыта такой продукции и реализации услуг; классификацию общей выручки в течение последних трех лет по видам деятельности и по географическим рынкам с описанием основных различий между относительными долями прибыли от основной хозяйственной деятельности по сравнению с относительными долями выручки; описание политики проводимых научно-исследовательских и опытно-конструкторских работ (НИОКР), включая расчет расходов в течение последних трех лет, оплаченных компанией в рамках НИОКР; и (v) описание особых характеристик деятельности компании-заявителя или отрасли, которые могут оказать существенное воздействие на будущие результаты финансово-хозяйственной деятельности, а также любые существенные риски внутри страны, которые вряд ли могут стать известны инвесторам, включая зависимость от нескольких крупных клиентов или поставщиков, государственного регулирования, указания на истечение срока крупных контрактов или прав, описание необычной конкурентной среды, цикличности данной отрасли и ожидаемого дефицита сырья или энергии. Краткое описание местоположения и общих характеристик основных заводов, шахт и другого занимающего важное место в хозяйственной деятельности имущества компании-заявителя. В случае предприятий добывающей промышленности, должны быть предоставлены статистические данные по производству, запасам, расположению, разработке и сущности интересов компании-заявителя. (В общем может раскрываться информация только относительно доказанных запасов нефти и газа и доказанных или вероятных других запасов).

Дополнительные требования о раскрытии информации к компаниям, обеспечивающим коммунальное электроэнергетическое снабжение или газоснабжение, нефтяным или газовым компаниям, банкам и страховым компаниям и эмитентам, занимающимся в основном горнодобывающей деятельностью, устанавливаются в отраслевых справочниках Комиссии. Дополнительная информация требуется от компаний-заявителей, которые не получали доходов в течение любого года из трех предыдущих лет.

Избранные показатели финансово-хозяйственной деятельности за каждый год из пяти последних лет, включая выручку, доход, активы и долгосрочные обязательства.

Предоставляемое руководством описание финансового положения компании, изменений финансового положения и результатов хозяйственной деятельности за каждый год, за который предоставляется финансовая отчетность (три года), включая информацию о тенденциях, обязательствах и важных событиях и неопределенностях относительно ликвидности, источников финансирования и результатов хозяйственной деятельности.

Не менее важным фактором, способствующим привлечению инвестиций, является унификация бухгалтерского учета, иных требований к раскрытию информации и нормативно-правового регулирования на различных рынках ценных бумаг.

Так все отчеты, представляемые Комиссии США по ценным бумагам и фондовым биржам для регистрации выпуска ценных бумаг (кроме отчетов о движении денежных средств, которые должны быть подготовлены в соответствии с Международным стандартом бухгалтерского учета № 7) должны соответствовать требованиям общих стандартов бухгалтерского учета США (GAAP) или иным известным стандартам бухгалтерского учета при наличии описания их отличий от принятых в США.

К сожалению, в России не существует классификации ценных бумаг по степени рискованности, и, соответственно, не существует механизмов ограничения круга потенциальных инвесторов для тех или иных видов ценных бумаг. Не существует системы, как нет и возможностей для проверки информации, поступающей от эмитентов. Нет системы перевода этой информации на язык международной системы бухгалтерского учета и представления этих данных иностранным инвесторам. Отсутствует понимание роли аффилированных компаний и механизмов контроля их участия в финансово-хозяйственной деятельности эмитентов ценных бумаг.

Комиссия США по ценным бумагам уделяет много внимания работе с эмитентами и предоставляет большую свободу профессиональным участникам вторичного рынка, в России же ужесточено регулирование именно вторичного рынка, а эмитенту оставлена большая степень "свободы". Отчасти эта "свобода" не более чем "осознанная необходимость", связанная с отсутствием у ФКЦБ РФ достаточных полномочий и ресурсов для проверки информации. Комиссия США, в отличие от своего российского коллеги, наделена правом инициировать уголовные дела по фактам предоставления ложной информации, проводить расследования и допрашивать должностных лиц.

6. Заключение

Таким образом, можно заключить, что отсутствие системы раскрытия информации об эмитенте ценных бумаг, которая могла бы быть, рекомендована российским частным эмитентам, привлекающим инвестиционный капитал на международных рынках, существенно ограничивает круг потенциальных инвесторов. Вместе с тем, компании, привлекающие такой капитал и затрачивающие большие средства на преодоление "языкового барьера", приобретают положительный имидж и последовательно проходя этапы все более полного раскрытия информации могут привлекать значительные ресурсы для развития своего бизнеса. Однако такой (дорогостоящий) механизм привлечения ресурсов доступен лишь немногим, как правило, крупным компаниям, но и ими не используется в полной мере в силу отсутствия государственных гарантий достоверности информации о финансовой и хозяйственной деятельности.

Представляется целесообразным последовательное решение различных по степени сложности задач. Первой задачей (наименее сложной), которую необходимо решить должна стать выработка рекомендаций и методик раскрытия информации и размещения долевых и производных ценных бумаг на различных зарубежных рынках. Если этой методикой воспользуются не только крупные кампании, но также средние и мелкие, то, отчасти, может быть решена проблема финансирования ряда отраслей промышленности. Тем не менее, решение вопроса о первичном размещении ценных бумаг российскими кампаниями не является достаточно эффективным. Дополнительный эффект от первичного размещения в виде налогов и прочих поступлений можно получить обеспечив доступ иностранных инвесторов на российский рынок предоставив им определенные гарантии безопасности. Прежде всего, речь идет о создании системы защиты потенциальных инвесторов от вложений в рискованные финансовые инструменты, то есть о создании унифицированной системы бухгалтерского учета и раскрытия информации об эмитенте.

4.Список использованной литературы

I. Нормативные акты:

Федеральный закон от 22 апреля 1996 года N 39-ФЗ "О рынке ценных бумаг" Указ Президента РФ от 1 июля 1996 года N 1008 “Об утверждении Концепции развития рынка ценных бумаг в Российской Федерации”. Постановление ФКЦБ России №37 от 22 сентября 1998 года. "О мерах, направленных на минимизацию негативных последствий финансового кризиса на рынке ценных бумаг в целях защиты прав и интересов инвесторов, и внесении изменений и дополнений в постановление Федеральной комиссии по рынку ценных бумаг от 3 июня 1998 года No. 22.II. Книги:

1. Б.Б.Рубцов. “Зарубежные фондовые рынки: инструменты, структура, механизм функционирования”. Москва, ИНФА-М, 1996 год.

III. Статьи:

1. “Особенности инвестирования в производные ценные бумаги на фондовом рынке США” Д.В. Соловьев Начальник Управления продаж депозитарных услуг и связей с клиентурой Депозитария АКБ "РОСБАНК" http://www.custody.ru/news/speech/dvs-0699.htm

2. “Особенности привлечения инвестиций на международных рынках” Д.В. Соловьев Начальник Управления продаж депозитарных услуг и связей с клиентурой Депозитария АКБ "РОСБАНК" http://www.custody.ru/news/speech/dvs-0699.htm

Дата выполнения: 20.03.2000

Подпись слушателя

Похожие работы

... выпуске Глобальных Депозитарных Расписок (GDR) и, как один из возможных их вариантов, Американских Депозитарных Расписок (ADR). Что же такое депозитарные расписки, и чем они могут быть привлекательны для российского бизнеса? В целом, это не что иное как акции корпорации, выпущенные за пределами страны ее регистрации. То есть, если какой-либо европейский концерн, например, Сименс, примет решение ...

... и фондовым биржам. Для устранения угрозы неправильной фиксации сведений регистраторами, на практике, как правило, используется договорный способ регулирования. В депозитное соглашение включаются нормы, в соответствии с которыми российский эмитент обязуется предпринимать все необходимые действия для того, чтобы обеспечить достоверность и полноту всей информации, содержащейся в реестре акций, ...

... . 4. Какие основные факторы нужно определить прежде, чем формировать инвестиционный портфель клиента? 5. Опишите простую структуру инвестиционного портфеля. ВВЕДЕНИЕ РАЗВИТИЕ РЫНКА ЦЕННЫХ БУМАГ В РОССИИ И ЗАДАЧИ РЕГУЛИРОВАНИЯ Рынок ценных бумаг в России начал свое формирование в первой половине 1991 г. после принятия известного Постановления Совета министров РСФСР ¹ 601 от 25 ...

... , для включение их в листинги национальных торговых систем и гарантирует возможность размещения капитала в США. Исследование механизмов выпуска, обращения и описание основ регулирования эмиссий производных ценных бумаг при выходе на фондовый рынок США для иностранных эмитентов показало, что Закон о ценных бумагах (Securities Act) от 1933 года, определяющий механизм публичного размещения (public ...

0 комментариев