Навигация

Расчетно-аналитическая часть

3. Расчетно-аналитическая часть.

Анализ структуры средств и источников в динамике.

Исследование структуры баланса коммерческого банка следует начинать с анализа пассива, т.к. он характеризует источники средств и природу финансовых связей банка.

Пассивные операции в значительной степени предопределяют условия, формы и направления использования ресурсов, т.е. состав и структуру активов. Результаты структурирования пассивов балансов 1993г., 1994г. и баланса по состоянию на 01.07.95г. банка Менатеп сведены в таблицу №1. Это позволяет сделать качественный и количественный анализ, включающий в себя анализ структуры привлеченных (обязательств) и собственных средств.

Анализ структуры привлеченных средств банка.

Качественный анализ структуры привлеченных средств в первом приближении можно сделать, рассмотрев публикуемый банком баланс.

В общем случае привлеченные средства включают в себя:

Остатки средств по счетам до востребования:

средства на расчетных и текущих счетах предприятий и организаций;

средства на корреспондентских счетах банков-корреспондентов.

Срочные депозиты и векселя, выпущенные банком:

срочные вклады и депозиты предприятий, организаций и кооперативов;

вклады населения;

эмитированные банком долговые обязательства.

Межбанковские кредиты.

Средства, полученные от других кредиторов.

Прочие привлеченные пассивы.

В структуре привлеченных средств банка “МЕНАТЕП” за 1993г. 97% средств поступили из 4-х основных источников: срочные депозиты клиентов - 36%, кредиты других банков - 24%, остатки по счетам - 21% и средства ЦБ - 16%.

За 1994г. большая часть привлеченных средства поступила уже из 3-х основных источников: остатки по счетам - 47%, кредиты других банков - 26%, 25% - срочные депозиты клиентов.

В первом полугодии 1995г. банк также использовал 3 основных источника, но уже других: - 42% кредиты других банков, - 26% депозиты клиентов, - 26% средства привлеченные банком в результате выпуска долговых обязательств (депозитных сертификатов).

Темпы роста привлеченных средств следующие: в 1994г.- в 5,12 раза, в первом полугодии 1995г. - в 1,22 раза. В том числе темпы роста кредитов других банков: в 1994г. - в 5,5 раза, в первом полугодии 1995г. - в 2 раза. Из этого можно сделать вывод об уверенной работе банка на межбанковском финансовом рынке.

Доля собственных средств с составе ресурсов банка постоянно увеличивается: с 1993г. по 1995г. их доля возросла с 6,5 до 8,27 %, но еще не соответствует мировой банковской практике (8-18%), что, впрочем, можно отнести к специфическим условиям работы российских банков.

О рискованности банковской политики привлечения можно судить по коэффициенту покрытия рисков. Так, рассматривая отношение собственных средств банка к привлеченным им депозитам, можно определить способность банка поддерживать свою ликвидность и обеспечить выполнение обязательств в случае массового изъятия депозитов из банка.

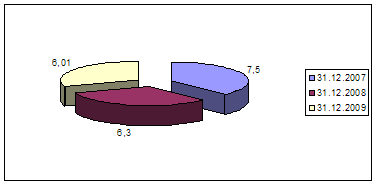

| Дата | Собствен. средства (млн. руб.) | Привлеченные депозиты (млн. руб.) | Собств.средства/ депозитам, % |

| 31.12.93г. | 64094 | 343655 | 18,7 % |

| 31.12.94г. | 331741 | 1243826 | 27 % |

| 01.07.95г. | 539520 | 1553941 | 35 % |

Вывод: удельный вес собственных средств банка последние годы возрастал, что повышало его устойчивость, но при этом, как будет показано в следующем разделе надо более внимательно следить за прибыльностью банка.

Рассмотрим более подробно структуру и динамику собственных средств банка.

1.2. Анализ структуры собственных средств банка.

Собственные средства банка включают в себя уставной, резервный, другие фонды и прибыль банка. Более детальный анализ может быть проведен с использованием бухгалтерских и аналитических данных учета банка.

При количественном анализе структуры собственных средств определяются их относительные веса. Далее изучается динамика изменения собственных средств в течении определенного периода времени деятельности банка, а также проводится их сравнение со структурой собственных средств других банков.

В 1993 и 1994 годах основу собственных средств банка составляли нераспределенная прибыль отчетного года и прошлых лет. В 1-м полугодии 1995г. 37% собственных средств составили эмиссионные разницы в ценах продажи акций банка - в основном за счет 6-й эмиссии акций в январе 1995г.

Доля уставного фонда в составе собственных средств снижалась с 22% в 1993г. до приблизительно 10% в первом полугодии 1995г. Распространение акций 6-й эмиссии среди юридических и физических лиц позволила уже во втором полугодии 1995г. существенно увеличить уставной фонд банка (до 450 млрд. руб.)

Относительно собственных средств необходимо добавить, что отношение суммы собственных средств банка к общей сумме его ресурсов представляет особый интерес. В мировой банковской практике отмечено, что при большом удельном весе собственных средств, этот благоприятный с точки зрения риска работы банка фактор, может исказить оценку деятельности банка по обеспечению рентабельности его работы. Это проявляется прежде всего в том, что поскольку собственные средства являются для банка бесплатными и будучи большими, могут содействовать повышению прибыльности операций, даже если платные ресурсы привлекаются банком по более высокой ставке, чем другими банками, а размещение производится по более низким ставкам.

Процентные доходы (Iа) от активных операций зависят от суммы активов и средней ставки % при размещении средств, приносящих прибыль. Расходы (Iп) по процентам в свою очередь зависят от средней ставки % при привлечении ресурсов и их объема. Получаем:

Iа - Iп = А* iа - А* iп + СС*iп ,

где iа и iп - ставки процентов по активным и пассивным операциям, а СС - собственные средства. Коэффициент прибыльности активов при этом будет равен:

Кпа = Пр/А = iа - (1 - СС/А)* iп

Отсюда видно, что при одних и тех же значениях процентной ставки по активным операциям и процентной ставок по привлеченным средствам, банк с большим отношением суммы собственных средств в общей сумме ресурсов будет иметь большую доходность.

Однако прибыльность банка, измеренная в виде отношения прибыли (Пр) к уставному фонду (Уф), при одних и тех же значениях ставки % по активным операциям и прибыльности активов (Кпа) будет меньше в силу того, что расходы на выплату % по привлеченным ресурсам будут больше.

Рассмотрим теперь факторы, влияющие на прибыльность капитала банка. Запишем: Пр/Уф = Пр/А * А/Уф

или

Кп(Уф) = Кпа * А/Уф

откуда видно, что для повышения прибыльности капитала банка (в нашем случае уставного фонда), необходимо увеличивать прибыльность его активов и уменьшать отношение уставного фонда к активам, или иначе: уменьшать долю уставного фонда в общей сумме средств банка.

Как уже отмечалось, для увеличения прибыльности активов следует увеличивать долю собственных средств банка в общей сумме его ресурсов. Однако, увеличение собственных средств банка, основной частью которых у Менатепа является уставной фонд, будет увеличивать знаменатель в последнем выражении. Что, естественно, повлечет за собой уменьшение прибыльности капитала банка.

Уменьшение соотношения собственных и привлеченных ресурсов или уменьшение доли собственных средств в общей сумме его ресурсов, положительно сказывается на прибыльности капитала банка. В 1991г. 200 крупнейших банков мира для достижения максимума своей прибыльности каптала, поддерживали отношение капитала к активам (К/А) в пределах 0,62 - 10,63%. Данные расчета вышеуказанных коэффициентов сведем в таблицу:

| Дата | Прибыль (млн. руб.) | Собствен. средства (млн. руб.) | Привлечен. средства (млн. руб.) | Активы всего (млн. руб.) | Кпа (%) | Собств. средства/ активам, % |

| 31.12.93г. | 32987 | 64094 | 922620 | 986714 | 3,3% | 6,1% |

| 31.12.94г. | 56635 | 331741 | 4920327 | 5252068 | 1,07% | 6,4% |

| 01.07.95г. | 129071 | 539520 | 5985652 | 6525172 | 1,97% | 8,3% |

Из таблицы видно, что доля собственные средств банка повышалась не протяжении всех трех лет, что впрочем не мешало банку также повышать и прибыльность его капитала, однако зная стремление банка продолжать дальнейшее увеличение собственных средств (в частности за счет новых эмиссий), необходимо задать вопрос: какие значения показателей, характеризующих собственные средства банка, являются желательными (при соблюдении требований ЦБ РФ) и, что самое главное, оптимальными, т.к. увеличение достаточности капитала повлечет за собой уменьшение его прибыльности.

По всей видимости, менеджерам банка, опираясь на торию оптимального управления, придется выбирать один из двух основных подходов.

Первый - это поиск компромиссного варианта, при котором будет некоторый приемлемый уровень достаточности капитала, при некотором приемлемом уровне прибыльности банка. Значения приемлемых уровней того и другого есть фактор субъективного выбора руководства банка.

Второй подход основан на выборе одного из показателей эффективности, который менеджеры будут стараться оптимизировать, а на значения остальных показателей наложат ограничения. Этим показателем эффективности деятельности банка может быть обеспечение максимальной прибыли, а ограничениями - выполнение нормативов ЦБ РФ и внутренние лимиты рисков.

Похожие работы

... деятельность глобальных инвестиционных банков чрезвычайно диверсифицирована, перечислим основные направления деятельности ВТБ-24, которые позволят в дальнейшем усовершенствовать организацию межбанковских расчетов: 1. андеррайтинг; 2. управление активами крупных институциональных клиентов; 3. управление активами частных лиц; 4. управление государственным долгом ...

... -нерезидентам до 25 числа месяца, следующего за отчетным. При этом ответственный исполнитель ОПЕРУ на основании мемориального ордера, подготовленного департаментом международных и межбанковских расчетов, осуществляет бухгалтерские проводки, определенные инструкцией. После 20-го числа месяца, следующего за отчетным проценты перечисляются банку-нерезиденту ответственным исполнителем отдела по ...

... ГЛАВА 3 ПУТИ СОВЕРШЕНСТВОВАНИЯ МЕЖБАНКОВСКИХ РАСЧЕТОВ 3.1 Необходимость перехода с системы SWIFT 1 на систему SWIFT 2 Так как в данное время КБ «Альфа Банк» в своей деятельности осуществляет межбанковские расчеты в системе SWIFT 1 то сначала в работе данна характеристика данной системы, где описаны ее приемущества и недостатки . Именно на основе них будет данно предложение по переходу на ...

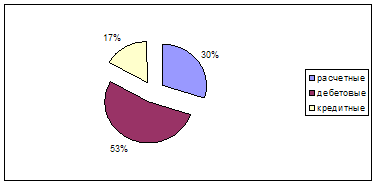

... . Карточка электронных денег рассматривается как заменитель наличных денежных средств [1, с. 53]. Порядок расчетов с использованием банковских пластиковых карточек. Начальным этапом является эмиссия карточек, которая включает в себя следующие действия: – заключение банком-эмитентом и клиентом договора карт-счета; – открытие банком-эмитентом карт-счета клиенту; – персонификацию карточки ( ...

0 комментариев