Навигация

Для оценки текущей ликвидности баланса используют соотношение ликвидных активов банка к обязательствам до востребования - он же Н7

3. Для оценки текущей ликвидности баланса используют соотношение ликвидных активов банка к обязательствам до востребования - он же Н7.

Н7 = ЛА/ОВ

где обязательства до востребования рассчитываются как сумма соответствующих счетов разделов 5,6,8,10,14,18,21,22 плана счетов. В нашем случае: ОВ в 94г. = 1183851 млн. руб., ОВ в 95г. = 3961365 млн. руб. Отсюда: Н7 в 94г. = 0,22; Н7 в 95г. = 0,41. Поскольку фактическое значение показателя Н7 в 95г. превышает норматив (0,3), то рассматривая отдельные элементы ликвидных активов, видим, что касса и корсчет составляют 7,2% общей величины ликвидных активов. Что дает возможность использовать эти средства для получения дополнительного дохода.

Сводная таблица нормативов.

| Показатели | На начало периода | На конец периода | Нормативное или рекомендуемое значение |

| Н1 | 0,34 | 0,145 | >0,04 |

| Н3 | 0,06 | 0,04 | >0,06 |

| Н6 | 0,46 | 0,56 | <0,65 |

| Н7 | 0,22 | 0,41 | >0,3 |

| Н8 | 0,16 | 0,41 | >0,2 |

III. Анализ финансовых результатов деятельности банка.

Прибыльность является истинным показателем успешности работы банка и зависит от многих факторов, среди которых качество его активов, накладные расходы и контроль за ними, доходы банка и налоговая политика.

В течении года и подводя итоги, банк оценивает свою деятельность и определяет, сработал ли он с прибылью или убытками. В зависимости от выявленных финансовых результатов банк корректирует свою кредитную и тарифную политики, другие вопросы банковской деятельности. От глубины этого анализа зависят перспективы конкурентоспособности банка и его место на рынке.

Внешним выражением результатов работы банка за какой либо период времени, приводящим к потерям ил чистой прибыли, служат данные о его расходах и доходах. Доходы банка отражаются на счетах 960,966 и 969. Анализ доходов банка за 1993г. и 1994г. сведены в нижеследующую таблицу.

Структура доходов банка.

| Дата | Доход от опе-рационной работы (млн. руб./%) | Доход от валютных операций (млн.руб./%) | Доход от операций с ценными бумагами, млн.руб.(%) | Прочие доходы (%) | Доход всего (млн. руб.) |

| 31.12.93 | 272153 (85) | 23441 (7,3) | 6102 (2) | 5,7 | 319762 |

| 31.12.94 | 657632 (74) | 119901 (13,4) | 44687 (5) | 7,6 | 894126 |

| 01.07.95 | 854896 (58) | 224512 (15,5) | 152462 (10) | 16,5 | 1452850 |

Расходы банка отражаются на счетах 970,971 и 979 и сведены в таблицу.

Структура расходов банка.

| Дата | Операционные расходы (%) | Расходы по ценным бумагам (%) | Эксплуатацион-ные расходы (%) | З/п и матери-альное поощрение персонала (%) | Прочие расходы (%) | Расходы всего (млн. руб.) |

| 31.12.93 | 73,0 | 0,7 | 1,2 | 0,5 | 24,6 | 259214 |

| 31.12.94 | 53,0 | 9,0 | 2,4 | 0,9 | 34,7 | 777545 |

| 01.07.95 | 59,0 | 11,2 | 3,6 | 1,6 | 24,6 | 1323779 |

Как видно основную часть доходов и расходов составляют полученные и выплаченные проценты. В 1994г. возросла доля прочих расходов.

Доходность банковских операций можно оценить по средней доходной марже(разности средних ставок по активным и пассивным операциям). Но, поскольку, полных данных по этим операциям нет, то оценку средней доходной маржи можно получить из баланса. Для этого необходимо сопоставить прибыль банка с объемом его активных операций. Здесь мы исходим из того, что основную часть доходов и расходов составляют полученные и выплаченные проценты. Следовательно, средняя доходная маржа приближенно будет определяться соотношением :

Мi = Пр/А *100%

По данным трех балансов проводим расчет средней доходной маржи и сводим результат в таблицу: “Средняя доходная маржа”.

| Дата | Бал. прибыль (млн. руб.) | Активы (млн. руб.) | Средняя доходная маржа (%) |

| 31.12.93 | 23987 | 986714 | 2,4 |

| 31.12.94 | 56635 | 5252068 | 1,0 |

| 01.07.95 | 129071 | 6525172 | 2,0 |

- Т.о. коэффициент рентабельности (соотношение прибыли и общей суммы активов) или как его еще называют коэффициент доходности активов (Return on Assets - ROA) вполне удовлетворителен. Диапазон значений этого коэффициента в России для нормально функционирующего банка составляет: 2-4,5%. А в банках США этот показатель находится в пределах 0,6-1,1%.

Значение рентабельности можно детализировать, сопоставляя доход от операционной деятельности и общую сумму выданных кредитов. Доход от операционной деятельности составляет за 94г. - 703238 млн. руб. По результатам анализа актива сумма выданных кредитов - 2317493 млн. руб. Доходность кредитных операций - 30%.

- Также одним из основных показателей рентабельности является соотношение прибыли банка к его капиталу, или как его принято называть в международной практике коэффициент доходности капитала (Return on Equity - ROE). Это соотношение позволяет определить эффективность управления собственными средствами.

ROE = Пр/Капитал

В нашем случае, используя рекомендации ЦБ, капитал банка определен в сумме: на 31.12.94г. - 177793 млн. руб., на 01.07.95г. - 238713 млн. руб. Итак, ROE в 1994г. = 0,31; а в 1995г. ROE = 0,54. Рентабельность капитала банка имеет довольно широкий диапазон значений, при которых возможна нормальная деятельность банка. Для российских банков - это 1,5 - 80%. По международным стандартам - 10 - 20%.

- Эффективность работы банка по вложению ресурсов можно определить как соотношение прибыли и работающих активов. Этот коэффициент называют еще реальным уровнем рентабельности. Это связано с тем, что активы уменьшаются на сумму иммобилизованных, т.е. не приносящих доход, активов.

R реал. = Пр. /А раб.

Результаты расчетов сводим в таблицу: “Реальная рентабельность банка”

| Дата | Бал. прибыль (млн. руб.) | Активы работающие (млн. руб.) | R реал. (%) |

| 31.12.93 | 23987 | 444551 | 5,3 |

| 31.12.94 | 56635 | 2255765 | 2,5 |

| 01.07.95 | 129071 | 3204688 | 4,0 |

В мировой банковской практике коэффициент реальной рентабельности находится в пределах 0,05-2,2%. Полученные значения эффективности можно отнести на счет продуманной кредитной политики и специфики российского рынка банковских услуг.

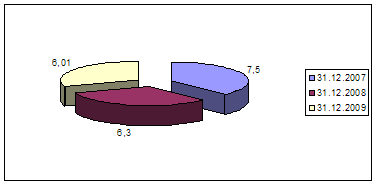

- Доля прибыли в доходах банка показывает эффективность управления расходами банка и эффективность налоговой политики банка. Этот показатель называют еще уровнем рентабельности банка.

Ур = Пр/Дох.

| Дата | Бал. прибыль (млн. руб.) | Доход (млн. руб.) | Ур (%) |

| 31.12.93 | 23987 | 319762 | 7,5 |

| 31.12.94 | 56635 | 894126 | 6,3 |

Как видно уровень рентабельности банка в 1994г. снизился, что можно связать с высокими темпами инфляции и как следствие ростом стоимости операционных издержек, связанных с удорожанием пассивов.

Похожие работы

... деятельность глобальных инвестиционных банков чрезвычайно диверсифицирована, перечислим основные направления деятельности ВТБ-24, которые позволят в дальнейшем усовершенствовать организацию межбанковских расчетов: 1. андеррайтинг; 2. управление активами крупных институциональных клиентов; 3. управление активами частных лиц; 4. управление государственным долгом ...

... -нерезидентам до 25 числа месяца, следующего за отчетным. При этом ответственный исполнитель ОПЕРУ на основании мемориального ордера, подготовленного департаментом международных и межбанковских расчетов, осуществляет бухгалтерские проводки, определенные инструкцией. После 20-го числа месяца, следующего за отчетным проценты перечисляются банку-нерезиденту ответственным исполнителем отдела по ...

... ГЛАВА 3 ПУТИ СОВЕРШЕНСТВОВАНИЯ МЕЖБАНКОВСКИХ РАСЧЕТОВ 3.1 Необходимость перехода с системы SWIFT 1 на систему SWIFT 2 Так как в данное время КБ «Альфа Банк» в своей деятельности осуществляет межбанковские расчеты в системе SWIFT 1 то сначала в работе данна характеристика данной системы, где описаны ее приемущества и недостатки . Именно на основе них будет данно предложение по переходу на ...

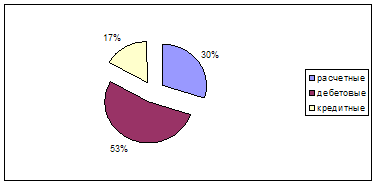

... . Карточка электронных денег рассматривается как заменитель наличных денежных средств [1, с. 53]. Порядок расчетов с использованием банковских пластиковых карточек. Начальным этапом является эмиссия карточек, которая включает в себя следующие действия: – заключение банком-эмитентом и клиентом договора карт-счета; – открытие банком-эмитентом карт-счета клиенту; – персонификацию карточки ( ...

0 комментариев