Навигация

Рекомендації щодо удосконалення методики фінансового аналізу та поліпшення фінансово-економічного стану комерційного банку

3.4 Рекомендації щодо удосконалення методики фінансового аналізу та поліпшення фінансово-економічного стану комерційного банку

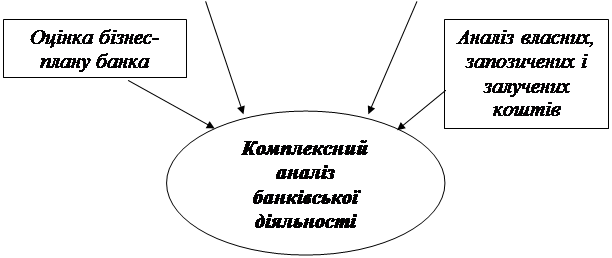

За дев’ять років існування банківської системи в Україні немає єдиного обгрунтованого підходу до побудови рейтингової системи оцінювання діяльності банківських установ. Розв’язання цього завдання набуває особливої актуальності. Немає також систем рейтингової оцінки банківської діяльності, диференційованих за різними категоріями споживачів такої інформації: акціонерів, клієнтів, банків-кореспондентів та самого банку для контролю за внутрішньою ситуацією в обласних дирекціях та філіях. Саме це пояснює актуальність розробки обгрунтованої системи показників для дослідження результатів банківської діяльності на різних рівнях управління.

В промислово-розвинутих країнах банківський нагляд і методологія аналізу розвивались в залежності від фінансових криз, змін в економіці та політичних подій.

Розвиненими країнами вже знайдено методологічна єдність процесу оцінки стану банку. В центрі уваги знаходяться п’ять ключових областей, так звані компоненти “CAMEL”, до яких відносять:

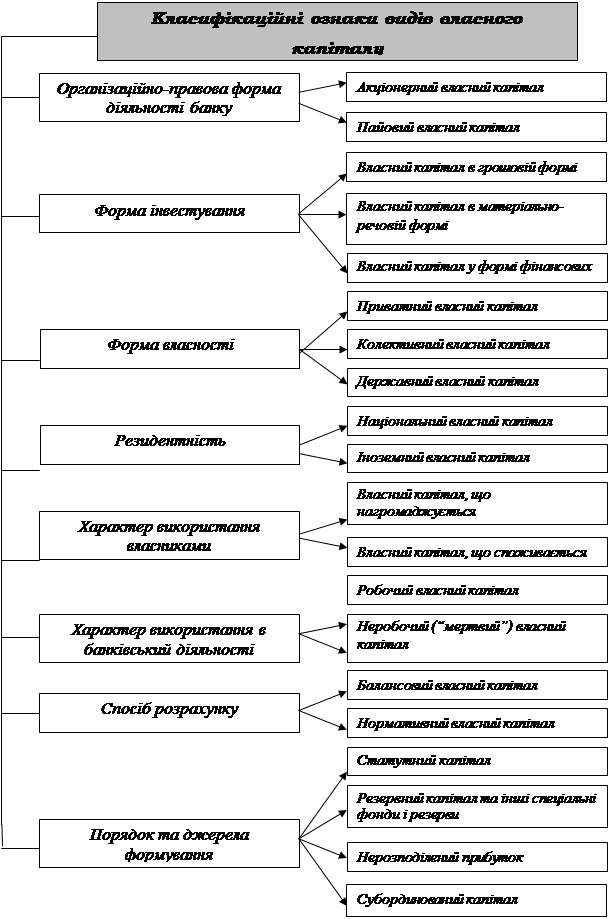

— С (capital adequacy) — показники достатності капіталу, які визначають розмір власного капіталу банку, необхідного для гарантії вкладників, і відповідність реального розміру капіталу необхідному.

— A (asset quality) — показники якості активів, які визначають ступінь “повернення” активів і позабалансових статей, а також фінансовий вплив проблемних позик.

— М (menagment) — показники оцінки якості управління (менеджменту) роботи банку, політики, що проводиться, дотримання законів та інструкцій.

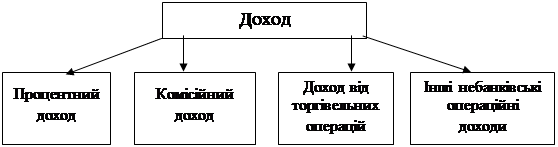

— Е (earnings) — показники дохідності або прибутковості з позицій її достатності для майбутнього зростання банку.

— L (liquidity) — показники ліквідності, які визначають, чи достатньо ліквідний банк для виконання звичайних і непередбачених зобов’язань.

Таким чином, система CAMEL містить всі важливі компоненти стійкості банку, які оцінюються банківськими аудиторами. Хоча ця система являє собою стандартизований метод оцінки діяльності банків, її ефективність залежить від уміння й об’єктивності аналітиків, які оцінюють банки, оскільки основу для аналізу складають результати наглядової перевірки на місці. Лише частину показників CAMEL можна визначати на підставі зовнішньої звітності банку. Розглянемо детальніше основні компоненти даної рейтингової системи.

Аналіз капіталу покликаний з’ясувати, чи може банк гарантувати достатній захист коштів своїх вкладників.

Найсуттєвішим елементом аналізу є оцінка його достатності або адекватності для збереження коштів своїх вкладників.

Банк постійно повинен мати певний мінімальний обсяг капіталу. Як правило, це рівень капіталу, необхідний для одержання відповідних ліцензій на здійснення банківських операцій. Коли ж мінімальний рівень капіталу стає недостатнім для захисту вкладів клієнтів, слід своєчасно прийняти рішення щодо його збільшення.

Таким чином, основне завдання аналізу капіталу полягає в тому, щоб своєчасно визначити обсяг капіталу та збільшити його до необхідного.

Визначаючи адекватність капіталу банку, його активи слід зважувати на відповідні коефіцієнти ризику.

Якість активів банку аналізують, щоб визначити його життєздатність, а також правильність відображення вартості активів у звітності. Щоб зробити якнайточніший аналіз якості активів, застосовують систему класифікації щодо кредитів, інших видів активів та позабалансових статей.

Активи, визнані задовільними (стандартними), не підлягають класифікації.

Активи, стосовно яких банк має очевидні проблеми і за якими остаточне погашення не гарантоване, класифікуються як субстандартні.

Активи, збитки за якими майже бузсумнівні, але їх розмір поки що не можна встановити точно, вважаються сумнівними.

Активи, які однозначно не будуть погашені, тобто нежиттєздатні, відносять до збиткових.

У ході аналізу всі активи перемножують на відповідній коефіцієнт ризику. Загальна сума зважених на коефіцієнт ризику активів є середньозваженою вартістю класифікованих активів.

Але такий підхід до визначення якості активів дещо суб’єктивний, оскільки оцінка активі залежіть від спеціалістів з аналізу, а якщо точніше — від правильності віднесення активів до певної групи з відповідним коефіцієнтом ризику. Неправильне віднесення може потягти за собою хибну рейтингову оцінку комерційного банку.

Доцільним було б розглянути іншу методику визначення якості активів — методику, рекомендовану Світовим банком, яка базується на міжнародному стандарті обліку та на принципі “care” (обережності), згідно з яким вартість активів банку повинна наближатися до ринкової, так званої “ціни заміни” [28].

Неминучим є той факт, що банки несуть збитки за позиками, авансами, цінними паперами, іншими вкладаннями., Це негативно впливає на фінансовий стан та ефективність роботи банку. Щоб уникнути негативного впливу, банки формують спеціальні резерви. При неповерненні кредитів відповідні суми списуються з балансу за рахунок спеціальних резервів та інших фондів. Якщо сума резервних відрахувань знижена, вартість активів банку стає завищеною, що тягне за собою хибний показник достатності капіталу. Оцінюючи розмір створених банком резервів, органи нагляду перевіряють кредитну політику відповідного банку, його методи й системи нагляду за кредитним ризиком і стягненням боргів. Процес формування резервів та здійснення контролю специфічний для кожної окремої країни.

НБУ розіслав комерційним банкам на розгляд проект положення “Правила класифікації кредитних портфелів і створення спеціальних резервів на можливі втрати за позиками”. В основу класифікації покладено два фактори:

— оцінка фінансової діяльності й надійності клієнтів;

— історія обслуговування боргу клієнтом.

Перший здійснюється на основі поточного балансу та звітів про грошові потоки кожного з клієнтів плюс оцінка перспектив їх діяльності.

Якщо діюча на сьогодні класифікація кредитів заснована на моменті якості кредитного портфеля, то проектне положення дає можливість враховувати ретроспективу та перспективу відносин банку з клієнтом, що свідчить про більш системний підхід до проблеми, а не просто про технічну оцінку строків. Термін прострочених позик не є оперативним індикатором, якісна ж система класифікації кредитів дає змогу встановити момент, коли наступні платежі стають сумнівними. Така методика допоможе своєчасно зреагувати на зміни й суттєво обмежити збитки.

Існує ще одна — спеціалізована методика оцінки якості активів, яка розробляється кожною країною окремо, виходячи зі стану її банківської системи та економічних умов діяльності банків. В Україні така методика визначається положенням НБУ “Про порядок формування та використання резерву на можливі втрати за позиками комерційних банків” від 27.03.1998 р., згідно з яким комерційний банк в обов’язковому порядку формує резерв по кожному виданому кредиту залежно від його якості на момент резервування. Класифікація виданих кредитів і оцінка кредитних ризиків здійснюється комерційними банками залежно від наявності та якості забезпечення і кількості днів простроченої заборгованості.

Це положення чітко регламентує категорії кредитів, але в ньому є певні можливості щодо приховування реальної структури кредитного портфеля. Так, більшість банків для ефективного поліпшення кредитного портфеля пролонговує прострочені кредити, а через деякий час поновлює кредитний договір, тим самим “знищуючи” прострочені позики.

Причиною такої поведінки українських банків є те, що вони зобов’язані формувати резерви за рахунок відрахувань від чистого прибутку (а не за рахунок собівартості, як в усьому світі). Але навіть цю ситуацію можна було б виправити шляхом формування системного резерву (у світовій практиці — 2-5 % від виданих кредитів) за рахунок портфелів комерційних банків України [28].

Далі зупинимося на рекомендаціях щодо поліпшення фінансово-економічного стану комерційного банку за рахунок підвищення ефективності проведення його основних операцій — кредитних, депозитних і розрахункових.

Питання вдосконалення банківської діяльності й визначення пріоритетних напрямів розвитку банків перебувають сьогодні в центрі економічного, політичного і соціального життя країни. В останні роки спеціалісти відзначають усе більший вплив кредитної політики комерційних банків на розвиток їхньої діяльності. Однак недостатня розробка теоретичних основ кредитної політики, проблем її практичної реалізації послаблює вплив кредиту на покращення якісних і кількісних показників функціонування комерційних банків та банківської системи.

Кредитна політика визначається загальними установками щодо операцій з клієнтурою, які ретельно розробляються і фіксуються в документах, і практичними діями банківського персоналу, що інтегрує і впроваджує в життя ці установки. Важливим регулятором кредитної політики є проведення політики обов’язкових резервів. Цей метод кредитного регулювання являє собою збереження частини ресурсів комерційного банку. Політика обов’язкових резервів проводиться з використанням уніфікованої ставки резервування залучених банком коштів як у національній валюті, так і у вільно конвертованій. Сума збереження коштів на кореспондентському рахунку в Національному банку України встановлюється у визначеному в процентному відношенні від розміру депозитів комерційного банку. Норма обов’язкових резервів може змінюватися за постановами Правління НБУ: зменшуватись або збільшуватись протягом року залежно від ситуації на грошово-кредитному ринку.

Прямим методом впливу на діяльність комерційного банку є політика кількісних кредитних обмежень сум кредитів, що видаються. На думку західних економістів цей метод є найбільш ефективними антиінфляційним засобом. Суть методу полягає в тому, що комерційний банк не може перевищувати норму видачі кредитів, встановлену Центральним банком.

Рішення про надання “великого” кредиту має бути оформлене відповідним висновком кредитного комітету комерційного банку, затвердженим його Правлінням.

Положення з кредитної політики, що регламентує всі аспекти роботи банку на кредитному ринку, концентрує у собі весь накопичений банком інструктивний і методичний матеріал з організації кредитного процесу. Воно має містити такі розділи:

функціональні ланки. Що беруть участь у кредитному процесі, їхні повноваження;

інструкції з організації кредитування;

3) методичні вказівки щодо аналізу кредитоспроможності клієнтів;

4) методичні вказівки щодо аналізу кредитного портфеля;

5) методичні вказівки щодо аналізу виконання кредитних договорів.

Стратегія розвитку може бути застосована як на один рік, так і на ряд років. Подібне прогнозування дає змогу відстежувати тенденції, що намітилися, або відхилення від задуманих заходів і вчасно вносити відповідні користування.

Щодо депозитних операцій, то ефективність їх проведення залежить від депозитної політики кожного комерційного банку.

Депозитна політика — це комплекс заходів комерційного банку із формування портфеля депозитних послуг, різноманітних форм і методів здійснення цих заходів, визначення його конкурентних позицій на даному сегменті ринку та забезпечення стійкості й надійності ресурсної бази.

З метою ефективності здійснення депозитної політики комерційним банкам доцільно розробляти відповідний меморандум. На жаль, це питання не знайшло адекватного відображення як у теорії банківської справи, так і в практичній діяльності банків України. У західних банках розробці меморандуму депозитної політики, якою відають служби стратегічного планування, казначейства та маркетингу, приділяють особливу увагу.

Призначення меморандуму депозитної політики полягає у встановленні граничних розмірів депозитної бази, її місця в ресурсному потенціалі банку та засобах його реалізації. По суті, це визначення стратегії банку щодо цільових ринків та клієнтів, обсягів, структури депозитів кредитних і фізичних осіб, методів та пріоритетів депозитної діяльності.

Меморандум закріплює напрямки депозитної політики, виходячи з цілей, завдань комерційного банку, визначених у його статуті: отримання максимального прибутку при збереженні банківської ліквідності.

При розробці меморандуму депозитної політики необхідно врахувати такі принципи:

максимізація прибутку;

забезпечення стійкості ресурсної бази та рівня ліквідності;

гнучкість асортиментної і цінової політики та пристосування окремих параметрів збуту до вимог клієнтів.

Депозитна політика сприяє формуванню коштів для проведення активних операцій з метою отримання прибутку. Досягнення цієї мети залежить від обсягу та ціни залучення різноманітних видів депозитів від усіх категорій клієнтів.

Обов’язковою умовою проведення будь-яких банківських операцій, у тому числі депозитних, є принцип ліквідності. Гнучка депозитна політика, яка враховує терміни й умови залучення коштів, має грунтуватися на підтримці ліквідності. Зумовлено це тим, що розміри й структура пасивів банку визначають його можливості щодо проведення активних операцій як за ступенем ризику, так і за терміном укладення коштів. У свою чергу, характер активних операцій, попит на них із боку клієнтів банку потребують формування адекватної ресурсної підтримки. Очевидно, що при такому підході первинну роль відіграють структура й розміри ресурсів банку, у тому числі депозитних.

Принцип стійкості ресурсної бази потребує від банку більше уваги приділяти надійним ресурсним джерелам, до яких насамперед належать строкові депозити. Завдяки цим депозитам банки можуть вільно маневрувати залученими ресурсами у межах визначеного терміну за умови адекватного резервування. Світовий досвід переконує, що найстійкішим ресурсом для банку є депозити фізичних осіб, по яких спостерігається значно менший рух коштів, на відміну від депозитних юридичних осіб.

Звичайно, успіх будь-якого банківського продукту залежить від його корисних властивостей, спроможності задовольнити наявні потреби клієнтів банку. Якісно розроблена депозитна політика, що має максимально задовольняти різноманітні цільові потреби клієнтів шляхом розробки і впровадження модифікацій окремих депозитів, передбачає встановлення детально обміркованих параметрів депозитних продуктів. Це дасть змогу залучати більшу кількість клієнтів, завойовувати нові сегменти ринку й проводити успішну конкурентну боротьбу. У разі досягнення цієї мети можна зробити висновок про дотримання банком принципу гнучкої асортиментної політики.

Важливим чинником успішності депозитної політики банку цілком виправдано вважають процентну політику. Об’єктами цінової політики у сфері депозитної діяльності є:

розміри процентних ставок;

умови нарахування і сплати процентів;

мінімальна сума для відкриття депозитного рахунка;

можливості встановлення індивідуальних процентних ставок для окремих категорій клієнтів.

Від цінових параметрів депозитів конкурентне середовище потребує такої самої гнучкості, як і від асортименту послуг, тобто ціни на депозитні продукти мають постійно реагувати на ринкові зміни.

Розроблений із максимальним урахуванням ринкових вимог, депозитний продукт не може бути реалізований сам по собі. Для цього необхідно розробити зважену збутову політику, яка б передбачала можливості комплексного обслуговування клієнтури, пакетування банківських продуктів, спільний збут тощо.

У сучасних універсальних банках дедалі чіткіше простежується тенденція до комплексного обслуговування клієнтів. Такий підхід дає можливості витримувати цінову й нецінову конкуренції, надавати клієнтам максимальну кількість банківських послуг на високому сервісному рівні.

Висновок

Комерційні банки в сучасній Україні почали виникати всього 8—9 років тому і за цей короткий історичний відрізок часу зазнали стрімкого розвитку, відображуючи у власній долі як видатні можливості української економіки, великий інтелектуальний і підприємницький потенціал українців, так і труднощі, яких вони зазнали за цей час.

Сьогодні умови роботи українських банків змінюються, пожорстокішали вимоги Національного банку України: відкрити комерційний банк не так легко, як це було кілька років тому, невиконання розпоряджень центрального банку ведуть до серйозних санкцій із боку останнього та інше. Минули часи, коли достатнім було залучити “короткі” гроші, спрямувати їх на спекулятивні операції та, отримуючи добру маржу, забезпечувати високі фінансові показники, особливо не турбуючись про те, “як вийшло сьогодні та що буде завтра”.

В умовах, що склалися, змінюються і підходи до аналізу. Споживачі ринку банківських послуг, самі банкіри усвідомлюють необхідність в найбільш повних і достовірних засобах аналізу банківської надійності. Чим же сьогодні може відповісти банківська система?

Як показали проведені розрахунки, на етапі становлення самої банківської системи України, коли ще не в достатній мірі напрацьовано методологічний апарат, законодавство залишає бажати кращого; навіть найкрупніші банки України за міжнародними мірками дотягують, в кращому випадку, до “середніх” банків, залишаються серйозні проблеми і вади і підходах до банківського аналізу. До них відносять:

— аналізований банк розглядається як окремо існуючий фінансовий інститут: не оцінюється “вага” конкретного банку в фінансовій системі країни (або регіону), не враховуються можливості впливу акціонерів, клієнтів;

— аналіз, проведений з трьох різних позицій (центрального банку, внутрібанківський, рейтинг) свідчить про різний обсяг доступної інформації, і, як наслідок, — розбіжності у визначенні однотипних показників, які є основними при проведенні фінансового аналізу банківських операцій, наприклад: ризикові активи, склад залучених коштів, зобов’язання банку тощо;

— немає єдиної системи оцінки банку за видами банківських операцій.

Разом з цим, позитивною тенденцією можна вважати той факт, що в сучасній Україні почали приділяти серйозну увагу питанням надійності банківської системи і окремого комерційного банку. Сьогодні вивчаються (з метою приближення до українських норм і стандартів) і публікуються широко відомі західні методики (приклад однієї з них — рейтингової системи CAMEL — наведено в третьому розділі цієї роботи), застосовуються і свої напрацювання, наприклад, обов’язкова до подання в національний банку загальна фінансова звітність комерційних банків за інструкцією № 10, працюють інформаційно-аналітичний центр “Банк-Інформ” при Асоціації українських банків, Українська фінансова група.

Автор даної дипломної роботи сподівається, що все вищевикладене сприятиме тому, що найближчим часом замість методів “миттєвої фотографії” українська банківська система буде мати повністю налагоджені та цілком достовірні методи фінансового аналізу банківських операцій. Методи, які виконують своє основне завдання — підвищення інформаційного забезпечення всіх учасників українського банківського ринку.

Додаток А

| Балансовий звіт комерційного банку, тис. грн. (умовні дані) | |||||

| Активи | 01.11 | 01.12 | Пасиви | 01.11 | 01.12 |

| Валюта, монети | 2311,14 | 2013,64 | Зобов’язання | ||

| Дорожні чеки | 43,00 | 43,00 | Коррахунки банків | 10533,78 | 10567,77 |

| Кошти на коррахунках у НБУ | 8412,98 | 8385,98 | Депозити і кредити банків | 4598,90 | 4598,90 |

| Кошти на коррахунках в інших банках | 3843,33 | 3830,83 | Кошти до запитання клієнтів | 44856,58 | 44902,47 |

| Депозити та кредити в інших банках | 6491,60 | 6491,60 | Строкові депозити клієнтів | 16732,14 | 16732,14 |

| Цінні папери | 2608,40 | 2608,40 | Цінні папери власного боргу | 1000,00 | 1000,00 |

| Кредити, надані клієнтам | 71434,13 | 71434,13 | Субординована заборгованість | 1500,00 | 1500,00 |

| Інвестиції капіталу | 914,4 | 914,4 | Інші зобов’язання | 1410,34 | 1405,52 |

| Нематеріальні активи | 1234,05 | 1234,05 | Сукупні зобов’язання | 80361,74 | 30706,80 |

| Матеріальні активи | 22206,35 | 22206,35 |

Капітал | ||

| Інші активи | 6516,21 | 7518,65 | Статутний капітал | 45000,00 | 45000,00 |

| Нерозподілені прибутки і резерви | 243,39 | 243,39 | |||

| Прибутки поточного року | 140,46 | 730,84 | |||

| Сукупний капітал | 45383,85 | 45974,23 | |||

| Сукупні активи | 126015,59 | 126681,03 | Сукупні пасиви | 126015,59 | 126681,03 |

Додаток Б

| Звіт про прибутки та збитки комерційного банку, тис. грн. (умовні дані) | |||

| ДОХОДИ | 01.11 | 01.12 | |

| 1 | Процентні доходи | 1217,31 | 1102,44 |

| за коштами, розміщеними в НБУ | - | - | |

| за коштами, розміщеними в банківському секторі | 208,31 | 104,17 | |

| за кредитами клієнтів | 933,80 | 979,48 | |

| за цінними паперами | 75,17 | 18,79 | |

| інші процентні доходи | - | - | |

| 2 | Комісійні доходи | - | - |

| за операціями з банками | - | - | |

| за операціями з клієнтами | - | - | |

| інші комісійні доходи | - | - | |

| 3 | Прибуток (збиток) від торговельних операцій | - | 278,66 |

| від торгівлі цінними паперами на продаж | - | 278,66 | |

| від торгівлі іноземною валютою | - | - | |

| 4 | Інші банківські операційні доходи | - | - |

| дивідентний дохід | - | - | |

| штрафи, отримані за банківськими операціями | - | - | |

| 5 | Інші небанківські операційні доходи | - | - |

| доходи від продажу основних засобів | - | - | |

| штрафи, отримані за господарськими операціями | - | - | |

| 6 | Зменшення резервів за заборгованістю | - | - |

| 7 | Непередбачені доходи | - | - |

| ВИТРАТИ | |||

| 1 | Процентні витрати | 358,70 | 208,72 |

| за коштами, одержаними від НБУ | 54,00 | 27,00 | |

| за коштами, одержаними від інших банків | 67,98 | 33,99 | |

| за коштами клієнтів банку | 136,72 | 110,23 | |

| за цінними паперами власного боргу | 50,00 | 12,50 | |

| інші процентні витрати | 50,00 | 25,00 | |

| 2 | Комесійні витрати | - | - |

| за операції з банками | - | - | |

| за операціями з клієнтами | - | - | |

| інші комесійні витрати | - | - | |

| 3 | Інші банківські операційні витрати | - | - |

| штрафи, сплачені за банківськими операціями | - | - | |

| 4 | Інші небанківські операційні витрати | 657,95 | 328,98 |

| витрати на утримання персоналу | 475,95 | 228,98 | |

| сплата податків, крім податку на прибуток | - | - | |

| витрати на утримання основних засобів | 200,00 | 100,00 | |

| інші експлутиаційні витрати | - | - | |

| 5 | Інші небанківські операційні витрати | - | - |

| 6 | Відрахування у резерви | - | - |

| 7 | Непередбачені витрати | - | - |

| 8 | Прибуток (збитки) до сплати податку | 199,66 | 843,40 |

| 9 | Податок на прибуток | 59,90 | 253,02 |

| 10 | Чистий прибуток (збитки) | 139,76 | 590,38 |

Додаток В

Договор № ________

о представлении кредитной линии

г. Запорожье ”20” ___мая 2000 г.

Коммерческий банк “Приватбанк”, именуемый в дальнейшем “Банк”, в лице Управляющего Запорожским региональным управлением КБ “Приватбанк” Пугачева Игоря Генриховича, действующего на основании доверенности головного банка, а также положения банка о филиале, с одной стороны, и _____ООО “Альфа” , именуемый в дальнейшем “Заемщик”, в лице директора Иванова И.И. , действующего на основании Устава, с другой — стороны, в целях наиболее своевременного исполнения обязательств Клиента перед деловыми партнерами заключили настоящий договор о нижеследующем:

ПРЕДМЕТ ДОГОВОРА

1.1. Банк, исходя из финансового положения Заемщика, устанавливает ему лимит кредитования. Кредит Заемщику предоставляется частями, в пределах установленного лимита, по мере возникновения в нем потребности. Сумма лимита установлена сторонами в размере 140000 грн. (Сто сорок тысяч гривень) .

1.2. Платежи за пользование кредитными ресурсами начисляется на сумму дебетового сальдо Заемщика из расчета 45 / сорок пять процентов годовых.

1.3. Открыть для кредитования ссудный счет №_________ и перечислять с него необходимые заемщику суммы на счета, указанные в предъявленных заемщиком платежных обязательств, с одновременным уменьшение установленного лимита кредитования. Лимит кредитования пополняется по мере поступления платежей на ссудный счет владельцам.

1.4. Начисление процентов за пользование кредитными ресурсами начинается с момента списания денежных сумм с ссудного счета Заемщика и заканчивается в момент полного погашения задолженности путем зачисления средств на ссудный счет.

1.5. Кредит предоставляется сроком на два месяца с “ 20 “ мая 2000 г. по “ 20 “ июля 2000 г.

УСЛОВИЯ ОБЕСПЕЧЕНИЯ КРЕДИТА

В обеспечение обязательств оп договору Банком приняты:

заключен договор залога .

(указать конкретно: заключен договор залога, договор поручительства (гарантия), ценные бумаги, сданные на хранение в Банк, иные документы).

2.2. Кредит, выданый Банком, обеспечивается всем принадлежащим Заемщику имуществом и средствами, на которые может быть обращено взыскание в порядке, установленном законодательством Украины.

БАНК ОБЯЗУЕТСЯ

3.1. Открыть для кредитования ссудный счет № 111054788915 и перечислять с него необходимую Заемщику сумму в пределах лимита на приобретение оборудования .

3.2. Обеспечить Заемщика консультационными услугами по вопросам выполнения договора.

3.3 На основании данных бухгалтерской отчетности (месячной, квартальной) анализировать кредитоспособность Заемщика, проверять обеспечение и целевое использование кредита, вносить предложения о дальнейших отношениях с Заемщиком.

ЗАЕМЩИК ОБЯЗУЕТСЯ

4.1. Обеспечить возврат полученного кредита и начисленных по нему процентов в установленные договором сроки.

4.2. Предоставить Банку право самостоятельно направлять поступающие на счет Заемщика средства в погашение задолженности по кредиту и процентам.

4.3. Уплачивать проценты за пользование кредитом на счет доходов Банка № 05322111001576 каждую пятидневку (по усмотрению Банка), но не позднее 25 числа текущего месяца.

4.4. В случае образования просроченной задолженности в первую очередь направлять средства на оплату процентов за кредит, затем — просроченной задолженности. Оставшаяся сумма направляется для погашения кредита.

4.5. За нарушение сроков возврата кредита и процентов за кредит уплачивать Банку дополнительно к установленной процентной ставке за кредит пеню в размере 0,5 % за каждый день просрочки платежа.

4.6. Самостоятельно представлять Банку 1 числа бухгалтерский баланс, плановые, отчетные документы, изменения и дополнения к договорам поставки, реализации кредитуемых объектов и иные материалы для выдачи, проверки обеспечения кредита и контроля за его использованием и возвратом.

4.7. Периодически ( ежемесячно ) информировать Банк о ходе выполнения условий договора.

4.8. Представить Банку право самостоятельно взыскивать проценты в случае наступления сроков платежей и пени за несвоевременную оплату процентов.

4.9. Представить Банку право после проверки целевого использования кредита взыскивать штраф 17 процентов от суммы средств, использованных не по целевому назначению.

БАНК ИМЕЕТ ПРАВО

5.1. Разрешать по ходатайству Заемщика в отдельных случаях при наличии свободных кредитных ресурсов переносить сроки возврата кредита со взысканием повышенной процентной ставки в размере 3 процента годовых.

5.2. Производить проверку на месте обеспечения банковских кредитов, а в случае надобности — и предварительную проверку залоговых возможностей Заемщика и третьих лиц, гарантирующих возврат кредита.

5.3. Производить проверку целевого использования кредитов на месте у Заемщика.

В случае выявления не целевого использования кредитов взыскивать с Заемщика штраф в размере 70 процентов от сумы не целевого использования.

5.4. В случае несоблюдения Заемщиком условий кредитного договора разорвать договор и досрочно взыскать кредит с уплатой штрафа в размере _________ процентов от суммы кредита.

5.5. В случае недостаточного обеспечения кредитными ресурсами ограничить представление кредита по открытой кредитной линии, уведомив об этом Заемщика за 7 дней приостановки кредитования.

ЗАЕМЩИК ИМЕЕТ ПРАВО

Использовать предоставленный ему лимит кредитования по частям ______

с правом последующего использования свободного остатка лимита.

6.2. Ставить перед банком вопросы о переносе сроков платежа в случае возникновения временных финансовых или иных осложнений по независящим от него причинам, связанным с выполнением контрактов, соглашений по кредитному за кредит.

6.3. Досрочно погашать кредит и уплачивать проценті за кредит.

6.4. Досрочно расторгнуть договор, полностью возвратив полученный кредит, включая проценті за его использование, уведомив об этом Банк не позднее чем за 7 дней.

7. ПРОЧИЕ УСЛОВИЯ

7.1. В случае отсутствия средств на расчетной счете Заемщика возмещение долгов Банку производится путем обращения взыскания на предмет залога (указать конкретно: обращение взыскания на предмет залога, взыскания с гаранта, поручителя и др. в установленном действующим законодательством порядке).

7.2. В случае изменения кредитной политики согласно решениям Верховного Совета Украины, Национального банка Украины, а также Банка в договор по согласованию с Заемщиком вносятся в 10-дневный срок соответствующие изменения с момента введений новых положений. При разногласиях сторон Банк представляет кредит к взысканию. В случае отсутствия средств кредит выносится на счет просроченных ссуд с начислением процентов и пени в соответствии с п. 4.4.

7.3. Плата за кредит может подлежать корректированию в случае изменения учетной ставки Национального банка Украины или конъюнктуры рынка денежных ресурсов на Украине по инициативе одной из сторон на основании взаимного согласия Банка и Заемщика. При несогласии с изменением платы за кредит Заемщик обязан в 5-дневный срок со дня уведомления погасить Банку задолженность по кредиту и процентам за дня фактического им пользования. Если по истечении указанного срока задолженность Банку не будет погашена, Банк имеет право в бесспорном порядке списать сумму задолженности и причитающихся процентов с расчетного или любого другого принадлежащего Заемщику счета и (или) передать дело в арбитраж.

7.4. В случае изменения национальной денежной единицы сумма кредита подлежит пересчету согласно действующему законодательству.

7.5. Спорные вопросы по договору рассматриваются согласно действующему законодательству в арбитражном порядке.

7.6. Заемщик обязуется в 3-дневный срок уведомить Банк об изменении юридического и фактического адреса, номера телефона.

7.7. Изменения в договоре оформляются дополнительным соглашением сторон, являющимся неотъемлемой частью договора.

7.8. Срок действия договора устанавливается со дня представления кредита и до полного погашения задолженности по нему.

7.9.Особые условия _____________________________________________________

______________________________________________________________________

ЮРИДИЧЕСКИЕ АДРЕСА И РЕКВИЗИТЫ СТОРОН

| БАНК Запорожское региональное управление КБ “Приватбанк” 330055, г. Запорожье, ул. Глиссерная, 1 к/счет 700161222 в Облуправлении НБУ. МФО 313399, тел. 62-12-43 Управляющий __________________________И.Г.Пугачев 20 мая 2000 г. | ЗАЕМЩИК ООО “Альфа _ 330114 г. Запорожье _ ул. Энтузиастов _ тел. 42-11-44 _ Гл. бух. ____Е.А.Геренова _ 20 мая 2000 г. |

Паспортные данные руководителей Заемщика:

Руководитель________________________________________________________________

Гл. бухгалтер________________________________________________________________

Список литературы

Агеев М. Управление депозитами коммерческого банка // Бизнес-Информ. — 1999, № 3—4.

Азаров. М. Проблемы кредитування у сучасних умовах та формування процентних ставок за кредитами на регіональному рівні // Вісник НБУ. — 1999, № 8.

Анализ деятельности коммерческого банка / под. ред. С.И. Кумок. – М., 1994.

Андрєєв А. Особливості становлення ринку банківських послуг в Україні // Банківська справа. — 1999, № 4.

Андросов А.М. Финансовая отчетность банка . — М., 1994.

Андрушків Т.І. Преспективи розвитку ринку вкладів і депозитів // Фінанси України. — 1998, № 11.

Ачкасов А.И. Активные операции коммерческого банка. — М., 1994.

Банки и банкивские операции: Учебник / под. ред. Е.Ф. Жукова. — М., 1997.

Банковский менеджмент: Учебное пособие для ВУЗов / под. ред. А.А. Кириченко. — К., 1998.

Банковское дело: Учебник / под. ред. В.И. Колесникова, Л.П. Кроливецкой. — М., 1999.

Банковское дело: Учебник / под. ред. О.И. Лаврушина. — М., 1998.

Бицька Н.З. До питання про оцінку фінансової стійкості комерційних банків // Фінанси України. — 1997, № 6.

Білий Є.Л. Банківський менеджмент. Управління фінансовою стійкостю комерційного банку. — Запоріжжя: РІП “Видавець”, 1997.

Бойко О. Як ефективно залучити кошти? // Вісник НБУ. — 1999, № 7.

Болюх М., Горбатюк М., Заросило А. Аналіз організації грошового обігу в банку // Схід. — 1999, № 3.

Версаль Н.І. Показники ефектинвості банківської діяльності // Фінанси України. — 1998, № 7.

Гуцал. І. Банківська система України: стан і перспективи // Банківська справа. — 1998, № 2.

Дзюблюк О. До питання про суть комерційного банку і специфіку Банківського продукту // Вісник НБУ. — 1999, № 4.

Заїка А. Проблеми взаємовідносин банку і позичальника // Економіка України. — 1999, № 6.

Заруба О. Банківський менеджмент і аудит. — К., 1996.

Заруба О.Д. Фінансовий менеджмент у банках: Навчальний посібник. — К, 1997.

Заруба Ю.О. Платоспроможність комерційного банку // Фінанси України. — 1998, № 7.

Зозуля Т.О. Визначення якості активів комерційних банків // Фінанси України. — 1998, № 7.

Инструкция № 4 “Об организации работы по наличному обращению учреждениями банков Украины”, утвержденная постановлением Правления НБУ от 20.06.95 г. № 149 // Баланс. — 1998, № 36.

Инструкция № 7 “О безналичных расчетах в хозяйственном обороте Украины”, утвержденная постановлением Правления НБУ от 02.08.96 г. № 204 // Баланс. — 1998, № 50.

Інструкція “Про відкриття банками рахунків у національній та іноземні валюті”, затвердженою постановою Правління НБУ від 18.12.98 р. № 527 // Баланс. — 1999, № 6.

Інструкція № 10 “Про порядок регулювання та аналіз діяльності комерційних банків” — К., НБУ Департамент банківського огляду, 1998.

Кириченко К.К. Банківський менеджмент: Навчальний посібник. — К., 1999.

Садвакасов К.К. Комерційний банк: Управлінський аналіз діяльності. — М., 1998.

Похожие работы

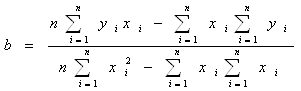

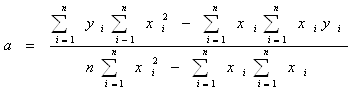

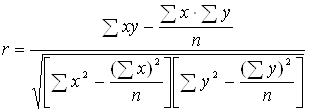

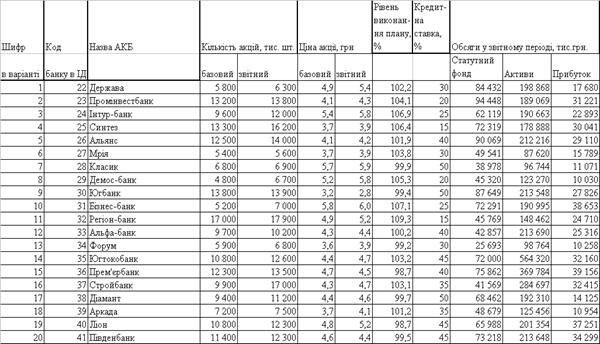

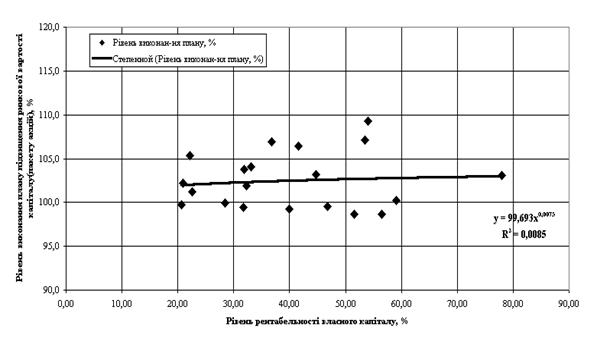

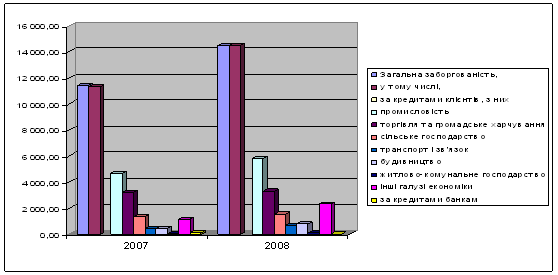

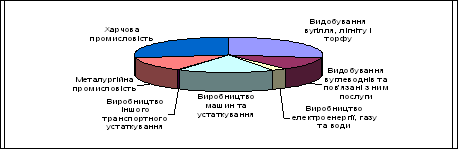

... , то 60% варіації залежної величини пояснюється варіацією незалежного параметра кореляції і зв’язок є щільним. Розділ 2. Аналіз статистичного спостереження характеристик вибірки комерційних банків 2.1 Результати первинного статистичного спостереження показників діяльності комерційних банків Згідно з вихідними даними, в табл.2.1 наведені результати статистичного спостереження показників ді ...

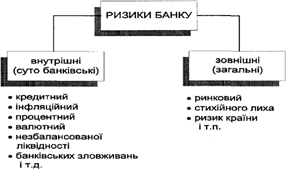

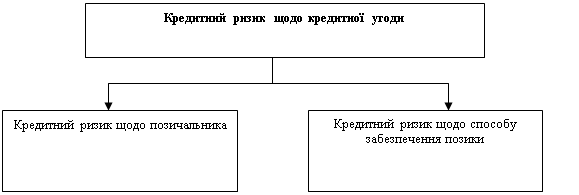

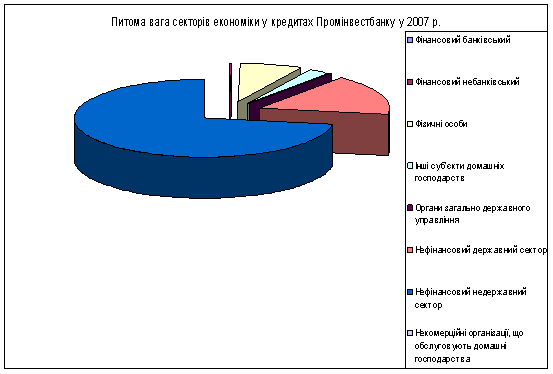

... та методів аналізу процесу банківського кредитування на прикладі комерційного банку Промінвестбанк, який є одним із лідерів кредитування української економіки. Глава 2. Управління кредитними ризиками в діяльності комерційних банків (на прикладі Промінвестбанку) 2.1 Аналіз процесу банківського кредитування в Промінвестбанку Акціонерний комерційний промислово-інвестиційний банк «Промі ...

... , №5, 1997, с.34. 34. Про порядок регулювання та аналіз діяльності комерційних банків: Інструкція НБУ, затверджена постановою Правління НБУ 14.04.1998 №141. 35. Аналіз діяльності комерційного банку. За редакцією д. е. н., проф. Ф.Ф. Бутинця, д. е. н., проф. А. М. Герасимовича. Ж.: ПП “РУТА”, 2001р. 36. Банківські операції: Підручник/ Під ред. А. М. Мороза, М. І. Савлука та ін.–К.,2000.–472с. ...

... достовірними звітність і моніторинг їхньої діяльності, скоротити документообіг і збільшити швидкість обміну інформацією між усіма структурними підрозділами комерційного банку. Вивчення теоретичних положень фінансового управління діяльності комерційних банків дозволяє зробити наступні висновки: Комерційний банк виступає суб'єктом комерційної діяльності. Ефективне функціонування комерційного банку ...

0 комментариев