Навигация

Руб. х 0.1 % = 125 руб. 108 коп

125108 руб. х 0.1 % = 125 руб. 108 коп.

В соответствии с пунктом 4 статьи 225 НК РФ сумма налога определяется в полных рублях. При этом сумма налога менее 50 копеек отбрасывается, а 50 копеек и более округляется до полного рубля. Эта норма установлена в отношении налога на доходы физических лиц, но на практике зачастую применяется и в отношении других налогов, уплачиваемых гражданами.

С учетом округления сумма налога равна 126 рублей.

126руб. / 3 человека = 42 руб.

На каждого члена семьи Мироновых налог на имущество составляет 42 руб.

Сумма налога разбивается на равные доли для уплаты в два срока – не позднее 15 сентября и 15 ноября.

В нашем случае: 21 руб. каждый член семьи Мироновых должен уплатить до 15 сентября, и столько же – до 15 ноября.

За несовершеннолетнего ребенка налог должны уплатить родители.

Основные принципы систем налогообложения имущества физических лиц в странах с развитой рыночной экономикой

(Интересные справочные факты)

Имущественные налоги в странах с развитой рыночной экономикой обеспечивают доходную часть местных бюджетов.

К основным принципам систем налогообложения имущества физических лиц в странах с развитой рыночной экономикой можно отнести следующие:

1) объектом налогообложения, как правило, выступают земля, здания и сооружения, поскольку в отличие от движимого имущества они могут быть относительно легко выявлены и идентифицированы. В большинстве стран налог уплачивается владельцами недвижимости; плательщиками имущественного налога могут быть также арендатор или оба вышеупомянутых лица;

2) при определении налогооблагаемой базы имущественного налога обычно используется рыночная стоимость налогооблагаемых объектов, что стимулирует наиболее экономически рациональное их использование. В одних странах в качестве основы берется арендная стоимость недвижимого имущества, в других странах - капитализированная, то есть аккумулированная стоимость объекта на указанную базовую дату. Сама методика определения стоимости недвижимого имущества основывается либо на сравнении продаж, то есть на изучении цен рыночных сделок с объектами недвижимости, либо на капитализации дохода от потенциального наилучшего и самого выгодного использования недвижимого имущества, либо на уровне затрат, то есть на расчете расходов, которые потребовались бы на полное восстановление данного объекта недвижимости, либо на сочетании всех трех перечисленных методов.

Рыночная стоимость имущества физических лиц обычно определяется на основе лучшей или наивысшей стоимости собственности. Данный подход может стать поводом к возникновению потенциальных проблем при оценке, если собственность используется для таких целей, которые не могут привести к появлению лучшей или наивысшей стоимости этой собственности. Налогоплательщик может оспорить вопрос о том, какая стоимость является лучшей или наивысшей, особенно если речь идет о коммерческих участках, где собственность используется для различных целей;

3) при определении стоимости недвижимого имущества обычно используется не индивидуальная оценка каждого отдельного объекта, а массовая оценка на основе применения стандартных процедур расчета стоимости объектов для целей налогообложения. Это позволяет оценивать большее число объектов при относительно небольших затратах. Во многих странах применяются те или иные системы кадастров, предназначенные для учета информации о собственности. В большинстве стран для хранения и обработки информации, касающейся недвижимого имущества, используются компьютерные технологии.

В качестве одного из элементов оценочного процесса, как правило, предусмотрен обмен информацией между различными заинтересованными уровнями государственной власти, а от налогоплательщиков может требоваться представление дополнительной информации.

Права налогоплательщика на получение доступа к информации, которая хранится на централизованной основе, в разных странах не одинаковы; при этом в одних государствах такие права у налогоплательщиков отсутствуют, а в других последним могут направляться выдержки из реестра, если проведена корректировка или внесены изменения в стоимость недвижимого имущества. Кроме того, по запросу налогоплательщика может предоставляться информация об оценке недвижимого имущества;

4) льготы по налогообложению предоставляются либо по категориям налогоплательщиков, как правило, социально незащищенных, либо в некоторых странах учитываются семейное положение налогоплательщика, уровень его доходов, характер собственности, то есть недвижимое имущество, обеспечивающее осуществление общественно полезных видов деятельности. К видам недвижимого имущества, полностью или частично освобождаемого от обложения налогом, в большинстве стран относятся объекты культуры, образования, предназначенные для общественных нужд, государственного управления, религиозных целей. Освобождение от уплаты налогов может предоставляться на некоторый фиксированный срок с целью стимулирования определенных видов деятельности. Преимущество обычно отдается льготированию объектов (типов недвижимого имущества), а не налогоплательщиков, в соответствии со следующим принципом: налогом непосредственно облагается само недвижимое имущество, а не его владелец;

5) налог на недвижимое имущество является, по преимуществу, местным налогом и поступает в местные бюджеты. Он может также быть федеральным налогом, но средства от его уплаты могут распределяться между бюджетами всех уровней;

6) ставки налога зависят от конкретной законодательной и экономической практики в той или иной стране и подразделяются на фиксированные и переменные. Фиксированные ставки устанавливаются центральными органами власти той или иной страны и представляют собой некоторый исходно заданный процент от налогооблагаемой стоимости. При этом размер налоговых поступлений не определяется заранее, поскольку величина налогооблагаемой базы - переменная величина.

В некоторых странах местные власти планируют ставку налога на недвижимое имущество исходя из предполагаемых бюджетных расходов и величины имеющейся налогооблагаемой базы. Ставка налога, таким образом, является переменной величиной. При этом в одних случаях местные власти наделены самыми широкими полномочиями в выборе размеров ставок, а в других - действуют общегосударственные и региональные нормативные акты, ограничивающие минимальную или максимальную величину ставки либо и то и другое вместе.

Естественно, конкретные системы налогообложения недвижимого имущества в каждой стране имеют свои особенности.

Вот несколько примеров

1. В Канаде единый налог на недвижимое имущество взимается во всех провинциях и основывается на ежегодно оцениваемой стоимости недвижимости (рыночной стоимости земли со всеми сооружениями, которые на ней находятся). Ставки налога различаются в зависимости от вида недвижимого имущества. Местные власти планируют ставку налога на недвижимое имущество исходя из предполагаемых бюджетных расходов и величины имеющейся налогооблагаемой базы. Ставка налога, таким образом, является переменной величиной.

По общему правилу, местные налоги на недвижимое имущество могут служить основой вычетов для целей подоходного налога. Однако налоги на недвижимое имущество, выплачиваемые применительно к незастроенным землям, могут быть основой для вычетов только в размере валового дохода с этой земли. Исключение из этого ограничения делается для компаний, чей основной бизнес заключается в сдаче в аренду, в найме, продаже или в строительстве.

2. В Великобритании взимается единый налог на недвижимое имущество, используемое для ведения предпринимательской деятельности. Налогооблагаемая база - предполагаемая сумма годовой арендной платы.

3. Во Франции взимаются три различных налога: налог на застроенные участки, налог на незастроенные участки и налог на жилье.

Налогом на застроенные участки облагаются здания, расположенные во Франции. Этот налог исчисляется посредством применения определенных устанавливаемых ежегодно органами местного самоуправления коэффициентов к половине стоимости условной арендной платы в порядке, определенном местным земельным реестром. От обложения налогом на застроенные участки освобождаются государственная собственность; здания, находящиеся за пределами городов и предназначенные для сельскохозяйственного использования; этот налог не уплачивают физические лица старше 75 лет и получающие пособия из общественных фондов и пособия по инвалидности.

Налог на незастроенные участки (в основном находящиеся в частной собственности земельные и лесные участки) исчисляется посредством умножения 80% стоимости условной арендной платы на коэффициенты, устанавливаемые органами местного самоуправления. От его уплаты освобождаются участки в государственной собственности и могут временно освобождаться участки, предназначенные под развитие сельскохозяйственного производства.

Налог на жилье - это местный налог, уплачиваемый ежегодно любым лицом, проживающим в жилом помещении на 1 января каждого года. Налог исчисляется посредством умножения стоимости условной арендной платы жилья, определенного местным земельным реестром, на коэффициенты, устанавливаемые органами местного самоуправления.

4. В Швеции государственным налогом на недвижимость облагаются все виды недвижимости, которая может быть использована для проживания, в коммерческих и производственных целях. Налогооблагаемая база - оцененная стоимость имущества на дату на два года ранее, чем соответствующий налоговый год (в случае частного жилого помещения за границей - 75 % его рыночной стоимости).

В данном случае обеспечивается преимущество, связанное с тем, что органы, проводящие оценку, могут проанализировать всю информацию, необходимую для оценки.

Ставка налога составляет 1,3% - на дома, разделенные на арендуемые квартиры и блоки квартир, 1,0% - на помещения, используемые в коммерческих целях, и 0,5% - на промышленную собственность. Новые жилые помещения освобождаются от налога на первые пять лет; на следующие пять лет ставка уменьшается на 50%.

Налог на недвижимое имущество взимается в 130 странах, но значимость этого налога в общей системе налогообложения различна. В большинстве стран поступления от налога на недвижимое имущество составляют от 1 до 3% от общих налоговых поступлений на всех уровнях структур власти.

Поскольку в подавляющем большинстве зарубежных стран налог на недвижимое имущество является местным, поступления от него составляют основную статью доходов бюджетов местных органов власти. Например, в некоторых штатах Австралии поступления от этого налога составляют более 90% местного бюджета, в США - до 75% (в Нью-Йорке - 40% собственных доходов бюджета), в Канаде - до 80%.

ЗаключениеВ заключение хотелось бы подвести итоги и еще раз обратить внимание на некоторые парадоксы, связанные с налогом на имущество физических лиц и рассмотреть их на конкретных примерах жизненных ситуаций.

В понедельник, 15 сентября, истекает срок уплаты первой половины налога на имущество – все собственники квартир, дач, домов, гаражей и иной недвижимости должны дойти к этому сроку до банка и перевести в бюджет несколько сот рублей.

Семья из четырех человек (двое родителей, студент, учащийся на дневном отделении, и школьник) получила по почте письмо из налоговой инспекции с уведомлением на уплату налога на имущество. Все члены дружного семейства являются собственниками квартиры. Родители были удивлены, что налог потребовали платить не только взрослых, но и несовершеннолетних детей.

Между тем, еще в конце августа Минфин озвучил свою позицию: налоговые уведомления рассылаются на всех собственников. То есть, если родители решили оформить квартиру на ребенка, то на него ежегодно фискальное ведомство и будет выписывать налоговые уведомления. Даже если собственник дорогостоящей недвижимости ездит в колясочке. А вот взыскать штраф с малолетнего неплательщика нельзя. Но не пени, поскольку последняя не является мерой налоговой ответственности. То есть пени будут начислять на несовершеннолетнего. В случае неуплаты налога может быть обращено взыскание на имущество, с которого взимается налог.

Напомним, что за несвоевременную уплату с гражданина взыскивается неустойка. Сам налог на имущество рассчитывается налоговыми инспекциями, а соответствующие уведомления рассылаются заказными письмами. А вот льготы надо доказывать самостоятельно, представив в районную инспекцию соответствующие документы.

В целом для семейства не имеет значения, на кого выписано уведомление – от перемены мест слагаемых сумма не меняется. Налог начисляется исходя из стоимости квартиры и распределяется пропорционально долям собственников (если имущество оформлено в общую совместную собственность и не оговорено иное – то равными долями). Если бы родители оформили квартиру только на себя, то налоговое бремя всей семьи не увеличилось бы и не уменьшилось.

А вот пенсионеры, инвалиды и иные социальные категории имеют льготу и могут не уплачивать налог со своей доли.

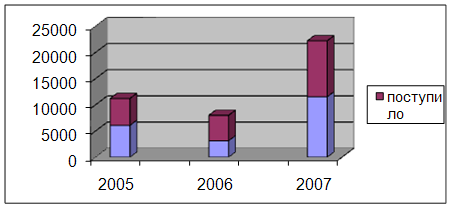

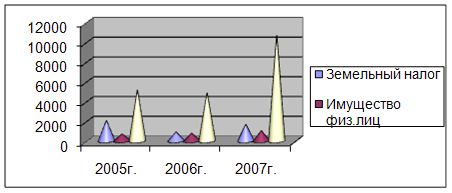

В 2008 году бюджет Санкт-Петербурга, в который полностью поступает налог на имущество физических лиц, должен получить от собственников квартир, домов, дач, гаражей и иной расположенной в административных границах города (включая Курортный, Пушкинский и иные пригородные районы) недвижимости, всего 16,8 млн рублей. В прошлом году доходы от этого налога составили 11,2 млн рублей.

Полуторократный рост объясняется введением повышающего коэффициента в 9,1 процента к балансовой стоимости имущества, с которого исчисляется налог, а также увеличением количества объектов налогообложения – вводом нового жилья и пр.

Несмотря на такой рост, как пояснил источник в налоговой инспекции, доходы от взимания налога на имущество граждан не покрывают даже расходов фискального ведомства на его администрирование (ведение баз данных, печать и рассылку уведомлений, учет поступлений, разбор жалоб, подачу исков и пр.). Действующая в России налоговая система вдобавок к чистому налоговому бремени порождает огромные дополнительные издержки. Объем нормативной документации, регулирующей учет, просто необъятен. Налоговый кодекс первоначально должен был стать законом прямого действия и заменить собой весь этот комплекс законов и нормативных документов. Однако этого не произошло. Разработка и прочтение нормативной документации, обработка огромных массивов отчетности, проведение проверок, обеспечение деятельности налоговых органов и т. д. пожирает громадное количество рабочего времени, бюджетных денег и других ресурсов. Выход из сложившейся ситуации состоит в радикальном упрощении налоговой системы. Система налогового учета и отчетности должна быть очень простой и понятной, чтобы для выполнения требований законодательства не требовалось специального образования и значительных затрат времени и сил.

И так же, хотелось бы отметить, что в ходе выполнения данной работы, я пришла к выводу, что несмотря на то, что в Законе РФ «Об основах налоговой системы в РФ» местным налогам отведено значительное место, действующую систему местных налогов нельзя назвать вполне отвечающей современным требованиям.

Система местного налогообложения является самым слабым звеном в российском налоговом законодательстве. Правовая база местного налогообложения недостаточно разработана. Так, если по федеральным налогам приняты отдельные законы, изданы подробные инструкции Госналогслужбы РФ и иной методический материал, то по местным налогам существуют положения (рекомендации) по отдельным видам местных налогов и сборов, которые местными органами власти, не всегда берутся во внимание. В связи с чем положения, разрабатываемые и принимаемые органами местного самоуправления, как правило, имеют массу недочетов. Но, все же местные налоги и сборы заняли прочное место в доходной части бюджета местных органов власти. Они гарантируют финансовую поддержку при реализации таких важных для территорий социальных решений, как организация свободной торговли, благоустройство территорий, содержание жилищного фонда и объектов социально-культурной сферы и т.д.

Нестабильность наших налогов, постоянный пересмотр ставок, количества налогов, льгот и т. д. несомненно, играет отрицательную роль.

Устойчивость налоговой системы во многом зависит не столько от высоких ставок налогов, сколько от уровня доходов населения, от стабилизации его имущественного положения. Поэтому, при налогообложении населения высокие ставки налогов, их многочисленность может отрицательно повлиять на уровень сбережений и инвестиций, а, следовательно, отрицательно сказаться на эффективности экономической системы в целом, так как сбережения и инвестиции - это функции прежде всего более высоких по доходам групп населения.

На это обратил внимание еще бывший президент Российской Федерации В.В.Путин: “ Не должны успокаивать и данные по росту налоговых поступлений. Нет ни одной развитой страны, где бы казна на 85 % пополнялась за счет налогов от предприятий и только на 15 % от физических лиц. Во всем мире наоборот.”Поэтому налогообложение населения должно совершенствоваться и перестраиваться в целях сокращения степени перераспределения национального дохода через систему налогообложения.

А тот факт, что число налоговых агентов и индивидуальных предпринимателей, нарушающих налоговое законодательство не уменьшается, говорит о том, что налоговым органам следует усилить и совершенствовать контроль за соблюдением законодательства, за правильностью исчисления, полнотой и своевременностью перечисления налогов в бюджет. Это должно являться главной задачей Государственной налоговой службы Российской Федерации.

Список литературыЗакон РФ от 9 декабря 1991 г. N 2003-I "О налогах на имущество физических лиц" (с изменениями от 22 декабря 1992 г., 11 августа 1994 г., 27 января 1995 г., 17 июля 1999 г., 24 июля 2002 г., 22 августа 2004г.)

Федеральный закон 22 августа 2004г. № 122-ФЗ «О внесении изменений в законодательные акты Российской Федерации и признании утратившими силу некоторых законодательных актов Российской Федерации в связи с принятием федеральных законов "О внесении изменений и дополнений в Федеральный закон "Об общих принципах организации законодательных (представительных) и исполнительных органов государственной власти субъектов Российской Федерации" и "Об общих принципах организации местного самоуправления в Российской Федерации" »

Инструкция МНС РФ от 2 ноября 1999г. №54 «По применению Закона Российской Федерации «О налогах на имущество физических лиц»»

Рахманова С. Ю. «Налогообложение физических лиц», М., изд. «Экзамен», 2006г.

http://www.fontanka.ru

http://for-expert.ru/

http://www.dom-i-zakon.ru

http://www.strana-oz

Похожие работы

ства, переходящего в порядке наследования или дарения, и налог на доходы физических лиц. 1. Нормативное регулирование по налогу на имущество физических лиц. Объект налога, порядок исчисления налоговой базы налога на имущество физических лиц, налоговый период. В настоящее время исчисление и уплата налога на имущество физических лиц осуществляются в порядке, установленном Законом РФ от 09.12. ...

... ; дорожный налог; транспортный налог; налог с продаж; налог на игорный бизнес; региональные лицензионные сборы.[9] К местным налогам относились: 1. земельный налог; 2. налог на имущество физических лиц; 3. налог на рекламу; 4. налог на наследование и дарение; 5. местные лицензионные сборы.[10] При введение в действие налога на недвижимость прекращается действие на территории ...

... . Дело в том, что до сих пор при налогообложении имущества не учитывается его рыночная стоимость. Это приводит к большим потерям доходов бюджета. ГЛАВА III. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ НАЛОГООБЛОЖЕНИЯ ИМУЩЕСТВА ФИЗИЧЕСКИХ ЛИЦ Земельный кадастр в нашей стране введён в последние десятилетия. Поэтому в проблеме земельного кадастра много дискуссионных и неразрешённых вопросов, но время уже подтвердило ...

... в этом другом Государстве». Так как Полякова О.Н. постоянно проживала на территории Украины и не являлась налоговым резидентом РФ, то у нее не возникло обязанности по уплате в Российской Федерации налога на доходы физических лиц (ст. 11 НК РФ), а у ООО «Инвенто» - обязанности выполнять функцию налогового агента по выплатам в отношении этого работника. Таким образом, НДФЛ с Поляковой О.Н. в ООО « ...

0 комментариев