Навигация

Источники финансирования затрат на производство и реализацию продукции

1.2. Источники финансирования затрат на производство и реализацию продукции

Общие принципы признания расходов для целей налогообложения прибыли изложены в ст. 252 (Расходы. Группировка расходов) НК РФ. При этом под расходами понимаются обоснованные и документально подтвержденные затраты, а в ряде случаев и убытки налогоплательщика. Таким образом, в гл. 25 НК РФ понятие "расходы" определяется иначе, чем в ПБУ 10/99 "Расходы организации". В результате при сопоставлении бухгалтерского и налогового учета речь идет не о том, что какие-то расходы, зарегистрированные в бухгалтерских регистрах, признаются для целей налогообложения, а остальные - нет, как это было до принятия гл. 25 НК РФ. В настоящее время в двух этих информационных системах используются различные определения такого базового учетного объекта, как расходы [2].

В налоговом учете приняты следующие критерии признания расходов (таблица 1.1).

Таблица 1.1

Критерии признания расходов для целей налогообложения прибыли

| Критерий | Формулировка |

| Экономическая оправданность | Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме |

| Денежная оценка | |

| Надлежащее документальное оформление | Под документально подтвержденными расходами понимаются затраты, удостоверенные документами, оформленными в соответствии с законодательством РФ |

| Принадлежность к коммерческой деятельности | Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода |

Критерий экономической оправданности в настоящее время не имеет исчерпывающего определения. Каждая организация самостоятельно оценивает экономическую целесообразность тех или иных бизнес-инициатив, финансово-хозяйственных операций.

Однако произведенные расходы можно учесть в целях налогообложения прибыли, если они:

- обоснованны (то есть экономически оправданны);

- подтверждены документами, оформленными в соответствии с законодательством РФ;

- произведены для осуществления деятельности, направленной на получение дохода;

- не упомянуты явно в ст. 270 НК РФ, содержащей перечень расходов, не учитываемых при налогообложении.

Эти требования к расходам закреплены в ст. 252 НК РФ. И именно они являются основным источником споров между налогоплательщиками и налоговыми органами.

Больше всего споров возникает в связи с экономическим обоснованием тех или иных затрат. Одни и те же затраты для одной организации могут быть экономически обоснованными, а для другой - нет. Например, расходы на доставку работников к месту работы. Если организация находится в центре города рядом со станцией метро, то такие расходы трудно признать экономически обоснованными. Если же организация находится в таком районе, куда общественный транспорт не ходит, то картина совершенно меняется, и расходы на доставку работников становятся экономически обоснованными.

Налоговый кодекс РФ не только выдвигает условия признания расходов, но и требует отражать их в налоговом учете в определенной группировке. Причем для разных групп расходов устанавливается различный порядок признания.

Основания для группировки изложены в п. 2 ст. 252 НК РФ: расходы в зависимости от их характера, а также условий осуществления и направлений деятельности налогоплательщика должны подразделяться на расходы, связанные с производством и реализацией, и внереализационные расходы.

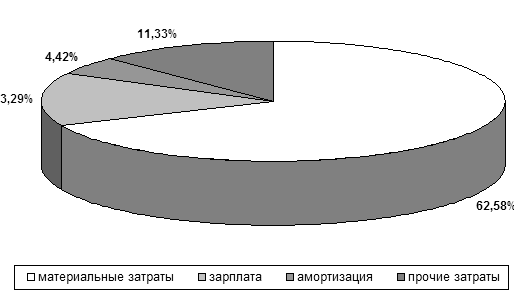

Все расходы, связанные с производством и (или) реализацией, подразделяются на четыре элемента:

1) материальные затраты;

2) расходы на оплату труда;

3) суммы начисленной амортизации;

4) прочие расходы.

На основании ст. 265 НК РФ в состав внереализационных расходов, не связанных с производством и реализацией включаются обоснованные затраты на осуществление деятельности непосредственно не связанной с производством и (или) реализацией. Это расходы на содержание арендованного имущества, на выплату процентов по заемным средствам (в пределах норм), на выпуск и обслуживание ценных бумаг, отрицательные курсовые и суммовые разницы, отчисления в резервы по сомнительным долгам, расходы на ликвидацию и консервацию объектов, и другие обоснованные расходы.

Кроме того, на основании п. 2 ст. 265 НК РФ к внереализационным расходам приравниваются убытки, полученные налогоплательщиком в отчетном (налоговом) периоде.

Таким образом, можно сделать следующие выводы.

Во-первых, исчисление налоговой базы следует начинать с определения выручки от реализации товаров, работ, услуг, которая, будучи уменьшена на величину обязанности по косвенным налогам, представляет собой доходы, которые в свою очередь, будучи уменьшены на величину расходов, трансформируются в прибыль.

Во-вторых, необходимо учитывать наличие Положения по бухгалтерскому учету "Учет расчетов по налогу на прибыль (ПБУ 18/ 2002)" суть которого сводится к определению базы по налогу на прибыль с помощью бухгалтерского учета.

Основным документом, которым необходимо руководствоваться при формировании себестоимости продукции на предприятии, является Положение по бухгалтерскому учету 10/99 «Расходы организации».

Данное положение рассматривает себестоимость продукции, и порядок формирования финансовых результатов, учитываемых при налогообложении прибыли [7].

В себестоимость продукции включаются стоимость потребляемых в процессе производства средств и предметов труда (амортизация, стоимость сырья, материалов, топлива, энергии и т. п.), часть стоимости живого труда (оплата труда), стоимость покупных изделий и полуфабрикатов, затраты на производственные услуги сторонних организаций. Расходы на оборудование рабочих мест специальными устройствами, по обеспечению специальной одеждой, обувью, созданию шкафчиков для спец одежды, сушилок, комнаты отдыха и других условий, предусмотренных специальными требованиями, относятся на себестоимость. Многие из этих затрат можно планировать и учитывать в натуральной форме, т.е. в килограммах, метрах, штуках и т.д. Однако, чтобы подсчитать сумму всех расходов предприятия, их нужно привести к единому измерителю, т.е. представить в денежном выражении [16].

Дополнительно в себестоимость промышленной продукции включаются: отчисления на социальное страхование (пропорционально заработной плате), проценты за банковский кредит, затраты по поддержанию основного капитала в работоспособном состоянин, премиальные выплаты, предусмотренные положениями о премировании на предприятиях и другие затраты [18].

Для целей налогообложения произведенные организацией затраты корректируются с учетом утвержденных в установленном порядке лимитов, норм и нормативов. В таком порядке финансируются, например, затраты на рекламу, представительские расходы, подготовку и переподготовку кадров на договорной основе с учебными заведениями, затраты на командировки, связанные с производственной деятельностью, затраты на компенсацию за использование для служебных поездок личных легковых автомобилей, платежи за выбросы (сбросы) загрязняющих веществ в природную среду и др.

В себестоимость выпускаемой продукции включаются не все издержки предприятия. Так, например, не включаются расходы непромышленных хозяйств (детские сады, поликлиники, общежития, школы, клубы и т.п., находящиеся на балансе предприятия), затраты на мероприятия по охране здоровья и организации отдыха, затраты непосрведственно не связанные с участием работников в производственном процессе, единовременные материальные поощрения работников не включаются в себестоимость продукции и осуществляются за счет средств, выделяемых на социальные нужды из прибыли [13].

На практике в целях анализа, учета и планирования всего многообразия затрат, входящих в себестоимость продукции, применяются две взаимодополняющие классификации: поэлементная и калькуляционная.

Похожие работы

... не было объективной необходимости. Становление рыночных отношений требует совершенствования методологии анализа с учетом особенностей переходного к рыночной экономике периода и международного опыта. Управление затратами на производство и реализацию продукции осуществляется с целью изыскания резервов снижения себестоимости продукции и следовательно максимизации прибыли предприятия. В традиционном ...

... дают возможность осуществить мероприятия по ликвидации потерь от брака, сокращению и наиболее рациональному использованию отходов производства. РАЗДЕЛ 2 АНАЛИЗ ФОРМИРОВАНИЯ ЗАТРАТ НА ПРОИЗВОДСТВО И РЕАЛИЗАЦИЮ ПРОДУКЦИИ ОАО «УКРНИИО ИМ. А.С. БЕРЕЖНОГО» 2.1 Общая характеристика предприятия Полное название - открытое акционерное общество "Украинский научно-исследовательский институт ...

... в одном технологическом процессе производства получают различные виды продукции. При передельном методе сначала определяется себестоимость всей продукции, а затем себестоимость ее единицы. 2. Оценка затрат на производство и реализацию продукции на примере ТОО «Мука Казахстана» 2.1 Краткая организационно – экономическая характеристика ТОО «Мука Казахстана» Товарищество с ограниченной ...

... . Качество финансового менеджмента в связи с этим снижается до опасного предела, грозящего полной потерей управляемости предприятия. В последние годы наблюдается тенденция роста затрат на производство и реализацию продукции. К увеличению себестоимости приводят удорожание стоимости сырья, материалов, топлива, энергии, оборудования, рост процентных ставок за пользование кредитом, повышение тарифов ...

0 комментариев