Навигация

Анализ состояния рынка государственных ценных бумаг

2.2 Анализ состояния рынка государственных ценных бумаг

Рынок государственных ценных бумаг в развитых странах обычно составляет значительную долю (до 50%) в общем объеме рынка ценных бумаг. В России на сегодняшний день эта доля весьма скромна. В настоящий момент рынок государственных ценных бумаг в нашей стране составляют:

Облигации государственного республиканского внутреннего 30-летнего займа РСФСР (ГДО);

Облигации государственного внутреннего валютного займа (ОГВВЗ);

Облигации государственного сберегательного займа (ОГСЗ);

Государственные краткосрочные бескупонные облигации;

Облигации федерального займа с переменным купоном (ОФЗ-ПК);

Облигации федерального займа с постоянным доходом (ОФЗ-ПД);

Облигации федерального займа с фиксированным доходом (ОФЗ-ФД).

Активно использовать рынок ценных бумаг для привлечения средств в государственный бюджет России заставило то обстоятельство, что дефицит госбюджета не должен был покрываться за счет денежной эмиссии, поскольку такая эмиссия вела бы к усилению инфляционных процессов. В этих целях государство предприняло несколько попыток привлечения средств предприятий и организаций, наиболее удачными из которых оказались выпуски ГКО и ОФЗ.

Федеральные облигации

В первой половине 2004 года на рынке ГКО-ОФЗ произошли изменения. Доходность государственных бумаг в течение первого квартала снижалась и к середине апреля достигла беспрецедентно низких значений. Определяющим фактором такой динамики была валютная политика денежных властей России — постоянное укрепление курса рубля к мировым валютам вызывало приток дополнительных средств из-за рубежа. В то же время внутри страны устойчивый спрос на государственные ценные бумаги предъявляли институциональные инвесторы — пенсионные фонды, страховые компании, крупные банки с государственным участием. В середине апреля ситуация резко изменилась. Изменение валютной политики Центробанка совпало с ожиданиями повышения учетной ставки Федеральной резервной системы США. Нерезиденты покинули внутренний долговой рынок России. Отечественных инвесторов не устроил уровень доходности связи с ожидаемой инфляцией. В результате интерес к покупке государственных бумаг исчез и процентные ставки начали быстро расти. Отметим, что ни летний банковский кризис, ни падение российского рынка акций не отразились негативно на рынке ГКО-ОФЗ.

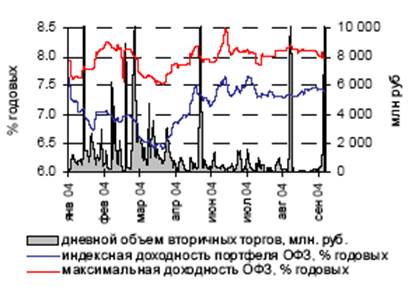

С июня 2004 доходность облигаций федерального займа практически не меняется (рисунок 1). Максимальная ставка ОФЗ колеблется в диапазоне 7,8-8,2% годовых.

Рис. 1. Динамика оборотов торгов и доходности ГКО-ОФЗ[13]

Основными игроками на рынке федеральных облигаций, номинированных в национальной валюте, остаются крупные банки с государственным участием и компании, управляющие пенсионными средствами. Первые действуют в интересах эмитента, вторые ограничены в выборе инструментов инвестирования. Вложение средств в ОФЗ для прочих инвесторов нецелесообразно[14].

Обособленность сегмента усугубляется контролем со стороны эмитента, что сводит к нулю влияние любых факторов: воздействия рынка еврооблигаций, увеличения темпов инфляции, роста рублевой ликвидности, проблем в банковской сфере и пр.

Ситуация вряд ли изменится в случае повышения процентных ставок на мировом рынке. Однако ситуация может измениться, если Центробанк вновь сменит валютную политику или если доходность по российским еврооблигациям заметно снизится в случае присвоения России инвестиционного рейтинга. Тем не менее, следует ожидать, что в ближайшей перспективе российский рынок внутреннего долга останется рынком исключительно для российских инвесторов.

Сложившийся уровень цен на рынке ГКО-ОФЗ устраивает основные группы инвесторов и эмитента.

Муниципальные облигации

Первичный рынок

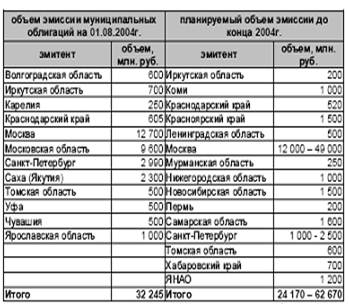

За семь месяцев 2004 года аукционы по размещению своих облигаций на организованном рынке провели 12 эмитентов. (Таблица 1) Большинство размещений имело ряд оговорок, касающихся метода, объема или сроков. Отметим некоторые:

-Москва провела аукционную продажу трех выпусков ОГО/В/З, инициированных в 2003 году.

-Санкт-Петербург так же, как и Москва, не эмитировал новых выпусков облигаций, а доразмещал обращающиеся. Кроме того, комитет финансов Санкт-Петербурга активно проводил аукционы обмена ГИО.

-Томская область в январе 2004 г. смогла разместить облигации 16-го выпуска, условия эмиссии которых были зарегистрированы в 2003 г.

-Саха (Якутия) в марте разместила дополнительный транш выпуска RU25004RSY на сумму 300 млн. руб., а в апреле начала продажу облигаций выпуска RU25005RSY общим объемом эмиссии 2 млрд. руб. На аукционе было реализовано бумаг на 800 млн. руб. (к августу выпуск полностью не размещен).

-Краснодарский край — новичок на организованном рынке муниципальных облигаций. Объем первого выпуска краевых облигаций составил 605 млн. руб.

В дату выплаты первого купона (в ноябре 2004 г.) Краснодарский край планирует разместить второй транш облигаций на сумму 520 млн. руб. Таким образом, будет выполнена программа привлечения средств в 2004 г., утвержденная в размере 1,125 млрд. руб.

Таблица № 1

Эмитенты рыночных муниципальных облигаций-2004

С учетом пока не реализованных полностью выпусков облигаций Саха (Якутии) и Уфы, а также доразмещений ГИО Санкт-Петербурга общий объем облигаций, выставленных на аукционную продажу в январе-июле 2004 года, составил 32,245 млрд. руб.

Вторичный рынок

Сегмент региональных и городских обязательств занимает сравнительно небольшую долю долгового рынка рублевых облигаций — менее 15% совокупного объема ОФЗ, муниципальных и корпоративных облигаций, номинированных в рублях.

Ставки выпусков облигаций Москвы и Санкт-Петербурга более прочих зависят от динамики доходности ОФЗ, индексный спрэд в последнее время составляет порядка 2%. пунктов. В свою очередь, облигации Москвы можно назвать индикатором для муниципальных выпусков, обращающихся на ММВБ, Санкт-Петербурга — на СПВБ.

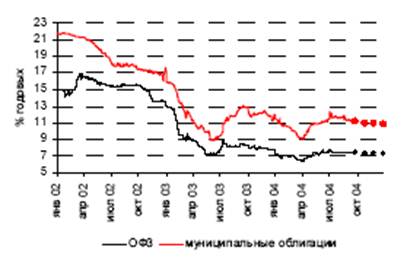

Июльский банковский кризис в большей степени отразился на бумагах, торгуемых в фондовой секции ММВБ. Для пополнения объема денежных средств банки были вынуждены продать наиболее ликвидные выпуски, в частности, ОГО/В/З Москвы. Доходность московских облигаций, а за ними и прочих муниципальных облигаций на московской бирже в первой декаде июля резко выросла, но затем также резко упала. (Рисунок 2)

Рис. 2. Динамика доходности муниципальных облигаций[15]

Тем не менее, в сложившейся ситуации риски муниципальных облигаций оказались ниже рисков корпоративных облигаций в силу большего количества источников погашения (налоговых, неналоговых доходов бюджета; рефинансирования за счет бюджетных ссуд или коммерческих кредитов), отсутствия оферт, «политической» составляющей. В итоге спрос на муниципальные бумаги восстановился достаточно быстро.

При этом в основном наблюдаются позитивно влияющие на рынок муниципальных облигаций факторы:

-Увеличение объема свободных средств у банков, произошедшее вследствие снижения норматива отчислений в ФОР, в первую очередь укрепило спрос на государственные облигации, к которым относятся и долги регионов. Банк России пока не собирается повышать обязательные нормативы.

-Девальвация рубля идет слабыми темпами, и доходность ОФЗ колеблется незначительно, что не позволяет расти ставкам муниципальных облигаций.

-Кризис банковского доверия увеличил вероятность дефолта в корпоративном секторе. Если таковой случится, спрос на муниципальные облигации повысится, а их доходность, соответственно, упадет.

Похожие работы

... фондам, спрос на государственные ценные бумаги еще более возрастет. Государственная процентная политика олицетворяет еще один фактор ценообразования на рынке государственных ценных бумаг: ею объясняется динамика цен на государственные долгосрочные облигации, доходность по которым является отражением представлений Центрального банка России о средней доходности активов финансового рынка в свете ...

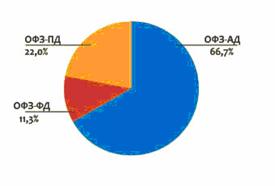

... вида в октябре 2005 г., более чем на 8% (Рисунок 2). Рисунок 2 – Структура рынка ГКО-ОФЗ по номиналу (по состоянию на 3 октября 2006 г.) Источник: Другов А., Могильницкая М. Рынок государственных ценных бумаг в 2006 г.: тенденции и перспективы. Биржевое обозрение № 12 (38) 2006. Биржевое обозрение // www.iip.ru/ Характерной особенностью рынка ГЦБ в течение 3 кварталов 2006 г. являлось также ...

... . Tennessee Valley Authority, TVA — федеральное агентство, находящееся в полной собственности государства, целью которого является разработка ресурсов региона долины Теннесси. 1.2 Рынок государственных ценных бумаг США Ценные бумаги, которые являются долговыми обязательствами правительства США, юридически оформленными федеральными властями с обязательством выплатить их в установленные сроки ...

... ценные бумаги, эмитентами которых являются управляющая компания, специализированный депозитарий, оценщик или аудитор такого фонда, а также и аффилированные лица, за исключением ценных бумаг, включенных в котировальные листы организатора торговли. 2. Виды государственных ценных бумаг К обращению на фондовом рынке России допущены следующие виды ценных бумаг: государственные облигации, облигации ...

0 комментариев