Навигация

Индикаторы риска при контроле таможенной стоимости

2.1 Индикаторы риска при контроле таможенной стоимости

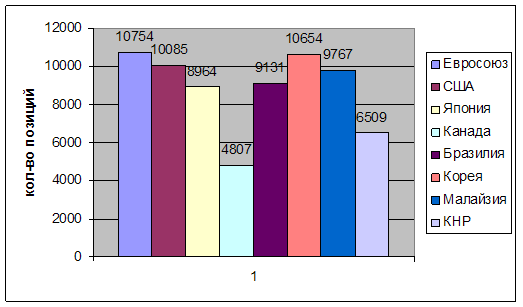

Существующая в настоящее время нормативно-правовая база по контролю таможенной стоимости оказалась не в состоянии противодействовать формам и методам недостоверного декларирования. В связи с этим предлагаются альтернативные пути решения данной проблемы, не связанные напрямую с процедурой корректировки таможенной стоимости. Проводимые корректировки таможенной стоимости позволили, используя в рамках СУР формы и методы таможенного администрирования как инструмент борьбы с недостоверным декларированием, увеличить среднюю стоимость по отдельным категориям товаров до уровня стран-партнеров и привести ценовые показатели импорта в соответствие с данными зеркальной статистики. Например, по бытовой технике и электронике. Значительно сократились расхождения в зеркальной статистике по Китаю – до 13процентов и с ЕС – до 7 процентов. Таким образом, удалось снизить риск возможного недостоверного декларирования и, как следствие, потери федерального бюджета, а также в целом повысить эффективность контроля таможенной стоимости. В то же время применение методов таможенного администрирования в сочетании с административным ресурсом, направленным на достижение контрольных показателей, установленных в области контроля таможенной стоимости, привело к появлению негативных последствий таких корректировок.

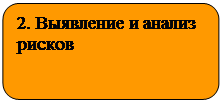

Интегрированная в технологию контроля таможенной стоимости система управления рисками в форме применения прямых мер по минимизации рисков и ценовых индикаторов, установленных соответствующими профилями рисков, создали по сути новую концепцию контроля таможенной стоимости, основанную на субъективных оценках достоверности. При этом необходимо обозначить следующие понятия:

Область риска – отдельные сгруппированные объекты анализа, в отношении которых требуется применения отдельных форм таможенного контроля либо их совокупности, а также повышение эффективности качества таможенного администрирования.

Индикаторы риска – определенные критерии с заданными заранее параметрами, отклонение от которых позволяет осуществлять выбор объекта контроля.

Оценка риска – систематическое определение вероятности возникновения риска и последствий нарушений таможенного законодательства в случае его возникновения.

Профиль риска – совокупность сведений об областях риска, индикаторов риска, а также указания о применении необходимых мер по предотвращению или минимизации риска. В зависимости от региона применения профиль риска по видам делится на общероссийский, региональный и зональный[8].

Правовой фундамент данной концепции основан на праве таможенного органа принимать решение о несогласии с избранным методом определения таможенной стоимости товаров при наличии признаков того, что представленные декларантом документы и сведения не являются достоверными и достаточными, и, исходя из этого, самостоятельно проводить таможенную оценку[9]. При этом в качестве критерия наличия или отсутствия признаков недостоверности сведений и необходимости проведения дополнительной проверки используются субъективные оценки, основанные на ценовых индикаторах профилей риска. В то же время установленный Законом Российской Федерации «О таможенном тарифе» порядок определения и заявления таможенной стоимости и, в частности, порядок применения метода по стоимости сделки.

Таможня предусматривает в качестве условия невозможности использования первого метода наличие признаков, указывающих на недостоверность сведений. Возникает вопрос о правомерности и необходимости выявления признаков недостоверности, которые законодательством не установлены в качестве условия, препятствующего использованию метода определения таможенной стоимости по стоимости сделки с ввозимыми товарами.

Существующие сегодня формы таможенного контроля не позволяют на этапе таможенного оформления в достаточной степени проверить ее достоверность, а значит, имеется потенциальный риск ее занижения и, как следствие, возможность недобора таможенной пошлины в процессе таможенного оформления.

Конечным результатом процедуры контроля таможенной стоимости является сумма таможенной пошлины. С этой точки зрения нет никакой разницы, каким способом будет определена эта величина. Важно, чтобы она была определена на основании контролируемых с достаточной степенью достоверности сведениях.

Для решения этой задачи необходимо соединить результаты функционирования системы управления рисками в части формирования и использования ценовых индикаторов риска и методы таможенно-тарифного регулирования путем использования полученных методом анализа источников СУР расчетных ценовых индикаторов при расчете специфической составляющей комбинированной пошлины.

Математически этот способ предлагаю показать следующим образом: Комбинированная ставка имеет вид – П %, но не менее Х за 1 кг, где П – установленная таможенным тарифом в процентах к таможенной стоимости величина адвалорной пошлины по оцениваемому товару; Х – величина специфической ставки пошлины, которую необходимо определить, используя формы и методы СУР[10].

Величина Х определяется по следующей формуле:

Х = N х П / 100

(где N – величина индикатора риска за единицу оцениваемого товара, определенная с использованием форм и методов СУР).

Приведенная формула позволяет, используя систему управления рисками в совокупности с методами таможенно - тарифного регулирования, начислить таможенную пошлину в сумме, аналогичной той, которая была бы исчислена при корректировке таможенной стоимости с использованием методов определения таможенной стоимости, отличных от метода по стоимости сделки.

Таким образом, данная методика в качестве альтернативы позволяет контролировать уровень таможенного налогообложения отдельных товаров «групп риска» методами таможенно - тарифного регулирования в случаях недостоверного декларирования без изменения установленных адвалорных пошлин. При этом исключается риск возможного недобора таможенной пошлины и таможенных платежей при заявлении недостоверных сведений, относящихся к определению таможенной стоимости, без проведения корректировки таможенной стоимости оцениваемых товаров, и тем самым обеспечивается защита экономических интересов России.

Для этого таможенные органы должны проводить аналитическую работу и выявлять определенные критерии (индикаторы риска) для определения случаев, когда необходимо ужесточение таможенного контроля путем проведения досмотра, дополнительной проверки документов и т.п. Однако проблема заключается в том, что в настоящей момент на практике таможенные органы зачастую используют слишком упрощенные индикаторы риска. Это, в свою очередь, приводит к тому, что снижается экономическая эффективность от использования системы управления рисками, что, в частности, очень ярко видно на примере практики контроля таможенными органами таможенной стоимости.

В целях совершенствования технологий разработки в рамках системы управления рисками профилей риска, направленных на усиление контроля таможенной стоимости, ФТС России с учетом мнений таможен и РТУ подготовлены разъяснения по отдельным вопросам применения в процессе осуществления таможенного оформления и таможенного контроля профилей риска по контролю таможенной стоимости[11].

При направлении в ГУФТД проектов профилей риска по контролю таможенной стоимости, в которых показателем индикатора риска устанавливается конкретный контрольный уровень стоимости из расчета за единицу товара, в качестве указанных материалов и источников информации могут быть представлены: прайс-листы производителей товаров, прейскуранты цен, данные информационной сети "Интернет" с обязательным указанием адресов сайтов, внешнеторговые контракты и спецификации к ним на ввозимые добросовестными участниками ВЭД товары

Подмена предлагаемым проектом профиля риска положений действующего таможенного законодательства Российской Федерации, в том числе существующих технологий осуществления контроля таможенной стоимости товаров.

В качестве примера можно привести риск неправильного учета в структуре таможенной стоимости ввезенных товаров транспортных расходов или риск влияния взаимозависимости между продавцом и покупателем на цену сделки. При этом в качестве прямых мер по минимизации данных рисков предлагались нормы, предусмотренные таможенным законодательством Российской Федерации, регулирующие порядок уточнения заявленной таможенной стоимости и проведения дополнительных проверок представленных документов и сведений.

В данных случаях издание профилей риска считаем бессмысленным и нецелесообразным. Так, без издания каких-либо дополнительных нормативных актов ФТС России (в том числе профилей риска) необходимо учитывать и применять нормы и положения Таможенного кодекса Российской Федерации, Закона Российской Федерации "О таможенном тарифе", приказа ГТК России от 05.12.2003 № 1399 "Об утверждении Положения о контроле таможенной стоимости товаров, ввозимых на таможенную территорию Российской Федерации" и иные нормативные правовые документы по контролю таможенной стоимости, в соответствии с которыми по результатам проведенного контроля правильности определения декларантом структуры и документального подтверждения заявленной таможенной стоимости и всех ее компонентов уполномоченные должностные лица таможенных органов принимают решение об уточнении заявленных сведений по таможенной стоимости и, в случае необходимости, проведении корректировки таможенной стоимости.

Таким образом, в настоящее время в абсолютном большинстве случаев причиной, по которой проекты профилей риска по контролю таможенной стоимости, поступающие из таможенных органов, признаются ГУФТД нецелесообразными, является недостаточная проработка при подготовке предлагаемых контрольных уровней таможенной стоимости, а также подтверждения их обоснованности, в первую очередь в части поиска, обобщения, анализа ценовой информации и представления в ГУФТД всех материалов, использованных при подготовке проектов профилей риска. Отдельные проекты профилей риска разрабатывались только лишь на основании анализа базы электронных копий ГТД с установлением контрольного показателя по таможенной стоимости из расчета среднего уровня таможенной стоимости в регионе деятельности отдельно взятого таможенного органа, что с точки зрения ГУФТД является недостаточным обоснованием.

Профилями риска по контролю таможенной стоимости устанавливается комплекс прямых мер по минимизации рисков, которые должны осуществлять должностные лица таможенных органов в случае, если заявленная декларантом таможенная стоимость товара ниже контрольного уровня, определённого профилем риска.

Применение прямых мер по минимизации риска направлено, в первую очередь, на выявление фактов возможного занижения таможенной стоимости ввозимых товаров недобросовестными участниками ВЭД.

Вместе с тем заявление декларантом таможенной стоимости ниже контрольного уровня не ведет автоматически к принятию решения по корректировке таможенной стоимости ввезенных товаров. Непредставление декларантом по запросу таможенного органа прайс-листа производителя или иного другого запрошенного документа также не является основанием для проведения корректировки таможенной стоимости.

Формальный подход должностных лиц при осуществлении контроля таможенной стоимости ввозимых товаров, подпадающих под действие профилей риска, без учета принципов таможенной оценки, установленных нормативными правовыми актами, считаем неправомерным и недопустимым.

Формальное отношение таможенных органов к процедуре контроля таможенной стоимости товаров, сводящееся к простому применению прямых мер по минимизации риска и принятию решений по таможенной стоимости без учета качественных характеристик ввезенных товаров и условий организации конкретной внешнеторговой сделки, приводит к принятию необоснованных решений по таможенной стоимости и нарушению правовых норм, установленных законодательством Российской Федерации.

Следует иметь в виду, что факт срабатывания профиля риска свидетельствует о возможном наличии риска зависимости цены сделки от соблюдения условий, влияние которых не может быть учтено. В связи с чем в данном случае прямые меры применяются несмотря на формальное представление соответствующих документов[12].

В случае же выполнения всех условий, необходимых для применения метода определения таможенной стоимости по цене сделки с ввозимыми товарами, установленных в том числе в результате применения прямых мер по минимизации риска, цена сделки, фактически уплаченная или подлежащая уплате, должна приниматься в качестве таможенной стоимости несмотря на ее отличие от соответствующего контрольного уровня таможенной стоимости из профиля риска.

Осуществление контроля таможенной стоимости товаров без проведения всех предусмотренных действующей нормативной базой основных и дополнительных проверочных мероприятий считаем недопустимым.

Также были отмечены случаи подмены цены сделки ввозимых товаров на контрольные уровни таможенной стоимости из соответствующих профилей риска.

Обращаем внимание на то, что контрольные уровни таможенной стоимости из профилей риска не могут применяться в качестве альтернативы цене сделки, указанной в контракте и счете-фактуре, и рассматриваться в качестве базы для начисления таможенных платежей. Контрольный уровень стоимости в профилях риска устанавливается методом экспертной оценки и является индикатором риска. Контрольные уровни стоимости товаров, доводимые до таможенных органов соответствующими профилями риска, возможно использовать только в качестве основы расчета таможенной стоимости в случае выпуска товаров при условии обеспечения уплаты таможенных платежей[13].

Использование ценовой информации из профилей риска в качестве основы для определения таможенной стоимости ввезенных товаров по резервному методу определения таможенной стоимости недопустимо.

Также обращаем внимание, что ни одним действующим нормативным правовым актом ФТС России (ГТК России) не предусмотрено отражение на бумажных носителях таможенных документов факта применения профилей риска и (или) ссылки на профили риска как на основание действий должностных лиц в процессе таможенного оформления и таможенного контроля.

Похожие работы

... ускорения информационных потоков). Такой подход в том числе позволит активизировать разработку профилей риска на уровне таможенных управлений и отдельных таможен, более приспособленных к специфике их деятельности, технологическим особенностям оформления и контроля товаров. [3] 2. Таможенная пошлина В соответствии с таможенным законодательством при ввозе товаров на таможенную территорию РФ ...

... данных с другими странами, которые также содержат методологическую составляющую, величину которой можно адаптировать к российскому импорту этого товара именно из этой страны-экспортера. 2.3 Анализ применения системы управления рисками при таможенном оформлении и контроле товаров и транспортных средств Анализ рисков – это определенный комплексный подход к решению любой проблемы, совокупность ...

... регулирования и контроля (тарифные и нетарифные меры, система налогообложения, валютного контроля и т.п.); во-вторых, введение необходимых контрольных механизмов, позволяющих государству контролировать соблюдение установленных правил. О функциях таможенных органов и средствах используемых ими при регулировании внешнеэкономической деятельности мы кратко рассказали в предшествующих разделах. Теперь ...

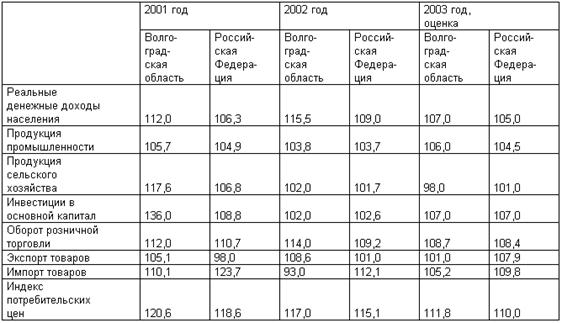

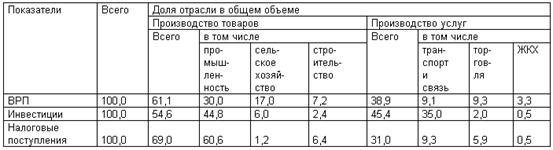

... сделок. Одобренная Правительством Российской Федерации Концепция развития таможенных органов Российской Федерации определила систему мер, направленных на решение указанных проблем. 3. ПРАКТИКА ПРИМЕНЕНИЯ ТАМОЖЕННЫХ ТАРИФОВ НА ПРИМЕРЕ ВОЛГОГРАДСКОЙ ОБЛАСТИ 3.1 Исследование экономического потенциала Волгоградской области Южный федеральный округ – целостный природно-хозяйственный комплекс ...

0 комментариев