Навигация

ПОКАЗАТЕЛИ НЕПЛАТЕЖЕСПОСОБНОСТИ ПРЕДПРИЯТИЯ

3 ПОКАЗАТЕЛИ НЕПЛАТЕЖЕСПОСОБНОСТИ ПРЕДПРИЯТИЯ

Когда предприятие испытывает дефицит либо кризис в возможностях для выполнения имеющихся обязательств, таких как:

- обязательства перед фискальной системой;

- обязательства перед финансово-кредитной системой, т.е. обязательства перед банками финансовыми компаниями, страховыми компаниями;

- обязательства перед акционерами и работниками компании;

Возникает вопрос, способно ли оно в полной мере, т.е. без вреда удовлетворить кредиторов.

Предприятие, которое из режима своевременного выполнения обязательств переходит в кризисную зону ненадежного выполнения, со сбоями и срывами, вплоть до безнадежного состояния, становится как партнер неплатежеспособным, либо несостоятельным, наносящим вред своим кредиторам.

Представляется естественным, что неплатежеспособность прямо пропорциональна размеру обязательств и обратно пропорциональна величине средней выручки. Если за определенный период темпы роста обязательств были выше, чем темпы прироста выручки, то предприятие продвинулось в направлении роста неплатежеспособности.

На возникновение неплатежеспособности влияет:

- понижение либо недостаточный рост выручки.

Основными источниками платежа является выручка компании, которая содержит:

- возмещение ранее понесенных издержек, в том числе за счет еще не погашенных обязательств;

- резерв в виде незапятнанной прибыли компании.

Сама по себе выручка является поступлением денежных средств, способная оплатить расход. Для того чтоб выручка направлялась полностью либо частично на погашение обязательств, нужна определенная управленческая воля. Для определения неплатежеспособности произведем следующие расчеты:

Среднемесячная выручка

К1= ВВ

t

К12006= 5000 = 416,66

12

К12007= 5000 =416,66

12

ВВ- валовая выручка.

t- количество месяцев в отчетном периоде.

Среднемесячная выручка в 2007 году по сравнению с предыдущим годом не изменилась, что свидетельствует о застое доходов организации за рассматриваемый отчетный период.

Степень платежеспособности общая

К4=ЗС

СВ

К42006=935688 = 2245,6

416,66

К42007=979592 = 2351,1

416,66

ЗС- сумма заемных средств.

СВ- среднемесячная выручка.

За рассматриваемый отчетный период степень платежеспособности увеличилась за счет снижения краткосрочных обязательств и увеличения среднемесячной выручки.

Коэффициент задолженности по кредитам банков и займам

К5=ДК+З

СВ

К52006=894834 = 2147,6

416,66

К52007=930537 = 2233,3

416,66

ДК+З- сумма долгосрочных и краткосрочных кредитов и займов.

Из расчетов видно, что коэффициент задолженности по кредитам банков и займам увеличился. Причиной стало увеличение к концу отчетного периода краткосрочных и долгосрочных обязательств.

Коэффициент задолженности другим организациям

К6= О

СВ

К62006= 3510 = 8,424

416,66

К62007= 1593 =3,823

416,66

О- сумма обязательств перед прямыми кредиторами и др.контрагентами.

Расчеты показали, что данный коэффициент к концу отчетного периода снизился. То есть снизилась задолженность перед поставщиками и подрядчиками, дочерними и зависимыми обществами, прочими кредиторами, что является положительным фактором.

Коэффициент задолженности фискальной системе

К7=ЗФС

СВ

К72006=21687 =52,05

416,66

К72007=26957 = 64,70

416,66

ЗФС- сумма задолженности фискальной системы государства.

Коэффициент задолженности фискальной системе к 2007 году увеличился, что является отрицательным фактором. При увеличении задолженности перед государственными внебюджетными фондами к концу отчетного периода, предприятию не удалось снизить данный коэффициент.

Коэффициент внутреннего долга

К8=ВД

СВ

К82006=15657 = 37,58

416,66

К82007=20542 = 49,30

416,66

ВД- сумма внутреннего долга.

Расчеты показали, что к концу отчетного периода коэффициент внутреннего долга увеличился.

Степень платежеспособности по текущим обязательствам

К9=КО

СВ

К92006= 75824 = 181,98

416,66

К92007=115002 = 276,1

416,66

КО- сумма краткосрочных обязательств.

Из расчета видно, что данный коэффициент к концу отчетного периода увеличился, за счет увеличения краткосрочных обязательств.

Коэффициент покрытия текущих обязательств оборотными активами

К10=ОС

ТО

К102006=408238 =5,38

75824

К102007=405540 =3,52

115002

ОС- стоимость всех оборотных средств организации.

ТО-сумма текущих (краткосрочных) обязательств.

Из расчета видно, что данный коэффициент к концу расчетного периода уменьшился, за счет увеличения краткосрочных обязательств, и уменьшения оборотных активов.

Собственный капитал в обороте

К11= СК - ВнА

К112006=28557 - 556007 = -527450

К112007=46888 – 620939 = -574051

СК- собственный капитал организации.

ВнА- стоимость внеоборотных активов.

Собственный капитал в обороте к концу отчетного периода уменьшился.

Этому послужило увеличение капитала и резервов, а также внеоборотных активов.

Это является отрицательным фактором, так как наличие собственных оборотных средств является одним из важнейших показателей финансовой устойчивости организации.

Коэффициент обеспеченности собственными оборотными средствами

К12= ССо

ОС

К122006=(28557-556007) = -1,29

408238

К122007=(46888-620939) = -1,41

405540

ССо- сумма собственных средств в обороте.

ОС- величина оборотных средств.

Расчеты показали, что данный коэффициент к концу отчетного периода уменьшился.

Этому послужило увеличение внеоборотных активов, капиталов и резервов и уменьшение оборотных активов.

Коэффициент автономии (финансовой независимости)

К13=СК

А

К132006=___28557____ =2,96

(556007+408238)

К132007=________46888 =4,56

(620939+405540)

СК- собственный капитал, очищенный от убытков.

А- сумма активов организации.

Данный коэффициент к концу отчетного года увеличился, за счет уменьшения оборотных активов, и увеличения внеоборотных активов, капиталов и резервов.

Коэффициент обеспеченности оборотными средствами

К14=ОА

СВ

К142006=408238 =979,7

416,66

К142007=405540 =973,3

416,66

ОА- сумма оборотных активов.

Расчеты показали, что данный коэффициент к концу отчетного года уменьшился, этому послужило уменьшение оборотных активов.

Коэффициент оборотных средств в производстве

К15=ОСп

СВ

К152006=(15586+12996) =68,59

416,66

К152007=(15907+5379) = 51,08

416,66

ОСп- стоимость оборотных средств в производстве.

Данный коэффициент к концу отчетного периода уменьшился, за счет увеличения запасов, и уменьшения НДС по приобретенным ценностям.

Коэффициент оборотных средств в расчетах

К16=ОС-ОСп

СВ

К162006=(408238-15586-12996) = 911,1

416,66

К162007=(405540-15907-5379) = 922,2

416,66

ОС-ОСп – стоимость оборотных средств за вычетом оборотных средств в производстве. Расчеты показали, что данный коэффициент увеличился к концу отчетного периода, за счет увеличения запасов в оборотных активах, и уменьшения НДС по приобретенным ценностям.

Эффективность внеоборотного капитала (фондоотдачи)

К20=СВ

ВнК

К202006=416,66 = 7,49

556007

К202007=416,66 = 6,71

620939

Расчеты показали, что данный коэффициент уменьшился к концу отчетного периода, за счет увеличения внеоборотных активов.

Коэффициент инвестиционной активности

К21=ВнА

СВнА

К212006=(60878+490653+4046) = 0,1

556007

К212007=(9382+607216+4046) = 0,1

620939

ВнА- сумма внеоборотных активов (незавершенное строительство, доходные вложения в МЦ, долгосрочные финансовые вложения).

СВнА- общая стоимость внеоборотных активов.

Расчеты показали, что данный коэффициент к концу отчетного периода, остался на равне с показателем на начало отчетного периода, за счет уменьшения незавершенного строительства, доходных вложений в материальные ценности, и оставшихся без изменений долгосрочных финансовых вложений.

ЗАКЛЮЧЕНИЕ

В данной курсовой работе рассматривается важность анализа хозяйственной деятельности предприятия. Основной целью которого является получение небольшого числа ключевых параметров, дающих объективную и точную картину финансового состояния предприятия, его прибылей и убытков, изменений в структуре актива и пассива, в расчётах с дебиторами и кредиторами. Актуальность и практическая значимость темы настоящей курсовой работы обусловлена рядом причин. Во-первых, в настоящее время, в российской экономике ключевой проблемой является кризис неплатежей, и добрую половину российских предприятий следовало уже давно объявить банкротами, а полученные средства перераспределить в пользу эффективных производств, что несомненно бы способствовало оздоровлению российского рынка. Во-вторых, в условиях массовой неплатежеспособности российских хозяйствующих субъектов особое значение приобретают меры по предотвращению кризисных ситуаций, а также мероприятия, направленные на восстановление платежеспособности предприятия и стабилизацию его финансового состояния.

На основе проведенного анализа финансовой деятельности ЗАО «Инко-АМЛ» - были сделаны следующие выводы. Финансовая устойчивость ухудшилась по ряду показателей. Все показатели, характеризующие платежеспособность находятся на уровне ниже нормы.

В целом на основе проведенного анализа, были сделаны выводы, свидетельствующие о проблемах, связанных, прежде всего, с текущим оперативным управлением финансами. Управлению финансами на предприятии отводится, слишком, малая роль. Это связано с тем, что предприятие существует, сравнительно недавно, формы внутрифирменных отчетов еще не отработаны. По существу, управление финансами происходит на уровне бухгалтерской службы и руководителя предприятия. Поэтому необходимо организовать службу управления финансами и провести ряд мероприятий по улучшению финансового состояния.

Похожие работы

... в динамике рассматриваем как отрицательную тенденцию в 2006году 1,0373 в 2007году 1,0282. Это говорит о том, что ООО «Томская Лесопромышленная компания» в общем случае не может ответить по своим обязательствам. Анализ финансовой независимости Показатели финансовой независимости характеризуют степень финансовых возможностей, а также возможность оперативно управлять финансовыми ресурсами: 1. ...

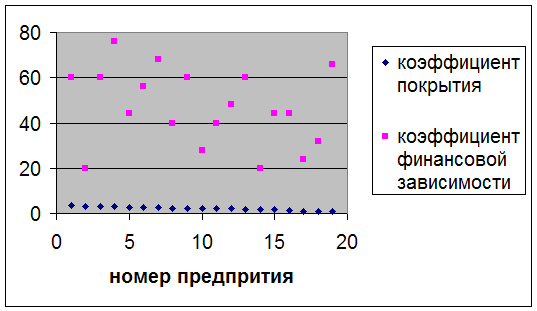

... предприятия. В то же время параметр а2 имеет знак «плюс», поэтому чем выше коэффициент финансовой зависимости, тем больше Z и , следовательно, выше вероятность банкротства предприятия [1, с. 156]. Рассмотрим методику применения двухфакторном модели Альтмана на конкретном примере. Исходные данные для расчета представлены в таблице 2. Таблица 2 Исходные данные и результаты расчеты вероятности ...

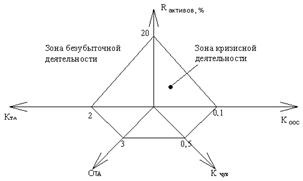

... финансовую устойчивость. 2. Оценка вероятности банкротства В зарубежных странах для оценки риска банкротства и кредитоспособности предприятий широко используются факторные модели известных западных экономистов Альтмана, Лиса, Таффлера, Тишоу и др., разработанные с помощью многомерного дискриминантного анализа. В данной работе будут рассмотрены три модели – модель Альтмана, модель Лиса и ...

... ; - был составлен анализ оборотных фондов предприятия; - проанализированы показатели себестоимости; - произведена методика оценки финансовой устойчивости предприятия; - дан анализ финансовым результатам и рассмотрена возможность банкротства. Изучение финансово-экономической деятельности гостиницы «Октябрьская» показало, что финансовое состояние предприятия имеет в целом положительные ...

0 комментариев