Навигация

Метод маржинального анализа финансовых результатов

1.2 Метод маржинального анализа финансовых результатов

Показатели финансовых результатов характеризуют абсолютную эффективность хозяйствования предприятия.

Теоретической базой управления финансовыми результатами служит классическая система учета прямых затрат – директ-костинг.

Сущностью современной системы директ-костинг является разделение производственных затрат на переменные и постоянные в зависимости от изменений объема производства.

К переменным относятся затраты, величина которых изменяется с изменением объема производства: затраты на сырье и материалы, заработная плата основных производственных рабочих, топливо и энергия на технологические цели и другие расходы.

К постоянным принято относить такие затраты, величина которых не меняется с изменением объема производства, например арендная плата, проценты за пользование кредитами, начисленная амортизация основных фондов, некоторые виды заработной платы руководителей и другие расходы [13, c. 23].

Аналитические возможности системы директ-костинг раскрываются наиболее полно при исследовании связи себестоимости с объемом реализации продукции и прибылью.

Объем реализации продукции, или выручка (N), связан с себестоимостью (S) и прибылью от реализации (Р) следующим соотношением:

N = S + P (1)

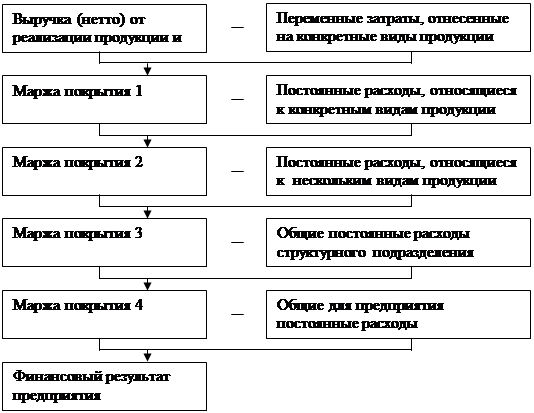

Маржинальный доход представляет собой разность между выручкой от реализации и переменными затратами или сумму постоянных расходов и прибыли от реализации.

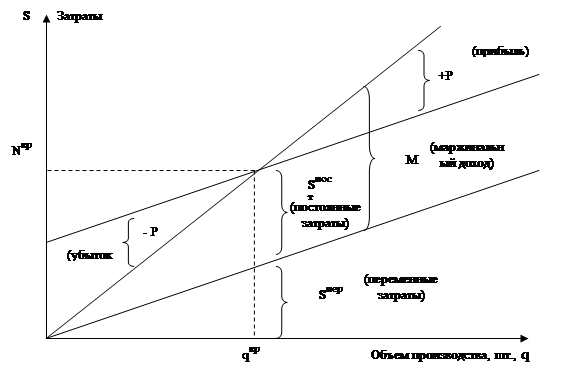

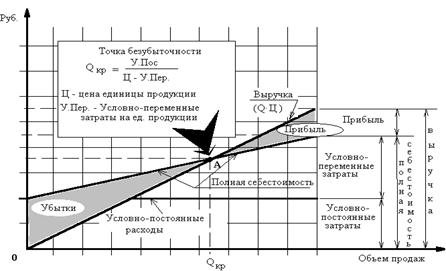

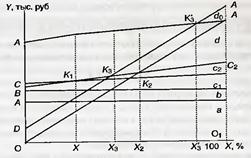

Графическое изображение взаимосвязей показателей объема производства, затрат и прибыли приведено на рис. 2.

Рис. 2 – Взаимосвязь объема производства, затрат и прибыли [13, с. 23]

Если предприятие работает прибыльно, то P>0, если убыточно – P<0. Если Р = 0, то нет при прибыли, ни убытка и выручка от реализации равна затратам. Точка перехода из одного состояния в другое (при Р = 0) называется критической точкой. Она примечательна тем, что позволяет получить оценки объема производства, цены изделия, выручки, уровня постоянных расходов и других показателей, обеспечивающих улучшение финансового состояния предприятия. Для критической точки имеем:

N = S или N = Sпост + Sпер (2)

где N – объем производства продукции в стоимостном выражении;

S – полная себестоимость продукции (затраты на производство);

Sпост – постоянные расходы;

Sпер – переменные расходы.

Если выручку представить как произведение цены продаж единицы изделия (w) и количества проданных единиц (q), а переменные затраты пересчитать на единицу изделия, то получим развернутое уравнение

w x q = Sпост + Sперед x q (3)

Sпост – постоянные расходы на весь объем производства;

Sперед – переменные затраты в расчете на единицу изделия.

Sперед = Sпер / q

Это уравнение является основным для получения необходимых оценок.

1. Расчет критического объема производства:

qкр (w – Sперед ) = Sпост (4)

qкр = Sпост / (w – Sперед ) = Sпост / Мед (5)

где qкр – критический объем производства продукции (количество единиц изделий);

Мед – маржинальный доход на единицу изделия, руб.

Маржинальный доход на весь выпуск определяется как разность между выручкой и суммой переменных затрат:

М = N – Sпер (6)

2. Расчет критического объема выручки (реализации). Для определения критического объема реализации в стоимостном выражении следует величину постоянных затрат (Sпост) разделить на величину маржинального дохода в одном рубле продукции. То есть под единице продукции можно понимать как натуральный, так и стоимостный показатель.

3. Расчет запаса финансовой прочности (показатели безопасности). Показатель безопасности (запас финансовой прочности) представляет собой разность между фактическим уровнем продаж и критическим объемом продаж и выражает величину, по достижении которой может начаться снижение объема выручки от реализации и предприятие несет убытки. Он определяется как доля в процентах от ожидаемого объема продаж, либо в денежном исчислении как разность между ожидаемым и равновесным объемом продаж.

4. Расчет критического уровня постоянных затрат. Для расчета используется исходная формула выручки в критической точке:

Nкр = Sпост + Sпер, отсюда имеем Sпост = Nкр – Sпер,

т.е. Sпост = q x Мед (7)

Эта формула удобна тем, что позволяет определить величину постоянных расходов, если задан уровень маржинальнеого дохода в процентах к цене изделия (w) или к объему реализации. Тогда формула для вычисления будет такова:

Sперед = q x w / 100%; Sперед = q x N x Мед в% / 100% (8)

5. Расчет критической цены реализации. Цена реализации определяется исходя из заданного объема реализации и уровня постоянных и переменных затрат в расчете на единицу изделия.

N = Sпост + Sпер, или q x w = = Sпост + Sперед x q,

Откуда w = Sпост / q + Sперед (9)

6. Расчет уровня минимального маржинального дохода. Если известны величина постоянных расходов и ожидаемая величина выручки, то уровень минимального маржинального дохода в процентах к выручке (x) определяется из формулы:

qпл = (Sпост + Рпл) / (w – Sперед ) (10)

где qпл – объем продаж, обеспечивающих получение плановой суммы прибыли;

Рпл – плановая сумма прибыли.

8. Расчет объема продаж, дающего одинаковую прибыль по различным вариантам производства.

Алгебраическое решение задачи содержится в следующей формуле:

(w1 – Sперед 1) х q – Sпост1 = (w2 – Sперед 2) х q – Sпост2,

откуда и следует расчет величины объема продаж:

q = (Sпост2 – Sпост1) / (Мед2 – Мед1), (11)

где Sпост2, Sпост1 – постоянные затраты по различным вариантам;

Мед2, Мед1 – маржинальный доход на единицу изделия (продукт) по различным вариантам.

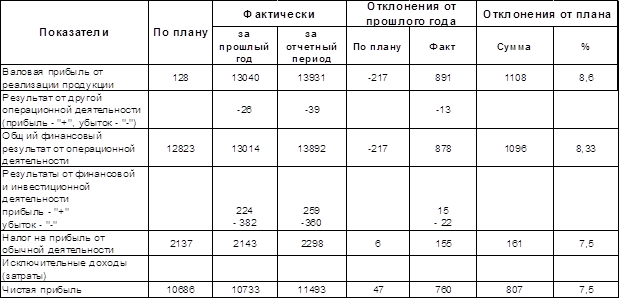

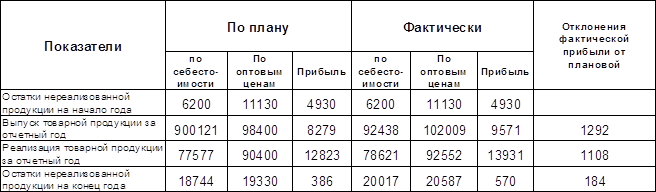

Создание и последующую деятельность любой организации упрощенно можно представить как процесс инвестирования финансовых ресурсов на долгосрочной основе с целью извлечения прибыли. Процесс управления активами, направленный на возрастание прибыли, характеризуется понятием рычага (левериджа), представляющего собой фактор, небольшое изменение которого может привести к существенному изменения результативных показателей. В зависимости от компоновки и детализации статей отчета о финансовых результатах (таблица 2) можно выделить три вида рычага.

Таблица 2 – Взаимосвязь доходов и эффекта рычага (левериджа) [20, с. 184]

| Эффект операционного рычага (производственный леверидж) | Доход от реализации (за минусом НДС и акцизов) | Полный эффект рычага (производственно-финансовый леверидж) |

| – Затраты на производство реализованной продукции | ||

| (+,–) Сальдо доходов и расходов от прочих операционных и внереализационных операций | ||

| = Доход до выплаты процентов и налогов | ||

| Эффект финансового рычага (финансовый леверидж) | – Проценты по долгосрочным ссудам и займам | |

| = Налогооблагаемая прибыль | ||

| – Налог на прибыль и прочие обязательные платежи из прибыли | ||

| = Чистая прибыль |

Операционный рычаг – потенциальная возможность влиять на прибыль путем изменения структуры себестоимости и объема выпуска продукции.

Применительно к оценке и прогнозированию эффекта рычага используется метод «критической точки» (или критического объема продаж), который заключается в определении для каждой конкретной ситуации объема выпуска, обеспечивающего безубыточную деятельность.

Оценку эффекта операционного рычага (Oор) принято измерять следующим показателем:

Oор = P` / Nнат, (12)

где P` – темп изменения валового дохода до выплаты процентов и налогов, %;

Nнат – темп изменения объема реализации в натуральных единицах, %.

Экономический смысл операционного рычага заключается в том, что он показывает степень чувствительности дохода организации к изменения объема производства. В организации с высоким уровнем эффекта операционного рычага незначительное изменение объема производства может привести к существенному изменения дохода до выплаты процентов и налогов.

Таким образом, после изучения данной главы мы можем дать определение понятию финансового результата, а именно:

Финансовый результат – обобщающий показатель анализа и оценки эффективности (неэффективности) деятельности хозяйствующего субъекта на определенных стадиях (этапах) его формирования.

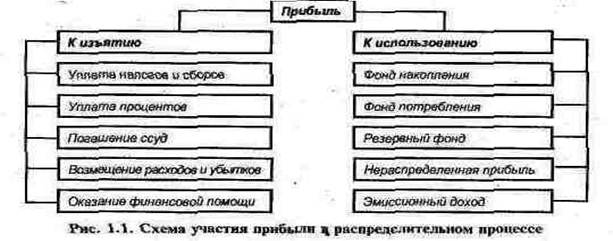

Процесс управления прибылью представляет собой процесс выработки и принятия управленческих решений по всем основным аспектам ее формирования, распределения, использования и планирования на предприятии. Эффективность управления будет наивысшим, если будут, выполнены все требования, предъявляемые к этому процессу.

Это более подробно рассмотрено во второй главе курсовой работы.

Похожие работы

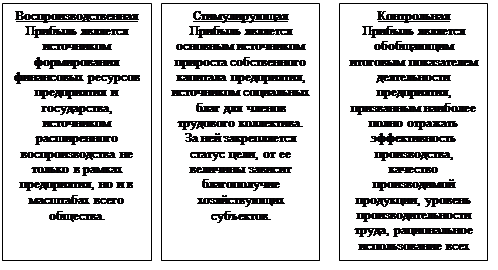

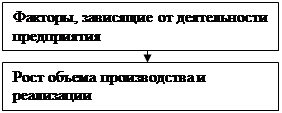

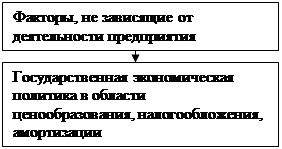

... и его реализации соответственно договорам заказчика, эффективность использования материальных, трудовых и финансовых ресурсов, имеющихся в его распоряжении. 1. Значение, задача анализа показателей прибыльности и безубыточной работы предприятия 1.1. Значение прибыли Прибыль - основной объект реализации распределительной функции финансов предприятий. За счет прибыли формируется целая ...

... капитала 44,8 14,3 -30,5 6. Прибыль от продаж 1470 1604 -134 7. Чистая прибыль на 1 руб. оборота 6,0 1,7 -4,3 2.3. Анализ показателей рентабельности предприятия На основании рассчитанных показателей, указанных в таблице 1, рассмотрим результативность и экономическую целесообразность деятельности предприятия. Обобщенно наиболее важные показатели финансовых результатов ...

... реализованной продукции, увеличение объема ее реализации, повышение качества продукции, реализация ее на более выгодных рынках и т.д. В результате проведенного анализа показателей прибыльности и рентабельности деятельности пекарни ООО «Хлебозавод Багаевский» можно сказать о том, что управление производственной и финансовой деятельностью организации осуществляется достаточно эффективно, однако ...

... финансовых результатов деятельности предприятия, перейдем к практическому анализу на основе данных ОАО «Нефтекамскшина». 2 Анализ финансовых результатов хозяйственной деятельности ОАО «Нефтекамскшина» 2.1 Краткая характеристика деятельности предприятия Полное наименование предприятия - открытое акционерное общество «Нефтекамскшина». Предприятие «Нефтекамскшина» существует с 1971 ...

0 комментариев