Навигация

Направления, цели и задачи пенсионной реформы на современном этапе в Российской Федерации

1.2 Направления, цели и задачи пенсионной реформы на современном этапе в Российской Федерации

Глубинные качественные изменения, происходящие в Российской Федерации, характеризующие переход от централизованного планового руководства народным хозяйством к рыночным методам управления страной, затронули все сферы жизнедеятельности российского общества и государства. В связи с этим возникла объективная необходимость пересмотра укоренившихся представлений о деятельности существующих социальных институтов, их финансовых источников и рационального использования имеющихся средств.

Наиболее важным для членов общества направлением преобразований в социальной политике государства является реформирование пенсионной системы, затрагивающей интересы нескольких поколений на протяжении длительного времени.

Негативные демографические изменения, которые, по прогнозам, должны обострить социально-экономическую ситуацию в России в ближайшие 10–15 лет, заставляют искать новые подходы в решении задач, связанных с материальным обеспечением нетрудоспособных при наступлении старости, инвалидности, по случаю потери кормильца.

Действующая пенсионная система, основанная на принципах солидарности поколений, даже частично модернизированная, не сможет обеспечить достойный уровень жизни нынешним и тем более бедующим пенсионерам [28].

Для формирования эффективной социальной политики и определения первоочередных задач в области пенсионного обеспечения (страхования) был образован Национальный совет по пенсионной реформе при Президенте Российской Федерации. В состав постоянно действующего Совета вошли руководители высших органов исполнительной и законодательной власти страны, а также представители общественных организаций, отражающих интересы российского общества в этой сфере деятельности [19].

Пенсионная реформа направлена на изменение существующей распределительной системы начисления пенсий, дополняя ее накопительной частью и персонифицированным учетом страховых обязательств государства перед каждым гражданином.

Суть реформы заключается в коренном изменении взаимоотношений между работником и работодателем: в повышении ответственности работников за обеспечение своей старости, а также в повышении ответственности работодателя за уплату страховых взносов за каждого работника. Существовавшая ранее система назначения пенсий не давала работнику возможности заработать нормальную пенсию, она лишь перераспределяла средства между группами с различным уровнем доходов и из одних регионов в другие. Тогда как новая пенсионная модель в значительно большей мере является страховой и учитывает пенсионные права граждан в зависимости от размеров их зарплат и уплачиваемых пенсионных взносов [14].

В первую очередь пенсионная реформа стремилась достичь следующих целей (см. таблица 2, 3):

– повысить финансовую устойчивость системы государственного пенсионного страхования в целом и уровень защищенности застрахованных граждан;

– поддержать стабильный размер пенсии по отношению к заработной плате работающих в условиях общего старения населения в долгосрочной перспективе;

– содействовать появлению нового источника инвестиций на финансовом рынке и сформировать долгосрочные инвестиционные ресурсы для вложения в экономику России;

– усилить заинтересованность в уплате страховых взносов и сформировать побудительные мотивы к этому;

– преодолеть кризис доверия населения к государственной социальной политике, финансовым рынкам и институтам;

– увязать пенсионную систему с новыми экономическими отношениями между наемными работниками и работодателями, заинтересовав их в создании прочных основ новой пенсионной модели;

– повысить социальную ответственность работодателей как состояние условий труда работников, так и за их пенсионное обеспечение, экономически побуждая к созданию безопасных для здоровья условий труда [54].

В связи с переходом к новым принципам пенсионного обеспечения возникают новые проблемы для пенсионной системы Российской Федерации. Одно из наиболее перспективных, но и сложных направлений реформирования пенсионной системы Российской Федерации – введение накопительных элементов.

Основной задачей реформы является достижение долгосрочной финансовой сбалансированности пенсионной системы, повышение уровня пенсионного обеспечения граждан и формирование стабильного источника для дополнительных доходов в социальную систему [43].

Пенсионная реформа, по мнению ее разработчиков, состоит из нескольких составных частей. Одна из них – демографическая. В 2001 году на пенсию стали выходить мужчины, родившиеся в 1941 году. Понятно, что началом войны рождаемость резко упала. Естественно, и численность работающих, родившихся в военные годы и выходящих на пенсию в ближайшие 5–7 лет, ожидает ниже, чем за последние годы. Однако вслед за ними к пенсионному порогу подойдут те, кто родился в годы послевоенного всплеска рождаемости. Соответственно возрастает и число пенсионеров.

Сокращение средней продолжительности жизни в России за последние годы было очень значительным (к примеру, если в 1990 году этот показатель для мужчин составлял 64 года, для женщин-74 года, то в 1999 году – соответственно 60 лет и 72 года). В результате продолжительность жизни, увеличиваясь, в конце концов, достигает дореформенного уровня. А для России прирост средней продолжительности жизни даже на три означает увеличение числа пенсионеров на 6,7 млн. человек. Общий вывод: в своем нынешнем виде пенсионная система не в состоянии справиться с возросшими в силу изменения демографической ситуации обязательствами.

Поэтому если ориентироваться только на текущие доходы, не надо ничего менять и создавать резервы с учетом складывающейся тенденции.

Предпосылки к такому развитию ситуации в пенсионной сфере возникли отчасти и в связи с кризисными явлениями, проявившимися после августа 1998 года. Несмотря на резкое обесценение пенсионных обязательств, долги по выплате пенсий остались в тот период достаточно большими (более 26 млрд. рублей), и их пришлось погашать в основном за счет текущих поступлений. Как следствие, средняя заработная плата по стране росла более высокими темпами, чем заработная плата, рассчитываемая для целей индексации пенсий. Это и привело к тому, что пенсионная система начала терять привлекательность для тех, кто сегодня работает и делает отчисления на будущую пенсию [70].

Первоначальную модель реформирования, о которой Пенсионный фонд докладывал на заседании Правительства в октябре 2000 года, состояла в следующем: нынешнюю пенсионную систему, когда от зарплаты работающих в Пенсионный фонд отчисляется определенная часть, которая и делится на всех пенсионеров примерно поровну, предлагалось не менять совсем. А проблему дефицита средств, который возникает в 2010–2018 годах (когда число выходящих на пенсию заметно превысит число начинающих трудовую деятельность) вследствие демографических рисков, предполагалось решить за счет средств, направляемых в специально созданный для этих целей резервный фонд.

Однако при более обстоятельном анализе стало понятно, что «косметический ремонт» нынешней пенсионной системы не обойтись, если часть денег перечислить в резерв, то меньше останется к выплате сегодняшним пенсионерам, уровень пенсий которых и без того крайне низок. Была поставлена задача модернизировать действующую пенсионную систему таким образом, чтобы результатом этой модернизации стал рост доходов пенсионной системы, которой перекрывал бы объем средств, направляемых на создание резервов под будущее обязательства [42].

Увеличение доходов, например, за счет средств ставки налогов (взносов) в Пенсионный фонд, может привести к росту налогооблагаемой базы и увеличению налоговых поступлений, поскольку в 2000 году доля «скрытой» зарплаты в доходах населения, по данным Госкомстата Росс, около 30%.

Тема снижения налоговой нагрузки применительно к взносам в Пенсионный фонд неоднократно обсуждалась в Правительстве. Рассматривался вариант значительного снижения нынешней ставки отчислений в Пенсионный фонд, например, до 5% от фонда заработной платы (сегодня около 28%). Между моментом снижения налогов и получением дополнительных доходов в связи с ростом налогооблагаемой базы неизбежно проходит определенный период, во время которого от обязанности выплачивать пенсию без сбоев никто не освобожден. И чем продолжительнее этот период, тем больше шансов провалить выплату пенсий.

Одобренный вариант пенсионной реформы сводится к модели, которая позволила бы: во-первых, гарантировать определенный уровень пенсии вне зависимости от стажа и заработка; во-вторых, избежать уравниловки, но при этом обеспечить разумный разрыв между максимальным и минимальным размерами трудовой пенсии; в-третьих, как найти рациональный стимул, для постепенного вывода заработков из тени; в-четвертых, взвешенно распределить финансовые риски во времени, а ответственность – между федеральными бюджетом и ПФ [28].

Новая пенсионная система трехуровневая – соответственно, и средства, которые направляются работодателями на пенсионное обеспечение работников, будут распределены на три потока.

Первая часть – налог 14%. Он поступает в федеральный бюджет и оттуда направляется на финансирование так называемой базовой части трудовой пенсии и социальных пенсий.

Вторая – страховой взнос (14; 12) или 11% в зависимости от возраста застрахованного гражданина в зависимости от продолжительности работника к определенной возрастной группе, поступает непосредственно в ПФР. Соответствующие суммы отражаются на индивидуальном счете конкретного работника и направляются на финансирование текущих обязательств пенсионной системы.

Третья часть – страховой взнос (от 2 до 6% начиная с 2006 года), поступает в ПФР, отражается в специальной части индивидуально лицевого счета конкретного работника и направляется на финансирование пенсии только в момент выхода данного работника на пенсию. Поступившие средства образуют персонифицированный резерв пенсионной системы, направляемый на инвестирование, доход от которого также фиксируется на индивидуальных счетах застрахованных лиц [23].

Для реализации указанных целей и задач пенсионной реформы подготовлен пакет взаимосвязанных законопроектов, которые обеспечивают создание целостной нормативно – правовой базы долгосрочной стратегии устойчивого развития пенсионной системы России.

Пакет законопроектов включает в себя проекты федеральных законов «Об управлении средствами государственного пенсионного обеспечения (страхования) в Российской федерации», «О внесении изменений в некоторые законодательные акты Российской Федерации в связи с принятием Федерального закона «Об управлении средствами государственного пенсионного обеспечения (страхования) в Российской федерации», «О государственном пенсионном обеспечении в Российской Федерации», «О трудовых пенсиях в Российской Федерации», «Об обязательном пенсионном страховании в Российской Федерации», «О трудовых пенсиях в Российской Федерации», «О внесении дополнений и изменений в Налоговый кодекс Российской Федерации и в некоторые законодательные акты Российской Федерации о налогах и сборах».

Краткое содержание законопроектов по пенсионной реформе заключается в следующем:

Так, положениями Федерального закона от 15.12.2001 №167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» определен новый статус ПФР (его территориальных органов) как страховщика по обязательному пенсионному страхованию и государственного учреждения, а также урегулирован порядок уплаты страховых взносов на обязательное пенсионное страхование, права и обязанности субъектов правоотношений по обязательному пенсионному страхованию. Таким образом, в пенсионной системе Российской Федерации появились страховые принципы, гарантирующие застрахованному лицу при наступлении страхового случая осуществление выплаты пенсии в размере, пропорциональном размеру уплаченных за него работодателем (страхователем) страховых взносов [63].

Одновременно положениями Федерального закона от 31.12.2001 №198-ФЗ «О внесении дополнений и изменений в Налоговый кодекс Российской Федерации и в некоторые законодательные акты Российской Федерации о налогах и сборах» были внесены изменения и дополнения в Налоговый кодекс Российской Федерации в части выведения страховых взносов на обязательное пенсионное страхование из состава единого социального налога (ЕСН).

Коренным образом изменилось законодательство в области пенсионного обеспечения граждан Российской Федерации, иностранных граждан и лиц без гражданства. С 1 января 2002 года вступили в силу два федеральных закона, регламентирующих условия и порядок установления и выплаты трудовых пенсий и пенсий по государственному пенсионному обеспечению соответственно Федеральный закон от 17.12.2001 №173-ФЗ «О трудовых пенсиях в Российской Федерации» и Федеральный закон от 15.12.2001 №166-ФЗ «О государственном пенсионном обеспечении в Российской Федерации» [30].

Положениями Федерального закона от 15.12.2001 №166-ФЗ «О государственном пенсионном обеспечении в Российской Федерации» установлены основания возникновения права на пенсию по государственному пенсионному обеспечению и порядок ее установления, финансирование которой осуществляется исключительно за счет средств федерального бюджета.

Федеральный закон от 17.12.2001 №173-ФЗ «О трудовых пенсиях в Российской Федерации» урегулировал порядок возникновения и реализации прав граждан на трудовые пенсии. Так, в частности, согласно новому пенсионному законодательству трудовая пенсия состоит из трех частей: базовой, страховой и накопительной. При этом базовая часть финансируется за счет средств федерального бюджета, страховая часть – за счет сумм страховых взносов, уплачиваемых страхователем за застрахованных лиц на финансирование страховой части трудовой пенсии, накопительная – за счет сумм страховых взносов, уплачиваемых страхователями за застрахованных лиц на накопительную часть трудовой пенсии и дохода от их инвестирования [59].

Порядок инвестирования средств пенсионных накоплений и передачи этих средств в негосударственные пенсионные фонды в соответствии с заявлениями застрахованных лиц урегулирован положениями федеральных законов от 24.07.2002 №111-ФЗ «Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации» и от 07.05.1998 №75-ФЗ «О негосударственных пенсионных фондах». Федеральный закон от 24.07.2002 №111-ФЗ установил правовые основы отношений по формированию и инвестированию средств пенсионных накоплений, определил особенности правового положения, права, обязанности и ответственность субъектов и участников отношений по формированию и инвестированию средств пенсионных накоплений, а также установил основы государственного регулирования контроля и надзора в сфере формирования и инвестирования средств пенсионных накоплений. Кроме того, указанный федеральный закон закрепил за Пенсионным фондом Российской Федерации новые права и обязанности как субъекта отношений по формированию и инвестированию средств пенсионных накоплений.

Федеральным законом от 07.05.1998 №75-ФЗ определены полномочия и компетенция негосударственных пенсионных фондов как субъектов правоотношений в области обязательного пенсионного страхования.

Федеральным законом от 23.12.2003 №185-ФЗ «О внесении изменений в законодательные акты Российской Федерации в части совершенствования процедур государственной регистрации и постановки на учет юридических лиц и индивидуальных предпринимателей», вступившим в силу с 1 января 2004 года, изменен порядок регистрации страхователей в органах страховщика (Пенсионного фонда Российской Федерации) и исключена обязанность страхователя сообщать в территориальные органы ПФР сведения о принятом в установленном порядке решении о ликвидации (реорганизации) организации, об изменении учредительных документов и учетных реквизитов организации, места ее нахождения.

В настоящее время законодательная база новой пенсионной системы еще окончательно не сформирована. Осуществляются модернизация и адаптация системы персонифицированного учета Пенсионного фонда Российской Федерации к проблемам реформирования всей цепи отношений между работодателями, Пенсионным фондом Российской Федерации, застрахованными лицами и пенсионерами. Необходимо выстраивание отношений, складывающихся при реализации права на накопительную часть трудовой пенсии, определение порядка финансирования и ожидаемого периода выплаты накопительной части трудовой пенсии по старости, а также особенностей инвестирования пенсионных накоплений, формируемых в пользу граждан пенсионного возраста [25].

Основными различиями между старой пенсионной системой и новой является:

В новой модели расчета пенсий заработная плата работника будет учитываться в полном объеме и на протяжении всего трудового стажа. Новая модель, оставаясь распределительной, дополняется персонифицированным учетом и накоплением пенсионных прав гражданина и пенсионных обязательств государства. Старая система в основе своей являлась не столько распределительной, сколько перераспределительной – между группами с различным уровнем дохода;

– новая пенсионная модель в большей мере является страховой моделью, в которой размер пенсии зависит от размера заработной платы;

– новая модель, так же как и старая, основана на принципе солидарности поколений. Но в отличие от старой она основана на персонифицированном учете обязательств государства перед будущим пенсионером. При этом на счетах граждан будут накапливаться не средства, а обязательства государства перед гражданами. Платежи за работающих будут поступать в Пенсионный фонд России, и фиксироваться на лицевых счетах, но деньги, как и раньше, будут направляться на выплаты пенсий нынешним пенсионерам;

– новым пенсионным законодательством установлены и новые нормы по трудовому стажу. Минимальный стаж для получения базовой пенсии будет составлять 5 лет. В существующей модели отработанными годами определялось, какой процент от учитываемой зарплаты может получить в виде пенсии работник. Согласно новой модели, основным показателем, который будет определять размер пенсии – будет сумма рублей на лицевом счете. Сумма эта будет во многом зависеть от количества отработанных лет. Чем больше лет, тем больше пенсионный капитал, тем больше пенсия;

– в новой пенсионной модели предложена принципиально новая схема индексации пенсий. В основе ее – прогноз темпов инфляции и роста заработной платы на планируемый год. По этим показателям и с учетом прогнозируемых доходов пенсионной системы и будет определяться размер индексации на год, утверждаемый в бюджете ПФР [10];

В целом, как считает Бровчак С.В., российская пенсионная система 2008 года представляет собой устойчивую распределительно – накопительную модель формирования пенсий и имеет следующие положительные стороны:

1. Формирование многоуровневой функциональной системы формирования пенсий, представленной распределительной, страховой и накопительной частью трудовой пенсии;

2. Наличие социальных гарантий по выплате пенсий со стороны государства;

3. Отсутствие задолженности по выплате пенсий;

4. Повышение уровня пенсий в зависимости от уровня инфляции;

В то же время пенсионная система имеет ряд недостатков:

1. Низкий уровень замещения пенсий уровня заработной платы;

2. Растущий уровень дефицита Пенсионного фонда Российской Федерации на фоне увеличивающихся затрат на пенсионное обеспечение в целом [7].

Хотя Закон «Об управлении средствами государственного пенсионного обеспечения (страхования) в Российской Федерации», до сих пор не принят, многие положения были реализованы в других законопроектах и в ходе пенсионной реформы. Данный закон предопределил логику, согласно которой ПФ получает право не только назначения, перерасчета, но и выплаты государственных пенсий. ПФ управляет средствами пенсионного обеспечения. При этом сами средства являются федеральной собственностью, не входят в бюджеты всех уровней и изъятию не подлежат. Эта норма распространяется на средства, направляемые на выплату как страховых, так и накопительных пенсий. Соответственно, по обязательствам, вытекающим из отношений по государственному пенсионному обеспечению, не может быть обращено взыскание на имущество фонда. При этом государство несет субсидиарную ответственность по обязательствам ПФ перед застрахованными. Детализация функций и бюджета ПФ по обязательному пенсионному страхованию представлена в законах об обязательном пенсионном страховании и об инвестировании средств пенсионных накоплений [25].

Основные направления пенсионной реформы в Российской Федерации.

Реформирование пенсионной системы в Российской Федерации должно исходить из того, что прав граждан, приобретенные в рамках государственной пенсионной системы, будут тождественны государственным обязательствам Российской Федерации. Программа пенсионной реформы в Российской Федерации, по сути, является производной зарубежного опыта, адаптированного к российской действительности. Она предусматривает:

1. в целях повышения долгосрочной финансовой устойчивости пенсионной системы поэтапное, в полном соответствии с организационными и финансовыми возможностями государства и существующей пенсионной системы, введение накопительных механизмов в систему государственного пенсионного страхования;

2. уточнение порядка исчисления размера пенсии с применением индивидуального коэффициента пенсионера, осуществление индексации пенсий с учетом финансовых возможностей общества;

3. изменение нормативных правовых актов по вопросам индивидуального (персонифицированного) учета застрахованных лиц в системе государственного пенсионного страхования. Система персонифицированного учета должна соответствовать требованиям, связанным с введением условно-накопительных именных накопительных счетов граждан в механизм финансирования пенсий;

4. конкретизацию подходов к реформированию льготных пенсий с использованием накопительных механизмов;

5. формирование гибкой системы эффективных стимулов добровольного более позднего выхода на пенсию, в том числе с использованием условно-накопительных и именных накопительных счетов граждан, при которых более продолжительная работа, и соответственно увеличивая для получателя ее ежемесячный размер;

6. осуществление в переходный период централизации функций учета государственного страхования, включая его накопительный элемент, и создаваемых профессиональных пенсионных систем в рамках Пенсионного фонда Российской Федерации;

7. более четкое определение правового статуса Пенсионного фонда Российской Федерации путем формирования Федеральной службы государственного пенсионного страхования, что позволило бы более эффективно выполнять функции государственного обеспечения;

8. разработку комплекса мер по дальнейшему развитию дополнительного пенсионного страхования, включая стимулирование пенсионных накоплений через налоговые льготы и повышение действующей гарантий их сохранности;

9. создание условий для проведения гибкой государственной политики пенсионного обеспечения в отношении отдельных категорий граждан. [20]

Таким образом, в соответствии с Программой пенсионной реформы в Российской Федерации должна быть создана комбинированная система пенсионного обеспечения, которая будет включать в себя:

– государственное пенсионное страхование как ведущий элемент системы, по которому выплаты пенсий осуществляется в зависимости от страхового стажа, суммы уплаченных взносов в бюджет государственного пенсионного страхования и финансируется как за счет текущих поступлений в Пенсионный фонд Российской Федерации, так и за счет средств, полученных от направления части обязательных страховых взносов на накопление, и за счет инвестиционного дохода от их размещения;

– государственное пенсионное обеспечение для отдельных категорий граждан, а также для лиц, которые не приобрели права на пенсию по государственному пенсионному страхованию, – за счет средств федерального бюджета;

– дополнительное пенсионное страхование, осуществляемое за счет добровольных взносов работодателей и работников, а в случаях, установленных законодательством Российской Федерации, – обязательных страховых взносов. В перспективе трудовая пенсия в России должна будет формироваться из нескольких источников [54].

Однако в связи с экономическим кризисом в России и отдельными недостатками самой Программы пенсионной реформы, в настоящее время осуществляется пересмотр ряда ее положений, которые будут реализованы несколько позднее, чем это было намечено и с учетом уменьшения финансовых возможностей пенсионной системы. Государство заявляет, что 10% вложений будет сделано за счет средств накопительного фонда, и обеспечивает гарантии сохранности этих инвестиций. Как рассуждает инвестор, в том числе западный? Если государство вошло в проект пенсионными деньгами, то вероятность успеха этого проекта достаточно высока. И такие механизмы, если их аккуратно встраивать в экономику, могут постепенно улучшить инвестиционный климат в стране [52].

Будущие пенсионные сбережения сегодня чуть ли не единственный реальный инвестиционный ресурс. Но люди должны быть уверены, что подъем экономики будет происходить не за их счет. Именно поэтому потребуется получить максимальный статус, близкий к статусу международных обязательств.

Таким образом, основные принципиальные элементы новой пенсионной системы уже полностью определены и одобрены. Однако многие составляющие механизма ее реализации еще требуют конкретизации, поскольку зависят от внешних макроэкономических факторов. Среди них на первом месте стоят вопросы скорости выхода из общеэкономического кризиса, направлений развития экономически в долгосрочной перспективе, ее социальной направленности и т.п.

Похожие работы

... Право на пенсию в соответствии с российским законодательством имеют все граждане России независимо от места их проживания [27,6]. Таким образом, основы регулирования обязательного пенсионного страхования на территории РФ наряду с регулированием правоотношений в системе обязательного пенсионного страхования, а также определением правового положения субъектов обязательного пенсионного страхования ...

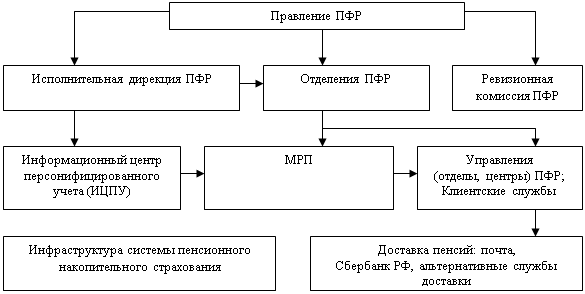

... пенсионных накоплений граждан. Однако с введением ЕСН функция администрирования страховых взносов перешла к Министерству по налогам и сборам. 2004 год: Создание клиентских служб Пенсионного фонда Новые принципы работы пенсионной системы потребовали внедрения новых стандартов взаимодействия с гражданами. В отделениях ПФР начали создаваться самостоятельные отделы по работе с обращениями граждан, ...

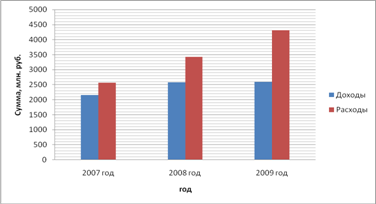

... Федерации в 2009 году и в плановый период 2010 и 2011 годов включает комплекс мер, направленных на обеспечение устойчивого функционирования пенсионной системы и дальнейшее улучшение материального положения пенсионеров. Взаимоотношения бюджета Фонда с федеральным бюджетом и бюджетами субъектов Российской Федерации строятся в соответствии с законодательством Российской Федерации, существующей ...

... являются тем ресурсом, благодаря которому удается решать чрезвычайные проблемы и покрывать кассовый разрыв между доходами и расходами в пенсионной системе. 2. Анализ результатов реформирования пенсионной системы РФ на примере УПФР в Нефтекамском районе и г. Нефтекамск Республики Татарстан 2.1 Характеристика деятельности УПФР в Нефтекамском районе и г. Нефтекамск Пенсионный фонд РФ (ПФР) ...

0 комментариев