Навигация

Анализ управления собственным капиталом Открытого акционерного общества Монтаж-Сервис (ОАО «Монтаж-Сервис»)

3 Анализ управления собственным капиталом Открытого акционерного общества Монтаж-Сервис (ОАО «Монтаж-Сервис»)

Для анализа структуры собственного капитала, выявления причин изменения отдельных его элементов и оценки этих изменений за анализируемый период на основании данных финансовой отчетности составим таблицу 2 [25. C. 19-20].

Таблица 2 – Динамика структуры собственного капитала ОАО Монтаж-Сервис

Источники капитала | 2004 | 2005 | 2006 | Темп роста за 2004-2006 г.г. | |||

тыс. руб. | % | тыс. руб. | % | тыс. руб. | % | ||

Уставный капитал | 83 | 0,14 | 83 | 0,09 | 83 | 0,11 | - |

Добавочный капитал | 57802 | 94,5 | 57802 | 60,83 | 57802 | 74,99 | - |

Резервный капитал | - | - | - | - | - | - | - |

Фонд социальной сферы | 3284 | 5,37 | 8049 | 8,47 | - | - | - |

Нераспределенная прибыль прошлых лет | - | - | - | - | 12839 | 16,66 | - |

Нераспределенная прибыль отчетного года | - | - | 29084 | 30,61 | 19197 | 24,91 | 21,86 |

Итого собственный капитал | 61169 | - | 95018 | - | 77082 | - | 126,01 |

Как видно из таблицы 2 за анализируемый период произошли значительные изменения в структуре собственного капитала. Если в 2004 г. он состоял на 94,50% из добавочного капитала и на 0,14% из уставного, то к концу 2004 г. его состав значительно расширился за счет остатка нераспределенной прибыли.

Размер уставного капитала за анализируемый период не изменился и остался равным 83 тыс.руб., однако его удельный вес в составе источников собственного капитала снизился с 0,14% до 0,11%. Сумма добавочного капитала также осталась неизменной и равна 57802 тыс. руб. Произошло снижение удельного веса добавочного капитала на 19,51%, за счет образования дополнительного источников формирования собственного капитала:

· нераспределенной прибыли отчетного года в размере 6358 тыс. руб.

· нераспределенной прибыли прошлых лет в размере 12839 тыс. руб.

Эти дополнительные источники значительно повлияли на увеличение собственного капитала предприятия. Их удельный вес в структуре собственного капитала составил 8,25% и 16,66%.

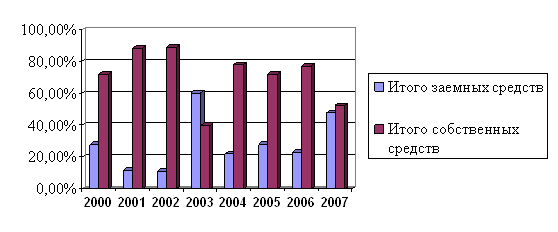

Структура капитала анализируемого предприятия не несет в себе большого риска для инвесторов, так как предприятие работает преимущественно на собственном капитале.

Для того чтобы проанализировать состояние и движение собственного капитала необходимо составить аналитическую таблицу 3 [26. C. 46-48].

Таблица 3 – Анализ движения собственного капитала

Наименование статей | Коэффициент поступления | Коэффициент выбытия | ||||||||||

2004 | 2005 | 2006 | 2004 | 2005 | 2006 | |||||||

Уставный капитал | - | - | - | - | - | - | ||||||

Добавочный капитал | - | - | - | 0,18 | - | - | ||||||

Резервный капитал | - | - | - | - | - | - | ||||||

Фонды социальной сферы | 1,02 | - | - | - | 0,21 | - | ||||||

Нераспределенная прибыль прошлых лет | - | - | 2,78 | - | 0,21 | 1,61 | ||||||

Резервы предстоящих расходов | - | - | 1,07 | - | - | - | ||||||

Оценочные резервы | - | - | - | - | - | - | ||||||

Для расчета коэффициентов поступления и выбытия применялись формулы (32) и (33):

Кп= Поступило/Остаток на конец года (32),

Кв= Выбыло/ Остаток на начало года (33),

По данным таблицы 3 видно, что на предприятии практически отсутствует движение капитала. Значения коэффициентов выбытия значительно превышают значения коэффициентов поступления. Это говорит о том, что на предприятии заморожен процесс наращивания капитала. Наращивание средств происходило только по статье нераспределенная прибыль прошлых лет (+2,78).

Анализ собственных средств предприятия предполагает определение фактического размера средств и факторов, влияющих на их динамику.

По данным таблицы 4 видно, что за анализируемый период собственные оборотные средства предприятия выросли на 7262 тыс. руб. и составили в 2006 г. – 8079 тыс. руб. Положительный показатель собственных оборотных средств говорит об увеличении получаемой предприятием прибыли. Отрицательное влияние на сумму собственных оборотных средств оказало увеличение показателя незавершенного строительства на 11264 тыс. руб.

Таблица 4 – Расчет наличия собственного капитала ОАО Монтаж-Сервис

Показатели | 2004 | 2005 | 2006 | Абс. отклонение 2004-2006 |

Уставный капитал | 83 | 83 | 83 | - |

Добавочный капитал | 57802 | 57802 | 57802 | - |

Резервный капитал | - | - | - | - |

Фонды социальной сферы | 3284 | 8049 | - | -3284 |

Нераспределенная прибыль прошлых лет | - | - | 12839 | +12839 |

Нераспределенная прибыль отчетного года | - | 29084 | 6358 | +6358 |

Итого источников собственных средств | 61169 | 95018 | 77082 | +15913 |

НМА | 584 | 296 | 296 | -296 |

Основные средства | 48726 | 51909 | 62559 | +13833 |

Незавершенное строительство | 11042 | 25063 | 22306 | +11264 |

Прочие внеоборотные активы | - | - | - | - |

Итого ВОА | 60325 | 77268 | 85161 | +24809 |

Собственные оборотные средства | 817 | 17750 | 8079 | +7262 |

Проведем анализ рентабельности капитала.

Рентабельность собственного капитала является одним из основных показателей эффективности функционирования предприятия, вся деятельность которого должна быть направлена на увеличение суммы собственного капитала [27. C. 96-99].

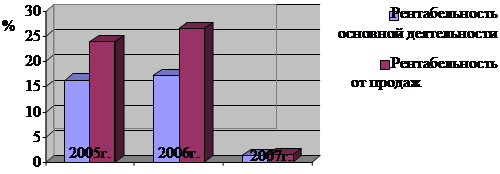

По данным таблицы 5 видно, что в отчетном году увеличилась выручка от реализации (+122091 тыс. руб.), себестоимость продукции (+132793 тыс.руб.) и внереализационные доходы (+2452 тыс. руб.), но уровень рентабельности продаж по сравнению с 2004 г. упал на 13,5%, чистая рентабельность на 10,26%.

Деятельность организации в 2006 г. была убыточнее чем в 2004 г.

Таблица 5 – Динамика влияния отдельных факторов на рентабельность капитала ОАО Монтаж-Сервис

Факторы, влияющие на рентабельность | 2004 | 2005 | 2006 | Абс. отклонение 2004-2006 г.г. | ||||

Выручка от продажи | 123584 | 295976 | 245675 | +122091 | ||||

Себестоимость | 100853 | 252924 | 233646 | +132793 | ||||

Коммерческие расходы | - | - | - | - | ||||

Управленческие расходы | - | - | - | - | ||||

Рентабельность (убыточность) продаж | 18,39 | 14,54 | 4,89 | -13,50 | ||||

Проценты к получению | - | - | - | - | ||||

Проценты к уплате | - | - | - | - | ||||

Доходы от участия в других организациях | - | - | - | - | ||||

Прочие операционные доходы | - | - | - | - | ||||

Прочие операционные расходы | - | - | - | - | ||||

Прочие внереализационные доходы | 7408 | 13549 | 9860 | +2452 | ||||

Прочие внереализационные расходы | 2427 | 5249 | 254 | -2173 | ||||

Налог на прибыль | 7668 | 10851 | 6971 | -698 | ||||

Чрезвычайные доходы | - | - | - | - | ||||

Чрезвычайные расходы | - | - | - | - | ||||

Чистая рентабельность (убыточность) | 16,22 | 13,68 | 5,69 | -10,26 | ||||

Кроме коэффициентов рентабельности продаж и чистой рентабельности для анализа собственного капитала используют следующие показатели:

1. рентабельность всего капитала;

2. рентабельность собственного капитала;

3. рентабельность финансовых вложений.

Различные показатели рентабельности представлены в таблице 6.

Таблица 6 – Показатели рентабельности

Показатели | 2004 | 2005 | 2006 | Абс. отклонение 2004-2006 г.г. |

Рентабельность продаж, % | 18,39 | 14,54 | 4,89 | -13,5 |

Бухгалтерская рентабельность обычной деятельности, % | 16,21 | 13,68 | 5,96 | -10,25 |

Чистая рентабельность, % | 16,21 | 13,68 | 5,96 | -10,25 |

Экономическая рентабельность, % | 24,37 | 25,37 | 12,84 | -11,53 |

| Рентабельность собственного капитала, % | 29,42 | 42,62 | 18,98 | -10,44 |

Затратоотдача, % | 22,54 | 17,02 | 5,15 | -17,37 |

| Рентабельность перманентного капитала, % | 29,42 | 42,62 | 18,98 | -10,44 |

По данным таблицы 6 видно, что рентабельность уменьшились по всем показателям. Так на единицу проданной продукции, приходится 4,89% прибыли что на 13,5% меньше чем в 2004 г. И только 5,96% прибыли остается у предприятия после выплаты налогов – на 10,25% меньше чем в 2004 г. На 11,53% уменьшился размер чистой прибыли, приходящейся на единицу выручки и составил 5,95%. Экономическая рентабельность показывает, что на предприятии снизилась эффективность использования имущества на 11,53%. Так же снизилась эффективность использования собственного капитала и составила 18,98% по сравнению с 2004 г. – 29,42%. На 1 рубль затрат приходится 5,15% прибыли от продаж. Произошло ухудшение в использовании капитала, вложенного в деятельность предприятия на длительный срок.

Рентабельность активов может повышаться при неизменной рентабельности продаж и росте объема реализации, опережающем увеличение стоимости активов, т.е. ускоренной оборачиваемости активов (ресурсоотдачей). И, наоборот, при неизменной ресурсоотдаче рентабельность активов может расти и за счет роста балансовой (до налогообложения) рентабельности.

Большое значение для организации имеет то, за счет каких факторов растет или снижается рентабельность активов. Потому что у разных организаций неодинаковы повышения рентабельности продаж и увеличения объема реализации.

Рентабельность продаж можно наращивать путем повышения цен или снижения затрат. Однако эти способы временны и недостаточно надежны. Наиболее последовательная политика организации, отвечающая целям укрепления ее финансового состояния, состоит в том, чтобы увеличивать производство и реализацию той продукции, необходимость которой определена путем улучшения рыночной конъюнктуры.

При анализе экономической рентабельности, безусловно, нужно принимать во внимание роль отдельных ее элементов. Но зависимость целесообразно строить не через оборачиваемость элементов, а через оценку структуры капитала в увязке с динамикой его оборачиваемости и рентабельности.

Для повышения рентабельности собственного капитала необходимо принимать во внимание три ключевые особенности этого показателя.

Первая связана с проблемой выбора стратегии управления финансово-хозяйственной деятельностью организации. Если выбирать стратегию с высоким риском, то необходимо получение высокой прибыли. Или наоборот – небольшая прибыль, но зато почти без риска. Одним из показателей рискованности бизнеса как раз является коэффициент финансовой независимости. Его низкое значение говорит о том, что доля собственного капитала в меньшей степени увеличивается за счет повышения коэффициента финансовой независимости. И это положение ослабляет финансовую устойчивость организации.

Вторая особенность связана с проблемой оценки. Числитель и знаменатель в формуле рентабельности собственного капитала выражены в денежных единицах разной покупательной способности. Числитель, то есть прибыль, динамичен. Он отражает результаты деятельности и сложившийся уровень цен на товары за истекший период. Знаменатель, т.е. стоимость собственного капитала, складывается в течение ряда лет. Он выражен в учетной оценке, которая существенно отличается от текущей оценки.

И наконец, третья особенность связана с временным аспектом деятельности организации. Коэффициент чистой рентабельности, влияющий на рентабельность собственного капитала, определяется результативностью работы отчетного периода, а будущий эффект долгосрочных инвестиций он не отражает. Снижение рентабельности собственного капитала нельзя рассматривать как негативную характеристику текущей деятельности, если предполагается окупаемость затрат в дальнейшем [28. C. 127-135].

Связь между рентабельностью собственного капитала и рентабельностью активов (прибыль/убыток) отражает важное значение феномена задолженности.

Рентабельность собственного капитала равна отношению чистой прибыли (т.е. результата после финансовых расходов) к собственному капиталу.

На анализируемом предприятии деятельность финансируется только за счет собственного капитала, показатель задолженности равен нулю.

В таблице 7 показано влияние экономической рентабельности на рентабельность собственного капитала.

Таблица 7 – Влияние коэффициента экономической рентабельности на рентабельность собственного капитала

Показатели | 2004 | 2005 | 2006 | Абс. отклонение 2004-2006 |

Прибыль от продаж, тыс. руб. | 22730 | 43051 | 12028 | -10702 |

Проценты, тыс. руб. | 0 | 0 | 0 | 0 |

Налог на прибыль, тыс. руб. | 6819 | 12915 | 3608 | -3211 |

Чистая прибыль, тыс. руб. | 15911 | 30136 | 8420 | -7491 |

| Рентабельность собственного капитала, % | 26,01 | 31,72 | 10,92 | -15,09 |

По данным таблицы 7 видно, что доходность собственного капитала уменьшилась на 15,09%. Произошло это за счет снижения экономической рентабельности на 11,53%. Это оказало влияние на уменьшение рентабельности продаж на 13,5% и на уменьшение чистой рентабельности на 10,26%.

На основании проведенного анализа можно сделать вывод о том, что ОАО Монтаж-Сервис испытывает финансовые затруднения по причине недостатка собственных источников формирования капитала.

Для улучшения финансового состояния и совершенствования учета собственного капитала анализируемого предприятия разработаны следующие рекомендации:

· увеличить уставный капитал общества с целью повышения его финансовых гарантий;

· создать резервный фонд;

· усовершенствовать учет собственного капитала;

· чаще и в большем объеме использовать собственные финансовые ресурсы в процессе осуществления хозяйственной деятельности;

· использовать собственный капитал предприятия для осуществления инвестиционных проектов с целью получения максимальной прибыли;

· совершенствовать бухгалтерскую отчетность общества в целях возможности ее использования для финансового анализа всеми участниками рынка.

Заключение

В ходе проведенного исследования было выявлено, что собственный капитал предприятия представлен:

· уставным фондом, который представляет собой первоначальную сумму собственного капитала, инвестированную в формирование его активов для начала осуществления хозяйственной деятельности;

· резервным фондом – зарезервированная часть собственного капитала, предназначенная для внутреннего страхования его деятельности;

· специальными финансовыми фондами;

· нераспределенной прибылью;

· прочими формами собственного капитала.

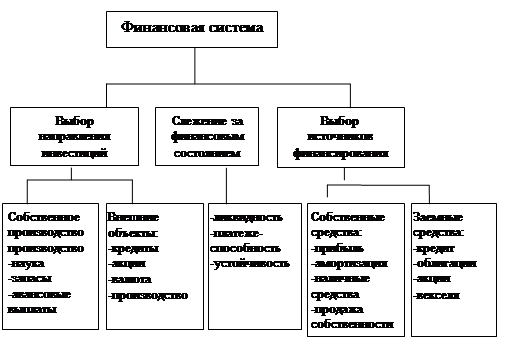

Управление собственным капиталом предприятия связано не только с эффективным использованием уже накопленной его части, но и с формированием собственных финансовых ресурсов. Это формирование может осуществляться как за счет внутренних, так и за счет внешних источников. В числе внутренних источников формирования наибольшее значение имеет операционная прибыль, остающаяся в распоряжении предприятия, а в числе внешних – привлечение дополнительного паевого или акционерного капитала путем дополнительной эмиссии акций.

Стоимость собственного капитала складывается из стоимости отдельных его элементов, таких как стоимость функционирующего собственного капитала, стоимость нераспределенной прибыли последнего отчетного периода, стоимость дополнительно привлекаемого капитала. Поэтому для осуществления эффективного управления собственным капиталом необходимо в первую очередь правильно построить механизм управления и учета отдельных, составляющих его элементов.

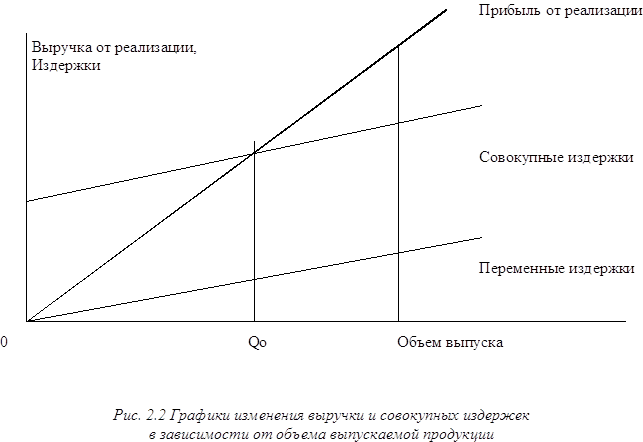

Основу формирования собственных внутренних финансовых ресурсов предприятия, направленных на производственное развитие, составляет операционная прибыль. Основной целью управления формированием операционной прибыли является выявление основных факторов, определяющих ее конечный размер, и изыскание резервов дальнейшего увеличения ее суммы. Механизм управления различными видами операционной прибыли в большинстве случаев происходит с использованием системы «Взаимосвязь издержек, объема реализации и прибыли».

Дивидендная политика, в свою очередь, представляет собой часть общей политики управления прибылью, которая заключается в оптимизации пропорций между потребляемой и капитализируемой ее частями. А так как капитализируемая часть прибыли идет, как правило, на увеличение собственного капитала, то на предприятиях с низкой его долей в общей сумме капитала следует применять такой тип дивидендной политики, который предусматривает минимизацию дивидендов. И, наоборот, если предприятие обеспечено собственным капиталом в полном объеме, то возможно использование агрессивного подхода при выборе типа дивидендной политики.

Эмиссионная политика также является частью общей политики предприятия по формированию собственных финансовых ресурсов. Она осуществляется путем выпуска и размещения на фондовом рынке своих акций.

Анализ управления собственным капиталом на предприятии показал, что еще существуют некоторые проблемы, связанные с этим процессом на российских предприятиях. В результате анализа был разработан ряд рекомендаций, практическое применение которых может благоприятно отразиться на структуре собственного капитала.

Список используемых источников

1 Бланк И. А. Основы финансового менеджмента. Т. 1. – К.: Ника – Центр, Эльга, 2001. – 592с.

2 Новодворский В. Д. «Об акционерном обществе, его уставном и резервном капитале»./Бухгалтерский учет, 1999. №11. – с. 3-21.

3 Е. Е. Румянцева. Финансы организаций: финансовые технологии управления предприятием. Учебное пособие. – М.: ИНФРА-М, 2003. – 422с.

4 Джонатан Сазерленд, Дайан Кэнуэлл. Бухгалтерский учет и финансы. Ключевые понятия. – М.: ЭРА, 2004. – 216с.

5 Л. В. Перекрестова, Н. М. Романенко, С. П. Сазонов. Финансы и кредит. – М.: ЮНИТИ, 2004. – 116с.

6 Остапенко В. В. Финансы предприятий: Учебное пособие для ВУЗов. Изд. 2-е, испр.и доп. – М.: 2004. – 304с.

7 Основной капитал и оборотные материальные активы. Учебное пособие/Под ред. В. Ф. Палий, С-Пб.: 2003. – 290с.

8 Р. З. Яблукова. Финансовый менеджмент в вопросах и ответах. – М.: Финансы и статистика, 2005. – 121с.

9 Финансовый менеджмент: теория и практика. Учебник/Под ред. Е. С. Стояновой. – 4-е изд., перераб. и доп. – М.: Изд-во «Перспектива», 1999. – 656с.

10 А. Н. Гаврилова, А. А. Попов. Финансы организаций (предприятий). – М.: Финансы и статистика, 2004. – 396с.

11 Большаков С. В. Финансы предприятий: собственный капитал. Учебник для ВУЗов. – М.: ЮНИТИ, 2002. – 144с.

12 В. В. Ковалев, Вит. В. Ковалев. Финансы предприятий. Учебник. – М.: изд-во ЭРА, 2004. – 418с.

13 Финансовый менеджмент: Учебник/Под ред. д. э. н., проф., А. М. Ковалевой. – М.: ИНФРА-М, 2003. – 284с.

14 Юджин Бригхем, Луис Гапенски. Финансовый менеджмент. Т. 1. – М.: ИНФРА-М, 2004. – 396с.

15 Табурчак П. П., Викуленко А. Е., Овчинникова Л. А. и др. Анализ и диагностика финансово-хозяйственной деятельности предприятия. – С-Пб.: 2002. – 159с.

16 Е. Н. Миллер. Финансы, экономика, бизнес. Учебник. – С-Пб.: 2001 – 338с.

17 Ануфриев В. Е. Учет капитала предприятия/Бухгалтерский учет. 2001. №5. – с. 5-13.

18 Тютюкина Е. Б. Финансы предприятий. – М.: ИНФРА-М, 2002. – 252с.

19 И. Л. Юрзинова, В. Н. Незамайкин. Финансы организаций: менеджмент и анализ. – М.: «Перспектива», 2004. – 267с.

20 Р. Г. Попова, И. Н. Самонова, И. И. Добросердова. Управление финансами (финансы предприятий). Учебник. – М.: изд-во «Финансы и статистика», 2004. – 224с.

21 А. Д. Шеремет, А. Ф. Ионова. Финансы предприятий: менеджмент и анализ. Учебное пособие. – М.: «Перспектива», 2004. – 268с.

22 Финансы предприятий. Учебник для ВУЗов/Под ред. Н. В. Колчиной. – М.: ЮНИТИ, 2001. – 316с.

23 Палий В. Ф., Палий В. В. Финансовый учет. – М.: Пресс. 2001. – 247с.

24 Ю. А. Арутюнов. Финансовый менеджмент. Учебное пособие. – С-Пб., 2003. – 285с.

25 Ефимова О. В. Анализ собственного капитала./Бухгалтерский учет. – 2001. №1. – с.18-21.

26 Балабанов И. Т. Анализ и планирование финансов хозяйствующего субъекта. – М.: «Финансы и статистика», 1998. – 112с.

27 Анализ финансово-хозяйственной деятельности предприятия: Учебное пособие для ВУЗов/Под ред. Табурчак П. П., Тумина В. М., Сапрыкина М. С. – М.: ИНФРА-М, 2001. – 183с.

28 Донцова Л. В., Никифорова Н. А. Комплексный анализ бухгалтерской отчетности. – М.: Изд-во «Дело и сервис», 1999. – 284с.

29 Павлова Л. Н. Финансы предприятий. – М.: Финансы, 2001. – 318с.

30 Ковалев В. В. Модели анализа и прогнозирования источников финансирования./Бухгалтерский учет. – 2000. №7. – с. 10-18.

31 Шеремет А. Д., Сайфулин Р. О. и др. Методика финансового анализа. М.: Инфра, 2000. – 154с.

Приложение А

Бухгалтерский баланс ОАО «Монтаж-Сервис» на 1.01.2004 года, тыс.руб.

| Наименование статьи | На отчетную дату | |

| АКТИВ | ||

|

| ||

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | 584 | |

| Нематериальные активы | 48726 | |

| Основные средства | 11042 | |

| Незавершенное строительство | ||

| Доходные вложения в материальные ценности | ||

| Долгосрочные финансовые вложения | ||

| Отложенные налоговые активы | ||

| Прочие внеоборотные активы | ||

| ИТОГО по разделу I | 60352 | |

| II. ОБОРОТНЫЕ АКТИВЫ | ||

| Запасы | 3534 | |

| в том числе: сырье, материалы и другие аналогичные ценности | 1425 | |

| животные на выращивание и откорме | ||

| затраты в незавершенном производстве | ||

| готовая продукция и товары для перепродажи | ||

| товары отгруженные | ||

| расходы будущих периодов | 2109 | |

| прочие запасы и затраты | ||

| Налог на добавленную стоимость по приобретенным ценностям | ||

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 2137 | |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 8458 | |

| в том числе покупатели и заказчики | 578 | |

| задолженность дочерних и зависимых обществ | 7880 | |

| Краткосрочные финансовые вложения | ||

| Денежные средства | 817 | |

| Прочие оборотные активы | ||

| ИТОГО по разделу II | 14946 | |

| БАЛАНС | 75298 | |

| ПАССИВ | ||

| III. КАПИТАЛ И РЕЗЕРВЫ | ||

| Уставный капитал | 83 | |

| Добавочный капитал | 57802 | |

| Резервный капитал | ||

| в том числе: резервы, образованные в соответствии с законодательством | ||

| резервы, образованные в соответствии с учредительными документами | ||

| Фонд социальной сферы | 3284 | |

| Нераспределенная прибыль прошлых лет | ||

| Непокрытый убыток прошлых лет | ||

| Нераспределенная прибыль отчетного года | ||

| Непокрытый убыток отчетного года | ||

| ИТОГО по разделу III | 61169 | |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||

| Займы и кредиты | ||

| в том числе: кредиты банков, подлежащие погашению более чем через 12 месяцев после отчетной даты | ||

| займы, подлежащие погашению более чем через 12 месяцев после отчетной даты | ||

| Прочие долгосрочные обязательства | ||

| ИТОГО по разделу IV | 0 | |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||

| Займы и кредиты | ||

| Кредиторская задолженность | 14129 | |

| Задолженность участникам (учредителям) по выплате доходов | ||

| Доходы будущих периодов | ||

| Резервы предстоящих расходов | ||

| Прочие краткосрочные обязательства | ||

| ИТОГО по разделу V | 14129 | |

| БАЛАНС | 75298 | |

Руковдитель: Парфенова В.С.

Гл. бухгалтер: Иванова С.В.

Приложение Б

Бухгалтерский баланс ОАО «Монтаж-Сервис» на 1.01.2005 года, тыс.руб.

| Наименование статьи | На отчетную дату | |

| АКТИВ | ||

|

| ||

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | ||

| Нематериальные активы | 296 | |

| Основные средства | 51909 | |

| Незавершенное строительство | 25063 | |

| Доходные вложения в материальные ценности | ||

| Долгосрочные финансовые вложения | ||

| Отложенные налоговые активы | ||

| Прочие внеоборотные активы | ||

| ИТОГО по разделу I | 77268 | |

| II. ОБОРОТНЫЕ АКТИВЫ | ||

| Запасы | 18574 | |

| в том числе: сырье, материалы и другие аналогичные ценности | 5042 | |

| животные на выращивание и откорме | ||

| затраты в незавершенном производстве | ||

| готовая продукция и товары для перепродажи | ||

| товары отгруженные | ||

| расходы будущих периодов | 13532 | |

| прочие запасы и затраты | ||

| Налог на добавленную стоимость по приобретенным ценностям | ||

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 11347 | |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 34711 | |

| в том числе покупатели и заказчики | 2453 | |

| задолженность дочерних и зависимых обществ | 32258 | |

| Краткосрочные финансовые вложения | ||

| Денежные средства | 17750 | |

| Прочие оборотные активы | ||

| ИТОГО по разделу II | 82382 | |

| БАЛАНС | 159650 | |

| ПАССИВ | ||

| III. КАПИТАЛ И РЕЗЕРВЫ | ||

| Уставный капитал | 83 | |

| Добавочный капитал | 57802 | |

| Резервный капитал | ||

| в том числе: резервы, образованные в соответствии с законодательством | ||

| резервы, образованные в соответствии с учредительными документами | ||

| Фонд социальной сферы | 8049 | |

| Нераспределенная прибыль прошлых лет | ||

| Непокрытый убыток прошлых лет | ||

| Нераспределенная прибыль отчетного года | 29084 | |

| Непокрытый убыток отчетного года | ||

| ИТОГО по разделу III | 95018 | |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||

| Займы и кредиты | ||

| в том числе: кредиты банков, подлежащие погашению более чем через 12 месяцев после отчетной даты | ||

| займы, подлежащие погашению более чем через 12 месяцев после отчетной даты | ||

| Прочие долгосрочные обязательства | ||

| ИТОГО по разделу IV | 0 | |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||

| Займы и кредиты | ||

| Кредиторская задолженность | 64631 | |

| Задолженность участникам (учредителям) по выплате доходов | ||

| Доходы будущих периодов | ||

| Резервы предстоящих расходов | ||

| Прочие краткосрочные обязательства | ||

| ИТОГО по разделу V | 64631 | |

| БАЛАНС | 159650 | |

Руковдитель: Парфенова В.С.

Гл. бухгалтер: Иванова С.В.

Приложение В

Бухгалтерский баланс ОАО «Монтаж-Сервис» на 1.01.2006 года, тыс.руб.

| Наименование статьи | На отчетную дату | |

| АКТИВ | ||

|

| ||

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | ||

| Нематериальные активы | 296 | |

| Основные средства | 62559 | |

| Незавершенное строительство | 22306 | |

| Доходные вложения в материальные ценности | ||

| Долгосрочные финансовые вложения | ||

| Отложенные налоговые активы | ||

| Прочие внеоборотные активы | ||

| ИТОГО по разделу I | 85161 | |

| II. ОБОРОТНЫЕ АКТИВЫ | ||

| Запасы | 6552 | |

| в том числе: сырье, материалы и другие аналогичные ценности | 4077 | |

| животные на выращивание и откорме | ||

| затраты в незавершенном производстве | ||

| готовая продукция и товары для перепродажи | ||

| товары отгруженные | ||

| расходы будущих периодов | ||

| прочие запасы и затраты | 2475 | |

| Налог на добавленную стоимость по приобретенным ценностям | ||

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 1153 | |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 13043 | |

| в том числе покупатели и заказчики | 3885 | |

| задолженность дочерних и зависимых обществ | 9158 | |

| Краткосрочные финансовые вложения | ||

| Денежные средства | 8079 | |

| Прочие оборотные активы | ||

| ИТОГО по разделу II | 28827 | |

| БАЛАНС | 113988 | |

| ПАССИВ | ||

| III. КАПИТАЛ И РЕЗЕРВЫ | ||

| Уставный капитал | 83 | |

| Добавочный капитал | 57802 | |

| Резервный капитал | ||

| в том числе: резервы, образованные в соответствии с законодательством | ||

| резервы, образованные в соответствии с учредительными документами | ||

| Фонд социальной сферы | ||

| Нераспределенная прибыль прошлых лет | 12839 | |

| Непокрытый убыток прошлых лет | ||

| Нераспределенная прибыль отчетного года | 6358 | |

| Непокрытый убыток отчетного года | ||

| ИТОГО по разделу III | 77082 | |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||

| Займы и кредиты | ||

| в том числе: кредиты банков, подлежащие погашению более чем через 12 месяцев после отчетной даты | ||

| займы, подлежащие погашению более чем через 12 месяцев после отчетной даты | ||

| Прочие долгосрочные обязательства | ||

| ИТОГО по разделу IV | 0 | |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||

| Займы и кредиты | ||

| Кредиторская задолженность | 26183 | |

| Задолженность участникам (учредителям) по выплате доходов | ||

| Доходы будущих периодов | ||

| Резервы предстоящих расходов | ||

| Прочие краткосрочные обязательства | 10722 | |

| ИТОГО по разделу V | 36905 | |

| БАЛАНС | 113988 | |

Руковдитель: Парфенова В.С.

Гл. бухгалтер: Иванова С.В.

Похожие работы

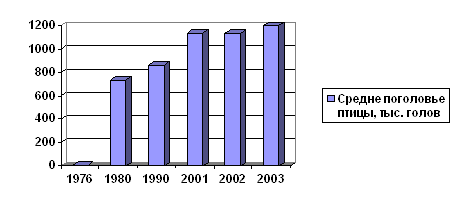

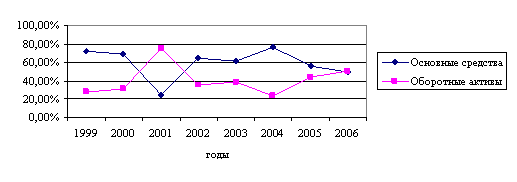

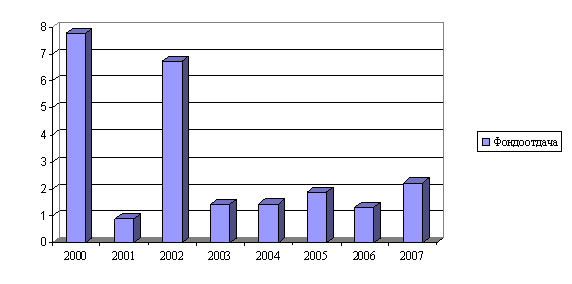

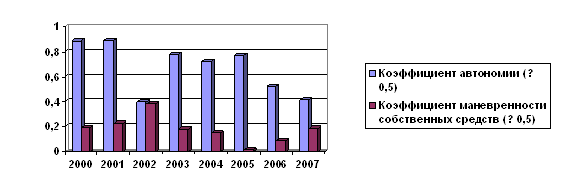

... 2003 годом.Причем удельный вес заработной платы в выручке от реализации также возрастает. Это обусловлено тем, что выручка предприятия – один из основных источников формирования заработной платы. 2.2 Оценка финансового состояния ОАО «Снежка» 2.2.1 Оценка эффективности использования имущества В 2001 году - год начала деятельности ООО «Птицефабрика Снежка» - балансовая стоимость имущества ...

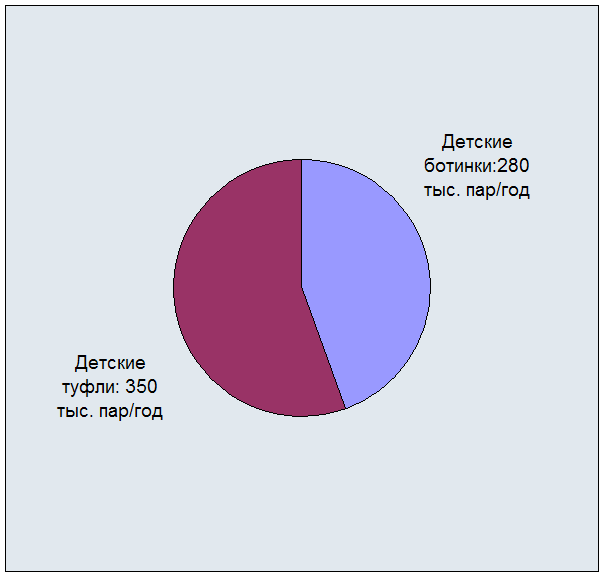

... структура. Избежать части риска поможет диверсификация деятельности предприятия. В силу специфики своей деятельности ( оптовая торговля обувью ), предприятие планирует выход на российский рынок обуви, специализируясь на производстве детской обуви. Предлагается проект создания предприятия по производству детской обуви. В качестве учредителя проекта выступит АО «Анита». Для реализации проекта ...

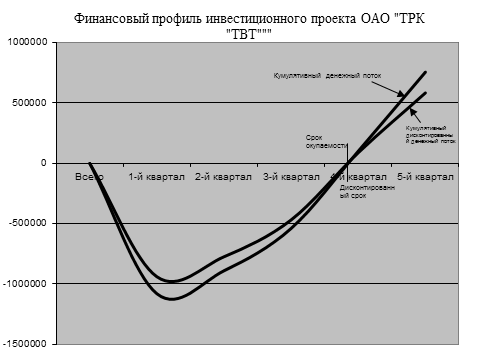

... все показатели рентабельности снизились в среднем на 93 %, период окупаемости собственного капитала снизился на 16,33 лет и составил 77,60 лет. 2.3 Анализ организации финансового планирования деятельности компании ОАО «ТРК «ТВТ» Финансовое планирование деятельности предприятия предопределяется спецификой предоставляемых на рынке Телерадиокомпания ОАО "ТРК "ТВТ" услуг: кабельное аналоговое и ...

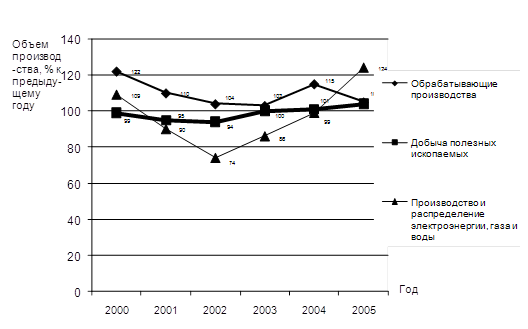

... новых и модернизации действующих производств. В области ведется целенаправленная работа над созданием благоприятного климата для вложения капиталов. Инвестиционная политика в Тульской области основывается на принципах: · доброжелательности в отношениях с инвестором и взаимной ответственности участников инвестиционного процесса; · равноправия инвесторов; · ...

0 комментариев