Навигация

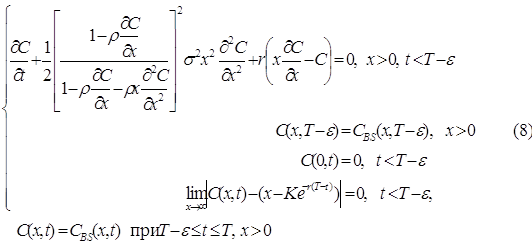

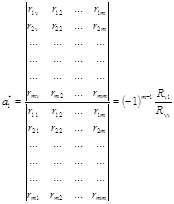

2. Перший рівень.

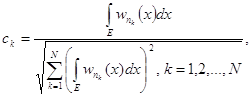

![]() ,

,

де ![]()

![]() ;

;

Dl(r) – дюрація;

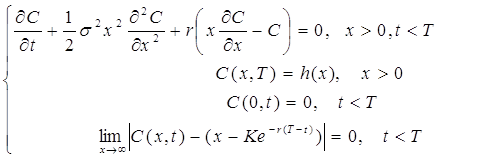

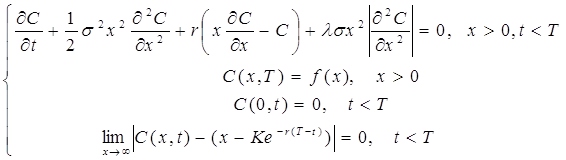

3. Другий рівень.

![]() ,

,

де ![]() ;

;

![]() - момент другого порядку.

- момент другого порядку.

Послідовний прогноз, підпорядкований імунізації портфеля щодо мінливої процентної ставки і періодичності купонних виплат по облігаціях, дозволяє інвестору здійснювати оновлення портфеля активів.

Для вітчизняних умов ринку цінних паперів актуальною є задача синтезу економіко-математичних моделей прогнозу доходності активів і алгоритмів оптимального формування портфеля цінних паперів, яка заснована на статистичних характеристиках активів за попередні періоди. Ця задача містить у собі: визначення основних закономірностей еволюції доходності в умовах дисконтованих платежів; визначення параметрів еволюції, заснованих на доходності активів за попередній період; розробку алгоритму оптимального вибору складових портфеля.

У роботі розглядаються дві постановки цієї задачі:

перша - полягає у визначенні видів активів та їхньої частки у портфелі, що компонується;

друга - деталізована, призначена для знаходження кількості акцій кожного активу в портфелі.

Для вирішення цієї задачі отримано моделі статистичного прогнозу:

- доходності активу:

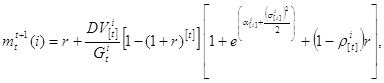

![]() ,

,

де ![]() - параметр еволюції дивіденду;

- параметр еволюції дивіденду;

![]() - вартість i-го активу (ціна покупки) на початку періоду;

- вартість i-го активу (ціна покупки) на початку періоду;

![]() - поточний доход, отриманий від i-го активу протягом даного часу (дивіденди);

- поточний доход, отриманий від i-го активу протягом даного часу (дивіденди);

r – ринкова процентна ставка;

- середньої доходності активу:

де ![]() - середнє значення дивідендів;

- середнє значення дивідендів;

![]() - дисперсія дивідендів на інтервалі оцінювання [t];

- дисперсія дивідендів на інтервалі оцінювання [t];

![]() - коефіцієнт кореляції дивідендів на інтервалі оцінювання [t].

- коефіцієнт кореляції дивідендів на інтервалі оцінювання [t].

Отримані автором моделі та постановка задачі оптимального компонування портфеля активів, призначені для оперативної роботи інвесторів, що оцінюють доходність портфеля в умовах ринкового дисконтування вартості акцій.

Третій розділ “Аналіз і кількісне дослідження економіко-математичних моделей прогнозу характеристик цінних паперів” визначає практичну значимість дисертаційної роботи.

За допомогою моделей прогнозу характеристик облігацій можна прогнозувати ринкову вартість облігацій та оцінювати їхню доходність у залежності від умов дисконтування. Ці моделі дозволяють інвестору оцінити поточну вартість облігації, рівень її доходності та зробити висновок про доцільність її придбання, зберігання або продажу.

Проведено аналіз поведінки показників вартості і доходності облігації між купонними виплатами, зіставлено розрахункову вартість і доходність із поточними ринковими, визначено тактику операцій інвесторів.

Для моделі прогнозу вартості купонної облігації проведено кількісний розрахунок доходності облігації. При прийнятті рішення купівлі-продажу здійснено порівняльний аналіз співвідношень купонної ставки і дисконтування вартості щодо ринкової процентної ставки.

На підставі фактичного матеріалу проведено кількісне дослідження моделей та алгоритмів з аналізом середньостатистичного збігу прогнозу з фактом. Розроблено алгоритми прийняття рішень, які можна використати у АРМ інвестора.

Для моделі оцінки доходності облігацій в умовах неплатежів наведено кількісний розрахунок, зіставлений із класичним прикладом розрахунку по моделі Альтмана. Зіставлення показало, що розрахунки, проведені по розробленим у дисертації моделям, збільшують точність прогнозу доходності купонних облігацій на 3,45%. Кількісне дослідження алгоритму показало, що середньостатистична точність прогнозу не нижче 85% для мінімального рівня надійності оцінювання.

На підставі розробленої моделі прогнозу попиту на облігації складено алгоритм, особливості якого представлено кількісним розрахунком. Цей алгоритм може бути використаний в АРМ емітенту.

Алгоритм імунізації портфеля облігацій, заснований на трьох рівнях оцінювання, представлено числовим прикладом, у якому виділені позиції купонних і безкупонних облігацій із різними термінами погашення, з прогнозом доходності до погашення, дюрації і дисперсії кожного активу.

Економіко-математичні моделі та алгоритми компонування ризикових активів (акцій) можна використовувати в АРМ інвестора або його оператора, що реалізує операції купівлі-продажу на біржовому та позабіржовому фондовому ринках.

Висновки

Використовуючи методи аналізу і синтезу, відомі методи економіко-математичного моделювання, в дисертації синтезовано методологічний, теоретичний та інструментальний апарат, який дозволяє емітенту і інвестору здійснювати ефективну діяльність на фондовому ринку.

У відповідності з поставленими цілями та задачами в роботі отримано такі результати:

1. Проведено системний аналіз вітчизняного фондового ринку, характеристик цінних паперів, показників їх емісії і обігу. Аналіз показав, що при прогнозах емісії облігацій необхідно враховувати: обсяги можливих інвестицій, різні процентні ставки та темпи інфляції, що визначають рівень дисконтування вартості цінних паперів.

Ефективний обіг облігацій на вторинному ринку визначається доходністю до погашення, дисконтованою відносно процентних ставок і різноманітних податків з оцінкою ризику купонних неплатежів. При оперативному управлінні портфелями облігацій необхідно враховувати динаміку ціноутворення “коротких” та “довгих” позицій активів.

Ефективність операцій з акціями підпорядковується ризику інвестицій в дані цінні папери, пов‘язаного зі зміненням процентних ставок, їх доходністю і відносною доходністю.

Економічна ситуація в країні, що визначає дискретно-неперервний характер операцій на фондових ринках, дозволила обґрунтувати актуальність задач прогнозування характеристик облігацій і акцій для інвесторів і емітентів України.

2. Дослідження сучасних методик і моделей прогнозу характеристик цінних паперів показало, що для перехідного періоду економіки України оцінки по цих моделях є некоректними. Аналіз цих моделей і методик дозволив виділити загальнометодологічні аспекти прогнозування і особливості їх застосування для вітчизняного фондового ринку.

3. Проведений аналіз фондового ринку України дозволив сформувати концепцію економіко-математичного моделювання характеристик цінних паперів та їх компонування у портфель. Економічні показники активів у період переходу економіки України до ринкових відносин характеризуються різкими коливаннями, високою амплітудою і частотою. В цих умовах необхідно модифікувати відомі моделі і методики та, використовуючи існуючі постановки задач, синтезувати інструментарій, який дозволяє інвестору і емітенту ефективно здійснювати операції на вітчизняному фондовому ринку.

4. Згідно сформульованій концепції поставлено і вирішено задачі: синтезу економіко-математичних моделей прогнозу вартості і доходності облігацій в умовах жорсткого оподаткування; оцінювання ризику операцій з облігаціями, що мають різні ймовірності купонних неплатежів; прогнозу обсягу емісії облігацій; оперативного формування і управління імунізованими портфелями ризикових і безризикових активів.

5. Згідно з синтезованими економіко-математичними моделями розроблено алгоритми прогнозу характеристик цінних паперів і управління їх портфелями. Програмна реалізація цих алгоритмів відображає спектр практичного застосування результатів дослідження у вигляді інструментарію оперативної діяльності емітентів, інвесторів і операторів на фондовому ринку України.

6. Для аналізу адекватності синтезованих моделей і алгоритмів проведено кількісне дослідження зі середньостатистичними оцінками точності прогнозу і економічним аналізом рішень, що приймаються. Результати дослідження апробовано у ДФ АКБ “Новий” з економічним ефектом 240 тис. грн.

Список опублікованих робіт за темою дисертації

1. Малич Л.А., Марченко С.И. Внутрипроизводственные отношения акционерного предприятия // Особенности развития рыночной экономики в переходный период: (Сб. науч. ст.) – Донецк: ДонГУ. - 2004. – С.44-47 (Автором визначено постановку задачі проектів внутрішньовиробничих відносин акціонерного товариства).

2. Малич Л.А. Проблемы бухгалтерской отчетности инвестиционных фондов и компаний. Оценка и рекомендации по расчету стоимости чистых активов // Особенности развития рыночной экономики в переходный период: (Сб. науч. ст.) – Донецк: ДонГУ.- 2004. – С.131-136.

3. Малич Л.А. Права акционера – момент возникновения // Материалы вузовской научной конференции: экономические науки. – Донецк: ДонГУ. – 2005. – С. 66-68.

4. Малич Л.А. Анализ индикаторов фондового рынка: Сб. науч. тр. “Финансы, учет, банки”. – Донецк: “Донбасс”, 2006. – С.147-153.

5. Бондарєв Б.В., Маліч Л.А. Вiдкличнi облiгації // “Схiд”. – 2006. – №6. – С.15-18. (Автором представлено аналіз облігацій, які мають застереження про відклик).

6. Малич Л.А. Математические модели прогноза стоимости страхового полиса // “Приднепровский научный вестник”. – 2006. – №98 (165). – С.7-12.

7. Малич Л.А. Экономико-математическое исследование моделей облигаций// “Приднепровский научный вестник”. – 2006. – №99 (166). – С.7-33.

8. Бондарев Б.В., Малич Л.А. Прогнозирование спроса на рынке облигаций // “Приднепровский научный вестник”. – 2006. – №100 (167). – С.23-30. (Автором розроблено моделі прогнозу попиту облігацій та визначено можливості їх застосування).

9. Малич Л.А. Модели доходности купонных облигаций в условиях неплатежа//“Приднепровский научный вестник”. – 2006. – №125 (192). – С.18-26.

10. Бондарев Б.В., Малич Л.А. Модели прогноза стоимости облигаций // Журнал “Вестник Донецкого университета. Серия В “Экономика и право”. – 2007. – №1. – С.151-155. (Автором синтезовано моделі прогнозу вартості купонної облігації з урахуванням оподаткування на основний капітал та купонний доход).

11. Гузь Н.Г., Гнатушенко В.В., Малич Л.А. Управление инвестициями на рынке ценных бумаг // Новое в экономической кибернетике: (Сб. науч. ст.) Под общ. ред. Ю.Г. Лысенко; Донецкий гос. ун-т. // Модели контроллинга. – Донецк: ДонГУ, 2007. – №4. – С.70-74. (Автором синтезовано моделі прогнозу доходності активів оптимального формування портфеля цінних паперів).

Анотація

Маліч Л.А. Економіко-математичне моделювання та прогноз характеристик цінних паперів. - Рукопис.

Дисертація на здобуття наукового ступеня кандидата економічних наук за спеціальністю 08.03.02 - Економіко-математичне моделювання.

Донецький державний університет Міністерства освіти України, Донецьк, 2007.

У дисертаційній роботі досліджено особливості функціонування фондового ринку України та обігу на ньому цінних паперів. Виділено законодавчі акти, що визначають сутність обігу цінних паперів, визначено характеристики активів, які впливають на їх котування. Проведено аналіз сучасних методик і моделей прогнозування характеристик облігацій і акцій, визначено умови їх застосування й адаптації до специфічних умов вітчизняного фондового ринку.

Синтезовано економіко-математичні моделі: збалансованого прогнозу емісії облігацій; оцінки доходності облігацій в умовах дисконтування, жорсткого оподаткування, купонних неплатежів. Модернізовано критерії варіювання активами в портфелі облігацій, моделі еволюції цін акцій, поставлено задачу оптимального компонування портфеля акцій.

Згідно з теоретичними розробками економіко-математичних моделей синтезовано алгоритми, що можуть бути використані в АРМ емітентів і інвесторів. Проведено кількісне дослідження моделей і алгоритмів, що підтверджує їх адекватність і можливість застосування для умов фондового ринку України.

Ключові слова: фондовий ринок, акції, облігації, купонні виплати, прогноз, доходність, дисконтування, портфель активів, ступень ризику, надійность.

Аннотация

Малич Л.А. Экономико-математическое моделирование и прогноз характеристик ценных бумаг. – Рукопись.

Диссертация на соискание научной степени кандидата экономических наук по специальности 08.03.02 – Экономико-математическое моделирование.

Донецкий государственный университет Министерства образования Украины, Донецк, 2007.

В диссертационной работе дана общая экономико-правовая характеристика рынка ценных бумаг в Украине, проанализирована законодательная база отечественного фондового рынка. Рассмотрены два вида ценных бумаг: акции и облигации, дана их классификация. Исследованы особенности их функционирования и обращения на фондовом рынке Украины, определены основные характеристики данных ценніх бумаг, влияющих на их котировку. Проведен анализ современных методик и моделей прогнозирования характеристик облигаций и акций, определены условия их применения и адаптации к специфическим условиям отечественного фондового рынка, сформирована концепция экономико-математического моделирования характеристик облигаций и акций.

Для оценивания котировки, доходности и прибыльности операций с облигациями разработаны модели, учитывающие варьирование системы жесткого налогообложения и динамику дисконтирования стоимостей. Синтезированы модели прогноза характеристик для облигаций, имеющих различные вероятности купонных выплат (неплатежей). Задавая различные уровни риска оценивания, эти модели позволяют прогнозировать минимальный гарантированный доход для случаев надежности эмитента более 50 процентов по всем купонным платежам, при стартовой надежности эмитента 100 процентов и в общем случае.

Для условий потенциальной оценки возможных инвестиций разработаны модели прогноза характеристик планируемой эмиссии облигаций различных номиналов, периодичности и процентов купонных выплат, объема выпусков. Эти модели разработаны на основании положения теории полезности, согласно которой предпочтение определяется некоторой нелинейной логарифмической функцией.

Оперативное управление портфелями безрисковых активов (облигаций) основывается на известных правилах (критериях), модифицированных для специфических условий Украины. Сравнение и варьирование данными активами портфеля последовательно осуществляется по стоимости активов (нулевой уровень), динамике изменения стоимости портфеля (первый и второй уровни). Сформированный таким образом портфель, “иммунизирован” от нежелательных факторов, связанных с будущими колебаниями процентгых ставок. Предполагается накопление статистического материала в базах данных провайдеров информационного обеспечения фондового рынка.

Согласно известной постановке задачи разработаны экономико-математические модели и алгоритмы управления портфелями акций. Модели подчинены условиям формирования портфеля, прибыль от которого не ниже заданного уровня, и включают в себя: определение основных закономерностей эволюции доходности в условиях дисконтирования платежей; определение параметров эволюции, основанных на доходности активов за предыдущий период; постановку задачи оптимального выбора составляющих портфеля акций.

Синтезированные экономико-математические модели и модифицированные постановки задач легли в основу разработанных алгоритмов, представляющих инструментарий эмитентов, инвесторов и операторов, осуществляющих деятельность на фондовом рынке, как лиц, принимающих решение (ЛПР).

Проведено численное исследование моделей и алгоритмов, со среднестатистическими оценками прогноза и анализом экономической эффективности принимаемых решением. Численные результаты подтверждают адекватность синтезированных моделей.

Результаты разработок могут быть использованы при синтезе АРМ эмитентов и инвесторов, осуществляющих операции биржевой и внебиржевой торговли ценными бумагами в ритме с торгами.

Ключевые слова: фондовый рынок, акции, облигации, купонніе платежи, прогноз, доходность, дисконтирование, портфель активов, степень риска, надежность.

Annotation

Malich L.A. Economical-mathematical modeling and forecasting the securities characteristics. – Manuscript.

Dissertation for a scientific degree of candidate of economical science on speciality 08.03.02 – Economical-mathematical modeling.

Donetsk state university of Education Ministry of Ukraine, Donetsk, 2007.

In the dissertation paper peculiarities of stock market functioning in Ukraine and securities circulation on it are researched. Legislative statements, which determine the essence of securities circulation, are picked out; assets characteristics influencing on their quotation are determined. The analysis of modern methods and models of forecasting the bonds and shares characteristics is performed, the conditions of their application and adaptation to specific conditions of domestic stock market are determined.

The following economical-mathematical models are synthesized: balanced forecasting the bonds issue model; model of evaluation the rates of return on bonds in conditions of discounting, strict taxation, coupon non-payments. Criteria of assets varying in bond portfolio, share prices evolution models are modernized; the problem of optimal formation of share portfolio is formulated.

On the base of theoretical elaboration of economical-mathematical models the algorithms, which can be used in AWP (automatized working place) of issuers and investors, are synthesized. Numerical investigation of models and algorithms, which confirm their adequateness and possibility of their application for conditions of stock market in Ukraine, is carried out.

Keywords: stock market, shares, bonds, coupon payments, forecasting, rate of return, discounting, assets portfolio, risk degree, reliability level.

Похожие работы

... праць. За матеріалами міжнародної науково-практичної конференції, Київ, 27-28 березня 2007 року. - К.: КНЕУ. - 2007. С.371-372. - 0,1 друк. арк. АНОТАЦІЯ Сільченко М.В. Економіко-математичне моделювання процесу ціноутворення на ринку опціонів. - Рукопис. Дисертація на здобуття наукового ступеня кандидата економічних наук за спеціальністю 08.03.08 - економіко-математичне моделювання. - Киї ...

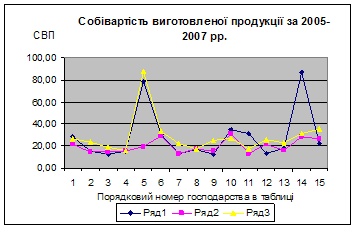

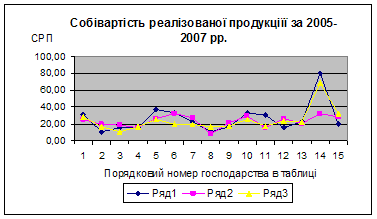

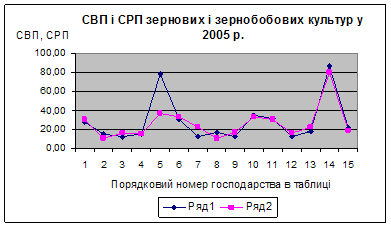

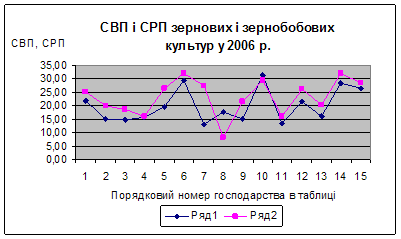

... змін, спостерігається тільки нестабільність та по деяких господарствах різкі зміни собівартості продукції, що виготовляється та реалізується. 3. Економіко-математичне моделювання в управлінні підприємством 3.1 Економіко-математичне моделювання урожайності сільськогосподарської продукції методом Брандона. Нехай економіко-математична модель матиме вид: , Де =; =; = ; Y - ...

... общин, де кожний буде зобов'язаний трудитися. М.А. Бакунін дотримувався ідей анархізму, бачивши у владі причину експлуатації. Один з феноменів російської науки - плідна розробка ідей економіко-математичного моделювання, заснована на базі як „чистих” математиків, що направили свої зусилля в економіку, так і розробок професійних економістів. Перші російські економісти-математики (Ю.Г. Жуковській, ...

... the building of a Safe Regional Environment. - Kiev (Ukraine). - 2004. - P. 194-198. - 0,3 друк. арк. (особистий внесок - 60%, модель, результати, пропозиції). АНОТАЦІЯ Пешко О.В. Економіко-математичні моделі управління інвестиційним портфелем. - Рукопис. Дисертація на здобуття наукового ступеня кандидата економічних наук за спеціальністю 08.03.02 - економіко-математичне моделювання. - Киї ...

0 комментариев