Навигация

Підстава відповідальності за порушення податкового законодавства

1.2 Підстава відповідальності за порушення податкового законодавства

Порушення приписів правових норм у суспільстві має неодиничний характер і заподіює суспільству досить істотну шкоду. У цих умовах держава, видаючи норми права, визначає юридичну відповідальність суб'єктів, незалежно від їхньої волі й бажання, що має державно-примусовий характер. Особливістю таких заходів у галузі оподаткування є захист власником своїх коштів, захист державою своїх основ існування — централізованих грошових фондів [119].

Підстави юридичної відповідальності в ряді випадків розмежовують на нормативні й фактичні [91]. Як нормативні підстави відповідальності при цьому виділяється сукупність відповідних правових норм, на підставі яких встановлюється відповідальність у даній сфері відносин. До фактичних підстав відповідальності, по суті, зводять саме вчинене правопорушення, що обумовлює застосування санкцій. Природно, у цьому випадку до такої диференціації слід ставитися як до якоїсь теоретичної абстракції, оскільки таке їх розмежування можливе тільки на рівні теоретичної моделі, оскільки фактичні підстави можуть бути реалізовані за наявності нормативних. Діяння особи розглядається як правопорушення тільки в тому випадку, коли дана конструкція вкладена у відповідну правову форму, тільки в тому випадку, якщо дана дія або бездіяльність визнається правопорушенням відповідною правовою нормою.

Підставою відповідальності є винне, передбачене законом суспільно небезпечне діяння, що має певні юридичні ознаки. Як сукупність цих ознак, що визначають конкретне діяння як правопорушення, і виступає склад правопорушення [57]. Не зупиняючись докладно на аналізі правопорушення, виділимо загальні ознаки, характерні для всіх видів правопорушень, у тому числі й для податкових:

- суспільна небезпека діяння;

- протиправність дій або бездіяльності;

- винна поведінка як результат вільного волевиявлення правопорушника;

- караність.

Правовідновлені заходи забезпечують виконання платниками податків їх обов'язків по сплаті податків, а також відшкодування збитку від їх несвоєчасної або неповної сплати. Можна виділити декілька принципових вимог, якими повинні керуватися працівники податкових органів при встановленні заходів відповідальності за порушення податкового законодавства (табл. 1.2).

Таблиця 1.2 Перелік вимог щодо встановлення рівня відповідальності за порушення податкового законодавства

| Назва вимог | Пояснення |

| диференціація | облік характеру порушення і ступеня небезпеки |

| домірність | облік форми порушення і розміру заподіяної шкоди |

| визначеність | вичерпний перелік ознак карних діянь |

| однократність | виключення множинності покарань за те саме правопорушення |

| індивідуалізація | облік особистості порушника, характер провини та ін. |

| обґрунтованість | види і розміри стягнень визначено завданнями боротьби з податковими правопорушеннями |

| нерепресивність | домірність видів і розмірів стягнень відносинам, що захитаються |

Необхідно враховувати, що податковим законодавством може бути встановлено відповідальність безпосередньо не тільки за податкові правопорушення, але і за правопорушення, які так чи інакше торкаються норм законодавства про податки. Це належною мірою відноситься до сфери валютного законодавства, законодавства про відмивання "брудних" грошей, фіктивне банкрутство та ін. [57] .

Правопорушення є діянням людини, що може виражатися у двох варіантах поведінки: активній дії суб'єкта або юридично значимій бездіяльності. Причому така поведінка може бути віднесена до правопорушення тільки за умови її суспільної небезпеки, тобто за умови, що дією або бездіяльністю спричиняється шкода. Заподіюючи шкоду суспільству, правопорушник створює певну юридичну небезпеку або зловживає правом. Протиправність у цьому випадку саме і є юридичним вираженням суспільної небезпеки діяння, його шкідливості для суспільства. Протиправне діяння при цьому стає правопорушенням тільки у разі вільного волевиявлення правопорушника, коли воно є винною поведінкою [65]. Порушення терміну постановки на облік у податковому органі, ухилення від постановки на облік, неподання податкової декларації – найпоширеніші приклади порушень законодавчих вимог бездіяльністю. Грубе порушення щодо обліку доходів i витрат, об’єктів оподаткування може бути зроблене як дією (неправильне відображення господарських операцій на рахунках бухгалтерського обліку), так і бездіяльністю (не документування і не відображення в обліку господарських операцій) [113].

Таким чином, податкове правопорушення — протиправне (здійснене на порушення податкового законодавства), винне діяння (дія або бездіяльність) особи, пов'язане з невиконанням або неналежним виконанням податкового обов'язку, за яке встановлена юридична відповідальність. Необхідно враховувати, що в цьому випадку мова йде про податковий обов'язок у широкому змісті, що включає в себе повний комплекс податкових обов'язків (по обчисленню, сплаті податків і зборів, здійсненню податкової звітності), а не винятково про сплату податкових платежів [56].

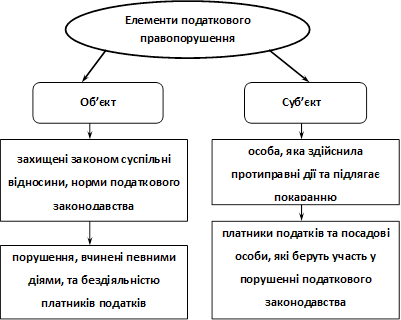

Підставою юридичної відповідальності є такі дії платника податків, що мають, по-перше, усі передбачені законодавчо ознаки карного діяння i, по-друге, усі передбачені законодавчо елементи складу правопорушення. Склад порушення податкового законодавства - це умови, закріплені в законі, при виконанні яких у сукупності діяння учасника податкових відносин оцінюється як порушення, що передбачає накладення стягнень (рис. 1.2).

Рис. 1.2. Елементи складу порушення податкового законодавства

Під складом правопорушення розуміється встановлена правом сукупність ознак, за наявності яких діяння особи визнається правопорушенням, а саме: об'єкта, об'єктивної сторони, суб'єкта і суб'єктивної сторони [59].

Об'єктом правопорушення є суспільні відносини, регульовані й охоронювані правом. У сфері податкового права такими відносинами є відносини, що регулюють установлений порядок реалізації податкового обов'язку платником податків, порядок обчислення, сплати, стягнення податків, податкової звітності й податкового контролю. Фактично об'єктом податкового правопорушення є фінансові інтереси держави, що охоплюють процес формування централізованих грошових фондів.

Об'єктивна сторона правопорушення показує його вираження зовні. Зміст об'єктивної сторони утворюють протиправне діяння, його суспільно шкідливі наслідки, причинний зв'язок між діянням і наслідками, що настали. Об'єктивна сторона податкового правопорушення характеризується протиправністю дії (бездіяльності) суб'єкта, за яку встановлена юридична відповідальність. Цей елемент складу податкового правопорушення характеризує зовнішні прояви правопорушення в об'єктивній дійсності (момент здійснення (закінчення) правопорушення, спосіб, повторність тощо). Об'єктивна сторона податкового правопорушення виражає систему ознак, що зовні характеризують правопорушення.

Центральне місце серед ознак, що характеризують об'єктивну сторону податкового правопорушення, займає протиправність діяння, що виражається в дії або бездіяльності [91]. Протиправність дії означає пряму заборону на її здійснення відповідною нормою податкового законодавства або здійснення даної дії у формі, що суперечить припису правової норми. У цьому випадку протиправність може проявлятися щодо будь-якого видового податкового обов'язку (відсутність податкового обліку; сплата податку із затримкою або в меншому розмірі; ненадання податкової звітності тощо). Бездіяльність є протиправною у тому випадку, якщо обов'язок активних дій прямо передбачений податковим законодавством, а особа, незважаючи на це, відмовляється їх здійснювати. Як приклад можна навести практично переважну частину обов'язків як самих платників податків, так і податкових агентів.

Суб'єктом правопорушення визнається деліктоздатна, осудна особа, що досягла певного віку, на яку відповідно до чинного законодавства може бути покладена юридична відповідальність [53].

Виділення осіб як суб'єктів податкового правопорушення припускає наявність у них певних ознак. Насамперед, мова йде про наділення їх певними правами й обов'язками, спеціальним статусом, пов'язаним з оподаткуванням і закріпленим податковим законодавством. Найчастіше в цьому випадку мова йде про представників зобов'язаної сторони податкових правовідносин (платників податків, податкових представників податкових агентів).

Як умови, необхідні для визнання особи суб'єктом податкового правопорушення, виділяються також досягнення певного віку й осудність [106]. Так, наприклад, відповідно до п. 2 ст. 107 Податкового кодексу Російської Федерації фізична особа може бути притягнута до податкової відповідальності з 16-літнього віку [100]. Даний акцент законодавця означає неможливість застосування податкових санкцій до особи, що не досягла зазначеного віку. Хотілося б звернути увагу на те, що навряд чи логічно пов'язувати досягнення повної податкової дієздатності саме із цим віком. Логічніше в цьому випадку виходити з того моменту, коли фізична особа зможе своїми діями реалізовувати усі права й обов'язки, пов'язані з оподаткуванням, по всіх податках і зборах. У цьому випадку, природно, мова йде й про прибуткові податки, пов'язані з певними видами діяльності, участь у яких обмежена 18-літнім віком, і про майнові податки, обов'язок по яких може виникнути тільки з 18-літнього віку (наприклад, податок із власників транспортних засобів і інших самохідних машин і механізмів тощо). У ряді випадків особа у віці до 18 років не може мати доходу як джерела сплати податку з майна, що належить йому на праві власності.

Що стосується осудності, то в цьому випадку мова йде про здійснення діяння, що містить ознаки податкового правопорушення платником податків - фізичною особою, що перебувала в момент його здійснення в стані, у якому ця особа могла усвідомлювати свої дії й керувати ними [104].

Не торкаючись загальних підходів до оцінки суб'єкта податкового правопорушення, необхідно більше деталізувати особливості суб'єктного складу при податкових правопорушеннях юридичними особами. По-перше, мова може йти про колектив працівників; про посадових осіб підприємства - платника податків; про власників юридичної особи. По-друге, навряд чи доречна абсолютна кореспонденція цивільно-правових і податкових норм, підходів. З одного боку, філія розглядається як внутрішня складова ланка юридичної особи й усі її зобов'язання входять у зобов'язання юридичної особи. З іншого боку, законодавство допускає ситуації, коли філія має у своєму розпорядженні окремий розрахунковий рахунок і баланс і може формувати самостійне податкове зобов'язання [119]. І, по-третє, навряд чи має сенс пов'язувати податкову деліктоздатність виключно з досягненням певного віку фізичних осіб. Необхідно враховувати й певні умови (події). Наприклад, дитина шести років може одержати гонорар (знятися у фільмі, написати музику тощо) і обов'язок по прибутковому податку необхідно виконати у відносно короткий період часу. Звичайно, для цього є інститут податкового представництва (на жаль, поки не розроблений), але це тільки половинчасте рішення.

Суб'єктами податкових правопорушень розглядаються й організації, в силу володіння ними спеціальним статусом при реалізації податкових обов'язків [91]. При цьому важливо мати на увазі деякі моменти. По-перше, якщо мова йде про реалізацію податкових обов'язків юридичної особи, які здійснюються через філії, суб'єктом відповідальності залишається юридична особа. Філія або відокремлений підрозділ може стати суб'єктом податкового правопорушення тільки в тому випадку, якщо вона буде реалізовувати власний обов'язок, маючи для цього всі фактичні (окремий розрахунковий рахунок, самостійний баланс) і нормативні підстави. І, по-друге, порушення податкового законодавства юридичними особами проявляється в протиправній поведінці їхніх посадових осіб або представників, які, фактично, й розглядаються як суб'єкти правопорушень [102].

Суб'єктивна сторона правопорушення характеризує внутрішній бік правопорушення (на відміну від об'єктивної сторони, що деталізує зовнішній прояв правопорушення), що відображає індивідуальну волю особи, спрямовану на досягнення певних цілей, що конкретизує психічні процеси, які відбуваються в її свідомості. Із суб'єктивної сторони правопорушення характеризується наявністю провини (психічним ставленням особи до вчиненого). Ступінь її разом з мотивам, метою правопорушення залежить від характеру оцінки правопорушником своїх діянь, передбачення їх суспільна небезпечних наслідків.

Провина як психічне ставлення суб'єкта до протиправного діяння і його наслідків обумовлює різне сполучення інтелектуальних і вольових начал провини, реалізацію її за допомогою свідомості й волі. Виходячи із цього, законодавчо визначаються дві форми провини: умисел і необережність. Податкове правопорушення визнається здійсненим умисно якщо особа, що його вчинила, усвідомлювала протиправний характер своїх дій (бездіяльності), бажала або свідомо допускала настання шкідливих наслідків таких дій (бездіяльності). Податкове правопорушення визнається вчиненим з необережності, якщо особа, його що вчинила, не усвідомлювала протиправного характеру своїх дій (бездіяльності) або шкідливого характеру наслідків, що виникли внаслідок цих дій (бездіяльності), хоча повинна була й могла це усвідомлювати [100].

Визначення форми провини маже ускладнюватися відносно юридичних .осіб. У цьому випадку податкове правопорушення організацій може розглядатися як наслідок неправомірного поводження декількох осіб [91]. Провина останніх також може реалізовуватися в різних формах і передбачати сполучення різних форм відповідальності.

Характеризуючи у зв'язку із цим податкове правопорушення, важливо врахувати певний комплексний, стиковий характер норм. Не всі дії посадових осіб при податковому обліку, інших формах організації оподаткування можуть утворити склад податкового правопорушення. До податкових відносяться тільки ті правопорушення, які торкаються податкової системи, безпосередньо оподаткування. Наприклад, падання посадовими особами документів, що незаконно змінюють податковий обов'язок, розглядається як посадове, а не податкове правопорушення.

Законодавчо закріпити конкретні склади податкових правопорушень доцільно по двох напрямах:

- матеріальні склади, пов'язані в основному із приховуванням або заниженням доходу, прибутку;

- формальні склади, що полягають в неподанні або несвоєчасному поданні податковому органу необхідних документів [65].

Такий розподіл дозволить сформувати загальні підходи при диференціації санкцій, закласти певні, стійкі критерії. Так, по матеріальних складах мова може йти про розмір прихованого або заниженого прибутку, доходу, залежно від чого й варіювалися б санкції й навіть вид відповідальності. По формальних складах подібним критерієм може бути строк затримки документів, їхній характер.

Похожие работы

... першої статті 92 Конституції України передбачено лише чотири види юридичної відповідальності: цивільно-правову, кримінальну, адміністративну та дисциплінарну, і за своїми ознаками відповідальність юридичних осіб за порушення податкового законодавства є адміністративною. Також, аналізуючи закони України, які встановлюють відповідальність юридичних осіб за правопорушення у сфері податкових правові ...

... населених пунктів, забезпечення в них чистоти і порядку, правила торгівлі на ринках, а також правила забезпечення тиші в громадських місцях, за порушення яких адміністративну відповідальність передбачено відповідно ст.ст.152, 159 і 182 КпАП (ст.26 Закону України "Про місцеве самоврядування в Україні") Викликає заперечення доцільність надання таких повноважень сільським та селищним радам. До того ...

... ідками, що настали. Об'єктивна сторона податкового правопорушення характеризується протиправністю дії (бездіяльності) суб'єкта, за яке встановлена юридична відповідальність. Цей елемент складу податкового правопорушення характеризує зовнішні прояви правопорушення в об'єктивній дійсності (момент здійснення (закінчення) правопорушення, спосіб, повторність і т.д.). Система категорій, що охоплюють ...

... і ті ж порушення правил природокористування чи вимог охорони навколишнього природного середовища тягнуть за собою в одних випадках кримінальну, а в інших – адміністративну відповідальність. Адміністративна відповідальність за порушення екологічного законодавства передбачена в Кодексі України про адміністративні правопорушення від 7 грудня 1984 року з наступними численними змінами і доповненнями. ...

0 комментариев